IPO и частные компании США: как инвестировать в акции из России

Содержание статьи

IPO и частные компании США: как инвестировать в акции из России

Пандемия изменила ландшафт фондовых рынков и породила спрос на акции компаний-гигантов, значительная часть которых представляет американский технологический сектор. Из-за этого выросла популярность IPO, но этот инструмент напрямую доступен только резидентам США. Проблему решают фонды-посредники, но работа с ними тоже требует определенной подготовки.

Что происходит с финансовым рынком США

Пандемия и глобальный карантин в 2020 г. кардинально изменили финансовую политику в ведущих странах. Следствием этих явлений стало полное изменение ладшафта фондовых рынков.

Ключевым финансовым рынком мира остаются Соединенные Штаты. Весной 2020 г. правительство вместе с Федеральной резервной системой, выполняющей функции центрального банка, приняли масштабную программу поддержки экономики и финансовой системы.

На практике эти меры начали реализовывать уже после того, как в середине марта на фондовом рынке произошел обвал, вызванный шоком из-за массового локдауна. Это привело к резкому «отскоку» от дна цен на акции и прочие финансовые активы. Кроме того, в марте американское правительство начало рассылать знаменитые «чеки» для материальной помощи в карантине — по $1200 каждому гражданину.

Три этих фактора — обвал рынков и их резкое восстановление, а также карантин и свободные наличные у обычных людей — привели к массовому притоку новых инвесторов на фондовый рынок. В целом ключевые индексы показали внушительные темпы восстановления, а брокеры отчитались о миллионах новых клиентов.

У этого «фондового хайпа» были свои фавориты — это акции технологических компаний. Главными бенефициарами оказались крупнейшие техно-компании из так называемого списка FAANG: Facebook, Amazon, Apple, Netflix, Google (Alphabet). Однако инвесторы также охотно покупали акции молодых, но перспективных компаний. Пожалуй, самый яркий пример подобного тренда — это компания Tesla, стоимость акций которой выросла за несколько месяцев на сотни процентов.

Высокий спрос на инвестиции в технологический сектор породил и другой ключевой финансовый тренд — это участие в первичном размещении компании на бирже, или IPO. Однако сейчас фокус смещается в сторону pre-IPO. Ниже постараемся подробно рассказать об обоих форматах инвестиций, сравнить их между собой и описать преимущества для инвесторов.

В США IPO является одной из главных стадий роста любой компании, так как является эффективным способом привлечь большой объем инвестиций для дальнейшего масштабирования бизнеса. В то же время первичные размещения на бирже особенно популярны среди технологических компаний.

Для инвесторов же первичное размещение — это способ заработать относительно безопасно и быстро. Когда на рынке есть аппетит на акции размещаемых компаний, есть достаточно высокая вероятность того, что стоимость ценной бумаги за короткий срок после IPO вырастет на десятки процентов. Именно поэтому IPO так популярны в 2020 г.

Как россияне могут инвестировать в американские IPO и зачем нужен календарь IPO

Впрочем, для инвесторов существуют достаточно серьезные ограничения на участие в IPO. Прежде всего, напрямую в них могут участвовать только резиденты США, но не граждане других стран. Выходом здесь могут служить фонды-посредники. Однако даже в США лишь немногие брокеры предлагают инвестиции в IPO, и обычно в них высокий «порог входа», то есть минимальный размер вложения — десятки тысяч долларов.

В России, которая удалена от финансового рынка США, работают всего несколько компаний, предлагающих посреднические услуги для участия в IPO. Но среди них лишь одна компания — United Traders — предлагает инвестировать в IPO с минимальным порогом ниже $1000. Точнее, есть только одно ограничение — цена одной акции, которая может варьироваться от $10 и выше, но обычно не превышает $50.

Подчеркнем, United Traders не использует деньги клиента: он сам принимает решения и самостоятельно управляет своими инвестициями через специальную цифровую платформу. Платформа предлагает для этого все необходимые инструменты, как в любом другом финансовом сервисе: личный кабинет и счет, разные опции пополнения и вывода средств, подробная история операций и архив инвестиций.

Главная услуга платформы United Traders — это доступ к инвестициям в компании, которые выходят на IPO. Все доступные на данный момент IPO публикуются на сайте компании. Каждый пользователь платформы может по своему желанию составить личный календарь IPO, в которых участвует. Он позволит отслеживать, когда именно будет закрыта инвестиция, и планировать доходы от инвестиций.

Составить такой календарь не составит труда. Как было сказано выше, IPO имеют конкретную «точку отсчета» — день, когда компания проводит размещение. Существует и «точка выхода», когда акции инвестора продаются, и фиксируется результат. Примерная дата указывается еще на этапе перед IPO. Пользователю не нужно заботиться о закрытии инвестиции в выгодный момент — за него это делает United Traders. Хотя при желании можно воспользоваться функцией досрочного выхода в личном кабинете.

Почему IPO — самый популярный вид инвестиций

Разберем подробнее механизм IPO. Когда компания, будучи частной (в российской терминологии — «закрытой») работает уже несколько лет, и у нее есть стабильный прибыльный бизнес, но ей необходимо дополнительное финансирование, чтобы расти дальше, она может решить эту проблему путем размещения на бирже.

В рамках данной процедуры компания продает внешним инвесторам часть своих акций. Процедура IPO строго регламентирована. Компания подает заявку на проведение IPO в государственную Комиссию по ценным бумагам (SEC), этим же действием она официально и публично объявляет об этом всему рынку. Обычно заявка подается за две недели до проведения IPO.

Начинается сбор заявок на покупку акций на IPO по определенной цене — этим занимается андеррайтер (профессиональная организация, обычно инвестиционный банк). Цена одной акции определяется исходя из общей оценки стоимости компании и числа ее акций. Акции приобретаются по фиксированной цене, а после IPO начинают торговаться на бирже. После IPO цена акций определяется уже спросом и предложением на открытом рынке. Вместе с тем закон запрещает инвесторам, купившим акции на IPO, продавать их в течение трех месяцев после размещения.

Как уже было отмечено, после мартовского обвала американский фондовый рынок стал «бычьим» — это значит, что спрос значительно превышает предложение. Вероятность успеха IPO на таком рынке гораздо выше. Поэтому вместе с общим хайпом вокруг рынка акций наступил также «бум IPO»: на бирже начали размещаться множество компаний. И благодаря высокому спросу многие IPO показали кратный рост цен акций.

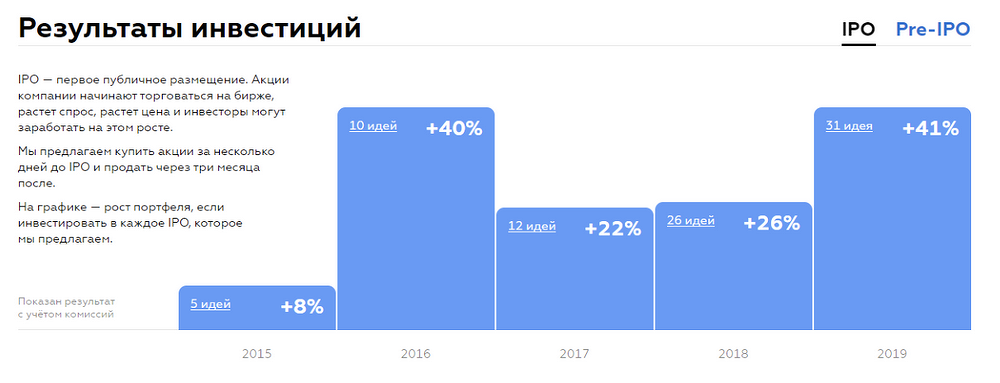

Средняя доходность IPO, доступ к которым давала United Traders, с 2015 по 2019 гг.

Скриншот с главной страницы сайта unitedtraders.com. Там же доступны данные о доходности по каждой компании

Таким образом, IPO выгодны и компаниям, которые их проводят, и инвесторам, которые в них участвуют. Поэтому инвестиции в IPO являются одними из самых привлекательных на рынке.

Акции IPO — в чем их главное «проклятие»

Итак, IPO находятся на пике популярности, но ажиотаж своеобразным проклятием этого типа инвестиций. Размещаясь на бирже, компания продает ограниченное число акций. Но из-за высокого спроса инвесторы хотят купить гораздо больше акций на IPO, чем реально доступно. Зачастую спрос превышает доступное предложение в разы.

В последние годы такая ситуация стала обычной для IPO. На этот случай есть свой порядок действий — эмитент снижает аллокацию (долю исполнения заявки, поданной инвестором) в соответствии с соотношением спроса и предложения. Иными словами, если компания продает акций на $100 млн, а инвесторы подали заявки на $1 млрд, тогда каждый из них получит только 10% от запрошенной суммы акций.

Это приводит к снижению реальной прибыли, что замечают и пользователи United Traders, о чем в том числе оставляют отзывы.

Из-за высокого спроса компания была вынуждена изменить алгоритм распределения акций между своими пользователями. Теперь, если суммы заявки хватает на то, чтобы купить хотя бы одну акцию с текущей аллокацией, инвестор получает акции. Если суммы заявки не хватает, то сумма полностью возвращается на счет. Так United Traders не занижает аллокацию крупных заявок, а мелкие получают акции в соответствии с аллокацией. Тем не менее, в целом проблема низкой аллокации осталась.

Pre-IPO: думать на шаг вперед

Стремясь решить проблему низкой аллокации, лишь недавно в США обратили пристальное внимание на рынок частных компаний — то есть тех компаний, которые еще не торгуются на бирже, то есть не прошли через IPO. Согласно стереотипам, купить акции можно только на публичном рынке, то есть на бирже.

На самом деле, акции частных компаний купить можно. Однако до последнего времени это было доступно лишь немногим. Обычно частные компании продают свои акции ранним инвесторам или специализированным фондам, а также раздают в виде поощрения сотрудникам.

От них акции могут попасть в свободный оборот на внебиржевом рынке. Долгое время на этом рынке присутствовали только крупные специализированные организации, фонды и крупнейшие инвесторы. Сейчас этот рынок выходит из тени. Некоторые американские брокеры даже начали предлагать услуги покупки частных компаний. Основным спросом на этом направлении также пользуются технологические компании.

Это последний тренд 2020 г. в США, так как такие инвестиции имеют одно важное преимущество перед IPO — 100-процентную аллокацию. В России инвестиции в частные технологические компании пока предлагает только United Traders. Другими словами, ее клиенты получают столько акций, сколько указывают в своих заявках.

Как и при любых других инвестициях, при вложении в частные компании есть риск. Если вкладываться в компанию на ранней стадии ее развития, то есть риск того, что компания не сможет вырасти, занять долю на рынке и выйти на биржу. В United Traders придумали, как минимизировать такой риск. На своей платформе компания начала предлагать инвестиции типа pre-IPO — то есть вложения в компании, которые уже имеют стабильный бизнес и, соответственно, относительно скоро выйдут на IPO.

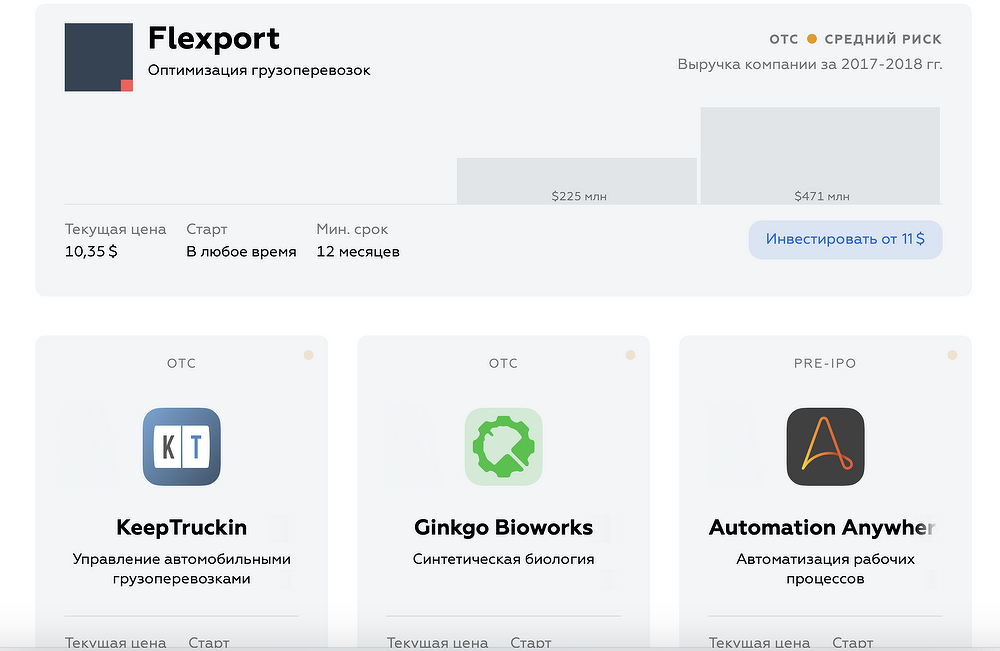

Некоторые pre-IPO, в которые можно инвестировать на платформе United Traders.

Таким образом, pre-IPO, с одной стороны, позволяет убрать риск низкой аллокации, а с другой — сократить уровень бизнес-риска и время самой инвестиции. Для инвестора такой сценарий является оптимальным.

В то же время, нужно помнить о том, что инвестиции в pre-IPO — это инвестиции на более долгий срок. Если при IPO от «входа» до «выхода» в инвестицию проходит около 4 месяцев, то при pre-IPO этот срок составляет уже год-полтора. Точный срок назвать не может никто, поскольку компания держит планы на IPO в секрете и не объявляет о них до последнего момента.

Соответственно, и в календарь инвестиций pre-IPO добавить сложно, поскольку изначально неизвестна дата «выхода». В то же время, существует ряд косвенных признаков, по которым аналитики определяют, что компания готовится к IPO.

Подробнее об инвестициях в частные компании можно узнать в документальном фильме, который сняла команда United Traders.

Дивидендные аристократы США: стоит ли инвестировать

IBM – один из пионеров рынка компьютерных технологий, но в последние годы дела у компании идут не гладко. С развитием интернета клиенты утратили интерес к централизованным компьютерным системам, а в сетевом сегменте производителю было нечего предложить. Это привело к резкому падению годового дохода, а соответственно – и стоимости акции.

Для брокеров, спекулирующих на разнице в цене, текущая негативная тенденция – достаточное основание, чтобы держаться от акций IBM подальше. Однако инвесторы, ориентированные на долгосрочный доход, имеют весомые причины для добавления IBM в дивидендный портфель:

- Регулярный прирост дивидендных выплат. Дивиденды за периоды в течение года могут колебаться, но если сравнить показатели по годам, очевидна стабильная положительная тенденция, которую компания сохраняет последние 10 лет.

- Политика компании относительно дивидендов. IBM – американский «консерватор»: компания обеспечивает постепенный прирост дохода для долгосрочных инвесторов независимо от колебаний рынка.

- Большая перестройка. IBM отходит от производства стационарных компьютеров в сторону облачных технологий и пользовательских сервисов.

Переход к облачным сервисам обходится IBM недешево: за последние 9 лет компания вложила более $120 млрд. в реструктуризацию и производственные исследования. Но за большими расходами следует большая прибыль – и акционеры, готовые немного подождать, получат её первыми.

Дисклеймер

Всё написанное ниже не является индивидуальной инвестиционной рекомендацией, информация носит исключительно справочных характер. Перед покупкой акции тщательно изучите бизнес компании и опирайтесь исключительно на собственное мнение о перспективах компании.

Дивидендная доходность, указанная в статье, является расчетной, с учетом ранее выплаченных дивидендов. Она не гарантирована, особенно в условиях сложной рыночной конъюнктуры.

Котировки акций актуальны на 21.11.2020 (указаны по цене закрытия).

Ключевые критерии при отборе акций:

- положительная прибыль на акцию (EPS выше 0);

- EBITDA и FCF выше нуля;

- срок выплаты дивидендов – от 5 лет;

- капитализация компании – от 2 млрд долларов;

- чистая рентабельность (отношение выручки к прибыли) – выше 0%;

- коэффициент Net Debt / EBITDA ниже 5.

Словом, я постарался, чтобы в список не попали заведомые компании-зомби, убыточные и безнадежные, а также затянутые долговыми обязательствами и выплачивающие дивиденды в кредит. Но всё равно перепроверяйте – мало ли =)

Также из списка были исключены ETF и REITы. REITы в целом обеспечивают более высокую дивидендную доходность, чем среднестатистические американские акции, и если бы я их включил, то они заняли бы весь ТОП.

Большинство акций доступны к покупке на Санкт-Петербургской бирже (проверил выборочно, чего-то может не быть).

В общем, поехали! Перед вами ТОП акций США с наибольшими дивидендами в 2021 году.

Обновленная версия статьи + еще несколько других новых акций – здесь.

Дивидендные аристократы США

Критерии вхождения компании в «элиту фондового рынка» США, четко обозначены:

Пройдите наш авторский курс по выбору акций на фондовом рынке →

- Большой размер компании. Капитализация на фондовом рынке не меньше 3 млрд. долларов (входят в 500 крупнейших компаний США и торгуются на S&P500).

- Регулярные выплаты дивидендов более 25 лет.

- Ежегодное повышение выплат.

Компании, удовлетворяющие этим условиям, формируют официальный «индекс дивидендных аристократов США» – «S&P 500 Dividend Aristocrat».

Что это за книга

- Название: The 100 Best Stocks to Buy in 2019;

- Авторы: Peter Sander и Scott Bobo;

- Издательство: Adams Media;

- Дата издания: 18 декабря 2018;

- Количество страниц (бумажная версия): 400;

- ISBN: 978-1-5072-0894-6;

- Язык: английский;

- Дополнительно: есть электронная версия книги (для Kindle).

Если читатель не владеет или плохо владеет английским языком или плохо ориентируется в фондовом рынке США. Тогда стоит начать вот с этой книги. Она на русском языке, плюс материал там изложен от простого к сложному в доступной форме.

Общая информация

- Управляющая компания: ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP), Ирландия

- Валюта покупки: RUB или $

- Формирование: октябрь 2013 года

- Краткое наименование: FXUS ETF

- Тикер: FXUS

- ISIN: IE00BD3QHZ91

Инфраструктурные расходы (общий размер комиссии, коэффициент общих затрат, TER) — не более 0,9% от стоимости чистых активов (СЧА) в год.

1. Phillips 66 (PSXP) – 13,15%

Phillips 66 – это не продавец батареек, а энергетическая компания с пропиской в Техасе. Она занимается хранением, обработкой и продажей нефтепродуктов (но сама нефть не добывает – по сути аналог нашего Саратовского НПЗ или НКНХ). Она обладает 15 нефтеперерабатывающими заводами, которые обрабатывают более 2,2 млн тонн баррелей в сутки. Рентабельность производства очень высокая – 88,53%.

Компания регулярно увеличивает дивиденды. Выплата производится раз в квартал – по 0,88 доллара на акцию. При цене акции в 26,61 дивидендная доходность составляет 13,15%.

2. AT&T Inc.

- Дивидендная доходность в 2020 году: 6,79%

- Посмотреть карточку компании

Самая крупная телекоммуникационная компания в мире. Мобильный оператор в США и подрядчик военной связи для американской армии. Обеспечивает клиентов телефонной связью, спутниковым телевидением, интернетом, продаёт цифровую рекламу.

Ещё AT&T владеет компанией Time Warner, которая объединяет производителя сериалов и фильмов Warner Bros. Entertainment, телевизионную сеть HBO, телеканал CNN, журнал Time и другие медиакомпании.

2. Western Midstream (WES) – 11,49%

Western Midstream – канадский нефтеперевозчик, залистингованный на Нью-Йоркской бирже. Перевозит как сырую нефть, так и готовую продукцию.

Акции нефтеперевозчика сильно упали, так как упал спрос на перевозку нефти, и компания терпит серьезные убытки. Дивиденды в 2020 году упали в 2 раза – с 0,62 в 2019 году до 0,311 доллара (и в 3 раза с 0,98 в 2018 году). Котировки рухнули еще сильнее, сейчас одна акция WIS продается за 13,53 доллара, а дивдоходность составляет 11,49%.

Итак, вкратце, подборка хороших дивидендных компаний США на новый 2020 год.

AllianceBernstein Holding (AB) – 7,69%.

Bain Capital Specialty Finance (BCSF) – 8,16%.

Enterprise Partners Products (EPD) – 6,25%.

Energy Transfer (ET) – 9,33%.

Ford Motor Co. (F) – 6,36%.

Hoegh LNG Partners (HMLP) – 11,37%.

Mobile Telesystems (MBT) – 9,1%.

MPLX (MPLX) – 10,49%.

Plains All American Pipeline (PAA) – 7,63%.

Plains GP Holdings (PAGP) – 7,48%.

Altria Group (MO) – 6,63%.

Royal Dutch Shell (RDS.A) – 6,39%.

China Petroleum & Chemical (SNP) – 9,4%.

Occidental Petroleum Corp. (OXY) – 7,96%.

Williams Companies (WMB) – 6,35%.

Vermilion Energy (VET) – 12,81%.

Telefonica Brasil (VIV) – 5,69%.

Westlake Chemical Partners (WLKP) – 7,51%.

Western Asset Mortgage Capital Corp. (WMC) – 11,63%.

Fortress Transportation and Infrastructure (FTAI) – 6,63%.

Пара слов о каждой

1. British American Tobacco (NYSE:) — британская транснациональная компания, производящая сигареты, табак и другие никотиновые продукты. Представлена в 180 странах мира. Бренды: Dunhill, Kent, Lucky Strike, Pall Mall, Rothmans, Camel, система нагревания табака glo, вейпы Vuse, снюс Velo. Год основания — 1902.

2. Verizon Communications (NYSE:) — американская телекоммуникационная компания. Владеет компанией Verizon Wireless, которая является крупнейшим в США поставщиком услуг беспроводной связи. Год основания — 1983.

3. Chevron (NYSE:) — вторая после ExxonMobil интегрированная энергетическая компания США. Год основания — 1879.

4. AbbVie (NYSE:) — международная биофармацевтическая компания, сфокусированная на исследованиях и разработках. В России AbbVie осуществляет свою деятельность более 40 лет, до 2013 года в составе компании Abbott, а после как самостоятельная компания. Год основания лаборатории Abbott — 1888.

5. Seagate Technology (NASDAQ:) — американская компания, специализирующаяся на производстве жёстких дисков и решений для хранения данных — облачные и периферийные центры обработки данных, специализированные накопители. Производят продукцию для различных отраслей: ТМТ, беспилотные авто, здравоохранение, видеонаблюдение и безопасность. Год основания — 1979.

6. LyondellBasell Industries (NYSE:) — американская нефтехимическая компания. Одна из крупнейших в мире по переработке пластмасс, химикатов и нефти. Продает продукцию в более чем 100 стран по всему миру. Год основания — 2007.

7. BP (LON:) — транснациональная нефтегазовая компания со штаб-квартирой в Лондоне. ВР является одним из крупнейших иностранных инвесторов в России. Основной актив — в России — 19,75% доля в капитале компании «Роснефть». Год основания — 1909.

8. Vodafone (LON:) — британская компания, один из крупнейших в мире операторов сотовой связи. Является ведущей телекоммуникационной компанией в Европе и Африке и крупнейшей сетью 5G в Европе. Год основания — 1982.

9. Philip Morris International (NYSE:) — американская табачная компания, один из крупнейших производителей сигарет в мире. До 2008 года входила в состав Altria Group (NYSE:), а с 28 марта 2008 года стала независимой компанией. Представлена в 180 странах мира. Бренды: Marlboro, Parliament, Bond, Chesterfield, L&M, Next, Philip Morris, President, система нагревания табака IQOS, стики для IQOS HEETS.

10. Exxon Mobil (NYSE:) — одна из крупнейших в мире нефтяных компаний, которая применяет технологические достижения и инновации для удовлетворения растущего спроса мирового энергетического рынка. Располагает крупнейшими в отрасли производственными ресурсами и входит в число крупнейших мировых компаний по переработке, производству и маркетингу нефтепродуктов и продуктов нефтехимии. Год основания — 1999.

11. AT&T (NYSE:) — старейшая телекоммуникационная компания США, головной офис которой находится в штате Техас. Одним из основателей компании в 1885 г. был Александр Бэлл — создатель первого телефона, которым люди пользовались на регулярной основе. AT&T работает в телекоммуникационном секторе и киноиндустрии, занимаясь распространением мобильного и интернет соединений, продажей техники, созданием фильмов и игр, распространением контента через принадлежащие ей телеканалы и стриминговые сервисы.

Как вы видите, все компании из нашего списка работают уже не одно десятилетие и заслужили доверие и лояльность клиентов, что также является немаловажным фактором для уверенности в положительных денежных потоках в будущем. По нашему мнению, данный портфель позволит получать стабильный денежный поток в долларах, с годовой доходностью 5-10%.

Статья написана в соавторстве с аналитиком Виктором Низовым

8. TC Pipelines (TCP) – 8,51%

Еще одна газопроводная компания, занимающаяся хранением, переработкой и транспортировкой природного газа. Ничем особо не примечательная, стабильная компания, пострадавшая из-за кризиса в энергетике. Правда, некоторые финансовые сложности начались у нее еще до кризиса: в 2017 году она нарастила кредиты для постройки новых газопроводов, которые в условиях локдауна-2020 оказались невостребованы.

В результате растущие было дивиденды пришлось резко сократить. Сейчас компания платит ежеквартально по 65 центов на акцию. При цене TCP в 30,54 доллара и таких же дивидендах можно заработать в 2021 году до 8,51% годовых.

Вместо титров

В нашем цикле из пяти статей мы рассказали о том, как выбирать дивидендные акции, о нюансах поведения котировок таких бумаг и способах заработать на этом.

Если вы пока не готовы принимать инвестиционные решения самостоятельно, всегда есть вариант вложиться в ПИФ или доверить сбережения надежной управляющей компании.

Елена СМИРНОВА, Banki.ru

13. PepsiСo Inc

- Дивидендная доходность в 2020 году: 3,02%

Корпорация из сферы пищевой промышленности. Производит и продаёт безалкогольные напитки и продукты питания. Основные марки: Pepsi, 7up, Mountain Dew, Mirinda, Lay’s, Cheetos. Главные рынки компании – США, Мексика, Россия, Великобритания, Бразилия.

Адаптированные марки в России: «Весёлый Молочник», «Домик в деревне», «Агуша», «Любимый», «Фруктовый сад», «Чудо», «Я».

Как купить дивидендные акции США

Американские дивидендные акции продаются на Санкт-Петербургской бирже. Она организовывает торги зарубежными ценными бумагами в рамках российской юрисдикции.

Но покупать акции напрямую на бирже физическому лицу нельзя. Это можно сделать только через брокерскую компанию – профессионального посредника на бирже, который выполняет поручения инвестора, например: «Купить десять акций Exxon Mobil» или «Продать пять акций Chevron».

Ещё брокер регистрирует инвестора на бирже. Для этого у него необходимо открыть брокерский счёт. Он нужен, чтобы учитывать доходы инвестора. Перед покупкой акций на счёт вносят деньги, а после продажи бумаг выводят на него прибыль.

За любую операцию с ценными бумагами брокер возьмёт комиссию. У каждой брокерской компании свои тарифы и условия. Так, одни компании устанавливают минимальный депозит, на который нужно пополнить счёт, чтобы начать инвестировать. Например, 30 тысяч рублей. Через другие брокерские компании можно начинать вкладывать деньги с любой суммой.

В среднем, комиссия за сделки у всех брокеров не превышает значения в 0,3% от общей суммы операции. Например, купили акции на $200 – отдали брокеру $0.6 комиссии.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через брокера «Тинькофф Инвестиции».

Источник https://www.cnews.ru/articles/2020-11-12_ipo_i_chastnye_kompanii_ssha_kak_investirovat

Источник https://skolkogramm.ru/info/dividendnye-aristokraty-ssha-stoit-li-investirovat

Источник

Источник