Виды денежных потоков организации: важность их анализа и управления

Содержание статьи

Виды денежных потоков организации: важность их анализа и управления

Успех предприятия напрямую зависит от эффективности управления капиталом. Различные виды денежных потоков организации являются основным фактором стабильности и устойчивости. Они обеспечивают развитие хозяйственной деятельности компании, рост прибыли, достижение поставленных целей.

Чтобы создать условия для экономического развития предприятия в условиях современного рынка, необходимо знать принципы и механизмы управления финансовыми средствами, применять на практике наиболее оптимальные методы ускорения движения различных видов денежных потоков организации, грамотно использовать методы анализа.

Что обеспечивают различные виды денежных потоков организации

Денежный поток (ДП) – это непрерывный процесс движения наличных и безналичных денег. Все виды хозяйственной и финансовой деятельности компании сопровождаются доходами и издержками.

Хозяйственная деятельность каждой организации неразрывно связана с притоком и оттоком средств, поступлением различных платежей и выплатами, которые распределяются во времени.

Разные виды денежных потоков организации объединяются в единый финансовый поток, который является самостоятельным объектом системы управления ресурсами. Стратегия распределения и синхронизации различных ДП играет важнейшую роль в экономическом развитии предприятия. Финансовый менеджмент отражается на итоговом результате деятельности компании.

Без «финансового кровообращения» невозможно обеспечить эффективную работу предприятия в условиях современного рынка. Каждый год на потребительском рынке появляются новые компании. Но почему же одни из них успешно развиваются и наращивают прибыль, а другие приходят к банкротству?

Правильно организованная система управления финансовыми ресурсами, использование современных методов распределения средств позволяют оптимизировать не только хозяйственную деятельность компании, но и обеспечить выгодное вложение инвестиций, создать условия для экономического благополучия и процветания, достичь поставленных целей и получить высокую результативность.

Эффективное управление различными видами денежных потоков организации обеспечивает:

- Финансовое равновесие, устойчивость и рентабельность предприятия, которые зависят от равномерности движения и уровня синхронизации по объемам и времени разных видов денежных потоков. Чем выше уровень синхронизации, тем быстрее реализуются стратегические цели и интенсивнее развивается компания.

- Рациональное использование финансовых ресурсов фирмы, что позволяет снизить кредитную зависимость, свести к минимуму потребность предприятия в заемных средствах.

- Снижение риска неплатежеспособности, когда организация не может вовремя в необходимых объемах выполнить свои финансовые обязательства.

Синхронизация поступления денег является важнейшей частью антикризисного плана компании. Несбалансированность различных видов денежных потоков организации повышает риск неплатежеспособности и банкротства даже успешного предприятия.

Грамотный и эффективный финансовый менеджмент способствует получению дополнительной прибыли и увеличению активов предприятия. Необходимо включать в оборот даже временно свободные остаточные средства и непрерывно увеличивать инвестиционные ресурсы.

При высоком уровне синхронизации доходов и расходов по объему и во времени снижается реальная потребность компании в текущем и страховом остатке средств. Такая стратегия управления нацелена на сокращение резервов инвестиционных ресурсов, которые формируются в процессе реального инвестирования.

Грамотный финансовый менеджмент способствует открытию новых источников прибыли. Эффективное управление различными видами денежных потоков позволяет сформировать дополнительные ресурсы для инвестирования (investments) – размещения капитала с целью получения прибыли.

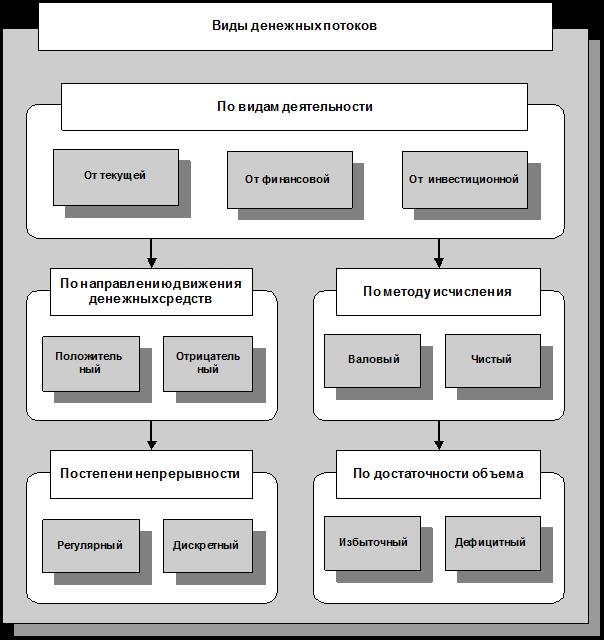

Основные виды денежных потоков организации

Виды денежных потоков организации по направленности движения:

- Положительный (ПДП) или приток денежных средств – это суммы, которые поступают на счет организации от всех видов операций.

- Отрицательный (ОДП) или отток денежных средств – это суммы выплат по всем видам операций.

- Единый комплексный объект финансового менеджмента – ПДП и ОДП. Эти два вида денежных потоков организации тесно взаимосвязаны. Сокращение одного вида финансового потока в течение определенного периода времени приводит к нарушению синхронизации и сокращению потока второго вида.

Виды денежных потоков организации по уровням управления (центрам финансовой ответственности, проектам, видам деятельности):

- ДП финансового обслуживания предприятия в целом.

- ДП финансового обслуживания отдельных структурных подразделений и ЦФО (центров финансовой ответственности) компании.

- ДП по отдельным финансовым операциям, которые являются объектом самостоятельного управления.

Эффективный финансовый менеджмент позволяет проанализировать и своевременно оценить наиболее уязвимые места управления средствами, чтобы незамедлительно запланировать и принять соответствующие антикризисные меры.

Виды денежных потоков организации по видам деятельности:

- ДП по текущей деятельности. В него входят доходы от всех завершенных продаж, авансы, полученные от клиентов, платежи от вспомогательных операций, расчеты с поставщиками, фонд заработной платы, налоговые отчисления.

- ДП по инвестиционной деятельности. Сюда включаются все виды финансовых операций, связанные с покупкой имущества и реализацией долгосрочных активов.

- ДП по финансовой деятельности. Объединяет различные кредитные поступления, займы, погашение процентов по кредитам, выплату дивидендов по ценным бумагам (акциям, векселям).

Виды денежных потоков организации по отношению к компании:

- Внутренний (ВДП) – движение денег в пределах предприятия.

- Внешний (ВДП) – движение финансовых средств между предприятием и его контрагентами (поставщиками, покупателями).

Виды денежных потоков организации по методу исчисления:

- Совокупный (СДП) – вся сумма поступлений или выплат средств за период времени по интервалам.

- Чистый (ЧДП) – разность между положительным (ПДП) и отрицательным (ОПД) потоками за период времени по интервалам.

Чистый ДП имеет большое значение для определения рыночной стоимости и финансового положения предприятия, по нему определяется результативность деятельности компании.

ЧДП можно рассчитать по предприятию в целом и по отдельным центрам финансовой ответственности (ЦФО). Расчет выполняется по формуле:

Сумма ЧДП за период = Сумма ПДП (поступивших средств) за период – Сумма ОДП (выплаченных средств) за период.

Сумма ЧДП влияет на размер финансовых активов компании. Показатель ЧДП может быть как положительным, так и отрицательным.

Виды денежных потоков организации по уровню сбалансированности:

- Сбалансированный (СДП) можно рассчитать для предприятия в целом, для отдельного центра финансовой ответственности, для конкретной операции.

Баланс между отдельными видами денежных потоков организации за период рассчитывается по следующей формуле:

Сумма ПДП = Сумма ОДП + Предусмотренный прирост суммы запаса денежных средств.

- Несбалансированный (НДП) – это дефицитный или профицитный (избыточный) совокупный финансовый поток. В случае недостаточности средств или превышении доходов над расходами баланс не обеспечивается.

Виды денежных потоков организации по периоду времени:

- Краткосрочный (КДП) – расчет делается по определенному периоду, от начала поступления выплат до конца, но не более чем за 1 год.

- Долгосрочный (ДДП) – рассчитывается по периоду более 1 года, от начала поступления выплат до конца определенного срока.

Краткосрочный ДП относится к текущей и частично к финансовой деятельности, а долгосрочный ДП – к инвестиционной и частично к финансовой деятельности фирмы. Например, это могут быть долгосрочные кредиты или займы. Расчеты КДП и ДДП используются для отдельных операций предприятия.

Виды денежных потоков организации по значимости в формировании финансовых результатов деятельности:

- Приоритетный (ПДП) – это высокий уровень ЧДП или чистая прибыль предприятия, например, от реализации товаров.

- Второстепенный (ВДП) – имеет незначительный объем, поэтому существенно не влияет на результаты финансовой деятельности компании (например, выдача подотчетных средств).

Виды денежных потоков организации по методу оценки во времени:

- Текущий (ТДП) – показатель сопоставляется со стоимостью на текущий момент времени.

- Будущий (БДП) – показатель сопоставляется со стоимостью к определенному будущему моменту времени.

Чаще всего классификация по методу оценки во времени применяется при определении будущей прибыли предприятия – дисконтировании.

В соответствии с международными стандартами финансового учета, денежные потоки организации делятся по видам хозяйственной деятельности:

- ДП по операционной деятельности – платежи поставщикам сырья, отчисления за услуги сторонних исполнителей.

- ДП по инвестиционной деятельности – выплаты и поступления при осуществлении инвестирования.

- ДП по финансовой деятельности – выплаты и поступления, связанные с привлечением акционерных или иных средств, с получением долгосрочных или краткосрочных кредитов и займов.

Приведенная выше классификация необходима для учета, эффективного планирования и анализа непрерывного оборота денежных средств предприятия. Грамотный финансовый менеджмент основывается на стандартной системе учета финансов.

Другие важные виды денежных потоков организации

Кроме приведенной выше системы классификации учета финансовых средств, существуют и другие, не менее важные виды денежных потоков организации:

- Избыточный (ИДП) – сумма финансовых поступлений превышает потребности компании в расходовании средств. Наличие финансового избытка указывает на недостаточно эффективное планирование и использование ресурсов предприятия. Избыточный ДП свидетельствует об упущенной выгоде фирмы, так как в результате инфляции деньги обесцениваются.

- Дефицитный (ДДП) – означает, что поступающих средств недостаточно для полного удовлетворения потребностей компании. Дефицит средств приводит к ухудшению финансового положения предприятия, его экономическое развитие замедляется, последствия могут быть критическими.

- Дискретный (ДДП) – доход или издержки компании, связанные с выполнением единичных операций в определенном периоде, например, приобретение нематериального актива или безвозмездные поступления.

- Регулярный (РДП) – доходы или расходы предприятия, связанные с постоянно осуществляемыми хозяйственными операциями по периодам времени.

Регулярные ДП компании могут быть равномерными и неравномерными. Это связано с периодичностью поступления финансовых средств в результате хозяйственной операционной деятельности компании.

Рассмотренные виды денежных потоков организации могут иметь различия только в рамках определенного периода времени. При минимальном промежутке времени все финансовые потоки будут дискретными, а при длительном периоде они могут рассматриваться как регулярные.

Топ-3 статей, которые будут полезны каждому руководителю:

Анализ различных видов денежных потоков организации

Здесь следует подробно рассмотреть, для чего нужен анализ движения различных видов денежных потоков организации (АДП). Хорошо организованный финансовый учет моментов и величин притоков (ПДП) и оттоков (ОДП) средств на предприятии позволяет определить финансовую устойчивость и прибыль компании. Этот вид анализа еще называют операционным, так как при расчетах учитываются доходы и издержки от операционной (текущей) деятельности.

Анализ притоков и оттоков средств предприятия является важным звеном финансового менеджмента, так как именно на его основе составляется стратегический план развития компании с учетом возможностей самофинансирования предприятия, его финансового потенциала и доходности.

Наращивание финансовых ресурсов непосредственно влияет на экономическое благополучие предприятия. Без получения стабильной прибыли невозможно обеспечить покрытие долговых обязательств компании. Финансовый дефицит, как правило, приводит к кризису. Избыток свободных средств обычно свидетельствует об убыточности предприятия.

Убыточность компании обусловлена двумя основными факторами – инфляцией и упущенными инвестиционными возможностями. Предприятие может получать дополнительный доход от выгодного инвестирования избыточных средств. Анализ движения различных видов денежных потоков организации позволяет выявить ее фактическое финансовое положение.

Анализ совокупных показателей притоков и оттоков средств – это важнейшая характеристика стабильности и устойчивости компании. Только аналитический метод позволяет определить эффективность финансового менеджмента и выявить денежный потенциал предприятия.

Чтобы проанализировать финансовое состояние компании (сделать расчет АДП), необходимо подсчитать отток (ОДП) и приток (ПДП) средств за тот период времени, на который взят займ, кредит или ссуда. Например, при займе средств на 1 год анализ (АДП) делается в годовом разрезе. Если срок займа до 90 дней, то производится аналитический расчет (АДП) на квартал.

Элементы притока финансовых средств за период:

- Прибыль компании, полученная в одном конкретном периоде.

- Амортизация, начисленная за один конкретный период.

- Высвобождение финансовых средств из: запасов, дебиторской задолженности, основных фондов, прочих активов.

- Увеличение кредиторской задолженности.

- Рост прочих пассивов.

- Увеличение акционерного капитала.

- Выдача новых ссуд.

Элементов оттока финансовых средств за период:

- Уплаты: налогов, процентов, дивидендов, штрафов и пеней.

- Дополнительные вложения средств в: запасы, дебиторскую задолженность, прочие активы, основные фонды.

- Сокращение кредиторской задолженности.

- Уменьшение прочих пассивов.

- Отток акционерного капитала.

- Погашение ссуд.

Показателем общего денежного потока (ОДП) компании является разница между притоком (ПДП) и оттоком (ОДП) средств. Любые изменения финансовых запасов предприятия, дебиторской и кредиторской задолженности, прочих активов и пассивов, основных фондов так или иначе влияют на показатель ОДП. Чтобы определить реальную степень такого влияния, необходимо сравнить показатели остаточных средств по различным статьям запасов, дебиторов, кредиторов на начало и конец определенного временного периода.

Если выявлен рост остатка финансовых запасов, дебиторов и прочих активов за конкретный период, то итоговый результат расчета фиксируется со знаком «-» и свидетельствует об оттоке денег. Уменьшение остатка средств фиксируется со знаком «+» и свидетельствует о притоке капитала. Рост кредиторов и прочих пассивов рассматривается как приток средств и отмечается знаком «+», а их снижение является оттоком со знаком «-».

При анализе движения различных видов денежных потоков организации необходимо учитывать некоторые особенности в определении притока и оттока средств. Это обусловлено изменением основных фондов. При выполнении расчетов следует учитывать не только рост или снижение стоимости их остатка за определенный временной период, но и итоговый показатель реализации части основных фондовых средств за конкретный период. Если цена реализации превышает балансовую оценку, то это свидетельствует о притоке средств. Если же балансовая оценка превышает цену реализации, то речь идет об оттоке.

Приток или отток средств в связи с изменением стоимости основных фондов рассчитывается по формуле:

Приток (отток) средств в связи с изменением стоимости основных фондов = Стоимость основных фондов на конец периода — Стоимость основных фондов на начало периода + Результаты реализации основных фондов в течение периода.

Косвенный аналитический метод АДП основан на группировке элементов притока и оттока средств по сферам управления, которые в свою очередь делятся на блоки:

- управление прибылью предприятия;

- управление запасами и расчетами;

- управление финансовыми обязательствами;

- управление налогами и инвестициями;

- управление соотношением собственного капитала и кредитов.

АДП прямым аналитическим методом выполняется следующим образом:

Общий денежный поток (Чистые денежные средства) = Увеличение (уменьшение) денежных средств в результате производственно-хозяйственной деятельности + Увеличение (уменьшение) денежных средств в результате инвестиционной деятельности + Увеличение (уменьшение) денежных средств в результате финансовой деятельности.

Расчет первого слагаемого:

Выручка и реализации — Платежи поставщикам и персоналу + Проценты полученные — Проценты уплаченные — Налоги.

Расчет второго слагаемого общего денежного потока:

Поступления от продажи основных активов — Капвложения.

Расчет третьего слагаемого:

Полученные кредиты — Погашение долговых обязательств + Эмиссия облигаций + Эмиссия акций — Выплата дивидендов.

Для выполнения АДП необходимо располагать данными не менее чем за три прошедших года. Если предприятие имеет стабильное превышение притока над оттоком средств, то его можно считать финансово устойчивым и кредитоспособным. На недостаточную устойчивость и низкую кредитоспособность компании указывает даже кратковременное превышение оттока над притоком, а также все колебания величины общего ДП.

Если же величина оттока систематически превышает величину притока, то предприятие характеризуется как некредитоспособное. Положительный показатель общего ДП (приток превышает отток) указывает на размер допустимого размера ссуды, которую может получить фирма.

Анализ разных видов денежных потоков организации позволяет определить слабое звено финансового менеджмента. Например, причиной оттока может стать недостаточно продуманное управление финансовыми запасами, расчетами (дебиторы и кредиторы), финансовыми платежами (налоги, проценты, дивиденды).

Выявление недостатков управления капиталом необходимо для правильной разработки условий кредитования, которые будут отражены в кредитном договоре. Например, если основной причиной оттока финансов является излишнее отвлечение средств в расчеты, то поддержание оборота дебиторской задолженности в течение всего срока пользования ссудой на определенном уровне может стать благоприятным условием кредитования.

Если причиной оттока стал недостаточный показатель акционерного капитала, то в качестве основного условия кредитования можно рассматривать соблюдение определенного нормативного уровня коэффициента финансового левериджа (leverage)– управления активами и пассивами компании с целью получения прибыли.

Анализ показателей притока и оттока средств удобнее выполнять с помощью отчета о движении средств. В соответствии с международным стандартом IAS7 «Отчет об изменениях в финансовом положении» (введен в действие на территории Российской Федерации Приказом Минфина России от 28.12.2015 N 217н) является основным источником информации для анализа (АДП). Он составляется не по источникам и направлениям движения средств, а по сферам деятельности организации – операционной (текущей), инвестиционной и финансовой.

При составлении отчета о движении денежных средств и изменениях в финансовом положении предприятия определяются показатели денежных средств, полученные организацией в результате деятельности:

- операционной (текущей);

- инвестиционной;

- финансовой.

Для формирования отчета о движении денежных средств используются данные баланса и вывода о прибылях и убытках.

Управление видами денежных потоков организации

Без грамотного финансового менеджмента невозможно эффективно управлять всей хозяйственной деятельностью предприятия и благополучно разрешать текущие финансовые задачи.

Система управления различными видами денежных потоков организации строится с опорой на ключевые принципы:

- Информативная достоверность.

Финансовый менеджмент должен быть обеспечен обязательной информационной базой. Создание такой базы осложняется отсутствием прямого финансового отчета, основанного на общих методических принципах бухучета.

Мировые стандарты формирования прямого финансового отчета стали разрабатываться только с 1971 года и, по мнению некоторых экспертов, еще далеки до полного завершения. В нашей стране бухучет осуществляется способами, отличающимися от принятых в мировой практике. Это вызывает определенные сложности и не позволяет обеспечить достоверность информационной базы.

- Обеспечение сбалансированности.

Управление всеми видами денежных потоков организации должно соответствовать общим целям и задачам финансового менеджмента, а также обеспечивать сбалансированность притоков и оттоков средств по типам, объемам, периодам времени и другим немаловажным показателям. Только так можно оптимизировать финансовое планирование компании.

- Обеспечение эффективности.

Для финансовых притоков и оттоков любой компании характерна неравномерность, которая приводит к появлению свободных активов в значительных объемах. Временно свободные остатки средств являются непроизводительными активами, которые обесцениваются во времени по различным причинам. Эффективное управление средствами должно обеспечивать их инвестирование.

- Обеспечение ликвидности.

Неравномерность некоторых видов денежных потоков организации вызывает временный недостаток финансов. Это неблагоприятно отражается на степени платежеспособности предприятия. Поэтому очень важно обеспечить наибольшую степень их ликвидности в течение всего периода деятельности. Для этого необходимо синхронизировать положительный (ПДП) и отрицательный (ОДП) потоки в разрезе каждого конкретного периода времени.

Первостепенной задачей финансового менеджмента является обеспечение финансового равновесия предприятия. Этого можно достичь только при условии достижения баланса и синхронизации притока и оттока во времени.

Отчетность помогает проанализировать движение средств и сделать выводы о финансовом состоянии предприятия. Виды отчетности:

- об обеспеченности компании финансовыми средствами в любое время;

- свободные от влияния законодательных и учетных требований (предназначаются только для руководителя или владельца фирмы);

- охватывающая все сферы деятельности предприятия.

Денежный поток (ДП) – это совокупно распределенные во времени поступления и выплаты, которые формируются в результате деятельности предприятия. Финансовый менеджмент компании должен ориентироваться на основные положения:

- Денежные потоки обеспечивают экономическую деятельность компании во всех направлениях ее работы. Их называют системой «денежного кровообращения» предприятия. Положительные результаты экономических действий свидетельствуют о «финансовом здоровье» компании.

- Финансовое равновесие и устойчивость предприятия напрямую связаны с его стратегическим развитием. Скорость экономического становления зависит от степени синхронизации различных видов денежных потоков организации. Чем выше ее уровень, тем быстрее реализуются стратегические цели и задачи компании.

- Высокая ритмичность выполнения операционных (текущих) процессов позволяет увеличить товарооборот компании, изготовить и продать как можно больше продукции. Задержки платежей негативно сказываются на создании производственной базы – запасах сырья, эффективности работы сотрудников, сбыте готового продукта.

- Активное управление всеми видами денежных потоков организации позволяет сократить потребности предприятия в кредитах и займах. Финансовые ресурсы могут формироваться из внутренних источников только при рациональном и экономном отношении к материальным ресурсам и рациональной хозяйственной деятельности. Это особенно важно для молодых развивающихся компаний, так как для них ограничен доступ к внешним финансовым источникам (кредитам, займам, ссудам).

- Увеличение скорости оборота капитала происходит вследствие сокращения длительности циклов производства и финансирования, снижения потребности в финансовых средствах, которые обслуживают хозяйственную деятельность организации. В результате прибыль компании быстро увеличивается.

- Значительно снижается риск неплатежеспособности и банкротства предприятия. Даже при успешной экономической деятельности и получении достаточной прибыли могут появляться периоды неплатежеспособности. Это случается из-за недостаточной сбалансированности притока и оттока средств во времени. Только хорошо организованная синхронизация прихода и расхода средств может избавить организацию от риска неплатежеспособности.

- Дополнительная прибыль предприятия генерируется финансовыми активами. Эффективное использование временно освободившихся остатков денег, хорошо продуманное инвестирование средств позволяет накопить достаточный капитал и сформировать дополнительные инвестиционные ресурсы. Высокая степень синхронизации поступлений и выплат по объему и времени позволяет снизить потребности предприятия в текущих и страховых остатках активов, которые обслуживают операционную деятельность компании, а также сформировать резервные инвестиции.

Пример. Для расчета чистого денежного потока (ЧДП) организации можно воспользоваться более сложным методом. Сначала необходимо найти суммарный показатель денежных потоков, связанных с основной деятельностью, финансами и инвестициями. Текущую стоимость можно высчитать прямым или косвенным способом.

Для планирования внутреннего бюджета компании лучше использовать прямой метод расчета. Для этого необходимо узнать размер выручки, полученной от реализации товаров или услуг. В формуле также отражаются прочие поступления и затраты на операционную деятельность и налоговые платежи. Но у этого метода расчета есть один недостаток – с его помощью невозможно определить взаимосвязь изменения объема средств и доходов компании.

Косвенный метод дает возможность глубоко проанализировать финансовое состояние организации на текущий момент. Он позволяет скорректировать показатель при учете операций, которые не несут финансовую направленность. При этом полученное значение может указывать на то, что текущая стоимость успешной фирмы больше/меньше дохода на временной интервал.

Пример подсчета денежного потока компании за 1 месяц (30 дней):

- Основная деятельность:

- поступления от продажи продуктов – 450 000 руб.;

- затраты на сырье – 120 000 руб.;

- зарплата персоналу – 45 000 руб.;

- итого – 285 000 руб.

- Инвестиционная деятельность:

- инвестиции в землю – 160 000 руб.;

- вложения в активы – 50 000 руб.;

- итого – 210 000 руб.

- Финансовая деятельность:

- получение займа в банке – 100 000 руб.;

- выплаты по дивидендам – 20 000 руб.;

- итого – 80 000 руб.

Расчет выполняется по формуле:

ДП компании за 30 дней = 285 000 руб. — 210 000 руб. + 80 000 руб. = 155 000 руб.

Показатель денежного потока компании за 1 месяц деятельности равен 155 000 рублей.

Знание классификации всех видов денежных потоков организации, умение выполнить все необходимые расчеты и проанализировать полученные результаты поможет вам повысить эффективность деятельности предприятия. Формулы, приведенные в этой статье, помогут грамотно составить бухгалтерскую отчетность, позволят избежать ошибок и проблем с налоговыми органами.

Как научиться управлять финансами в бизнесе и увеличить денежный поток? Распределение и контроль денег

Научиться контролю над денежными потоками и правильно управлять финансами важно каждому субъекту предпринимательской деятельности. Иначе в лучшем случае вы рискуете не достигнуть желаемых высот в предпринимательстве, в худшем — вам грозит крах бизнеса из-за допущенных ошибок. Советы опытных предпринимателей позволят их избежать, а несложные правила управления денежными потоками окажутся полезными для любого начинающего бизнесмена, вне зависимости от сферы деятельности. Вы можете взять их за основу, чтобы управлять финансами более эффективно, сделать их распределение более рациональным.

Денежные потоки — что это?

Денежный поток представляет собой наиболее ликвидный оборотный актив компании. Управление им тесно связано со всеми процессами функционирования предприятия в целом и финансами — в частности.

На схеме представлен источник финансов предприятия и порядок их распределения.

Средства на текущем счете используют для расчетов с поставщиками за материалы, выполненные работы (оказанные услуги). Следующий этап — незавершенное производство,которое возникает при использовании полученного сырья. Далее формируется готовая продукция, которая продается потребителю. Образуется дебиторская задолженность, которая со временем конвертируется в средства на счете предприятия.

Денежные потоки принято делить на положительные и отрицательные. Источником первых является погашение клиентами дебиторской задолженности. Отрицательные потоки формируются из погашения кредиторской задолженности, а также затрат: регулярных или разовых. Отрицательные денежные потоки — это далеко не всегда плохо. Например, чтобы увеличить объемы производства или открыть новую торговую точку, нужны определенные затраты. Пример «плохого» отрицательного потока финансов — неучтенные затраты, например, автомобиль, на котором выполнялись грузоперевозки, вышел из строя и требует ремонта.

Чем продолжительнее производственный цикл, тем больше срок вывода финансов из обращения. Повлиять на это можно лишь опосредованно. Но умение управлять потоками денег и навыки в их распределении помогают прогнозировать дефицит и избежать финансовых сложностей.

Управлять личными деньгами и финансами для малого бизнеса раздельно

Это правило одно из самых важных. К сожалению, даже предприниматели со значительным опытом в бизнесе не всегда его придерживаются, пренебрегая распределением денежных потоков на расходы, связанные с бизнесом и личными нуждами.

Некоторые предприниматели считают такой контроль над финансами совершенно излишним, потому что «деньги все равно берутся из одного кошелька». Формально они правы, ведь предприниматель вкладывает финансы в бизнес, а полученную прибыль тратит по своему усмотрению. Однако грамотное ведение раздельного учета средств позволяет провести анализ распределения расходов, оценить, насколько эффективно работает капитал и, в конечном итоге, научиться управлять финансами организации, увеличить эффективность их использования.

Нет — увеличению расходов и расширению на старте

Если вы делаете первые шаги в малом бизнесе, то поначалу нужно расходовать финансы только на самое необходимое:

- выпуск продукции;

- зарплата сотрудникам — как штатным, так и на аутсорсе;

- разработка веб-сайта;

- продвижение продукта;

- закупка техники, программного обеспечения.

К числу необязательных затрат можно отнести аренду (а уж, тем более, покупку) большого офисного помещения, проведение конференций (особенно при наличии сайта). Соблазна необоснованно увеличить штат тоже нужно избегать.

Если есть возможность для получения каких-либо бесплатных услуг или для использования бартера — прекрасно! Не стоит пренебрегать личными связями и полезными знакомствами, желательно искать варианты продвижения собственного бизнес-проекта с минимальными расходами. Такая стратегия не может быть использована постоянно, но для получения первого опыта и привлечения покупателей это верный ход. Возможно, что опыт окажется неудачным, так пусть он будет, по крайней мере, не слишком дорогим. Если продажи выстрелили, можно задуматься о том, чтобы увеличить масштабы предприятия. Как это правильно сделать, можно прочитать в статье «Как масштабировать бизнес? 6 шагов к масштабированию прибыли».

Начало малого бизнеса — время экономии финансов. Расширение — это для устоявшегося проекта. Нужно как можно скорее научиться грамотно управлять денежным потоком и его распределением, держать все процессы под контролем. Завоевать с первых шагов лидерские позиции на рынке, увеличить штат — едва ли это приведет к успеху в любой сфере. Из-за банальной нехватки финансов ваш бизнес-проект будет похоронен раньше, чем потенциальные заказчики или покупатели узнают о том, насколько привлекательно ваше предложение. Логичный вопрос: как увеличить собственную конкурентоспособность на рынке без расширения предприятия? Это можно сделать за счет хорошего сервиса и низкой себестоимости товаров — здесь-то и понадобится умение управлять финансами.

Как увеличить эффективность управления финансами — оперативный учет средств

Сущность оперативного управления финансами — ежедневная проверка поступлений денежных средств. При этом важно не упустить ни одной проплаты, не увеличивая временные затраты на выполнение этой работы. Достичь поставленной цели можно путем автоматизации процессов при помощи программы 1С. Ежедневные рабочие операции включают:

- проверку остатков по текущим счетам;

- сверку поступлений на счет с отчетом по дебиторской задолженности и с плановой сметой;

- принятие и проверку заявок на оплату — особое внимание уделяется заявкам на срочные платежи и тем, срок оплаты по которым истек;

- внесение корректив в недельный план по оплатам;

- формирование внутренних заявок на оплату (заработная плата, кредиты и т. д.);

- контроль над выполнением оплат по договорам.

Практика показывает, что подобный подход занимает не более 5 часов рабочего времени сотрудника притом, что количество оплачиваемых счетов может быть больше сотни.

Контролировать распределение денежных потоков

Роль денег в бизнесе и экономике в целом можно сравнить с кровеносной системой организма. Для стабильного функционирования предприятия необходимо отслеживать движение сумм на текущем счете. Не менее важно научиться управлять распределением финансов, оставшихся на счете. Например, если вы видите, что ресурсов не так много, можно стимулировать более активные платежи от покупателей скидками. Прибыль может уменьшиться, но если интенсивность поступления денег возрастет, это может быть важнее. Еще один источник дополнительного поступления денег, позволяющий увеличить доход, — штрафы за несвоевременное поступление платежей.

В идеале управлять распределением финансов нужно так, чтобы держать баланс между дебиторской и кредиторской задолженностями. Общий принцип таков: получать оплату как можно быстрее и по возможности увеличить промежуток времени для выполнения своих денежных расчетов. Это вовсе не призыв к нарушению договорных условий или обману других предпринимателей. Речь только о разумном распоряжении собственными деньгами.

Стоит проанализировать условия оплаты с клиентами. Хорошие варианты расчетов — предварительная оплата или счета-фактуры, которые должны оплачиваться при доставке. Начиная сотрудничать с новыми клиентами, постарайтесь оценить риски, связанные с их платежеспособностью. Если речь идет о крупном проекте, стоит задуматься о распределении оплаты таким образом, чтобы она производилась не по факту сдачи, а поэтапно. Это поможет получить живые деньги за оказываемые услуги и увеличить доход за текущий период.

Несколько слов о том, как управлять финансами по кредиторской задолженности. По мнению специалистов, целесообразно распределение платежей по степени важности: жизненно необходимые для бизнеса (заработная плата сотрудникам, налоги, арендная плата) и второстепенные, которые можно отсрочить. При этом важно поддерживать хорошие отношения с поставщиками.

Научиться планированию

Большинство предпринимателей понимает, что научиться управлять бизнесом без строгого учета денежных поступлений и контроля расходов никак не получится. Однако нередко получается так, что в теории все понятно, а на практике многие испытывают затруднения. В то же время бизнес без анализа особенностей рынка и четко обозначенных целевых показателей обречен на провал. Управлять предприятием без четкого плана невозможно. Попробуйте проанализировать рынок и выстроить его прогноз на перспективу. Скорее всего, он окажется далеким от истины, но это совсем нестрашно.

План должен быть увязан с анализом денежных потоков. Идеально, если он проводится раз в месяц. Отправная точка — это имеющаяся сумма живых денег, а затем — отображение прихода и расхода средств за определенный временной промежуток. Это могут быть затраты разовые (например, покупка специальной техники), постоянные (арендная плата) и переменные (зарплата, налоги).

Постепенно вы научитесь определять тенденции рынка и управлять финансами так, чтобы бизнес-план выполнялся наилучшим образом. Предприятие, умеющее планировать собственную деятельность и управлять распределением финансов, успешно конкурирует на рынке. Нельзя также забывать о сроках уплаты налогов и сдачи отчетов. Желательно отмечать такие дни в календаре, чтобы избежать случайных ошибок.

Как научиться вести строгий управленческий и финансовый учет — книги и таблицы доходов и расходов

Чтобы грамотно управлять финансами и контролировать их, нужно научиться вести строгий учет доходов и распределения затрат. Для начала необходимо определиться с формой книги, по которой будет проводиться как планирование финансов, так и учет распределения реальных денежных потоков — это может быть обычная таблица Эксель, составленная в произвольной форме «приход-расход». Такой подход необходим с самого начала. Доходы принято делить на поступления от основной деятельности и вспомогательные. Статьи расходования финансов в книге: налоги, фонд оплаты труда, реклама, хозяйственные нужды и т. д.

С развитием бизнеса структура сметы может измениться: появятся новые направления распределения затрат или, наоборот, отпадет необходимость в них. Но в любом случае четкая структура и контроль над распределением финансов позволяет управлять предприятием, оперируя конкретными цифрами. Для корректного учета финансов рекомендуется пользоваться следующими таблицами.

- ДДС — движение денежных средств. Наглядно показывает финансы предприятия: из каких ресурсов они поступают, на что расходуются и на каких счетах размещены.

Фрагмент таблицы ДДС

Отчет о прибылях (убытках) фирмы — в нем показан расчет финансовых результатов с учетом выполнения обязательств.

Отчет о прибылях и убытках

- Балансовый отчет — один из самых важных учетных документов. Если отследить динамику, можно увидеть, набирает предприятие силу или, наоборот, становится беднее. Отчет также отражает информацию о замороженных средствах.

Фрагмент балансового отчета

- Анализ эффективности проектов и распределения финансов — визуально отражает расходование средств и стадии отдельных проектов.

Таблица анализа эффективности проекта

- Учет активов предприятия — удобно использовать для проведения инвентаризации.

Таблица по учету активов предприятия

- Платежный календарь — отражает поступление и расходование денег, принимаются решения по возможным незапланированным затратам. Ведение платежного календаря помогает избежать кассовых разрывов и управлять финансами более корректно.

Фрагмент таблицы платежного календаря

- Ведомость по заработной плате сотрудникам — содержит сведения о начислениях персоналу.

Фрагмент шаблона ведомости по зарплате

- Финансовая модель — планирование чистой прибыли и выручки предприятия, выявление факторов, влияющих на финансовый результат. Финмодель составляется как для стартапов, так и для работающих фирм и новых направлений в бизнесе.

Повышать грамотность в сфере финансов

Бизнес — не просто зарабатывание денег, но и стимул к непрерывному обучению. Контроль над денежными потоками, принятие правильных управленческих решений — все это требует определенных знаний. Если даже на предприятии работает опытный экономист, руководителю нужно научиться разговаривать с ним на одном языке, разбираться в вопросах распределения финансов. Никакой контроль работы подчиненных без этого невозможен. Решить проблему грамотности в сфере финансов помогает чтение тематических изданий, посещение семинаров, вебинаров, а также общение с другими владельцами бизнеса.

Возможно, приведенные правила покажутся очевидными, но их использование в собственных бизнес-проектах помогает не допустить многих досадных ошибок и управлять финансами грамотно.

Источник https://rdv-it.ru/company/press-center/blog/vidy-denezhnykh-potokov/

Источник https://yasno.mobi/blog/upravlenie-denezhnymi-potokami-chto-nuzhno-znat-vsem-vladeltsam-malogo-biznesa/

Источник

Источник