Прибыльные инвестиции в акции, а также подробный разбор по инвестированию

Содержание статьи

Прибыльные инвестиции в акции, а также подробный разбор по инвестированию

Перед тем как разобраться в нюансах инвестиций, уделите внимание изучению основ. Например, что из себя представляют акции и для чего они?

Это ценные бумаги, которые гарантируют её владельцам право на долю в компании, а значит и долю от её прибыли. Поэтому покупать акции выгодно. Больше про покупку можно узнать в этой статье: https://internetboss.ru/kak-kupit-akcii/

Допустим в вашем инвестиционном портфеле имеется одна акция, а это значит, что вы имеете право на долю собственности в предприятии.

Акционеры, которые владеют 1-5% акций компаний, смогут принимать участие на заседаниях совета директоров, и влиять на принятие решений по управлению компанией.

Плюсы акций заключаются не только в правах на собственность компании, но также и в получении дивидендов. Размер дивидендной выплаты зависит от прибыли компаний. Именно по таким критериям работает большинство акций.

Зачем инвестировать в акции

Рассмотрим два способа вложения денежных средств в ценные бумаги:

- Портфельный

- Прямой

Портфельный

Первый способ рассчитан на увеличении прибыли и разумное распределение рисков, как говорится: не ложи все яйца в одну корзину. А в нашем случае в одну акцию.

Суть в формировании портфеля, в котором есть наличие уже некоторых активов. Этот вариант подходит для среднесрочного, краткосрочного периода и даёт возможность заработка на дивидендах и изменениях цен акций.

Покупать акции с целью получить прибыль от роста курса стоимости акций с их дальнейшей продажей могут не только юридические лица, но и физические, в том числе.

Чтобы начать этим заниматься, понадобится сумма от 40000 рублей или от 500 долларов (примерно).

Имея такой небольшой стартовый капитал, вы сможете получать от 30% прибыли в год. Но на самом деле можно начать инвестировать и с 1000 рублей, купив одну акцию, не получится составить сбалансированный инвестиционный портфель.

Давайте теперь разберёмся с «прямыми инвестициями».

К ним относятся те инвестиции, целью которых влиять на компанию. Этот вариант практикуется крупными банками и корпорациями для развития и усовершенствования собственного бизнеса.

«Попрошу не путать инвестирование в акции со спекуляциями на биржах.

Потому что это разные методы. Цель инвестиций в увеличении капитала на долгосрочной дистанции с удержанием ценных бумаг в своём портфеле. Спекуляции на биржах представляют собой множество сделок по покупке и продаже бумаг с целью получить от этого выгоду.»

Исходя из вышеописанного, напрашивается вывод:

Акции представляют собой сбалансированный финансовый инструмент, который приносит инвестору от 5% до 25 (иногда больше) % прибыли ежегодно.

Плюсы и минусы инвестиций в акции

Денежные вложения в ценные бумаги имеют ряд преимуществ, но и недостатки тоже.

Сначала начнём с плюсов:

На фоне спекулятивных финансовых инструментов, акции становятся выгодными и продолжают быть надёжными.

В странах Европы и США акции доступны каждому человеку. У Америки достаточно большое количество фондовых бирж и купить акцию не составит труда. От 30 до 70% бюджета американских семей создаётся дивидендными выплатами, или от прибыли с продажи акций.

Торговля ценными бумагами находится под контролем регуляторов, федеральной резервной системой или проще говоря, центробанком.

На фондовом рынке акции, это доходный вид ценных бумаг. Они уступают только своему бизнесу и прямым инвестициям. Относительно, акции будут приносить прибыли, больше драгоценных металлов, банковских вкладов и недвижимости.

Ищите подходящие стратегии инвестирования и получайте высокую доходность. Возможно вы захотели начать спекулировать и получать ежедневную прибыль с продажи ценных бумаг. Или же решили накопить капитал и жить на доход с дивидендов всю оставшуюся жизнь.

Теперь минусы покупок ценных бумаг:

На цену акции постоянно влияют различные факторы. Приходится часто следить за изменениями на рынке. Любая ситуация понизит ваш баланс на брокерском счёте. Важно быть очень внимательным и осторожным, особенно когда вы спекулируете.

Необходимы базовые знания в этой области.

Если не знающий посмотрит на котировки и графики, он ничего не поймёт. Так что важно знать, чем собираетесь заниматься, чтобы не потерять деньги, а увеличить их.

Торги на биржах ведутся очень часто. И из-за этого цена акций нестабильна, меняется как в большую, так и в меньшую сторону. Даже в спокойное время цена не стоит на одном месте, а совершает небольшие колебания.

Большая сумма для входа.

Для сбалансированного портфеля с умеренным риском потребуется немалая сумма для входа в рынок, желательно от 2500 USD. Начать можно и с малой денежной суммой, но прибыль не будет как у полноценного инвестиционного портфеля. Профессиональные инвесторы имеют капитал от 10000USD.

Разновидности акций

Существуют акции с собственными особенностями, о которых необходимо знать. Теперь давайте более подробно рассмотрим данную тему и разберёмся в преимуществах каждой акции.

Акция обыкновенная

Долевая бумага, гарантирующая инвестору право на долю в компании. Часть полученной прибыли идёт на погашение обязательств. Чуть позже, часть прибыли распределяется на выплату дивидендов держателям привилегированных акций.

Меньше приоритета у владельцев обыкновенных акций.

Акционеры с такими бумагами имеют право влиять на выбор, принимаемый советом директоров. Дивиденды у этих бумаг меняются.

Привилегированные акции

Бумаги дают право на долю предприятия. Главным отличием от обыкновенных акций будет фиксированная выплата дивидендов.

Но если предприятие стало убыточным, никаких выплат держателям не поступит. Обладатели данных акций не могут голосовать за решения совета директоров.

Голубые фишки

Так называют акции первого эшелона. Они надёжны, но у них умеренный уровень дохода. Существуют компании, деятельность которых уже превышает 100 лет.

Славятся они высокой надёжностью, выплачивают дивиденды не один десяток лет и благодаря такому устойчивому и прибыльному бизнесу входят в список первого эшелона.

Инвестиционные стратегии

Перейдём к более познавательной части данной статьи, стратегиям инвестиций в акции. Посмотрим распространённые и выгодные варианты, которыми пользуется большинство инвесторов во всём мире. Следуя им, сможете заработать большой инвестиционный капитал.

Купи и держи

Стратегия подразумевающая долгосрочное вложение средств в акции и получением дивидендов с них.

Лучше такое решение подойдет для новичков, так как всё понятно и есть возможность выйти на пассивный доход. Принцип стратегии очень прост: покупка акций, получение дивидендов, дальнейшее увеличение портфеля.

Суть её в том, что инвестор не продаёт свои бумаги, особенно в кризис. Для этой стратегии подойдёт покупка акций «голубых фишек»

За 7 лет вложений вы увеличите свой капитал и добьётесь пассивного дохода с дивидендов.

Стратегия Уоррена Баффета

Основана на рекомендациях величайшего в мире инвестора. Он советует обращать внимание на тот бизнес, в котором вы разбираетесь.

После выбора начинайте инвестиции в данную сферу.

Акцент инвестор делает на продаваемый продукт компании, на его востребованность. С правильным менеджментом прибыль компании может сильно вырасти.

Стратегия Бенджамина Грэма

Актуальна и сейчас. Метод Грэма предполагает покупку акций из первых двух эшелонов, являющимися недооценёнными.

Следите за ситуацией на фондовом рынке, находите недооценённые акции. Продавайте их, если цена выросла на 30-50%.

Рекомендуется иметь в портфеле от 20 компаний.

Этот метод позволит не почувствовать потерь. Если даже одна из 30 компаний обанкротится, у вас будет ещё оставшихся 29 приносящих прибыль предприятий.

Как правильно инвестировать в акции — подробное руководство

В этой статье мы поговорим про инвестирование в акции компаний. Эта тема является актуальным для тех, кто хочет приумножить свой капитал, накопить на пенсию или создать пассивный доход. Мы ответим на следующие популярные вопросы начинающих инвесторов:

- Что такое акции и как их покупать;

- Почему стоит накапливать ценные бумаги;

- Как выгоднее всего инвестировать в акции;

- В какие компании надёжнее всего вкладывать, чтобы заработать;

- Риски инвестирования в акции и способы их избежать;

- Сколько реально заработать на акциях;

1. Что такое акции простым языком

Каждая акция даёт право на владение долей компании пропорционально от суммарной эмиссии. Например, если инвестор владеет 100 штуками, а всего выпущено 5 млн, то его доля в бизнесе составляет 0,002%.

Акции на бирже появляются в процессе проведения IPO (первичное размещение ценных бумаг), которое открывает доступ к торговле акциями на фондовой бирже.

Далеко не все компании присутствуют на бирже, поскольку не проходят по требованию к листингу, либо просто нет необходимости в дополнительном привлечении средств. Процедура эмиссии ценных бумаг занимает от 1 до 3 лет после чего бумаги становятся доступными для трейдинга.

- Получение дивидендов. Каждая компания имеет свою дивидендную политику. В сложные экономические периоды прибыль снижается, поэтому выплаты могут не осуществляться.

- Участие в голосованиях на общих годовых собраниях акционеров (ГоСА).

- Компенсация денег от продажи имущества компании при её ликвидации.

Существуют два типа акций: привилегированные и обычные. Не у всех компаний есть первый тип. В большинстве случаев на фондовой бирже присутствуют только обыкновенные ценные бумаги.

В какие акции инвестировать: в префы или обыкновенные? Для рядового инвестора особой разницы нет в какой тип инвестировать. Лишь в случае крупных инвестиций в акции это имеет значение. Например, когда инвестор покупает 1% всего количества. Если инвестор владеет менее 1% бизнеса, то лучше вложить средства в префы, поскольку дивидендная доходность по ним больше.

2. Почему стоит инвестировать в акции

Акции являются любимым вложением для большинства инвесторов. Это объясняется тем, что никакой другой финансовый инструмент не обладает столь большой и стабильной доходностью, если рассматривать промежутки времени от 3-5 лет.

Инвестиции в акции решают следующее ключевые задачи инвесторов:

- Надёжно сохраняют капитал. Денежные средства вложены в бизнесе, который развивается и генерирует прибыль, а значит инфляция не страшна.

- Обеспечивает хорошую доходность. На длительных промежутках времени фондовый рынок показывает темпы роста по 10-20% ежегодно. Банковские вклады дают на порядок меньше: 4-6%.

- Обладают высокой ликвидностью. Активы можно быстро конвертировать в наличные деньги, не заплатив никаких издержек. Есть только комиссия за торговый оборот брокеру (0,00373% и менее, в зависимости от торгового оборота).

Для тех, кто хочет накопить на пенсию, инвестирование в акции является чуть ли не единственным способом реально увеличить свое благосостояние к уходу в заслуженный отдых.

Благодаря аккумулированию сложных процентов, рост прибыли держателей долевых ценных бумаг просто колоссален на промежутке времени от 10 лет. Например, за 10 лет ожидаемый доход составляет порядка 300%, когда инфляция за это время обычно составляет 100%-150%. Если взять промежуток времени ещё больше, то эффект от сложного процента будет только расти.

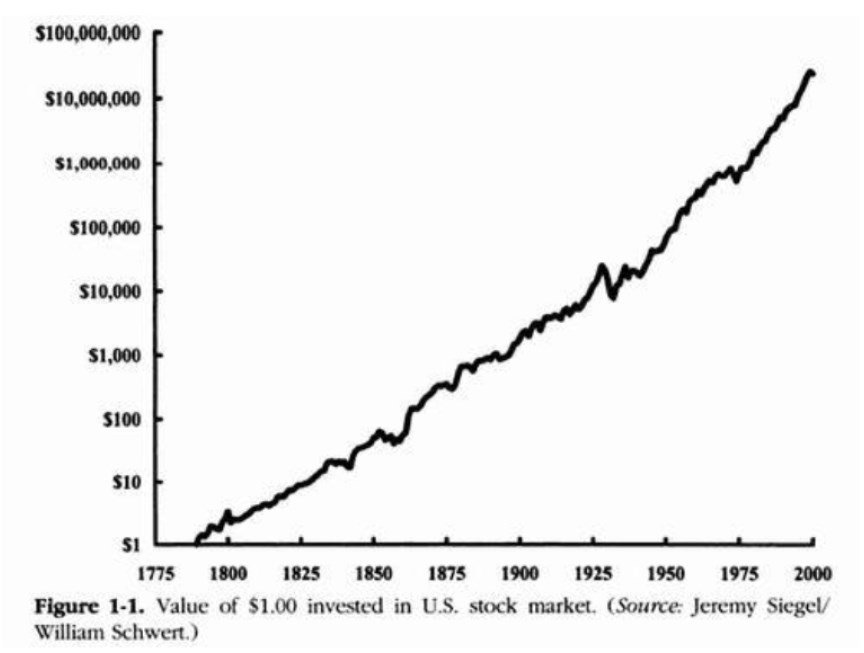

Ниже представлен график роста одного доллара, инвестированного в акции в 1797 г. За 200 лет $1 вырос бы до $10 млн, что соответствует среднегодовой доходности в 8,4%.

3. Как приобрести акции — пошаговая инструкция

Обычные граждане думают, что рынок акций доступен лишь для профессионалов, нельзя начать торговать на фондовой бирже физлицам, здесь нужны большие деньги и т.д. Это мифы, которые распространяют люди, которые далеки от реального мира финансов.

Торговля ценными бумагами доступна каждому физическому лицу с любой начальной суммой денег.

Крупные компании торгуются на Московской бирже ММВБ (Московской межбанковской валютной бирже, MOEX). Чтобы получить доступ к торгам потребуются услуги фондового брокера. Закон запрещает физическим лица напрямую открыть торговый счёт на ММВБ. Для этого нужно промежуточное звено в виде брокера.

Рассмотрим пошаговую инструкцию: как купить акции обычному гражданину, не выходя из дома.

Шаг 1. Регистрация у брокера

В РФ существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (сам торгую через них):

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

Это самые крупные и надёжные брокерские компании в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот. По сравнению с другими компаниями комиссии минимальная. Клиенты имеют доступ ко всем биржевым финансовым инструментам: акциям, облигациям, ETF фондам, опционам, валютам.

Форма регистрация у брокера выглядит следующим образом:

После регистрации потребуются загрузить сканы следующих документов: паспорт, ИНН (для автоматической выплаты налога на прибыль).

Шаг 2. Открытие брокерского счёта

После регистрации появится возможность открытия брокерского счёта. На этом счёте могут одновременно находится деньги (рубли и другие валюты), ценные бумаги (акции, облигации), деривативы (фьючерсы, опционы), ETF фонды.

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

Брокеры предлагают разные виды счётов. Самыми популярными являются два: ЕДП (единая денежная позиция) и ИИС (индивидуальный инвестиционный счёт). Второй вид включает все возможности первого, но также даёт возможность получать налоговые льготы.

ИИС позволяет вернуть 13% налога от суммы инвестирования на свой счёт (тип вычета А, на взнос), либо полностью освободить его от налогов на прибыль (тип вычета Б). Единственным условием для получения льготы является время существования ИИС минимум 3 года. При регистрации нигде не указывается тип вычета. Выбор можно осуществить позже. Более подробно про условия и процедуру возврата налога читайте в статьях:

Шаг 3. Пополнение брокерского счёта

Пополнять брокерский счёт можно без комиссий на любую сумму. Но думаю, что нет смысла инвестировать менее 100 тыс. рублей, поскольку на эту сумму можно будет купить слишком мало акций. Однако никто не запрещает пополнять и на меньшие суммы.

Как выгоднее пополнить брокерский счёт

Есть два варианта как пополнить свой счёт: наличкой или межбанковским переводом.

Проще это сделать вторым способом, поскольку есть банки, которые без комиссии переведут деньги. Например, можно воспользоваться дебетовой картой Тинькофф (обзор). Пополнить её можно без комиссии множеством способом, а после отправить деньги на брокерский счёт. Деньги при таком переводе приходят в течении дня. При этом, чтобы получить эту карту не нужно никуда ездить — её привезёт курьер бесплатно туда, куда вы скажите.

Шаг 4. Покупка акций

Брокер предоставит доступ к торговым терминалам (Quik и мобильные приложения). Если нет желания ставить программное обеспечение и разбираться, то можно бесплатно подать поручение на покупку/продажу бумаг по телефону. Такой подход подойдет для тех, кто редко торгует.

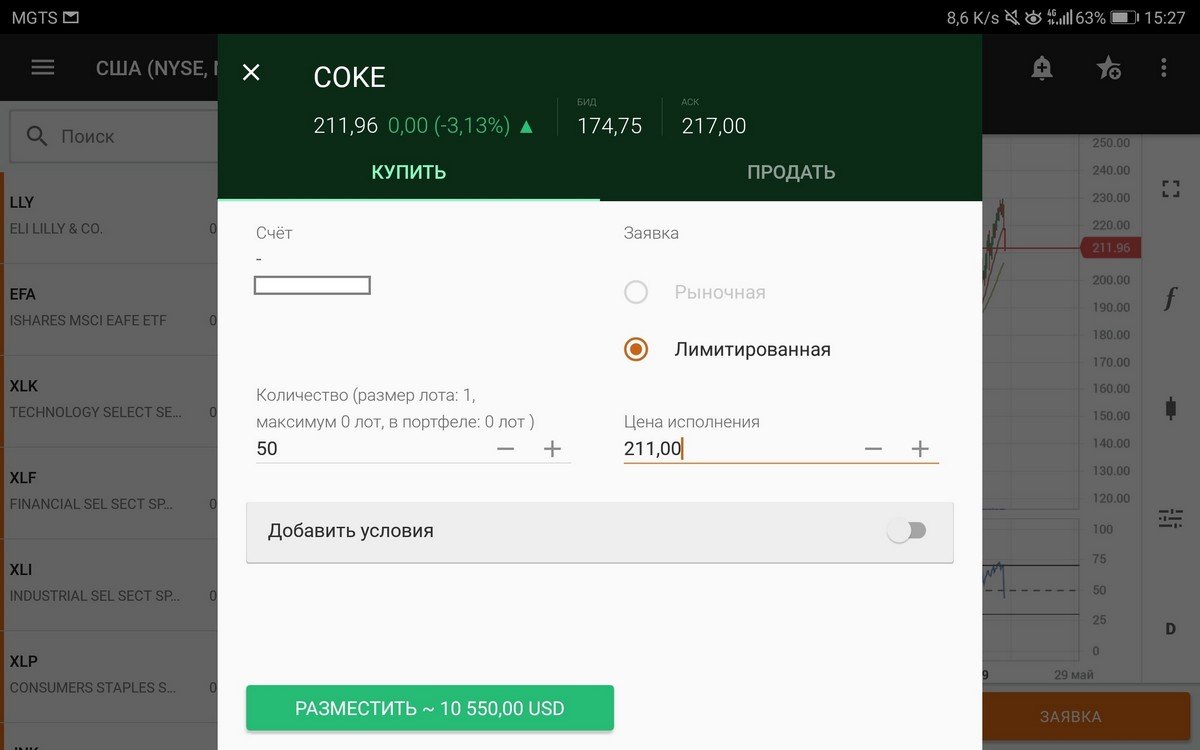

Так выглядит интерфейс при покупке акций Кока-кола (Coca Cola) через приложение «Финам Трейд» (брокер Finam):

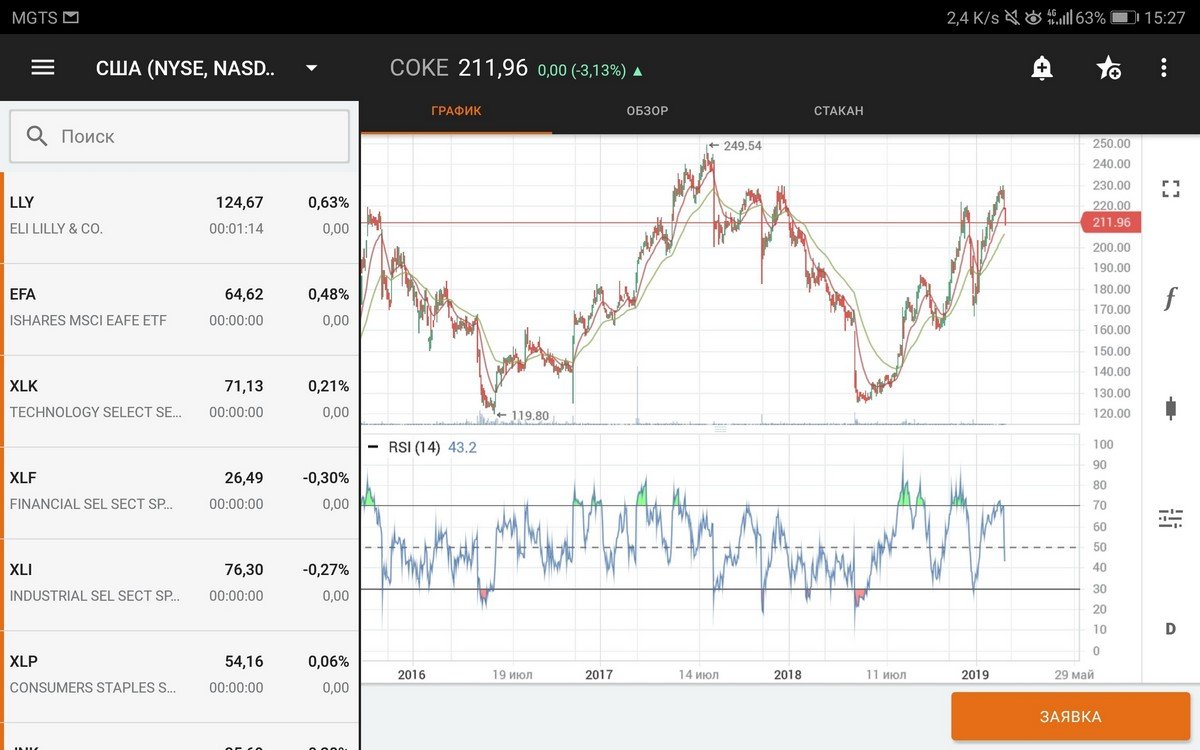

В приложении есть удобная возможность просмотреть текущий график торгов:

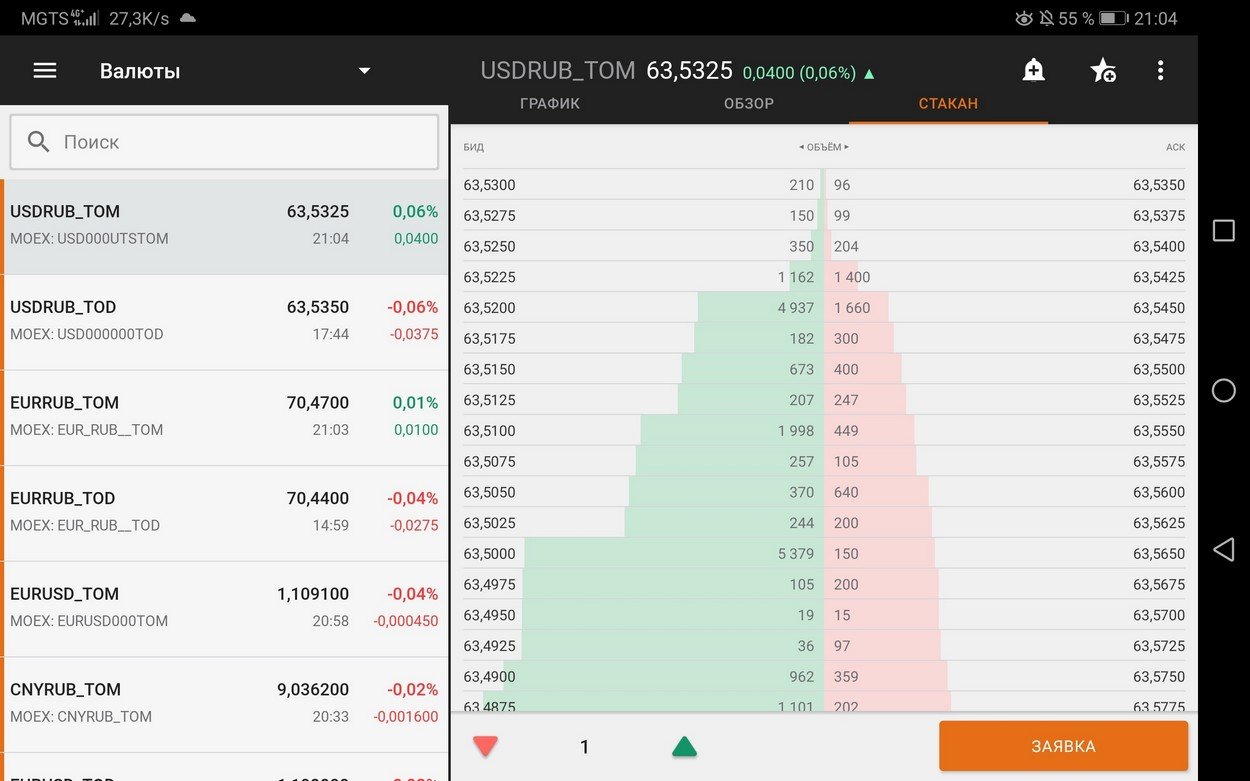

Биржевой стакан со всеми активными лимитными заявками:

Акции можно покупать и продавать в день сколько угодно раз. Никто не запрещает торговать или наоборот, не торговать. Кто-то выбирает активный трейдинг, кто-то составляет долгосрочный инвестиционный портфель и держит ценные бумаги годами. Как лучше поступить решаете только вы. И тот, и другой способ могут приносить солидные годовые прибыли.

4. Как выбрать акции для инвестирования

Брокерский счёт открыт, деньги лежат, осталось определить в какие акции инвестировать? Какие компании будут расти в цене? Как их определить? Давайте разберёмся.

На Российском фондовом рынке представлены сотни компаний. Однако большинство из них маленькие, по ним практически нет торгов. Такие активы стоит покупать лишь в том случае, если у вас есть инсайдерская информация, что с фирмой всё хорошо, она активно развивается и увеличивает свою прибыль. В ином случае лучше покупать доли в крупных и известных бизнесах.

Основную часть портфеля стоит вложить в надёжные крупные компании. Их на сленге называют голубыми фишками. На Московской бирже их не так много: Сбербанк, Газпром, Лукойл, ВТБ, МТС, ГМК Норникель, Роснефть, Магнит, Северсталь, Сургутнефтегаз, НЛМК, Татнефть, Новатэк, Мосбиржа, Аэрофлот, НЛМК, Яндекс, Система, X5 Retail. Есть и другие, но эти активы имеют самые большие обороты торгов, а значит их будет всегда легко продать и купить без лишних затрат на спреды.

Купив голубые фишки, вы никогда не промахнётесь. Эти компании очень крупные и надёжные. По ним всегда много доступной информации, они у всех на слуху. Большинство инвестиционных фондов, хедж-фонд покупают их.

Инвесторы делят компании на следующие виды:

- Дивидендные (Dividend stocks). Стабильно из года в год платят дивиденды.

- Стоимостные компании (Value stocks). Недорогие по мультипликаторам и имеющие стабильный доход. Уоррен Баффет всегда покупал именно такие.

- Компании роста (Growth stocks). Весь доход реинвестируется в развитие бизнеса. В основном все IT-компании.

-

; ; ; ;

В какой пропорции покупать акции? На что стоит смотреть? Давайте рассмотрим несколько вариантов.

Вариант 1. На основе фондового индекса

Литература по инвестированию советует начинающим инвесторам составить свой портфель из акций, копируя состав фондового индекса. Как показывает практика, индекс собран оптимальным образом и даёт отличную доходность. Собрать более прибыльную корзину акций, которая бы обогнала индекс на протяжении длительного периода (5 лет и более) под силу только профи. Практически все ПИФы и активно управляемые фонды не могут этого сделать.

Поэтому можно просто посмотреть в какой пропорции входят акции в индекс Московской биржи и купить их примерно в таком же соотношении. Можно не включать в портфель те компании, которые имеют мизерные веса (менее 1%). Погоду они не сделают, а отслеживание будет отнимать время.

Есть также индекс MSCI Russia. Можно составить портфель на его основе. На основе MSCI Russia формируют портфели зарубежные ETF.

Вариант 2. На основе мультипликаторов

При выборе акций многие инвесторы обычно используют мультипликаторы. Из популярных можно выделить:

- Коэффициент P/E. Отношение капитализации к общей прибыли. Проще говоря: за сколько лет компания себя окупит, если она будет отдавать всю прибыль акционерам в виде дивидендов.

- Коэффициент P/S. Рыночная стоимость компании деленная на её объём продаж. Этот мультипликатор показывает рост производимой продукции не за счёт повышения цены, а только увеличивая рынок сбыта.

- Коэффициент P/BV. Отношение цены акции к величине активов. Может дать представление о финансовом состоянии компании, сколько у них есть собственных денег. (ЕБИТДА). Прибыль до уплаты процентов по кредитам, налоговых и амортизационных отчислений. . За какое количество лет компания полностью погасит долги за счёт текущей прибыли. . Аналогичен P/E, но со своими особенностями.

Также смотрят на значения денежных потоков (сколько компания генерирует денег):

-

(денежной поток). Совокупность денежных средств в компании, куда включены все притоки (прибыль) и оттоки (затраты). (свободный денежный поток ). Эти деньги остаются в распоряжении акционеров после уплаты всех сборов, налогов, инвестиций. Обычно на их основе определяется размер дивидендов.

Однако гарантий нет, что компания будет расти, даже имея идеальные показатели мультипликаторов. Эти показатели помогают исключить компании, которые явно испытывают регресс или слишком дорого оценены рынком. После сравнения по мультипликаторам можно сориентироваться насколько одни акции переоценены или недооценены по отношению к другим.

Вариант 3. На основе размера дивидендов

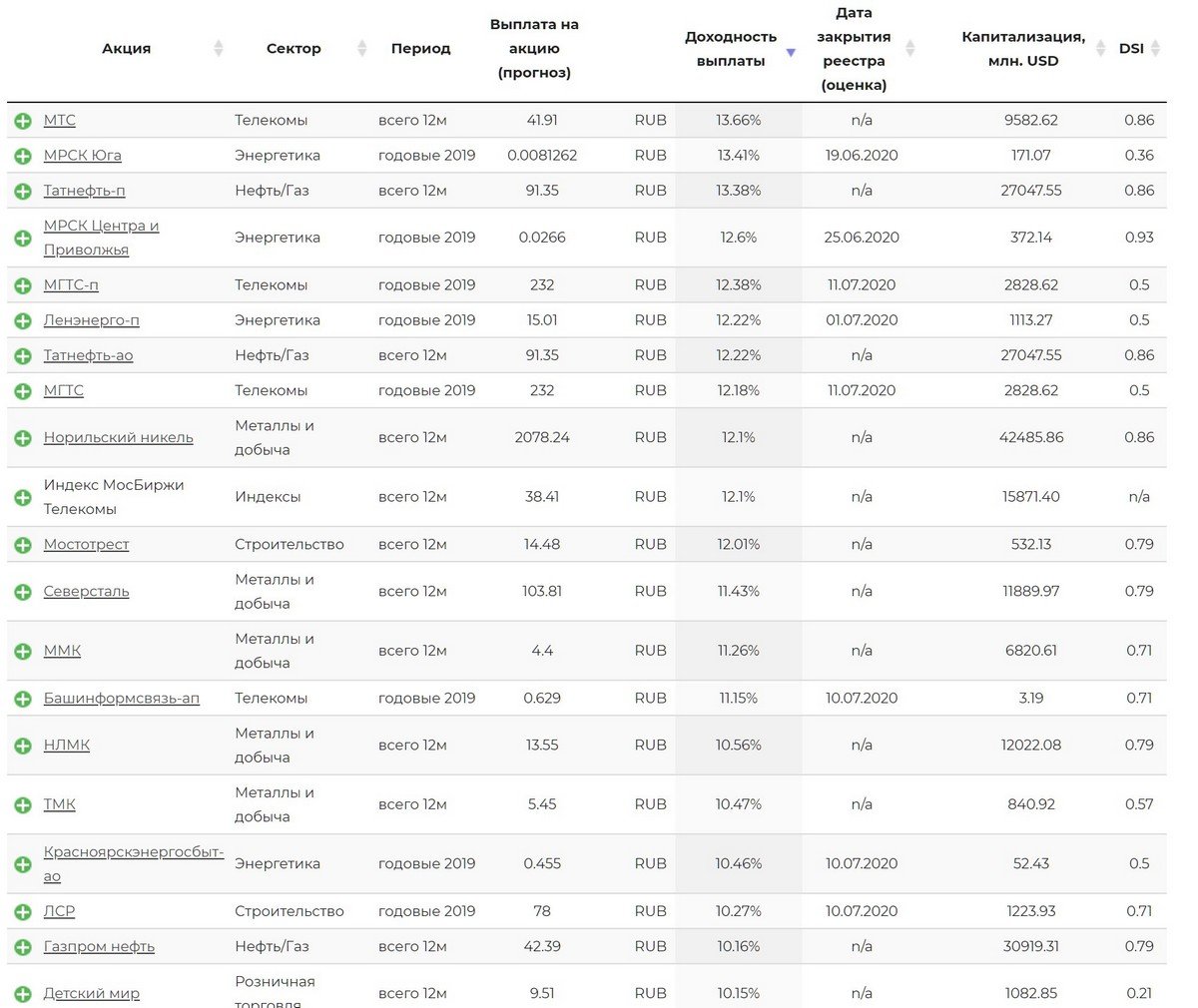

Выбор дивидендных акций подразумевает поиск компаний с хорошим и стабильными дивидендами (от 6% и более). Среднее значение по индексу ММВБ составляет порядка 7% (до 2019 г. показатель был меньше), что является самым большим показателем в мире среди всех фондовых рынков.

Ни для какого не составит труда найти дивидендные компании, которые ежегодно делают хорошие выплаты. На нашем сайте также есть эта информация:

Для оценки дивидендной политики бизнеса есть специальный индекс стабильности выплаты DSI. Чем он выше, тем лучше.

Вариант 4. Покупка ETF на акции

С 2014 г. в листинге Московской биржи начали появляться первые ETF фонды. Эти фонды состоят из готового портфеля акций. Обычно они копируют какой-нибудь индекс (например, IMOEX). Для инвесторов, которые не желают заниматься самостоятельным выбором акций, можно просто инвестировать в индексные фонды.

Почти все российские ETF реинвестируют полученные дивиденды, что ещё больше освобождает инвестора от каких-то действий. Если удерживать фонд более 3 лет, то можно избежать налога на прибыль.

ETF на российские фондовые индексы с указанием комиссий и учётом налога на дивиденды:

- VTBX (от ВТБ) — 0,78%;

- TMOS (от Тинькофф) — 0,79%;

- SBMX (от Сбербанка) — 1%;

- FXRL (от FinEx) — 1,7%;

ETF на американские фондовые индексы:

- FXIT (от FinEx). Сектор IT в США. Более чем на половину он состоит из 5 гигантов: Apple, Microsoft, Amazon, Facebook, Google.

- FXUS (от FinEx). Акции крупнейших компаний США.

- SBSP (от Сбербанка). Копирование состава SP500.

- AKNX (от Альфа капитал). 100 крупнейших компаний, торгуемых на NASDAQ.

Поскольку американские акции котируются в долларах, то при ослаблении рубля они дорожают ещё сильнее. В этом плане, они надёжно защищают капитал от девальвации. Но надо помнить, что рубль подвержен циклам. После значительного роста курса доллара, вероятнее всего стоит ждать откат в течении нескольких лет.

Существуют и другие стратегии выбора акций. Мы перечислили самые простые и доступные способы. Дать какие-то точные гарантии и стратегии, которые позволят всегда делать деньги на фондовой бирже нельзя, поскольку их просто нет.

Как писали лучшие инвесторы всех времен и народов:

5. Какие акции выбрать для инвестиции: зарубежные или российские

С 2014 г. на Санкт-Петербургской появились более 1000 иностранных компаний. Теперь для инвесторов западные компании стали доступны для покупки даже через российских брокеров.

Стоит ли инвестировать в зарубежные акции? Американский рынок очень крупный с тысячами компаний, выбор огромный.

В статье российские или американские компании приводилась таблица, где сравнивали доходности инвестиций двух рынков. Пришли к выводу, что доходность сильно зависит от момента входа и курса рубля.

Если сравнивать 20 летний период, то наш рынок вырос больше. А за 10 летний период американский рынок. Но это связано с девальвацией рубля в 2014 г.

Если есть крупный портфель (от 3 млн рублей), то можно часть денег инвестировать в зарубежные компании. Это позволит сделать диверсификацию рисков. А если капитал небольшой, то лучше вложиться в наш рынок.

График котировок основного американского фондового индекса S&P500 в рублях (Си Пи 500) без учета реинвестирования дивидендов:

6. Какие риски инвестиций в акции и способы их снизить

Инвестиции в акции несут риски. Особенно сильные риски у тех, кто вложил всё в одну ценную бумагу. Даже самые успешные и надёжные компании могут упасть в цене. История финансовых рынков показывала это уже не раз. На момент 2021 г. ситуация не простая, но в среднесрочной перспективе оптимистичная. Прибыли всех голубых фишек восстанавливаются после кризисного 2020 г, восстановление экономики идёт опережающими темпами.

Лучше составить инвестиционный портфель, который содержал бы акции из нескольких секторов экономики. Это позволит значительно диверсифицировать риски отдельных секторов.

Можно немного разбавить портфель облигациями. Например, идеально для этого подойдут краткосрочные ОФЗ (гособлигации). В моменты коррекций на фондовом рынке, их можно будет быстро продать и докупить подешевевшие акции.

Как показывает столетняя история фондовых рынков, компании всегда растут в цене. Периодически происходят экономические кризисы, спады, дефолты. Но после кризисов фондовый индекс всегда восстанавливается и растёт дальше.

Если выделить отдельный короткий период, то инвестиции в акции будут напоминать лотерею. Ваши деньги могут вырасти, упасть или остаться на том же уровне. Поэтому рекомендуется покупать акции на долгосрок, а лучше навсегда. Только так можно гарантировать себе заявленную среднюю прибыль в 10-20% годовых.

7. Плюсы и минусы инвестирования в акции

- Ожидаемая высокая доходность даже по стратегии купи и держи;

- Деньги инвестированы в реальный бизнес;

- Высокая ликвидность: можно быстро продать или купить с минимальными издержками;

- Широкий выбор компаний;

- Простота и доступность для каждого частного лица;

- Можно покупать небольшие доли бизнеса;

- Легко передать по наследству;

- Можно инвестировать с любой суммой;

- Длительное отсутствие роста на рынках из-за кризиса;

- Новичкам сложно отобрать недооценённые акции;

- Риски падения отдельных историй;

8. FAQ по инвестициям в акции

8.1. Сколько можно заработать на акциях

Говорить в абсолютных цифрах про заработок на акциях не имеет смысла, поскольку всё зависит от стартовой суммы. Говоря в относительных цифрах, можно ожидать порядка 10-15% по стратегии «купи и держи». То есть, это абсолютно пассивный метод инвестирования, когда после покупки не нужны совершать никаких спекуляций.

Если есть желание заняться трейдингом, то вам потребуется опыт и немного везения. Так можно поднять планку доходности доходности и заработать на акциях 20%-50% за пару месяцев. Причём это реальные цифры, без каких-либо приукрас при абсолютно разумном риске. Есть отдельные инвесторы, показывающие доходность в 100-500%, но для таких значений нужен опыт и везение.

Ниже представлена таблица доходности акций с учётом реинвестирования дивидендов. В зависимости от сроков и среднегодовой доходности результаты разные.

8.2. Мифы об обманах и мошенниках на финансовых рынках

Из-за низкой финансовой грамотности среди населения сложилось устойчивое понятие, что торговля на бирже — это обязательно мошенническая деятельность. Этот миф укоренился за счёт финансовых пирамид, дефолта ГКО в 1998 г. Однако с 2000 г. фондовый рынок абсолютно прозрачен и доступен каждому. Нет никаких подводных камней.

Иностранные инвесторы активно инвестируют в российские акции, а это говорит о многом.

8.3. Надо ли платить налог на прибыль по акциям

С прибыли по любым ценным бумагам будет удерживаться налог 13% (НДФЛ). Например, если на счёту 1 млн рублей, зафиксированная прибыль по итогу года составила 200 тыс. рублей, то из этой суммы будет вычтено 26 тыс. рублей на налоги.

Налоговую декларацию составит брокер автоматически и отправит денежные средства самостоятельно из свободных денег на брокерском счёте. На это даётся весь январь каждого года.

Например, вы инвестировали в акции 1 млн рублей, сейчас портфель оценивается в 1,2 млн рублей. При этом не было фиксации прибыли. В этом случае налог платить не надо. Налог берётся только с зафиксированной прибыли. Если продержать акции в течении 3 лет, то после можно оформить налоговый вычет на прибыль, а это ещё один аргумент стать долгосрочным акционером.

С дивидендов всегда берётся налог 13%. С этих отчислений нельзя оформить налоговые вычеты.

С 2020 г. есть обсуждения освободить от уплаты налога на дивиденды тех акционеров, которые реинвестируют их обратно на рынок.

8.4. Может ли брокер обмануть и пропасть с деньгами

Даже если фондовый брокер обанкротится, то ценные бумаги не должны пропасть, поскольку данные о владельцах хранятся в отдельном реестре (депозитарии). А вот свободные деньги на брокерском счёте могут пропасть.

Другое дело Форекс. Участники никак не защищены. Если брокер закроется, то деньги уже не вернуть.

Если сравнивать рынок акций и рынок Форекса, то первые обладают гораздо большей надёжностью и прибыльностью. Форекс — это чисто спекуляции, комиссии на свопы, проскальзывания и никакой защищенности в плане законодательства. Все Форекс-брокеры зарегистрированы в оффшорах. Совершенно другое дело фондовый рынок. Поэтому никогда никогда не сравнивайте эти два совершенно разных рынка.

8.5. Как не потерять деньги при инвестировании в акции

Стоит придерживаться элементарных правил:

- Инвестируйте в разные компании из разных секторов;

- Вносите регулярно деньги на биржу равными порциями. Лучше инвестировать равномерно, так можно усреднить цену покупки;

- Изучайте отчёты компаний, ищите информации. Не инвестируйте просто в котировки. Разберитесь в бизнесе, которую ведёт акционерное общество;

Если сумма маленькая и нет времени разбираться, то инвестируйте в акции через ETF. Они уже содержат сбалансированный портфель. Таким образом, вы не прогорите и капитал будет расти по мере роста рынка.

Смотрите также видео «Инвестиции в акции и облигации, с чего начать»:

Смотрите также видео «Инвестиции в акции: Дивидендная и общая доходность инвестирования в акцию за период»:

Источник https://dramtezi.ru/dengi/pribylnye-investitsii-v-aktsi.html

Источник https://vsdelke.ru/investicii/investicii-v-akcii.html

Источник

Источник