Как можно инвестировать в золото

Содержание статьи

Как можно инвестировать в золото

Это непростая тема, потому что золото исторически получило множество применений — как ювелирная продукция, как средство сбережения, как актив-убежище и как реальные деньги.

Отказ от фиксированных валютных курсов, в основе которых лежал золотой стандарт, и переход к системам с плавающим курсом привели к тому, что рынок золота из денежного превратился в разновидность товарного.

Сегодня он представлен секторами:

- биржевой рынок драгоценных металлов и контрактов;

- межбанковский и розничный рынки банковских и драгоценных металлов;

- ювелирный рынок.

Специфика актива

Банковский и золотой магнат, Н.М. Ротшильд, заявлял: «Никто не понимает золото».

Аналитики говорят, что, по своей природе, долгосрочный рост или снижение стоимости желтого металла отражает тревогу в отношении политики, стоимости денег или перспектив по сравнению с другими активами.

Главным преимуществом драгоценного металла являются высокая ликвидность, отсутствие кредитного риска и способность сохранять свою ценность длительное время.

Инвестиции в золото являются эффективным способом сохранения сбережений на долгий период.

Во время кризисов, когда ставится под сомнение стабильность финансовой системы, интерес к покупкам актива возрастает.

В краткосрочной и среднесрочной перспективе цена металла может сильно меняться, и инвестору это необходимо учитывать. Однако, утверждения, что волатильность золота чрезвычайно высока, преувеличены. Согласно исследованиям Всемирного Совета по золоту, за последние десять лет волатильность индекса Dow Jones составляла около 16%, тогда как для желтого металла показатель составлял 12%. Также исследователи утверждают, что диапазон колебаний цен на золото за последние 20 лет был значительно ниже, чем колебания цен на нефть, индекса товарного рынка GSCI или фондового рынка.

Стоит ли сейчас вкладывать деньги в золото?

Инвесторы используют драгоценный металл, чтобы диверсифицировать и сбалансировать портфель таким образом, чтобы избежать ситуации, при которой все активы будут расти или падать одновременно.

Некоторые инвесторы в определенной ситуации имеют до 10% портфеля в золоте, другие — около 0,5%.

В период, когда реальные процентные ставки растут, интерес к беспроцентным вложениям в драгоценный металл снижаются.

Пандемия заставила центробанки проводить сверх мягкую политику. В августе 2020 года низкая доходность казначейских облигаций и слабый доллар толкнули котировки золота к историческим максимумам — выше $2050 за тройскую унцию.

Исторические цены золота, доходности 10-летних бондов США и индекса доллара

В кризисной ситуации инвестиции в золото позволяют защитить средства от обесценивания.

Эксперты отмечают, что беспрецедентная эмиссия денежных средств, которую проводят мировые центробанки для преодоления экономических и социальных последствий пандемии, подрывает устойчивость национальных валют, поэтому инвесторы все чаще обращают внимание на драгоценный металл, и, по некоторым прогнозам, его цена еще может вырасти и до $3000 за тройскую унцию.

Эксперт Standard Chartered Plc Суки Купер отмечает: «Беспрецедентные монетарные и фискальные стимулы, отрицательная доходность по долгам и низкие процентные ставки в долгосрочной перспективе подразумевают, что золото продолжит привлекать внимание своей безопасностью и качеством».

Методы инвестиций в золото

Нестабильность в экономике, на финансовых рынках повышает интерес к покупке драгоценных металлов. Существует большой выбор инструментов инвестирования — биржевых и банковских.

- Биржевые инструменты:

- акции золотодобывающих компаний;

- фьючерсы на золото;

- вложения в биржевые фонды ETF.

- Банковские инструменты:

- покупка золотых слитков и монет;

- открытие обезличенного металлического счета (ОМС);

Биржевые операции с золотом

Акции золотодобывающих компаний

Бумаги золотодобытчиков популярны среди инвесторов. Они дают возможность использовать потенциал драгоценного металла не напрямую, а опосредованно, вкладывая средства в акции.

На российском рынке представлены добывающие компании — «Полюс», «Полиметалл», «Селигдар», «Бурятзолото» и «Лензолото».

Среди мировых лидеров — компании Newmont Mining (США), Barrick Gold Corporation (Канада), Franco-Nevada Corp (Канада), Newcrest Mining (Австралия), Goldcorp Inc (Канада).

Акции компаний имеют довольно сильную корреляцию с котировками золота, но не всегда.

Здесь достаточно сильно влияют и другие важные факторы — результаты деятельности самой компании, корпоративные события, такие как слияние/поглощение, дивидендные выплаты и многое другое.

Дивиденды повышают привлекательность вложений, так как, даже при снижении цен на на рынке металлов, инвестор может рассчитывать на получение дохода.

Торговля акциями подходит как для краткосрочных, так и для долгосрочных вложений.

На вопрос: “ Стоит ли вкладываться в золото ?” можно ответить, посмотрев на график акций крупнейшей золотодобывающей компании США Newmont Mining (NEM). C января 2019 года по июль 2021 года металл подорожал более чем на 39%, бумаги NEM выросли на 72%.

Акции крупнейшего золотодобытчика России “Полюс” (PLZL) за тот же период прибавили более 152%.

Преимущества инвестирования в бумаги золотодобытчиков:

- доступность — операции на фондовом рынке можно осуществлять в режиме онлайн;

- низкие спреды;

- возможность получения дивидендного дохода;

- значительное влияние на ценообразование внешних факторы и рисков, связанных с эффективностью менеджмента;

- биржевые операции несут комиссионные издержки.

“Золотые” фонды

В качестве альтернативы, можно инвестировать в ETF — биржевые инвестиционные фонды.

ETF — один из самых востребованных инструментов на мировом рынке.

На российских биржах пока не приобрел такой популярности, и данный сегмент находится на стадии развития.

ETF подходят для среднесрочных сделок, операций хеджирования и спекулятивных сделок.

«Золотые» ETF делятся на две категории:

- Первые ориентированы на инвестиции в физические золотые слитки. Крупнейшими фондами данного типа являются SPDR Gold Trust (GLD) и SPDR Gold MiniShares. С начала 2020 года их рыночная капитализация выросла приблизительно на 32,7%.

Акции американского фонда SPDR Gold Shares (GLD) являются очень привлекательным активом. Эти ценные бумаги обеспечены физическими золотыми слитками, однако обмен активов на физическое золото доступен только самым крупным инвесторам с миллионными вкладами.

Самый популярный “золотой” ETF на Московской бирже FXGD. Ежедневные обороты по FXGD составляют десятки миллионов рублей в день.

В составе активов фонда исключительно золотые слитки, соответствующие стандарту London Bullion Market Association (LBMA), что обеспечивает максимальную ликвидность его ценных бумаг.

Валютой фонда является доллар США, но торгуется он в рублях. Это значит, что инвестору необходимо учитывать динамику курса рубля к доллару.

Вложения в FXGD обеспечивают ряд преимуществ, таких как:

- прозрачность и эффективность;

- низкий порог входа;

- диверсификация;

- сделки в рублях и долларах США;

- регулируется уполномоченными органами России, Великобритании и Ирландии;

- ведущие контрагенты — хранение активов обеспечивает крупнейший кастодиан Citi Depositary Services;

- торгуется как акция, ликвидность обеспечивает профессиональный маркетмейкер;

- риски при вложениях ниже, чем при инвестировании во фьючерсы.

- Вторые состоят из акций золотодобывающих компаний и компаний — смежников.

ETF VanEck Vectors Gold Miners (GDX) состоит из ценных бумаг крупнейших мировых добывающих компаний. С начала 2021 года его рыночная капитализация увеличилась на 31,1%.

ETF VanEck Vectors Junior Gold Miners (GDXJ) показал рост в 25,5%.

Акции GDX, NYSEARCA

Данный метод имеет свои плюсы и минусы.

К преимуществам можно отнести:

- доступность; простота заключения сделок и высокая ликвидность;

- сравнительно низкие затраты;

- значительная корреляция с котировками металла;

- узкий спред;

- прозрачность, доступность информации — в течение дня предоставляются данные о стоимости чистых активов фонда;

- высокий уровень диверсификации.

- при большом количестве сделок, для трейдера с небольшим капиталом, комиссия существенно влияет на доход;

- ETF не выплачивают дивиденды.

Фьючерсы на золото

Фьючерсные контракты на сырьевые товары получили распространение очень давно.

Фьючерс — это договор, согласно которому покупатель обязуется купить, а продавец — продать определенный товар по установленной цене, в установленный срок.

Цена и объем поставки, физические характеристики товара определены условиями контракта.

Данный вид сделки позволяет страховать риски, связанные с нежелательным изменением стоимости товара в будущем из-за смены конъюнктуры рынка.

Крупнейшие биржи мира, на которых торгуются “золотые” фьючерсы:

- Чикагская товарно-сырьевая биржа (CME);

- Нью-Йоркская товарная биржа (COMEX), входит в состав CME Group, функционирует как подразделение металлов;

- Лондонская биржа металлов (LME);

- Интерконтинентальная биржа (ICE);

- Шанхайская биржа золота (Shanghai Gold Exchange) и др.

Золотые фьючерсы являются наиболее ликвидными инструментами. Ведущий мировой эталонный фьючерсный контракт GC торгуется ежедневно на сумму, эквивалентную почти 27 миллионам унций.

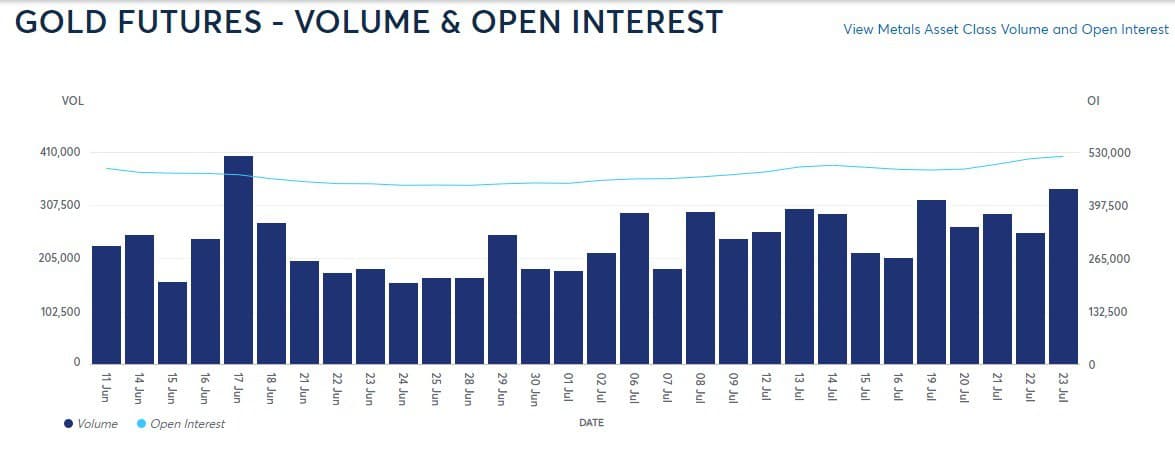

Дневной объем и открытый интерес, фьючерсы на золото CME

На Московской бирже торгуется фьючерс GD, базовым активом которого является аффинированное золото в слитках. Один лот приравнивается к одной тройской унции золота.

Дневной график фьючерса GD, MOEX

В июле 2021 года при стоимости контракта 1802 долл, ГО составляет 9483 руб., что дает возможность заключать сделки трейдерам с небольшим счетом. Однако наличие кредитного плеча, значительно увеличивает риск сделок.

Сделки на срочном рынке имеют свои плюсы и минусы.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Акции золотодобывающих компаний как опцион на золото

Золото как самостоятельный актив традиционно считается «тихой гаванью», куда инвесторы бегут при возрастающих неопределенности и волатильности на рынках. Принято считать, что золото в долгосрочной перспективе всегда растет, будучи при нынешней мировой валютной системе всего лишь товаром, однако при этом обладает высокой ликвидностью, относительно других товаров, удобством хранения и транспортировки. Исторически является альтернативой фиатным деньгам и потому рассматривается большинством инвесторов как инвестиционный актив. Не будем оспаривать спорный тезис о том, что золото в долгосрочной перспективе всегда растет, достаточно привести (продисконтировав на уровень инфляции) нынешнюю цену к ценам начала 80-х годов прошлого века, чтобы понять, что это не совсем так. Обратимся к противоречивым свойствам золота как товара и как инвестиционного актива.

Золото как товар

Поведение цены золота как товара схоже с поведением других товаров, например, нефти. С начала двухтысячных они и росли по очень схожей траектории. Впрочем, как и многие другие сырьевые товары. Причиной тому была долгосрочная тенденция к снижению ставок, прежде всего в мировых резервных валютах, прежде всего, в свою очередь, в долларах. Как следствие, рост денежной массы и цен. Здесь можно было бы высказанные тезисы оспорить: инфляция в те годы была существенно меньше роста цен на названные активы, однако тогда потребуется снова отклонится от темы, чтобы порассуждать об соответствии расчетной инфляции реальному положению вещей на денежном рынке. Кроме того, определенную роль, конечно, сыграл и рост спроса.

Рост цены золота, обусловленной его спецификой инвестиционного актива можно было наблюдать не так давно, когда цена довольно стремительно выросла до нынешнего уровня на фоне кризиса в мировой экономике, карантинных мер и связанной с ними неопределенности. Однако и здесь определенную роль сыграл рост денежной массы. Если не принимать в расчет нефть, переизбыток предложения которой сдерживает цены, то относительно других сырьевых товаров видно, что скачок цен на золото был выше и резче. Эта разница и есть инвестиционная составляющая изменения цены данного актива. Золото с целью инвестирования можно приобрести самыми разными способами, от покупки физических слитков до открытия обезличенного вклада в банке. Одним из наиболее интересных способов, с точки зрения автора, является покупка акций золотодобывающих компаний. Этот способ обладает всеми недостатками, присущими покупке не физического золота, а инструментов, для которых оно является базовым активом, однако имеет и ряд преимуществ. Акции золотодобывающих компаний можно рассматривать как своего рода опцион на золото. Несмотря на то, что опцион инструмент достаточно известный, рассмотрим базовый принцип его работы.

Акции как опцион

Опцион – это право приобрести или право продать определенный актив по заранее оговоренной цене в течение определенного промежутка времени или на конкретную дату.

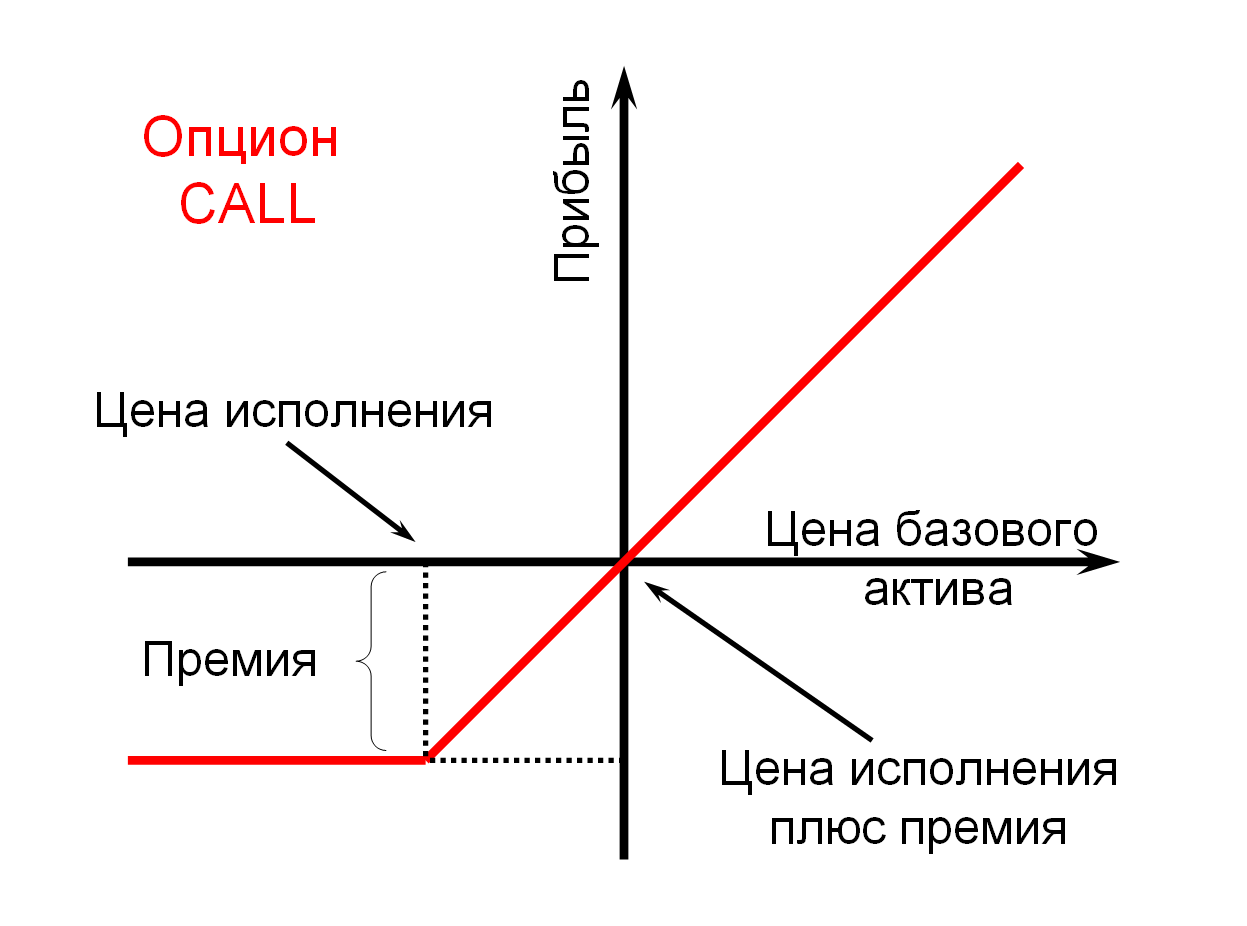

Ключевым является слово «право». То есть имеющимся опционом можно воспользоваться, а можно и не воспользоваться. Опционы бывают двух видов (call и put), первый дает право купить актив по заранее определенной цене, второй – продать. Продавец опциона обязан по требованию покупателя исполнить его на оговоренных условиях. За свои риски продавец опциона берет премию, размер которой зависит от рискованности актива. Это и есть цена опциона.

Пример:

А покупает у Б опцион call на золото с ценой исполнения 1900 долларов за тройскую унцию в течение года. Премия составляет 50 долларов. Иными словами, А купил у Б право при желании в течение года купить у Б золото по цене 1900 долларов вне зависимости от того, сколько будет стоить золото на рынке в этот момент. Как правило, цена исполнения опциона call выше рыночной цены на момент покупки опциона. Если в течение года цена на золото поднимается выше цены исполнения опциона (с учетом уплаченной премии за него), покупателю опциона выгодно продать его, разница между рыночной ценой золота и ценой исполнения (с поправкой на премию за покупку опциона) и будет в данной ситуации прибылью от сделки.

Преимущество опциона в данном примере очевидно. Если вы с целью инвестирования приобретете непосредственно золото, например, одну унцию, то покупка будет стоить вам, например, 1870 долларов, если на текущий момент цена на золото на рынке такая. Опцион обойдется в несколько раз дешевле, в нашем примере все затраты составляли 50 долларов, однако размер премии зависит от волатильности цены актива, и может быть как больше, так и меньше. Это позволяет при верном прогнозе изменения цены заработать на движении существенно больше, чем при покупке самого актива. Однако, при неверном прогнозе цены, убыток ограничен размером уплаченной премии. Схематично это выглядит так:

Для опциона put, то есть права продать актив по определенной цене в течении определенного периода времени, все с точностью до наоборот.

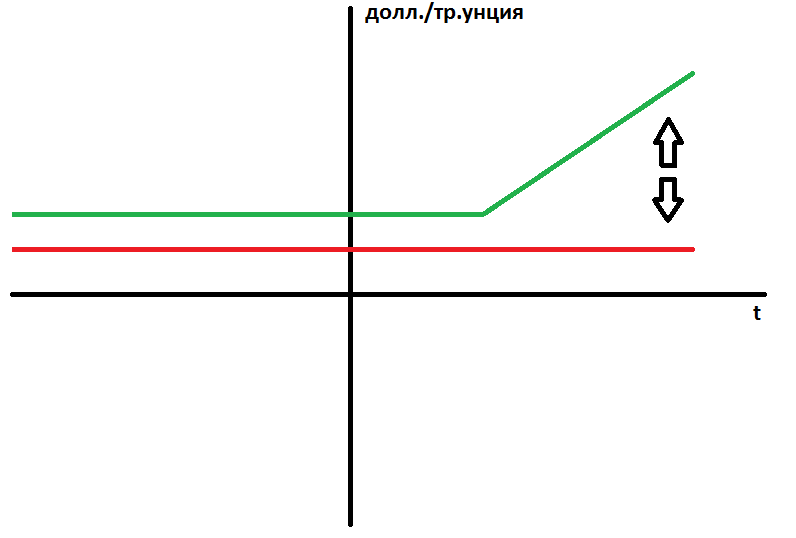

Но вернемся к акциям золотодобывающих компаний. Для этого сведем принцип опциона call к следующему: если цена базового актива растет – мы получаем прибыль большую относительно вложенных средств, чем при непосредственной покупке базового актива, если цена падает, наш убыток ограничен. Золотодобывающие компании продают золото по рыночной цене, которая определяется спросом и предложением и от их желания не зависит. Тем не менее, существует себестоимость добычи, ниже которой компаниям добывать драгоценный металл просто не выгодно, продолжительное падение рыночной цены ниже данной величины приведет к резкому сокращению добычи, возможно, банкротству части производителей и снижению инвестиций. В общем, в долгосрочной перспективе цена на золото не должна быть ниже некой средней себестоимости. Представим, что эта средняя себестоимость и есть наше ограничение по убытку. Когда цена золота находится вблизи нее, ожидать сильного продолжительного ее падения не приходится, цена акций золотодобывающей компании при такой цене на золото имеет очень сильную поддержку снизу. Особенно хорошо, если средняя себестоимость добычи золота у самой компании несколько ниже, чем среднемировой уровень. Теперь разберемся со второй составляющей нашего опциона – ростом прибыли более значительным, нежели рост цены базового актива.

Добыча на уровне себестоимости ведет к отсутствию прибыли компании, в такой ситуации ее стоимость будет на уровне стоимости ее ликвидных активов, конечно, с премией на ожидание инвесторов относительно роста цены базового актива и другими поправками рынка. Понятно, что при росте цены базового актива в такой ситуации цена акций компании вырастет гораздо сильнее, так как при нулевой прибыли компании приведенная стоимость денежных потоков («внутренняя стоимость» акции) стремится к нулю (в теории, конечно). Таким образом, когда, например, цена золота вырастает с уровня, близкого к уровню себестоимости, например, с 820 долларов за унцию до 900 долларов за унцию, при себестоимости добычи 800 долларов за унцию, наша «прибыльность» вырастает с 20 долларов до 100, то есть в 5 раз, в то время как цена базового актива возрастает только на 10%. Схематично это выглядит так:

Резюме

Понятно, что с чисто ценовой точки зрения покупать акции золотодобывающих компаний намного выгоднее, чем покупать золото. При условии конечно, что рыночная цена близка к себестоимости добычи и есть поддержка снизу. В противном случае убыток снизу почти никак не ограничен, а чем дальше цена на золото от уровня себестоимости добычи, тем меньше разница между доходностью акций и непосредственно золота. Впрочем, себестоимость понятие очень условное: если падение цены ниже непосредственной стоимости добычи одной унции маловероятно, то вот упасть относительно полной средней себестоимости добычи, включающей затраты на поддержание, то есть на разведку с целью восполнения запасов, цена в краткосрочной перспективе может, а это уже риск.

Преимущество же акций перед самим опционом на золото очевидное – отсутствие премии за покупку и неограниченный срок обращения. Кроме того, компания может наращивать добычу, оптимизировать процессы, снижать затраты, если при выборе бумаг для инвестирования учитывать эти факторы, доходность может быть еще больше.

Наконец, как и в случае любой сырьевой компании, акции золотодобывающих компаний в России хеджируют валютный риск, а учитывая описанную выше инвестиционную особенность базового актива – и риски ухудшения экономической ситуации, роста волатильности.

Золото в той или иной форме является частью портфелей большинства инвесторов, вложение в акции золотодобывающих компаний, возможно, одна из лучших форм подобной инвестиции, во всяком случае, наличие дивидендной доходности и ликвидность выгодно отличает его от покупки физического золота, а рассмотренные выше свойства опциона и, опять же, дивидендная доходность – от тех же ETF.

Источник https://gerchik.ru/stati/kak-mojno-investirovat-v-zoloto

Источник https://conomy.ru/analysis/articles/198

Источник

Источник