Акции авиакомпаний США обвалились после заявления Уоррена Баффета

Содержание статьи

Акции авиакомпаний США обвалились после заявления Уоррена Баффета

2 мая, на ежегодном собрании акционеров холдинга Berkshire Hathaway, Уоррен Баффет сообщил, что принял решение продать все доли в авиакомпаниях США. Свое решение он объяснил следующим: «Для авиакомпаний мир изменился. И я не знаю, как он изменился, надеюсь, что ситуация исправится довольно быстро… Если нам нравится компания, то мы покупаем как можно большую ее долю и храним как можно дольше. А если мы меняем мнение, мы не ограничиваемся полумерами». Напомним, что холдинг Berkshire Hathaway являлся акционером таких авиакомпаний как United Airlines Holdings (9%), American Airlines Group (10%), Delta Air Lines (11%) и Southwest Airlines (10%).

После заявления Баффета акции компании Southwest Airlines упали на 7,6%, в то время как акции Delta Air Lines, American Airlines и United Airlines снизились аж на 10% -11%.

Акции Berkshire Hathaway, также, упали на 1,2% на фоне отчёта компании о рекордном квартальном (чистом) убытке в размере почти $50 млрд.

Дубликаты не найдены

Чушь. Когда сливают про это не объявляют заранее.

Именно так. Вообще в штатах у регуляторов возникают большие вопросы по таким заявлениям, так как это прямое влияние на рынок неторговым способом, что незаконно.

Так что вся новость высосана из известного органа, ибо бред в каждом слове. Но гавноеды все съедят, им же не надо включать голову:)

Кто тут ещё говноед. Акции он продал давно и не за один раз. А это был просто отчёт

Те, кто думают, что такие заявления делаются ДО продажи акций. Вы видимо не прочитали мой комент, а сразу бросились печатать.

ещё на плато не вышли

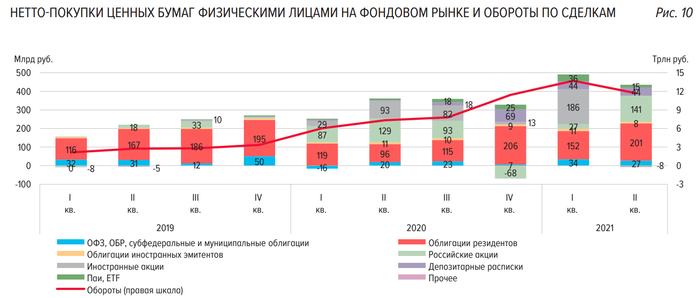

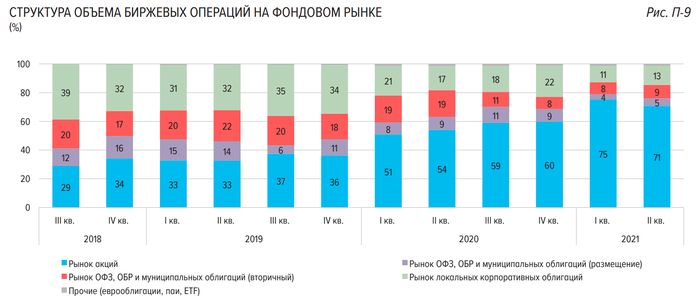

ЦБ раскрыл статистику по физлицам на бирже. Отражение российской действительности в обзоре регулятора. Выжимка из документа

13 сентября вышел информационно-аналитический материал, который был подготовлен Центральным банком России и носит название «Обзор ключевых показателей профессиональных участников рынка ценных бумаг».

Он содержит в себе много статистики по физическим лицам. Я подготовил вам выжимку тех моментов, которые показались мне интересными.

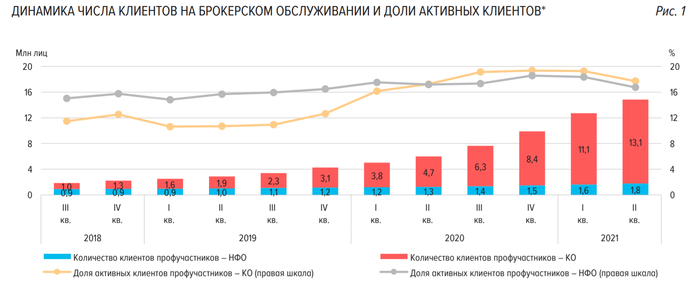

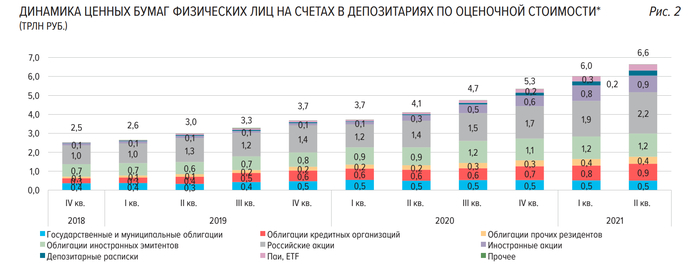

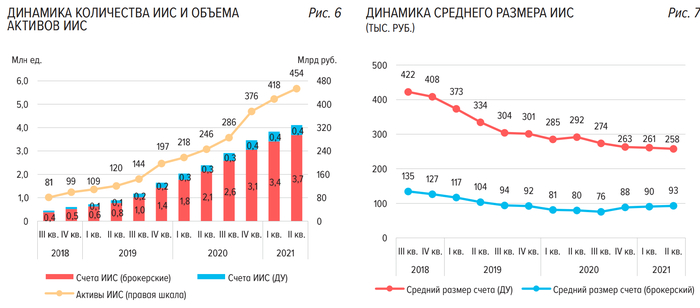

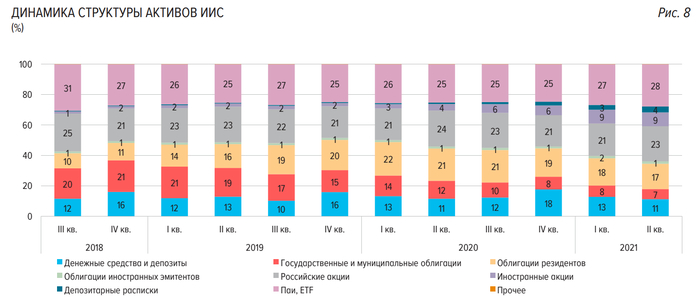

Динамика числа клиентов и объемов активов

Распределение по регионам

Сортировка в таблице по количеству клиентов с фондированными счетами на 1 тыс. населения

Про структуру торгов

Статистика оставляет двоякие впечатления. С одной стороны количество счетов, клиентов, объемов активов растет, что вроде бы хорошо. Но с другой стороны прослеживается насущная картина, которая проглядывается и без прочтения аналитики ЦБР: большая часть денег на счетах принадлежит клиентам из финансово благополучных регионов: Москва, Московская область, Санкт-Петербург. Что в целом логично и предсказуемо.

Кроме того, в материале ЦБ дает свое видение на дальнейшее развитие рынка брокерских услуг среди физических лиц:

Таким образом, периодическое сравнение вовлеченности российского населения в фондовый рынок (8% от всех проживающих в стране) с нашими заокеанскими партнерами (чуть ли не каждый второй в США) говорит нам о том, что в нашей стране есть еще непаханое поле и приличный потенциал. Но также стоит понимать, что на раскрытие данного потенциала потребуется немало времени, т.к. прежде всего должны повыситься доходы населения, а это процесс не быстрый. И если идти от обратного, то в США инвестирует каждый второй просто потому, что они — ведущая экономика мира и благосостояние среднестатистического «Джона» намного выше среднестатистического «Ивана».

На сем откланяюсь. Кому интересно ознакомиться с обзором ЦБ самостоятельно — прикрепляю ссылку на первоисточник.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

Питер Тиль — лайфхакер столетия или Как заработать 5 миллиардов долларов, не заплатив ни цента налогов

Питер Тиль — выдающаяся личность. Он основал PayPal, его компания вскоре после основания поглотила стартап Илона Маска под названием X.соm и стала лидером в сфере онлайн-платежей, сохраняя свои позиции по сей день. Питер основал и другой бизнес, являющийся сейчас многомиллиардной публичной компанией, акции которой очень популярны сегодня среди российских частных инвесторов — Palantir. Питер также известен тем, что был первым венчурным инвестором в Facebook. В 2004 году он инвестировал в детище Цукерберга $500 тысяч, получив взамен долю 10,2% в Facebook. Доля была продана в 2012 году за $395.8 млн (сегодня такая доля стоила бы более $100 млрд).

Этим летом Питер Тиль стал героем множества заголовков бизнес-изданий — от самых уважаемых до откровенно жёлтых. Дело в том, что он, якобы, использовал дыру в пенсионной системе США, законным способом уйдя от налогов на прирост капитала со своим пакетом акций PayPal на сумму более $5 млрд! В этом посте я обращусь к источникам информации, разберу, что это за редкая законная схема, пользуется ли ей кто-либо ещё кроме Питера, а также проведу аналогии с российскими индивидуальными инвестиционными счетами, чтобы понять — возможно ли такое в России для всех граждан в целом и для основателей технологических стартапов в частности.

ProPublica: Lord of the Roths

Всё началось с расследования издания ProPublica. Журналисты получили доступ к утечке базы данных американской налоговой службы IRS, в которой были сведения о состоянии счетов Roth IRA множества американцев.

Пенсионный план Roth IRA начал действовать с 1998 года, и всегда имел лимит на внесение средств на счёт. Так, с 1998 по 2001 год можно было вносить не более $2000 в год, и сейчас лимит постепенно вырос до $6000 ($7000 для тех кто старше 50 лет) в год.

Питер Тиль умеет считать деньги и умеет читать законы! Этого достаточно, чтобы совершенно законным способом увести более $5 млрд из-под налогообложения совершенно законным способом. Ах да, я забыл ещё одно несущественное условие: надо ещё быть основателем стартапа, который будет стоить пару сотен миллиардов долларов через 20 лет. Так вот — Питер знал о том, что Roth IRA позволяет приобретать не только ценные бумаги, торгуемые на публичной секции биржи, но также производить сделки на внебиржевой секции.

Питер Тиль (слева) и Илон Маск (справа), 1999 год

1999 год: $1’700

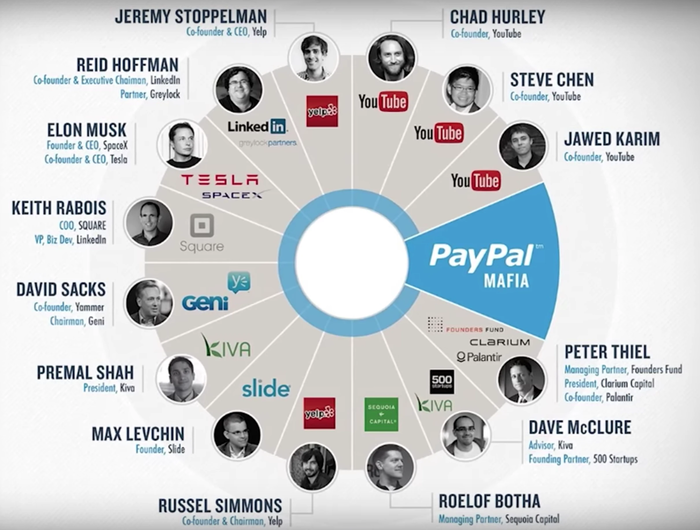

Так, ProPublica стало известно, что в январе 1999 года 32-летний Питер открыл счёт Roth IRA через брокера Pensco Pension Services, и приобрёл на внебиржевой секции 1,7 млн акций своего детища PayPal по $0.001 за штуку — то есть, на $1700. ProPublica удалось связаться с основателем и директором этого небольшого брокера из Калифорнии — Томом Андресоном. Тот подтвердил, что хорошо знает Питера Тиля и ещё нескольких людей, стоящих у основания PayPal (впоследствии ставших знаменитыми на всю Кремниевую долину венчурными инвесторами — в шутку названными «PayPal-мафия») и что в 1999 году именно он порекомендовал им для такой «схемы» нововведённый Roth IRA.

Довольно удачно сюда укладывалось стремление Питера ставить минимальные зарплаты себе и другим ключевым лицам стартапа. Ведь в то время Roth IRA имел ещё одно ключевое ограничение: такой счёт могли себе открыть только те, кто зарабатывал не более $110’000 в год. Питер зарабатывал в то время порядка $73’000 в год. Кстати, уже через много лет после описываемых событий и после того, как PayPal стал многомиллиардной корпорацией, а сам Питер стал знаменитым венчурным инвестором, он всегда отдавал приоритет в инвестициях тем компаниям, которые платили скромные зарплаты и бонусы своим директорам и управляющим. Многомиллионные бонусы, по его мнению, мешают настоящему стартапу, ведь они забираю жизненно важный ресурс. Здесь трудно с ним не согласиться.

15 февраля 2002 года PayPal стала публичной компанией, получив листинг на Nasdaq. Уже в июле того же 2002 года компанию поглотит eBay

2002 год: $28’500’000

В октябре 2002 года компания PayPal была поглощена корпорацией eBay за $1,5 млрд. По попавшим в руки журналистов «утекшим» данным, на конец 2002 года стоимость активов на Roth IRA Питера составляла $28,5 млн, преимущественно это были денежные средства. По тем же данным, Тиль провернул свой «схематоз» повторно в 2003 году — на этот раз с акциями основанного им стартапа Palantir. Напомню, что все сделки внутри этого счёта не предполагают уплаты налогов, каким бы значительным прирост капитала ни был.

Впоследствии, и инвестиции в Facebook в размере $500’000 в 2004 году (впоследствии Питер выручил $395.8 млн при продаже этих акций в 2012 году) также прошли с использованием Roth IRA.

PayPal-мафия: члены команды, стоящей у истоков PayPal, стали очень известны в Кремниевой долине как активные венчурные инвесторы и создатели множества технологических компаний

2008 год: $870’000’000

К концу 2008 года, несмотря на мировой финансовый кризис и глобальное падение акций почти на 50%, стоимость Roth IRA Питера Тиля составила 870 миллионов долларов. Согласно «утекшим» налоговым отчетам и документам Комиссии по ценным бумагам и биржам, к этому времени (конец 2008 года) было ещё трое основателей PayPal, которые на тот момент имели счета Roth IRA стоимостью более $80 миллионов каждый.

2011 год, на обложке Forbes Питер Тиль с заголовком «Жизнь после Facebook». Питер продал в 2011 большую часть купленных в 2004 году акций Facebook, продав долю полностью в 2012 г.

2011 год: $1’600’000’000

Были ли ребята из «PayPal-мафии» единственными, кто просек фишку с Roth IRA и покупкой акций стартапов на внебиржевой секции за копейки? Нет конечно!Согласно публичному отчету налоговой службы, по состоянию на 2011 год насчитывалось около 300 налогоплательщиков со стоимостью активов на IRA более $25 миллионов каждый. Эта новость разнеслась по СМИ, жарко обсуждалась. Мало кто знал, что большинство из этих счетов были ничтожными по сравнению со счётом Тиля, который в том году был оценен почти в 1,6 миллиарда долларов. Тогда же американская налоговая пыталась инициировать запрет на внебиржевые сделки на Roth IRA, оставив возможность доступа только к «честным», публичным сделкам. Однако, эта инициатива так и не прошла. Внебиржевая секция по-прежнему доступна всем владельцам счетов Roth IRA.

Питер Тиль с Дональдом Трампом. Злые языки часто припоминают Питеру открытую и активную поддержку экстравагантного президента

2019 год: $5’000’000’000

К 2019 году активы Тиля на этом счёте стали настолько обширными и разнообразными, что его объем превысил 5 миллиардов долларов, и на этом счёте было открыто аж 96 субсчетов. Данные о состоянии счёта Питера Тиля на 2020 и 2021 годы в «слитых» материалах отсутствуют. Индекс широкого рынка США S&P500 с конца 2019 года по сей день вырос на 40%. Если предположить, что доходность портфеля Питера за этот период близка к доходности рынка, то счёт уже подрос до $7 млрд. Через месяц, 11 октября, Питеру исполнится 54 года. А это значит, что уже через 5,5 лет, в апреле 2027 года, он сможет снимать со своего Roth IRA денежные средства и пользоваться ими без какого-либо налогообложения.

Слишком хорошо чтобы быть правдой

Питер Тиль после публикации расследования никаких комментариев журналистам не давал. Несмотря на то, что ProPublica занимается подобными журналистскими расследованиями вот уже более 10 лет и награждена 6 Пулитцеровскими премиями, вся история с Roth IRA Питера Тиля сводится к неким «утечкам» и данным, полученным нелегальным путём. Проверить на достоверность такие данные не представляется возможным. Журналисты неоднократно ссылаются на самые разные источники: на данные налоговой службы, на судебные документы, на заявление Питера для получения гражданства Новой Зеландии. То ли им действительно предоставили внутренние данные из разных ведомств и даже из разных юрисдикций, то ли правду немного приукрасили вымыслом (всё равно никто не сможет проверить). Так что я отношусь ко всему этому как к интересной около-инвестиционной байке. Правда, в ней раскрыта очень интересная «схема», которая в теории применима даже в России (об этом чуть ниже).

Кто ещё кроме Питера Тиля

Berkshire-мафия: Уоррен Баффетт и Тед Вешлер

Стоит отметить, что традиционные пенсионные счета в США — Traditional IRA — имеют гораздо более мягкие условия для пополнения, но имеют при этом менее интересные налоговые льготы. Примерно в 2010 году стало возможным трансформировать Traditional IRA в Roth IRA, уплатив единоразово некоторый налог на прибыль, но зато впоследствии получить возможность избегать последующих налогов на прибыль.

По информации, располагаемой ProPublica, многие именитые крупные инвесторы воспользовались такой возможностью:

* Уоррен Баффетт располагал активами стоимостью $20,2 млн на конец 2018 года на своем Roth IRA, трансформированном из Traditional IRA;

* Роберт Мерсер — один из менеджеров хедж-фонда Renaissance Technologies — также имеет Roth IRA с активами на $31,5 млн;

* Рэндалл Смит — один из рекордсменов, менеджер хедж-фонда Alden Global Capital — располагает активами стоимостью $252,6 млн на своем Roth IRA;

* Тед Вешлер — один из топов в Berkshire Hathaway Уоррена Баффетта — имеет одну из самых внушительных сумм на своем Roth IRA — $264,4 млн.

Как и в случае с Питером Тилем, остается верить на слово журналистам (или не верить), так как только лишь один Тед Вешлер прокомментировал данную публикацию. Вот его комментарий:

Возможно ли такое в современной России?

У пенсионного счёта Roth IRA есть аналог в России — ИИС второго типа (ИИС-Б).

Лимит пополнения ИИС-Б даже выше, чем его американский аналог — 1 млн ₽ в год (около $13-14 тысяч) против лимита для Roth IRA $6000 ($7000 для тех, кто старше 50 лет).

Если Roth IRA предполагает освобождение от налогов на прирост капитала после достижения человеком 59,5 лет , то ИИС-Б предполагает закрытие его с полным освобождением прироста капитала от налогов по истечении 3 лет после открытия счёта, что тоже своего рода чит по сравнению с американским аналогом.

Что касается «схематоза» Питера Тиля, то теоретически он доступен владельцам ИИС-Б в России! Дело в том, что нет никаких ограничений на сделки на внебиржевой секции Мосбиржи для владельцев ИИС-Б. Эта информация требует дополнительной проверки, так как на практике я это не проверял.

Так что теоретически, для «российского Питера Тиля» с ИИС-Б возможна такая схема:

* Внести на ИИС-Б 1 млн ₽;

* Купить на внебиржевой секции 10 млн акций своего технологического стартапа АО «Рога и Копыта» по 0,1₽ за штуку;

* Вывести АО «Рога и Копыта» на IPO на Мосбирже. Предположим, АО «Рога и Копыта» — невероятно классная и дорогостоящая компания, и за три года акции после IPO вырастут до 2000₽ за штуку;

* Вуаля, у владельца ИИС-Б есть 20 млрд ₽ не облагаемого никакими налогами дохода.

Другой вопрос — будет ли наш российский Питер Тиль свой многомиллиардный стартап оставлять под российской юрисдикцией. Это, конечно, самый маловероятный элемент данной «схемы». Хотя, нынешние владельцы и топ-менеджеры российских компаний могут вовсю эксплуатировать данную схему прямо сейчас, просто никто об этом не догадывается. Что мешало основателям Fix Price перед IPO закупиться за бесценок акциями на ИИС-Б? А что мешает, например, основателям «Красного и Белого» делать это прямо сейчас, в преддверии публичного размещения акций компании. Ничего не мешает, просто о таком развитии событий никто даже и не задумывался ранее. Я уже не говорю о «вариантах» для всяких яндексов и тиньковых в части вознаграждения своих топ-менеджеров через опционы с применением ИИС-Б. Додумайте там «схему» сами, это ведь у вас ресурсы триллионных корпораций, а не у меня 😉

Нам же, рядовым частным инвесторам, стоит сконцентрироваться на использовании общедоступных налоговых читов:

* Вычет на взнос для ИИС-А — до 52000₽ каждый год. Мы с женой пользуемся им уже третий год.

* Льгота долгосрочного владения на биржевые активы, которые находятся в собственности более трех лет. Такая льгота имеет огромный для обычного человека (практически недостижимый) лимит — 3 млн ₽ * количество лет удержания (т.е., при использовании льготы сразу по истечению 3 лет, лимит 9 млн ₽, при удержании активов лимит растет на 3 млн ₽ каждый год). На её использование я делаю основной акцент в своих долгосрочных инвестициях.

Переводил, обобщал и собирал из разных источников информацию я, тег моё.

Опубликовано в моем скромном блоге, пост взят оттуда.

А если завтра финансовый кризис?

У тебя есть план на случай затяжной коррекции?

Такой вопрос мне недавно задали (@Cat.inHat) под одним из моих постов. Отвечу на него развернуто и расскажу о своем отношении к возможной затяжной коррекции на фондовом рынке.

Мой план подразумевает покупку акций американских компаний из индекса S&P500 и рассчитан на 15 лет. Это стадия активного накопления, где я зарабатываю деньги на основной работе и направляю до 50% от своих доходов на покупку акций. Мой текущий доход никак не зависит от ситуации на фондовом рынке и я не стану переживать из-за высокой волатильности на рынке в отличие от трейдеров, которые пытаются заработать на краткосрочных спекуляциях.

Я отношусь к покупке акций, как к покупке доли в бизнесе, поэтому затяжная коррекция на фондовом рынке на стадии активного накопления капитала – это, можно сказать, затяжная «черная пятница» для долгосрочных инвесторов. Это время скидок, когда можно купить отличный бизнес по приятной цене. Но именно в такие моменты страшнее всего решиться на покупку акций, ведь кажется, что дно ещё ниже. Поэтому хорошо иметь четкий план действий на тот случай, когда все будет лететь вниз. Иначе под воздействием страха можно всё распродать в минус и перейти в лагерь тех, кто считает, что фондовый рынок – это казино.

Отличный план, надежный, как швейцарские часы

Мой план на случай просадок и затяжной коррекции точно такой же, как и на все остальные периоды: покупка акций из индекса S&P500 ежемесячно на фиксированную сумму. В данный момент эта сумма равняется 650$. Можно иметь специальный запас из кэша на случай коррекций (не путать с финансовой подушкой безопасности), но лично мне некомфортно держать большое количество кэша на банковском вкладе в ожидании удачного момента. Есть вероятность того, что этот кэш, вложенный в акции сегодня, отработает даже лучше, чем если я его использую во время коррекции, которая (например) случится через несколько лет.

К сожалению, здесь меня победил эффект FOMO (синдром упущенной выгоды). Я не хочу видеть, как на моих глазах тает покупательская способность тех денег, которые ждут лучшего момента для покупки активов (речь не о подушке безопасности). Я выбрал самый простой путь и согласен с тем фактом, что могу немного проиграть в доходности тем инвесторам, которые всё же закупятся на дне на специально отведенный для этого кэш.

Продажа акций во время коррекции

Представьте, что вы владелец ресторана McDonald’s. У вас отличный бизнес, финансовые показатели растут из года в год. Через дорогу от вас расположена кофейня Starbucks, которая также приносит хорошую прибыль своему владельцу. За ваш бизнес покупатели готовы предложить хорошие деньги, но вы предпочитаете не продавать «курицу, несущую золотые яйца».

Но вот наступает глобальный кризис, выручка падает, причем у всех компаний, а не только у вас. За ваш бизнес с каждым днем покупатели готовы дать всё меньше денег. Ваш сосед уже выставил свою кофейню на продажу за гроши, поддавшись всеобщей панике.

Как вы поступите? Продадите свой бизнес по невыгодной для себя цене? Или вы решите выкупить бизнес своего соседа (или хотя бы какую-то долю), пока есть такое выгодное предложение? Кризис рано или поздно закончится, бизнес продолжит развиваться и приносить прибыль, а его рыночная стоимость вернется к своим прежним значениям и продолжит расти.

Рынок перегрет, сейчас неподходящее время для инвестиций

Как часто вы слышите эти слова? И самое главное от кого? Наверняка от тех людей, у которых всегда неподходящий момент для инвестиций. Они не инвестируют по следующим причинам:

1. На фондовом рынке пузырь небывалых размеров и скоро будет обвал;

2. На дворе кризис и пока непонятно, где же «дно»;

3. От первого «дна» оттолкнулись, но возможно будет второе «дно», нужно подождать.

Стоит помнить, что результат долгосрочных инвестиций зависит от регулярности инвестирования, от вложенных сумм и от длительности инвестирования, а не от точек входа.

«Лучший момент посадить дерево был 20 лет назад. Второй лучший момент — сейчас».

А если завтра кризис?

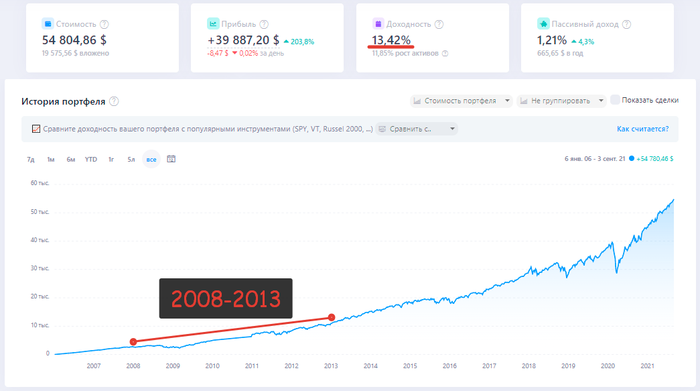

Если вдруг завтра произойдет финансовый кризис и рынок полетит вниз в начальной стадии активного накопления капитала, то на что можно рассчитывать через 15 лет? Для этого вернемся на 15 лет назад, возьмем за точку отсчета начало 2006 года и посмотрим на график стоимости ETF на индекс S&P500 (SPY).

На данном графике видно, что рынок начал падать в 2008 году и только в 2013 году достиг прежних значений. Так ли это страшно для долгосрочного инвестора, который инвестирует ежемесячно фиксированную сумму на 15+ лет?

Покупка индекса S&P500 каждый месяц

Какой результат получил бы инвестор, если бы в 2006 году начал инвестировать в S&P500 по 100$ каждый месяц? К сожалению, мои расчеты будут не совсем верны и будут значительно занижать итоговый результат, так как я не нашел такого ETF на индекс S&P500, который бы существовал в 2006 году и реинвестировал все полученные дивиденды.

Я воспользовался сервисом, который в автоматическом режиме учитывает только выплату (но не реинвестирование) дивидендов начиная с 2010 года. Потеря периода выплаты дивидендов с 2006 по 2010 год. Результат при таких исходных данных получился бы следующий:

Результаты в цифрах:

◉ Вложено денег за все время в ETF на S&P500: 19 575,56 $

◉ Рост стоимости активов за 15 лет составил: 11,85% годовых или 35 229,3 $

◉ Выплачено дивидендов с 2010 по 2021 год: 4 657,90 $

◉ Доходность портфеля с учетом выплаты дивидендов: 13,42% годовых

◉ Дивиденды не реинвестировались!

Не смотря на то, что американский фондовый рынок начал падать в 2008 году и восстановился только в 2013 году (5 лет), доходность долгосрочного инвестора, который продолжал покупать индекс S&P500 на 100$ каждый месяц составила 13,42% годовых в $ (за период 2006-2021)!

Повторяю, что не учтен период выплаты дивидендов с 2006 по 2010 год, а получаемые дивиденды не реинвестировались. Эти 2 факта занижают итоговый результат. Согласитесь, что на 15-летнем отрезке времени, где рынок падал 1 год, а затем восстанавливался 4 года, доходность в 13,42% годовых является отличным результатом, которому будет рад любой долгосрочный инвестор.

А как же японский индекс Nikkei 225?

Очень часто, когда кто-то пишет о плюсах индексного инвестирования, приводят в пример японский индекс Nikkei 225, который не восстановился за 30 лет, прикрепляя вот эту картинку:

Что обычно упускают из внимания все те, кто прикрепляет этот график:

◉ На этом графике не учтены дивиденды;

◉ Не учтен рост стоимости курса йены по отношению к доллару за этот период;

◉ Если рассматривать регулярную покупку индекса ежемесячно, а не единоразовую покупку на пике рынка в 1989 году, то результат будет сильно отличаться.

Если учесть дивиденды и перевести график индекса Nikkei 225 из йен в доллары, то получим следующую картину:

Вы летаете на самолете?

Я летаю, но знаю людей, которые боятся. Боятся они, потому что иногда самолеты падают и шансов спастись нет. Падение самолета — это скорее исключение, чем правило. По статистике (а не по мнению людей) самолет является самым безопасным видом транспорта. Поэтому отказываться от полета на самолете и выбирать вместо этого поездку на автобусе — это иррациональный подход.

Тоже самое и с сохранением и преумножением своих сбережений. Опираясь на статистику и историю, я не вижу для себя более разумного и безопасного вложения своих сбережений на длительное время, чем инвестиции в акции. При этом я всегда держу в голове и ситуацию с Nikkei 225 и с падением самолетов.

В любой экономической ситуации на длинных временных отрезках акции — наиболее доходный финансовый инструмент. В Японии это единственный финансовый инструмент, который показал положительную реальную доходность за последние 119 лет. (С) УК «Арсагера».

Итоги 3х лет инвестиций. Закрытие ИИС

Подвожу итоги 3х лет инвестиций.

Постил год назад итоги второго года, и 2 года назад итоги первого года, кому интересно, почитайте:

Инвестиции в акции. Итоги года

ИИС я решил открыть в 2018 году, перенеся на него первую сумму денег с депозита.

Получал налоговый вычет 3 раза.

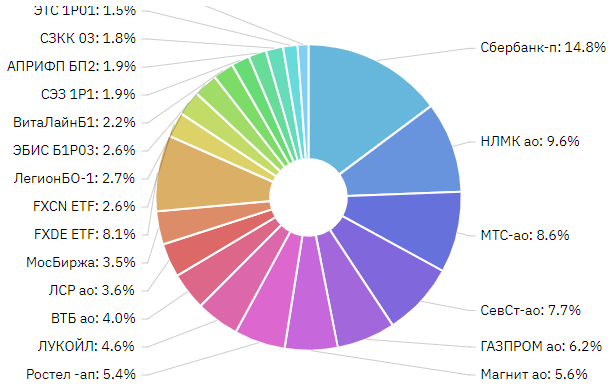

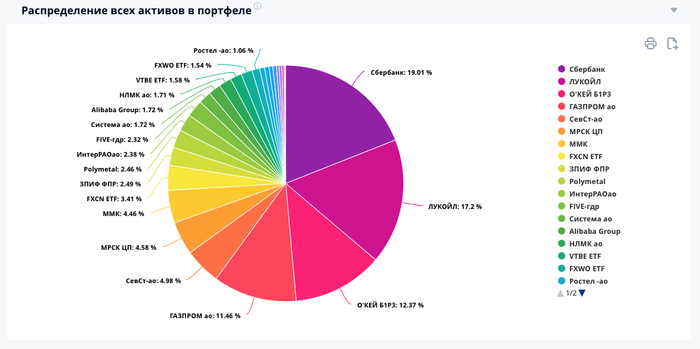

Покупаю только дивидендные российские акции и разбавляю портфель облигациями и парой фондов.

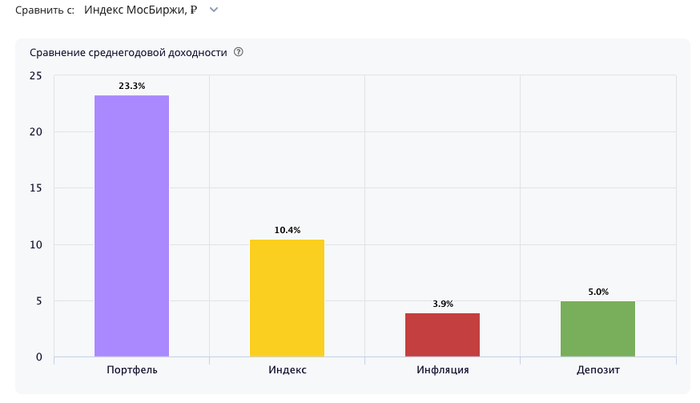

Если посчитать весь мой доход за 3 года с учётом всего, получится среднегодовая доходность 25,8% в рублях. Депозитов таких просто не существует, а значит относительно депозита, с которого я перешёл в ценные бумаги — я в огромном плюсе.

Стоит отметить, что для получения этого результата я вообще практически ни чего не делал. Просто пополнял баланс и покупал бумаги.

В прошлом посте уже писал, что пришёл к стратегии «купил и держи». Т.е. теперь я бумаги просто не продаю. Выбираю те, что приносят ежегодные дивиденды и просто держу их. При этом пополняю баланс и совершаю сделки примерно раз в 3-4 месяца. Т.е. практически не уделяю этому своё время. Просто придерживаюсь простых правил о которых уже сотню раз рассказано на пикабу (диверсифицируй, не спекулируй, имей подушку безопасности).

Состав портфеля у меня практически не изменился с прошлого года, только добавились облигации и фонды

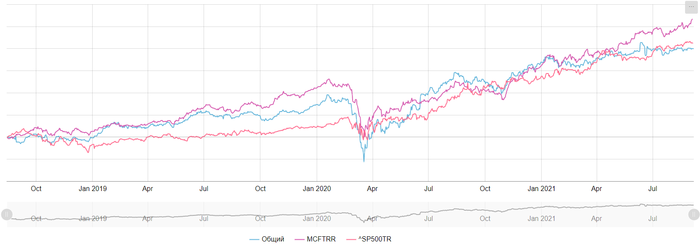

В прошлом году я писал, что мой портфель на двухлетнем интервале обгоняет индексы, в этом году пишу, что индексы обгоняют мой портфель на трехлетнем интервале. Но не вижу в этом ничего страшного.

Далее про закрытие ИИС

Зачем закрывать ИИС?

Это нужно не всем. Каждый индивидуально решает нужно ли ему это.

Причина 1: Деньги, накопленные на ИИС нельзя тратить. А я хочу, чтоб они всегда были у меня под рукой. Легкодоступны.

Причина 2: Для получения максимальной выгоды от ИИС необходимо пополнять его на 400т.р. в год. А я не уверен, что каждый следующий год смогу выделять из своих доходов 400т.р. Поэтому, закрыв ИИС я могу использовать накопленные на нём деньги для последующих пополнений нового ИИС и получения максимально возможного налогового вычета.

Причина 3: На ИИС не действует льгота на долгосрочное владение (ЛДВ) бумагами. Т.е. если вы купили бумагу, а через 3 года продали её на ИИС — с вас удержат налог 13% от прибыли с этой бумаги. Если же вы продали эту же бумагу на обычном брокерском счёте — можно воспользоваться ЛДВ.

По третьей причине мне необходимо было не просто закрыть ИИС, а перенести с него все бумаги, которые дали доход на обычный брокерский счёт. Закрыть ИИС без переноса бумаг можно просто позвонив на номер 900. С переносом всё сложнее.

Как закрыть ИИС с переносом бумаг на обычный брокерский счёт?

У меня ИИС был открыт в сбере. Очень подробно процедуру закрытия в сбере написал @bibeo

Выгодное (для инвестора) закрытие ИИС — совмещаем в одном счете оба типа («А» и «В»)

За такие посты памятники ставить надо. Я не буду повторяться, опишу очень кратко свой опыт:

Перенос каждой бумаги (не количества, а тикера), у сбера стоит 465р. А это значит, что имеет смысл переносить только те бумаги, которые за счёт роста цены принесли больше 465/13*100=3 577р. Остальные бумаги лучше просто продать, а потом если надо докупить уже на обычном счёте.

Шаг 1: Записаться на приём в офис сбера (не любой, а конкретный, адреса здесь)

Шаг 2: Приехать в офис, подписать пару бумажек (анкету инвестора и заявление), там вам расскажут ваши дальнейшие действия.

Шаг 3: Самое сложное. Тут подробнее.

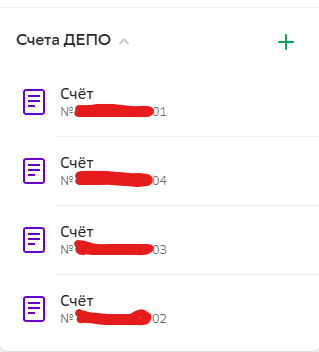

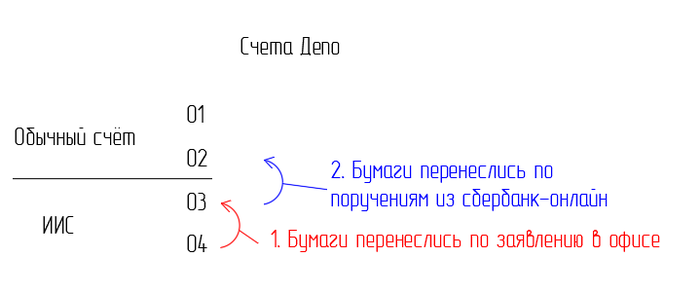

Изначально у вас имеется 4 счёта Депо. Вы можете увидеть их в Сбербанк-Онлайн.

Вначале они скрыты, чтоб отобразились, там в Сбербанк-онлайн нужно какую-то анкету подписать через СМС. И тогда список отображается.

Счета имеют одинаковые номера, отличается только последняя цифра (от 01 до 04)

Я не знаю всех тонкостей, зачем их 4, но суть в том, что 01 и 02 — относятся к вашему обычному брокерскому счёту, а 03 и 04 к ИИС. Бумаги которые вы видите у себя на балансе — отражены в счёте 02 и 04.

После подписания заявления на шаге 2, у меня в тот же день бумаги с счёта 04 переместились на счёт 03. Таким образом они всё ещё остались на ИИС, но в приложениях я их уже не видел. (Счета 01 и 03 не видны в приложениях). Теперь нужно составить поручения по каждой из бумаг, чтоб перенести их с счёта 03, который относится к ИИС на счёт 02, который относится к обычному брокерскому счёту. По рекомендации девушки из сбербанка я звонил в депозитарий сбера и там девушка мне по шагам объяснила куда нажимать, куда что писать. Таким образом я отправил 12 поручений. По одному на каждую бумагу.

Если запутались, вот картинку нарисовал:

Итак 12 поручений на перенос бумаг стоили мне 12*465=5580р

Это примерно на 35т.р. меньше, чем мне пришлось бы заплатить налогов, если бы я не переносил бумаги, а просто продал их и вывел деньги.

Шаг 4: Там же в сбербанк онлайн нужно получить выписки по операциям на счетах депо, которые относятся к ИИС, т.е. по счетам 03 и 04

@bibeo в своём посте писал, что

Но мне в депозитарии сказали, что нужно только по 03 и 04 за весь период существования ИИС. Каждая выписка стоила по 150р, за 2 выписки я заплатил 300р.

Эти выписки + отчёт об операциях по ИИС + чеки об оплате я отправил в офис сбера и записался на новое посещение офиса.

Шаг 5: Снова приехал в офис, подписал заявление на предоставление вычета. Всё.

Шаг 4 и 5 нужны, чтоб доход по бумагам, появившиеся на вашем обычном счёте не считались по их полной стоимости, а учитывались ваши расходы при покупке их на ИИС. А так же, чтоб по этим бумагам учитывалась дата их приобретения.

@bibeo потратил на закрытие ИИС и перенос бумаг 40 дней. Я уложился в 11 дней.

День 1 — утро. Подписал заявление, вечер — сформировал поручения, оплатил их.

День 2 — вечер. Бумаги с ИИС перенеслись на обычный счёт. Деньги с ИИС пришли на карту.

День 4 — сформировал выписки по движению бумаг.

День 8 — мне позвонили из сбера и сказали, что можно подъезжать, подписывать заявление

День 10 — приехал в офис, подписал заявление

День 11 — В сбербанк-инвестор отобразились корректные цены приобретения бумаг.

Наш офис принимает посетителей 2 раза в неделю (вторник, четверг), если бы принимали каждый день — уложился бы ещё быстрее.

Немного про мой сайт.

В прошлогоднем посте я писал, что сделал себе сайт для учёта инвестиций. Принцип работы такой: заводишь все свои сделки на сайт, он расчитывает портфель. Данные по стоимости бумаг сайт тянет автоматически с московской биржи. И всё было супер, пока мне не написали из московской биржи, что я получаю данные неправомерно. Услуга предоставления этих данных стоит 15т.р. в месяц. Я писал эту историю на vc.ru , кому интересно почитайте https://vc.ru/tribuna/216191-izi-invest-ru-besplatnyy-sayt-d.

Сайт теперь убыточный, но я считаю его перспективным.

Посещаемость растёт, а значит он будет окупаться рано или поздно.

Дальше я открою новый ИИС и продолжу инвестировать. В следующем году ожидаю получить налоговый вычет даже без подачи деклараций. Налоговая обещает, что всё будет учитываться автоматически и достаточно будет просто подать заявление через личный кабинет nalog.ru

Очевидно власти многое делают, чтоб оживить российский фондовый рынок. В новостях постоянно мелькают сообщения об ИИС. Ввод ИИС 3 типа, предложение увеличить налоговый вычет с 400т.р. до 1млн для тех, у кого ИИС открыт больше 3х лет. Может ещё что-то новое придумают. Буду следить за развитием событий и постараюсь не упускать возможностей.

Добавлю, в Сбербанке мне сказали, что при открытии нового ИИС автоматом откроется ещё один брокерский счёт. Т.е. у меня будет ИИС и два обычных счёта. По другому сделать нельзя.

В мобильном приложении Сбербанк-инвестор авторизация происходит по номеру счёта, т.е. там можно увидеть либо старый брокерский счёт, либо ИИС и новый счёт. Одновременно всё не видно.

Порекомендовали установить новое приложение Сбер-инвестор. Там авторизация через СберID и видны сразу все счета.

Портфель август 2021 (45-й месяц) + 1.5 млн рублей + Китай чё происходит?

Очередной месяц всеобщей эйфории на мировых рынках, на фоне панического падения в Китае. Индекс sp500 уже 7 месяцев без коррекции. За последние 70 лет такое было всего 4 раза. На этом фоне я не решился покупать etf на sp500, да и вообще сделок было минимум. Тупо коплю доллары, чтобы ближе к зиме закупиться, уверен шанс будет отличный.

Дивиденды/купоны:

💰 Пришли дивиденды от Apple и купон по облигациям. Все деньги направил на покупку долларов. Всего за 8 месяцев уже пришло 114% от суммы прошлого года, в рублях это 136к, что очень неплохо. В перспективе будет ещё

7 выплат, ожидаю за весь 2021 год получить

✅ Валюта — 239 долларов, часть из них использована для сделок ниже.

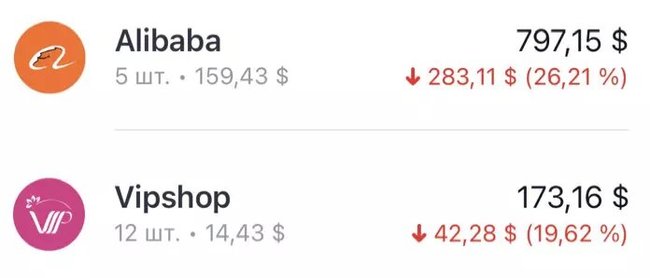

✅ Vipshop Holdings Limited (VIPS) — 2 акции (30$). Весь китайский рынок обвалился, в моменте по випшопу было минус 30%, стало немного страшно. Немного докупил акций, усреднил позицию. Как оказалось не зря, всё также быстро отросло обратно. Актив рассматриваю больше как среднесрочный, рассчитываю продать в следующем году.

❌FXKZ ETF (FXKZ) — 1 шт (281 руб). Индекс на развивающийся рынок Казахстана. Покупал в июле, передумал наращивать позицию, поэтому продал.

На бычьем рынке становится скучно, практически не вижу активов по хорошим ценам. Поэтому приходится чуть-чуть себя баловать спекуляциями. На этот раз снова Китай. Проехался на Baozun (BZUN), заработал +5% за пару дней. В рамках портфеля доход смешной, зато эмоции приятные 🥴

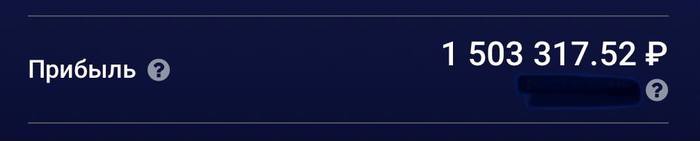

Август закрылся с небольшим плюсом (68к), при этом сам портфель достиг исторического рекорда по прибыли и стоимости! Всё очень хорошо, снова. Морально готовлюсь к коррекции осенью. Доля валютных активов не изменилась (

5%), не помогли даже пополнения долларами.

Впервые суммарная прибыль по портфелю в моменте перевалила за 1.5 млн рублей!

Вот так сейчас выглядит распределение всех активов в портфеле. Перекос в акции по-прежнему огромный, но за риск получаю и хорошую прибыль:

Уже почти 4 года моя стратегия позволяет держать планку

23% годовых в рублях. Это примерно в 2 раза выше динамики рос. индекса за этот же период:

Китай — чё происходит?

Китай малознакомая мне страна, тем более с точки зрения компаний и экономики. Поэтому не стал особо разбираться и в начале года начал просто покупать ETF на весь индекс (FXCN). Моя стратегия предполагает ежемесячные покупки при любой стадии рынка. Также я докупаю лесенкой уже имеющиеся активы, если они просели на 5-10-15% и так далее.

ETF FXCN с февраля медленно падал, а я упорно его откупал) Ситуация в Китае накалялась, сначала «прижали» IT-сектор, а теперь взялись за компании сферы онлайн-образования и ретейла. Я не собираюсь разбираться в истинных причинах обвала, потому что это бесполезная работа. Через пару месяцев много аналитиков подгонят факты, найдут самые подходящие причины и смогут объяснить прошедшие события (жаль никто из них не может предсказывать будущее). Инвестируя в Китай, всегда буду держать в голове, что государство там играет особую роль в экономике. Всё это банальный риск развивающихся рынков со слабыми соц. институтами.

По итогу с начала года индекс потерял более 40%, но за счёт усредняя мои потери в этом активе 23%. За всё время инвестиций это мой самый большой минус по 1 позиции (в абсолютных числах). Страшно ли мне? Конечно страшно! При этом у меня уже появились отдельные акции Алибаба (BABA) и ВипШоп (VIPS). НО (!) мировая история и даже мой скромный 4 летний опыт на бирже говорят, что если компания изначально выбрана хорошая, то не стоит переживать из-за аномальных краткосрочных падений, нужно использовать их как возможность докупить с дисконтом.

Когда мне становится совсем страшно, вспоминаю события 2008 года: акции крупнейшего в мире банка Citigroup упали на 99%, наш отечественный Сбер упал со 100р до 13р. Индекс РТС сложился в 5 раз. Не знаю как вы поступаете в моменты страха, но в последние месяцы я докупал акции Алибаба и ВипШоп, а также немного ETF FXCN. Слабоумие и отвага? возможно)

Есть у меня ещё одна, на первый взгляд, абсурдная мысль. Обычно как происходит: все ждут падения, значит будет рост и наоборот. Недавний пример это ноябрь-декабрь 2020 (выборы США). Большинство ставили на падение, все цифры кричали об этом и где мы? на исторических хаях, снова и снова.

Китай же всегда себе на уме. Компартия Китая методично сдувала свой пузырь еще с февраля этого года, и сложила свой рынок почти на 40%, что является отличной коррекцией, далее прямая дорога на рост. А у рынка США коррекция еще впереди.

Это что получается, Китай уже готов к возможному обвалу рынков? когда это произойдет никто не знает, пол года или позже. вопрос в другом, как думаете куда все побегут? кто-то конечно в кэш, а кто-то как раз в Китай, ну а там уже ракета 🚀

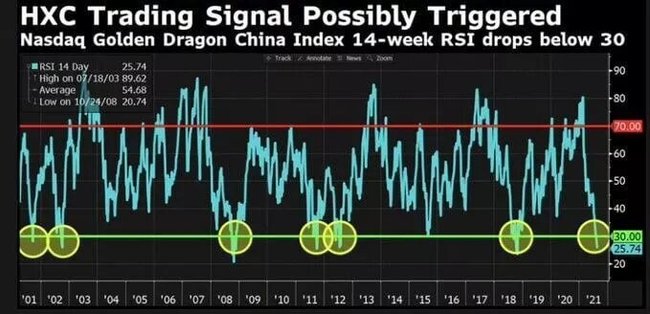

Для любителей цифр и конспирологии

В техническом анализе есть индекс относительной силы (RSI). Индикатор позволяет оценить вероятность смены тренда (падения или роста). Применяется как к конкретной компании или товару, так и к рынку в целом. Индикатор может быть от 0 до 100, где значение выше 70 обычно говорит о сильной перекупленности актива/рынка, а ниже 30 — его перепроданности.

Перекупленный актив торгуется выше своей справедливой стоимости, перепроданный — ниже. Надеюсь, понятно объяснил 🤷

Так вот, этот индекс RSI на Китай сейчас в моменте ниже 30, такое было всего 7 раз за последние 20 лет. Все прошлые разы такая ситуация приводила к отскоку ракете 🚀 На этот раз отскока конечно же не будет 😂

Задним умом все говорят, что надо откупать эмоциональные падения рынков. Вот сейчас такая ситуация, хватит ли у вас силы яиц, чтобы закупиться?

Ну и последнее, ребята из BlackRock провели исследование и пришли к выводу, что Китай больше не нужно рассматривать как развивающийся рынок и рекомендовали инвесторам увеличить позиции в Китае в 3 раза. На минуточку, эти ребята умеют делать деньги, за последние 20 лет у фонда было всего 3 убыточных года.

Выводы делайте сами, но я по Китаю уже определился 🤓 надеюсь решение правильное и не обрушит мои планы выйти на пенсию в 2035 году. Я отношу себя к движению F.I.R.E. Кому интересно, веду небольшой авторский тлг канал, где пишу о том, как я к этому иду, какие решения принимаю, описываю свой опыт и показываю мои расчеты максимально открыто. Всех люблю, всех обнял!

На пути к FIRE. Состояние моего инвестиционного портфеля в августе 2021

Если бы я завтра пошел в школу и мне задали написать сочинение на тему “Как я провел лето”, то я бы рассказал о том как много работал, о том как мало купался в море и о том, как продолжал следовать своему скучному плану, покупая каждый месяц акции американских компаний. Про свою работу и про море я здесь писать не стану, а вот про свои инвестиции и результаты в августе расскажу.

Покупка акций «Август 2021»

В августе 2021 были куплены акции компаний:

• BlackRock – 1 шт. (892,59$)

• Micron Technology – 1 шт. (69,58$)

Общая сумма покупок за август 2021 года составила: 962,17$. В августе у меня закрылся один из вкладов, поэтому решил направить его часть на покупку компании (BlackRock), стоимость акции которой не вписывается в мои плановые 650$.

BlackRock — одна из крупнейших инвестиционных компаний мира по размеру активов под управлением ($9 трлн на 15 августа 2021 года). Компания занимает 64 место в индексе S&P500.

Наверняка многие слышали про американские ETF под брендом iShares. Так вот всеми этими iShares ETF управляет как раз компания BlackRock. Самый известный и популярный iShares ETF — это ETF на индекс S&P500 с тикером IVV (iShares Core S&P 500 ETF). Я был бы рад иметь возможность покупать IVV с комиссией за управление (Expense Ratio) в 0,03%(!) через российские биржи и получать при этом ЛДВ (льгота на долгосрочное владение ценными бумагами). Такой возможности сейчас нет, зато есть возможность купить акцию компании BlackRock, которая управляет этими ETF и торгуется на СПб бирже.

Теперь я могу смело говорить, что вложил свои деньги в одну очень солидную инвестиционную компанию, как любят говорить адепты финансовых пирамид. Только вот в случае с BlackRock мне нет необходимости следить когда же главный владелец компании BlackRock решит кинуть своих “вкладчиков”.

Интересный факт о BlackRock: Государственный пенсионный фонд Норвегии являлся вторым крупнейшим акционером BlackRock (доля в 7%) в 2017 году.

Вторая моя покупка в этом месяце — это акция Micron Technology. Периодически приходящие дивиденды от американских компаний копятся на брокерском счете и спустя некоторое время направляются на покупку новых акций. Это то самое реинвестирование в действии. Акция Micron стоимостью 69$ куплена за счет дивидендов от других компаний, а не на деньги из моего кошелька.

Почему именно Micron? Во-первых мне нужна была ещё одна акция этой компании по плану для промежуточной цели в 100 000$, во-вторых на сумму до 70$ не такой уж и большой выбор акций в S&P500, в третьих их стоимость немного упала относительно средней цены за последние 200 дней.

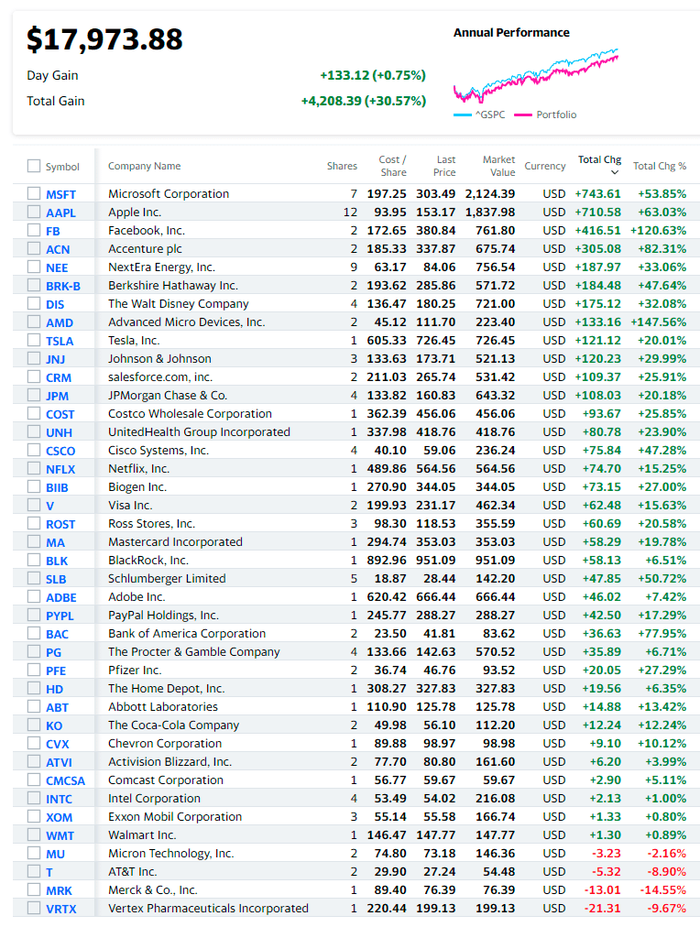

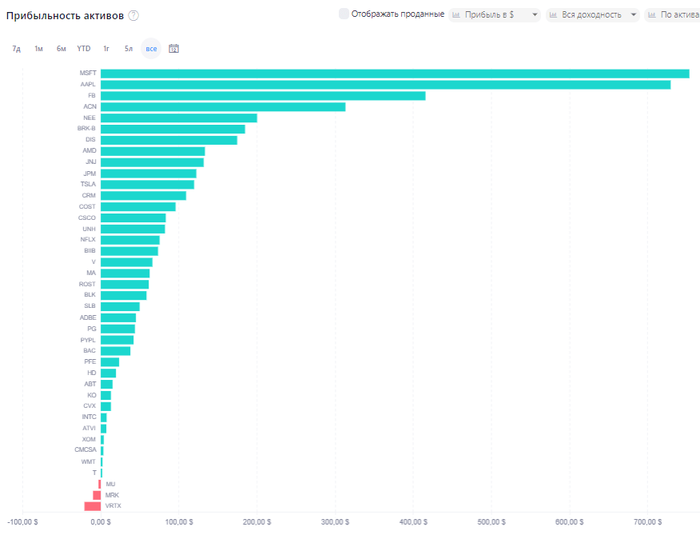

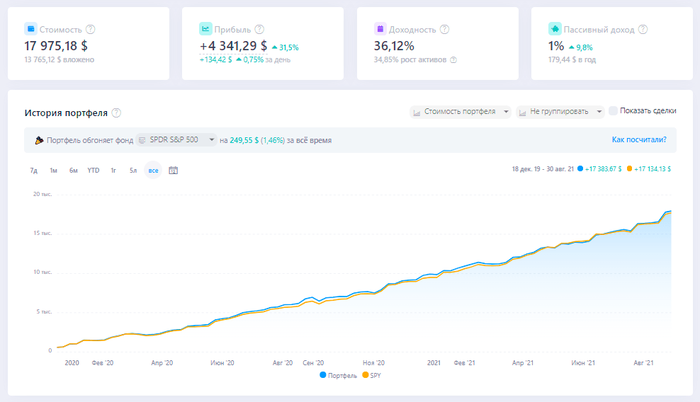

Мой портфель на «Август 2021»

В этом месяце мой инвестиционный портфель выглядит следующим образом:

Текущий абсолютный прирост портфеля: +30,57% в $ или 4208,39$. Если взять в расчет все выплаченные дивиденды и отобразить результат в графическом виде, то получим следующую картину:

В моем портфеле в данный момент акции 40 различных компаний и только 3 из них находятся в минусе. Если посмотреть на отношение общего бумажного убытка от этих 3-х компаний к общей бумажной прибыли от остальных 37-ми компаний, то в голове возникает только одна мысль: “Всё правильно сделал. Никакого трейдинга, только Buy and Hold“.

На написание ежемесячных отчетов я трачу гораздо больше времени, чем на выбор и покупку акций. Это я не к тому, что “так может и должен делать каждый”, а к тому, что строгое следование плану (собирать индекс) в моем случае не отнимает много времени (10 минут в месяц), но приносит ощутимый результат. Если бы я пытался спекулировать, то вряд ли бы дождался роста FaceBook до 120% и мой глобальный результат с очень высокой вероятностью оказался бы хуже индекса.

Если не иметь плана и пытаться обыграть рынок на точечных сделках, то вам будет мешать страх в моменты падения рынка и жадность в моменты бурного роста. Я не готов нервничать и пытаться совладать со своими эмоциями, поэтому предпочитаю стабильно “ехать по рельсам вместе с поездом (рынком)”, а не искать короткий путь, блуждая в диком лесу.

Статистика портфеля FIRE за Август 2021

• Общие вложения в фондовый рынок: 13 765,12$

• Стоимость портфеля в настоящий момент: 17 975,18$

• Срок с момента начала инвестирования: 1 год 9 месяцев

• Общий прирост портфеля в $: 4210,06$

• Общий прирост портфеля в %: +30,58%

• Цель года “капитал в 20 000$” достигнута на: 89,8%

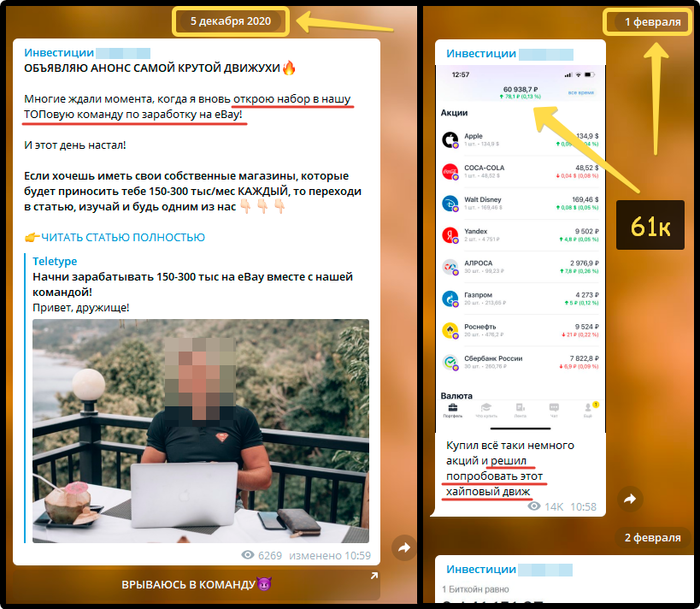

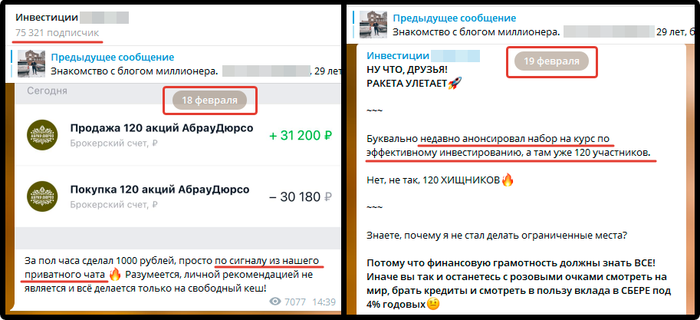

Инфоцыгане и инвестиции

Очень часто хороший и полезный контент в интернете не имеет такой яркой и привлекательной обертки, как мусорный (иногда даже вредный) контент. Почему все ненавидят инфоцыган? Да хотя бы вот поэтому:

Автор одного инвестиционного канала 5 декабря 2020 года набирал людей на обучение по заработку на eBay. 1 февраля 2021 года он “решил попробовать этот хайповый движ” (речь об инвестициях). А дальше:

18 февраля 2021 года у этого автора уже есть некий приватный чат, где раздают сигналы по покупке/продаже акций. “Всего за полчаса – 1000 рублей” — хороший результат, правда?

19 февраля 2021 года сообщение о том, что на курс по эффективному инвестированию уже записалось “120 хищников”.

1 февраля автор канала купил акции на 61 000 рублей, а уже 18-19 февраля готов и приватный (значит платный) чат и курс по эффективному инвестированию. И на этом канале 75 тысяч человек…

Ну да ладно, на любой контент найдется своя аудитория. Когда видишь чаты, где адепты коллективно читают молитву для возобновления выплат в Финико, то уже перестаешь удивляться человеческой глупости.

Зачем я вообще все это делаю?

Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

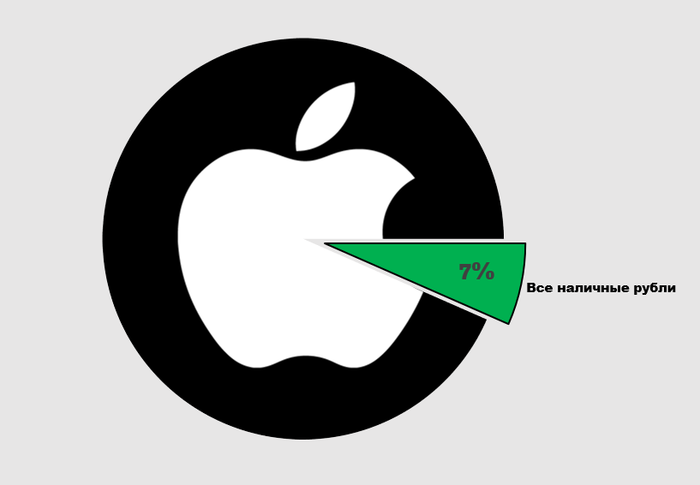

Могут ли россияне купить Apple?

Компания Apple сейчас имеет стоимость 2,45 триллионов долларов, являясь самой дорогостоящей компанией планеты. Безумие какое-то! Страшно переводить в рубли, но давайте попробуем. Текущий курс составляет примерно 74₽ за 1 доллар США, а значит капитализация Apple в рублях составляет чуть более 181 триллиона рублей.

Нет времени объяснять! Есть вопрос, а значит должен быть и ответ! Я загуглил, и там ответа не оказалось, а значит — нужно его придумать. И на помощь нам приходит рубрика:

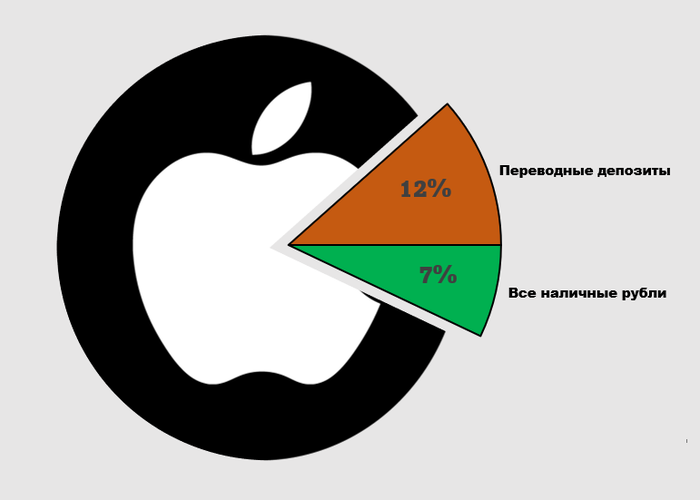

По данным Банка России, сейчас в обращении находятся 12 триллионов 786 миллиардов наличных рублей. Это примерно 6,8 млрд купюр и примерно 69,1 млрд монет. Правда, в сумме все монеты составляют скромные 113,2 млрд ₽ или 0,84% всех денег России.

Казалось бы, во всех городах, под всеми матрасами и во всех кошельках, во всех банковских отделениях, хранилищах и кассах магазинов должно быть много денег. Да, их много, но это всего лишь 7% от всей стоимости компании Apple — и хоть это позволило бы россиянам (как единой сущности) стать самым крупным акционером, обогнав Berkshire Hathaway Уоррена Баффетта (у них примерно 5,35% Apple сейчас), но всё же — очень далеко от полной стоимости компании.

Переводные депозиты

Все те деньги, которые лежат на обычных банковских и карточных счетах, не являющихся вкладами, называются именно так. По данным Банка России, у россиян-физлиц таких депозитов сейчас целых 10 триллионов 901 миллиард ₽, а у юрлиц — ещё 10 триллионов 65 миллиардов ₽.

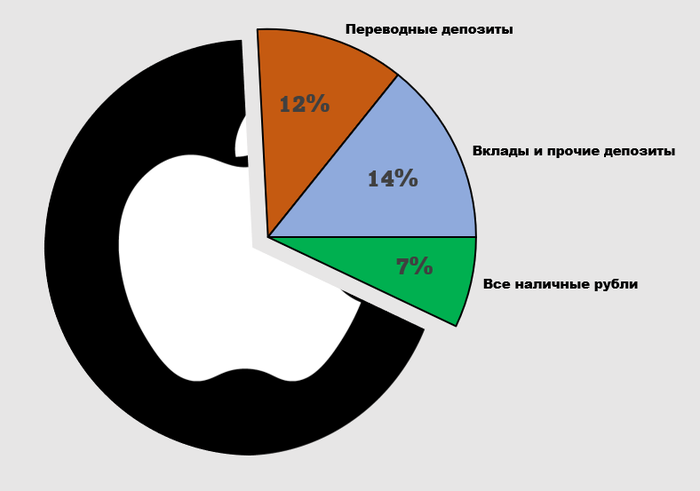

Итак, в сумме у нас набралось уже 33,753 трлн ₽, и мы знакомимся с новым термином — денежным агрегатом М1. Он как раз состоит из наличных денег и переводных депозитов. Ого, пост из абсолютно упоротого превращается в немного полезный! Узнаём новый термин.

Но это пока ещё скромные 19% от капитализации Apple, так что идём дальше.

Вклады и прочие депозиты

На вкладах у россиян лежат внушительные суммы! Плюсом к переводным депозитам, у физических лиц есть ещё и долгосрочные вклады в сумме превышающие 15 триллионов 780 миллиардов ₽, скромно на их фоне выглядят юрлица со своими долгосрочными депозитами на 10 триллионов 50 миллиардов ₽.

В сумме уже набирается 59,853 трлн ₽, и всё это вкупе составляет Денежную массу М2. Если вы в интернет деградировать пришли, то в этом посте вас поджидает ловушка, ведь вы уже примерно понимаете, в чем отличие Денежного агрегата М1 от Денежной массы М2.

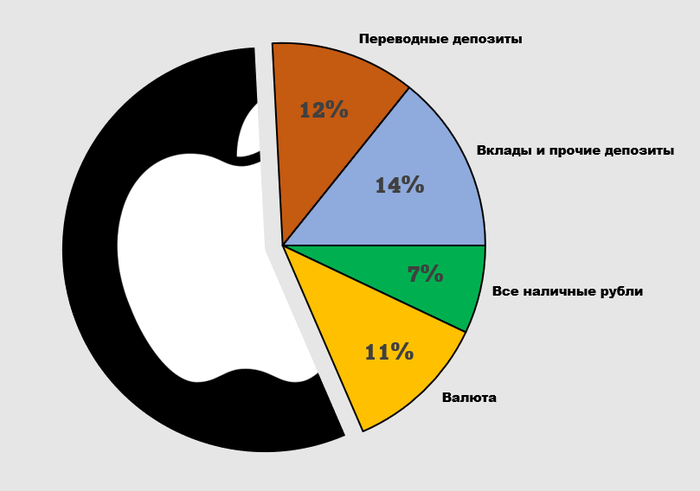

А мы с миру по нитке собрали пока что 33% от капитализации Apple, и впереди у нас ещё долгий путь.

Всё, что написано выше, было только про рубли. Но ведь есть ещё и валюта! У физлиц на банковских счетах сейчас сконцентрировано 6 триллионов 710 миллиардов в рублевом эквиваленте. Мы будем смело умножать эту цифру на 2, чтобы хоть как-то предположить количество иностранной валюты на руках, «под матрасами». Добавим к этой цифре ещё и валютные депозиты юрлиц, которые составляют сейчас 7 триллионов 359 миллиардов в рублевом эквиваленте.

Вместе с валютой собрали 80,632 трлн ₽ или 44% от стоимости техгиганта.

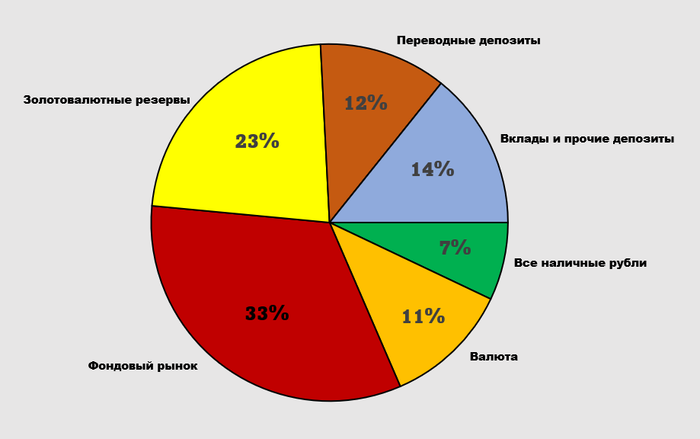

Фондовый рынок

Я бы мог пойти по пути преуменьшения потенциала россиян и взять сумму всех денег на всех брокерских счетах, но это едва ли 5 трлн ₽, так что пойдем по другому пути и возьмём рыночную капитализацию всех публичных компаний России! Сбербанк, Газпром, Яндекс и Лукойл — ведь это всё очень дорого стоит. Все эти северные потоки и месторождения, все эти отделения «где карту заказывали, туда и идите» в каждой глубинке страны. Если мы продадим всё это чтобы добавить большую котлету к сделке века по приватизации Apple, эти компании не остановятся — нет конечно. Всё продолжат жить как жили, просто собственники сменятся. Мы и государство задействуем (ведь оно владеет контрольными пакетами самых дорогих компаний), и олигархов потрясём. Ведь все их баснословные состояния, публикуемые в Forbes — это всё переоценка акций их заводов. Заодно и учтем те крохи, которые россияне уже переложили из депозитов в акции.

По данным Мосбиржи, совокупная рыночная капитализация всех публичных компаний России, имеющих листинг в нашей стране составляет целых 59 триллионов 800 миллиардов ₽.

Значительная прибавка, благодаря рынку у нас уже 140,432 трлн ₽ или 77% Apple.

Золотовалютные резервы

Где же нам еще поискать денег? Давайте привлечем государственную кубышку! Мы все равно уже задействовали государство, добавив его доли в публичных компаниях. По данным Банка России, наши золотовалютные резервы сейчас составляют целых $593,8 млрд, и мы можем их смело добавлять, так как они не являются частью денежной массы — это валютные счета и примерно 2300 тонн золота в хранилищах. Это ещё 44 триллиона 155 миллиардов ₽.

Итак, опустошив все депозиты физических и юридических лиц, собрав все наличные со всей страны, забрав всю валюту с депозитов и «из-под матрасов», продав 245 крупнейших российских публичных компаний и добавив все золотовалютные резервы нашей страны, мы насобирали на приватизацию одной американской компании — зато, самой крупнейшей! В сумме получилось 184 триллиона, чего нам хватит, да у нас ещё в собственности все наши квартиры, частные бизнесы, автомобили и прочие ценности останутся.

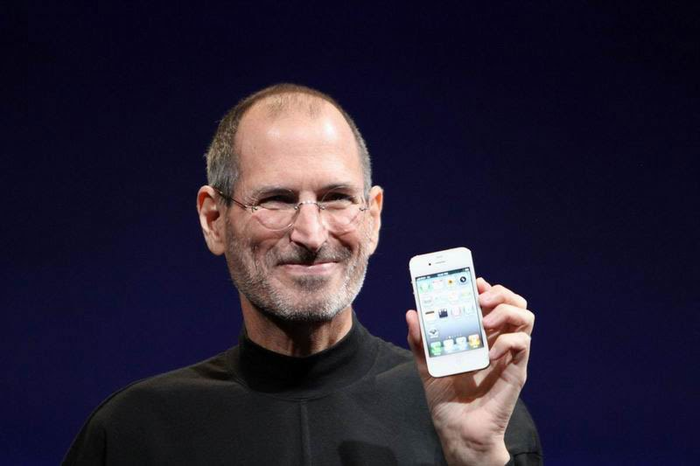

Почему Apple стоит так дорого?

Критики компании хоронят её с 2011 года — с момента смерти легендарного Стива Джобса. В любое время за эти 10 лет можно найти невероятно аргументированное мнение очень сильного эксперта, который объясняет, почему именно в следующем году Apple будет ждать крах.

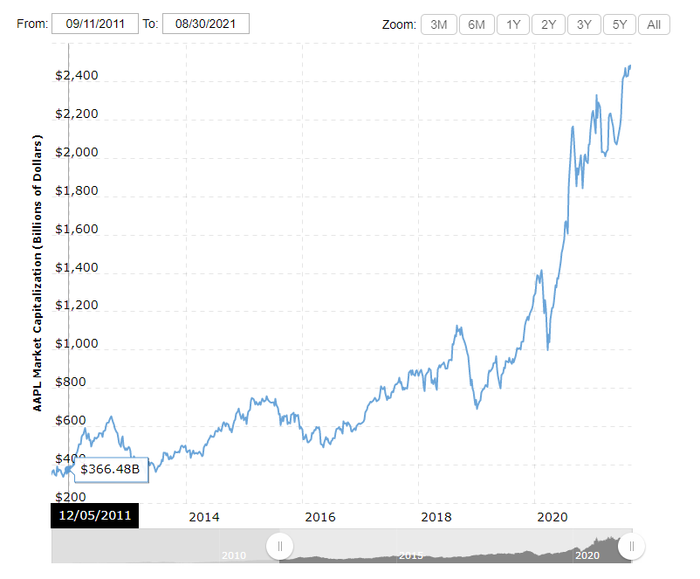

Однако, с того момента Apple вырос в капитализации в 6,5 раз:

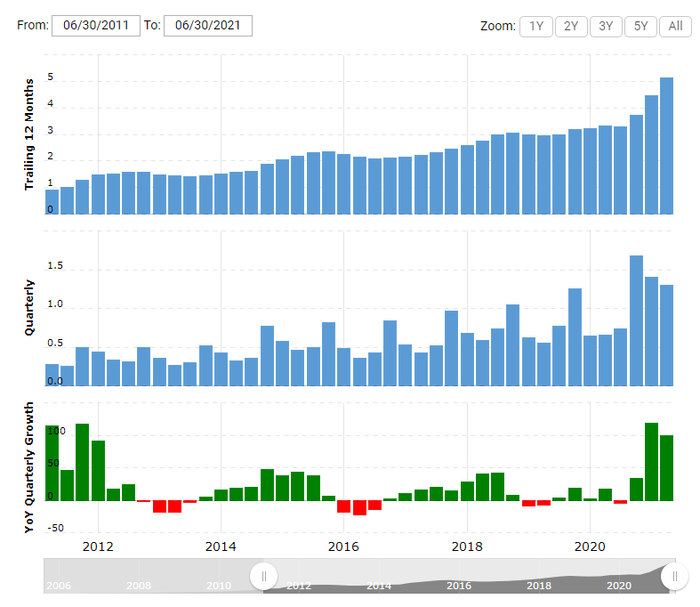

Возможно, дело в том, что компания смогла нарастить за это время прибыль на каждую акцию почти в 6 раз (а разница между 6х в прибыли и 6,5х в капитализации, в свою очередь, обусловлена немного изменившимися условиями оценки — безрисковая ставка тоже значительно изменилась за эти 10 лет):

Но скептики всё равно будут твердить о раздутии пузырей и несправедливости этого мира. Основной аргумент — конечно же, попытка поделить будущее (Price) на прошлое (Earnings).

Моя стратегия не предполагает, что я буду прислушиваться мнения экспертов, подобных тем, что хоронят Apple каждый год. Может быть поэтому я держу в своём пенсионном портфеле 84 акции Apple. Правда, я уже целых 3 месяца не докупал их в портфель. Наверное, надо возобновить покупки на этой неделе:

Apple — одна из тех компаний, которая растет выше рынка (оранжевая линия на графике — это широкий рынок США, S&P500) в последние 1,5 года. Средняя цена, которую я заплатил за акции Apple, сейчас составляет $100,54, в сумме получилось $8445 за эти 84 акции. Текущая стоимость этих 84 акций составляет $12462. Apple платит дивиденды каждый квартал, так например в начале недели пришло $16,63. Возможно, мне стоило активнее покупать в 2019 году (там, где есть большой перерыв на графике), но прошлого не вернуть.

Источник — мой блог, где пишу о своих долгосрочных (пенсионных) сбережениях и о практике формирования частного пенсионного фонда в суровых российских реалиях. Эппл на 0,0000005% мой, тег моё.

Анатомия коррекции. Как происходит падение рынков

Любой финансовый рынок не может расти безоткатно на протяжении длительного времени. Неминуемо на графике будут образовываться «волны» против движения, которые рыночные специалисты именуют коррекции.

Коррекция — ограниченное движение цен против основного тренда. Цена как бы корректируется к справедливым значениям, после того как слишком быстро выросла из-за чрезмерной активности покупателей. Причем в целом тенденция к росту не останавливается.

Теоретически коррекция может быть, как волной снижения в восходящем тренде, так и волной роста в нисходящем. Однако на практике этот термин чаще применяют в ситуации восходящего тренда.

Причины появления коррекции:

Обычно коррекции предшествует ухудшение сентимента. Оптимизм сменяется тревожностью из-за возможных проблем, в результате чего покупки становятся более сдержанными, а продажи постепенно нарастают.

Когда цена достигает максимальных значений новым покупателям становится некомфортно входить в рынок, так как они хорошо видят на графике потенциал падения, а вот потенциал роста совсем не так очевиден. Кроме того, на фоне возросшей тревожности даже малейшие просадки могут испугать инвесторов и спровоцировать распродажи со стороны тех, кто открывал спекулятивные позиции в расчете на короткое движение.

— Маржинальные позиции и стоп-заявки

Больше всего нервничать приходится тем инвесторам, которые купили близко к максимумам и при снижении рискуют не сокращением прибыли, а значительными убытками. Еще опаснее ситуация обстоит у инвесторов, покупавших на заемные средства. Когда цены начинают снижаться такие участники массово получают от брокеров распоряжение margin call, при невыполнении которого позиции будут принудительно закрыты. Это может привести к лавинообразному эффекту, когда пакеты акций распродаются по любым доступным ценам, стремительно роняя котировки все ниже. При этом цена может оказаться на неоправданно низких уровнях, не отражающих реальное положение вещей.

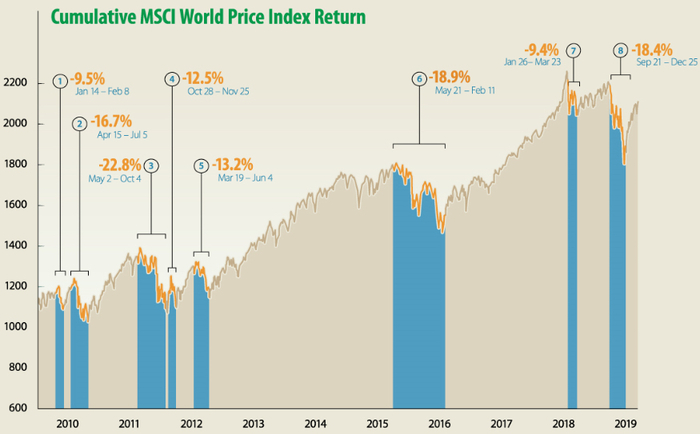

Коррекции могут быть не только по отдельно взятой акции, но и по рынку в целом. В классическом толковании рыночной коррекцией называется снижение более чем на 10%, но менее чем на 20%.

На современном мировом рынке, демонстрирующем самый длительный в новейшей истории восходящий тренд, можно было наблюдать восемь коррекций на протяжении 9 лет.

Может появиться вопрос: «Почему же инвесторы продают на коррекции, ведь рынок все равно впоследствии восстановится?». Но в том и дело, что во время коррекции часто никто достоверно не может сказать, что происходит. Это очередная коррекция или начало полноценного «медвежьего рынка»?

Из-за сложности рыночных взаимосвязей часто нельзя наверняка сказать, ухудшение макроэкономических индикаторов это первые признаки больших проблем или просто временное явление. Кроме того, проблемы, вызывающие коррекцию проблемы, часто являются по своей сути уникальными и невозможно подобрать аналогию, чтобы оценить их значимость. Как повлияют на рынок торговые войны? Чем закончится «время дешевых денег» для мировой экономики?

Разные участники рынка придерживаются разных теорий. Однако после первых значительных распродаж большинство предпочитает избежать рисков и перейти в низкорисковые активы: валюты стабильных государств (доллар, йена), американские гособлигации (treasuries) или золото. В результате массовые покупки акций сменяются массовыми распродажами, а новые инвесторы стараются остаться в стороне и переждать бурю.

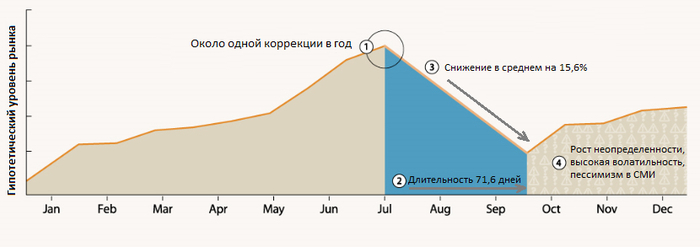

Как выглядит среднестатистическая коррекция

Рыночные коррекции являются неотъемлемой частью инвестирования на рынке акций и могут заставить понервничать даже самых опытных инвесторов. В среднем рыночная коррекция случается около одного раза в год. Средняя длительность коррекции составляет около 71,6 дней, за которые рынок теряет порядка 15,6%. При этом весьма характерными для этой фазы рынка является высокий уровень пессимизма в СМИ, которые пестрят устрашающими заголовками. Также можно наблюдать сильное расхождение в прогнозах аналитиков и высокий уровень волатильности торгов.

Механика коррекции

Часто коррекция включает в себя две ярко выраженных волны, при этом вторая волна распродаж обычно более сильная и глубокая. Эта особенность была отмечена еще в начале XX-го века Ральфом Эллиоттом, представившем финансовому сообществу свою волновую теорию.

Началу коррекции часто предшествует непродолжительная консолидация вблизи максимальных уровней, когда новые покупатели уже не приходят на рынок, но продавцы еще не спешат продавать. Вскоре происходит какое-то внезапное событие, которое играет роль своеобразного «спускового крючка», запуская первую волну распродаж — коррекционную волну А.

Первая волна коррекции обычно становится шоком для участников рынка. До нее инвесторы особо не задумывались над рисками и рассматривали преимущественно положительные сценарии. Часть игроков оказались заперты в убыточных позициях, купив на максимумах. Инвесторы, рассчитывавшие в ближайшее время продать крупные пакеты акций, теперь начинают активно искать возможности для размещения своих ордеров. На рынке появляется большой объем на продажу, который ожидает подходящих цен и достаточной ликвидности.

В то же время откат цен от максимумов создает привлекательные возможности для покупок теми инвесторами, кто планировал войти в рынок только после просадки. При поддержке краткосрочных спекулянтов они начинают постепенно выкупать падение, поднимая цену выше в рамках волны B. Здесь также возможен всплеск роста за счет выдавливания из позиций игроков на понижение, которые «шортили» на минимумах волны А.

Однако мы помним, что волна А спровоцировала переоценку рисков на рынке и теперь большое количество инвесторов стоит в «очереди на выход». Своими продажами они сдерживают восстановление и в какой-то момент останавливают волну B, разворачивая краткосрочный тренд. В этот момент конкуренция среди продавцов начинает стремительно расти и снижение ускоряется. Только что вошедшие в позицию инвесторы начинают «переворачиваться». Обновление минимума волны А, вызывает массовое срабатывание стоп-лоссов. Усугубляют ситуацию спекулянты и торговые алгоритмы, которые своими «шортами» спускают цену все глубже.

В этот период пессимизм на рынке достигает своего максимума. Заголовки в СМИ соревнуются в красноречии, перебирая все доступные синонимы к слову «катастрофа». Теперь уже никто не торопится покупать. Основную ликвидность для продавцов поставляют спекулянты, которые при первой опасности выходят из позиций, еще больше увеличивая дисбаланс. Волатильность находится на высоком уровне. Так обычно выглядит волна С в рыночной коррекции.

Выкуп после волны C зачастую бывает резкий и стремительный. Обычно в этот день с самого открытия наблюдаются активные покупки, которые поднимают цену с минимумов на 2-3 среднедневных диапазона спокойного периода. Напряженность на рынке постепенно спадает и в то время, как часть рынка все еще крайне скептично смотрит на ситуацию, наиболее проворные инвесторы вовсю скупают подешевевшие активы, ожидая восстановления цен и баснословных прибылей

Однако, цены восстанавливаются не всегда.

Как часто коррекция превращается в полноценный «медвежий тренд»

В период с 1980 по 2018 год американский рынок акций испытал на себе 36 коррекций, из которых лишь 5 переросли в полноценные «медвежьи рынки», принесшие немало огорчений инвесторам, которым не повезло оказаться в длинных позициях в те моменты. Выходит, что около 86% снижений являются обычными коррекциями, и рынок в дальнейшем успешно восстанавливается. А вот в оставшихся 14% случаев падение оказывается более серьезным и длительным.

Многим известный алгоритм 4-1-2-3-5

Как отличить коррекцию от разворота рынка

Вероятно, многих интересует вопрос, как же отличить начало длительного медвежьего рынка от коррекции? Когда снижение рынка действительно говорит о том, что стоит воздержаться от вложений в акции, а когда представляет отличную возможность для покупок по низким ценам?

Как уже говорилось выше, каждая ситуация индивидуальна. Но есть несколько ключевых моментов, которые обычно отличают временную коррекцию от рыночного кризиса:

— Коррекция в большей степени вызвана не фактическими проблемами, а их ожиданиями

Отличительной особенностью является то, что реальные проблемы, которые могли бы привести к падению стоимости активов, еще не наступили. Рынок только ждет их в будущем, строя прогнозы на различных косвенных факторах. При этом ранее на аналогичные сигналы рынок реагировал гораздо более сдержанно.

Такое поведение участников может говорить о том, что в большей степени имеет место психологический эффект, чем реальные проблемы.

— Факторы, спровоцировавшие падение, могут быть смягчены действиями государства или регуляторов

Коррекция рынка США в конце 2018 г. случилась на фоне эскалации торговых войн, ожиданий роста процентных ставок и приостановки работы правительства. В результате ФРС отказался от повышения ставки, США и Китай попытались заключить торговое перемирие, продлившееся до мая, а приостановка работы правительства не принесла значительного ущерба в масштабах финансового рынка.

Таким образом, если есть основания полагать, что органы госуправления имеют в распоряжении все необходимые инструменты для поддержки рынка, то скорее всего текущая коррекция не перерастет во что-то более серьезное.

— Коррекции часто разворачиваются, достигнув 200-дневной или 200-недельной скользящей средней

Во время коррекционного снижения ряд инвесторов пристально наблюдают за рынком и ожидают подходящего момента, чтобы купить по привлекательным ценам. Однако фундаментальный анализ не может дать ответа на вопрос, где может произойти разворот. Тогда на помощь приходит анализ технический. 200-периодная скользящая средняя является весьма распространенным среди мировых инвесторов индикатором для определения момента входа в рынок. Наиболее часто ее используют на дневном графике, однако при более глубоких падениях инвесторы могут ориентироваться на недельные таймфреймы.

Важно не количество заработанных вами денег со сделки, а количество успешных сделок за определенный период времени.

Куда Баффет вложит деньги от продажи акций авиакомпаний? Точно не в биткоин

Самый ТОПовый канал по заработку на криптовалютах.

Знаменитый инвестор проявил достаточную гибкость во взглядах, дав понять, что его предпочтения меняются в зависимости от обстоятельств. Однако криптовалюты все еще остаются за пределом его инвестиционных горизонтов.

Уоррен Баффет продал акции авиакомпаний на сумму почти 400 млн долларов, хотя ранее утверждал, что отрасль переживет турбулентность без потерь. Времена меняются.

По данным отчетности, представленной в Комиссию по ценным бумагам и биржам (), Berkshire Hathaway сократила инвестиции в авиакомпании Delta и Southwest на 20% и 50% соответственно на общую сумму около 390 млн долларов. [Business Insider] Ограничения на перемещения и запрет на пассажирское сообщение введенный в ряде стран в связи с коронавирусом сделал авиаперевозчиков эпицентром экономического кризиса.

Компании обратились к правительству за финансовой помощью, что заставило Баффета изменить свое мнение относительно их устойчивости.

Разворот на 180 градусов

Один месяц может многое изменить. Еще в марте Баффет утверждал, что никакая помощь авиакомпаниям не потребуется. В интервью Yahoo Finance он заявил:

«Я не буду продавать акции авиакомпаний».

Возможно, Southwest напугала его отменой 1000+ ежедневных рейсов. А, может быть, он узнал про историю, когда на рейсе из Вашингтона в Бостон летел всего один пассажир. Подобные ситуации — сигнал для опытного инвестора.

My story of visiting my mom during the pandemic made the news!https://t.co/BuNekpVW0E

— Sheryl Pardo (@spardova) April 1, 2020

Справедливости ради отметим, что Баффет не ликвидировал весь портфель инвестиций в авиакомпании, а лишь резко сократил его. Это значит, что, если акции авиаперевозчиков продолжат дешеветь, он может избавиться и от остальной части.

Биткоин-энтузиасты оживились

Криптовалютные энтузиасты не оставляют надежды склонить «мудреца из Омахи» к инвестициям в цифровые монеты. В конечном счете если он изменил свое мнение относительно авиакомпаний, почему бы ему не передумать по поводу биткоина.

Пока Delta и Southwest обивают пороги правительства в надежде на спасение от банкротства, биткоин уверенно восстанавливает позиции.

За последние три недели стоимость первой криптовалюты выросла почти на 100%, тогда как акции по-прежнему держатся вблизи минимумов. Кроме того, второй квартал исторически более удачный для первой криптовалюты. А, учитывая грядущий халвинг, история может повториться.

Инвестор старой закалки

И все же, несмотря на проявленную инвестиционную гибкость, отношение Баффета к биткоину не изменится. Будучи инвестором старой закалки, он привык вкладывать деньги в компании с понятной ему бизнес-моделью.

Напомним, что ранее он называл биткоин ядом в квадрате, а в феврале этого года, уже после ужина с Джастином Саном, основателем проекта TRON, Баффет заявил о том, что его мнение относительно криптовалюты не изменилось.

«Криптовалюты не имеют никакой ценности, и они ничего не производят».

Одна из главных претензий Баффета к криптовалютам заключается в том, что ему никто не сможет выслать чек на получение дивидендов.

Возможно, его предположительный преемник — по слухам им станет Грег Абель или Аджит Джейн — будут более прогрессивными в этом отношении. [CNBC]

Источник https://pikabu.ru/story/aktsii_aviakompaniy_ssha_obvalilis_posle_zayavleniya_uorrena_baffeta_7425339

Источник https://beincrypto.ru/kuda-baffet-vlozhit-dengi-ot-prodazhi-akczij-aviakompanij-tochno-ne-v-bitkoin/

Источник

Источник