Паттерн Дракон

Содержание статьи

Паттерн Дракон

Модель Дракон – относительно молодая структура, в которой основную роль играет принцип из Прайс Экшен – формирование поддержки или сопротивления. Паттерн легко узнать по особой форме, которая выделяет его из большого числа других моделей – при быстрых движениях образуется небольшой отскок и именно по его масштабу можно понять, что это как раз наш вариант, а не что-то иное.

Модель Дракон – относительно молодая структура, в которой основную роль играет принцип из Прайс Экшен – формирование поддержки или сопротивления. Паттерн легко узнать по особой форме, которая выделяет его из большого числа других моделей – при быстрых движениях образуется небольшой отскок и именно по его масштабу можно понять, что это как раз наш вариант, а не что-то иное.

По сути же получается частный случай двойной вершины или двойного дна, но, как уже было сказано, с отличиями. Торговая схема достаточно простая и подойдёт даже новичку, более того, стоит один раз увидеть схему, как сразу станет ясно, что таких ситуаций на графике в прошлом происходило очень много и что Дракон уже много раз встречался.

Построение модели и её общий вид

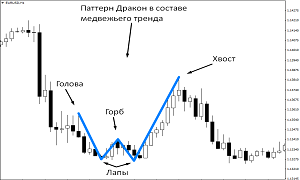

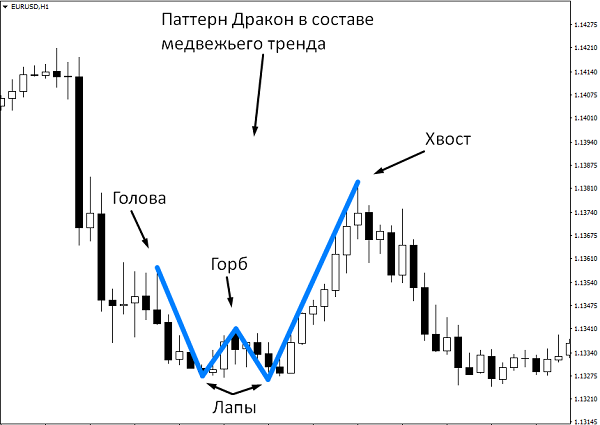

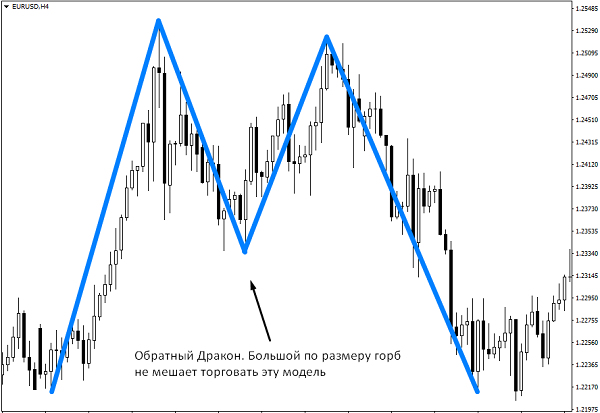

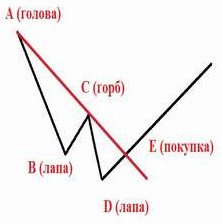

Формально конкретно Драконом называется фигура, которой заканчивается медвежий тренд, то есть подразумевается разворот и начало бычьего тренда. Однако, как известно, медвежьи модели прекрасно работают и в бычьем варианте, нужно только получить полностью обратную ситуацию. Так и с Драконом – в этом случае он носит название обратного или перевёрнутого. Эффективность нисколько не меняется. Рассмотрим пример формирования на простом стандартном медвежьем тренде:

На рынке присутствует тренд, цена снижается с определённого максимума. Как правило движение развивается без значительных коррекций, то есть свечи последовательно закрываются в одном и том же направлении.

В некоторый момент начинается разворот и появляется локальный бычий тренд. Его рассматривают как коррекцию.

После окончания коррекции начинается новое снижение. Оно может немного не дойти до уровня разворота на коррекцию, а может немного перейти его, обычно укладывается в диапазон до 20% от размера коррекции. Это движение и предыдущее называется горб Дракона.

После второго минимума следует разворот и начинается отработка паттерна – рисуется хвост Дракона.

Итак, у нас получается следующая последовательность: начало движения будет головой паттерна, далее следует первая лапа, горб, вторая лапа и заканчивается всё хвостом. Как не сложно догадаться, вся конструкция будет в некоторой степени напоминать двойное дно. Разница в том, что обычно разворот по этой модели не сопровождается отклонениями в рамках минимумов, оно небольшое, если вообще присутствует. А с Драконом всё немного по-другому, лапы могут быть на разных уровнях, но в разумных пределах. Для бычьего варианта, то есть фигуры перевёрнутого (обратного) построение и трейдинг остаётся тем же самым. Для удобства рассмотрим как торгуется обычный Дракон на форекс.

Работа с паттерном

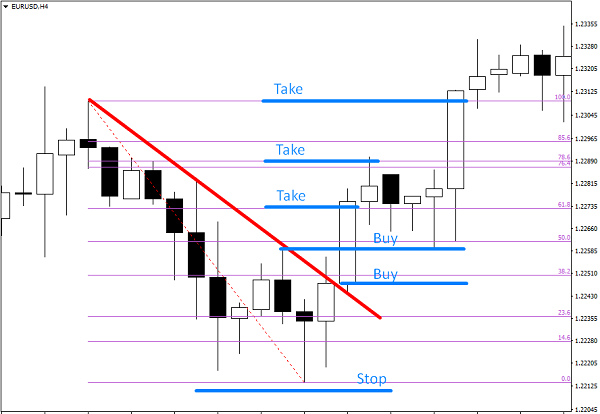

Итак, после того как у нас сформировалось всё до момента начала хвоста, нам нужно провести совсем несложное построение – трендовую линию, которая будет начинаться от головы и проходить через горб фигуры. Надо отметить, что на форекс этот разворотный паттерн часто появляется после выхода новостей – первоначально идёт резкое движение, которое вызвано отклонением от прогнозов, затем проторговка и далее возврат, который часто встречается в трейдинге. Входить в рынок рекомендуется после того, как цена пробьёт эту трендовую линию. Сам по себе пробой ещё не является сигналом, так как цена должна закрепиться с другой стороны. Просто ждём закрытия свечи рабочего тайм фрейма. Как только это произошло, открываем сделку на покупку. Также можно открыть дополнительную покупку на пробой уровня горба Дракона, в этом случае у нас получается торговля на пробой сопротивления. Тут возможны два варианта:

Покупать отложенным ордером с отступом вверх на размер спреда и ещё 1 пункт.

Покупать после того, как цена пробьёт это сопротивление и потом вернётся на ретест.

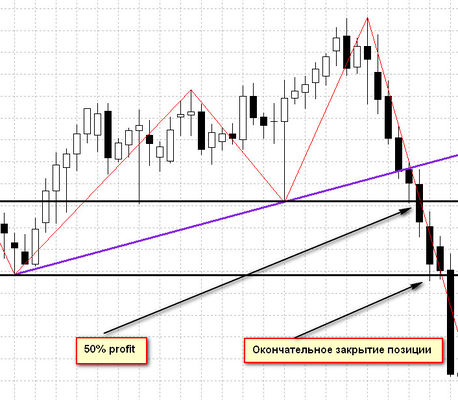

Второй вариант не всегда отрабатывает по одной простой причине – паттерн обычно формируется достаточно быстро, движения динамичны и отката на ретест попросту может не быть, это часто встречается на волатильных парах форекса. В общем, имеем 2 точки для входа – на пробой трендовой и на пробой уровня горба. Часто трейдинг по этой фигуре подразумевается с разделением входов на две части. Первый ордер после трендовой, второй – на пробой горба. Это позволяет немного сбалансировать риски на тот случай, если всё же трендовую не пробьёт, то есть следующей свечёй после закрепления цена уйдёт обратно вниз.

Стоп и в первом и во втором случае мы выносим за минимум, то есть за одну из двух лап, которая находится на более низкой отметке. В редких случаях бывают продолжительные проторговки диапазона, то есть паттерн отменяется, но вероятность движения вверх сохраняется. В этом случае трейдер сам решает, оставаться ли в рынке или же выходить, когда цена подойдёт к уровня открытия ордера.

В отношении тейк профита всё достаточно просто. Мы натягиваем сетку уровней фибоначчи от головы до минимума паттерна и ориентируемся на 100%. То есть подразумевается, что цена вернётся к уровню головы. Однако, на практике часто встречаются ситуации, когда цена тормозит около ключевых значений, которые составляют 61,8% и 78,6%. Тут может помочь знание гармонических паттернов – по своей форме фигура Дракон очень похожа на гармоник, те же 4 движения. Можно фиксировать прибыль в 4 этапа на уровнях 38,2%; 50%; 61,8% и 78,6%(76,4%). То есть пользоваться правилом Сейфа. В дополнение к этой частичной фиксации также добавляем переведение сделки в безубыток. Если же движение в рамках анализа имеет потенциал развиться гораздо дальше уровня головы, можно применять трейлинг стоп.

В дополнение ко всему стоит отметить несколько важных факторов:

Если вторая лапа Дракона ниже первой, то может получиться дивергенция, которая усиливает разворотный сигнал. Для определения используем любой из популярных осцилляторов.

Если вторая лапа выше первой, то можно посмотреть соотношения фибоначчи между всеми составляющими паттерна и предположить гармоник. Индикатор ZUP в этом деле очень поможет.

Совсем нетерпеливые иногда пытаются поймать вход ещё в момент формирования второй лапы при развороте. В этом деле могут помочь различные разворотные свечные модели – пин бар, поглощение и так далее.

Для перевёрнутого паттерна трейдинг остаётся тем же самым, только всё будет наоборот. Также проводится трендовая линия, также накладываются уровни фибоначчи и так далее. Дракон прекрасно работает как разворотный сигнал практически на всех тайм фреймах для инструментов форекс, кроме самых малых.

СТРАТЕГИЯ «ПАТТЕРН «ДРАКОН»

Графический анализ биржевых котировок торгуемых инструментов — одна из первичных разновидностей технического анализа. Эмпирические наблюдения позволили трейдерам заметить закономерности поведения цены, доказывающие ее неслучайное поведение. Иначе, как объяснить линии поддержки и сопротивления, треугольники, «флаги» и «вымпелы», на которых котировки вот уже столетие ведут себя с большой вероятностью стандартного прогноза.

В ходе исторического развития методов графического анализа трейдерами были описаны несколько десятков таких фигур. Необходимо признать, трейдеру для обнаружения фигуры понадобится «наметанный глаз», для чего необходима теоретическая подготовка и практическая тренировка.

Можно пойти по другому пути, выбрав «надежную» фигуру графического анализа, выстроить торговую стратегию, определив тактику входа при появлении этой фигуры и правила манименеджмента.

Торговый паттерн «Дракон»

Паттерном называют образец или шаблон чего-либо. В графическом анализе имеется ввиду повторяющаяся фигура технического анализа. Паттерн «Дракон» возникает на трендовых рынках, при чем тенденция развивается после неудавшегося импульса, правда, это не является строгим правилом, скорей всего наблюдением.

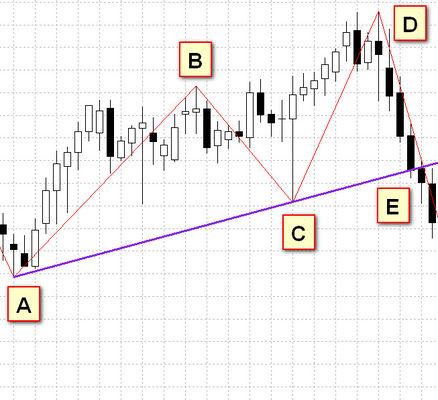

Паттерн начинается с головы А (вершины, от которой происходит разворот), лапы В и D, горб — С. Точка пересечения котировок Е с прямой АС дает точку входа, в нашем случае в покупку.

На продажу фигура дракона аналогична, находим две лапы, ждем пересечения котировками линии горба, получаем точу продажи.

Индикатор ZigZag был использован сознательно. Начинающим трейдерам рекомендуется пользоваться этим индикаторам, чтобы снять вопросы правильного построения линий графического анализа. Эффективность паттерна обеспечивается схожестью с паттерном «двойная вершина» или половиной фигуры «голова-плечи».

Торговая тактика паттерна «Дракон»

Таймфрейм выбираем любой, однако, для полного всестороннего анализа и подтверждения паттерна рабочий временной промежуток лучше настроить не ниже 15 минутного. Правило – «Чем выше таймфрейм, тем надежней сигнал» действует в отношении этого паттерна также, как и в любой другой стратегии, но дневные свечи или четырехчасовые формируют фигуру «Дракон» очень редко.

После того, как цена поднимется выше лапы В, трейдеру следует ожидать разворота цены, при котором будет очерчена вторая «лапа Дракона». По двум точкам, «голова Дракона» А и «горб Дракона» С, проводим прямую линию. Вход осуществляется при пробое котировкой этой линии, цена закрытия должна быть ниже.

Точка входа Е считается «хвостом Дракона». Выход с прибылью осуществляется в два этапа. Половина позиции закрывается на уровне «горба», окончательное закрытие позиции происходит на уровне «головы Дракона».

Стопы устанавливаем за второй лапой Дракона (D).

При определении паттерна «Дракон» на падении котировок, готовимся к сделке по такому же алгоритму. Дожидаемся чтобы вторая лапа опустилась ниже первой, при очерченном ее минимуме ждем закрытия цены свечи выше линии проведенной от головы к горбу. Осуществив покупку актива, трейдер ставит стоп чуть ниже уровня второй лапы, закрытие происходит по частям на уровне горба и головы.

Какие-либо ограничения по используемым торговым инструментам для данной стратегии отсутствуют. Она подходит для всех валютных пар и контрактов на разницу CFD.

Модификация стратегии паттерн «Дракона»

Классическая интерпретация стратегии имеет обязательное условие, что первая лапа Дракона короче второй, которое игнорируется практикующими трейдерами. Зачастую они обращают внимание на другие фигуры, сопутствующие паттерну «Дракон», и входят по скомпилированному общему сигналу.

Большой размер стоп-лосса при использовании торговой стратегии «Дракон» на высоких таймфреймах «заставляет» трейдеров использовать трейлинг-стоп для минимизации возможных потерь на убыточных сделках.

Для постановки уровней стопов и тейк профитов трейдеры добавляют в торговую систему уровни Фибоначчи, проводя их от минимума лапы к точке головы.

В целях максимизации прибыли от движений цены позицию продолжают удерживать до уровня 161,8%, последовательно переставляя стоп-лосс по уровням Фибоначчи.

Уровни Фибоначчи используют для проверки точек построения паттерна дракон. Согласно этой теории, «лапа Дракона» В отличается от «лапы Дракона» D на 5-10%, «горб Дракона» С находится выше уровня Фибоначчи 50-61,8%. При возникновении фигуры на падающем тренде лапа В выше лапы D и наоборот, при растущем тренде лапа В – выше. Сами уровни строятся между точками головы А и лапы В

В некоторых источниках проверяется соотношение сторон треугольника АВD: сторона АD должна соотноситься к стороне АВ, как 1 к 1,618.

Выводы

Распространенные торговые системы используют в основе принятия торговых решений показания индикаторов, потому как считается важным, добиться четкой формализации правил торговли. Трейдер может впоследствии, имея алгоритм стратегии, автоматизировать ее при стабильных положительных результатах. В статье описана стратегия, реализованная на одной фигуре графического анализа. Следует помнить, в конечном итоге, важна не автоматизация торгового процесса, а финансовый результат торговой системы.

Источник https://rognowsky.ru/sekrety-uspeshnogo-trejdinga/pattern-drakon/

Источник https://apoption.ru/%D1%81%D1%82%D1%80%D0%B0%D1%82%D0%B5%D0%B3%D0%B8%D1%8F-%D0%BF%D0%B0%D1%82%D1%82%D0%B5%D1%80%D0%BD-%D0%B4%D1%80%D0%B0%D0%BA%D0%BE%D0%BD/

Источник

Источник