Волновой анализ: определение, основы, практические примеры.

Содержание статьи

Волновой анализ: определение, основы, практические примеры.

Основная задача волнового анализа – применять закономерности формирования цены в расчетах дальнейших вариантов движения. Изучив волновой анализ, Вы получите все необходимые знания, благодаря которым научитесь видеть алгоритм ценообразования, совершенно ясно понимая любое, даже самое сложное движение на рынке, рынок перестанет быть хаосом.

Несмотря на столь важную роль волнового анализа, его основы и принципы довольно просты. Эти закономерности лежат в основе любого движения на рынке, они работают на всех тайм фреймах и по всем торговым инструментам.

Основные понятия волнового анализа

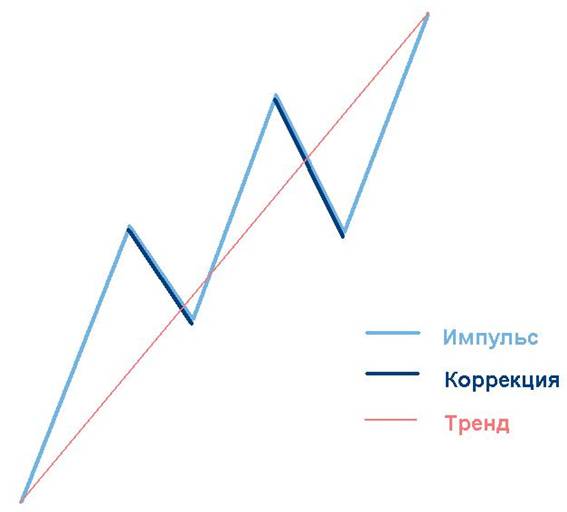

Начнем с элементарных, общих понятий волнового анализа. Движение на рынке имеет волнообразный характер. Любое движение цены, условно, разделяем на:

- Импульс

- Коррекцию

Тренд – это общее направление движения цены, тенденция. Далее могу менять «тренд» на «цикл», суть этих терминов одна.

- волны импульса длиннее волн коррекции и по направлению, совпадают с направлением тренда

- волны коррекции противоположны направлению тренда и короче волн импульса

В сленге трейдеров одни и те же термины называют по-разному:

- Тренд вверх, тенденция вверх, восходящий тренд или бычий тренд

- Тренд вниз, тенденция вниз, нисходящий тренд или медвежий тренд

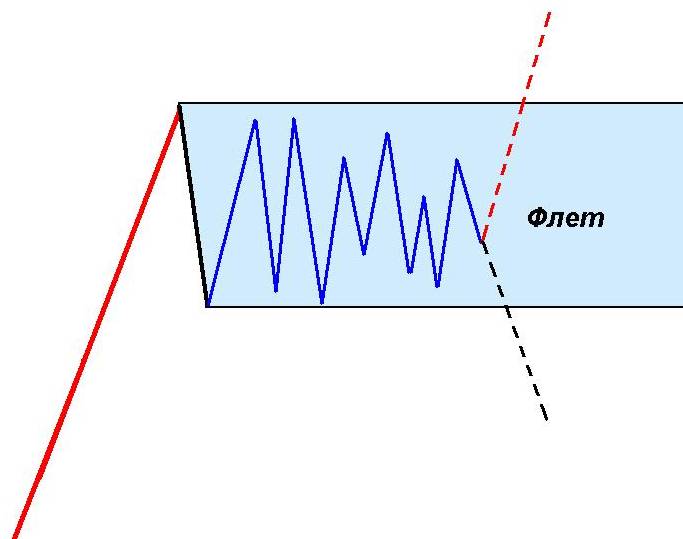

- Коррекция, консолидация цены или откат

Импульс, коррекция или тренд – это и есть волна. Волна – это направленное движение цены. Существует и боковой тренд, который также называем флетом. Флет – это движение цены вверхвниз, в рамках определенных уровней.

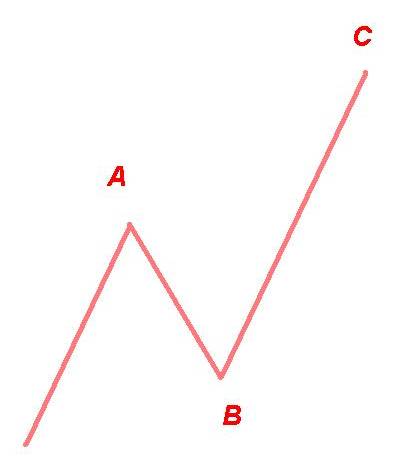

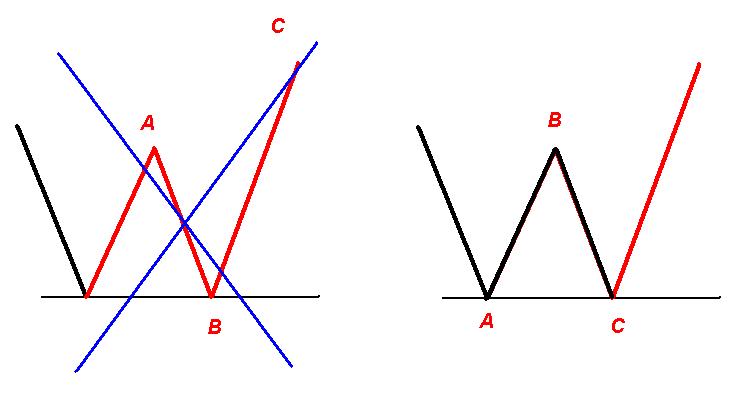

Для начала рассмотрим 3-х волновую модель – цикл АВС

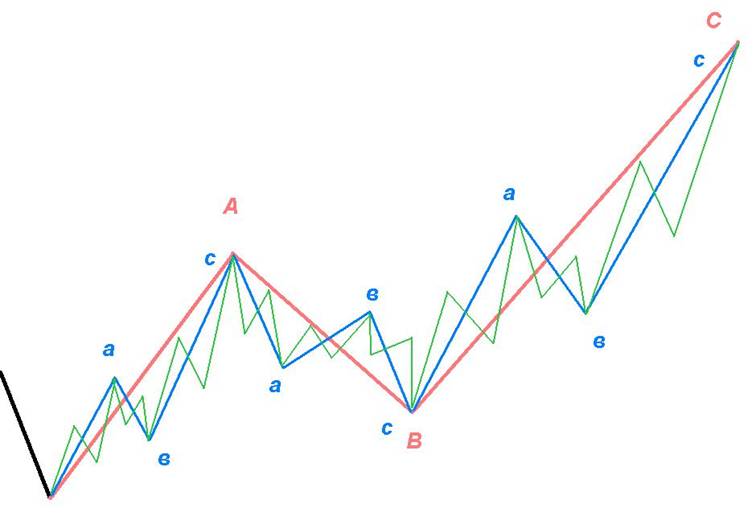

Волны А и С – импульсные. Волна В – коррекционная. Каждое движение на рынке, на любом тайм фрейме – состоит из этой простой модели. Но если вы посмотрите на реальный график котировок, то увидите, насколько сложными и запутанными бывают движения цен. Каждая волна цикла АВС состоит из 3-х волн меньшего волнового уровня, из 3-х подволн. Каждая подволна состоит из 3-х подволн еще меньшего волнового уровня, и так, до самых тиков.

Наглядный пример, показывающий основную суть – принцип матрешки. Каждая волна цикла АВС состоит из 3-х волн меньшего волнового уровня. В то же время, каждый цикл АВС – это какая-то волна большего волнового уровня.

К примеру, красная волна А, состоит из синих «авс», волн меньшего волнового уровня. В свою очередь, каждая синяя волна, состоит из 3-х зеленых волн, еще меньшего уровня. Из обратного – синий цикл «авс», может быть лишь волной В, волной коррекции в красном цикле АВС. А весь красный цикл АВС, тоже является какой-то волной в цикле еще более высокого волнового уровня (волновые уровни на рисунке выше не соответствуют цвету волн, это лишь пример).

Этот принцип работает как в сторону уменьшения, так и в сторону увеличения. Очень важно его понять, он лежит в основе волнового анализа и других инструментов торговой системы. В этом суть профессионального анализа, каждое движение на рынке взаимосвязано с множеством факторов влияющих на него, поэтому любой анализ, волновой или технический, необходимо проводить комплексно

Что бы вам было более понятно, проведем волновой анализ на истории, по валютной паре GBPUSD. Начнем с таймфрейма D1.

Первое что бросается в глаза – явный нисходящий долгосрочный тренд. Далее мы будем условно разделять тренды на краткосрочный, среднесрочный и долгосрочный:

- Краткосрочный, это движение цены внутри дня. В плане тайм фреймов, к краткосрочным относятся М1, М5, М15, М30. В интрадей торговле – это основной временной период и тайм фреймы, с которыми работаем

- Среднесрочный – это движение цены внутри недели. ТФ Н1, Н4

- Долгосрочный – недели-месяцы. ТФ D1, W1, MN

Такое разделение условно и принято для удобства. Условно потому, что цена – это одно целое. Проведем волновую разметку, обозначив волны разных волновых уровней разными цветами:

Красная АВС. Волна С состоит из синей АВС, волн меньшего волнового уровня, они же а(С)в(С)с(С) для красной АВС. Перейдем ТФ до Н4 и проведем разметку синей С

Синяя С состоит из волн еще меньшего волнового уровня – зеленых подволн АВС, в свою очередь, они состоят из черных подволн, еще меньшего ВУ. В зеленой А, черная С, состоит из оранжевых подволн. Перейдем на ТФ М30 и детально рассмотрим оранжевую А

Оранжевая А состоит из 3-х красных подволн. Красная С состоит из подволн еще меньшего ВУ – синих. Увеличим ТФ до М1 и разметим синюю С

Теперь рассмотрим обратный пример:

Мы открыли ТФ М15 и видим довольно стремительный нисходящий тренд. Делать какие-либо выводы и тем более принимать решения об открытии сделки, опираясь на анализ только одного тайм фрейма – крайне опасно. Мы должны проанализировать, какой подволной этот тренд является в цикле старшего волнового уровня. Переходим на ТФ Н4:

Цикл АВС, волна С удлинена и состоит из подволн а(С)в(С)с(С). Наш нисходящий тренда на М15 – всего лишь коррекционная подволна в долгосрочном восходящем тренде – в(С). Эта разметка – результат анализа, как волнового, так и технического.

На D1 – весь восходящий тренд, – это как минимум волна В, а нисходящий тренд на М15 – коррекционная подволна в этой коррекции

Мы провели очень простой, поверхностный анализ на истории, только для того, что бы показать на реальных примерах ту суть, о которой писал выше. Вам должно стать понятным, что цена, – это одно целое.

- Цена – это одно целое, а каждый ее тик – часть многолетнего тренда. Тайм фреймы – это лишь различный масштаб цены, одного целого

Каждое движение, волна, тренд – это часть цикла, более высокого волнового уровня. Что бы понять роль этой части и исходя из этого сделать соответствующие выводы, – нужно рассматривать ее в контексте. В противном случае – выводы могут быть ошибочными, что приведет к убыткам

Итак, мы рассмотрели

1) 3-х волновую модель, цикл АВС. Каждое движение на рынке, на любом тайм фрейме – состоит из этой простой модели

2) Принцип матрешки:

- Каждая волна цикла состоит из 3-х волн меньшего волнового уровня. В то же время, весь цикл АВС – это какая-то волна в цикле большего волнового уровня

- Цена – это одно целое

- Таймфреймы– лишь различный масштаб цены

3) Комплексный анализ. В волновом анализе используются все стандартные таймфреймы.

Принципы формирования волн в волновом анализе.

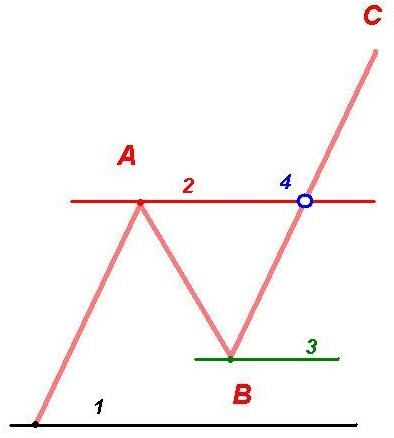

Один из важнейших элементов волнового анализа, как и технического – уровни минимумовмаксимумов волн. Уровни минмакс служат критериями подтвержденияотмены вариантов продолжения движения, лежат в основе формирования волн и повышения волнового уровня (ВУ) от тиков, до многолетнего тренда. Рассмотрим простой цикл АВС:

Ключевые уровни минмакс этого цикла:

- 1 – основание волны А – черный уровень

- 2 – максимум волны А – красный уровень. Этот же уровень является основанием волны В

- 3 – максимум В – зеленый уровень. Он же основание волны С

До тех пор пока цена будет находиться между уровнем 2 и 3, говорить о полноценном восходящем цикле АВС еще рано. Цикл АВС подтвердиться только в точке 4, при условиях:

- Коррекционная волна В НЕ пробила основание волны А. Уровень 1 – черный, не должен быть пробит

- Поход цены вверх и пробой максимума А, красного уровня 2 = точка 4 = подтверждение цикла АВС

Только тогда можно говорить о полноценном восходящем цикле АВС. Для нисходящего цикла суть та же. Коррекционная волна В НЕ должна пробить основания А, после чего пробой ценой максимум А = цикл АВС

Зеленый уровень 3 становится важен тогда, когда цена находится между этим уровнем и уровнем 2, до пробоя максимума А, тогда идет выбор направления:

- Пробой точки 4 = подтверждение цикла АВС

- Пробой уровня 3, при НЕ пробое уровня 2 = новый цикл АВС вниз

Тогда волна В становится А. Цикл вниз может быть как коррекцией более высокого ВУ, так и новым, разворотным циклом вниз, который в последствии пробьет основание А, уровень 1

Этот простой цикл АВС с ключевыми уровнями минмакс, пробойне пробой которых является критериями подтвержденияотмены вариантов движения – лежит в основе формирования любых, даже самых сложных структур! Обязательно нужно вникнуть и понять этот простой принцип!

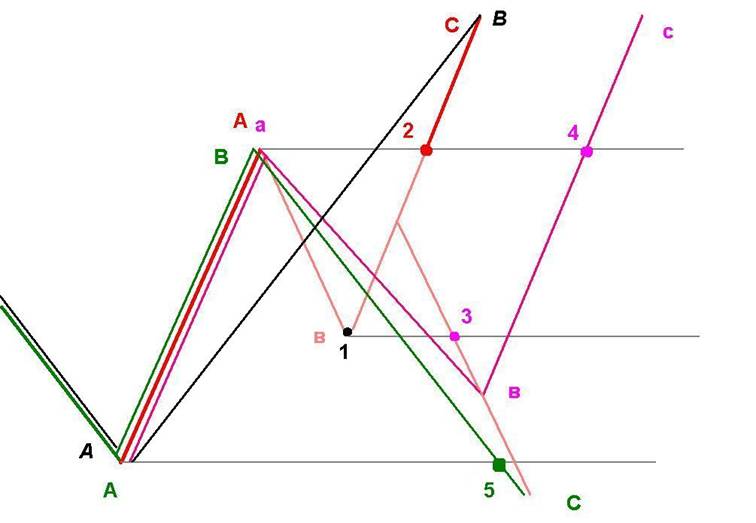

Рассмотрим подробнее возможные варианты движения цены:

Представьте, что цена находится в точке 1. В этой точке 3 уровня:

- максимум волны А

- минимум волны А, ее основание

- уровень горизонтально точке 1 (когда цена поднимется вверх от этой точки)

Какие дальнейшие варианты движения от точки 1 возможны:

Цена пойдет вверх и пробьет максимум красной А = точка 2 = волна С красной разметки = подтверждение красного цикла АВС. Этот же цикл – волна более высокого волнового уровня, к примеру, волна В черной разметки

Цена поднимается немного вверх, идет на коррекцию, НЕ пробивает максимум А, разворачивается вниз и пробивает горизонтальный уровень 1-й точки = точка 3 = розовая волна В более высокого волнового уровня – пример повышения ВУ

Теперь цена находится ниже 3-й точки. Далее по аналогии:

1. Цена пробивает максимум А = точка 4 = подтверждается волна С = подтверждается розовый цикл АВС = волна еще более высокого ВУ, чем черная В. Розовая АВС старше красной АВС, т.к. розовая В старше по ВУ красной В, а значит, повышается ВУ всего цикла

2. От точки 3 цена продолжает идти вниз и пробиваем основание А = точка 5 = подтверждение волны С более высокого ВУ = зеленая разметка. Тогда наша предполагаемая красная А становится зеленой волной В = продолжение нисходящего тренда

По этому простому принципу происходит формирование волновых структур, так волны вырастают от тиков до долгосрочных трендов. Этот принцип и критерии подтвержденияотмены вариантов движения тесно взаимосвязан с принципом матрешки, который мы ранее проходили. Главное понять логику, заучивание примера ничего не даст, а рассматривать всевозможные варианты очень объемно. В основе этого принципа лежит четкий алгоритм, поэтому проблем с его пониманием быть не должно.

Рассмотрим этот принцип на реальном примере:

Долгосрочный нисходящий цикл находиться практически в своем пике. Нас интересуют варианты продолжения движения цены, поэтому перейдем на ТФ Н4 и детальней рассмотрим волну с(С) D1:

с(С) D1 состоит из красной АВС. Мы видим волну в противоположную сторону от тренда. Эта волна имеет более высокий ВУ, чем предыдущая коррекция, красная В. Предположим, что волна вверх – потенциальная А. Обозначим ключевые уровни:

1) уровень 1.5196, красный – максимум этой волны

2) уровень 1.4873, синий – максимум внутренней волны вниз

3) уровень 1.4780, черный – основание этой волны

Каждый из этих уровней важен, пробой ценой одного из них – подтвердит один из следующих вариантов:

1) При пробое красного уровня 1.5196 и не пробое черного уровня 1.4780 = подтверждение цикла АВС вверх = поход вверх как минимум на коррекционную волну В ко всей с(С) D1 (см. зеленую разметку на рис. ниже), как максимум – разворот, поход на волну еще более высокого ВУ (к примеру, на коррекцию ко всей а(С)в(С)с(С), еще выше – коррекция к АВС W1)

2) При пробое синего уровня 1.4873 = подтверждение цикла АВС вниз

a. Этот цикл может остаться волной В более высокого ВУ, в рамках красного и черного уровня, после чего цена пойдет по первому варианту

b. При пробое синего уровня 1.4873 цена идет далее вниз и пробивает черный уровень 1.4780 = 3-й вариант

В рамках черного и красного уровня возможен флет, с многократным пробоем минмакс подволн, тем самым, происходит повышение ВУ

3) При пробое черного уровня 1.4780 = подтверждение продолжения нисходящего среднесрочного и долгосрочного трендов = идет волна С в с(С) D1

Этот же пример спустя несколько дней:

Цена пошла по 1-му варианту, пробив уровень 1.5196 = поход как минимум на волну коррекции от всего среднесрочного нисходящего тренда

Используя логику вариантов продолжения движения, мы можем вести любую волну – отслеживать формирование ее подволн в режиме реального времени, что необходимо после открытия сделки. Как только появятся сигналы о завершении цикла – сделку закрываем

Какие дальнейшие варианты движения цены возможны?

- Продолжение цикла вверх. Пробой последнего максимума, зеленого уровня = подтверждение

- Поход на волну вниз. Далее 2 варианта:

a. На волну коррекции, с последующим пробоем максимума А уже более высокого ВУ = продолжение восходящего тренда = повышение ВУ всего тренда

b. На волну С – продолжение нисходящего среднесрочного тренда, пробой черного уровня 1.4780 = подтверждение

Вариант 1 – волна С могла продолжить удлинение, тем самым повышая ВУ всего коррекционного цикла. Критерий продолжения тренда, в нашем случае это удлинение волны С, и повышения ВУ – пробой последнего максимума, зеленого уровня

Такая модель продолжения тренда, когда каждая следующая подволна все меньшего и меньшего ВУ – не может продолжаться бесконечно, без коррекции ко всему циклу АВС.

Что бы вам было проще понять, приведу параллель – каждая волна имеет ограниченный запас сил, а при такой структуре она их быстро теряет. Когда волна теряет свою движущую силу ей необходимо отдохнуть – пойти на коррекцию и набраться сил, после чего, возможно снова пойти по тренду. Критерий подтверждающий продолжение тренда – пробой максимума волны А уже более высокого ВУ. Новый цикл будет продолжать свое формирование до тех пор, пока остается его движущая сила.

По этому же принципу, из среднесрочки, волна может вырасти до долгосрочки, тем самым изменив нисходящую среднесрочную тенденцию на восходящую – разворот среднесрочки. Нужно понимать, что разворот – это поход цены в противоположную сторону от текущего тренда на волну более высокого ВУ. На какую именно волну – нужно смотреть в контексте со старшими тайм фреймами используя торговые инструменты.

Вернемся к примеру:

Цена пошла по варианту 2.а – коррекция ко всему восходящему тренду, НЕ пробив черный уровень 1.4780. Если бы уровень 1.4780, основание волны А, он же пик нисходящего среднесрочного и долгосрочного тренда был бы пробит = продолжение нисходящего долгосрочного тренда. Далее цена пробила красный уровень 1.5383, максимум волны А уже более высокого ВУ = подтверждение красной АВС = повышение волнового уровня = волна коррекции ко всей долгосрочной а(С)в(С)с(С). Дальнейший пробой основания волны А, черного уровня 1.4780, подтвердил этот вариант, – разметка изменилась:

Этот пример наглядно показывает принцип формирования волн, критерии подтвержденияотмены вариантов движения цены и повышения волнового уровня

- Критерий продолжения тренда – пробой последнего пика этого тренда – максимума, при восходящем тренде, и минимума, при нисходящем. При этом основание волны А НЕ должно быть пробито, т.к. это завершит весь цикл и продолжит другой, более высокого ВУ

- Критерий повышения волнового уровня – пробой минмакс

Волновые уровни.

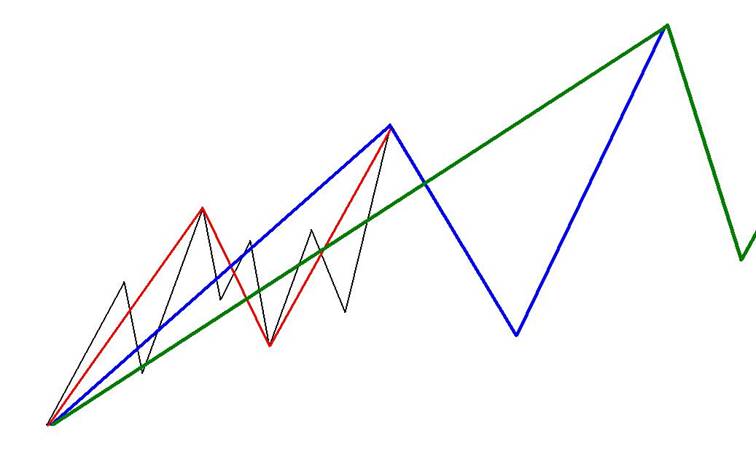

Волновой уровень цикла повышается при каждом пробое минимумамаксимума этого цикла.

При пробое максимума волны А подтверждается цикл АВС = волна более высокого волнового уровня. Так на рисунке выше:

- пробой пика черной А = черный цикл АВС = красная волна старшего ВУ;

- пробой пика красной А = красный цикл АВС = синяя волна еще более высокого ВУ;

- пробой максимума синей А = синий цикл АВС = зеленая волна еще более высокого ВУ

Если тренд будет продолжаться и далее, цена пойдет на коррекцию ко всей АВС и снова пробьет пик волны А уже более высокого ВУ = подтверждение АВС с еще более высоким волновым уровнем. В свою очередь весь этот цикл АВС может быть всего лишь какой-то волнойподволной в цикле уровня еще выше.

Если же при походе на коррекцию цена пробьет основание волны А – это завершит весь цикл АВС и продолжит цикл старшего ВУ, частью которого является анализируемый (как в предыдущем примере, когда цена пробила уровень 1.4780, тем самым отменив продолжение восходящего тренда и подтвердив продолжение нисходящего долгосрочного тренда)

Повышение ВУ происходит и при каждом пробое последнего пика тренда, не обязательно волны А, это может быть пик и подволны, к примеру с(С). Критерий продолжения тренда так же является критерием повышения его ВУ.

По этому простому принципу из тиков формируются долгосрочные тренды.

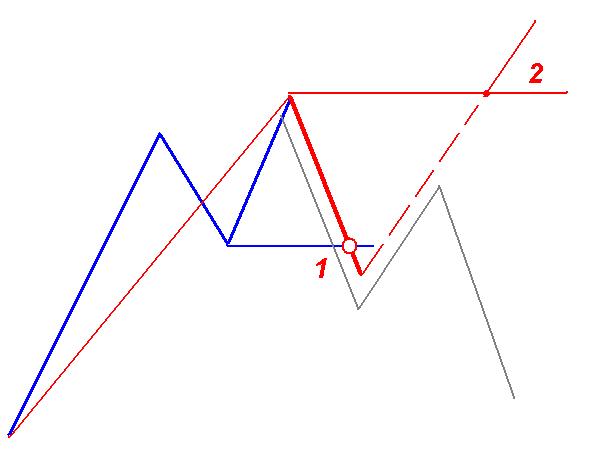

Волна старшего волнового уровня

Рассмотрим один из методов определения волны старшего волнового уровня, при ее формировании в обратном направлении от анализируемого цикла:

В анализируемом, синем цикле АВС, нам важен синий уровень, основание волны С

Пробой основания волны С (точка 1) говорит о том, что волна пробивающая этот уровень – волна старшего ВУ. Что означает:

- Это как минимум коррекция ко всей синей АВС, – волна В старшего ВУ. Если далее будет пробит красный уровень, в точке 2 = подтверждение = красный цикл АВС более высокого ВУ.

- Разворот и поход на волну еще более высокого ВУ, при этом основание синей А будет пробито. Для разворота необходима отработка и ряда других условий. Важен не только пробой основания волны С, а и характер волны старшего ВУ, которая его пробила. Подробно о серой разметке мы будем говорить в разделе «Момент G».

- Не является отдельным вариантом, т.к. цена в итоге подтвердит либо поход вверх, либо вниз. Это вариант, когда коррекция может перерасти во флет, либо флетообразное движение. То есть дальнейшее формирование цены может быть как в рамках этой волны старшего ВУ, флете, с выбором внутри него направления движения, либо пробивать максимум этой волны, подтверждая новый цикл вниз, но не выходить за рамки синего цикла до выбора дальнейшего направления движения. Пик волны старшего ВУ может быть пробит, но в итоге цена пойдет по первому варианту, подтвердив красный цикл.

При флете, либо флетообразном движении происходит повышение ВУ, как самой коррекции, так и всего цикла, который в итоге подтвердиться

Синяя разметка АВС, в которой волна С состоит из а(С)в(С)с(С). Основание волны С – синий уровень 1.4327. Он пробивается ценой, наши выводы – идет волна старшего ВУ, как минимум В ко всей синей АВС. Далее цена пробивает последний максимум, пик красной волны А = продолжение восходящего тренда, идет красный цикл АВС с уже более высоким ВУ.

Красная С состоит из зеленой а(С)в(С)с(С), где для этого подцикла важен уровень основания зеленой С. В свою очередь зеленная С тоже состоит из подволн, где важен уровень основания ее последней подволны, и т.д. Цена слету пробивает эти уровни и уровень основания зеленой С, – это хороший сигнал, после чего цена идет по 2-у варианту, серой разметке.

Если бы далее цена пошла по 1-у варианту, вновь пробив свой максимум = продолжение восходящего цикла, где волна старшего ВУ зеленого цикла стала бы волной в(С) для красного

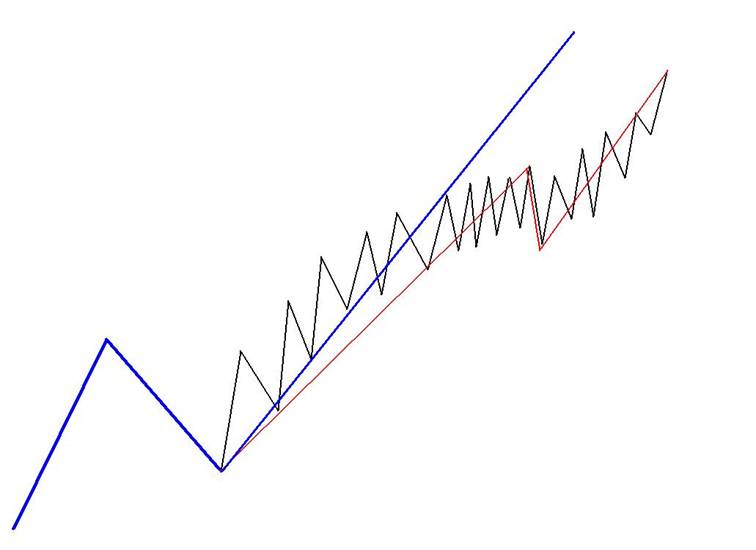

Этот метод хорошо помогает во время флета или флетообразного движения, когда разметка сложна и запутанна. К примеру, флетообразный импульс:

Пробой основания последней волныподволны – волна старшего ВУ

Определение истинной Вв(С), а от сюда и Аа(С) – важно, от этого зависит точность расчета уровней сопротивленияподдержки. Это так же необходимо, что бы определить уровень основания волны Сс(С).

Двойная вершина

На рынке предостаточно примеров, когда цена не пробивает уровень минмакс, а ударив в него, отскакивает. Это может запутать вас и привести к неверной разметке

Суть – удар в 100% = пробой минмакс = повышение ВУ

Удар в 100% равносилен пробою, а пробой – это повышение ВУ. Поэтому первая разметка на рисунке выше неправильна. Точка отсчета начинается со второго минимума. Волна идущая от этого минимума, пробив основание волны С – волна старшего ВУ.

Разметка этой волновой структуры именно такая. Ударив в синий уровень 1.5264, максимум синей А, и отскочив от него, – произошло неявное подтверждение синего цикла, повысив при этом ВУ всей красной коррекционной волны В, которая передала свой вес всему нисходящему циклу при его подтверждении.

Обратите внимание как слету было пробито основание синей С = волна старшего ВУ вместе с пиком красной А = подтверждение красного цикла АВС – идет мощная волна старшего ВУ с серией стремительных подволн – в итоге цена прошла более 700 пунктов без глубоких откатов.

Нахождение волнового уровня

Для удобства лучше привязывать ВУ к тайм фреймам, это позволит четко структурировать волновые уровни, и главное дает представление о примерном уровне волны или будущей волны. Инструмент определения ВУ состоит из таких составляющих:

- Определение ВУ через таймфреймы

- Через минмакс

- С помощью индикатора АОАС

- С помощью уровней сопротивленияподдержки

Волновой уровень определяется для:

- Определения роли этой или будущей волны, в цикле более высокого ВУ – какой волнойподволной эта волна является на старших тайм фреймах

- Определения первичного потенциала, – примерного размера волны в пунктах. Зная это, мы можем сравнить размер стопа (sell stop) с потенциальной прибылью. Если потенциальная прибыль значительно меньше стопа, – незачем рисковать

- Определение вероятности «добоя». Добой – это ловушка для трейдеров, после которой идет истинный разворот. Что помогает в важной задаче – вовремя выйти со сделки, если она открыта, либо не входить в нее, а дождаться подтверждения разворота

Определение волновых уровней через таймфреймы

Для начала установите индикатор ZigZag на графики. Он уже есть в терминале MT4 – «Вставка» – «Индикаторы» – «Пользовательский» – «ZigZag». Выберите тусклый цвет его линий, не бросающийся в глаза. Индикатор ZigZag – НЕверно показывает разметку, при проведении ВА не обращайте на нее внимания. Он нужен вот для чего:

Предположим есть волны А и В на ТФ М5, обозначенные ZigZag-ом, – при пробое пика волны А = АВС М5 = волна как минимум уровня М15 = на ТФ М15 появиться ZigZag этой волны. ZigZag выделяет волну на ТФ, ВУ которой близок к этому ТФ, но не всегда делает это правильно, поэтому, для определения ВУ необходимо использовать и другие инструменты

АВС М5 = волна как минимум М15; АВС М15 = волна Н1; АВС Н1 = H4 …

Критерий повышения ВУ – пробой минмакс. При продолжении цикла – происходит пробой пиков тренда и волновой уровень повышается. Уровень подволн, пики которых пробиваются при удлинении, может быть на порядок ниже, но за счет количества таких пробоев ВУ всего цикла может значительно возрасти. К примеру, когда волна из М1 вырастает до М15, при этом не имея откатов уровня М5

Для большей точности используйте правило пробоя минмакс. Каждый пробой минмакс – повышает волновой уровень. К примеру, если вы видите 2 коррекции одинаковые по размеру, с одинаковыми ВУ по ТФ, – то большего волнового уровня будет та, в структуре которой большее количество пробоев минмакс

Коррекционная волна на примере выше, хотя и не глубокая, но имеет довольно высокий ВУ. См. ТФ Н1:

Индикатор обозначил ее ВУ как Н1, что верно. Что бы понять за счет чего у этой волны такой уровень, нужно увидеть детали ее волновой структуры на младших ТФ:

Индикатор обозначил АВС М15 = волна Н1. Но разметка индикатором в этом случае неверна. Правильная разметка красная:

Переходим на ТФ М5, что бы увидеть детали:

Вникните в структуру этой волны – многочисленные пробои минмакс, что и повысило волну до уровня Н1. На этом примере хорошо видны отскоки от уровней 100%, вспомните, что говорилось выше – отскок от 100% равносилен пробою = повышение ВУ. В классике это фигуры двойноетройное дновершина. Так волна осторожно повышала свой ВУ, после чего цена мощно пошла по тренду

Обратите внимание насколько мощная последняя волна. Проведем разметку:

Структура а(С) более сложная, чем структура волны А, с многочисленными пробоями. Важная деталь – а(С) не пробила пик А, а находилась в рамках волны В. Далее откат на в(С) и импульсная подволна вниз от нее а(с(С)), тоже находилась в рамках в(С), не пробивая пик а(С). После пробоя пика импульсной подволны – мощная волна вниз, которая слету пробивает пики волн а(С) и А = подтверждение красного цикла АВС – волна старшего ВУ. Так волна набирала силы, повышая ВУ пробоями. В результате, на выходе из «флета» мощная волна.

Волновой анализ на финансовых рынках

Одной из главных задач трейдера в построении успешной торговой системы является определение направления и потенциала движения рыночных активов в некоторых заданных временных интервалах. Разработкой эффективных методов прогнозирования занимались многие теоретики, эксперты, трейдеры. Волновая теория Эллиотта более столетия вызывает стойкий интерес аналитиков и практиков. Это — один из наиболее известных, популярных и спорных методов анализа финансовых рынков.

История создания

Сегодня волны Эллиота доистаточно известны. Автор метода бухгалтер Ральф Эллиотт потратил много времени на изучение цикличности движения цен на фондовой бирже. Он выявил, что на рынке периодически формируются некоторые ценовые формации, которые подчиняются определенным закономерностям. В 1934 году он систематизировал результаты исследований и поделился ими с известным финансовым экспертом Чарльзом Коллинзом. Система была протестирована и дала прекрасный результат. Так появилась теория волн Эллиотта. При активном участии Коллинза была подготовлена и в 1938 году опубликована книга Р. Эллиотта “Закон волн” (“The Wave Principle”). Автор не остановился на своих исследованиях. Более полная версия метода нашла отражение во второй книге “Закон природы — секрет вселенной” (“Nature’s Law — The Secret of the Universe”). У теории Элиота появилось много последователей. Метод прогнозирования движения рынков на основе волнового анализа успешно применялся практикующими трейдерами и экспертами. Последователи Р. Элиота Роберт Пректер и Альфред Фрост расширили и продолжили его изыскания. В результате свет увидел книги “Волновой принцип Эллиотта: ключ к пониманию рынка” и “Полный курс по закону волн Эллиотта”, которые были высоко оценены экспертным сообществом и до сих пор считаются лучшими в данной тематике.

Принципы волнового анализа Эллиотта

Теория базируется на предположении, что ценовые движения имеют волновую природу и представляют собой последовательность чередования волн определенной структуры. В зависимости от развития волновой формации по отношению к основному направлению рынка, волны делятся на два вида — импульсные, движущиеся синхронно с основной рыночной тенденцией и коррекционные — движущиеся в противоположном направлении. У прощенный волновой анализ знаком каждому участнику раынка. Основоположник метода положил в основу своей теории коллективную психологию поведения трейдеров, которую можно разделить на несколько основных этапов:

- экспансия;

- энтузиазм;

- эйфория;

- успокоение;

- упадок;

- депрессия;

Психология трейдеров и крупных игроков способствует развитию определенной рыночной ситуации, как:

- накопление;

- импульс;

- тренд;

- консолидация;

- распределение.

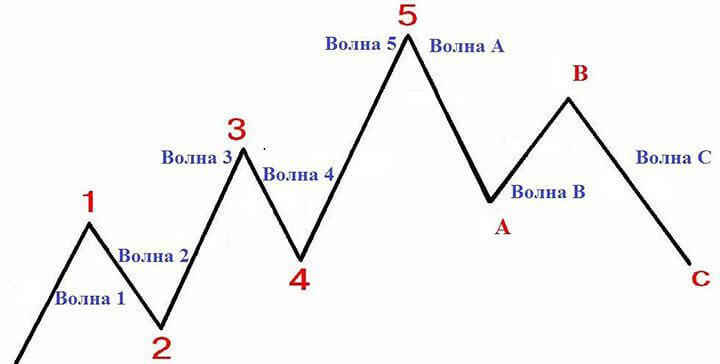

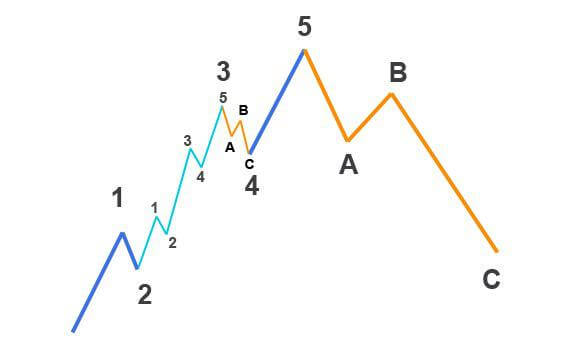

Использование теории на практике дает возможность трейдерам идентифицировать текущую фазу рынка и спрогнозировать направление ценового движения и целевые уровни. Элиот в процессе своих исследований выявил периодически повторяющуюся 8-волновую структуру, состоящую из импульсных и коррекционных волн. Импульсная волна состоит из пяти волн — 1, 2, 3, 4, 5; коррекционная из трех — a, b, c. После завершения цикла из восьми волн начинается новый цикл. Паттерн состоит из формаций, в которой волны 1, 3, 5, b являются импульсными, волны 2, 4, a, c — коррекционными.

8-волновая структура Эллиотта

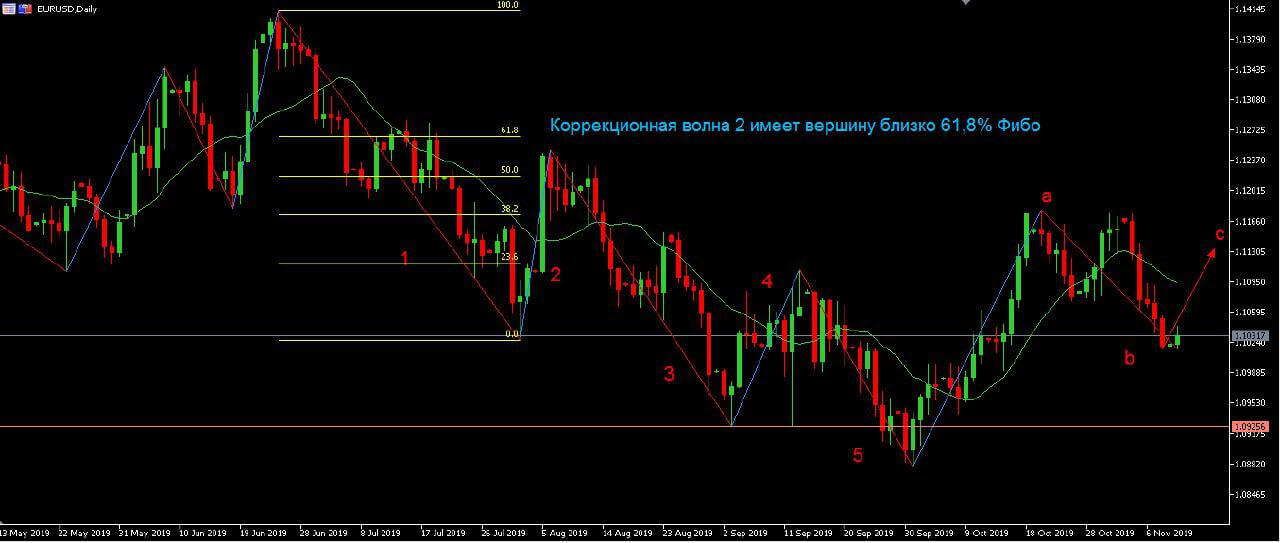

Волновой анализ золота — график XAUUSD, D

Волны Эллиотта на графике валютной пары EURUSD, D

Две восьмиволновые структуры, сформировавшиеся в одном направлении, продолженные 5 волнами импульсного движения формируют более крупную импульсную волновую формацию. В свою очередь, каждая волна может быть представлена более мелкими волновыми моделями. Волны идентифицируются как на восходящем, так и нисходящем рынке.

Волновая нисходящая структура — график EURUSD, D[/caption] Параметры волн имеют определенную структуру и размеры. На восходящем движении закономерности волновой модели выглядят следующим образом:

- Вершина волны 2 не может быть ниже основания волны 1;

- Самая длинная волна, как правило, волна 3;

- Вершина волны 5 — выше вершины волны 3, волна 5 меньше волны 3;

- Вершина волны 4 — выше вершины волны 2.

Нисходящая формация имеет зеркальную структуру. Волны имеют определенные пропорции, это позволяет более точно идентифицировать их на графике. В своей теории для определения основных пропорций между длиной импульсных и коррекционных волн Ральф Эллиотт использовал соотношение Фибоначчи. Принято считать, что коррекционное движение составляет около 61,8% предыдущего импульса. При боковых коррекциях — 38,2%. Возможен откат и на 50%.

Уровни Фибоначчи на волновой модели — коррекционная волна 2 составляет 61,8% импульсной волны 1.

Волновые структуры могут иметь некоторые особенности.

- Растяжение (расширение) волн. Анализируя волны Эллиотта можно найти паттерны, когда одна из волн импульса состоит из более мелких подволн — это явление называется растяжением волны.

Растяжение третьей волны.

- Усечение. Формация, в которой пятая волна не может преодолеть вершину третьей волны. Такая ситуация характерна для случаев очень сильного импульсного движения волны 3.

Волновая теория Эллиотта получила дальнейшее развитие. Трейдеры рынка forex используют волновой анализ в целях прогнозирования. Метод имеет много сторонников и последователей, но не меньше противников. Волны достаточно сложно идентифицировать. Волновой анализ требует значительных временных затрат и знаний. При этом, на каком-то этапе одно из условий может быть не выполнено. Например, волна 4 опустится до уровня вершины второй волны; или третья волна будет меньше пятой. Сформированные модели также имеют очень много особенностей, поэтому использование данного метода достаточно сложно, связано с большим объемом экспериментальной и аналитической работы.

Волны Вульфа

Этот метод волнового анализа менее известен, но от этого не менее интересен. Трейдеры, торгующие по данной методологии уверены в ее уникальности. Разработчиком модели является Билл Вульф. Он успешно применял ее, торгуя фьючерсами S&P. Волновая модель Вулфа дает отличные возможности проецирования. Это делает ее очень эффективной в прогнозировании не только направления сделки, но и четко определенного целевого уровня. Используют данный метод анализа как на продолжении тренда после отката, так и на смене тенденции. Волны Вульфа представляет собой ценовые колебания, формирующие расходящийся клин. Паттерн может быть бычьим или медвежьим. Бычий паттерн свидетельствует о продолжении восходящего тренда. Представляет собой коррекцию на растущем движении.

При формировании паттерна на покупку необходимо, чтобы были сформированы точки 1,2,3,4; точка 5 является точкой входа. Обязательным условием является обновление минимумов — положение точки 3 ниже точки 1. Линия, соединяющая минимальные значения представляет собой сильную зону поддержки. Более правильным является расположение точки 4 выше точки 1. Построение начинается с основания 1. Первый отрезок соединяет локальные минимумы; второй отрезок соединяет основание 1 с вершиной 4, ожидаемый профит находится на продолжении этого отрезка. Медвежья модель.

В медвежьей модели волны Вульфа клин имеет вершину в точке 1. Построение возможно, когда сформировались точки 1,2,3,4. Верхняя граница представляет собой достаточно сильную зону сопротивления, соединяющая три последовательных обновляющихся максимума. Точка 2 должна быть минимумом крупного ценового колебания, 4 — ниже 1; вход на продажу — в точке 5. Иногда такой модели предшествует сильный бычий тренд и предсказать сильное снижение технически выглядит неправдоподобно. Однако целевая зона профита в волне Вульфа достаточно точно указывает потенциал будущего движения. Волновые теории имеют в своей основе достаточно сильную и весомую базу. Цикличность развития присуща практически всем явлениям, будь-то природа, политика, экономика. Периоды активного роста и развития сменяются периодами снижения и покоя. Волновые теории в трейдинге имеют много сторонников. Их используют на различных рынках — фондовом, Форексе, сырьевом. Последователь теории Эллиотта Роберт Проктер с 1979 года выпускает экономический бюллетень Elliott Wave Theorist. Именно на страницах этого издания он предсказал кризис 2008 года.

Волновой анализ, несмотря на его неугасающую популярность, имеет также много противников. Скептики отмечают, что теория Эллиотта основана на экспериментальных данных далеких 30-х годов предыдущего столетия. Базой исследования были фондовые индексы. Прошло очень много времени с тех пор и биржи изменились. Эксперты отмечают, что волновой анализ сложнее применять для отдельных инструментов, например, акций или фьючерсных контрактов. Еще одним “минусом” данной теории является его сложность. Существует большое количество правил и особенностей, которые необходимо соблюдать и учитывать, чтобы правильно применять волны Эллиота для анализа рынка .

Многие трейдеры скептически относятся к возможностям прогнозирования волновой теории, поэтому больше доверяют традиционным методам технического и фундаментального анализа. В зависимости от рынков, инструментов, долгосрочности сделок они отдают предпочтение тому или другому, или используют их в комплексе. Основам применения методов технического и фундаментального анализов в трейдинге, грамотного их использования можно обучиться на курсах А. М. Герчика “Формула безубыточного трейдинга” и “Профессиональный трейдинг за 60 минут”

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Источник https://forex-method.ru/volnovoy-analiz-opredelenie-osnovy-prakticheskie-primery

Источник https://gerchik.ru/stati/volnovoj-analiz-na-finansovyx-rynkax

Источник

Источник