Парный трейдинг это что и как?

Содержание статьи

Парный трейдинг это что и как?

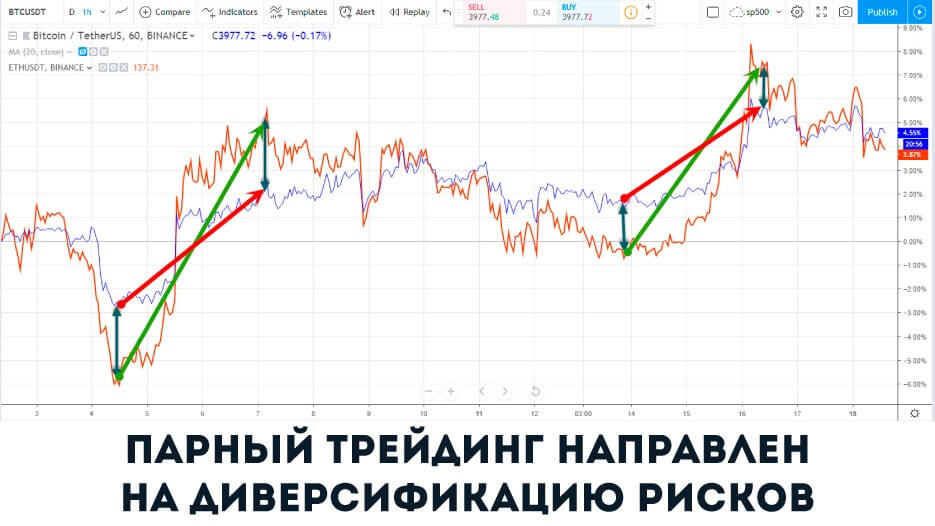

Финансовые операции сопровождаются высокими рисками. Именно поэтому профессиональные трейдеры всегда искали способ свести размеры риска к минимуму. Одной из стратегий , направленной на диверсификацию рисков, является парный трейдинг . Данный вид торговли представляет собой разновидность классического арбитража — статистический арбитраж. Подробно о видах арбитражных сделок на Форексе можно прочитать в статье “Торговля спредом на Форексе” . В основе стратегии лежит использование статистических зависимостей между различными торговыми инструментами и формирование рыночно-нейтрального портфеля. Само понятие “рыночно-нейтральной” торговли означает, что прибыль в сделке не имеет прямой зависимости от движения отдельно взятого инструмента. В парном трейдинге торгуется спред пары — не путать со спредом Bid/Ask, но об этом позже.

Выбор инструментов для парного трейдинга

В парном трейдинге позиции открываются одновременно по двум инструментам — валютным парам, акциям, фьючерсам, парный трейдинг криптовалют и др. Основным критерием отбора является наличие корреляции между активами. Корреляция может быть прямой или обратной (положительной или отрицательной). В случае прямой корреляции инструменты движутся в одном направлении, практически копируя друг друга. Таким примером могут быть валютные пары EURUSD — GBPUSD, или AUDUSD — XAUUSD, или нефтяные фьючерсы и акции нефтеперерабатывающих корпораций и множество других вариантов прямой взаимозависимости.

Корреляция акций одного сектора — GHG — SHSP

Обратная (отрицательная) корреляция — USDCHF — EURUSD

Корреляция фондовых активов

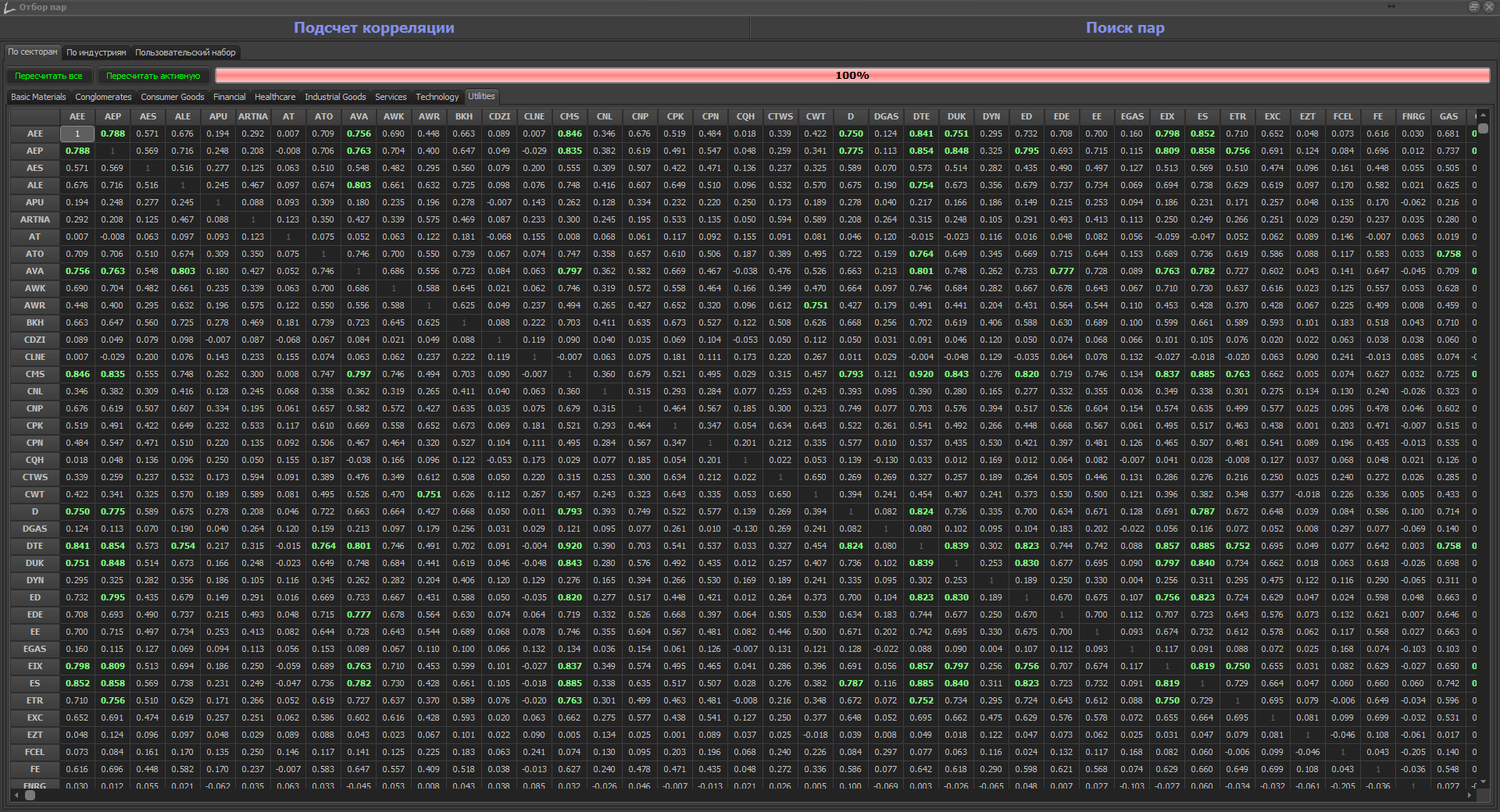

Корреляция фондовых активов — это соотношение между ценовыми движениями двух акций одного сектора экономики или акций с другими классами активов, такими как облигации, индексы, фьючерсы, опционы, инвестиционные фонды. Активы всегда должны относится к одному сектору экономики. Корреляционная зависимость двух акций изучается и рассчитывается исходя из данных значительного промежутка времени, измеряемого многими месяцами или годами. Взаимосвязь между двумя биржевыми активами измеряется коэффициентом корреляции Пирсона. При расчете данного показателя учитываются средние статистические отклонения от средних значений спреда. Значения показателя находятся в интервале от единицы до минус единицы (+100% -100%). При значениях показателя выше 0,7 (70%) корреляция активов носит ярко выраженный характер. Интервал от 0,4 до 0,7 характеризует среднюю зависимость. Значения менее 0,4 — слабая корреляция. Отрицательная область значений показывает обратную зависимость. Выявление корреляции между биржевыми активами позволяет использовать эти данные в торговле. Диверсификация — это стратегия управления рисками. Формирование инвестиционного портфеля, с включением акций с высоким уровнем корреляции, позволяет диверсифицировать портфель.

Включение активов с отрицательной корреляцией может соответствовать целям хеджирования. Например, рынок облигаций находится в отрицательной взаимосвязи с рынком акций, поэтому инвесторы включают в портфель акции и облигации в определенном соотношении исходя из текущей рыночной ситуации. Стандартное соотношение акций и облигаций в портфеле примерно 70% к 30%. При изменении рыночной ситуации, смене кредитно-денежной политики ЦБ или влиянии других событий на курс национальной валюты или рыночной активности, инвестор может изменять соотношение между акциями и облигациями. Неустойчивость на рынках приводит к перетеканию капитала из высокорисковых активов в менее рисковые, тогда объем облигаций в портфеле увеличивается, а акций уменьшается. Отслеживая динамику взаимосвязи различных инструментов, можно оперативно корректировать инвестиционный портфель и менять тактику торговли. Это — работа трейдера без индикаторов.

О других стратегиях хеджирования можно прочитать в нашей статье . Выбирая активы для парного трейдинга , трейдер отыскивает инструменты, с исторически сильной корреляцией. В определенный момент наблюдается нарушение привычной зависимости, образуется расхождение ценового движения (спред). Учитывая историю движения активов, можно предположить, что цены должны вернуться к прежней зависимости в будущей перспективе. Поэтому покупается актив, который подешевел, и продается актив, который подорожал. В парном трейдинге торгуются спреды — расхождение инструментов. Здесь не столько важно, в каком направлении пошел отдельно взятый инструмент, а более важно, чтобы спред вернулся к нулю. Пример сильной корреляции — акции технологического сектора AMAT и TER. Компании Applied Materials (AMAT) и Teradyne Inc (TER) специализируются на выпуске полупроводниковой продукции, бумаги входят в состав индекса NASDAQ. Рыночная капитализация AMAT примерно в пять раз “тяжелее” TER.

Графики акций AMAT и TER

При сравнении графиков, даже визуально можно определить, что активы движутся синхронно. Если расположить их на одном графике, то большую часть времени, они будут практически идентичны, тем более, что торгуются в одной ценовой категории, коэффициент корреляции 0,97 — очень высокая степень взаимосвязи. Такой показатель подходит для парного трейдинга .

Акции AMAT и TER

На платформе TradingView можно построить график спреда пары акций. Существует два варианта расчета спреда — разница или соотношение. Для построения графика разницы между ценами AMAT и TER, в окне выбора актива выбирают AMAT, пробел, знак “-”, пробел, TER.

Спред можно построить по соотношению AMAT/TER. Построение выполняется аналогично разнице. В парном трейдинге сделка открывается при сильном расширении спреда , когда нарушается привычная взаимосвязь между активами.

В какой-то момент, цены акций начали двигаться в противоположном направлении — АMAT ушла вверх, а TER пошла вниз, хотя до этого времени пара была очень “дружной”, их графики двигались синхронно. Поэтому акции AMAT продаются, а TER покупаются. Сделка закрывается в момент, когда графики вновь сойдутся. Спред может расширяться и при однонаправленном движении активов, в таком случае один из них просто растет или падает более быстрыми темпами чем другой, опережая “коллегу”. Принцип сделки остается тем же — покупается перепроданный инструмент, а продается перекупленный.

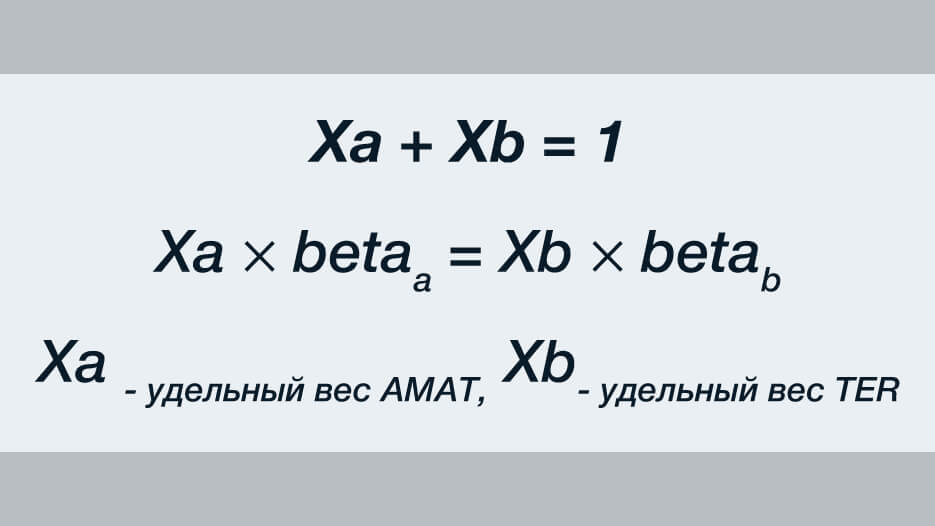

Расчет позиции

При открытии парной позиции соблюдается паритет активов с учетом их волатильности. Если покупаются и продаются акции, их доля в портфеле рассчитывается с учетом бета-коэффициентов. Для этого используется простая система уравнений.

В примере с акциями бета коэффициент AMAT равен 1,65, для TER 1,56. Подставив в формулу известные значения, можно определить удельный вес каждого актива в паре. В данном случае доля AMAT составит 0,48 (48%), TER 0,53 (52%). Оба актива достаточно волатильны и их бета не слишком отличаются. В паре могут быть инструменты с большей разницей , в таком случае удельный вес активов в паре тоже будет отличаться значительнее. Необходимо учитывать, что бета рыночных активов имеют свойство изменяться под действием различных факторов. В таком случае пересматривается удельный вес активов в паре. Для форекс трейдинга доля каждого инструмента рассчитывается исходя из стоимости пункта. Когда стоимость пункта одинакова для обеих валютных пар, то все просто — сделки открываются одинаковым объемом. Это справедливо для пары EURUSD — GBPUSD. Но существуют и другие ситуации. Например, стоимость пункта для пары EURUSD в сделке объемом 1 лот, равна $10, для пары USDJPY на данный момент $9,14. Чтобы обеспечить необходимый паритет, объем сделки по паре доллар — йена должен быть в 1,09 (10/9,14) раз больше объема пары евро — доллар.

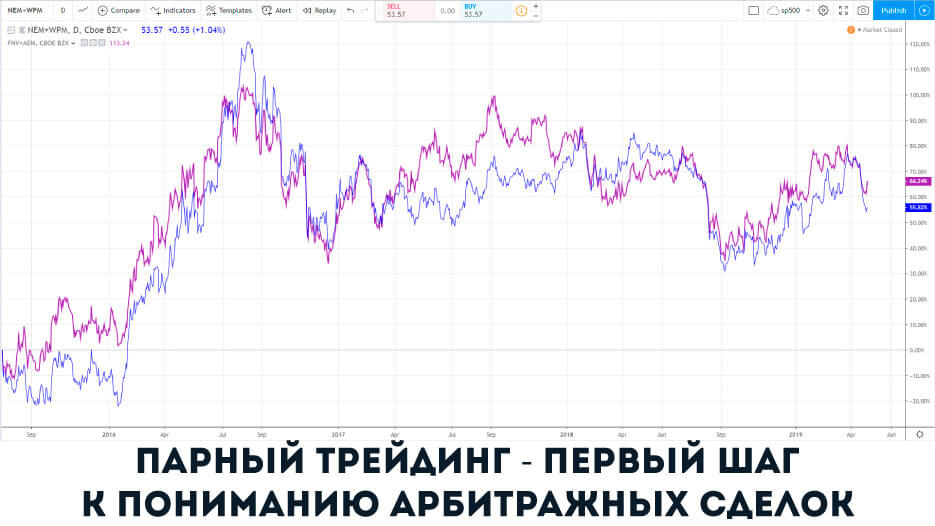

Стратегия парного трейдинга позволяет трейдеру иметь более широкий взгляд на рынок и критически оценить насколько диверсифицирован его портфель. Как и любая другая стратегия, парный трейдинг опционами, например, не может гарантировать, что сделка пойдет по намеченному сценарию. Существующая годами сильная корреляция между двумя активами может быть нарушена в один день каким-либо значимым внешним событием и уже не восстановиться, вопреки ожиданиям. Тем не менее парный трейдинг — первый шаг к пониманию арбитражных стратегий, позволяющих получать прибыль, минимизируя риски. Используя данную стратегию, трейдер должен иметь четкий алгоритм действий, как на случай благоприятного развития ситуации, так и на случай, когда ситуация разворачивается по негативному сценарию. Торговля по четко заданному алгоритму, количественные методы и способы анализа, жесткая дисциплина — это важные составляющие успешного трейдинга.

Научиться создавать собственные стратегии, понимать движение рынка и распознавать его сигналы Вы можете на Дистанционном курсе А.М. Герчика “Трейдинг от А до Я за 60 дней”

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Парный трейдинг: пара акций, корреляция, коинтеграция спреда, инвестиционный портфель

Парный трейдинг – особая инвестиционная стратегия, позволяющая рассчитывать и торговать рыночно нейтральный портфель акций или других активов, например фьючерсов или опционов. Однако, это избитое определение едва ли подходит для описания того, чем занимаюсь я и мои коллеги по цеху – трейдеры компании United Traders.

По материалам той же вики получается, что мы, «парные трейдеры» (с) superscalper , ищем два актива, связанных между собой неведомой силой корреляции, после чего рассчитываем сложные коэффициенты и строим громоздкие многоэтажные дроби для расчётов заколдованной Беты, доходности и прочих сигм с тетами и дельтами. Не угадали, толстолобики. Проще надо быть. Все это красиво для поиска инвесторов и бравирования перед девушками, а на деле, мы, трейдеры, просто извлекаем прибыль из пары акций. Как – об этом речь и пойдет в данной статье, точнее даже учебнике.

Забегая вперед, дам свое личное определение этой замечательной и моей любимой стратегии:

«Парный трейдинг — это стратегия трейдинга, основанная на одновременной разнонаправленной торговле двух активов, связанных между собой непреодолимой силой корреляции, вызванной арбитражными действиями маркетмейкеров и других участников рынка. В основе этой самой рыночной корреляции лежит фундаментальный закон равновесия, негласно, но вполне осознанно установленный самыми крупными участниками рынка, действия которых нивелируют любые резкие колебания цен, связанные со спекулятивной деятельностью трейдеров или их алгоритмов».

Мощно задвинул, да? Закон. Фундаментальный. Самому нравится. А теперь давайте разбираться, откуда это и почему я так считаю.

Что такое пара акций и откуда между ними возникает корреляция?

Пара акций – это две акции, надеюсь тут все понятно. Вопрос в том, что для нас приемлемо называть парой, которую мы собираемся торговать. На этот вопрос нам поможет ответить понимание рынка акций, его классификация и устройство.

Подробней о паре акций, о том, как и где их можно выбрать самостоятельно, читайте в статье «Выбираем пары акций, вычисляем корреляцию пары».

Классификация акций по принадлежности к сеторам/индустриям.

На американском фондовом рынке, а именно на NYSE, NASDAQ и AMEX, суммарно торгуется не менее 6 000 ликвидных акций на любой вкус и цвет, т.е. любой цены и объема. Эти акции весьма четко классифицированы всевозможными аналитическими агентствами на Сектора и Индустрии.

В каждом по нереальному количеству индустрий. Чемпион среди них, само собой – Финансовый сектор, в нем порядка 40 индустрий, и более 3 000 акций, т.е. по сути, он один представляет половину всего рынка акций и ETF.

Большая часть акций входит в какой-нибудь интересный индекс, плюс, что является очень важной для нас информацией – в торгуемый индекс ETF! Это значит, что есть некий индекс из, допустим, 100 акций, значение которого определяется весом каждой из акций, рассчитанным исходя из его цены, капитализации, доли рынка и т.д. и т.п. Иными словами, суммарное изменение цен акций приведет к изменению значения индекса, но неравномерно. Те бумаги, которые составляют большой процент веса индекса, например 10%, будут влиять на индекс значительно сильней других, имеющих доли близкие к 1% (и меньше).

Акции, входящие в состав индекса, торгуются крайне по-разному, а именно – в одних есть трейдеры, а в других нет никого, кроме маркетмейкера и нескольких простых алгоритмов от несчастных алготрейдеров, которые пытаются поймать свои центы в Bid-Ask спреде акции. А связь между ними конкретная и довольно сильная: маркетмейкер (ММ), котирующий самую увесистую бумагу из индекса, котирует и другие, менее активные и ликвидные акции этой же категории (индустрии и сектора) и он, ММ никуда не денется, ему придется изменить цену бумаги, в которой не было сделок, в след за самой активной, ибо таков его алгоритм. Таким образом, наша с вами корреляция — это не случайное блуждание двух чисел в бесконечном пространстве значений, а вполне запротоколированное и алгоритмизированное изменение цены акций, необходимое для поддержания порядка, названным КОТИРОВАНИЕМ ЦЕННЫХ БУМАГ .

И мы с вами, сравнивая одну бумагу индустрии (и не только) с другими, одним из удобных для нас способов, получим несколько тысяч сочетаний пар: «акция — акция», а так же, что немаловажно — «ETF — акция» и «ETF — ETF», которые и будем торговать. Говорить о том, что для нас пара -это только акции из одной индустрии — не приходится, ибо есть варианты из разных секторов и даже разных классов бумаг.

Рекомендую вдумчиво прочесть статьи про пары акций и корреляцию между ними — «Парный трейдинг: акции для пар» и «Парный трейдинг и определение пары». Это сильно расширит горизонт вашего понимания происходящего.

Роль маркетмейкера в парном трейдинге

Маркетмейкер зарабатывает на спреде тысячи бумаг одновременно и ему не страшно ничего, кроме исчезновения рынка, у него бесконечные патроны и режим Бога неограниченные финансовые возможности и все акции рынка в портфеле, он информирован на 100% о происходящем в акции, а так же о возможных важных новостях компании, которые могут привести к экспоненциальному изменению цены акции, т.е. он знает и видит ВСЕ. Кроме одного: он не может предсказать действия трейдера. Он не сможет предотвратить отправку ордера клиентом на 200 000 акций «по рынку», что приведет к изменению цены за десятитысячную долю секунды на проценты, а то и десятки процентов. НО, он в состоянии нивелировать все последствия этого, ибо он тут главный и он заберет себе всю позицию по нужной ему средней цене, после чего вернет спред обратно, к спокойному состоянию.

Маретмейкеров десяток и между ними есть определенная конкуренция, плюс финансовые институты в лице фондов и сотни тысяч трейдеров, каждый из которых влияет на поведение отдельных активов, а значит и на поведение пары акций. Нам, парным трейдерам, это очень даже на руку.

В понимании вышеописанного и кроется идея для нашей с вами стратегии.

Спред пары акций: разность и отношение, корреляция цен двух акций

Рассмотрим конкретный пример, возьмем две акции:

Входит в индекс S&P 500, капитализация 9 млрд долларов, средний объем торгов 9,7 млн акций/сессию, весьма увесистая акция, явный лидер индустрии.

Не входит в индекс, капитализация втрое меньше – 2,8 млрд долларов, средний объем торгов 600 тысяч акций за сессию, что даже с учетом втрое большей цены не сравнимо с HBAN, явный подчиненный, сильное изменение ее цены не способно отразиться на соседях по индустрии существенно и заметно.

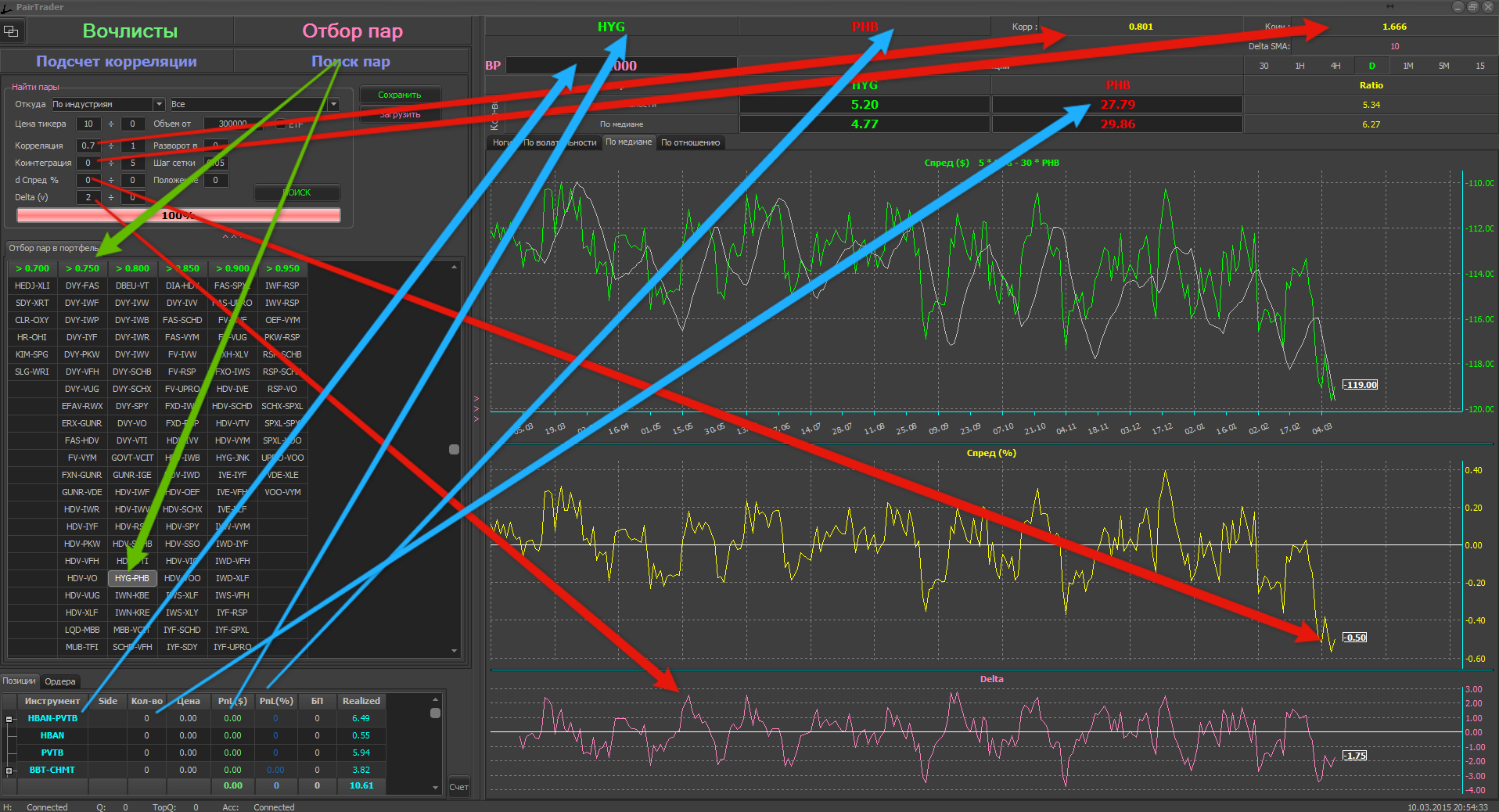

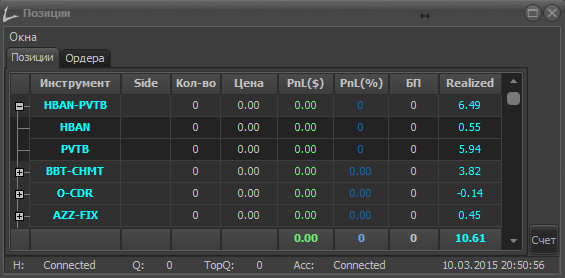

Давайте «наложим»))) один график на другой и построим все виды спредов. Но перед этим разрешите вам представить нашего друга, помощника, главного поисковика наших пар, исполнителя наших сделок и хранителя нашего портфеля – программу PairTrader!

Поаплодировали, теперь продолжим работу, нас ждет 20 000 пар, которые мечтают подарить нам с вами денег, а эта «малышка» найдет и приведет к нам всех желающих.

Каждая акция пары называется «нога пары» или просто «нога», привыкайте.

Итак, смотрим на графики внимательней:

Лично мне сходство двух графиков весьма очевидны и без расчёта корреляции. Однако, придется немного описать процедуру ее определения.

Корреляция цен акций

Корреляция цен акций – это некая статистически определенная взаимосвязь изменения значений этих самых цен, либо их приращений. Т.е. мы можем сравнить как значения цен в определенные моменты времени, например цены закрытия дневных баров/свечей, либо можем сравнивать процентные изменения цен за торговую сессию, значения будут разными при этом, однако, в общем и целом для нас это мало что меняет. Мы принимаем для нашей торговли, что пара акций, имеющая любую из вышеописанных видов корреляции в диапазоне от 0,5 до 1 , является приемлемой для торговли. Ибо корреляция – далеко не единственный параметр, который нас интересует в паре акций, но так же и не последний. В нашей программе расчет значения ведется по второму типу. Все формулы вы найдете в интернетах, незачем портить такой материал многоэтажными нагромождениями из переменных.

Рекомендую к прочтению статьи моего коллеги и тезки. Про корреляцию — «Корреляция акций». Изучите обязательно материал — это важно.

Теперь нам надо представить пару акций несколько иначе, нежели две хаотичные линии на графиках цен, наложенные одна на другую.

Для решения этой проблемы вводим относительно новое понятие – спред. Не путайте с Bid-Ask спредом акции или спредом валютной пары вашей нелегальной кухни ДЦ Форекс.

Спред пары акций

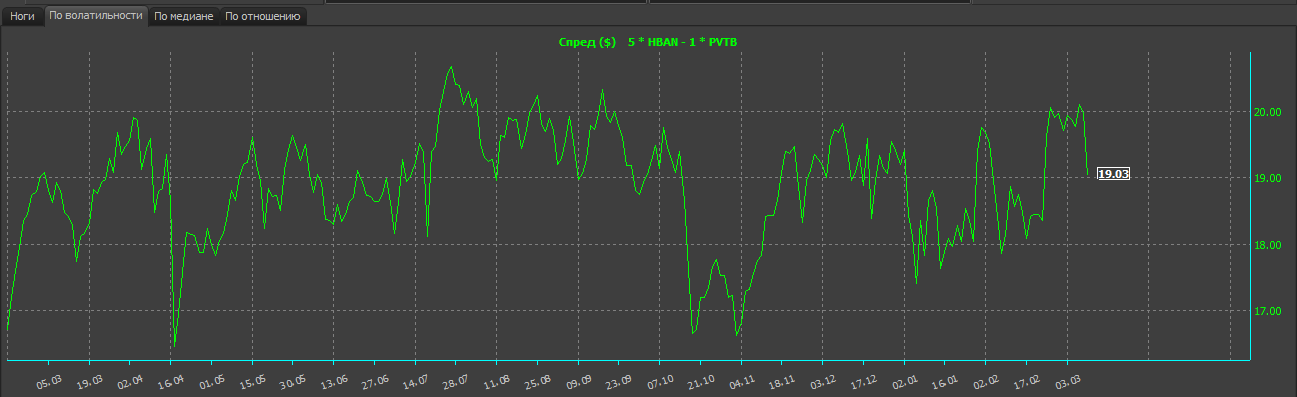

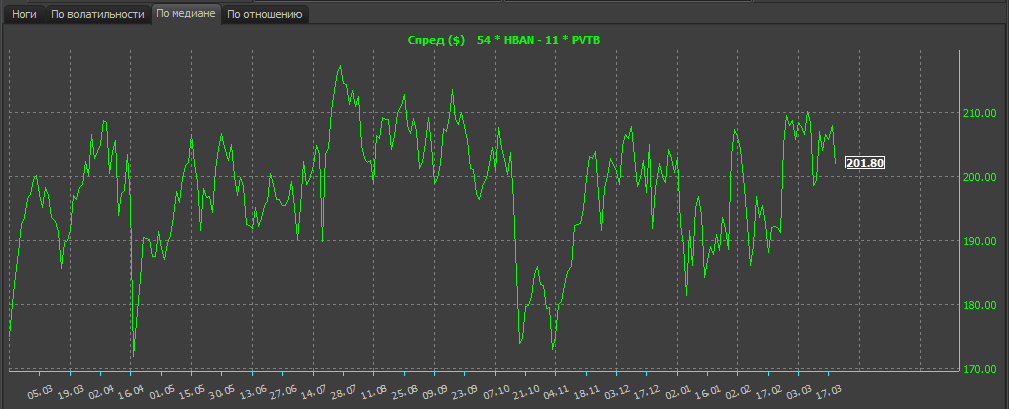

Спред пары акций – это разность цен этих самых акций. В нашем примере это HBAN-PVTB , т.е. мы берем те два графика и поточечно вычитаем по датам одно значение из другого, а затем, считаем это все на минимальный капитал в 100 долларов на пару, приводим к общей волатильности и получаем вот что:

На этом, в принципе и все, можно закрывать браузер и идти зарабатывать деньги, но вы наверняка захотите узнать, как строить отношение, как смотреть потенциал такой пары, как считать дельту в стандартных отклонениях, где ее брать и многое другое…

Спред акций, построенный с учетом волатильности инструментов

«Привести к одной волатильности» — фраза для многих новая. Данная статья просто не вместит в себя весь материал, потому буду ссылаться на прошлые свои (и не только) статьи, благо их уже скопилось более 20 штук.

Подробнее о расчете капитала для позиции, учитывающей волатильность всех активов портфеля можно прочитать в статье «Считаем риски грамотно».

Тут же кратко поясню – активы разные, как по цене, так и по волатильности и когда вам нужно принять решение о входе в позицию, необходимо посчитать размер каждой из них (в акциях или в долларах). И для того, чтобы не взять их, опираясь именно на спред, абы как, нужно точно посчитать, насколько одна акция волатильней другой, а затем узнать точное количество одной и другой в паре. Мы выясняем, сколько, в среднем за день изменяется в цене в процентах одна акция и сколько вторая, умножаем цены на это значение, и уже по ним строим разность. Этим мы оберегаем себя от того, что в нашей паре будет одна нога, способная измениться в цене втрое сильнее, чем другая, что бывает крайне часто.

Видение этого требует множество дополнительных расчетов для неподготовленного юзера, но с опытом эта процедура вообще делается «на глаз», а в нашей платформе все делается автоматически, разобраться нужно лишь для понимания.

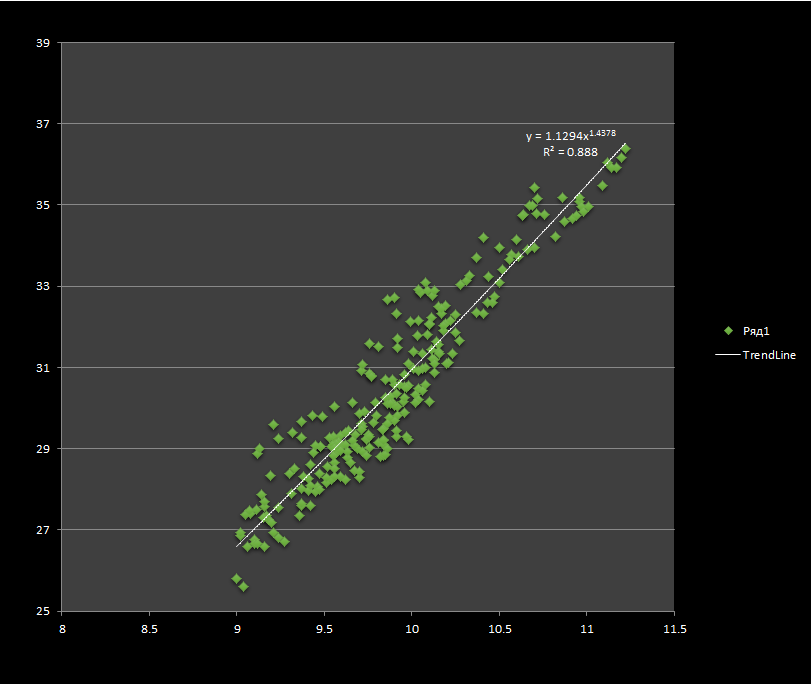

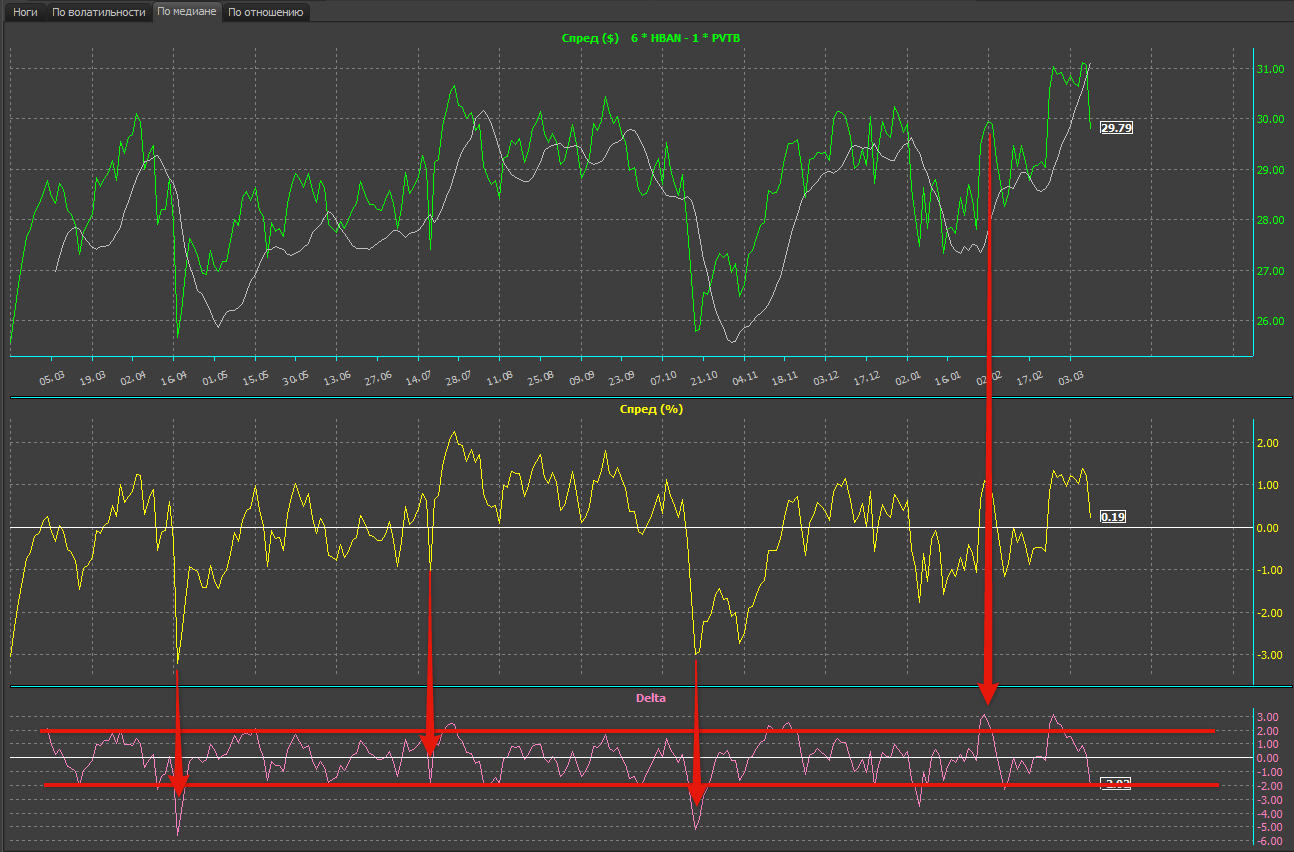

Метод Наименьших Квадратов

Спред может быть построен не только «по волатильности» , но и крайне излюбленным мной Методом Наименьших Квадратов или, как мы его зовем «по медиане» . Идея крайне проста: мы имеем некое статистическое распределение цен, но не линейно по времени, а по значениям. Это метод регрессии, классно описанный тут «Немного о регрессии. Не только в парном трейдинге.» и немного тут «Доходности VS Цены. Парный трейдинг.».

Опишу кратко суть метода:

Есть набор точек и наша задача — построить прямую так, чтобы расстояния от каждой точки до этой прямой были минимальные. Получившаяся прямая максимально точно покажет нам зависимость между ценами двух акций.

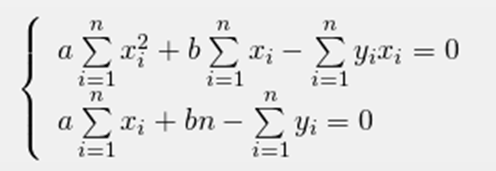

Здесь неизвестные величины — А и В. Xi, Yi – это значения наших акций в точке i, а

n – это количество всех точек.

Нам остается вичислить нужные значения и решить систему из двух уравнений с двумя неизвестными, в результате мы получим зависимость Y=A*X+B, где А – это коэффициент соответствия между HBAN и PVTB .

Красота, не правда ли? Хотите поиграться – вот вам файлик, как пользоваться – разберётесь сами)))

Наш аналитический софт это все считает «в уме» безо всяких экселей и калькуляторов, на выходе имеем еще более красивый и правильный график спреда, построенный по разности цен Методом Наименьших Квадратов :

Вашему покорному слуге пришлось нанимать себе репетитора, дабы освежить в голове курс матанализа от 11 класса до 2 курса технического ВУЗа + курс эконометрики.

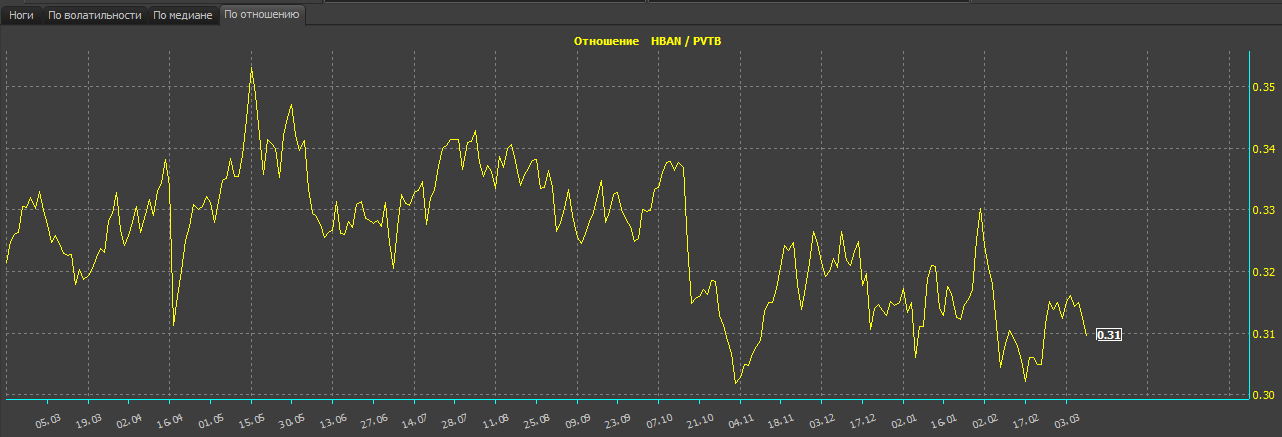

Спред акций, построенный по отношению инструментов

Есть еще третий, не менее интересный способ визуализировать пару – построить ее отношение, это уже просто и понятно, мы значение цены одной акции делим на значение другой и получаем это самое отношение. Кстати, все три варианта представления – «спреда» две шутки и «отношение», мы называем «РАЗДВИЖКА» — это жаргонизм, но все так привыкли. Итак, раздвижка, построенная по отношению, выглядит совсем иначе:

Тем не менее, с ее помощью мы тоже можем зарабатывать неплохие деньги.

Для закрепления материала необходимо прочитать статью о спредах «Парный трейдинг: спред», также любезно предоставленной моим коллегой — это необходимый минимум знаний для работы и изучения темы парного трейдинга.

Согласитесь, спреды выглядят куда красивее графиков акций по отдельности и большинство уже догадалось, как торговать такие графики.

Ни на секунду не стоит забывать о том, что ЭТО ДВЕ РАЗНЫЕ АКЦИИ , и в любой момент с ними по отдельности может произойти все, что угодно. И никакая корреляция, стремящаяся к 1 и никакой маркетмейкер со своими бесконечными долларами не поможет. Как крайний пример – банкротство одной из акций. Или фундаментальное изменение цены актива в связи с выплатой дивидендов или финансовыми вливаниями, а может и прогнозом роста прибыли на 100 и более процентов на будущий год и т.д. Не расслабляйтесь, риск в этом виде торговли существенно ниже, чем в любом другом, но он все равно есть, просто будьте внимательны и все будет хорошо и прибыльно.

Визуализация торгового сигнала в парном трейдинге

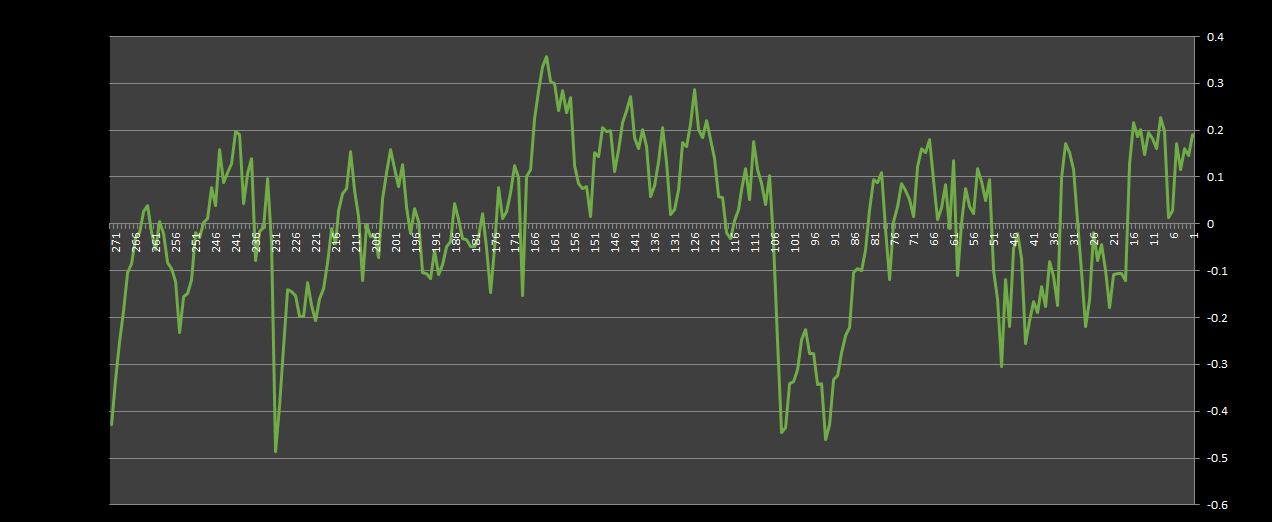

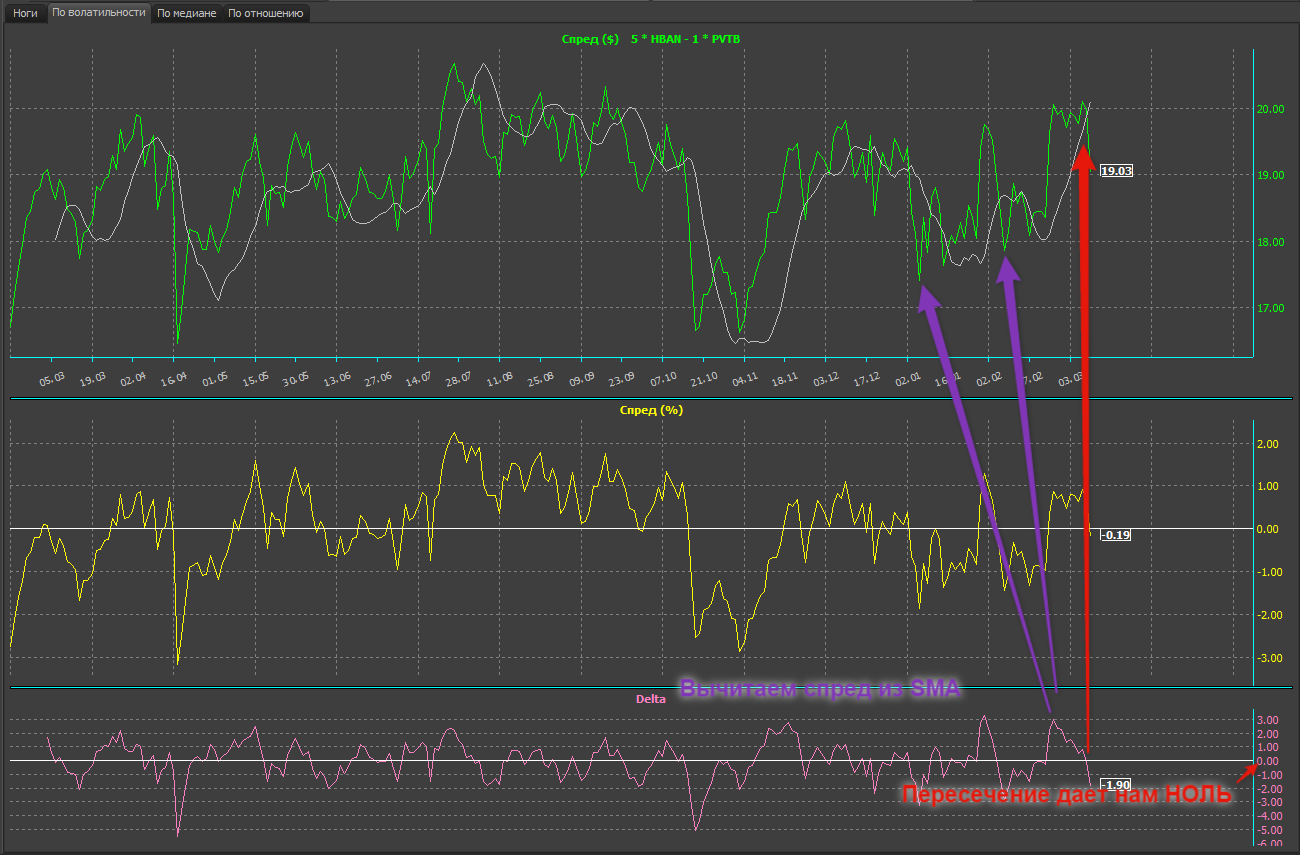

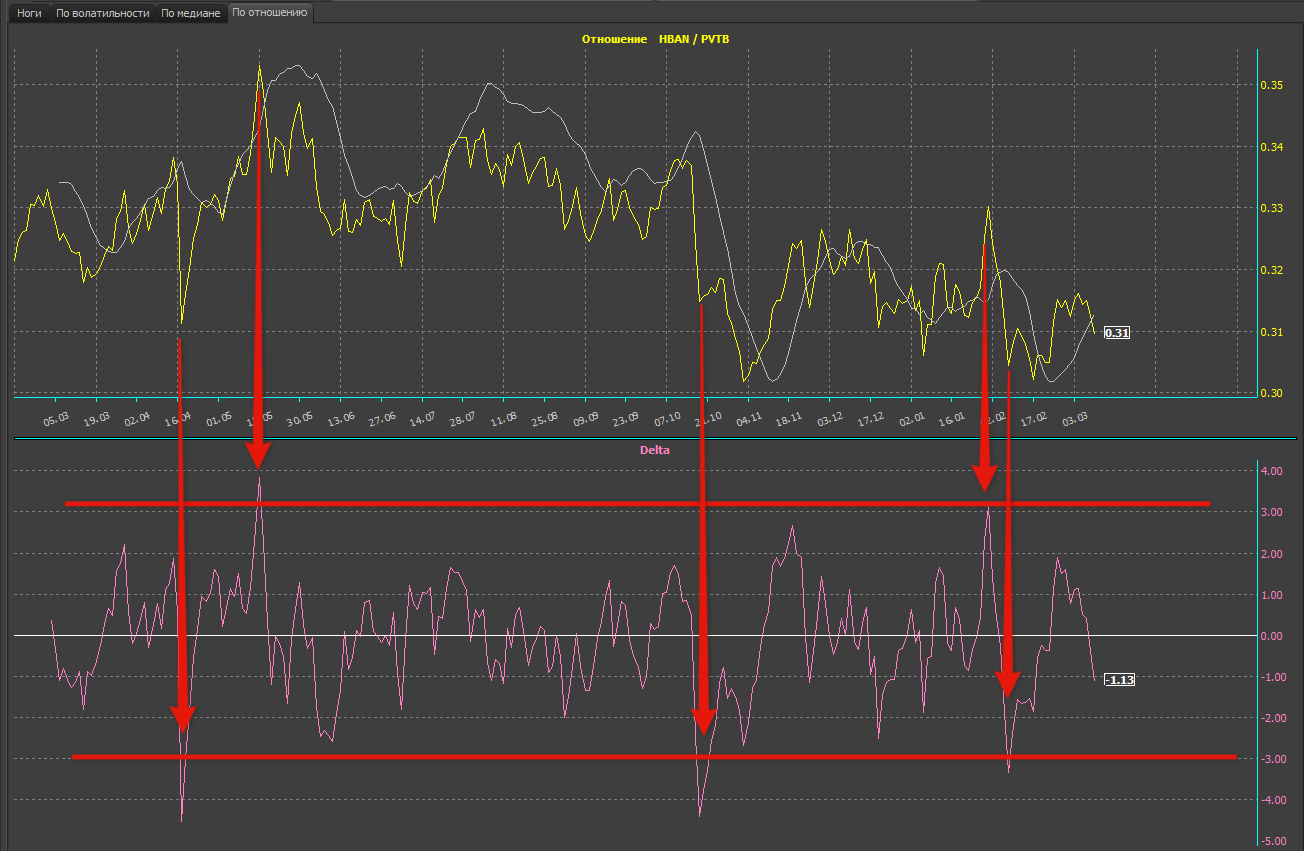

Берем нашу красотку HBAN-PVTB , точнее три ее спреда, построенных разными способами и начинаем прикидывать, как с ними лучше поступить. Вроде, границы всех спредов понятны, но явно не хватает отмашки в виде пересечения какой-то линии с какой-то другой линией, иными словами, нам нужно просто визуализировать сигнал. Таким сигналом для нас будет являться, не пугайтесь, простая скользящая средняя (Simple Moving Average – SMA), построенная по значениям каждого из трех спредов. Период установим по умолчанию равным 10 (просто люблю это число) и вычитаем из значения спреда значение SMA. Итак, что получилось:

Сигнал спреда акций HBAN — PVTB по волатильности

Дельта (Delta) спреда пары акций

А получилась у нас, так называемая Delta (дельта), которая и говорит нам о том, достаточно ли спред отклонился от своего среднего значения и не пора ли нам взять позицию, ожидая, что он (спред) сойдется со своим средним обратно. Меняя значение скользящей средней, мы можем определять для каждой пары индивидуально момент входа в позицию. Увеличивая значение периода средней, мы получаем мало сигналов, но за то они становятся долгосрочными, уменьшая же, получаем краткосрочную возможность заработать, не удерживая позицию месяцами.

В данный момент ведутся работы по созданию возможности заниматься… СКАЛЬПИНГОМ пар акций . Да, я в своей теме, скальпинг мне и тут покоя не дает. Ибо обожаю за секунды делать 0,5% на капитал пары, а потом еще и еще. Но это разработки, а пока же будем инвестировать, как все нормальные Баффеты.

Сигнал для входа в сделку в паре акций HBAN — PVTB

Визуально оценивая пару, опираясь на историю ее раздвижки, мы можем весьма достоверно предполагать, что отклонение спреда пары акций от среднего значения более чем на три «стандартных отклонения» позволит нам совершить сделку, надеясь на весьма положительный результат — «Парный трейдинг: результат торговли за месяц».

Данный анализ очень похож на интерпретацию паттернов на графике акции, когда мы ищем нечто похожее в прошлом и определяем начало формирования подобного же сигнала в ближайшем будущем, но тут есть огромная разница:

- акция сама по себе нам ничего не должна, любой паттерн будет сломан любым же внезапным действием одного из игроков рынка, чего не скажешь о спреде, ведь мы только и ждем некоего вмешательства со стороны, дабы получить эту самую возможность взять свою прибыль на случайном событии, которое лишь приведет к нужному нам расхождению спреда пары (давно в своем блоге описал один из таких моментов — рекомендую почитать «Парный трейдинг от крупных игроков»)

- паттерн – крайне расплывчатое понятие, в отличие от сигнала в виде «расхождения на три конкретных стандартных отклонения» , тут нет свободной интерпретации, по этой причине данный вид торговли неплохо алгоритмизируется квантами, с существенными наворотами, само собой

- события, формирующие паттерн весьма непредсказуемы, в отличие от действий маркетмейкера по поддержанию спреда акции на уровне, необходимом для приемлемого соотношения акций в каком-либо индексе или портфеле ETF, иными словами – спред вернут с высокой вероятностью, а вот «доводить до конца» паттерн никто не будет)))

Посмотрим на сигналы «спреда по медиане»:

Сигналы для торговли пары акций HBAN — PVTB по медиане

Отличий почти никаких, однако, на множестве пар оно будет крайне существенно.

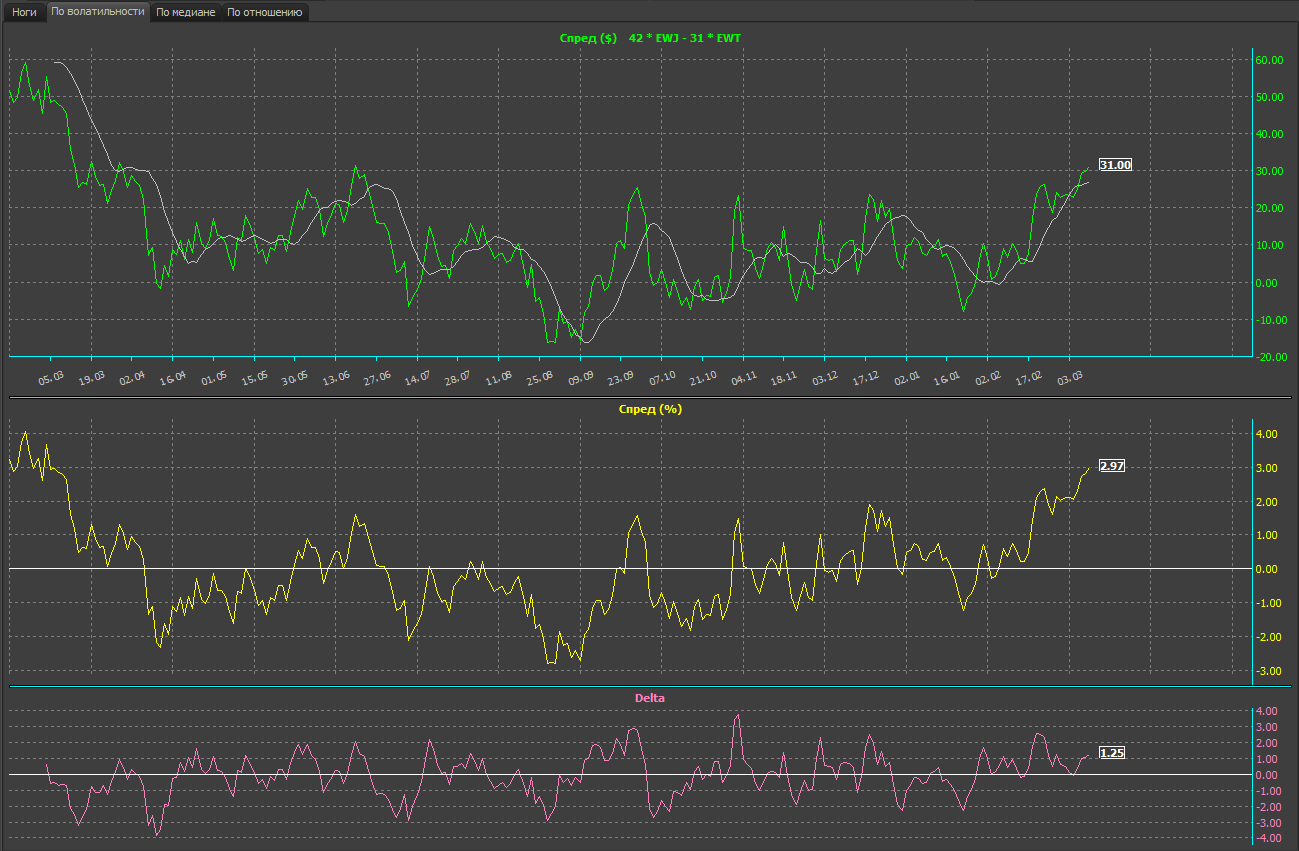

Вот яркий пример – пара EWJ-EWT :

Пара EWJ-EWT — спред по волатильности

Пара EWJ-EWT — спред по медане

И последнее — визуализация отношения:

Визуализация отношения для пары HBAN — PVTB

Не надо сильно хорошо разбираться в спредах, чтобы увидеть сильные «выносы» за пределы среднего отношения, именно их и стоит ловить. Стоит, надо заметить, дорого, в плане – хорошо «дают» денег, подробнее тут — «Продолжаем зарабатывать на парах акций».

Торговля по отношению наиболее рискованная в плане инвестирования, но весьма пригодна для скальпирования внутри дня. Выглядит это так:

Визуализация отношения для пары HBAN — PVTB — пятиминутный график

Определяется наиболее частое отклонение от среднего, в данном случае 4 стандартных отклонения и по ним берется позиция раз или более внутри дня. Чаще всего такие ситуации возникают утром, когда акции открываются с гепом друг относительно друга, вот тут и надо их «ловить», не забывая про риск на позицию.

Портфельная торговля парами акций. Парный трейдинг как способ инвестирования.

Основная привлекательность стратегии парного трейдинга в том, что данный стиль торговли подразумевает сильную защищенность вашего капитала. Равно как и отсутствие сумасшедшей прибыли в единицу времени. Основное предназначение пар акций – это все же ИНВЕСТИРОВАНИЕ . Спокойное, неторопливое, а главное, более безопасное, чем позиционная торговля. Ведь данная стратегия при очень пристальном рассмотрении является МАРКЕТ НЕЙТРАЛЬНОЙ , т.е. в сущности, вам глубоко фиолетово, куда там идет рынок, на сколько упал японский Nikkei или вырос немецкий DAX. Так же вам без разницы, как выглядят графики ваших акций. Нас интересует лишь их взаимная связь, которая рано или поздно себя проявит и вернет все спреды в исходное положение. Это теория, понятно, никто не отменял, как я уже писал выше, банкротства или выплату дивидендов, а так же неожиданные новости о компании. Тем не менее, давайте посчитаем.

У вас есть 10 000 долларов на счету. Вы можете собрать портфель из голубых фишек, к примеру, купить по одному лоту акции известных компаний, Форд, Макдональдс, Фейсбук и Старбакс. Но ваш портфель будет на 90% зависеть от того, куда пойдет весь рынок и от того, будут ли дела у данных компаний идти хорошо. Если нет – вы несете убытки сопоставимые с размером вашего счета. Но при благоприятном исходе вы также можете существенно увеличить ваш счет. Дело за малым – надеяться и жать.

Или даже могли бы купить акции Теслы году в 2011, сегодня вы бы уже стали состоятельным трейдером! Жаль в том году у вас не было машины времени или хрустального шара!

Либо вы, изучив все тонкости портфелестроения собрали сбалансированный портфель из равных по количеству акций, взятых в шорт и в лонг, опираясь на технический или даже фундаментальный анализ. Но вот незадача, одна из акций, что вы купили, стала стоить втрое дешевле, а та, что вы зашортали волею судьбы была выкуплена корпорацией Самсунг и теперь у вас две позиции, урезавшие ваш счет вдвое. Или, при благоприятном стечении обстоятельств, опять же, вдвое его увеличившие, но и тут вам надо полагаться на ваше умение торговать позиционно и оценивать ЕБИТДу и P/E ваших компаний. А так же надеяться, что шестое QE даст рынку еще топлива для рывка рынка наверх.

Есть еще вариант купить 10 пар акций, каждая из которых с куда большей вероятностью может повлечь за собой 1-2% положительное изменение ваших средств, с похожим, но статистически меньшим риском. Ведь у вас 20 позиций, с претензией на маркет нейтральность и с 50 летней положительной историей схождения спредов. Что же, 20% за год выглядит не очень привлекательно, на фоне вложений в акции той же Теслы в 2011 году, вот только вероятность этих 20% на порядок превосходит возможность поймать 300% рост одной из 6 500 бумаг американского рынка. Добавим сюда 5-е плечо для овернайта и перспектива становится уже не 20%-й, а 100%-й прибавки к личному начальному депозиту, в то время, как потенциальный риск втрое ниже, ибо собственный риск портфеля снижен в три раза из-за количества позиций и сути самой стратегии парного трейдинга.

Все взаимосвязано. Хочешь большой профит – рискуй многим. Хочешь малый, но стабильный – подключай голову и терпение, учись новому, развивайся.

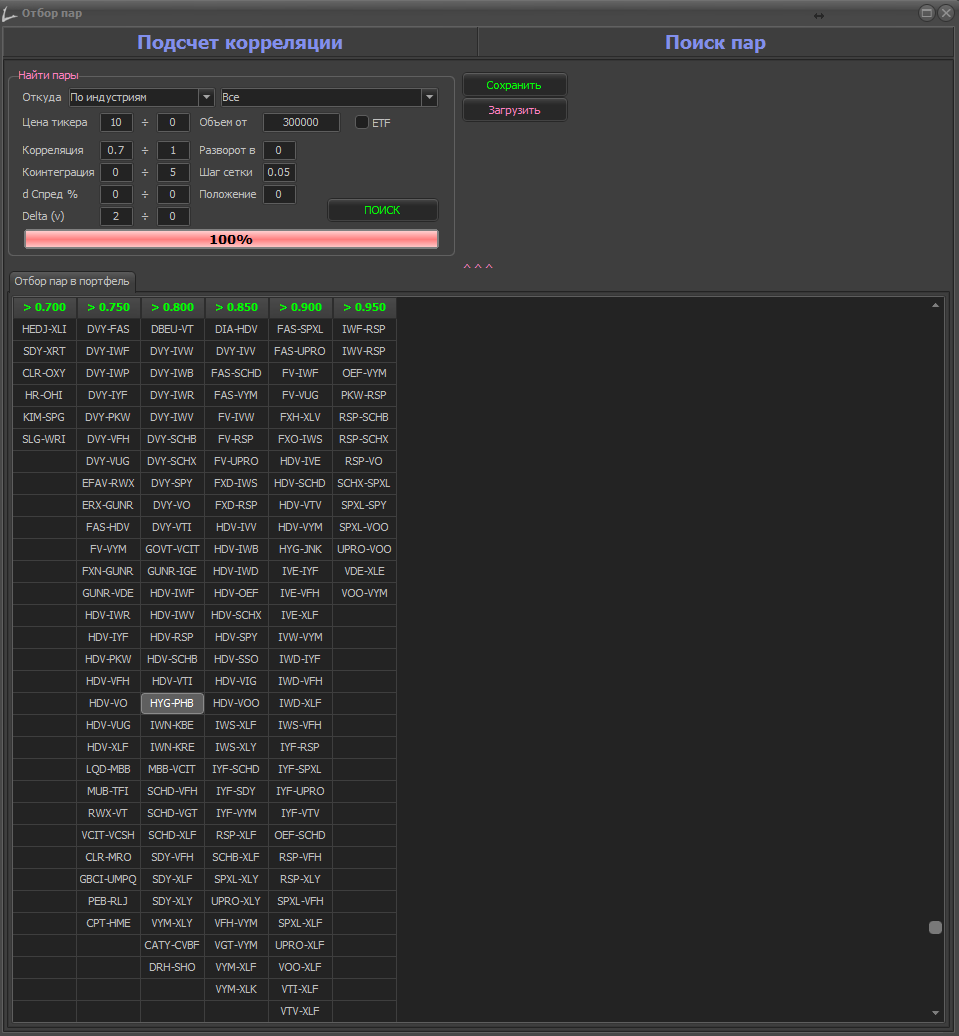

Отбор пар акций и составление инвестиционного портфеля с помощью программы PairTrader

6 500 акций и ETF образуют совместно, без учета деления на Сектора и Индустрии более 30 000 пар , что нереально много даже для машинного анализа, не говоря уже о визуальном осмотре.

Но платформа PairTrader позволяет удовлетвориться даже самым извращенным парным трейдерам. В общем, для «желающих посмотреть всех» такая возможность реализована в софте.

Для более конкретных и неискушенных трейдеров, отобрав пары только среди Индустрий, выбрав из них высокоррелированные пары, с хорошей коинтеграцией спреда: рекомендую крайне толковую статью на эту тему «Коинтеграционный подход к парному трейдингу», мы получим всего около 2000 пригодных для рассмотрения инструментов. Про коинтеграцию читайте в одноименной статье «Коинтеграция в парном трейдинге» — крайне полезное и занимательное чтиво для думающих трейдеров.

Поиск сигналов будет производится трейдерами ежедневно, плюс визуальный осмотр. Это пока без учета возможностей по внутридневному скальпингу пар . Этот стиль торговли находится в стадии тестирования суперскальпером. Кричать об успехах хочется, но пока рано. Дополнение от 17.03.2015: появились таки люди, соображающие и толковые, расписали алгоритм подобного скальпинга, пока в теории, но попробуем это дело реализовать, читать статью «Парный трейдинг. Краткий алгоритм.».

Отбор пар из тысяч в сотни и визуальный осмотр производится крайне ловко, хватит одного экрана, да-да, я торгую на своем моноблоке Dell Inspiron 2350 в топовой конфигурации и у меня остается еще 97% ресурсов компьютера на все остальное, «прога идет» и на 486 машине со 128 Мб оперативной памяти на борту.

После поиска сигналов, набираем позиции в портфель одной кнопкой, предварительно настроив количество капитала на пару и выбрав для себя оптимальный спред пары, рассчитанный одним из трех способов. После чего останется только следить за позициями и вовремя забирать прибыль или крыть маловероятный убыток.

PairTrader — софтина крайне добротная и красивая, а главное — полезная и ни на секунду не останавливается в своем развитии. Демо версию платформы PairTrader можете скачать уже сейчас. Пожелания о введении в нее новых параметров расчета/отбора/взятия и т.д. будут приниматься от клиентов, активно торгующих на этом софте на счетах с дробными лотами от компании United Traders.

Запись вебинара по парному трейдингу

О том, как начинался парный трейдинг и о работе платформы PairTrader можно посмотреть в записи моего трехчасового вебинара по парному трейдингу:

Группа трейдеров, условия торговли и преимущества работы в команде

Даже учитывая высокие интеллектуальные способности большинства трейдеров и невероятную простоту софта для отбора и торговли парами акций, и тот факт, что большинство успешных трейдеров – «одиночки», мало кто откажется от дружественной обстановки в коллективе, занятым одним делом. Места хватит всем, как говорится, в парном трейдинге, пока ваш капитал меньше 1 000 000 000 долларов , мы друг другу не конкуренты.

Группа трейдеров парами акций – это:

- общий чат для торговли

- еженедельные вебинары и совещания

- обсуждения перед принятием решения

- отбор пар в десятки глаз

- десятикратная визуальная проверка пар перед входом в позицию

- многократное ускорение обучения теме парного трейдинга

- возможность влиять на дополнения к софту PairTrader

- возможность узнавать фишки и секреты группы, а их будет много

- Клевцов Антон в качестве личного риск-менеджера

Условия торговли в нашей уютной компании United Traders:

Минимальный размер депозита — 5000$

Плечо для торговли Overnight – 1 к 5

Ставка Overnight на капитал – 5% годовых

Плечо для внутридневной торговли 1 к 5 (возможно увеличение)

Тарифная сетка считается от оборота в долларах:

| До 100 000$ долларов в месяц | 0,05% |

| От 100 000$ до 1 000 000$ | 0,035% |

| Свыше 1 000 000$ | 0,025% |

Членство в группе — 299$ разовый взнос

Терминал Aurora + PairTrader – 50$/месяц, первый месяц бесплатно

Все вопросы, касающиеся торговли, отбора пар, открытия счетов, стоимостей и прочие — задавайте тут, в комментариях.

Так же вы можете найти и напасть на меня в социальных сетях:

Всем спасибо за внимание!

Все желающие заняться данным видом торговли, заполните форму ниже, менеджеры компании свяжуться с вами, помогут подготовить все документы для открытия счета и ответят на все ваши вопросы.

Источник https://gerchik.ru/stati/parnyj-trejding-eto-chto-i-kak

Источник https://utmagazine.ru/posts/6789-parnyy-treyding-para-akciy-korrelyaciya-kointegraciya-spreda-investicionnyy-portfel

Источник

Источник