Инвестиции и софт: 5 торговых терминалов для торговли на бирже

Содержание статьи

Инвестиции и софт: 5 торговых терминалов для торговли на бирже

Всем привет! Вот уже пару лет я в качестве хобби экспериментирую со свободными финансами и изучаю доступные возможности и инструменты. Торговля на бирже (не форекс!) – очень интересная тема, и как оказалось, крайне технологичная.

Сегодня я подготовил обзор пяти интересных торговых терминалов – от инструментов профессиональных инвесторов до тех, которыми можно пользоваться для торговли на российских биржах.

Пожалуй, символ словосочетания «торговый терминал», который существует уже 30 лет. Когда появился Bloomberg, еще не было PC. Раньше терминал был hardware-продуктом, а сегодн это программно-аппаратный комплекс. Помимо собственно софта для торговли, трейдеры могут использовать и специализированное железо – самым известным таким элементом стала клавиатура (вот хороший материал о том, как она менялась с течением времени).

Терминалом Bloomberg пользуются исключительно профессионалы – подписка на платформу стоит $24 тысячи (по данным Investopedia). Программа предоставляет доступ к огромному количеству данных, поэтому обычно ее используют в комбинации с несколькими мониторами.

По официальной статистике на сайте производителя этим инструментом пользуются 325 тысяч профессионалов финансового рынка в мире.

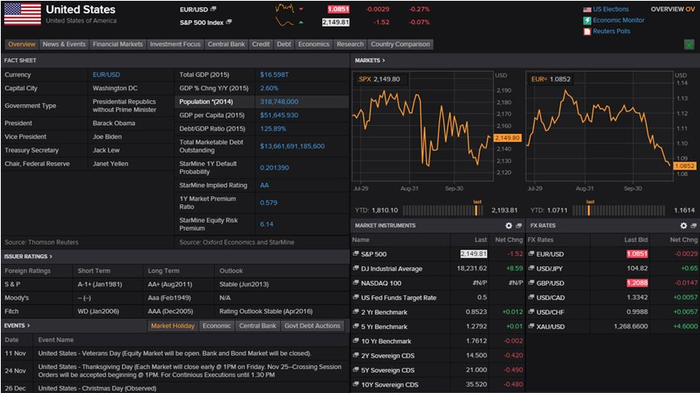

Главный конкурент терминала Блумберга – это Eikon от Thomson Reuters. Это также профессиональная система для мониторинга и анализа финансовой информации. Трейдеры используют Eikon для доступа к реал-там данных по финансовым рынкам и ее аналитики.

Одна из интересных функций терминала – встроенный анализ настроений инвесторов. Система анализирует сообщения в Twitter по заданным темам и ищет индикаторы положительного или отрицательного настроения аудитории. На основе этой информации трейдеры могут строить гипотезы о дальнейших движениях на бирже.

Разработчики Eikon использовали модульный подход, поэтому стоимость зависит от конечной функциональности терминала. Полностью «заряженная» версия стоит $22 тысячи, а базовая доступна от $3600.

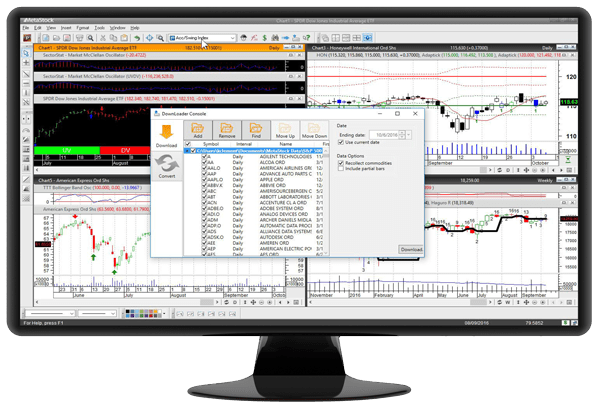

Еще один легендарный инструмент, существующий несколько десятилетий. MetaStock – это платформа для анализа рыночной ситуации, разработанная компанией DataLink. Это инструмент для частных трейдеров, который особенно знаменит своими графическими компонентами для отрисовки графиков.

Здесь также используется модульный подход, существует множество элементов системы, которые докупаются отдельно. Также есть возможность приобрести подписку на сервис. Базовая версия будет стоить $499, PRO-версия – $1395, к ним можно приобрести подписки на данные по различным регионам мира.

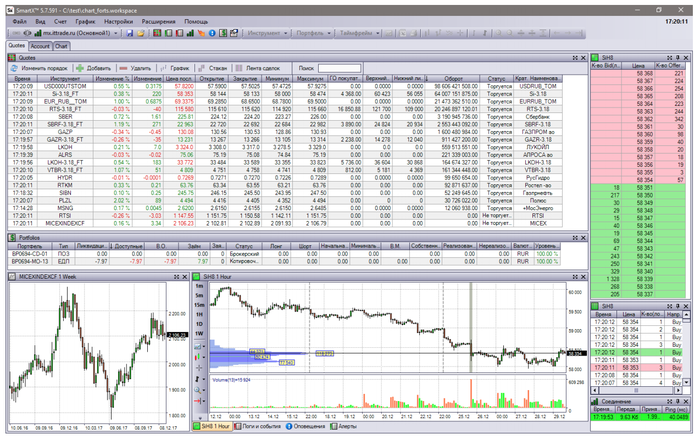

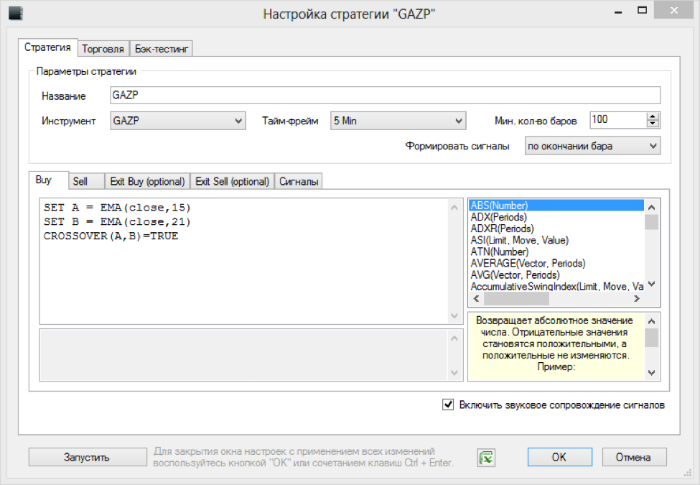

Терминал для работы на российских биржах с довольно интересной историей. Он был создан российскими разработчиками, при этом разработка велась не с нуля, а на основе платформы M4 от американцев из Modulus FE.

Среди интересных «фич» терминала – возможность создания торговых роботов прямо внутри программы. Для этого используется специализированный язык программирования TradeScript (вот статья примерами кода).

Функциональность терминала можно также расширить различными плагинами – например, для торговли опционами или автоматического удаления заявок, которые не исполнились за отведенное время. Программа доступна только клиентами компании-разработчика, платить за лицензию отдельно не нужно.

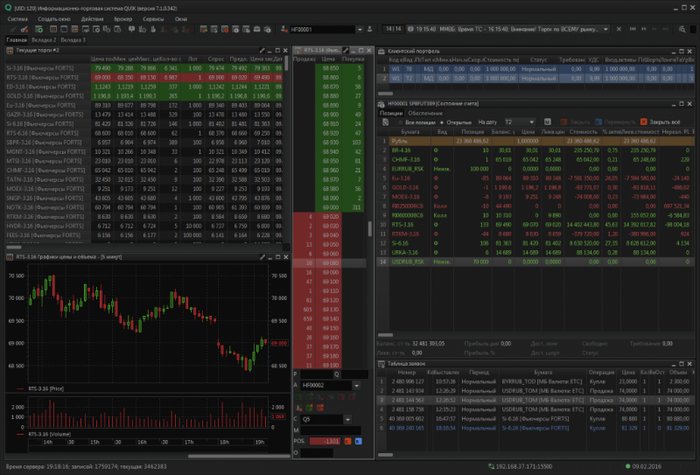

Согласно Википедии, самый популярный торговый терминал в России и Украине. Им пользуются в более чем 270 финансовых организациях, которые обслуживают несколько десятков тысяч клиентов.

QUIK состоит из серверной части и рабочих мест – сервер устанавливает компания-брокер, и тогда ее клиенты могут торговать на бирже через терминал и платить за доступ им не нужно.

Фокус терминала – на скорости работы, отсюда и его название. У программы есть API, которое позволяет подключать сторонние программы, например, для анализа рыночных данных (MetaStock, Wealth-Lab, Omega TradeStation).

А какие еще торговые терминалы для работы на российских и зарубежных биржах знаете и используете вы?

Найдены возможные дубликаты

Программы и Браузеры

166 постов 3.6K подписчика

Правила сообщества

-Ставьте наши теги, если Ваш пост о программе, приложении или браузере(в том числе о расширениях, дополнениях в нему), его недоработке, баге, обновлении. Это может быть пост — обзор или отзыв.

-При возникновении споров относитесь с уважением друг к другу, а так же приводите аргументы.

Разрешено всё, что не запрещено правилами Пикабу.

SMARTx тот же бесплатен, нужно только брокерский счет открыть

QUIK бывает бесплатным у некоторых брокеров. И у большинства при подключении тарифа «Трейдер+» или что то типа такого.

насколько знаю, брокеры то за него платят, а для клиентов бесплатно — лишь бы пользовались активнее. Одно время у альфа банка была плата за квик ибо есть своя вырвиглазная альтернатива, но потом вроде одумались и сейчас тоже бесплатно

> Система Eikon анализирует сообщения в Twitter по заданным темам.

устарела же, пора уже давно на pikabu перепрограммировать))

ЦБ раскрыл статистику по физлицам на бирже. Отражение российской действительности в обзоре регулятора. Выжимка из документа

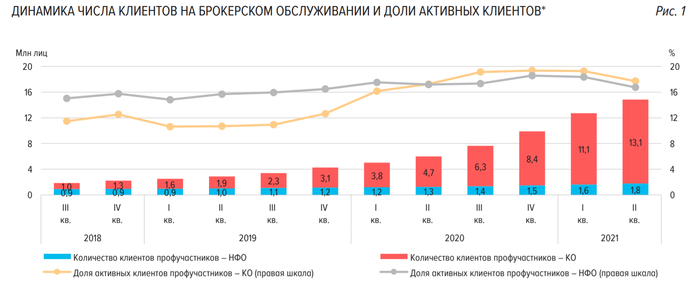

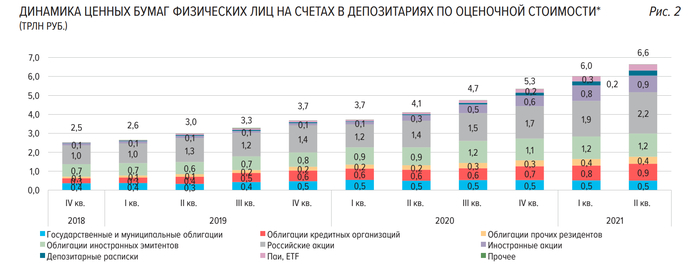

13 сентября вышел информационно-аналитический материал, который был подготовлен Центральным банком России и носит название «Обзор ключевых показателей профессиональных участников рынка ценных бумаг».

Он содержит в себе много статистики по физическим лицам. Я подготовил вам выжимку тех моментов, которые показались мне интересными.

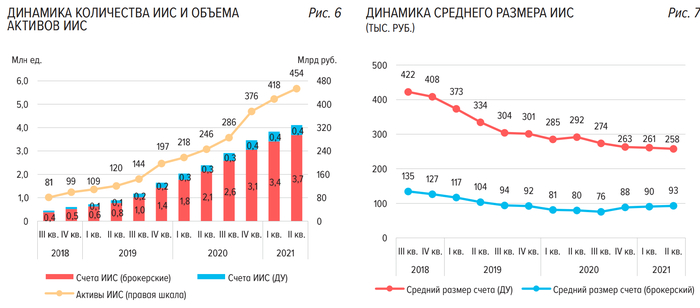

Динамика числа клиентов и объемов активов

Распределение по регионам

Сортировка в таблице по количеству клиентов с фондированными счетами на 1 тыс. населения

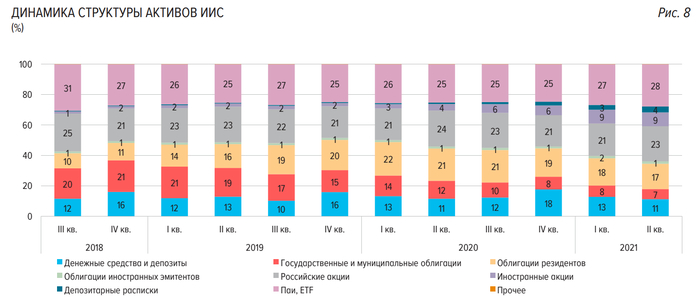

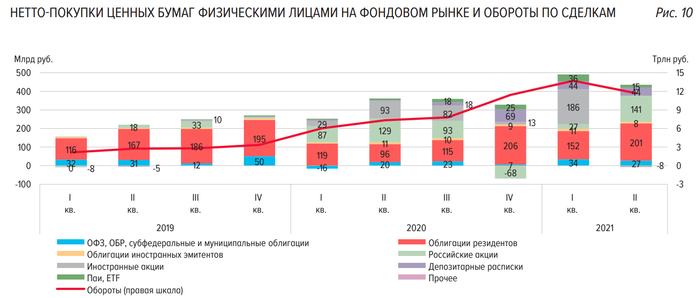

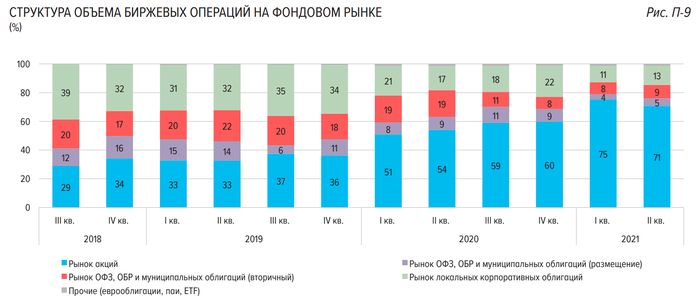

Про структуру торгов

Статистика оставляет двоякие впечатления. С одной стороны количество счетов, клиентов, объемов активов растет, что вроде бы хорошо. Но с другой стороны прослеживается насущная картина, которая проглядывается и без прочтения аналитики ЦБР: большая часть денег на счетах принадлежит клиентам из финансово благополучных регионов: Москва, Московская область, Санкт-Петербург. Что в целом логично и предсказуемо.

Кроме того, в материале ЦБ дает свое видение на дальнейшее развитие рынка брокерских услуг среди физических лиц:

Таким образом, периодическое сравнение вовлеченности российского населения в фондовый рынок (8% от всех проживающих в стране) с нашими заокеанскими партнерами (чуть ли не каждый второй в США) говорит нам о том, что в нашей стране есть еще непаханое поле и приличный потенциал. Но также стоит понимать, что на раскрытие данного потенциала потребуется немало времени, т.к. прежде всего должны повыситься доходы населения, а это процесс не быстрый. И если идти от обратного, то в США инвестирует каждый второй просто потому, что они — ведущая экономика мира и благосостояние среднестатистического «Джона» намного выше среднестатистического «Ивана».

На сем откланяюсь. Кому интересно ознакомиться с обзором ЦБ самостоятельно — прикрепляю ссылку на первоисточник.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

Анатомия коррекции. Как происходит падение рынков

Любой финансовый рынок не может расти безоткатно на протяжении длительного времени. Неминуемо на графике будут образовываться «волны» против движения, которые рыночные специалисты именуют коррекции.

Коррекция — ограниченное движение цен против основного тренда. Цена как бы корректируется к справедливым значениям, после того как слишком быстро выросла из-за чрезмерной активности покупателей. Причем в целом тенденция к росту не останавливается.

Теоретически коррекция может быть, как волной снижения в восходящем тренде, так и волной роста в нисходящем. Однако на практике этот термин чаще применяют в ситуации восходящего тренда.

Причины появления коррекции:

Обычно коррекции предшествует ухудшение сентимента. Оптимизм сменяется тревожностью из-за возможных проблем, в результате чего покупки становятся более сдержанными, а продажи постепенно нарастают.

Когда цена достигает максимальных значений новым покупателям становится некомфортно входить в рынок, так как они хорошо видят на графике потенциал падения, а вот потенциал роста совсем не так очевиден. Кроме того, на фоне возросшей тревожности даже малейшие просадки могут испугать инвесторов и спровоцировать распродажи со стороны тех, кто открывал спекулятивные позиции в расчете на короткое движение.

— Маржинальные позиции и стоп-заявки

Больше всего нервничать приходится тем инвесторам, которые купили близко к максимумам и при снижении рискуют не сокращением прибыли, а значительными убытками. Еще опаснее ситуация обстоит у инвесторов, покупавших на заемные средства. Когда цены начинают снижаться такие участники массово получают от брокеров распоряжение margin call, при невыполнении которого позиции будут принудительно закрыты. Это может привести к лавинообразному эффекту, когда пакеты акций распродаются по любым доступным ценам, стремительно роняя котировки все ниже. При этом цена может оказаться на неоправданно низких уровнях, не отражающих реальное положение вещей.

Коррекции могут быть не только по отдельно взятой акции, но и по рынку в целом. В классическом толковании рыночной коррекцией называется снижение более чем на 10%, но менее чем на 20%.

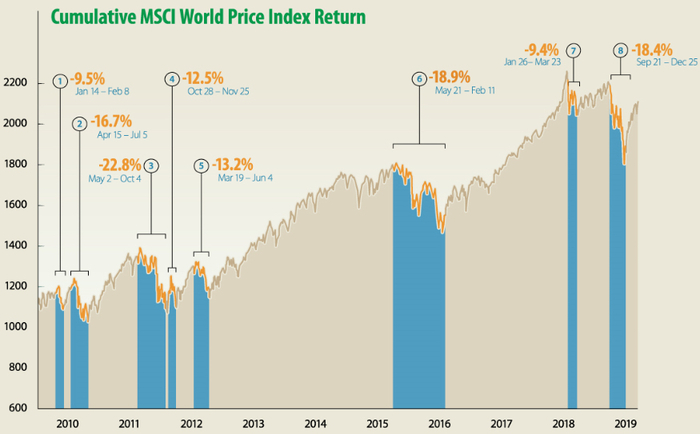

На современном мировом рынке, демонстрирующем самый длительный в новейшей истории восходящий тренд, можно было наблюдать восемь коррекций на протяжении 9 лет.

Может появиться вопрос: «Почему же инвесторы продают на коррекции, ведь рынок все равно впоследствии восстановится?». Но в том и дело, что во время коррекции часто никто достоверно не может сказать, что происходит. Это очередная коррекция или начало полноценного «медвежьего рынка»?

Из-за сложности рыночных взаимосвязей часто нельзя наверняка сказать, ухудшение макроэкономических индикаторов это первые признаки больших проблем или просто временное явление. Кроме того, проблемы, вызывающие коррекцию проблемы, часто являются по своей сути уникальными и невозможно подобрать аналогию, чтобы оценить их значимость. Как повлияют на рынок торговые войны? Чем закончится «время дешевых денег» для мировой экономики?

Разные участники рынка придерживаются разных теорий. Однако после первых значительных распродаж большинство предпочитает избежать рисков и перейти в низкорисковые активы: валюты стабильных государств (доллар, йена), американские гособлигации (treasuries) или золото. В результате массовые покупки акций сменяются массовыми распродажами, а новые инвесторы стараются остаться в стороне и переждать бурю.

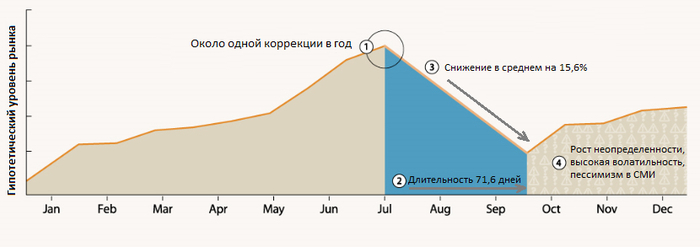

Как выглядит среднестатистическая коррекция

Рыночные коррекции являются неотъемлемой частью инвестирования на рынке акций и могут заставить понервничать даже самых опытных инвесторов. В среднем рыночная коррекция случается около одного раза в год. Средняя длительность коррекции составляет около 71,6 дней, за которые рынок теряет порядка 15,6%. При этом весьма характерными для этой фазы рынка является высокий уровень пессимизма в СМИ, которые пестрят устрашающими заголовками. Также можно наблюдать сильное расхождение в прогнозах аналитиков и высокий уровень волатильности торгов.

Механика коррекции

Часто коррекция включает в себя две ярко выраженных волны, при этом вторая волна распродаж обычно более сильная и глубокая. Эта особенность была отмечена еще в начале XX-го века Ральфом Эллиоттом, представившем финансовому сообществу свою волновую теорию.

Началу коррекции часто предшествует непродолжительная консолидация вблизи максимальных уровней, когда новые покупатели уже не приходят на рынок, но продавцы еще не спешат продавать. Вскоре происходит какое-то внезапное событие, которое играет роль своеобразного «спускового крючка», запуская первую волну распродаж — коррекционную волну А.

Первая волна коррекции обычно становится шоком для участников рынка. До нее инвесторы особо не задумывались над рисками и рассматривали преимущественно положительные сценарии. Часть игроков оказались заперты в убыточных позициях, купив на максимумах. Инвесторы, рассчитывавшие в ближайшее время продать крупные пакеты акций, теперь начинают активно искать возможности для размещения своих ордеров. На рынке появляется большой объем на продажу, который ожидает подходящих цен и достаточной ликвидности.

В то же время откат цен от максимумов создает привлекательные возможности для покупок теми инвесторами, кто планировал войти в рынок только после просадки. При поддержке краткосрочных спекулянтов они начинают постепенно выкупать падение, поднимая цену выше в рамках волны B. Здесь также возможен всплеск роста за счет выдавливания из позиций игроков на понижение, которые «шортили» на минимумах волны А.

Однако мы помним, что волна А спровоцировала переоценку рисков на рынке и теперь большое количество инвесторов стоит в «очереди на выход». Своими продажами они сдерживают восстановление и в какой-то момент останавливают волну B, разворачивая краткосрочный тренд. В этот момент конкуренция среди продавцов начинает стремительно расти и снижение ускоряется. Только что вошедшие в позицию инвесторы начинают «переворачиваться». Обновление минимума волны А, вызывает массовое срабатывание стоп-лоссов. Усугубляют ситуацию спекулянты и торговые алгоритмы, которые своими «шортами» спускают цену все глубже.

В этот период пессимизм на рынке достигает своего максимума. Заголовки в СМИ соревнуются в красноречии, перебирая все доступные синонимы к слову «катастрофа». Теперь уже никто не торопится покупать. Основную ликвидность для продавцов поставляют спекулянты, которые при первой опасности выходят из позиций, еще больше увеличивая дисбаланс. Волатильность находится на высоком уровне. Так обычно выглядит волна С в рыночной коррекции.

Выкуп после волны C зачастую бывает резкий и стремительный. Обычно в этот день с самого открытия наблюдаются активные покупки, которые поднимают цену с минимумов на 2-3 среднедневных диапазона спокойного периода. Напряженность на рынке постепенно спадает и в то время, как часть рынка все еще крайне скептично смотрит на ситуацию, наиболее проворные инвесторы вовсю скупают подешевевшие активы, ожидая восстановления цен и баснословных прибылей

Однако, цены восстанавливаются не всегда.

Как часто коррекция превращается в полноценный «медвежий тренд»

В период с 1980 по 2018 год американский рынок акций испытал на себе 36 коррекций, из которых лишь 5 переросли в полноценные «медвежьи рынки», принесшие немало огорчений инвесторам, которым не повезло оказаться в длинных позициях в те моменты. Выходит, что около 86% снижений являются обычными коррекциями, и рынок в дальнейшем успешно восстанавливается. А вот в оставшихся 14% случаев падение оказывается более серьезным и длительным.

Многим известный алгоритм 4-1-2-3-5

Как отличить коррекцию от разворота рынка

Вероятно, многих интересует вопрос, как же отличить начало длительного медвежьего рынка от коррекции? Когда снижение рынка действительно говорит о том, что стоит воздержаться от вложений в акции, а когда представляет отличную возможность для покупок по низким ценам?

Как уже говорилось выше, каждая ситуация индивидуальна. Но есть несколько ключевых моментов, которые обычно отличают временную коррекцию от рыночного кризиса:

— Коррекция в большей степени вызвана не фактическими проблемами, а их ожиданиями

Отличительной особенностью является то, что реальные проблемы, которые могли бы привести к падению стоимости активов, еще не наступили. Рынок только ждет их в будущем, строя прогнозы на различных косвенных факторах. При этом ранее на аналогичные сигналы рынок реагировал гораздо более сдержанно.

Такое поведение участников может говорить о том, что в большей степени имеет место психологический эффект, чем реальные проблемы.

— Факторы, спровоцировавшие падение, могут быть смягчены действиями государства или регуляторов

Коррекция рынка США в конце 2018 г. случилась на фоне эскалации торговых войн, ожиданий роста процентных ставок и приостановки работы правительства. В результате ФРС отказался от повышения ставки, США и Китай попытались заключить торговое перемирие, продлившееся до мая, а приостановка работы правительства не принесла значительного ущерба в масштабах финансового рынка.

Таким образом, если есть основания полагать, что органы госуправления имеют в распоряжении все необходимые инструменты для поддержки рынка, то скорее всего текущая коррекция не перерастет во что-то более серьезное.

— Коррекции часто разворачиваются, достигнув 200-дневной или 200-недельной скользящей средней

Во время коррекционного снижения ряд инвесторов пристально наблюдают за рынком и ожидают подходящего момента, чтобы купить по привлекательным ценам. Однако фундаментальный анализ не может дать ответа на вопрос, где может произойти разворот. Тогда на помощь приходит анализ технический. 200-периодная скользящая средняя является весьма распространенным среди мировых инвесторов индикатором для определения момента входа в рынок. Наиболее часто ее используют на дневном графике, однако при более глубоких падениях инвесторы могут ориентироваться на недельные таймфреймы.

Важно не количество заработанных вами денег со сделки, а количество успешных сделок за определенный период времени.

Источник https://pikabu.ru/story/investitsii_i_soft_5_torgovyikh_terminalov_dlya_torgovli_na_birzhe_6743733

Источник

Источник

Источник