Как запустить систему кредитования клиентов на сайте интернет-магазина: пошаговая инструкция, обзор вариантов, преимущества

Содержание статьи

Как запустить систему кредитования клиентов на сайте интернет-магазина: пошаговая инструкция, обзор вариантов, преимущества

Кнопка “Купить в кредит” — не просто прихоть, а необходимость. Покупка товаров и услуг в рассрочку увеличивает число заявок с сайта, а значит и вашу прибыль. Современные технологии позволяют запустить функцию покупки в кредит легко и просто. Рассказываем, как это сделать.

Как это работает

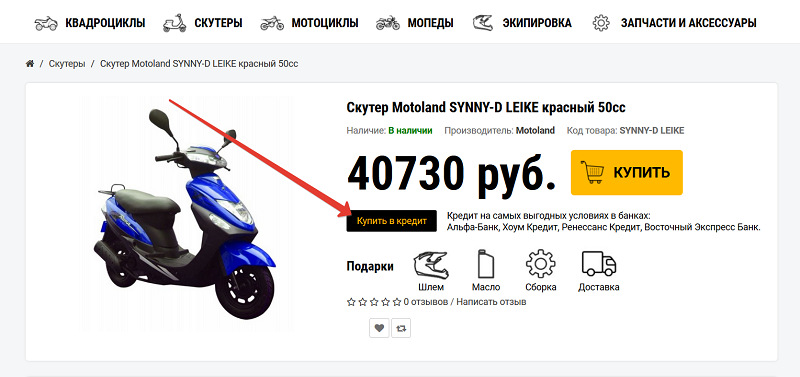

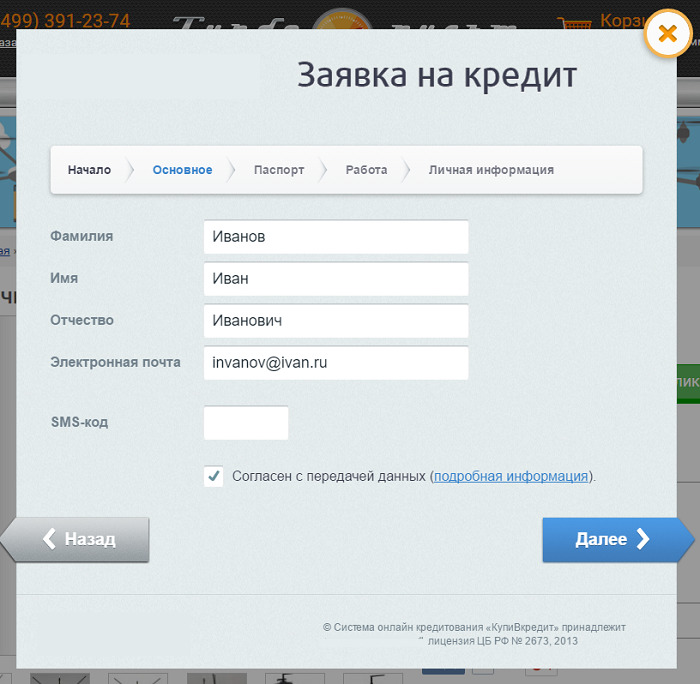

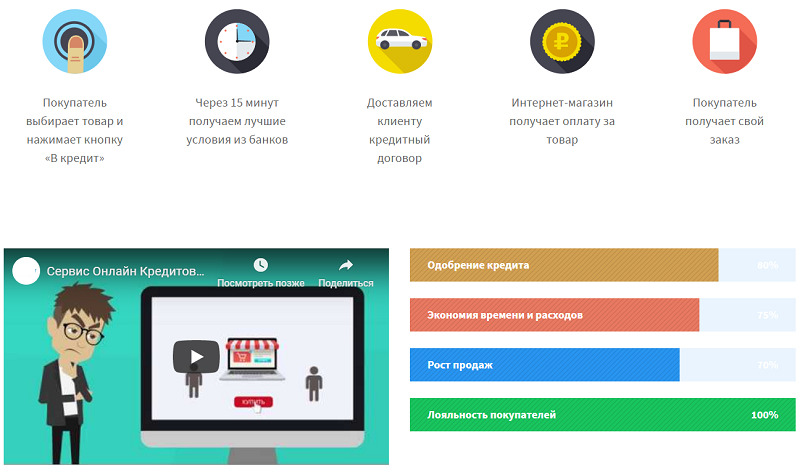

После запуска сервиса в карточке товара или корзине (рядом с кнопкой “Купить”) появляется кнопка “Купить в кредит”. Покупатель, желающий расплатиться за товар или услугу частями, кликает по кнопке и проходит в раздел оформления заявки. После того, как все данные указаны, система отправляет информацию на проверку кредитному брокеру. Дальше все зависит от того, как работает конкретный сервис. В ряде случаев менеджер назначает встречу для подписания документов — это стандартная ситуация. Иногда бумаги подписываются в офисе интернет-магазина, пункте выдачи, или их привозит курьер. Есть варианты, когда заявка оформляется исключительно в онлайне: покупатель заключает договор, не выходя из дома.

После доставки товара и подписания клиентом всех необходимых документов, банк перечисляет на счет интернет-магазина деньги. На этом взаимоотношение “магазин-клиент” заканчивается: покупатель работает только с банком, делая ежемесячные платежи.

Кому подходит

Сумма кредита, предоставляемая банками, всегда ограничена снизу. Обычно это 2-3 тысячи рублей. Заем на меньшую сумму оформить нельзя. Следовательно, запускать программу кредитования покупателей можно всем интернет-магазинам, средний чек которых равен или больше минимальной суммы кредита. Сразу отпадают магазины доставки еды, недорогой одежды и обуви, канцтоваров. А вот кому программа подойдет:

- магазины электроники, смартфонов, бытовой техники;

- интернет-магазины мебели;

- магазины брендовой одежды и обуви;

- продавцы спортивных товаров: велосипедов, тренажеров, туристического снаряжения;

- магазины строительных материалов и так далее.

Кнопка “Купить в кредит” на сайте по продаже мототехники

Что вы получаете, запустив программу кредитования покупателей

Подключение к системе дает массу преимуществ:

- Повышение лояльности покупателей. Многие клиенты изначально настроены на покупку в кредит. Особенно это касается дорогостоящих товаров. Это значит, что они будут искать интернет-магазин, где предусмотрена такая возможность.

- Увеличение среднего чека. Часто бывает, что на руках у клиента имеется ограниченное количество денег. При этом он готов потратить больше, но пока не располагает такой суммой. Покупка в кредит снимает эту проблему.

- Рост продаж. Исследования, проведенные агрегаторами кредитования, показывают, что количество сделок в первые 6 месяцев работы по кредитным программам, увеличивается до 43%. В некоторых случаях этот показатель возрастает в разы.

- Рост продаж дополнительных товаров.

- Больше спонтанных покупок. Здесь работает человеческая психология: клиент не может себе позволить отдать сразу большую сумму, а вот платить небольшими частями — вполне. Это увеличивает вероятность сделки.

- Увеличение числа повторных покупок.

- Увеличение конверсии на сайте.

- Рост показателей KPI, CTR в ленте и выдаче. Когда клиент видит в сниппете, что данный магазин осуществляет продажу в кредит, вероятность перехода по ссылке выше.

- Увеличение числа клиентов.

- Увеличение выручки, прибыли и оборота. Наступает как следствие всех предыдущих пунктов.

Способы запуска системы кредитования на сайте

Заключить договор с банком-партнером

Суть подхода: вы выбираете подходящий для сотрудничества банк и заключаете с ним соглашение на кредитное обслуживание клиентов. Большинство российских банков предоставляют такие услуги.

Плюсы:

- прямое сотрудничество с кредитной организацией без посредников;

- выгодные условия;

- возможность выбирать персональные программы, подходящие именно вам. Один из популярных вариантов — магазин дает скидку в размере процентов по кредиту, и покупатель ничего не переплачивает;

- возможность разработать и запустить собственную кредитную программу, которой нет ни у кого.

Популярные банки по кредитному обслуживанию клиентов

Минусы:

- вероятность одобрения кредита ниже. Если вы работаете только с одним банком, и он отказал клиенту в выдаче займа, покупка не состоится, и человек уйдет в другой интернет-магазин;

- небольшой выбор кредитных программ. Придется работать только с тем, что предлагает ваш банк;

- жесткие условия. Например, минимальная и максимальная суммы кредита в разных банках разные. Если они не подходят покупателю, сделать ничего нельзя.

Недостатки устраняются подключением сразу нескольких банков. Но здесь возникают дополнительные сложности — как для вас, так и для покупателя. Интернет-магазину это сложно технически: придется дополнительно докручивать сайт виджетами и разделами меню. К тому же, договор с каждой кредитной организацией заключается отдельно, а это дольше. Трудность для клиента в том, что ему придется вручную заполнять заявки для каждого банка: отказал в кредите один — он должен обратиться в следующий. Это неудобно: придется каждый раз вводить множество данных — серия и номер паспорта, место работы, семейное положение и так далее.

На что обратить внимание при выборе банка-партнера:

- вероятность одобрения решений по кредиту — она должна быть как можно выше;

- низкий процент при больших сроках;

- работа на всей территории РФ;

- наличие офисов обслуживания клиентов в регионах и населенных пунктах. Чем их больше, тем лучше;

- банк должен обслуживать максимальное количество категорий клиентов. Некоторые кредитные организации неохотно работают с пенсионерами, индивидуальными предпринимателями или мужчинами призывного возраста. Это также надо учитывать при выборе;

- наличие положительных отзывов;

- скорость принятия решения по кредиту;

- выбор кредитных программ;

- удобство интеграции с сайтом интернет-магазина.

Опрос: “Какие высказывания в большей степени соответствуют Вашему банку”

Подключить сервис онлайн-кредитования

Для этого потребуется найти агрегатор кредитов для сайтов интернет-магазинов. Цель их работы — подобрать для клиента максимально подходящий банк.

Плюсы:

- высокая вероятность одобрения. Система рассылает заявки сразу в несколько банков-партнеров. Не одобрил один — одобрит другой. Хорошие агрегаторы работают с добрым десятком различных банков и МФО;

- вся работа лежит на плечах агрегатора. Вам не нужно нанимать кредитного менеджера, чтобы звонить клиенту и уточнять подробности сделки;

- клиент может выбирать из нескольких предложений. Например, в одном банке срок больше, но и процент выше. В другом — наоборот: маленький процент и небольшой срок. Покупатель смотрит, как ему удобнее платить и выбирает один из вариантов. Это повышает вероятность сделки.

Минусы:

- это не бесплатно: услуги сервисов стоят денег;

- нет возможности обсуждать индивидуальные условия с банками;

- это менее понятно для покупателя. Он не видит, в какой банк подает заявку, и с какой кредитной организацией будет работать.

На что обратить внимание при выборе сервиса кредитования:

- количество банков-партнеров. Чем их больше, тем лучше: повышается вероятность одобрения, а значит и продажи. Хорошо, если компания работает с 8-10 банками или больше;

- мультиплатформенность. Сервис должен интегрироваться со всеми популярными конструкторами сайтов и CMS;

- стоимость ежемесячной абонентской платы;

- скорость принятия решений по кредиту;

- репутация сервиса на рынке, наличие положительных отзывов;

- простота и удобство установки на сайт;

- наличие службы технической поддержки;

- время работ по подключению сервиса к сайту интернет-магазина. Хорошие компании делают это в течение одного дня, а то и за несколько часов.

Форма для заполнения заявки на кредит в сервисе онлайн-кредитования

Пошаговая инструкция по запуску программы кредитования покупателей

Шаг первый — открытие расчетного счета в банке

Если, конечно, у вас его еще нет. Для работы потребуется выбрать банк, открыть счет и заключить договор расчетно-кассового обслуживания. Именно на этот счет банк-кредитор будет перечислять денежные средства. Если счет уже открыт — можно без проблем использовать его.

Выбирая банк для открытия расчетного счета, обратите внимание на следующие пункты:

- стоимость годового обслуживания;

- наличие широкой линейки тарифных планов;

- дополнительные услуги: зарплатный проект, интернет-эквайринг;

- наличие офиса в вашем городе.

Еще одна важная деталь. Если вы только открываете интернет-магазин и подыскиваете подходящий банк, можно попробовать убить одним выстрелом двух зайцев. Выбирайте кредитную организацию, с которой можно заключить договор кредитования покупателей. Так вы сможете сделать все в одном месте и избежите лишней волокиты.

Шаг второй — выбор способа кредитования и поставщика услуги

Как мы уже писали, вы можете предпочесть один из сервисов кредитования для интернет-магазинов или обратиться напрямую в банк (или несколько банков).

Принцип работы и преимущества использования сервиса онлайн-кредитования

После того, как определились с моделью кредитования, нужно найти подходящего контрагента. Выше мы уже писали, на какие критерии ориентироваться.

Шаг третий — интеграция системы с сайтом интернет-магазина

Обычно процедура выполняется на стороне сервиса кредитования. Выглядит это так:

- вы оставляете заявку на сайте компании и получаете коммерческое предложение;

- если все устраивает, стороны подписывают договор;

- производится оплата услуг по договору;

- служба технической поддержки делает все необходимые настройки: устанавливает скрипты, вносит изменения в код сайта и так далее;

- после этого на сайте появляются кнопки “Купить в кредит”;

- вы начинаете принимать заявки и зарабатывать.

Есть важный момент: платформа, на которой создан интернет-магазин, должна поддерживать внесение изменений. Поэтому лучше выбирать сервисы с открытым API и возможностью корректировать исходный код сайта. Это позволит получить доступ к программному интерфейсу.

Хорошая новость для тех, кто открывает интернет-магазин

А теперь пришло время для лайфхака. Дело в том, что многие платформы для создания интернет-магазинов имеют встроенные программы кредитования покупателей. В этом случае все значительно упрощается. Нет необходимости искать партнера по предоставлению займов отдельно. Вы просто открываете интернет-магазин, а услугу кредитования подключаете в виде готовой интеграции. Все просто и удобно, а главное, не занимает много времени.

Подход можно использовать и в том случае, когда у вас уже есть готовый интернет-магазин. Поинтересуйтесь у создателей платформы, есть ли возможность подключения такой услуги на ваш сайт. Если такое реально, советуем не заморачиваться и воспользоваться предложением. Такой подход гарантирует корректную работу приложения, 100-процентную совместимость с другими сервисами и отсутствие сбоев.

Платформа для создания интернет-магазинов InSales предоставляет своим клиентам несколько готовых интеграций с системами покупок в кредит. Нужно только выбрать подходящую и запустить программу. Это можно сделать самостоятельно или обратиться в службу технической поддержки.

Заключение

И все? Так просто? Наверняка спросите вы. Да, подключение систем кредитования действительно не доставляет особых хлопот. Это можно сделать самостоятельно, без привлечения программистов и разработчиков. Главное — правильно выбрать платформу для создания интернет-магазина, и все будет в порядке.

Как оформить онлайн кредит, получить займ на карту? Полное пособие: от А до Я на сайте Недвио

В последние годы экономика России переживает не лучшие времена. Тем не менее многие люди нуждаются в улучшении жилищных условий здесь и сейчас и, порой, единственная возможность для них снять жилье, приобрести квартиру, дом или участок — оформить кредит.

В этой статье мы не будем затрагивать классические кредитные программы: ипотеку, кредитование на покупку недвижимости, поскольку для того, чтобы их оформить нужно пройти скоринг, андеррайтинг и кучу других требований банков. Очевидно, что в условиях падения доходов и отсутствия достаточных зарплат по справкам 2-НДФЛ, такие кредиты взять стало для многих практически нереально.

Между тем, рынок кредитных карт и микрозаймов гораздо более лоялен к заемщикам, да и в последние годы здесь произошел огромный прогресс: упали процентные ставки, исчезли комиссии, упростился анализ заемщиков, есть беспроцентные периоды, cashback и многое другое. В этой статье мы подробно расскажем о преимуществах данных видов займов для покупки недвижимости и не только.

Содержание:

- Где взять денег в долг на покупку недвижимости?

- Где лучше взять микрокредит: в МФО или банке?

- Реально ли оформить микрозайм и получить деньги через интернет, всего лишь по паспорту?

- Как получить деньги на карту онлайн? Что такое быстрый займ на банковский счет?

- В чем отличие займов на карту онлайн от обычных кредиток?

- Что такое экспресс кредиты и срочные займы наличными? В чем их отличие от обычных займов?

- Как подобрать займ? Куда лучше подать онлайн-заявку на кредит?

- На карты каких банков можно получить деньги?

- Как быстро получить деньги на карту Сбербанка, не выходя из дома?

- Как правильно подать заявку на срочный займ, кредит? Процедура оформления

- Можно ли получить отказ по кредиту, займу? Как оформить займ МФО без отказа?

- Могут ли дать кредит на карту с просрочками?

- Как взять кредит без уплаты процентов и комиссии?

- Что такое беспроцентный первый займ (без процентов)?

- Можно ли оформить кредит, займ бесплатно?

- Как долго обрабатывается онлайн-заявка на кредит?

- Как быстро приходят деньги на карту онлайн с МФО?

- Бывают ли онлайн займы без проверок? Можно ли получить займ с плохой КИ (кредитной историей)?

- Как получить кредит без проверки кредитной истории (КИ)?

- Где можно быстро получить займ или кредит со 100% одобрением?

- Какие сейчас процентные ставки по кредитам? В каких банках они самые низкие?

- Где сейчас самые выгодные микрозаймы и выдача срочных денег наличными?

- Можно ли оформить кредит без залога на большую сумму?

- Где можно взять кредит и займ до зарплаты на выгодных условиях?

- Что такое займы, кредиты под залог имущества (недвижимости, авто и пр.)

- Как оформить кредит, займ под залог недвижимости?

- Как оформить займ под земельный участок?

- Как оформить кредит, займ под материнский капитал?

- Что такое кредиты и займы под залог ПТС?

- В чем отличия долгосрочного и краткосрочного займа?

- Что такое виртуальная кредитная карта?

- Что такое моментальные займы на карту через интернет?

- Что такое займы на Киви без привязки карты?

- Как срочно оформить кредит, займ через интернет?

- Можно ли оформить срочный кредит под 0 процентов?

- Где взять быстрый кредит на сумму 20000, 30000 рублей?

- Можно ли оформить займ, получить кредит без справки о доходах и поручителей?

- Выдают ли кредиты студентам, безработным и пенсионерам?

- Как получить деньги на карту за 5 минут?

- Можно ли получить займ, кредит на электронный кошелек?

- Как получить займ переводом на Золотую Корону?

- Как получить деньги денежным переводом на карту Кукуруза?

- Как получить кредит денежным переводом на карту Маэстро?

- Как оформить денежный займ через Контакт?

- Можно ли получить новый займ, не погасив старый?

- Можно ли оформить кредиты и займ без электронной почты?

- Как МФО перечисляет деньги на счет?

- Что такое деньги в долг на телефон с мгновенным переводом?

Где взять денег в долг на покупку недвижимости?

Жилищные кредиты не являются одним из приоритетных направлений в секторе банковского кредитования. Но эта услуга становится все более популярной среди граждан, так как большое количество людей предпочитает не квартиры в душных городах, а загородные дома.

Мы предлагаем вам ознакомиться со списком кредитных организаций, где вы можете получить кредит такого типа, в том числе без предоплаты. Далее мы выясним, сможете ли вы получить потребительский кредит на покупку дома или для этих целей подходит только ипотека.

| Название банка | Процентная ставка | Сумма | Срок |

| Сбербанк | от 8,6% | 300 тыс. р.- 300 млн р. | 12 — 360 мес. |

| Россельхозбанк | от 8,85% | 100 тыс. р. — 20 млн р. | 1 — 360 мес. |

| Райффайзенбанк | от 12,75% | 500 тыс. р. — 26 млн р. | 12 — 360 мес. |

| Газпромбанк | от 10,2% | 500 тыс. р. — 60 млн р. | 12 — 360 мес. |

| Банк Открытие | от 10,7% | 500 тыс. р. — 30 млн р. | 60 — 360 мес. |

| Росбанк | от 9,75% | от 300 тыс. р. | 36 — 300 мес. |

| Юникредит Банк | от 12,5% | до 15 млн р. | 12 — 360 мес. |

Где лучше взять микрокредит: в МФО или банке?

Это довольно частый вопрос среди потенциальных заемщиков. Что-ж, давайте сравним их плюсы и минусы:

- Удобство. Если вы хотите подать заявку на кредит через Интернет сайты, либо на веб-сайте банка, после рассмотрения и утверждения вам, в любом случае, придется обратиться в офис банка, чтобы получить деньги. Конечно, весь процесс не займет много времени, заявка будет обработана примерно через 15 минут, и скорость, с которой вы получите деньги, будет зависеть от близости вашего филиала. В то же время, если вы заполните онлайн-заявку на микрокредит от МФО, то кредит будет переведен на вашу карту сразу же после того, как она будет одобрена. В этом случае нет необходимости создавать новую карту. Достаточно той, что у вас есть. Независимо от отделения и банка, где вы ее получили. Это позволит вам получить необходимую сумму быстро и не выходя из дома;

- Переплата. Разумеется, кредиты от МФО будут стоить дороже, потому что проценты начисляются ежедневно. Средняя процентная ставка по микрозаймам за день использования денег сегодня составляет 1,0-1,2%. В то же время в банках процентная ставка намного меньше и составляет 15-20% годовых;

- Сумма кредита. Очевидно, что если вам нужна крупная сумма наличными, лучше обратиться в банк. Большинство банков готовы прокредитовать заемщиков на любые цели на сумму в 300-500 тысяч и даже 1 миллион рублей. В микрофинансовых организациях максимальная сумма кредита намного ниже, чаще всего она не превышает 30-50 тыс. руб. Чтобы рассчитать максимально допустимую сумму, вам необходимо заполнить онлайн-заявку на кредит на официальном сайте организации;

- Срок погашения. В этом плане условия банков и МФО также сильно отличаются друг от друга. В микрофинансовых организациях, как правило, срок кредита не превышает 30-60 календарных дней. В то же время, банки готовы выдать кредиты сроком до 5 лет;

- Простота оформления. В этом плане однозначный лидер — МФО. Для того, чтобы получить деньги от МФО вам понадобится всего 10-15 минут. Получить кредит в банке так быстро невозможно, потому что сам процесс рассмотрения заявки, ее одобрения, перевода средств, в этих организациях устроен совершенно по-другому. Плюс прибавьте время на дорогу, стояние в очередях, более высокие требования к заемщикам и их работе;

- Скорость обработки заявки. Что касается этого критерия, при оформлении микрокредита в МФО вы получите гораздо более быстрый ответ. Хотя топовые банки, при подаче заявки на займ онлайн, уже тоже хорошо научились быстро принимать решения о выдаче кредита;

- Процент отказов. В микрофинансовых организациях практически нет отказов на выдачу кредитов. Чего не скажешь о банках, особенно крупных, которые иной раз очень дотошны и даже придирчивы.

Реально ли оформить микрозайм и получить деньги через интернет, всего лишь по паспорту?

Да, это реально. Сегодня вам не нужно тратить много времени и усилий, чтобы получить деньги через банковский кредит. Если вам нужна небольшая сумма денег для оплаты ежемесячных расходов, совершения небольших покупок, начала ремонта или строительства, для этой цели можно обратиться в микрофинансовые организации (МФО(, которые предоставляют кредиты онлайн при предоставлении вашего паспорта.

Преимущества микрозаймов:

- Процесс подачи заявки на кредит не займет больше часа, если вы сделаете это в первый раз. И всего несколько минут для последующих обращений;

- Требуется только паспорт и онлайн-заявка. МФО не нужны налоговые декларации, поручительства или гарантии третих лиц;

- Деньги переводятся непосредственно на вашу карту, электронный кошелек и вы их можете тратить так, как захотите;

- Эти финансовые организации работают круглосуточно и без выходных.

Конечно, вы должны быть осторожны при заимствовании денег в Интернете. Согласно Закону о МФО, все они должны быть зарегистрированы в национальном реестре микрофинансовых организаций. К счастью, почти все известные МФО уже давно работают легально.

Как получить деньги на карту онлайн? Что такое быстрый займ на банковский счет?

Чтобы одолжить деньги онлайн на карту, просто отправьте запрос в интересующий вас банк или МФО. Благодаря развитию Интернета на сайтах этих организаций вы можете это делать круглосуточно 365 дней в году.

Порядок получения кредита при этом следующий:

- Используйте онлайн-калькулятор для расчета приемлемой суммы ежемесячных платежей. Просто введите приблизительную сумму и продолжительность транзакции;

- Пройдите регистрацию — это займет всего 10 минут. В онлайн-форме вы должны указать свое имя, паспортные данные, номер мобильного телефона и адрес электронной почты;

- Введите соответствующую сумму и срок кредита, затем выберите удобный способ получения банковской карты или счета и предоставьте данные. Подтвердите заявку;

- Дождитесь рассмотрения заявки — обычно на это уходит 5-10-15 минут. В случае одобрения на номер мобильного телефона, указанный при регистрации, будет отправлено SMS-сообщение, подтверждающее, что вы получили запрашиваемую сумму кредита.

В чем отличие займов на карту онлайн от обычных кредиток?

Во-первых, кредитная карта предусматривает выделение клиенту определенного лимита, который компенсируется ежемесячными платежами.

Кроме того, кредитная карта действительна в течение периода времени, в течение которого заемщик может использовать выделенный лимит. Вам нужно только вернуть использованную сумму до следующего платежа. В этом случае вы также можете получить беспроцентный период использования карты, который обычно продлевается на 51-55 дней. В результате заемщик не может погасить кредит сразу же после получения кредитной карты, так как платежи должны производиться ежемесячно, независимо от того, сколько доступно на карте.

В то же время онлайн займы, оформляемые через в Интернет — это один из видов традиционного кредита, который должен быть полностью оплачен до определенной даты. Очень часто эти кредиты выдаются на короткий срок, который может составлять от 2 до 4 недель. Кроме того, суммы переводятся на банковскую дебетовую карту при создании новой карты, либо при выдаче новой кредитной карты. Все онлайн кредиты могут быть погашены досрочно.

Что такое экспресс кредиты и срочные займы наличными? В чем их отличие от обычных займов?

Основное различие между экспресс-кредитом и традиционным потребительским кредитом заключается в упрощенной форме подачи заявки и ее рассмотрения.

Если потребительский кредит требует подтверждения доходов и документов, касающихся недвижимости, то придется искать поручителя или вносить в банк залог. С экспресс-кредитом это намного проще: просто предъявите паспорт гражданина и, в некоторых случаях, водительское удостоверение. После этого вы сразу получите деньги.

В отличие от обычных банковских ссуд, которые требуют полного комплекта документов, подтверждения кредита и т. д., все, что вам нужно для того чтобы получить экспресс-кредит, это паспорт и подтверждение регистрации по месту жительства (прописка).

Как подобрать займ? Куда лучше подать онлайн-заявку на кредит?

Подобрать подходящий займ сегодня проще простого. Вы можете подать заявку на кредит где угодно: на нашем сайте, официальных сайтах банков и МФО, агрегаторов кредитных продуктов. Разницы в условиях при этом нет: сами банки и МФО заинтересованы в привлечении новых клиентов и максимальном охвате, поэтому они предлагают единые условия для получения кредита среди всех партнеров.

Чтобы быстро получить кредит на выгодных условиях, лучше подать онлайн-заявку сразу во все банки. Это можно сделать на любом из кредитных сайтов-агрегаторов. В этом случае система сама автоматически выберет наиболее подходящие предложения от кредиторов с высокой вероятностью одобрения.

На карты каких банков можно получить деньги?

Получить микрозаймы и микрокредиты можно на карту любого коммерческого или государственного банка.

Оптимальнее всего для этих целей использовать дебетовую карту, хотя многие МФО сегодня готовы предоставить займ и сделать денежный перевод даже на кредитные карты.

Как быстро получить деньги на карту Сбербанка, не выходя из дома?

Деньги на карту Сбербанка в настоящее время являются самым популярным видом быстрых займов. Оно и понятно — это самый крупный банк в стране с огромным числом клиентов.

Можно ли взять деньги в долг на карту Сбербанка? Однозначно, да — 99% банков и МФО предоставляют такие займы. Однако это не единственный способ получить быстрый займ на карту и если у вас есть карты других банков, то вы можете перевести на них деньги ровно на таких же условиях.

При этом не важно, есть ли у вас карта зарплатного клиента ВТБ, пенсионная карта Альфа-Банка или другого банка. Условия для всех банков одинаковы.

Как правильно подать заявку на срочный займ, кредит? Процедура оформления

- Заполните специальную форму на сайте выбора кредита;

- После расчета вашего кредитного рейтинга будут выбраны наиболее выгодные предложения от банков с соответствующими условиями выдачи займа;

- Вы выбираете кредитора среди предложенных и отправляете запрос в банк, МФО;

- Предварительное решение по вашей заявке будет известно уже в течение нескольких минут;

- После утверждения заявления сотрудник банка свяжется с вами, чтобы завершить оформление кредита.

Можно ли получить отказ по кредиту, займу? Как оформить займ МФО без отказа?

Это может случиться, но происходит, как правило, крайне редко, поскольку требования к заемщикам у микрокредитных организаций намного мягче, чем у банков.

Рассмотрим наиболее частые причины в отказе выдаче микрозаймов:

- SIM-карта. Если ваша SIM-карта зарегистрирована под именем, не соответствующим информации анкеты и копии вашего паспорта, вы автоматически получите отказ;

- Имя на карте. Если имя и фамилия на лицевой стороне банковской карты не совпадают с копиями паспортов, указанными в анкете, вам откажут в получении кредита;

- Нулевой баланс на карте. Как правило, большинство МФО, перед тем как перевести деньги на карту, изначально проверяют ее баланс. Для этого они списывают с нее тестовую сумму: обычно 10 рублей и возвращают ее обратно. Если баланс вашей карты будет равен нулю, вы автоматически получите отказ в получении займа;

- Открытая задолженность. Если у вас есть непогашенные кредиты от других МФО (не банков), вы с высокой вероятностью получите предложение кредита на меньшую сумму, а при сильной закредитованности — отказ;

- Наличие документов. Количество предоставляемых документов (с фото) и их качество также влияют на решение об утверждении кредита. Попробуйте предоставить как минимум два документа (напр. паспорт и водительские права);

- Ошибки в форме заявки. Все данные, указанные в заявке, проверяются роботом. Любая ошибка, опечатка могут вызвать автоматическую ошибку скрининговой системы и привести к отрицательному решению о выдаче кредита.

Второстепенными причинами отказа, как правило, являются несоблюдение заемщиком требований МФО, либо когда требования заемщика не соответствуют условиям предоставления кредита. Некоторые примеры несоответствий перечислены ниже:

- Занятость. Получить займ при отстутствии постоянной работы очень сложно. Некоторые МФО избегают таких заемщиков, другие предоставляют кредиты лишь на небольшие суммы и короткий срок;

- Возраст заемщика. Кредитные организации предъявляют разные требования к возрасту заемщика. Минимум: от 18 лет (хотя у большинства обычно это 21 год). Если вы моложе, это станет причиной отказа;

- Сумма кредита: максимальная сумма кредита ограничена для всех МФО. Если вы запросите больше, чем предлагает компания, в выдаче такого займа вам будет отказано;

- Срок кредита: минимальный и максимальный срок кредита указан в условиях МФО. Если вы укажете период меньше или длиннее указанного периода, он может быть отклонен.

Таким образом, отвечая на вопрос: «Можно ли оформить займ в МФО без отказа», скажем — да, это возможно. Если соблюсти все необходимые требования кредитора.

Могут ли дать кредит на карту с просрочками?

По закону кредитные учреждения обязаны предоставлять в бюро кредитных историй (БКИ) любую информацию о несвоевременной оплате кредитов, начиная с 5 дня. Хотя на самом деле банки задерживают эту информацию на 1-2 недели и более.

В любом случае полагаться на то, что банк или МФО не заметят вашей просрочки, не стоит. Лучше разобраться с причинами проблемы. Следует учитывать, что просрочки могут возникнуть по разным причинам:

- Технические просрочки в платежах могут возникать из-за банкротства банков и других технических проблем. То есть плательщик оплачивает платеж вовремя, но это отражается в кредитной истории через одну-две недели. В этом случае клиент не входит в категорию злонамеренных должников, и наличие просрочки не влияет на решение кредиторов;

- Кратковременные просрочки. Одиночная задержка с оплатой кредитного платежа не считается систематическим нарушением. Некоторые банки готовы одобрить кредит, если заявитель имеет просрочки сроком до 10-15 дней, но в прошлом регулярно выплачивал свой долг;

- Долгосрочная просроченная задолженность сроком от 1 месяца считается намеренным уклонением заемщика от обязательств. С такими пометками в БКИ практически невозможно получить кредит в банке (особенно, если это не единичный случай).

Разумеется, ситуации бывают разные. Просрочка и задолженность по оплате по предыдущему кредиту может возникнуть даже среди ответственных заемщиков, например, из-за невыплаты работодателем заработной платы или непредвиденных медицинских расходов.

Что же делать в этом случае? Если вы не можете одолжить деньги у своих друзей или обратиться в свой банк, попробуйте убедить кредитора в своей благонадежности:

- Укажите все источники дохода;

- Подтвердите свою благонадежность соответствующими документами: справкой с работы, банковской выпиской и выписками из электронного кошелька, договорами аренды имущества, дивидендного сертификата, процентов по вкладам и т. д.;

- Предоставьте больше информации о себе: адреса, сотовые телефоны себя и близких родственников;

- Предложите поручителя с официальной работой и подтвержденным доходом.

Как взять кредит без уплаты процентов и комиссии?

Многие финансовые учреждения предлагают широкий спектр продуктов, в том числе кредит без оплаты процентов. Существует несколько видов кредитов, которые позволяют использовать деньги без переплаты процентных ставок: льготные ставки, долгосрочные кредитные карты, специальные предложения от микрофинансовых организаций для новых и постоянных клиентов.

Одним из преимуществ кредитной карты является наличие льготного периода. Основным принципом свободного использования долга является своевременное погашение задолженности в полном объеме за период, указанный Банком, и соблюдение условий выдачи денежных средств в соответствии с правилами Банка для поддержания беспроцентного периода.

Существуют специальные банковские карты, которые позволяют использовать деньги под 0 процентов без переплаты и без комиссии при определенных условиях — рассрочка платежа. Вы можете пользоваться ими до года без комиссий и процентов у партнеров банка, однако функция снятия наличных не предусмотрена.

В рассрочку вы также можете купить автомобиль или квартиру. Требуется авансовый платеж за покупку автомобиля, который может достигать 50% от стоимости. Средний срок погашения до 12 месяцев. Жилье в рассрочку также оформляется при условии достаточного первоначального взноса от 50%. В отличие от ипотеки, при рассрочке на квартиру страховка необязательна. Срок выплат – от 4 месяцев до 2 лет. Такой вариант предлагают застройщики для покупки как готового, так и строящегося жилья.

Что такое беспроцентный первый займ (без процентов)?

Некоторые молодые МФО (которые недавно открылись), для привлечения большего числа клиентов, сегодня готовы выдать первый займ совершенно бесплатно, без процентов. При двух условиях:

- беспроцентные микрокредиты могут быть получены заемщиками, которые впервые обратились за услугами конкретной МФО;

- переплаты по займу не возникнет, если кредит погашен полностью или в срок.

Если эти условия не будут выполнены, услуга не будет предоставлена, и проценты будут начисляться в соответствии с тарифом кредитора. Кроме того, такой кредит предоставляется только новым, незарегистрированным ранее заемщикам.

Что нужно, чтобы получить первый кредит без процентов? Каждая компания предъявляет свои требования к заемщикам. Тем не менее, у всех программ есть и общие черты:

- клиенту должно быть больше 18 лет;

- он должен иметь российское гражданство;

- иметь постоянную регистрацию (прописку) по месту жительства;

- заемщик не должен иметь незакрытых кредитов и займов в других компаниях.

Конечно, наличие просроченных кредитов не является основной причиной отклонения заявки в микрокредитной компании. Тем не менее, если заемщик уже погасит другие кредиты, будет трудно получить новый займ без отказа. Кроме того, некоторые МФО могут попросить указать место работы. Это может быть даже неофициальный источник дохода, поскольку беспроцентные займы выдаются без справки о доходах.

Можно ли оформить кредит, займ бесплатно?

Беспроцентный займ — это вид кредита, который не требует уплаты процентов. Этот кредит также называется безвозмездным, если речь идет о покупке какого-либо товара или других вещах — автомобиля, недвижимости.

Есть несколько вариантов получения беспроцентного кредита:

- Перевод средств от учредителя компании или между дружественными компаниями;

- Помощь сотруднику от имени компании;

- Финансовые вливания в бизнес от материнской компании.

Также эти виды кредитов могут быть:

- между физлицами;

- между юридическими лицами;

- кредит физическому лицу от юридического лица и наоборот.

Важно отметить, что ни банки, ни микрофинансовые организации обычно не предоставляют такие кредиты: эти компании существуют за счет уплаченных процентов и не могут раздавать деньги бесплатно, даже в форме первого кредита. Однако у многих банков и МФО существует так называемый льготный период, в течение которого вы пользуетесь деньгами бесплатно — т. е. вы можете взять кредит и вернуть его без уплаты процентов.

Как долго обрабатывается онлайн-заявка на кредит?

Однозначно на этот вопрос ответить нельзя, так как для каждого заемщика этот параметр индивидуален. Если вы проанализируете этот вопрос с точки зрения отсутствия электронной почты, то без этого инструмента информация будет обрабатываться таким же образом. Как правило, большинство онлайн займов рассматриваются за 3-15 минут. Автоматизированные микрофинансовые службы быстрее реагируют на запросы, а оценка проверяет всю информацию.

Если проверка персональных данных выполняется сотрудником компании, этот процесс может занять несколько часов. Все МФО предоставляют на своем веб-сайте среднее время для рассмотрения заявки. Обратите внимание на этот момент. Если вам нужны деньги очень быстро, более выгодно использовать роботизированную систему, которая принимает решения практически сразу по запросу клиента.

Как быстро приходят деньги на карту онлайн с МФО?

В большинстве случаев деньги поступают на карту в течение 10-15 минут после того, как заполнена анкета и осуществлена ее проверка.

Бывают ли онлайн займы без проверок? Можно ли получить займ с плохой КИ (кредитной историей)?

Безусловно, сложно получить кредит без проверки вашей кредитной истории, поскольку сегодня практически все банки и МФО обращают внимание на качество заемщиков, смотрят их платежеспособность и надежность, анализируя информацию из БКИ. Хотя, безусловно, есть банки и МФО, где можно об этом не беспокоиться.

Есть несколько способов получить кредит без проверки истории, либо с минимальной проверкой кредитного рейтинга:

- Кредит на покупку товаров. Самый простой способ — когда вы покупаете в кредит, магазины почти никогда не проверяют вашу историю займов, а это значит, что вы можете купить любой товар без проблем, не получив при этом отказа;

- Оформление кредитной карты. Вам не нужно подавать заявку на деньги, вы можете оформить кредитную карту с возобновляемым кредитным лимитом. Да, в этом случае, вы можете снять деньги только с комиссией, и проценты довольно высоки. Тем не менее, это решение идеально подходит для покупок, особенно когда есть льготный период для кредитов, когда проценты не начисляются;

- Кредит под залог квартиры или автомобиля. Если вы берете займ под залог дома или автокредит, вероятность получения одобренного кредита возрастает. Но вы должны что-то предложить банку взамен;

- Оформить займ в лояльном или молодом банке. Если государственные банки проверят все, что возможно, молодые и развивающиеся банки будут бороться за конкуренцию и, вероятно, предоставят необходимую сумму без проверки КИ;

- Экспресс кредиты. И, наконец, сегодня на рынке есть много малых финансовых предприятий, которые выдают деньги до зарплаты по ставке от 1% до 2% в день, где они почти никогда не проверяют историю заемщика.

Как получить кредит без проверки кредитной истории (КИ)?

Для тех людей, у кого отличная кредитная история (КИ) и высокая официальная зарплата, все банки предоставляют кредиты на лояльных условиях. Тем же, кому действительно нужны деньги — для тех, кто потерял работу, и для тех, у кого уже есть крупные кредиты, увы, банки относятся по-другому и не спешат кредитовать. И если у человека также есть плохая КИ, получение нового кредита для него обычно будет большой проблемой.

Но что делать если у вас плохой кредитный рейтинг? Практика показывает, что получить кредитную карту в банке гораздо проще, чем получить кредит наличными. В то же время не стоит полагаться на большой кредитный лимит. Но вероятность одобрения заявки будет намного выше, чем для денежного кредита.

Если вы обнаружили, что у вас плохая кредитная история, но в то же время вы приложили все усилия для ее исправления и хотите взять новый кредит, лучше всего обратиться в банки, которые более лояльны к заемщикам с плохой КИ. В этом случае более вероятно, что вам не будет отказано в получении займа. Эти финансовые учреждения включают в себя молодые, развивающиеся банки, а также большинство МФО.

Мы выбрали для вас 6 банков, в которых, согласно отзывам клиентов, самые высокие шансы получить кредит даже с испорченной КИ:

Где можно быстро получить займ или кредит со 100% одобрением?

Где можно получить потребительский кредит со 100% вероятностью одобрения? Безусловно, однозначно ответить на этот вопрос нельзя, так как каждый заемщик индивидуален и 100% гарантии получения кредита не существует.

Однако есть ряд банков, где, судя по статистике, отказов выдают меньше всего. Рекомендуем подать заявки на кредит в них в первую очередь:

- Тинькофф;

- Восточный;

- Ренессанс Кредит;

- Альфа Банк;

- Совкомбанк;

- Локо Банк.

Что касается МФО, то у них порог одобрения для заемщиков на порядок ниже, чем в банках. И с вероятностью 90% и даже 95% оформить займ в них вы сможете без проблем.

Какие сейчас процентные ставки по кредитам? В каких банках они самые низкие?

В таблице ниже мы приводим сравнение самых низких процентных ставок, предлагаемых топовыми банками:

Уральский Банк РиР

Взять кредит под 10% годовых можно в банках: Восточный, Альфе и Газпромбанке. Преимущество этих банков состоит в том, что они принимают заявки во внимание без необходимости справки с работы. Кроме того, Тинькофф и Совкомбанк не требуют подтверждения дохода, но их минимальная планка составляет 12% годовых. Вполне возможно получить деньги с относительно низким процентом в 15% в Уральском банке Реконструкции и Развития (УБРиР).

Где сейчас самые выгодные микрозаймы и выдача срочных денег наличными?

Разумеется, онлайн кредиты от МФО и микрозаймы не могут «похвастать» столь низкими ставками, как кредиты от топовых банков. Зато они оформляются гораздо быстрее и с меньшими требованиями (а порой и вовсе без них).

Ниже представляем таблицу самых выгодных микрозаймов от МФО в 2019 году:

Эти девять МФО утверждают заявки практически мгновенно за 10-20 минут. Большинство из них 24 часа в сутки.

Микрокредиты выдаются более лояльно, чем традиционные банковские займы — практически безотказно, за редким исключением. В 95% случаев требуется только один паспорт. Иногда они могут запросить второй документ или справку о доходах, например, если вы берете сумму более чем на 30 000 рублей или на длительный период (в 2 и более месяцев).

Можно ли оформить кредит без залога на большую сумму?

Как правило ограничение суммы онлайн-кредита, который может быть выдан без предоставления сертификатов и гарантий, составляет 100 000 рублей. Этот кредитный лимит выдается практически сразу обычным клиентам МФО. Если вы хотите получить большую сумму, вам нужно позаботиться о залоге или найти гаранта (поручителя).

Оформляя кредит на большую сумму через МФО следует также учесть, что микрокредиты для большинства граждан связаны с относительно коротким сроком кредитования. Но есть МФО, в которых вполне возможно получить долгосрочный кредит. Так, к примеру, можно получить деньги от МФО на 1, 2 года или даже больше. Однако при подаче заявки на этот кредит вам необходимо внимательно изучить договор. Вполне вероятно, что переплата за такой срок может оказаться слишком большой.

Где можно взять кредит и займ до зарплаты на выгодных условиях?

Быстрые микрокредитные займы в Москве и других городах России можно оформить онлайн или в офисах микрофинансовых организаций. Причем все делается быстро — на все про все буквально 10-15 минут. Для этого заемщик должен заполнить анкету онлайн и отправить ее на рассмотрение, дождаться положительного решения и получить деньги либо на карту, либо наличными средствами.

Такие кредиты предоставляются под любые нужды. Все что вам нужно — это паспорт и мобильный телефон для регистрации. Справки с работы и другие документы не нужны.

Что такое займы, кредиты под залог имущества (недвижимости, авто и пр.)?

Такие кредиты еще называют залоговыми или обеспеченными. Суть их заключается в том, что банк предоставляет деньги под залог вашего имущества. Это может быть недвижимость (квартира, дом, участок), автотранспортные средства, акции, бизнес-активы и пр.

Все обеспеченные кредиты делятся на 2 группы:

- целевые кредиты выдаются на конкретные цели, например, для покупки участка, дома, квартиры или автомобиля;

- нецелевые кредиты: заемщик в этом случае может распоряжаться деньгами по своему усмотрению.

При подаче заявки на кредит под имущество можно предоставить банку в залог:

- недвижимость: квартиры, частные дома, земельные участки, многоквартирные дома, дачи;

- личное имущество: транспортные средства, ювелирные изделия, антиквариат;

- сбережения: депозиты, ценные бумаги.

Перед подачей заявки на такой кредит оценка недвижимости обязательна. По ее результатам определяется стоимость, которая влияет на расчет максимально возможной суммы кредита.

Также учтите, что в среднем недвижимость оценивается банками до 80% ее оценочной стоимости. А автомобили и другие транспортные средства будут оценены, в лучшем случае, в 50% до 70% от их рыночной цены.

Еще одним важным параметром обещанного имущества является его возраст. Поэтому в большинстве случаев кредит может быть предоставлен на автомобиль не старше 5 лет.

Срок возврата кредита будет зависеть от предмета залога:

- Если здания являются залоговыми, банки часто соглашаются ждать до 20 лет для полного погашения всей суммы;

- Предоставляя транспортное средство в качестве обеспечения, заемщик может рассчитывать на срок кредита, не превышающий 10 лет.

В целях реализации принципа гарантийного страхования банк взимает плату за соответствующее имущество. Хотя оно остается собственностью должника, он не сможет продать его по своему усмотрению. Другими словами, предмет залога не может быть продан, подарен или иным образом передан в другие руки без согласия банка.

Как оформить кредит, займ под залог недвижимости?

Недвижимость — это, пожалуй, самый любимый актив для банков, после, собственно, денег. Вот почему такие кредиты оформить для заемщика относительно просто.

Основные отличия займа под залог недвижимости от других видов кредитов:

- сниженная процентная ставка;

- срок кредитования до 20-30 лет;

- минимальный пакет документов.

Еще одной привлекательной особенностью кредитов под залог недвижимости является тот факт, что эти программы имеют крайне низкий процент отказов. Банки готовы рассмотреть такие заявки на кредит даже у тех заемщиков, у которых нет подтвержденного дохода.

Чтобы получить такой кредит, вы можете заложить в залог следующие виды недвижимости:

- квартира, дом, комната;

- земельный участок;

- коммерческие объекты и помещения;

- гараж;

- загородный дом и т. д.

Учтите, если имущество находится в совместной собственности, оно может быть заложено только с согласия всех совладельцев. Однако, если один человек обязуется участвовать, согласие других не требуется.

Также имейте ввиду, что следующие виды недвижимости не могут стать залогом по кредиту:

- жилье в аварийном состоянии или под снос;

- квартира или дом, в котором зарегистрированы несовершеннолетние дети, иждивенцы, заключенные или военные;

- объекты недвижимости с обременениями;

- квартиры и участки, приватизация которых была проведена с нарушениями.

Как оформить займ под земельный участок?

С психологической точки зрения гораздо проще отдать землю в качестве гарантии кредита, чем рисковать квартирой или домом, в котором вы живете. Часто земля даже не используется заемщиком, она покрыта сорняками и ждет лучших времен, когда у владельца появятся деньги на строительство дома.

Есть ли выгода использовать свой участок в качестве залога по займу? Разумеется, да. Тем более, что такой актив увеличивает ваши шансы на получение кредита во много раз. Особенно, если речь идет о получении целевого кредита под залог участка: для строительства дома или покупки готового.

Какие преимущества вы при этом получаете:

- Более низкую процентную ставку. Даже минус 1 процент годовых в вашу пользу сэкономит вам десятки тысяч рублей;

- Возможность оформить кредит на более длительный срок. А это значит, что можно выбрать для себя более комфортный размер ежемесячного платежа;

- Большую сумму кредита. Она увеличивается пропорционально стоимости вашего земельного участка;

- Упрощенный процесс оформления. Служба безопасности банка или МФО уделяет меньше внимания вашей кредитоспособности и требует меньше документов.

Увы, но при всех плюсах таких сделок, оформить кредит под залог участка — совсем не простая задача. Дело в том, что для того, чтобы банк признал ваш земельный участок объектом залога, он должен быть ликвидным. А это значит что он должен быть с категорией ИЖС, со всеми коммуникациями и находится не дальше 20-30 км от города. Список требований может быть больше. Поэтому разумнее сначала изучить требования банка на этот счет, прежде чем выбирать этот тип займа.

Как оформить кредит, займ под материнский капитал?

Такой кредит оформить нельзя, ни наличным, ни безналичным путем. Материнские сертификаты выдаются государством строго под целевое использование, и все платежи по ним осуществляются только банковским переводом, после соответствующей проверки.

Конечно, на рынке еще остались МФО, который предлагают обналичить материнский капитал. Однако вы должны иметь ввиду, что эти транзакции незаконны, а организации, которые предлагают такие услуги — мошенники. Кроме того, вы рискуете попасть под уголовную ответственность, если согласитесь участвовать в этой схеме. Поэтому лучше отбросить всяческие идеи взять кредит наличными с использованием материнского капитала.

Что такое кредиты и займы под залог ПТС?

Если у вас есть автомобиль, вы можете получить кредит под паспорт транспортного средства (ПТС). Обратившись в МФО вы можете получить деньги под залог автомобиля практически сразу, при этом сам автомобиль остается у владельца.

Кредит под залог ПТС можно получить, если:

- Вы предоставите российский паспорт, ПТС и свидетельство о регистрации транспортного средства (СТС);

- Вам больше 18 лет / 21 года (в зависимости от условий соответствующей МФО);

- Ваша машина не внесена в реестр угнанных транспортных средств;

- Если все долги и автокредиты на покупку машины уже погашены.

Оформление кредита под залог ПТС делается просто. Достаточно зайти на веб-сайт кредитной организации и оставить заявку. Сотрудник компании свяжется с вами и предложит оценить машину. Вы можете сами решить как вам проще оформить сделку: посетить офис, отправить документы онлайн или пригласить менеджера в удобное для вас место.

При осмотре автомобиля эксперт оценивает его внешний вид, условия эксплуатации, марку, пробег и год выпуска. Обычно кредит под залог ПТС не превышает 70-80% от рыночной стоимости автомобиля. Залогом по кредиту выступает ПТС — он хранится в МФО в течение всего срока действия кредитного договора.

В последние 2 года займы под залог ПТС стали очень популярными среди российских автовладельцев, поскольку имеют ряд преимуществ:

- МФО готовы выдать под залог машины обычные кредиты без залога. Однако с помощью обеспеченного кредита под ПТС вы можете рассчитывать на гораздо большую сумму — до 5 миллионов рублей — в зависимости от машины (по закону МФО не могут выдавать больше);

- В отличие от автоломбардов, при получении денег от МФО машина остается с вами. Вы можете ею распоряжаться и ездить куда вам будет нужно;

- Вы можете получить деньги наличными или на карту (в некоторых МФО курьер доставит деньги в день обращения);

- Для оформления такого кредита не требуются поручители;

- Оформить займ под залог ПТС можно даже с плохой кредитной историей или вовсе без нее.

В чем отличия долгосрочного и краткосрочного займа?

В зависимости от периода, на который переводятся деньги, кредиты делятся на:

- краткосрочные — от нескольких дней до года;

- среднесрочный — со сроком погашения 1-5 лет;

- долгосрочный — на 5 лет.

Краткосрочные кредиты обычно нецелевые. Эти деньги можно использовать на любые цели и покупки, начало бизнеса, приобретение недвижимости, оплату лечения, образования, коммунальных услуг и просто «на жизнь».

Основное различие между краткосрочными кредитами и средне- и долгосрочными кредитами заключается в более высокой процентной ставке и меньшей сумме кредита.

Микрокредит часто выдается без залога, поручителя и справок о доходах. Однако, как правило, в краткосрочных займах суммы ограничены планкой в 50-100-200 тысяч рублей. Если вам нужна более внушительная сумма, лучше рассмотреть займы под залог имущества. Те же автоломбарды сегодня готовы выдать кредит до 80% от оценочной стоимости автомобиля.

Долгосрочные кредиты оформляются более придирчиво и, как правило, под залог. Банки дольше рассматривают заявки на такие займы, однако и условия для заемщика здесь более благоприятные: процентная ставка ниже, а доступная сумма кредита выше. Тем не менее, от заемщика здесь требуется больший пакет документов.

Условия кредита устанавливаются индивидуально в зависимости от дохода заемщика, цели кредита и так далее. Получение такого кредита обычно сложнее, чем краткосрочного. По мере погашения кредита риск банка возрастает, что заставляет кредиторов более осторожно подходить к предоставлению среднесрочных и долгосрочных кредитов.

Что такое виртуальная кредитная карта?

Основным отличием виртуальной карты от стандартной является отсутствие физического носителя (т. е. самой карты). После регистрации пользователь получит только данные банковской карты: номер, данные владельца, коды CVC2 / CVV2, срок действия. Этой информации достаточно для совершения покупок в интернет-магазинах и онлайн-торговых площадках.

Из-за отсутствия физического носителя использование PIN-кода для этих карт не предусмотрено. Карта находится в базе данных банка и предназначена только для покупок через Интернет.

Другие ограничения, которые отличают большинство виртуальных карт, заключаются в следующем:

- Ими нельзя расплатиться в магазине или кафе;

- Снятие наличных с такой карты невозможно — даже с кредитным лимитом;

- Нельзя делать переводы;

- Невозможно оплатить услуги карты, чтобы взять кредит на мобильный телефон;

- Относительно короткий срок использования — до 1 года.

Некоторые виртуальные карты позволяют осуществлять денежные переводы, но только за свой счет. Использование кредитного лимита возможно только для онлайн-покупок. Банк предоставляет вам все необходимые реквизиты и дальше вы можете использовать их по своему усмотрению.

Что такое моментальные займы на карту через интернет?

Благодаря развитию интернет, сегодня для того чтобы получить деньги на кредитную карту больше не нужно ехать в банк. Такие моментальные займы помогают заемщикам быстро и удобно решить вопрос с деньгами.

В настоящее время любой гражданин, кому уже исполнилось 18 лет, может подать заявку на моментальный займ. Все что для этого нужно иметь: паспорт, мобильный телефон, именную кредитную карту и действующий адрес электронной почты.

Очевидными преимуществами обращения в такие компании являются:

- Минимальный пакет документов;

- Нет необходимости посещать офис;

- Быстрый рассмотр заявки;

- Возможность досрочного погашения и продления договора;

- Прием заявок 24 часа в сутки, 7 дней в неделю.

Кроме того, постоянные клиенты имеют право на получение кредита уже на большие суммы. Повторное рассмотрение заявки для них происходит даже быстрее, чем в первый раз.

Что такое займы на Киви без привязки карты?

Многие заемщики не доверяют различным онлайн-сервисам и не готовы сохранять или привязывать свою карту к ним.

Можно ли оформить микрозайм без привязки карты? Разумеется, да. Вы можете получить кредит через Киви кошелек без привязки кредитной карты. Сегодня такую возможность предоставляют большинство МФО, которые выдают деньги на QIWI кошельки.

Как срочно оформить кредит, займ через интернет?

Все очень просто. Благодаря развитию интернет, сегодня оформить займ можно не выходя из дома. Достаточно зайти на сайт интересующего вас банка, МФО или портала-агрегатора кредитных программ (banki.ru, sravni.ru и другие), выбрать понравившийся кредит и отправить заявку.

Кроме того, удаленная подача заявки на кредит не связана с рабочим временем отделения банка: вы можете заполнить и отправить опрос в любое время суток. Что еще удобно: вы можете отправить онлайн-заявку на получение кредита во все банки Москвы, что значительно экономит ваше время. А удобный кредитный калькулятор поможет вам выбрать подходящий кредит из всех доступных предложений, учитывая:

- необходимый срок кредита;

- минимум документов;

- самую низкую процентную ставку;

- получение наличными или на карту;

- оформление без поручителей или иной гарантии.

Можно ли оформить срочный кредит под 0 процентов?

Беспроцентные кредиты или займы под 0 процентов стали все чаще мелькать в рекламе. Что это: обман, просто рекламный ход или правда? На самом деле это ни то, ни другое. Ни один банк или МФО в своем уме не будут выдавать займы бесплатно, ведь это «их хлеб». Однако такими акциями они стараются привлечь больше внимания клиентов.

Кредиты под 0 процентов — один из способов достижения позитивных, долгосрочных финансовых отношений между сторонами: кредитором и заемщиком. В таких займах нет скрытых сборов или комиссий. Вы можете получить до 70 000 рублей за 30 дней — и это реально, не заплатив ни копейки больше, чем первоначальный кредит. Все, что для этого нужно — строго следовать правилам договора.

Но что тогда получают МФО от беспроцентной ссуды? Все просто:

- Самое главное — это новый клиент. Выплачивая кредит вовремя, вы останетесь с хорошим мнением о кредитной организации и предпочтете подать заявку снова, если это необходимо;

- Для репутации бренда. Например, такое действие выполняет МФО Монеза. Помня, что они могут взять беспроцентный кредит, вы, скорее всего, порекомендуете эту компанию кому-то другому, а не другую;

- Акция запущена для постоянных клиентов, имеющих положительный счет в компании. Цель состоит в том, чтобы держать внимание, поощрять обязательства уважаемого заемщика.

К тому же оформить кредит под 0 процентов — очень просто. Всю процедуру можно легко сделать, не выходя из дома. Порядок при этом такой же, как и при оформлении традиционных займов.

Где взять быстрый кредит на сумму 20000, 30000 рублей?

Такой кредит можно оформить сегодня практически в любой кредитной организации. Сумма небольшая, а соответственно риски для банка и МФО — минимальны, как и требования к заемщику.

Срочный кредит в размере 30000 рублей оформляется путем заполнения онлайн-заявки на сайте МФО или интересующего банка. Все, что вам понадобится: это номер банковской карты и мобильный телефон для проверки SMS. Кредиты до 20000 или 30000 руб выдаются быстро без консультации и поручителей в тот же день, часто без проверки вашей кредитной истории и посещения офиса.

Минусы: для онлайн-переводов организация может запросить дополнительные документы: паспорт или СНИЛС.

Плюсы: Вы можете получить свой первый займ до 20000 руб без процентов и рассмотреть самый выгодный и одобренный микрокредит.

Можно ли оформить займ, получить кредит без справки о доходах и поручителей?

Многие банки в своих анкетах просят указать размер постоянного дохода на вашей работе, но это не значит, что они проверяют ее и подают заявление на получение справки с места работы. Банки, как правило, не отказывают заещмикам в кредите, если у них все хорошо с кредитной историей. Но что делать если ваша КИ далека от идеала?

Выход один: взять небольшой микрокредит в одном из МФО. Тем более, что сделать это сегодня достаточно просто — можно оформить займ онлайн, не выходя из дома. Вы получите запрошенную сумму и заодно исправите свою кредитную историю, и банки снова начнут доверять вам.

Безусловно, займы без справок и поручителей предлагаются на чуть менее выгодных условиях, нежели те, что предлагаются под залог имущества, со справкой 2-НДФЛ и «белым» доходом. Есть у них и другие особенности:

- Они более быстрые. Это, разумеется, основное преимущество займов без залогов и поручителей. Их плюсы — простота и скорость оформления. Заемщик не тратит время на сбор документов, либо поиски подходящего залогового обеспечения. Банки проверяют только заемщика. Эту услугу можно оформить за 1 день;

- Более высокие процентные ставки. Банки предлагают такие займы по повышенным процентным ставкам, поскольку такие кредиты для них более рискованны. Однако на этот параметр можно влиять. Как правило, чем больше ваш доход, чем больше предоставленных документов — тем ниже ставка. Такой политики придерживаются многие банки, в том числе: СКБ Банк, Хоум Кредит и Восточный Банк и др.;

- Ограниченная сумма займа. Учитывая высокорискованность таких займов, максимальная сумма кредита без информации о поручителях в большинстве банков составляет не более 200 — 300 тыс. рублей. Эта сумма может быть достаточной для покупки участка, ремонта, покупки оборудования или лечения. Вы можете погасить свой долг через 2-3 года. Однако некоторые цели требуют больше времени. В этом случае придется все-таки искать поручителя.

Выдают ли кредиты студентам, безработным и пенсионерам?

Теоретически, банк может кредитовать людей старше 18 лет, которые не имеют опыта работы или находятся в списке безработных. На практике получается, что банки не особо хотят работать с такой категорией граждан, либо делают заведомо невыгодные условия, страхуя собственные риски.

Конечно, это не значит, что кредиты безработным без поручителей и справок получить не возможно. На рынке есть кредитные организации, которые готовы выдать займ такой категории заемщиков. Однако, учтите, что банк или МФО в любом случае проверит вашу кредитную историю (КИ).

Вообще, в последнее время, появилось много банковских программ, ориентированных на студентов или безработных, которые имеют источник дохода, но не могут его подтвердить. В этом случае безработному будет выдан кредит на основании паспорта и анкеты, в которой будут указаны различные вопросы, а также указан номер телефона, что позволит работнику банка проверить достоверность предоставленной информации.

Кредитуют ли банки неработающих пенсионеров? Как и микрофинансовые организации, банки заинтересованы в кредитовании как можно большего количества потребителей. Однако такая категория заемщиков для них наименее интересна.

Где же взять кредит пенсионеру без работы? На сегодняшний день на фоне из более чем 100 МФО есть только 5 организаций, где неработающий пенсионер может оформить кредит:

- Kredito24;

- Турбозайм;

- Payps;

- МигКредит;

- MoneyMan.

Увы, но пока что остальным финансовым организациям кредитовать наших пенсионеров не интересно.

Как получить деньги на карту за 5 минут?

Микрокредиты на срок до 1 года на сумму до 80 000 рублей сегодня можно легко оформить через Интернет, буквально в пару кликов мышкой. Для граждан РФ старше 18 лет сегодня есть возможность взять кредит на долгий срок, с оформлением всего за несколько минут с любым кредитным рейтингом и практически без отклонения.

Реально ли все оформить за 5 минут? В принципе да. Однако, на практике, в большинстве случаев этот процесс занимает чуть больше — от 10 до 15 минут, поскольку кредитор должен все проверить, рассчитать переплату, а заемщик, в свою очередь, должен изучить лицензии и отзывы о выбранной микрофинансовой компании.

Разумеется, если это повторный займ в той же МФО — в этом случае от 1 до 5 минут будет достаточно для оформления такой сделки.

Можно ли получить займ, кредит на электронный кошелек?

Да, это возможно. Займы на электронный кошелек в МФО можно получить с использованием Яндекс.Денег, Киви и других платежных систем.

Сначала необходимо выбрать МФК, заполнить анкету, приложить документы и указать все данные вашего электронного кошелька. После проверки всех данных МФО переведет нужную сумму туда, куда вам нужно.

Как получить займ переводом на Золотую Корону?

Получить займ на свой банковский счет или карту также можно через систему денежных переводов Золотая Корона. Такие переводы осуществляются 24 часа в сутки, без отказа, согласно одному документу: российскому паспорту.

Чтобы гарантированно получить кредит через Золотую Корону, мы рекомендуем отправить онлайн-заявку сразу в 2-3 компании. Увеличьте свои шансы на получение денег, и вы сможете выбрать наиболее выгодный вариант.

Как получить деньги денежным переводом на карту Кукуруза?

Процесс оформления займа через карту «Кукуруза» Евросети такой же, как у микрозаймов через систему переводов «Золотая корона».

Дело в том, что одно не будет работать без другого. Невозможно получить микрокредит на карту «Кукуруза», не имея регистрацию в Короне. Поскольку, в любом случае, перевод денег происходит через «Золотую Корону». Следовательно, потенциальный заемщик должен искать МФО, которые предоставляют микрокредиты через переводы «Золотая Корона».

Если вы являетесь владельцем карты «Кукуруза», для получения микрозайма, мы рекомендуем обратиться в следующие МФО:

- Migcredit;

- Moneyman;

- MILI;

- еКапуста.

Как получить кредит денежным переводом на карту Маэстро?

Процедура оформления таких микрозаймов идентична как и с картами Виза. Большинство компаний одобряют такие займы сразу после достижения заемщиком возраста 18 лет. Тем не менее, есть МФО, где вы можете подать заявку только от 20 до 23 лет.

Сегодня карточные кредиты Maestro выдаются гражданам РФ, при условии постоянной регистрации по месту жительства. Вы должны иметь постоянный доход (необязательно официальное трудоустройство). Нет необходимости предоставлять справки о доходах для студента, пенсионера, молодой матери в декретном отпуске или безработного для получения кредита.

Срочный кредит по карте Maestro может быть также выдан даже с плохим кредитным рейтингом — большинство микрофинансовых компаний не проводят полную проверку заемщиков. Многие МФО не считают это определяющим фактором при выдаче микрозаймов населению.

Как оформить денежный займ через Контакт?

На сегодняшний день платежная система Contact является крупнейшей компанией по денежным переводам по всей России. Кредит через данную систему может быть предоставлен в любом из 400.000 офисов как в нашей стране, так и за рубежом.

Микрозаймы через Контакт — это, по сути, краткосрочный заем, который выдается максимум на 30 дней с минимумом требований (достаточно общегражданского паспорта). Такие микрокредиты можно оформить как в офисе Контакт, так и онлайн: на сайте организации или агрегаторов кредитных предложений. Таким образом, чтобы получить деньги, совершенно не обязательно посещать офис организации.

После одобрения МФО достаточно быстро переводит деньги. Весь процесс регистрации происходит через Интернет. Вы можете использовать любое устройство: смартфон, планшет или настольный компьютер.

Можно ли получить новый займ, не погасив старый?

Конечно, вы можете без проблем оформить новый кредит, не погасив при этом старый. Однако тщательно проанализируйте свое финансовое положение — не увеличит ли новый кредит нагрузку на ваш семейный бюджет?

Также, оформляя микрозаймы, следует учитывать, что сроки выполнения обязательств по таким кредитным договорам довольно короткие — от 2 до 4 недель, редко — от 6 до 12 месяцев. Поэтому лучше заранее продумать как быстро вы сможете закрыть старый займ, прежде, чем оформить новый.

Можно ли оформить кредиты и займ без электронной почты?

Большинство МФО требуют при подаче заявки на кредит указание своего e-mail адреса (электронной почты). Это является дополнительным способом проверки заемщика, а также возможностью сразу направить ему печатный договор.

Между тем, многие заемщики не имеют e-mail, или предпочитают его «не светить» направо-налево, опасаясь спам-рассылок. Но можно ли оформить микрозайм без электронной почты? К счастью, решение есть — оформить микрокредит на карту Сбербанка и назначить ее на свой личный счет. В этом случае МФО переведет вам на счет деньги даже без электронной почты.

Алгоритм действий при этом следующий:

- Изучите на сайте условия перевода денег на кредитную карту без электронной почты;

- Заполните форму клиента;

- Укажите данные вашего счета в Сбербанке;

- Отправьте запрос на кредит и дождитесь ответа.

В этом случае МФО уже не нужен ваш адрес электронной почты для того, чтобы отправить вам договор. Поскольку указанием присланного кода, вы соглашаетесь на перевод средств на условиях кредитора.

Как МФО перечисляет деньги на счет?

Сегодня на рынке существует множество микрофинансовых организаций, и каждая из них предлагает своим клиентам разные способы получения денег. Основным отличием является период, после которого вы можете получать деньги.

Итак, рассмотрим наиболее популярные способы перечисления денег на счета заемщиков:

- Перевод денег на расчетный счет или банковскую карту. Подавая заявку на получение микрокредита, просто введите данные своего банка или карты в соответствующее поле. Как правило, для получения микрозайма можно использовать только дебетовую карту, но некоторые МФО также отправляют деньги на кредитные карты. Время получения денег на счету варьируется от нескольких минут до 5 рабочих дней и зависит от заинтересованности кредитной организации;

- Наличными с доставкой в дом или в офис клиента. На рынке есть МФО, которые предоставляют кредиты на крупные суммы. Такие сделки для них очень выгодны, настолько, что они готовы привезти сумму куда вам будет угодно. Это может быть ваша квартира или офис, куда приедет специалист, который привезет деньги и необходимые документы, чтобы вы прочитали и подписали их на месте. Специалист доставит деньги к вам в удобное для вас место и время. Некоторые кредитные агентства (такие как Home Money) даже принимают решение о выдаче кредитов не дистанционно, а непосредственно дома у клиентов;

- Перевод денег через электронные системы онлайн платежей. В этом случае, чтобы получить деньги от МФО, вы должны указать номер электронного кошелька в заявке на кредит. Деньги будут зачислены на ваш счет в течение 5-10 минут. Сегодня МФО работают практически со всеми системами электронных переводов, такими как: QIWI, Яндекс Деньги, WebMoney, Money Mail.ru. Этот тип займов называется мгновенными кредитами или онлайн-кредитами. Сегодня такие услуги предоставляют большинство МФО, в том числе: Е-заем, СМС Финанс, Турбо Кредит, Вивус и т. д.;

- Перевод денег через системы денежных переводов. Чаще всего такие займы оформляются путем денежного перевода через крупные системы Contact или Unistream. Чтобы получить деньги, необходимо обратиться в отделение любого коммерческого банка и предъявить свой паспорт в кассе. Время, потраченное на такие переводы, редко превышает полчаса.

Что такое деньги в долг на телефон с мгновенным переводом?

Деньги в долг на телефон — это относительно новый вид микрокредитов, которые становится все более популярным с каждым месяцем.

- Денежные займы от мобильных операторов (МТС, Билайн, Мегафон, Теле2 и др.);

- Денежные займы на телефон от МФО;

- Переводы денег между абонентами.

Большинство кредитов на сотовый телефон заключаются в том, что небольшая сумма поступает на счет, чтобы возобновить отключенную связь. Но никто не мешает владельцу счета использовать эти деньги по своему усмотрению.

Кредиты от оператора мобильной связи имеют две характерные особенности:

- операторы предоставляют своим абонентам относительно небольшие кредиты пропорционально их стоимости связи;

- сетевые операторы не взимают проценты за использование кредитов.

Поэтому, чтобы получить кредит от оператора мобильной связи, достаточно отправить SMS-сообщение или USSD-запрос.

Телефонные кредиты от микрофинансовых организаций существенно различаются по своей природе: для МФО они относятся к числу быстрых кредитов, поэтому для их оформления не придется предоставлять массу документов и тратить много времени. Обычно, кредит на мобильный телефон предоставляется мгновенно, без предъявления паспорта и других документов.

Однако стоит учитывать, что займы на телефон будут стоить дороже, чем банковские кредиты и многие другие кредиты МФО. По сути это компенсация за простоту оформления и быстроту получения денег, а также за риск невозврата кредитов (ввиду отсутствия тщательной проверки кредитором).

Была ли эта статья для вас полезной? Пожалуйста, поделитесь ею в соцсетях:

Не забудьте добавить сайт Недвио в Закладки. Рассказываем о строительстве, ремонте, загородной недвижимости интересно, с пользой и понятным языком.

Источник https://www.insales.ru/blogs/university/sistema-kreditovaniya-klientov

Источник https://nedvio.com/kak-oformit-onlajn-kredit-poluchit-zajm-na-kartu/

Источник

Источник