Как увеличить доходность компании за счет продажи товаров в кредит и в рассрочку

Содержание статьи

Как увеличить доходность компании за счет продажи товаров в кредит и в рассрочку

Продажа товаров в кредит или в рассрочку позволяет увеличить товарооборот, конкурентные преимущества компании на рынке сбыта и не только улучшить свое финансовое состояние, но и помочь покупателю решиться на покупку более дорогого товара или большего количества товаров, даже несмотря на то, что в настоящий момент он не располагает необходимым количеством денежных средств.

Если же говорить не о торговых предприятиях, то продажа в кредит или в рассрочку, как правило, больше поощрительная или снисходительная мера для заказчиков.

Как поощрительная мера продажа в кредит или в рассрочку применяется в случае, если компания-заказчик является для компании-исполнителя хорошим партнером и всегда исполняет обязательства в срок. В этом случае можно внедрить систему поощрения добросовестных контрагентов, в том числе путем предоставления им рассрочки. Это позволит компании-заказчику не сразу «отзывать» из оборота все денежные средства, а частями, т. е. какое-то время эти денежные средства еще будут «работать» на компанию-заказчика.

Если у компании-заказчика затруднительное финансовое положение и она не может единовременно заплатить исполнителю (поставщику) всю сумму, можно пойти навстречу и предоставить рассрочку или кредит (снисходительная мера).

В чем отличие продажи в кредит и в рассрочку?

Для кредитной организации — практически ни в чем, а вот для продавца и покупателя разница есть.

Вне зависимости от названия (кредит это или рассрочка), для банка и то, и другое — кредитный продукт, и за пользование своими денежными средствами банк получает маржу.

Продавец в случае оформления покупателем рассрочки сразу получает деньги от банка, но при этом должен предоставить скидку на товар (чтобы для покупателя товар был без переплаты). В случае оформления кредита проценты выплачивает не продавец, а покупатель.

Покупатель, оформляя кредит, вынужден сам оплачивать проценты за пользование денежными средствами, а в случае оформления рассрочки обязательство по оплате процентов ложится на продавца.

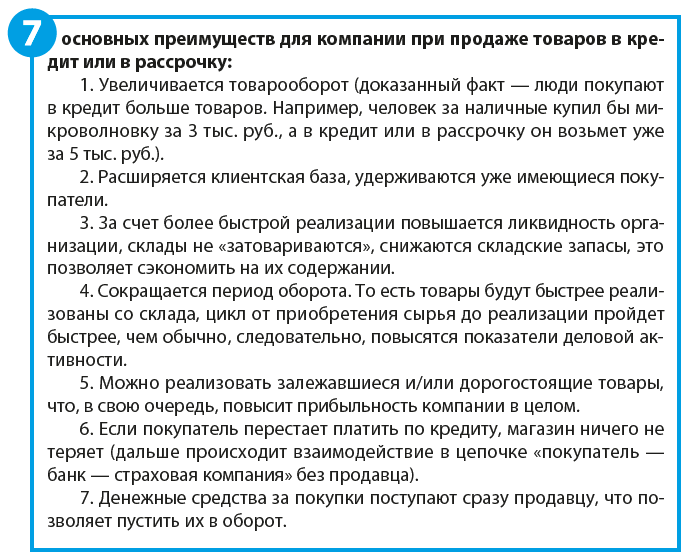

Продажа товаров в кредит или в рассрочку — какие преимущества для компании?

Если человек не может себе позволить одномоментно купить товар, но очень хочет его приобрести, он воспользуется услугами кредитования. Если в одном магазине такой услуги нет, то, несмотря на свою лояльность, скорее всего, он пойдет в другой магазин.

Отметим, что все больше людей готовы оформлять кредитные договоры, чтобы приобрести товары, работы, услуги. Но кредитами пользуются не все. Есть стереотипы о том, что везде обман, кругом переплаты свыше стоимости товара, и часть клиентов ни при каких обстоятельствах не воспользуются даже самыми выгодными условиями кредитования.

Сейчас для розничной торговли предлагают такие типы кредитов:

• банковский потребительский кредит. Оформляется в банке. Не имеет значения, что будет приобретено на полученные кредитные средства, они перечисляются покупателю;

• целевой кредит в месте продажи. Оформляется, как правило, в магазине, а не в банке. Цель кредита — приобретение конкретного товара или товаров. Деньги перечисляются сразу продавцу в банк, минуя покупателя;

• целевой банковский кредит. Аналогичен предыдущему варианту, но кредитные документы оформляются в самом банке, а не в месте реализации товара;

• кредитные карты. Как правило, устанавливаются лимиты по предельной сумме, срокам погашения, высокие проценты. После полного погашения задолженности кредит возобновляется.

Для организаций торговли самый распространенный и самый выгодный способ — организовать в точке продажи (магазине) зону для экспресс-оформления кредита на продукцию (как правило, на оформление и одобрение требуется не более 20 минут). Это так называемое POS-кредитование (point of sale), что дословно переводится как точка продажи.

Что привлекательно для покупателя:

• не нужно собирать подтверждающие документы (справки 2-НДФЛ, копии трудовой книжки и т. д.) — в данном случае кредит оформляется по паспорту, СНИЛС или ИНН;

• не нужно долго ждать согласования — одобрение или отказ от банка приходят за несколько минут.

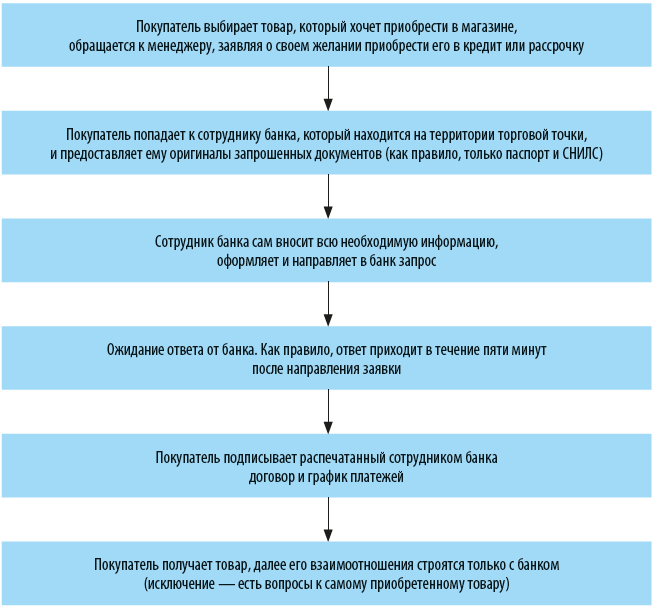

Алгоритм получения POS-кредита предельно прост:

Кто больше рискует: покупатель, продавец или банк?

В этой цепочке больше всего рискует банк, ведь кредит оформляется с минимальными требованиями, по минимальному количеству документов и с минимальными временными затратами. По статистике большое количество таких кредитов не возвращается.

Покупатель не сильно рискует — он получает товар в день обращения, при этом не имея при себе денег.

Продавец не рискует, потому что ему деньги переводит банк, а получение денег потом от клиента — забота самого банка.

Банки, как правило, стараются минимизировать свои риски и навязать (практически обязать) своих клиентов оформлять страхование, завышают процентные ставки для POS-кредитований, устанавливают ограничения по максимальной сумме кредитования.

Как внедрить систему кредитования в магазине?

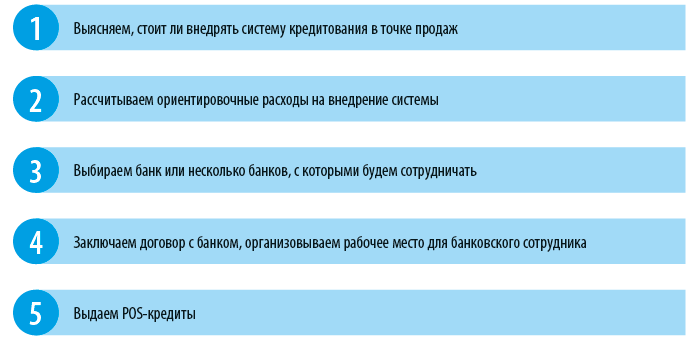

Алгоритм внедрения системы кредитования в торговой организации:

Рассмотрим эти этапы подробнее.

1. Выясняем, стоит ли внедрять систему кредитования в точке продаж.

Чтобы определиться, внедрять систему кредитования в магазине или не стоит, нужно ответить на вопросы:

• Будет ли популярно приобретение товаров в кредит?

• Есть ли такое предложение у конкурентов?

• Насколько интересна такая услуга клиентам (можно провести опрос, анкетирование прямо в точке продаж)?

• Какие товары (какой ценовой категории, какого бренда и т. д.) и на какую сумму готовы брать в кредит (или в рассрочку) клиенты?

2. Рассчитываем ориентировочные расходы на внедрение системы.

В первую очередь это:

• скидка на продукцию, чтобы обеспечить беспроцентность кредитования;

Обратите внимание!

Часто из-за необходимости предоставить скидку, которая покроет проценты, компании-продавцы закладывают в первоначальную стоимость сумму переплаты, и тогда они ничего не теряют при предоставлении скидки. Но покупатель, выбирая у кого купить товар, обратит внимание в первую очередь на завышенную цену, и даже возможность получить беспроцентную рассрочку не повлияет на его решение уйти в другой магазин.

• расходы на организацию рабочего места банковского сотрудника;

• оплата услуг банка;

• расходы на обучение персонала и т. д.

3. Выбираем банк или несколько банков, с которыми планируется сотрудничать.

Здесь есть два варианта:

• заключаем договор с банком, работник которого будет работать в торговой точке;

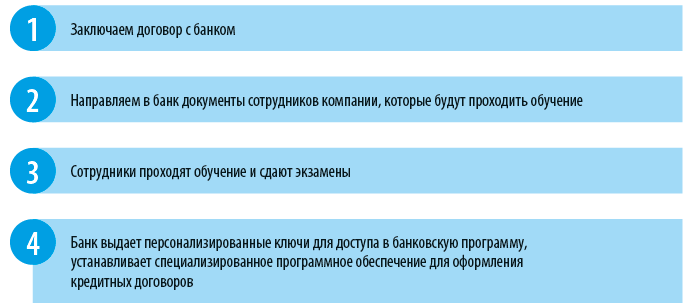

• заключаем договор с банком на обучение своих сотрудников предоставлению услуг экспресс-кредитования.

Второй вариант предполагает, что сотрудники компании после обучения должны будут сдать экзамены и только после этого в торговой точке будет установлено соответствующее программное обеспечение, которое, как правило, предполагает оформление экспресс-кредитов онлайн (путем загрузки в систему скан-копий договоров, паспорта и т. д.).

4. Заключаем договор с банком и организовываем рабочее место для банковского сотрудника. Начинаем представлять услугу POS-кредитования в торговой точке.

Если компания решит оформить договор с банком на обучение своих сотрудников, период внедрения системы будет чуть более продолжительным:

Реже торговые компании сами выступают в качестве банка в сделке и предоставляют своим покупателям рассрочку. Но в таком случае все риски по утрате платежеспособности клиента ложатся не на банк, а на саму компанию.

С другой стороны, компания получает финансовое преимущество — ей не приходится снижать стоимость на продажу товара, чтобы нивелировать проценты для клиента.

На что обратить внимание при внедрении системы POS-кредитования?

Учитывая сложившееся годами недоверие наших сограждан к банкам и всем, даже самым выгодным, кредитным предложениям, сейчас не всегда просто убедить покупателей пользоваться такими услугами. Однако необходимо предлагать клиентам новые услуги в магазине. Например, клиент выбирает бытовую технику, ему нравится дорогой экземпляр, но он не может его себе позволить — в этом случае очень важно мягко обратить внимание клиента на возможность оформить беспроцентную рассрочку.

Продавцов в данном случае тоже необходимо мотивировать предлагать услуги по кредитованию (это может быть, например, процент от суммы кредита или фиксированная сумма за каждую оформленную в кредит продажу). Если не предусмотреть систему мотивации, то продавцы не станут продвигать кредитные продукты, так как у них не будет заинтересованности в этом.

Если оформлять кредитные сделки будут сотрудники организации через специализированное приложение, нужно быть готовыми к тому, что, даже несмотря на качественное обучение, потребуется время на то, чтобы получить практические навыки оформление сделок. Поэтому в первое время будут возникать ошибки и неточности в оформлении кредитных документов и в работе с программой.

Как отразить в бухгалтерском учете сделки с использованием кредитных средств?

Рассмотрим на примере, как отразить в бухгалтерском учете сделку между продавцом и покупателем с участием третьей стороны — банка.

Предположим, покупатель приобрел товар, стоимостью 50 000 руб. Наличными он внес 10 000 руб., а оставшуюся сумму должен перечислить продавцу банк. Банк перечислил 35 000 руб., 5000 руб. удержал в качестве вознаграждения (предоставленная продавцом скидка).

• Дебет счета 50 «Касса» Кредит счета 90 «Продажи» — 10 000 руб. — поступление денежных средств от покупателя в кассу продавца;

• Дебет счета 76 «Расчеты с разными дебиторами и кредиторами» Кредит счета 90 «Продажи» — 40 000 руб. — отражение задолженности банка как разницы между стоимостью продажи товара покупателю и суммой, внесенной им в кассу;

• Дебет счета 90 «Продажи» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — 5000 руб. — отражение суммы вознаграждения банка;

• Дебет счета 51 «Расчетный счет» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — 35 000 руб. — поступление на расчетный счет денежных средств от банковской организации.

Анализируем влияние применения кредитных схем на изменение уровня доходности

Применение системы кредитования (в том числе POS-кредитования) существенно влияет на рост объемов реализации, увеличение среднего чека по торговой точке, а также на реализацию дорогостоящих и, возможно, неликвидных товаров (которые редко покупают из-за высокой цены).

Чтобы убедиться в этом, следует проанализировать динамику изменений. При этом в первую очередь обращаем внимание именно на показатели выручки от реализации.

Пример формирования отчета о применении системы POS-кредитования в торговых точках представлен в таблице.

По результатам анализа данных, представленных в таблице, мы можем определить:

• на сколько изменилась выручка от реализации в связи с внедрением POS-кредитования. В нашем случае по двум торговым точкам выросла доходность; суммарное увеличение уровня доходности составило 35,5 %;

• на сколько изменился средний чек. В нашем случае этот показатель улучшился по обеим торговым точкам, т. е. благодаря внедрению системы POS-кредитования мы смогли простимулировать клиентов компании совершать более дорогостоящие покупки;

• на сколько изменилось среднее количество номенклатурных позиций в одном чеке;

• каков удельный вес покупок в кредит или в рассрочку по отношению к общему объему реализации продукции.

В нашем примере в сравнении с аналогичным периодом, когда система POS-кредитования еще не применялась, улучшились все показатели. Это говорит об эффективности и экономической целесообразности ее внедрения и применения.

Особенности оформления договоров купли-продажи с рассрочкой платежей между юридическими лицами без участия банковских организаций

Договор купли-продажи товаров в кредит или рассрочку согласно действующему законодательству должен включать помимо прочих основных условий еще и сведения о порядке, сроках и размерах платежей, которые будут осуществляться с целью погашения задолженности одного юридического лица перед другим.

Если покупатель не производит в установленный договором срок очередной платеж за проданный в рассрочку и переданный ему товар, продавец вправе, если иное не предусмотрено договором, отказаться от исполнения договора и потребовать возврата проданного товара. Исключение — случаи, когда сумма платежей, полученных от покупателя, превышает половину цены товара.

В обратной ситуации — когда продавец не исполняет свои обязанности по передаче товара — покупатель вправе приостановить исполнение своего обязательства (по оплате) или отказаться от его исполнения и потребовать возмещения убытков.

В случае, когда покупатель не исполняет обязанность по оплате переданного товара в установленный договором срок и иное не предусмотрено договором купли-продажи, на просроченную сумму подлежат уплате проценты со дня, когда по договору товар должен был быть оплачен, до дня оплаты товара покупателем.

Итак, основные аспекты договора купли-продажи, предполагающего оплату с рассрочкой платежей:

1) указание полной стоимости товаров, например:

Общая цена товара по настоящему договору составляет 1 000 000 (один миллион) рублей 00 копеек.

2) порядок оплаты, например:

Оплата производится путем перечисления денежных средств на счет Продавца, указанный в договоре, или путем внесения наличных денежных средств в кассу продавца.

3) сроки и размеры платежей, например:

Порядок оплаты товара, передаваемого по настоящему договору, определяется следующим графиком платежей:

1. В срок до 15.10.2020 покупатель выплачивает сумму в размере 250 000 (двести пятьдесят тысяч) рублей 00 копеек.

2. В срок до 30.11.2020 покупатель выплачивает сумму в размере 250 000 (двести пятьдесят тысяч) рублей 00 копеек.

3. В срок до 30.12.2020 покупатель выплачивает сумму в размере 500 000 рублей (пятьсот тысяч) рублей 00 копеек.

При заключении договора купли-продажи с рассрочкой платежа компания несет определенные риски, обусловленные возможностью неоплаты покупателем товара, услуги, что влечет за собой появление дебиторской задолженности, а в дальнейшем, вероятно, и безнадежной задолженности. Поэтому, прежде чем оформлять такой договор, необходимо убедиться в благонадежности и платежеспособности покупателя.

А. Н. Дубоносова,

заместитель управляющего директора по экономике и финансам

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 10, 2020.

Что нужно для одобрения кредита

Любые финансовые обязательства – это большая ответственность. Чего бы это ни касалось – ипотечной ссуды или небольшого микрозайма. При выборе кредитора нужно сразу выяснить все нюансы программы. От этого будет зависеть успешность сделки, а также комфортность получения средств. Как правильно взять кредит в банке?

Может ли банк отказать в кредите, и почему?

Кредиторы имеют полное право самостоятельно решать, давать деньги клиентам или отклонять заявки. В каждой финансовой компании своя скоринговая система. Данные заявителей анализируются с учетом требований банковской программы. Все обращения проходят многоступенчатую систему проверки – от запроса в БКИ до выяснения сведений, касающихся деловой репутации заемщика.

Отклонить заявку могут на любой стадии рассмотрения. Как правильно взять кредит, чтобы свести к минимуму риск отказа? Чтобы повысить шансы на успешное финансирование, нужно знать главные причины отклонения заявок.

Почему не дают кредит? Причины отклонения заявок

1. В связи с отсутствием кредитной истории

Банки не доверяют заемщикам, у которых нет кредитного прошлого. Такие клиенты еще не успели себя никак проявить. Среди них могут быть как добропорядочные ссудозаемщики, так и злостные нарушители. Как сделать, чтобы одобрили кредит с первого раза?

Чтобы получить деньги без отказа, рекомендуется, в первую очередь, обратить внимание на займы из категории «без кредитной истории». Предложения из этого раздела доступны даже «новичкам», поскольку в параметрах отбора автоматически выставляются небольшие лимиты.

2. В связи с испорченной кредитной историей

Даже одна негативная запись в отчете БКИ наносит ощутимый удар по деловой репутации клиента. Таким людям намного сложнее брать кредиты, чем остальным заемщикам. Есть смысл обратиться в МФО. Условия одобрения кредита в такой компании менее выгодные, чем в банках, зато вероятность одобрения заявки в несколько раз выше. Для полного исправления ситуации придется брать и возвращать займы несколько раз.

Чтобы повысить кредитный рейтинг, стоит взять микрокредит на льготных условиях (под 0%) и погасить его в срок.

3. По той причине, что на заявителя уже оформлено несколько кредитов

Многие банки (в т.ч. и Сбербанк) отклоняют заявки в связи с тем, что на заявителей уже оформлено несколько других кредитов. О том, что нужно для одобрения кредита при наличии других ссуд, будет написано в одном из разделов этой статьи.

4. В связи с высокой долговой нагрузкой

Ситуация похожа на предыдущую, но имеет свои особенности. При расчете максимального лимита банк учитывает платежеспособность клиента. И если размер долговых обязательств превышает 35-40%, в предоставлении средств будет отказано. Непогашенные суммы по коммунальным платежам и алиментам тоже берутся в расчет.

Чтобы сделать показатель кредитной нагрузки более комфортным, нужно рассчитаться по долгам и запросить сумму поменьше. При наличии дополнительного источника заработка (например, от сдачи имущества в аренду или продажи продукции ЛПХ) обязательно стоит указать это в анкете. Так банк сможет объективно оценить финансовые возможности заявителя.

5. Одновременно подано большое число заявок

Данная ситуация касается клиентов, которые в целях экономии времени обращаются одновременно в несколько финансовых учреждений. Кредитные компании видят все запросы и делают соответствующие выводы – «заявитель не может решить свои материальные проблемы самостоятельно и очень ограничен во времени». Еще хуже, когда клиент подает заявки с небольшими перерывами в один и тот же банк.

В этой ситуации можно только ждать. Перерыв между каждым обращением должен составлять не менее 2-3 месяцев. Можно также сделать запрос в МФО. Такие компании в 97% случаев одобряют заявки клиентам.

6. Не выдают кредит с хорошей кредитной историей

Такие ситуации бывают нередко. Банки отказывают в получении средств людям «без негатива». Для начала стоит проверить, не закралась ли ошибка в отчет о кредитных историях, которые финансовые компании запрашивают в БКИ.

Если в записях все правильно, значит, возможен второй вариант – низкая скоринговая оценка. Каждый банк рассматривает заявителей по собственной системе. И, возможно, взять кредит в этой организации мешает низкий рейтинг.

И последний момент – неудачное время. Причиной отказа может стать закрытый план по выданным кредитам, который есть в каждом банке. Здесь только один выход – обратиться к другому кредитору или сдвинуть оформление ссуды на более позднее время.

Как выяснить, почему не дают кредит?

Первое, что нужно сделать – запросить данные в БКИ и проверить кредитный рейтинг. После этого – внимательно изучить условия программы, в рамках которой подавалась заявка. Возможно, какие-то условия (например, стаж) не выдерживаются. И последнее: не исключено, что отказ связан с одной из причин, которые описывались выше.

1. Что делать, если взять кредит не удается?

Для решения проблемы: «Как взять кредит, чтобы одобрили?», нужно:

- собрать максимум документов, необходимых для подтверждения благонадежности;

- улучшить кредитную историю;

- погасить все долги.

2. Где можно получить деньги, если кредит не дают?

У «отказников» не все потеряно – выход из непростой ситуации есть всегда. Деньги можно взять в микрофинансовой организации, а также в одном из банков, которые лояльно оценивают заявителей. Еще один вариант – эмиссия кредитной карты. А если средства нужны на покупку товара, можно взять их в рассрочку в магазине.

Какие документы нужны, чтобы взять кредит?

В стандартный перечень документов входит паспорт, справка о размере заработка с работы или выписка с карточного или вкладного счета, а также копия трудовой книжки. Иногда банки запрашивают СНИЛС, ИНН, военный билет или пенсионное удостоверение.

Что может спровоцировать отказ при подаче заявки?

Чаще всего заявки отклоняются в связи с информацией, полученной из БКИ, т.е. основной причиной отказа является негативное кредитное прошлое клиента или превышение по числу запросов на кредит. Однако вопрос: «Как правильно заполнить заявку на кредит, чтобы одобрили?», тоже имеет значение. Часть отказов связана с некорректным внесением данных.

Как быть, если в кредите отказано?

Если финансовая компания отказала в средствах, стоит обратиться в другую организацию. Но не следует подавать заявки одновременно в 3 и более банков. В случае отказа по заявке можно заказать кредитную карту, взять микрокредит, оформить экспресс-займ.

Как повысить шансы на положительный результат?

Финансовые компании отдают предпочтение добропорядочным клиентам без «хронических» просрочек и небанковских долгов. Чтобы снизить риск отказа, нужно стать более привлекательным для кредитора – рассчитаться с задолженностью, улучшить кредитную историю, представить документы о дополнительном заработке.

Источник https://www.profiz.ru/se/10_2020/POS_kreditovanie/

Источник https://meta.ru/wiki/chto-nuzhno-dlya-odobreniya-kredita

Источник

Источник