Стратегия использования часовых и 4-х часовых графиков для подтверждения сигналов старшего таймфрейма

Содержание статьи

Стратегия использования часовых и 4-х часовых графиков для подтверждения сигналов старшего таймфрейма

Многие начинающие трейдеры задаются следующим вопросом: нужно ли при торговле на таких таймфреймах как дневной и недельный анализировать графики младших временных интервалов (H1, H4) и как использовать полученную с этих графиков информацию?

Разумеется, использовать внутредневные графики можно и нужно, только важно понимать когда и как это делать. Рассмотрим краткий пример того, как можно применять часовые и 4-х часовые графики в своем ежедневном анализе.

Эта статья содержит несколько основных стратегий использования H1 и H4 в качестве подтверждения сетапа с дневного графика. А также стратегий поиска входа на этих таймфреймах для получения более выгодного для трейдера соотношения риска к прибыли и размера позиции.

Торговля на часовом и 4-х часовом графиках

Многие трейдеры, которые применяют стратегии прайс экшен на дневных графиках интересуются, можно ли также торговать на более низких таймфреймах. Нил Фуллер иногда торгует на 1 — часовом или 4 — часовом графиках, не учитывая дневной или недельный временной интервал. Но, тем не мене в 90% случаев, он использует часовые или четырехчасовые графики только для подтверждения сигналов с более высокого таймфрейма, в основном дневного.

Таким образом, внутридневные графики работают как дополнительная точка слияния, придавая дополнительный вес сделке, подтверждая вход. Другое преимущество внутридневных H1 и H4 графиков — более точная настройка входа в сделку для получения лучшего соотношения риска к прибыли.

Некоторые советы при торговле с учетом часового и 4-х часового таймфрема на Форекс:

Не спускайтесь ниже 1 — часового графика, т.к на более младших таймфремах много шума и бессмысленных баров.

Анализируйте графики H1 и H4 лишь после анализа дневного таймфрейма. Основной график, где принимается большинство торговых решений — дневной.

Информация в этой статье подойдет также тем, кто торгует и на недельных графиках. В таком случае вы будете использовать дневные графики для подтверждения сигналов с недельного графика, а также более точного входа в рынок.

Помните, торговать с использованием подтверждений с младших таймфреймов не обязательно. Это просто дополнительный фактор слияния, который может как подтвердить сделку, так и выступить против ее. Это более продвинутая техника торговли для трейдеров, которые освоили торговлю на дневном таймфрейме.

Этот метод — не торговля внутридня. Сделки по — прежнему будут открыты в течении нескольких дней (недель).

Ищем второй шанс входа в рынок на часовых и 4-х часовых графиках

Рекомендуемые брокеры (есть бездепозитные бонусы, чтобы попробовать ТС): ]]> Instaforex ]]> , ]]> Roboforex ]]>

Все ненавидят упускать отличную сделку. К счастью, есть несколько различных способов получить хороший второй шанс входа в рынок по сигналу, который изначально пропустили.

Одним из них является использование 1-часовых или 4-часовых графиков для поиска сигнала через несколько часов или даже дней, чтобы повторно войти в направлении исходного сигнала дневного графика, который вы пропустили.

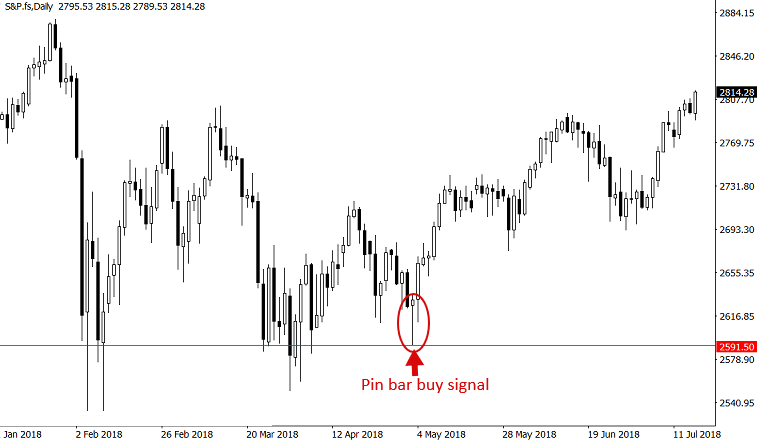

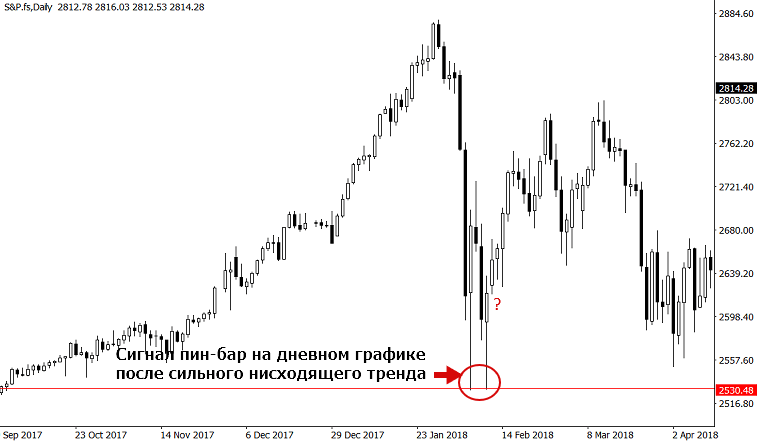

В приведенном ниже примере, мы видим четкий сигнал на покупку — пин-бар от поддержки в S&P500. Если бы вы пропустили такой сигнал, определенно бы потом сильно сожалели.

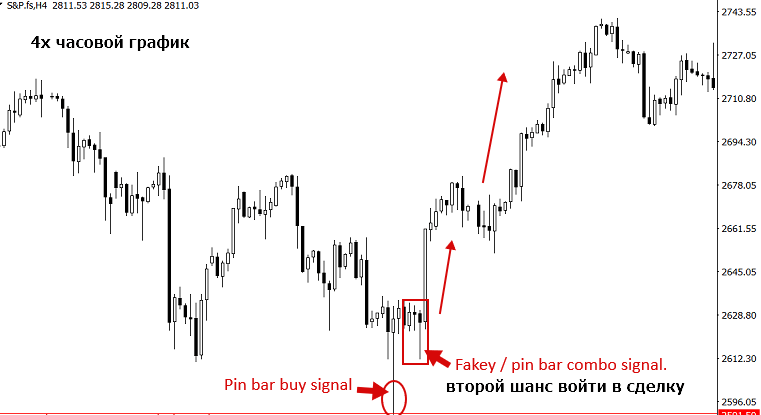

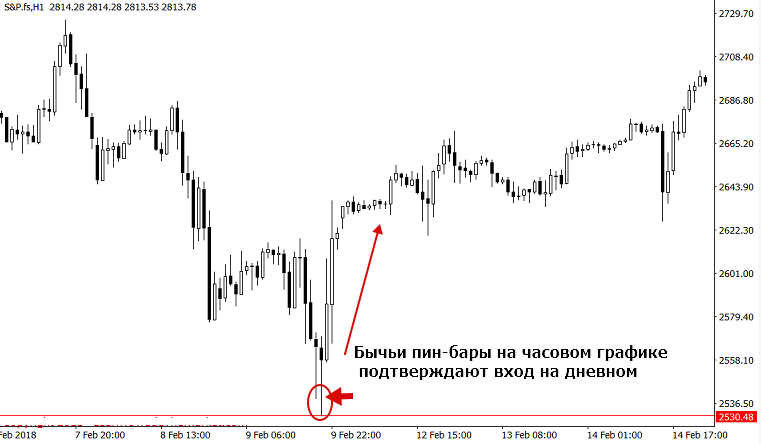

Тем не менее, опытные трейдеры price action знают, что второй шанс для входа часто можно увидеть на внутридневных графиках уже после того, как сигнал на дневном таймфрейме сработал. Посмотрите на график ниже: там видим комбинацию паттернов пин-бар и fakey (ложный пробой), которые сформировались уже после появления дневного пин-бара. Также, обратите внимание на большой 4-часовой пин-бар, который формировался в тот же день, что и дневной сигнал — он является дополнительным фактором слияния для открытия сделки.

Использование внутридневных графиков H1 и H4 для подтверждения сигнала на дневном графике

Иногда вы можете увидеть на дневном графике потенциальный сигнал, в котором вы не уверены. Например, он будет не совсем правильным и потребуется дополнительное подтверждение для открытия сделки. Такая ситуация случается достаточно часто.

В таком случае, можно спуститься на 1-часовой или 4 — часовой таймфрейм и посмотреть: есть ли там хороший сигнал, который появился уже после сигнала на дневном графике, который может послужить поводом для открытия сделки.

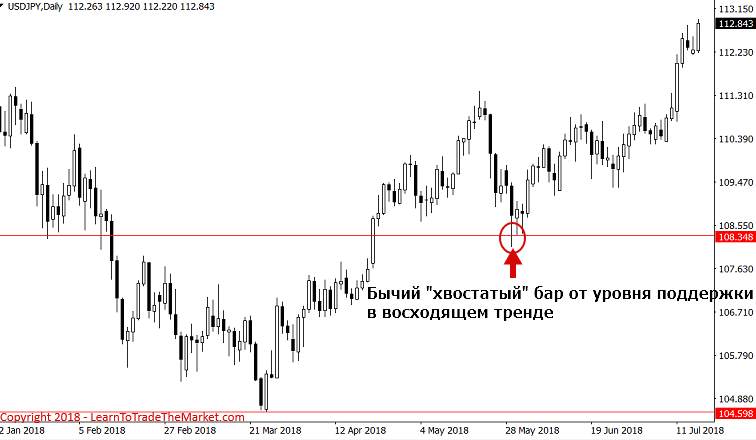

Обратите внимание, на графике образовался не совсем правильный бычий пин-бар от уровня поддержки в восходящем тренде. Важно понять, действительно ли стоит открыть сделку по этому сигналу или же проигнорировать из-за медвежьего закрытия.

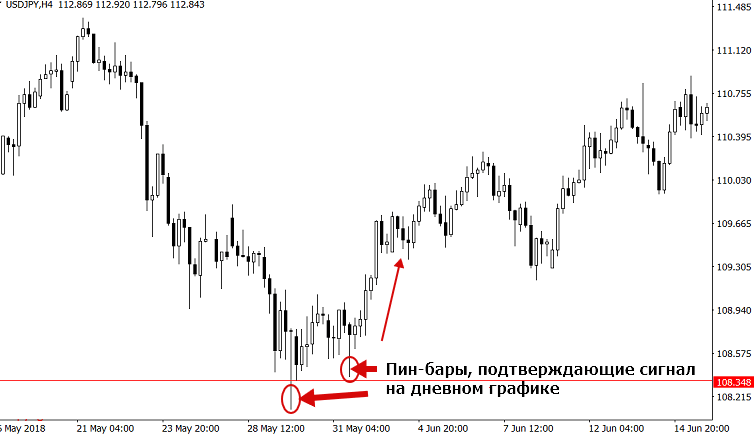

Внутридневной 4-x часовой график спешит на помощь. Обратите внимание на два убедительных 4-часовых пин-бара, которые сформировались во время вышеуказанного дневного сигнала. Можно использовать эти 4-часовые сетапы, чтобы подтвердить свое мнение о сигнале дневного графика.

Иногда будет так, что сигнал на дневном графике появляется, но нет подтверждения — сильного тренда или важного уровня поддержки (сопротивления). В таком случае, слиянием может выступить сигнал с младшего таймфрейма.

Обратите внимание на сильное движение вниз на графике S&P 500 в начале 2018 года. Большинству трейдеров было бы очень сложно покупать сразу после такого сильного нисходящего тренда. Было много медвежьего импульса, поэтому сигналы на покупку, образовавшиеся на дневном графике вызывают сомнение.

Часовой график помог бы нам в этой ситуации. Как видно ниже, практически в тоже время на 1-часовом графике образовались пин-бары, что дает нам дополнительное слияние для открытия сделки. Кроме того, если будем входить по часовому графику, то стоп лосс можно выставить более жестким, и, следовательно, получить более выгодное для нас соотношение риска к прибыли.

Использование часовых и 4-х часовых графиков для поиска точки входа, определения размера позиции и улучшения соотношения риска к прибыли

Как известно, торговля на дневном графике подразумевает использование более широких стопов (если только вход не выполняется на 50% откате). Поэтому, в большинстве случаев, когда мы используем 1 или 4-часовой график, можно реализовать более жесткий стоп-лосс и соответствующим образом отрегулировать размер позиции.

То есть, вход на младшем таймфрейме позволяет значительно улучшить соотношение риска к прибыли из-за уменьшения размера стоп лосса. В результате, размер позиции может быть увеличен, но тейк профит остается прежним.

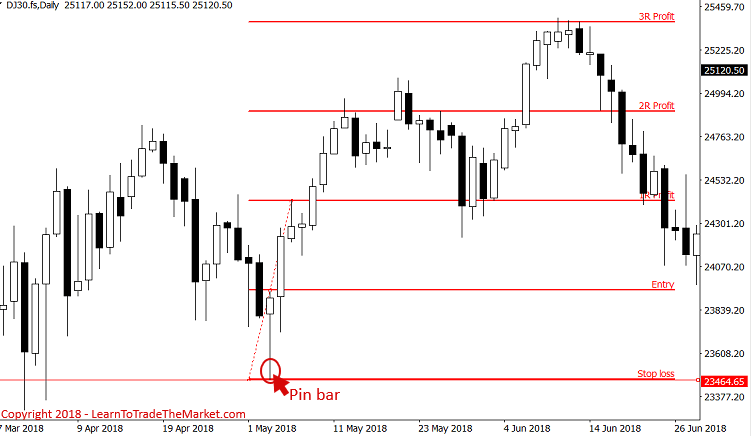

В приведенном ниже примере на графике Dow Jones мы видим четкий сигнал: пин-бар. Если бы мы открыли сделку при пробое ценой максимума пин-бара, то получили бы вознаграждение 2R, возможно 2.5 или 3R в лучшем случае.

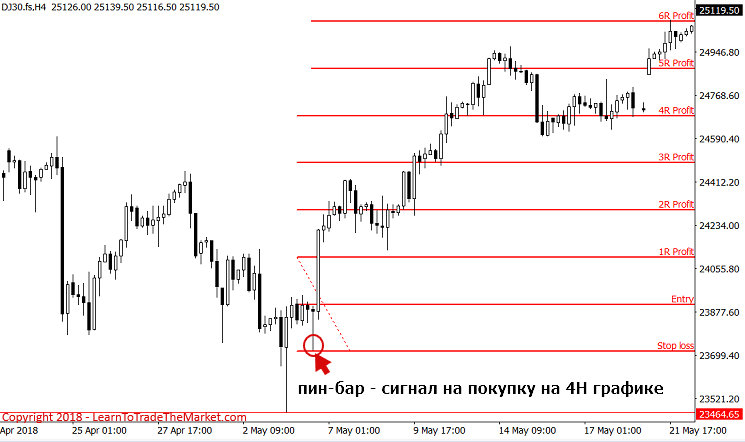

После появления пин-бара на дневном графике, на 4-часовом графике Доу Джонс появился подтверждающий сигнал, тоже пин-бар, который предоставил лучшие возможности для открытия сделки. Размер стоп лосса уменьшился на половину, что позволило удвоить размер позиции и повысить вознаграждение до 6R вместо 3R.

Инструмент, с помощью которого можно удобно рассчитывать соотношение риска к прибыли на графике можно найти здесь

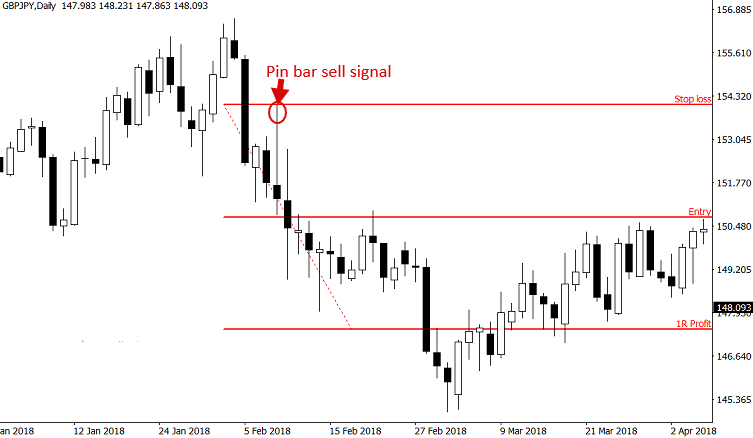

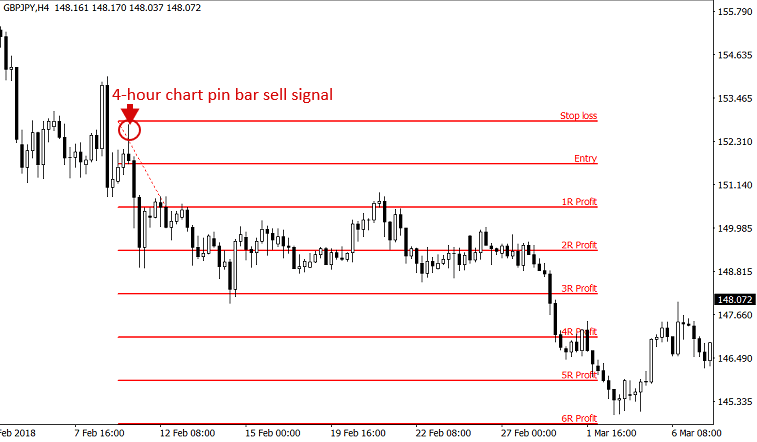

Аналогичная ситуация в приведенном ниже примере. На графике валютной пары GBPJPY сформировался хороший пин-бар, но стоп лосс при входе в сделку на пробое носа пин-бара был бы более 300 пунктов, что значительно ограничило бы потенциальную прибыль.

Проанализировав 4 — часовой график можно было найти пин-бар гораздо меньшего размера, чем на дневном графике. Что позволило бы увеличить размер прибыли с 1R до 5R и более.

Заключение

В этой статье приведены лишь некоторые из способов использования 1-часовых и 4-часовых графиков при торговле на дневном таймфрейме по стратегии price action.

Торговля по прайс экшен — это не просто поиск свечных комбинаций, а затем открытие сделки. Есть намного больше факторов: поиск и фильтрация сделок, управление рисками, мани менеджмент. В каждой сделке присутствует как техническая, так и ментальная составляющая. Поэтому важно уделить много времени психологии трейдинга.

После прочтения сегодняшнего материала, надеемся, что вы лучше поняли как правильно использовать внутридневные графики. Не делайте ошибку, используя внутридневные графики, чтобы контролировать свои позиции и торговлю. Это неправильно и приведет к потере денег.

Простые стратегии Форекс для h1

Часовой таймфрейм является наиболее оптимальным для трейдинга как с точки зрения финансовой эффективности, так и со стороны комфорта во время поиска сигналов и сопровождения сделок. Одним из преимуществ торговли на h1 является отсутствие необходимости ежеминутно смотреть в торговый терминал и все время держать руку на клавише мышки. Несколько сделок в неделю принесут трейдеру такую же прибыль, как и десятки операций в день на скальпирующих стратегиях. Как торговать на часовом периоде? Какие существуют стратегии Форекс для h1?

Торговля на часовом таймфрейме с помощью комбинации скользящих средних

Скользящие средние — простой и эффективный инструмент анализа рынка, который уже много лет не теряет актуальности. Они являются основой многих торговых систем и идеально подходят для новичков, которые только начинают разбираться с валютным рынком. Как использовать мувинги для торговли на часовом таймфрейме?

Для начала необходимо установить на график четыре экспоненциальных скользящих средних с периодами 8, 12, 24 и 72. График примет такой вид:

Рекомендации по торговле

Для торговли по стратегии Форекс для h1 с применением скользящих средних выбирайте надежного брокера, например, компанию Альпари с 17-летним опытом работы на рынках. Валютные пары можно брать любые, кроме экзотических, однако финансовые инструменты с сильной волатильностью тоже не слишком подходят для работы по системе. Наилучшим выбором будут инструменты EUR/USD, USD/CHF, GBP/USD, EUR/JPY и прочие валютные пары, которые принято называть «мажорами». Торговля с использованием средних считается консервативной, поэтому не стоит рисковать в одной сделке более чем 2-5% капитала. Ордер может быть закрыт как в течение дня, так и на протяжении недели. Таймфрейм — h1.

Правила входа в рынок

Торговля ведется исключительно по тренду. Как его определить? Если ЕМА 8, 12 и 24 находятся выше ЕМА 72, следовательно, доминирующий тренд — восходящий. Если вспомогательные скользящие средние расположились под главной (ЕМА 72), то тенденция нисходящая. Сделки открываем только в этом направлении.

Входить в покупки нужно только в том случае, если условие, описанное выше, соблюдается, а валютная пара откатилась к ЕМА 12 или ЕМА 24. В этой точке необходимо покупать. Стоп-лосс нужно поставить ниже ЕМА 24 с небольшим запасом, дабы цена его случайно не задела. Закрыть сделку можно при достижении ценой 20-40 пунктов прибыли либо же поставить трейлинг-стоп. Пример покупок по стратегии Форекс для h1 со скользящими средними показан на рисунке ниже.

Условия для продаж противоположные. Текущая цена финансового инструмента и три скользящие средние (ЕМА 8, 12 и 24) находятся ниже главной ЕМА 72. Цена после некоторого снижения начинает делать коррекцию. На уровне 12-го или 24-го мувинга пару можно продавать. Стоп-лосс устанавливаем между ЕМА 72 и ЕМА 24. Тейк-профит, как и в прошлом случае, составляет от 20 до 40 пунктов либо по усмотрению трейдера, если движение развивается.

Нельзя торговать по торговой системе за 30 минут до, во время и в течение получаса после выхода важных фундаментальных данных. В этот период поведение цены может быть непредсказуемым, а трейдер может получить как неожиданную прибыль, так и незапланированные убытки, которые могут превысить размер стоп-лосса в случае, если движение будет импульсным из-за проскальзывания цены.

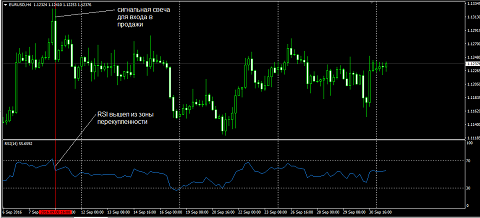

Простая стратегия Форекс для h1 с применением RSI и Стохастика

Торговая система включает в себя всего два индикатора — стандартный RSI с периодом 14 и типичными уровнями перекупленности и перепроданности 70 и 30 и обычный стохастик с настройками 8, 3, 3. Первый индикатор из списка следует установить на таймфрейм H4. С его помощью мы будем определять момент входа в рынок. Непосредственно открытие сделки происходит на часовом таймфрейме. Сигнал подает индикатор стохастик. Как это работает?

Сперва необходимо отметить на графике Н4 свечу, после образования которой индикатор RSI выходит из зоны перекупленности (для продаж) или перепроданности (для покупок). То есть, график осциллятора должен пересечь сверху вниз уровень 70 для входа в продажи и уровень 30 снизу вверх для осуществления покупок. На этом работа на таймфрейме Н4 заканчивается. Переходим на часовой период.

Входить в сделку можно тогда, когда стохастик на часовом таймфрейме вышел из зоны перекупленности (для продаж) или из области перепроданности (для покупок). При этом в первом случае его сигнальная линия должна быть ниже основной (красная выше зеленой). Во втором случае (выход из зоны перепроданности) красная линия стохастика располагается ниже зеленой.

В примере, изображенном выше, индикатор стохастик вышел из зоны перекупленности уже к моменту закрытия сигнальной свечи на графике h4, что видно на часовом таймфрейме, поэтому продавать пару можно было сразу же.

Стандартный стоп-лосс по стратегии Форекс для h1 по индикаторам RSI и Стохастик составляет 35 пунктов, но, как мы видим на рисунке выше, в случаях, если ордер открывается во время разворота тренда или на коррекции, целесообразно ограничить убытки за ближайшим локальным экстремумом. Торговая система не рассчитана на резкие колебания котировок, поэтому исключите ее использование перед выходом важных новостей. Узнать время их публикации можно в экономическом календаре.

Закрывается сделка при достижении ценой прибыли в 70 пунктов, хотя, как показывает статистика создателя торговой системы, котировки финансового актива двигаются в направлении ордера еще порядка 30 пунктов. Как вариант, сделку можно закрывать по частям. При достижении 30 пунктов прибыли ее обязательно необходимо перевести в безубыток. На расстоянии 70 пунктов от цены открытия можно закрыть ⅔ сделки, а для оставшейся части установить трейлинг-стоп.

Обе торговые стратегии хорошо зарекомендовали себя в реальной практике. Они настолько просты в понимании, что подойдут в качестве первого алгоритма работы новичкам. При консервативном подходе можно рассчитывать на 15-20% прибыли ежемесячно. Важно соблюдать правила и никогда не отклоняться от торговой системы. Помните, что прибыльность торговли очень сильно зависит от выбранного вами брокера!

Источник https://forex-method.ru/strategiya-ispolzovaniya-chasovyh-i-4-h-chasovyh-grafikov-dlya-podtverzhdeniya-signalov-starshego

Источник https://forex-invest.tv/prostie-strategii-foreks/prostye-strategii-foreks-dlya-h1.html

Источник

Источник