Сумма депозита

Содержание статьи

Сумма депозита

Для понимания полного взаимоотношения между банком и вкладчиком необходимо знать основные понятия составляющих данной сделки.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (812) 467-32-77 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Если уметь использовать форму расчета простых и сложных процентов, то можно определить наиболее выгодное предложение от банков. Порядок длительности и расчета депозита – составляющие выгодного вложения денежных средств.

Что такое депозит

Депозит является определенной суммой денежных средств, размещаемой на банковском счете юридическими или физическими лицами.

Данный вид денежных средств приносит определенную прибыль вкладчику и позволяет совершать ряд банковских операций финансовому учреждению. Существует несколько видов депозитов по возможности пополнения, расчета и снятия.

По сроку хранения выделяют:

- срочный депозит – происходит внесение денежных средств в банк и возврат размера доходности в конце окончания действия договора. Частичное или досрочное снятие средств возможно только с уменьшением или полной потерей выгоды по прибыли;

- до востребования – размещение денег на счете без ограничений совершения приходных и расходных операций. Размер процентной ставки минимален.

По характеру использования:

- накопительный – собирание денежных средств для конкретной цели с возможностью пополнения депозитного счета;

- сберегательный — размещение суммы вложения на продолжительный срок с целью сохранения своих средств и их приумножения;

- расчетные вклады – наличие неснижаемого остатка с ежемесячным начислением процентов и возможностью пополнения счета;

- специализированые – открытие вклада для определенной группы населения, например, пенсионеров, зарплатных клиентов, студентов. Происходит начисление дохода на остаток денежных средств.

Денежные средства (депозит) является собственностью клиента, а значит, подлежат незамедлительному возврату по требованию. Доступно открытие вклада в любой валюте. Предусмотрено начисление простых и сложных процентов по индивидуальным формулам расчета.

Обязательным условием любого вклад является открытие отдельного депозитного счета, куда клиент сможет вносить деньги и снимать свои накопленные средства. Это может быть сберегательная книжка или бесплатно выдаваемая банком карта. Отсутствует плата за обслуживание и какие-либо дополнительные комиссии.

До востребования используются в случае размещения самых простых, социальных вкладов, а также при расчете доходности в случае досрочного расторжения договора с финансовым учреждением.

Формула расчета

Умение составлять предварительный подсчет процентов по депозиту позволяет выбрать наиболее удобную программу выгодного вложения денежных средств. Порядок начисления дохода должен быть четко прописан и оговорен в договоре.

Порядок использования и использования формулы зависит от некоторых нюансов сделки:

- наличие фиксированной или плавающей ставки;

- размер вклада;

- размер установленной процентной ставки согласно договору;

- периодичность начисления процентов – ежемесячно, ежеквартально или ежегодно;

- срок размещения депозита.

Именно эти показатели являются основным составляющими формулы расчета доходности по вкладам.

Видео: Правила выбора

Формула простых процентов

Данный вид расчета применим при условии начисления прибыли в конце окончания срока действия договора, без возможности капитализации начисляемых процентов.

Устанавливается определенный размер ставки и порядок ее начисления, без приумножения.

S = P x (1 + (I x t/K x 100) = P + (P x I x t/K x 100), где

S – окончательная величина депозита, подлежащая незамедлительному возврату (первоначальный вклад плюс начисленные проценты);

I — размер годовой процентной ставки;

t — количество дней начисления процентов по начислению вкладов;

K — дни в календарном году;

P — величина депозита.

Для расчета суммы простых % данные значения следует распределить в следующем порядке:

Sp = (P x I x t)/(K x 100)

Данная форма применима для простых вкладов с незначительными вложениями и сроком размещения денег. В противном случае произойдет существенное занижение суммы процентного дохода вкладчика.

Формула сложных процентов

Данный расчет применяется для вкладов с условием ежеквартального, ежемесячного или ежегодного начисления выгоды. Каждый период происходит формирование прибыли, с причислением к общей сумме вклада. Предусмотрена капитализация прибыли с начислением дохода на проценты.

Многие банки предлагают вклады с использованием формулы сложных % при начислении прибыли.

Сложные проценты можно рассчитать по следующей формуле:

S = P x (1 + (I x j/K x 100)n

Значение данных показателей остается то же что и при расчете простых величин, только добавляется t – количество дней, когда происходила капитализация %, а n – количество данных операций по наложению доходности друг на друга в течение общего срок привлечения средств.

При расчете доходности финансовая организация не учитывает день возврата суммы вклад.

Какие банк Ренессанс Кредит предлагает процентные ставки? Читать статью, вклады Ренессанс Кредит.

Какие банк Ренессанс Кредит предлагает процентные ставки? Читать статью, вклады Ренессанс Кредит.

О вкладах Росинтербанка, узнайте тут.

Сумма депозита

Вклад всегда подразумевается внесение определенной денежной суммы на банковский счет с последующим начислением прибыли. Это взаимовыгодная операция, позволяющая на определенных условиях получать прибыль обоим сторонам сделки.

Существует множество способов начисления доходности, но здесь будет основное влияние оказывать сумма депозита, размер процентной ставки и периодичность ее начисления.

Наращенная

Данный способ получения дохода происходит по формуле простых величин.

Даются следующие показатели:

| Размер вклада | 45000 руб. |

| Срок размещения | 2 года |

| Процентная ставка | 15% годовых |

Наращенная сумма вложения = 45000 х (1 + 2 х 0,15) = 58500 руб. За два года вкладчик получает прибыль 13500 рублей.

Средневзвешенная

Вкладчик может открывать несколько депозитных счетов в различных финансовых учреждениях. В этом случае учитывается доля каждого источника в общей сумме.

Имеются следующие данные:

| Общая сумма инвестиций | 1 млн. руб. |

| Первая часть | 100000 рублей под 10% годовых |

| Вторая часть | 900000 рублей под 20% годовых |

Средневзвешенная стоимость капитала рассчитывается следующим способом:

(0,1 * 10%) + (0,9 * 20%) = 19%

Таким образом, открывая сразу несколько депозитов, вкладчик сможет получить средний размер процентной ставки, а значит и прибыли.

Никто не запрещает открывать сразу несколько вкладов, но все они могут иметь различные условия и размер процентных ставок.

Расчет по формуле позволяет быстро найти среднее арифметическое значение и вычислить тот процент, по которому будет образовываться общая прибыль с депозитов.

Минимальная и максимальная

Открывая любой вид вклада, банк устанавливает его минимальный и максимальный размер, позволяющий получать систематическую прибыль. Ценовой порог может быть разным. Низкая сумма первоначального вклада характерна для пенсионных и детских депозитов.

Чаще всего банки предлагают открыть вклад с минимальной суммой от 1000 – 5000 рублей. Однако не каждая сумма выгодна для получения прибыли.

Лучше сразу открывать счет с внушительной суммой вклада, иначе нет никакого финансового смысла в данной операции.

Первоначального

Изначальная сумма вклада позволяет рассчитать прогноз будущего размера доходности. Таким образом, можно накопить на определенную покупку, зная правильную формулу вычисления первоначальной суммы денег.

Например, сколько нужно внести на депозитный счет, чтобы через пять лет накопить 20000 рублей при процентной ставке прибыльности 11% годовых? В этом случае банк использует метод простых или сложных процентов наращенной суммы вклада.

Какую сумму необходимо поместить на депозит

Чтобы на все 100% обезопасить себя от инфляции и потери собственных денег, необходимо размещать сумму вкладов в общей сложности не более 1,4 млн. рублей. Это гарантированная государством сумма, подлежащая незамедлительному и законному возмещению при первом обращении вкладчика.

Если клиент решит открыть вклад в различных финансовых организаций и сумма депозитов будет в совокупности более 1,4 млн. рублей, то Агентство по страхованию вкладов возместит только 1,4 млн. рублей в соответствии с действующим законодательством РФ. Безусловно, чем выше первоначальная сумма, тем выгоднее для банка и клиента.

Существует множество вариантов расчета дохода. Выбор зависит от собственных целей, которые желают быть достигнутыми с помощью размещаемого вложения. Главное, внимательно читать договор, где четко оговаривается способ начисления прибыли. Для внушительных сумм целесообразен расчет по сложной формуле.

На каких условиях можно разместить в Восточном Экспресс банке вклад?

На каких условиях можно разместить в Восточном Экспресс банке вклад?

Какие виды вкладов в Сбербанке? Ответ по ссылке.

О вкладах Лето банка, узнайте далее.

В любом случае, это один из самых целесообразных и безопасных способов приумножения капитала.

Депозиты (вклады) в коммерческих банках

Вклады (депозиты) в коммерческих банках — это сумма денег в иностранной или национальной валюте, переданная в управление банку на четко оговоренный в договоре срок, с целью получения фиксированного дохода в виде процентов.

От чего зависит величина процентов по банковским вкладам

Величина процентов по банковским вкладам зависит прежде всего от размера ключевой ставки ЦБ и базовой депозитной ставки, установленных Центральным банком конкретной страны. Суть очень проста: Нацбанки ежемесячно устанавливают для своих коммерческих банков единую

- ключевую (кредитную, учетную) ставку, под которую выдают кредиты своим коммерческим банкам;

- базовую депозитную ставку по которой принимают деньги от банков.

Исходя из «цены денег» ЦБ, коммерческие банки «накручивают» свой процент для «розничных клиентов» — физических и юридических лиц, принимая от них депозиты (под более низкий процент, чем ЦБ) и выдавая им кредиты (под более высокий процент, чем Нацбанк).

Например, на 16.03.2020г. Банк России установил

- базовую депозитную ставку в 5% годовых, соответственно, коммерческие банки РФ принимают от населения банковские вклады (депозиты) под 3.75%-4.5% годовых;

- ключевую (кредитную) ставку в 6%, поэтому коммерческие банки РФ выдают кредиты по 7.5% и выше для собственных клиентов, получая спред (маржу) в виде разницы между кредитом и банковским вкладом (депозитом).

Величина базовой ключевой кредитной и депозитной ставок в ЦБ стран мира

| Ключевые ставки ЦБ мира по валютам форекс | |||||

|---|---|---|---|---|---|

| Страна | Центральный банк | Валюта и ее тикер | Ключевая ставка ЦБ | Базовая депозитная ставка | Финансовый регулятор |

| Австралия | РБ Австралии | австралийский доллар (AUD) | 0.5% | 0.1% | ASIC |

| Великобритания | Банк Англии | фунт стерлингов (GBP) | 0.75% | 0.1% | FCA |

| Гонконг | Управление денежного обращения Гонконга | гонконгский доллар (HKD) | 2% | 1% | SFC |

| Евросоюз | Европейский центральный банк | евро (EUR) | 0% | -0.5% | MiFID (требования ЕС), ACPR и AMF (Франция), BaFin (Германия), Consob (Италия), CySEC (Кипр), MFSA (Мальта), AFM (Нидерланды), FSAEE (Эстония), CMVM (Португалия), FSMA (Бельгия), CNMV (Испания), FCMC (Латвия) |

| Канада | Банк Канады | канадский доллар (CAD) | 1.25% | 0.25% | IIROC |

| Китай | Народный Банк Китая | юань (CNY) | 4.15% | 2% | CSRC, FinCom |

| Новая Зеландия | Резервный Банк Новой Зеландии | новозеландский доллар (NZD) | 1% | 0.1% | FSCL |

| Сингапур | Денежно-кредитное управление Сингапура | сингапурский доллар (SGD) | 1.63% | 0.5% | MAS |

| США | Федеральная резервная система США | доллар США (USD) | 1.25% | 0.5% | NFA, CFTC, SEC |

| Швейцария | НБ Швейцарии | швейцарский франк (CHF) | -0.75% | FINMA | |

| Япония | Банк Японии | японская йена (JPY) | -0.1% | JFSA | |

| Другие валюты форекса в Европе | |||||

| Албания | Банк Албании | албанский лек (ALL) | 1% | 0.1% | FSC Албании |

| Беларусь | НБ Республики Беларусь | белорусский рубль (BYN) | 8,75% | 6% | АРФИН |

| Болгария | Болгарский народный банк | болгарский лев (BGN) | 0% | -0.5% | FSC Болгарии |

| Венгрия | НБ Венгрии | венгерский форинт (HUF) | 0.9% | 0.1% | HFSA Hungary |

| Дания | Национальный банк Дании | Датская крона (DKK) | 0.05% | -0.5% | DFSA Denmark |

| Исландия | НБ Республики Беларусь | белорусский рубль (BYN) | 8,75% | АРФИН | |

| Молдова | Национальный банк Молдовы | молдавский лей (MDL) | 5.5% | 3% | Лицензионная палата |

| Норвегия | Норвежский Банк | Норвежская крона (NOK) | 1.5% | 0.5% | NFSA |

| Польша | Национальный банк Польши | польский злотый (PLN) | 1.5% | 0.5% | PFSA / KNF |

| Россия | Банк России | российский рубль (RUB) | 6% | 5% | Банк России (до 2013г. ФСФР) |

| Румыния | Национальный банк Румынии | румынский лей (RON) | 2.5% | 1.5% | ASF |

| Украина | Национальный банк Украины | украинская гривна (UAH) | 11.0% | 9% | НКЦПФР |

| Хорватия | Хорватский народный банк | хорватская куна (HRK) | 2.5% | 1.5% | HANFA |

| Чехия | Национальный Банк Чехии | чешская крона (CZK) | 2% | 1% | CNB |

| Швеция | Банк Швеции | шведская крона (SEK) | 0% | -0.5% | FI (FSA Sweden) |

| Валюты форекса в Азии | |||||

| Азербайджан | ЦБ Азербайджанской Республики | азербайджанский манат (AZN) | 7.5% | 6% | МБА |

| Армения | ЦБ Республики Армения | армянский драм (AMD) | 5.5% | 4% | Минфин |

| Вьетнам | ГБ Вьетнама | вьетнамский донг (VND) | 6% | 4.5% | SSC |

| Грузия | НБ Грузии | грузинский лари (GEL) | 9% | 7% | НБ Грузии |

| Израиль | Банк Израиля | израильский шекель (ILS) | 0.25% | -0.5% | ISA |

| Индия | Резервный банк Индии | индийская рупия (INR) | 5.15% | 4% | SEBI |

| Казахстан | Национальный банк Республики Казахстан | казахстанский тенге (KZT) | 9.25% | 7.5% | AFSA |

| Кыргызстан | Национальный банк Кыргызской Республики | киргизский сом ( KGS ) | 4,25% | 0.25% | НБ Кыргызстана |

| Корея | Банк Южной Кореи | вон (KRW) | 1.25% | FSC | |

| Монголия | Банк Монголии | монгольский тугрик (MNT) | 11% | 8% | Комитет по финансовому регулированию Монголии |

| ОАЭ | Центральный Банк ОАЭ | дирхам ОАЭ (AED) | 2% | 1% | Dubai FSA |

| Таджикистан | Национальный банк Таджикистана | таджикский сомони ( TJS ) | 12,75% | 10.5% | НБ Таджикистана |

| Таиланд | Банк Таиланда | тайский бат (THB) | 1.25% | 0.25% | Bank of Thailand |

| Туркменистан | Центральный банк Туркменистана | туркменский манат ( TMT ) | 5% | 4% | ЦБ Туркменистана |

| Турция | ЦБ Турции | турецкая лира (TRY) | 12% | 10% | CMB |

| Узбекистан | Центральный Банк Узбекистана | узбекский сум (UZS) | 16% | 13% | ЦБ Республики Узбекистан |

| Валюты форекса в Африке | |||||

| Египет | Центральный банк Египта | египетский фунт (EGP) | 12.25% | 10% | EFSA |

| Тунис | Центральный банк Туниса | тунисский динар (TND) | 7.75% | 6% | Центральный банк Туниса |

| ЮАР | Южно-Африканский резервный банк | Южноафриканский рэнд (ZAR) | 6.50% | 5% | FSCA |

| Валюты форекса в Латинской Америке | |||||

| Аргентина | ЦБ Аргентины | аргентинское песо (ARS) | 63% | 55% | CNV |

| Бразилия | ЦБ Бразилии | бразильский реал ( BRL ) | 4.5% | 3% | CVM |

| Мексика | Банк Мексики | мексиканский песо (MXN) | 7.25% | 6% | CNBV |

| Чили | ЦБ Чили | чилийское песо ( CLP ) | 1.75% | 0.5% | SBIF |

- Депозитная ставка;

- Ключевая ставка ЦБ и ее влияние;

- Центральный банк.

Как высчитывается доход банковского вклада

Формула начислений на банковский депозит интуитивно понятна и прописана в депозитном договоре между клиентом и банком. Традиционно банк указывает доход вкладчика за год, а не за срок хранения депозита. Например, если вы размещаете вклад

- 400 тыс. рублей под 5% годовых на полгода, то доход составит 10 тыс. рублей;

- 100 тыс. руб. под 4% годовых на 1 месяц, то ваш доход составит 328.7 руб. (4 тыс. руб. / 365 дней х 30).

Экзотические виды начисления дохода на депозит можно узнать из учебников экономфака университетов (они практически не встречаются в современных банках):

- начисление сложных процентов (т.е. геометрической прогрессии каждый месяц);

- использование плавающей ставки начисления процентов с привязкой к ключевой ставке Нацбанка.

Виды депозита

Существует два вида банковского депозита: «срочный вклад» и «вклад до востребования».

- «Вклад до востребования» — это банковский депозит без указания конкретного срока хранения с правом вкладчика снимать с него часть суммы или забрать его полностью по первому требованию. Разумеется, по данным вкладам начисляются минимальные (часто символические) проценты за депозит.

- «Срочный вклад» — это банковский депозит с указанием четкого срока хранения (1 год, 2 года, 5 лет) без права снятия денег до истечения указанного срока. По срочным вкладам начисляются максимально возможные проценты за депозит, т.к. он экономически более выгоден банку.

Срочный вклад банкиры условно разделяют по своему назначению на три подгруппы:

- — «сберегательный вклад» — самый распространенный и любимый банкирами депозит без права снятия и пополнения денег со стороны вкладчика;

- — «накопительный вклад» — срочный депозит с возможностью пополнения;

- — «универсальный (расчетный) вклад» — срочный депозит с возможностью пополнения и снятия процентов за депозит.

Договор депозита

Традиционными и обязательными пунктами договора на банковский вклад являются

- обязательство банка вернуть сумму депозита и проценты по нему по истечению срока договора;

- отказ вкладчика на право досрочного разрыва срочного депозита;

- начисление процентов на депозит, начиная со второго дня их поступления в банк;

- страхование депозита.

Страхование депозита

Система страхования вкладов подразумевает обязательный возврат суммы депозита (полностью или частично) при форс-мажоре (в т.ч. банкротстве банка, отзыв банковской лицензии и т.д.).

Все пункты наступления «страхового случая» прописываются в депозитном договоре банка с клиентом и базируются на законодательной базе страны. Например,

- в банках США гарантируется вклад до $250 тыс. (до 2008г. было до $100 тыс.);

- в банках Евросоюза гарантирован 100% возврат суммы в 100 тыс. евро для вкладчика банка;

- в РФ 19 декабря 2014 года гарантирован 100% возврат суммы до 1.4 млн. рублей (около $19.4 по курсу валют на 15.03.2020 г.) в одном банке.

Как разместить депозит в банке

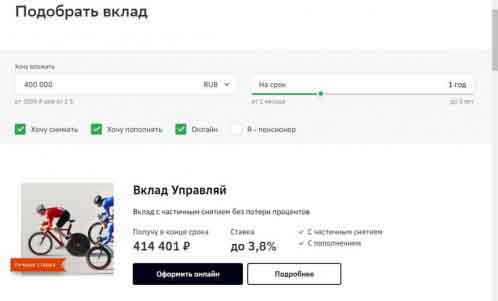

- В режиме онлайн на официальном сайте банка. Пример: страница www.sberbank.ru Сбербанка РФ, которая у пользователя вряд ли вызовет много вопросов. >

Самые популярные депозиты в банках РФ

Самые популярные депозиты в банках РФ по статистике поисковых запросов Яндекс.Директа:

- «депозиты Сбербанка» — 26 тыс. поисковых запросов за март 2020г.

- «депозиты Альфа банка» — 4 418;

- «депозиты Газпромбанк» — 2952;

- «Кредит банк депозит» — 2 863;

- «ВТБ банк депозиты» — 2 655;

- «Почта банк депозиты» — 1 652;

- «депозиты МКБ» — 952;

- «Банк Открытие депозиты» — 655;

- «депозиты ОТП Банка» — 259;

- «депозиты Локо-Банка» — 203;

- «депозиты БКС» — 99.

Депозиты принимаются, как правило, в российских рублях, но так же можно открыть банковский вклад в долларах США, евро, швейцарских франках, китайских юанях и т.д..Главное не ошибиться в выборе тренда и волатильности валюты, в номинале которой вы собираетесь открыть банковский вклад Подробнее см.

- Сколько стоит рубль или что означают курсы валют на рынке форекс;

- валютные пары, их котировки и графики онлайн: USD RUB, PLN RUB, EUR RUB,GBP RUB,RUB PLN, AUD RUB, NOK RUB, CAD RUB, BYN RUB, RUB CZK, UAH RUB,RUB VND, SAR RUB, GEL RUB, TRY RUB, RUB EGP, RUB ILS, RUB AZN, HUF RUB,AED RUB, RUB MDL,CNY RUB, RON RUB,TMT RUB, CHF RUB, SEK RUB.

Самые популярные депозиты в банках Казахстана

Наиболее популярными поисковыми запросами Яндекса являются:

- «депозиты Народного Банка» — 2008 показов за месяц;

- «депозиты Хоум Кредит» — 1183;

- «депозиты Каспи Банк» — 1092;

- «депозиты АТФ Банка» — 374;

- «депозиты Нурбанк» — 90.

Депозиты открываются в казахстанский тенге и иностранной валюте — см. курсы онлайн тенге USD KZT, EUR KZT.

Зачем нужен банковский депозит?

Банкиры утверждают, что

- Хранить деньги в банке безопаснее, чем дома, особенно если величина депозита не превышает сумму гарантированного страхового возмещения при форс-мажоре в банке (1.4 млн. рублей в РФ или 100 тыс. евро в ЕС);

- Получение стабильного дополнительного дохода, который хотя бы частично покрывает инфляцию и девальвацию национальной валюты;

- Банковский депозит приучает к финансовому планированию и дает первый опыт инвестиций и создания собственного инвестиционного портфеля;

- Депозит — шаг, чтобы стать желанным клиентом для банка в случае если вам срочно понадобится кредит на покупку автомобиля, ипотеку и т.д.

Недостатки банковских депозитов

Главным недостатком банковских вкладов является их низкая доходность, из-за которой открытие срочного вклада в банке считается худшей из инвестиций в среде профессиональных трейдеров и инвесторов форекс и биржи.

Альтернативы банковскому вкладу для получения пассивного дохода

Альтернативами банковскому депозиту во всем мире являются инвестиции

Инвестиции проводятся

- или самостоятельно (через открытие торгового депозита у брокера — см. рейтинг брокеров);

- или через доверительное управление(ДУ) ваших средств инвестиционными фондами, биржевыми фондами (ETF), ПИФами, хедж фондами и т.д.

Список основных фондовых бирж мира и их инвестиционных портфелей — фондовых индексов.

В валютный рынок для торговли (трейдинга) валютными парами forex. Форекс брокеры предлагают более 100 финансовых инструментов, изменения (корреляция) которых даже на 1 пункт приносит профит для трейдеров и инвесторов рынка. Это курсы следующих валют мира в режиме онлайн

-

— валютные пары: USD RUB, USD BYN, USDX, GBP USD, USD JPY, USD CHF, USD PLN, NZD USD, USD CAD, AUD USD, USD SEK, USD KZT, USD CZK, USD NOK, USD AZN, RON USD, USD CNY, HUF USD, USD VND, USD SGD, USD THB, USD MDL, USD HKD, USD ZAR, USD GEL, USD ILS, USD TRY, USD MXN, USD INR

- евро — курсы в режиме реального времени EUR RUB, EUR CHF, EUR JPY, EUR GBP, EUR NZD, EUR AUD, EUR CAD, EUR NOK, EUR SEK;

- рубль — EUR RUB,GBP RUB,RUB PLN, AUD RUB, CAD RUB, BYN RUB, RUB CZK, UAH RUB,RUB VND, GEL RUB, TRY RUB, RUB ILS, RUB AZN, HUF RUB,RUB MDL,RON RUB,CHF RUB, SEK RUB; — графики онлайн GBP CHF, GBP AUD, GBP CAD, GBP NZD, GBP JPY, GBP SEK, GBP NOK; — EUR PLN, PLN UAH; — EUR VND; — EUR KZT; — EUR GEL; — EUR AZN; — EUR MDL; — HUF EUR; — RON EUR; — EUR TRY; — EUR CHF; — EUR THB, THB RUB; — котировки онлайн: MXN RUB, CAD MXN, MXN JPY, GBP MXN, AUD MXN; — пары валют: SGD RUB, SGD INR, SGD IDR, SGD KRW, SGD MYR; — графики онлайн: HKD RUB, HKD INR, HKD IDR, HKD KRW, HKD CNY; — USD NOK, NOK SEK, NOK RUB, NOK CHF, NOK CAD, NOK PLN, NOK JPY; — ее курсы онлайн INR RUB, CHF INR, CNY INR, AUD INR, INR JPY; — USD MNT, EUR MNT; — ZAR RUB, CHF ZAR, CAD ZAR, AUD ZAR, ZAR JPY. — USD HRK, EUR HRK, GBP HRK, CHF HRK, HRK RSD; — USD ISK, EUR ISK, GBP ISK, CHF ISK, DKK ISK, ISK RUB; : курс таджикского сомони, банкноты, валютные пары — USD TJS, EUR TJS, RUB TJS, GBP TJS, CHF TJS — валютные пары: USD KGS, GBP KGS, KGS RUB, EUR KGS — валютные пары: USD TMT, GBP TMT, CHF TMT, EUR TMT, TMT RUB — валютные пары: USD ARS, EUR ARS, GBP ARS, ARS RUB, CHF ARS

Обучению трейдингу и инвестициям

В Академии Masterforex-V обучение трейдингу проводят профессиональные трейдеры, которые умеют зарабатывать и готовые научить этому вас, чтобы, как минимум понимать в какой валюте и когда стоит открывать депозит в банке.

Ознакомьтесь с некоторыми авторскими материалами Академии:

Нажмите на ссылку внизу прямо сейчас и сделайте свой первый шаг на пути к покорению финансовых рынков!

С уважением, wiki Masterforex-V — курсы бесплатного (школьного) и профессионального обучения Masterforex-V для работы на форексе, фондовых, фьючерсных, товарных и криптовалютных биржах.

Источник http://biznes-delo.ru/depozity/summa-depozita.html

Источник https://www.masterforex-v.org/wiki/deposits.html

Источник

Источник