Руководство по выбору брокера Форекс.

Содержание статьи

Руководство по выбору брокера Форекс.

Вопрос выбора брокера Форекс является основным в начале трейдерской деятельности каждого участника рынка. От правильного решения будет зависеть эффективность торговли с учётом интересов и возможностей трейдера, сохранность средств в рамках неторговой деятельность и риски их потерь.

Конечно, первым делом при выборе брокера необходимо тщательно ознакомиться с независимыми рейтингами и отзывами о нем, дабы не попасть в сети недобросовестного контрагента. Но судить о качестве услуг только по отзывам — нельзя, зачастую отзывы, как хорошие, так и плохие, могут быть «заказаны» самой компанией. Здесь важно провести свой собственный сравнительный анализ компаний по различным критериям, проверить легальность и правомерность их деятельности, уровень сервиса. Правило Думай своей головой! ещё никто не отменял!

Важные нюансы при выборе Форекс брокера.

Выбор брокера Форекс следует осуществлять, придерживаясь несложного плана:

- — ознакомившись с представленным ниже руководством, провести анализ брокеров и полученных результатов;

- — открыть демо-счёт в компании для тестирования технической стороны торговли;

- — после этого можно открывать реальный счёт и начинать зарабатывать.

На сегодняшний день существуют десятки и даже сотни брокерских компаний, отличающихся по уровню и качеству сервиса, по набору услуг. Каждый стремится предоставить более привлекательные условия, чтобы привлечь клиентов. Но перед тем как внести на счёт выбранной компании реальные средства, необходимо убедиться в компетентности организации, её надёжности. А руководствоваться во время выбора следует своими потребностями, целями и возможностями, выявляя у того или иного брокера подходящие характеристики.

Определяя для себя подходящую компанию, тщательно изучите такие вопросы, как:

- — является ли деятельности брокера регулируемой , и в какой стране он зарегистрирован ?

- — надёжность торговой платформы;

- — вопрос капитализации ;

- — к какой категории относится компания: брокер, дилинговый центр или брокер ECN?

- — качество работы клиентской поддержки;

- — расходы в процессе торговой деятельности;

- — типы счетов , предлагаемые брокером;

- — дополнительные услуги, предоставляемые брокером;

- — размер кредитного плеча и тип маржин-кола.

Регулирование деятельности брокера или дилингового центра.

Если деятельность брокера является регулируемой, об этом будет представлена информация на его сайте. В зависимости от того, в какой стране зарегистрирована компания и где осуществляется регулирование, зависят требования по финансовой регистрации. Так, к регистрации компании в оффшорной зоне требования более лояльны, и это следует учитывать. Строгие требования предъявляют такие страны как Швейцария (регулятор FINMA ), Япония ( FSA Japan ), Великобритания ( FSA ), США ( SEC , NFA , FINRA , CFTC ), Еврозона ( ESMA , MiFID ), Австралия ( ASIC ). Кроме страны, где осуществляется регулирование, следует узнать и о регуляторе торговли, который функционирует в юрисдикции рассматриваемой компании.

К слову — официальных регуляторов в России на данный момент нет. К неофициальным организациям, деятельность которых носит лишь рекомендательный характер, относятся КРОУФР , РАУФР , НАУФОР .

Надёжность и удобство торговой платформы брокера или ДЦ.

Некоторые брокеры помимо торговой платформы в виде приложения, устанавливаемого на компьютер (например, МетаТрейдер 4-5), предлагают своим клиентам он-лайн платформу, торговля с которой ведётся прямо в браузере. Но функционал её ограничен, поэтому не каждому трейдеру и не под каждую тактику торговли она может подойти.

Стабильность платформы определяется бесперебойностью работы. Данный параметр куда важнее, чем удобство интерфейса. Во время выхода важных новостей терминалы некоторых брокеров начинают подвисать из-за активизации торгов. Удостовериться в отсутствии зависаний можно по отзывам (хотя, напомним — не стоит верить всем отзывам!), либо лично протестировать работу программы на небольшом депозите. Особое внимание данному моменту должны уделить трейдеры, ведущие активную торговлю, совершающие крупные сделки, и в чьих стратегиях на результат торговли влияет каждая секунда. Трейдеры, ведущие торговлю на больших тайм-фреймах, в частности — долгосрочники, имеют большую свободу в выборе платформы, так как требования к торговому терминалу у них значительно ниже.

Удобство же торговли зависит от скорости открытия и закрытия ордеров, других характеристик ордера, таких как настройка стоп-лосса, торговля в один клик, виды ордеров. Функционал платформы должен быть интуитивно понятен, а поиск и пользование необходимыми инструментами не вызывать затруднений.

Капитализация брокера или дилингового центра.

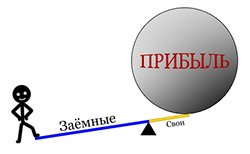

О надёжности, а точнее — о платежеспособности брокера будет свидетельствовать уровень его капитализации. От размера акционерного капитала зависит количество кредитных отношений, которые могут быть созданы с поставщиками ликвидности. В свою очередь, чем больше контрагентов у компании — маркетмейкера, тем более интересные цены он может получить для себя и предложить их своим клиентам. Чем больше размер собственного капитала, тем выше показатель конкурентоспособности компании. Минимальный уровень капитализации задается государством, как главным регулятором деятельности любых экономических субъектов. К примеру, в США минимальная сумма капитала брокерской компании должна составлять 20 миллионов долларов, в Австралии — 500 миллионов, даже на Кипре, считающимся либеральным местом — этот уровень достигает 280 миллионов. В России же норматив достаточности собственных средств — всего 350 миллионов рублей.

Каждый брокер должен публиковать на своём сайте информацию о капитализации, которая будет подтверждать его платежеспособность.

В чем разница между брокером и дилинговым центром?

При выборе компании, с которой можно начать сотрудничество, важно понимать, что брокер и дилинговый центр — это не одно и то же. На первый взгляд может показаться, что брокер и дилинговый центр — это «две стороны одной медали». Но это не так. И те и другие используют одинаковую терминологию, предлагают доступ к одинаковым платформам, инструментам анализа и графикам. И там и там трейдер уплачивает своему посреднику комиссию в виде спреда. Общим является и то, что ни брокер, ни дилинговый центр не страхуют счета своих клиентов, а это значит, что в случае банкротства компании, вклады возвращены не будут.

Так в чем же различие между дилинговым центром и брокером? Отличительной характеристикой является то, что брокер выводит сделки своих клиентов на межбанковский рынок, а у дилингового центра такой возможности нет. И если дилинговый центр, в случае крупной удачной сделки трейдера, выплачивает ему прибыль из своего бюджета, то брокер нет. Впрочем, не всегда и брокеры выводят сделки на межбанковский рынок.

Модифицированный брокерский метод вывода сделок представлен в формате ECN. Значение понятия ECN во внебиржевой торговле означает, что компания функционирует в качестве брокера с различными дилинговыми центрами. ECN связывает между собой отдельных брокеров и трейдеров, минуя посредников. Дилинговый центр отправляет в ECN цену и величину объёма, подходящие под котировку, а ECN эту цену передает клиенту. ECN отвечает за передачу в дилинговый центр ордера, но не за исполнение операции. ECN брокеры дают возможность ордерам своих клиентов взаимодействовать с ордерами участников других ECN, а это и банки, обычные трейдеры, другие брокеры, хеджевые фонды. То есть торговля ведётся друг против друга при сопоставлении лучших цен покупки и продажи.

Участники видят глубину рынка, которая отображает ордера других участников. Спред в рамках системы ECN будет уже определяться в виде разницы между лучшим спросом и предложением.

Клиентская поддержка.

Очередной критерий, который повлияет на то, как выбрать брокера Форекс — это работа клиентской службы поддержки. Так как валютный рынок работает 24 часа в сутки, в идеале будет, чтобы и служба поддержки работала 24 часа в сутки. И ещё одно немаловажное обстоятельство — работа поддержки должна осуществляться и на вашем родном языке.

Способы связи с техподдержкой бывают разные. Электронная почта онлайн чат или Скайп — наиболее распространенные варианты. Также важна налаженная связь по телефону — по просьбе клиента сотрудник центра должен перезванивать и помогать при решении тех или иных вопросов. Проверить компетентность службы поддержки для клиентов можно в процессе работы на демо-счёте, когда моделируются реальные торговые или технические ситуации, вызывающие вопросы, которые в свою очередь требуют ответа от техподдержки. И насколько быстро и эффективно решаются эти вопросы сейчас, можно судить о том, как они будут решаться во время торговли на реальном счёте.

Расходы за услуги брокера или ДЦ.

За свои услуги Форекс брокеры, так или иначе, берут оплату. И даже если они и привлекают клиента тем, что обещают торговлю без процентов, комиссий, отчислений, следует понимать, что на самом деле это не совсем так. Каждым брокером применяется тот или иной тип комиссионных:

- — фиксированный спред;

- — «плавающий» спред;

- — комиссия, рассчитанная на процентном значении спреда.

Мы знаем, что спред — это разница между ценой покупки и продажи торгового инструмента. Фиксированный спред является оптимальным вариантом, так как участник торгов всегда знает, какой результат ему ожидать от своих сделок с учётом спреда. С другой стороны, «плавающий» спред может быть гораздо ниже фиксированного. А может быть и гораздо выше — например, во время большой активности рынка (выход важных экономических новостей), плавающий спред может съесть большую часть прибыли в момент закрытия ордера. Перед выбором брокера в зависимости от вида спреда следует определить, когда результат торговли по предлагаемым выплатам будет наилучшим, а условия — наиболее благоприятными.

К дополнительным расходам, помимо «плавающего» спреда, которые могут повлиять на торговый результат, относятся реквоты. Реквот имеет место быть, когда сделка проводится, но по цене, отличающейся от той, которую задавал трейдер. Это результат проскальзывания ценового значения на фоне сильной волатильности рынка или недостатка ликвидности. Некоторые стратегии, в частности по которым осуществляются сверхкраткосрочные сделки, не приемлют подобных дополнительных расходов. Поэтому трейдеру следует узнать у брокера о возможности защиты от проскальзываний. Как вариант — можно выбрать счёт с фиксированным спредом (пусть немного и выше), при котором все сделки исполняются моментально и по указанной цене. Некоторые брокеры предоставляют возможность выбора типа спреда — этот момент так же нужно учитывать при выборе компании для торговой деятельности на Форекс.

Небольшая комиссия взымается ECN брокерами. Это не спред, а особая выплата, размер которой зависит от услуги, осуществляемой брокером — к примеру, при пересылке ордера в крупный конгломерат маркетмейкеров.

Типы счетов.

При регистрации на сайте у брокера (или дилингового центра) клиент может выбрать один из предложенных типов счетов. Компании предлагают различные типы счетов: это мини-счета, микро, стандартные. Их различие в минимальном объеме сделки, которая может совершаться по счету. Микро лот предполагает возможность совершения сделки объёмом лота в 1000 базовых единиц, мини лот — 10000 единиц, и стандартный лот — 100000 единиц базовой валюты. Первые два типа счета позволяют вести торговлю с небольшим депозитом, что очень удобно для начинающих трейдеров, которые ещё не готовы вкладывать крупные суммы в торговлю на Форекс. Следовательно, выбор счета зависит от имеющегося в распоряжении объёма денежных средств, целей трейдера, его торговой стратегии. Определиться с выбором типа счета полностью можно будет тогда, когда будут уяснены такие понятия, как мани-менеджмент на Форекс и кредитное плечо.

Дополнительные услуги.

Помимо основной услуги — доступа к трейдингу, брокер может предоставить и другие, дополнительны услуги. А это — календари новостей, графики в реальном времени, Форекс аналитика и др. Но эти все моменты является второстепенными при выборе брокера.

Леверидж и маржин-коллы.

Чтобы вы ни пугались, возможно, незнакомых вам слов, переведем понятия значений слов леверидж и маржин-колл на человеческий язык. Леверидж — это не очень распространенное в русскоязычном Форексе слово, а обозначает оно кредитное плечо. Понятие маржин-колл также связано с кредитным плечом, а узнать подробнее, что оно обозначает можно в статье «Что такое кредитное плечо на Форекс?». В этой же статье подробнее рассмотрено и понятие маржин-колла.

На рынке Форекс заметна тенденция, когда трейдеры отдают предпочтение более высокому кредитному плечу, мотивируя тем, что это позволяет больше заработать. Но стоит помнить, что чем больше кредитное плечо — тем выше риски. Поэтому выбор в пользу большого кредитного плеча в основном делают агрессивные трейдеры, а консервативные отдают предпочтение средним уровням кредитного плеча. Некоторые компании изменяют леверидж в зависимости от торгуемого инструмента, другие же предлагают фиксированные уровни плеча.

Не последнюю роль играет практикуемая брокером политика по маржин-коллам. Возможны такие варианты закрытия сделок при недостаточной марже:

- — по принципу FIFO first in first out — сделка первой открыта, первой закрыта;

- — по принципу LIFO last in first out — сделка последней открыта, первой закрыта;

- — закрытие всех сделок одновременно.

Такой момент, как маржин-колл, может повлиять на сохранность депозита клиента, поэтому всю информацию в данном направлении следует чётко уяснить ещё до открытия счета.

Заключение.

Своевременно позаботившись о выборе компании для осуществления торговой деятельности на рынке Форекс, вы обезопасите себя от множества рисков, как торговых, так и не торговых. Уделите время на тщательный анализ, который поможет выбрать дилинговый центр или брокера наиболее стабильного и надёжного, соответствующего вашим торговым целям и возможностям.

Как выбрать надежного брокера

По состоянию на 19 апреля 2021 года 258 организаций в России обладали действующими лицензиями на брокерскую деятельность от Центробанка. Чем больше брокеров действует на рынке, тем выше конкуренция между ними, заставляющая совершенствовать собственные услуги ради привлечения клиентов. Начинающему инвестору сложно разобраться во всех нюансах фондового рынка, выбирая брокера для торговли на бирже. Успех или неудачи трейдера во многом зависят от того, насколько выгоден и удобен брокерский сервис. Детальный анализ законности, надежности, размера комиссий и предлагаемого функционала поможет выявить лидеров среди брокерских организаций.

Шаг 1. Проверьте лицензию и срок действия

Число участников-брокеров в России постепенно сокращается. Помимо жесткой конкуренции, в которой вынуждены участвовать компании, приходится считаться с требованиями ЦБ, лицензия которого является основой для брокерской деятельности. Доверяя деньги брокерской компании, вы должны быть уверены в законности ее работы. Актуальный список компаний, имеющих соответствующую лицензию, размещен на официальном сайте Центрального банка.

Шаг 2. Какой рейтинг брокера?

Устойчивое положение на рынке, занятие первых строчек рейтинга по количеству клиентов и объему торговли проверяют путем сравнения показателей публикуемой аналитики. Для анализа следует выбрать несколько периодов, чтобы исключить влияние временных перекосов. Если компания не опускается ниже топ-20, с высокой долей уверенности можно отнести ее к числу надежных.

Шаг 3. Минимальная сумма для инвестиций

Не так давно обсуждалась идея вовсе ограничить доступ на фондовый рынок мелким трейдерам, отсекая «случайных» людей, торговля на валютном рынке начиналась от 1 лота в тысячу условных единиц. Теперь Мосбиржа разрешает торговлю от 1 цента и не выдвигает ограничений по инвестируемым суммам. Схожие ограничения существуют и у брокерских контор, однако единого правила не существует. Большая часть компаний открывает счет, не выдвигая дополнительных условий, но проверить наличие минимального порога все же стоит.

Шаг 4. Какие биржевые площадки и торговые инструменты будут доступны?

В России действует Мосбиржа, торгующая российскими акциями, и Санкт-Петербургская биржа, где проводят валютные сделки с инструментами иностранных бирж. Если на Московской бирже работают все, то на Санкт-Петербургской участвуют только 45 брокеров.

Шаг 5. Изучите расходы на комиссии

Этот вопрос требует самого тщательного изучения, поскольку неудачный выбор брокера с высокими комиссиями способен разорить или свести к минимуму доход трейдера.

Когда список возможных брокеров уже сведен до десятка лучших, наступает ответственный этап изучения правил торговли. Особое внимание обращают на:

- размер торговой комиссии для разных площадок;

- депозитарную комиссию за хранение и учет ценных бумаг клиента;

- комиссию за маржинальные сделки (не обеспеченные капиталом инвестора), напоминающую кредитный процент банка за одолженные у брокера деньги;

- плату за обслуживание;

- плату за предоставленное программное обеспечение для торговли;

- комиссию за предъявленные к оферте ценные бумаги.

Не менее важны условия внесения средств на счет и их вывод. Если есть возможность внесения средств в кассе брокера, комиссия на пополнение нулевая. При выводе средств нужно внимательно изучать условия.

Шаг 6. Что включает сервис брокера?

У каждой компании свои представления о пакете услуг для трейдера. Насколько удобной окажется работа на бирже, зависит от предложенного компанией сервиса:

- Используемые торговые программы (Quick, Веб-Quick, приложения для смартфона, специальные программы, устанавливаемые на ноутбук или стационарный ПК).

- Круглосуточная поддержка по телефону или через форму чата.

- Квалифицированность специалистов и уровень техподдержки. Можно оценить параметр из личного общения, а также изучить отзывы на форумах.

- Понятный и удобный интерфейс для работы трейдера – личный кабинет на сайте, торговый терминал.

- Наличие и уровень обучающих курсов (лекции, онлайн-курсы, семинары).

Проверка брокеров должна быть более строгой и тщательной, чем при выборе банка для размещения депозита. Нельзя полностью полагаться на мнение знакомых или судить по рейтингу компании. То, что подходит одному инвестору, может оказаться бесполезным для другого. Рассматривайте совокупность параметров с учетом ваших личных инвестиционных планов, чтобы работа с биржевым брокером оказалась удобной, выгодной и безопасной.

Источник https://avtoforex.ru/registracija/277-rukovodstvo-po-vyboru-brokera-foreks.html

Источник https://forexrating.net/kak-vybrat-nadezhnogo-brokera/

Источник

Источник