Выгодно ли инвестировать в Сбербанк: прогноз на 2021 год

Содержание статьи

Выгодно ли инвестировать в Сбербанк: прогноз на 2021 год

На 12 декабря 2019 г. капитализация Сбербанка на Московской бирже превышает 5 триллионов рублей. Есть только две компании российского рынка, капитализация которых перевалила через эту цифру.

У Сбербанка — 5,2 трлн. руб. Это одна из самых интересных акций для инвестирования и спекулятивных операций. Теханализ акций Сбербанка — тема разговора.

Динамика котировок и уровень дивидендов

Сбербанк — публичная компания, ценные бумаги размещены на Московской и Лондонской биржах. Основной объем торгов проходит обыкновенными акциями в Москве, в Англии котируются ADR Сбербанка.

Контрольный пакет держит государство — 50% плюс 1 акция. Номинальный держатель — Центральный банк России. Это единственный мажоритарный акционер с долей > 5%. Государству не требуется согласовывать свои решения в принятии стратегических решений. Миноритарные акционеры не могут влиять на решения ЦБ.

Схема акционерного капитала на декабрь 2019 г. (источник — сайт Сбербанка).

Страница сайта Лондонской биржи с информацией по депозитарным распискам на LSE.

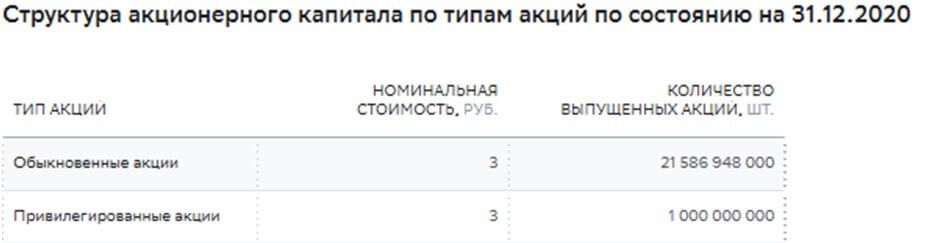

В Москве в обращении обыкновенные и привилегированные акции Сбербанка. В свободном обращении 21 586 848 000 обыкновенных акций, 1 000 000 000 привилегированных. 253 тысячи акционеров. Основное количество держат физические лица — почти 247 000 (апрель 2019 г.).

Структура основных групп владельцев акций Сбербанка в 2019 г. (из официальной презентации).

В этом обзоре я буду рассказывать о движении обыкновенных акций Сбербанка как самом большом и ликвидном активе.

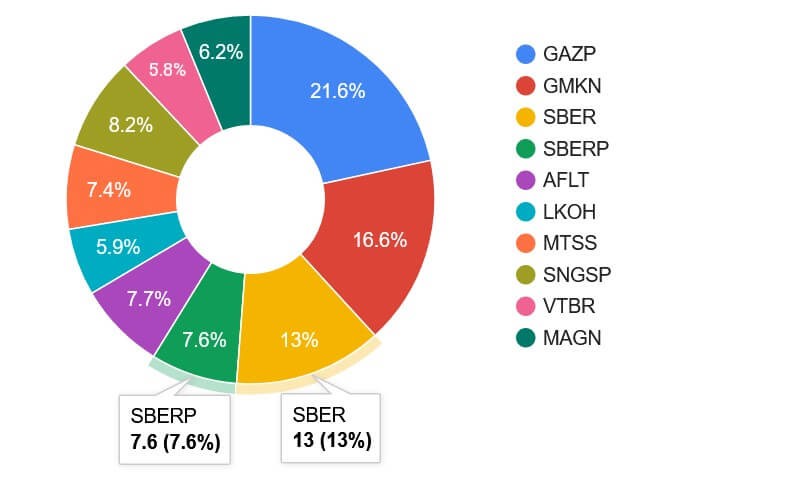

Индекс Мосбиржи — главный индекс российского биржевого рынка. Включает акции 41 эмитента с наибольшей капитализацией. На декабрь 2019 г. около 43% в индексе занимают три компании — Газпром, Лукойл, Сбербанк. Последний — 13,77%. Ребалансировка индекса проводится раз в 3 месяца.

По российским голубым фишкам рассчитывается свой индекс. Включает акции 15 компаний. Обыкновенные и привилегированные акции Сбербанка включены в расчет.

Соотношения те же. Три «тяжелые» бумаги занимают первые места с большим отрывом от других.

Обзор движения цены с 2000 года

В конце 1999г. – начале 2000 акции Сбербанка стоили 1 рубль. До начала 2002 котировки изменялись в пределах 1–1,5. К началу 2004 цена подросла до 8 руб. После этого рост усилился. К окончанию 2005 акции котировались на 38 руб. Два с половиной года спустя покорился исторический максимум (на тот момент) 113 руб.

До осени 2007 стоимость акций слабо изменялась в узком коридоре 100–113руб. (точка 1, красная стрелка на графике). Многие ждали дальнейшего роста. Этого не произошло. Бумаги Сбербанка не смогли преодолеть сопротивление уровней 100–113 руб.

Мировой экономический кризис развернул акции вниз. Ноябрь 2007 – февраль 2009 медведи рисовали крутой долгосрочный нисходящий тренд. 16 месяцев падающего тренда. Только 2 свечи на месяцах были отрисованы в плюс. В феврале – марте цена легла на дно. Стоимость уходила ниже 14 руб. Падение от максимума в 8 раз. Много инвесторов и спекулянтов потеряли свои средства в это время.

Весной 2009 котировки развернулись вверх (точка 2). Подешевевшие активы стали покупать российские и мировые инвесторы. К зиме 2011 г. акции Сбербанка снова стали тестировать сопротивление 110 руб. (3). Безуспешно.

Откат вниз и новый тест этого уровня в феврале и мае 2013г (4). И вновь медведи не пустили цену выше. Котировки откатились и стали снижаться на фоне санкций против России. Выгнали на 50 руб. в декабре 2014 – январе 2015 (5). После чего новая волна долгосрочного роста.

Только весной 2016 г. быки смогли выйти выше 110–113 и закрыть свечу на 123 руб. (6). 9 лет этот редут медведей успешно отражал атаки быков. Несколько безуспешных попыток. После взятия такого сильного долгосрочного сопротивления акции Сбербанка усилили рост. 9 свечей с положительным закрытием перед первой коррекцией. После коррекционного движения в 2017 г. оптимизм увеличился.

В феврале 2018 быки отрисовали исторический максимум 285 руб. (7). Новые санкции против российских банков спровоцировали движение вниз. С коррекционными отскоками до осени котировки падали. С сентября 2018 быки взяли власть в свои руки. Новая волна роста.

Объемы торгов

Акции Сбербанка ходят технично. На мой взгляд, таких бумаг на нашем рынке не более пяти. Торги проходят на высоких объемах, акции для российского рынка высоколиквидны. Средний объем торгов на день — 6–10 млрд. руб.

Данные с сайта Мосбиржи за ноябрь – декабрь 2019 г.

Стакан цен обыкновенных акций Сбербанка 12.12.19. Заявки на покупку снизу (зеленый фон), на продажу сверху (красный).

1 лот=10 акций. На примере с картинки первая на покупку стоит заявка на 250 лотов. На сумму 602 450 руб. Следующая за ним заявка — 3 727 805 руб. и т. д. Шаг — 0,01 руб.

У каждой акции свой характер в поведении цены на бирже. У Сбербанка в том числе. Техничные акции Сбербанка позволяют строить стратегии торговли на повторяющихся паттернах этой бумаги. Трейдеру необходимо сделать анализ на различных фреймах для выявления закономерностей или характерном поведении цены. Сбербанк очень «любит» различные уровни поддержки и сопротивления.

Любая акция меняет стиль движения котировок со временем. Деревья не растут до небес, акции не ходят по одним и тем же паттернам постоянно. Но любителям «поковыряться» в закономерностях движения Сбербанка это может принести профит.

Для долгосрочных инвесторов особенно актуальны дневные и недельные графики цен. Об этом ниже.

Технический анализ: недельный фрейм

С 2017 года на японских свечах акции Сбербанка красиво рисуют сходящийся треугольник. Снизу зеленая линия поддержки от июня 2017. Подтверждена тремя касаниями — август – сентябрь, октябрь и декабрь прошлого года.

Красная линия сопротивления отработала натиск быков два раза — в июне и октябре – ноябре 2019. После последнего теста на прочность уверенности медведей котировки немного откатились и вновь приступили к штурму во второй декаде декабря.

О синей линии поговорим ниже в анализе дневного графика.

Дневной фрейм

Общий план. Видно сопротивление с недельного графика (масштабы совмещены) и две поддержки снизу. Долгосрочную зеленую линию рассматривать не буду. Более актуальна синяя. Подтверждение в 4-х случаях (красные стрелки). Декабрь 2018, август, октябрь, декабрь 2019. С сентября 2018 повышение цены.

Пока это можно рассматривать как коррекцию к предыдущему падению февраль – сентябрь прошлого года. При этом выход из долгосрочного треугольника способен задать направление движения акций Сбербанка как минимум среднесрочно.

В настоящий момент происходит попытка выхода вверх. С учетом благоприятного рыночного фона и фактора декабря она имеет большие шансы реализоваться. Первое подтверждение выхода из треугольника вверх — полная отрисовка минимум двух дневных свечей выше красной. Второй факт — формирование одной – двух недельных свечей после прорыва сопротивления.

Более крупный план текущего движения. Первая дневная закрылась выше красной линии (обозначено на графике). Ложный пробой или выход на оперативный простор быков — будет ясно уже в ближайшую неделю.

За рогатых сильный фактор — так называемое рождественское ралли (движение цен вверх в декабре). Частый паттерн, который реализуется на многих активах. Объяснений существует масса, не буду их рассматривать. Важен факт — акции в декабре имеют неплохой шанс подрасти. В том числе бумаги Сбербанка.

Первая тактическая цель в случае продолжения ап-тренда — закрыть гэп вниз 11.06.19. Т.е. дотянуться до уровня 249 руб. + 3,5% от закрытия 12 декабря. Стратегический уровень — исторический максимум 285 руб. Именно он будет притягивать быков в случае восхождения цены. И выход выше 300 руб. как апофеоз стараний покупателей в перспективе до года.

С точки зрения технического анализа, такой вариант более вероятен на сегодня, чем уход вниз. Классики ТА утверждают — прорыв такого сильного долгосрочного треугольника, который сложился в акциях Сбербанка, способен задать импульс движения как минимум на 30% в сторону прорыва фигуры. В нашем случае — выше 300 руб. Увидим в среднесрочной перспективе.

Дивидендные выплаты

Выплаты дивидендов по обыкновенным акциям Сбербанка с 2015 по 2019 г.

| Дата закрытия реестра (Ex-DividendDate) | Размер дивиденда на 1 акцию, руб. | За какой срок | Доход, % |

| 11.06.19 | 16 | Последний год | 6,66 |

| 25.06.18 | 12 | — | 5,05 |

| 13.07.17 | 6 | — | 3,12 |

| 10.06.16 | 1,97 | — | 1,28 |

| 11.06.15 | 0,45 | — | 0,40 |

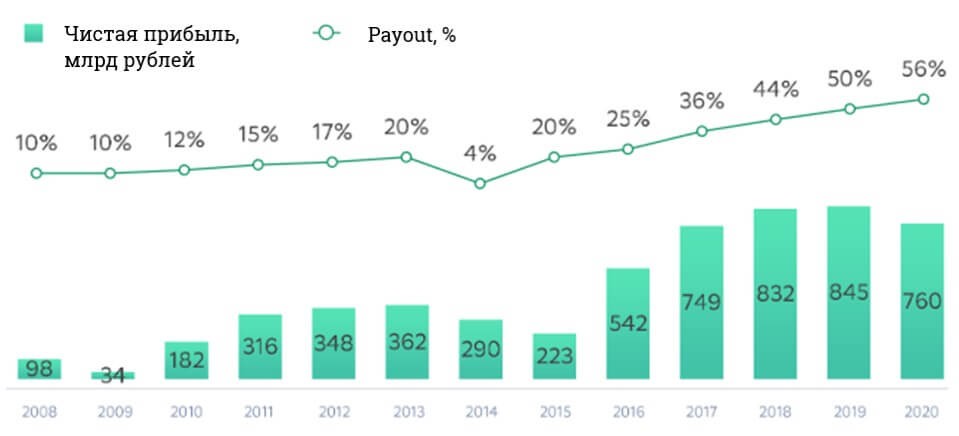

Оценка предстоящих дивидендных выплат — 19,89 руб. Доходность 8,36%. Предварительная дата закрытия реестра 13.06.2020 г. В 2017 г. был сформирован новый подход к выплатам дивов. Предусматривает постепенное увеличение дивидендов с 25 до 50% от прибыли по МСФО к 2020 году.

Оценки аналитиков

Мировой финансовый сервис Refinitiv регулярно проводит опросы аналитиков профессиональных участников рынка — ведущих экспертов и инвестиционных компаний. Результаты последнего опроса: 13 экспертов рекомендуют покупать обыкновенные акции Сбербанка, 2 — держать.

12.12.2019 обновили свои прогнозы три компании. С целевой датой 11.12.2020 г. Ожидаемый уровень цены специалистов ВТБ Капитал 390 руб., Уралсиб — 375 руб., Атон — 300 руб. Эксперты Фридом Финанс ожидают снижение до 226 руб. Societe Generale — на уровне 342 руб.

Выгодно ли инвестировать в Сбербанк: прогноз на 2020 год

По результатам последнего квартального отчета (за 3 квартал), чистая прибыль банка составила немного больше 156 млрд. руб. Произошло снижение, но результат выше прогнозов. Ожидалось понижение до 146 млрд. руб. Причина — продажа турецкой дочки Denizbank.

За 11 месяцев текущего года прибыль увеличилась >7% до 814 млрд. руб. Грязная прибыль до уплаты налогов перевалила 1 трлн. руб.

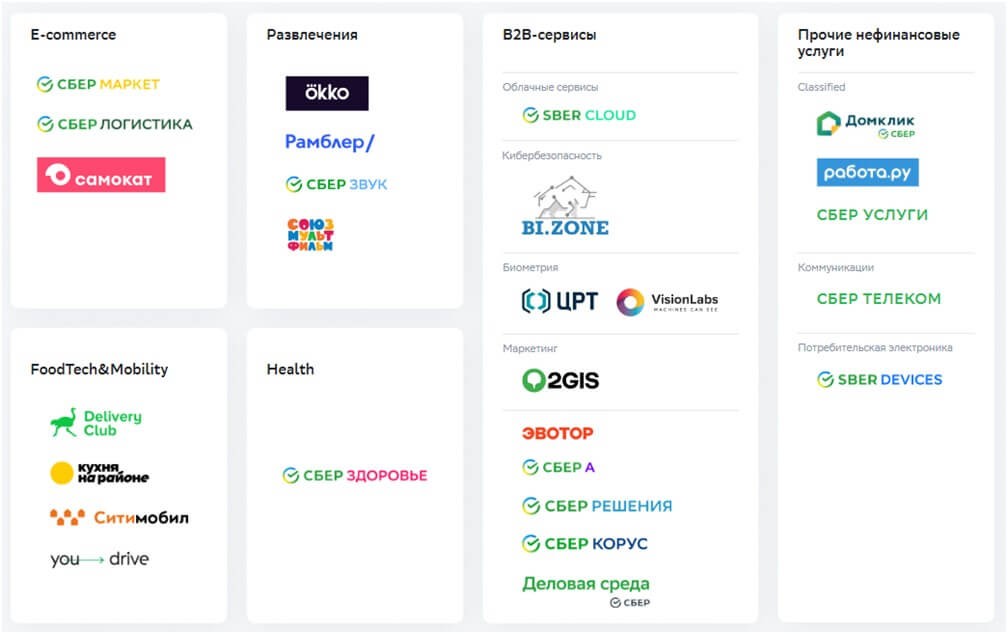

Создание собственной банковской экосистемы позволит Сбербанку выйти на новые уровни доходов. Стратегия 2017 предусматривает планомерную работу в этом направлении.

Из последних новостей — создание совместного предприятия с Mail Group по сервисам доставки еды и заказа такси.

С учетом политики Сбербанка по повышению дивидендов акции банка интересны для долгосрочного инвестирования. Выход цены бумаг Сбербанка выше 300 руб. не кажется фантастическим вариантом.

Где купить акции Сбербанка и сколько это стоит

Приобрести акции Сбербанка можно через любого лицензированного брокера — профессионального участника рынка. Наличие лицензии можно проверить на сайте ЦБ РФ. Он является регулятором рынка ценных бумаг в России.

Стоимость покупки бумаг банка зависит от тарифного плана конкретного брокера. Пример — тариф «Универсальный» Открытие брокер. Сбор 0,057%. Или тарифный план БКС-Старт у БКС. Величина комиссии зависит от оборота в день. До 1 млн. руб. — 0,0354%.

Список брокеров, через которых можно приобрести акции Сбербанка на Московской бирже.

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Заключение

Мы говорили о ценных бумагах Сбербанка. Это одна из лучших акций для среднесрочных спекуляций и инвестирования на долгосрочный период.

Свежий обзор акций Сбербанк

На 02.08.2021 года INVEST-SPACE считает возможным приобретение акций Сбербанка по 305 рублей за акцию в краткосрочные и среднесрочные портфели:

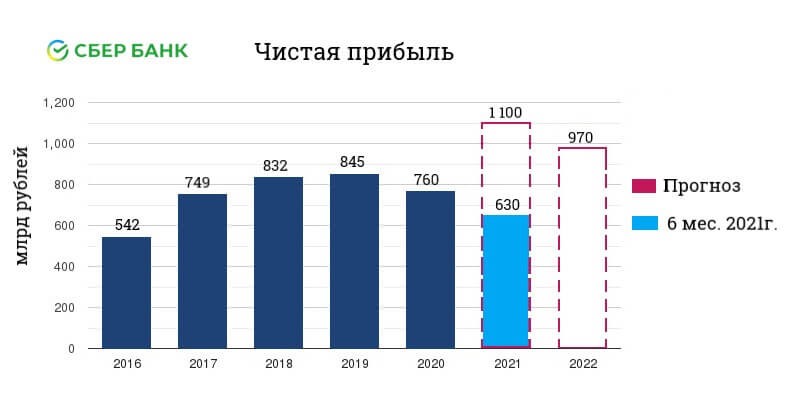

- Сбербанк заработал за 6 месяцев 2021 года – 629,8 млрд ₽, по итогам 2021 года вероятно достигнет столь заветной цифры в 1 трлн рублей по чистой прибыли МСФО (ранее max был в 2019 году – 0,845 трлн ₽), а дивиденды могут перешагнуть за 24 рубля на акцию. Форвардная див доходность 7,8%, что не сильно выше краткосрочных ОФЗ;

- Компания не является дорогой по текущим мультипликаторам относительно российских и международных аналогов;

- Консенсус-прогноз аналитиков дает среднюю цену одной обыкновенной акции Сбербанка в – 351,1₽. При этом, к примеру, аналитик ВТБ Капитал ставит на 430 ₽;

- Выбрать между префами (SBERP) и обычкой (SBER) Сбербанка сложно, спред может пойти в любую сторону, префов в 22 раза меньше обычки, поэтому они более динамичны, а их дивидендная доходность в силу понятных причин всегда выше.

Риски:

- быстрый рост закредитованности населения РФ при стагнирующих реальных доходах может привести к росту просроченной задолженности, созданию дополнительных резервов, а соответственно и уменьшению прибыли Сбербанка;

- прибыльность Сбера с учетом его доли в финансовом секторе это как прокси на экономику РФ, а ее перспективы в 2022-2023 гг. пока за рамками релевантного прогнозирования;

- сильнейшая «перегретость» рынков акций по всему миру по состоянию на август 2021 года в силу ультрамягкой монетарной политики центробанков.

Операционные и финансовые показатели Сбербанка в 2021

Все мы знаем, что Группа Сбер это не просто банковский бизнес в России, Беларуси и Казахстане, Сбер по своей сути сейчас представляет собой многоотраслевой холдинг (более 30 основных юридических лиц) и строит собственную экосистему, о чем мы подробнее упомянем ниже.

При этом, с точки зрения операционных доходов, на данном этапе безусловно Сбер остается Сбербанком.

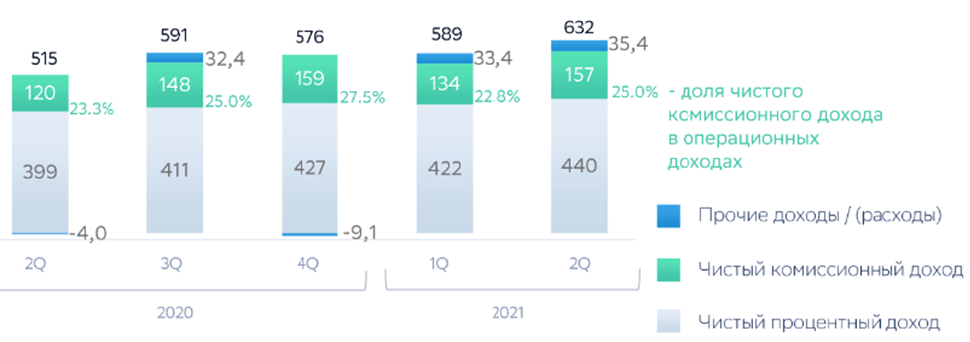

Основным источником доходов Сбербанка продолжает оставаться процентный доход, компания даже умудряется его наращивать при снижении NIM, это становится возможным в силу того, что в 2020-2021 годах случился настоящий кредитный бум на фоне снижения процентных ставок (подробнее в статье про ОФЗ) и послаблений к нормам резервирования банков со стороны ЦБ РФ.

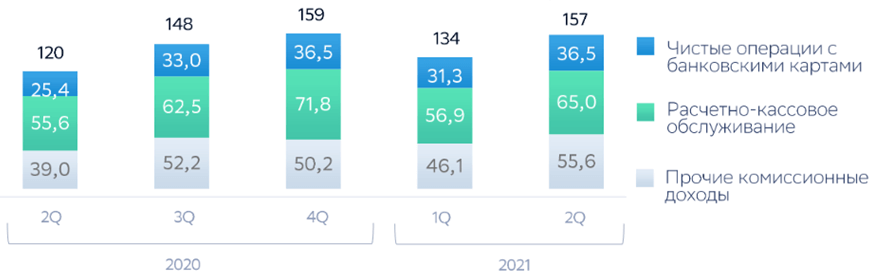

Чистый комиссионный доход вырос за счет транзакционной активности, его рост в 2021 году Сбер запланировал на уровне 10%.

Сбербанк даже при таких размерах продолжает оставаться чудовищно эффективным по рентабельности собственного капитала (ROE) – 25,3% по итогам 1 полугодия 2021 года, уступая в России лишь Тинькофф Банку (выше 40%), при этом крупные иностранные банки могут лишь мечтать о ROE выше 10%, к примеру ROE немецкого Deutsche Bank ниже 2%, а американского Wells Fargo едва превышает 1%.

Достаточность капитала, объем «плохих» кредитов и прочие показатели устойчивости Сбера на вполне приемлемых уровнях, отдельно не останавливаемся.

Перейдем к самому интересному для инвесторов — размеру чистой прибыли и его прогнозу на 2021 и 2022 гг.

Прогноз чистой прибыли на 2021 год дает сам Сбер, это — 1 трлн ₽, на наш взгляд это оценка консервативна, компания может заработать и в диапазоне 1,1-1,2 трлн ₽.

Москва, 29.07.2021 — ПРАЙМ.

Согласно комментариям старшего вице-президента Сбербанка А. Бурико:

«Здесь математически достаточно легко определить, что при показателе ROE выше 22% и текущем уровне капитала чистая прибыль должна будет составить более 1 трлн ₽. Почему мы так позитивно смотрим? Для этого основанием являются текущие результаты наши, когда мы за первое полугодие заработали 629,8 млрд ₽ уже, соответственно, и наши прогнозы по росту экономики и финансовому сектору во II полугодии».

Целевые уровни по ROE исходя из Стратегии Сбера 2023 г. 17%, значит консервативно исходя из упрощенного метода можно прикинуть что по итогам 2022 г. Сбер может заработать 5,7*0,17= 0,97 трлн ₽.

Прогноз дивидендов Сбербанка за 2021 на одну акцию

Дивиденды за 2020 год Сбербанк заплатил в мае 2021 г. (дивидендная отсечка была 12.05.2021, последним днем для покупки на бирже было 10.05.2021) исходя из 18,7 ₽ на одну обыкновенную (привилегированную) акцию, что предполагало доходность около 5,8% (6,3% соответственно). Дивиденды акционерам поступали в мае-июне 2021 г.

Сбербанк компания относящаяся к дивидендным аристократам, которые из года в год наращивают уровень дивидендных выплат, неважно за счет payout либо за счет роста чистой прибыли. Вот и по итогам 2021 года, с большой долей вероятности, Сбербанк снова заплатит более высокий дивиденд. Исходя из прогнозного уровня прибыли за 2021 год — 1,1 трлн ₽, Банк может выплатить около 24 рублей на акцию. Сбербанк традиционно проводит собрания в апреле-мае, поэтому ближайшие дивиденды Сбербанка можно ждать в мае 2022 г.

А не интереснее ли при такой дивидендной доходности акции Газпрома?

Прогноз по акциям Сбербанка и рыночные мультипликаторы Группы

Капитализация Сбербанка (P) к концу июля 2021 г. составляет 6,9 трлн руб. Это самая высоко капитализированная компания РФ (второе место Газпром 6,7 трлн руб.).

К дивидендной отсечке в мае 2021 года обыкновенные акции Сбербанка достигали максимальных исторических значений около 320 ₽ за ценную бумаги, сейчас торгуются в районе 305 руб.

Прогнозы аналитиков сулят продолжение роста в акциях Сбербанка.

Презентация Сбербанка Shareholder book

Консенсус прогноз аналитиков на 16.05.2021 — 351,1₽ за одну обыкновенную акцию Сбербанка. Самый оптимистичный взгляд на акции Сбербанка у аналитика ВТБ Капитал – 430₽.

По нашему мнению, консенсус-прогноз аналитиков вполне достижим на горизонте 1 года – Сбербанк по итогам 2021 года вероятно достигнет столь заветной цифры в 1 трлн рублей по чистой прибыли (ранее max был в 2019 г. – 0,845 трлн ₽), а дивиденды могут перешагнуть за 24 руб. на акцию.

Вместе с тем кредитный бум 2020-2021 годов может сильно аукнуться на банковский бизнес Сбера уже при ближайшей стагнации в экономике РФ, когда вырастет уровень неплатежей и вырастут резервы, прибыльность Сбера с учетом его доли в финансовом секторе это как прокси на экономику РФ, а ее перспективы в 2022-2023 гг. пока за рамками нашего понимания.

Рыночные мультипликаторы:

| Компания | Страна | Капитализация, млрд $ | P/E |

|---|---|---|---|

| VTB | Russia | 15.77 | 5,66 |

| Sberbank | Russia | 94.31 | 6,25 |

| Citigroup Inc. | USA | 140.21 | 7,02 |

| UBS Group AG | Switzerland | 60.16 | 8,04 |

| Mitsubishi UFJ Fin Group, Inc. | Japan | 71.01 | 9,67 |

| Wells Fargo & Company | USA | 191.77 | 12,18 |

| ING Groep N.V. | Netherlands | 49.91 | 15,04 |

| HSBC Holdings plc | United Kingdom | 112.05 | 18,84 |

| Credit Suisse Group AG | Switzerland | 26.46 | 21,47 |

| TCS (Тинькофф Банк) | Russia | 16.62 | 24,60 |

У Сбербанка хорошие мультипликаторы P/E и P/B как по российским, так и международным меркам, а чистая процентная маржа в 5,2% многим может только сниться. Сбербанк не является дорогим по мультипликаторам и безусловно может подрасти. Компания безусловна интересна на горизонте года при отсутствии серьезных рыночных катаклизмов. Вместе с тем на более длительном промежутке, на наш взгляд, Сбер интересен только если сможет удачно реализовать свои небанковские проекты.

Акции Сбербанка, как и акции Газпрома крайне популярны у российских частных инверторов. В «Народном портфеле» (отражает фактическое соотношение портфелей инвесторов по 10 наиболее покупаемым акциям) совокупная доля обыкновенных и привилегированных акций Сбербанка составляет в 20,6%.

Структура акционерного капитала Сбербанка

Размер уставного капитала ПАО «Сбербанк» составляет 67 760 844 000 рублей, который разделен на 22 586 948 000 обыкновенных и привилегированных акций номинальной стоимостью 3 рубля каждая.

В результате продажи ЦБ РФ в 2020 году более 50% акций Сбербанка сейчас принадлежит РФ в лице Минфина РФ, остальное в руках миноритарных акционеров, в частности у компании много иностранных акционеров, а общее количество акционеров к 30.03.2021 превысило 816 тысяч.

Спасибо за внимание и успешных вам инвестиций!

Данный материал подготовлен на основании проведенного анализа публичной информации и на его базе собственного прогноза в целях ее использования для формирования инвестиционных портфелей INVEST-SPACE (не является инвестиционным советником согласно ФЗ «О рынке ценных бумаг» и не осуществляет деятельность по индивидуальному консультированию). Материал не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. INVEST-SPACE не несет ответственности за возможные убытки от использования информации, содержащейся в данном материале.

Источник https://greedisgood.one/tekhanaliz-aktsiy-sberbanka

Источник https://invest-space.ru/articles/prognoz-po-akciyam-sberbank

Источник

Источник