Торговая система Price Action

Содержание статьи

Торговая система Price Action

Все события, которые уже произошли на рынке Форекс или происходят в данный момент, трейдер наблюдает на ценовом графике. Анализируя его, он видит, как вела себя цена, и какие действия предпринимали участники рынка в тот или иной период времени. Любые глобальные события, происходящие в мире, оказывают огромное влияние на рынок. Его реакцию на них можно отследить по ценовому графику, где в каждой его свече отражены планы, надежды и эмоции всех рыночных игроков. Метод анализа price action поможет увидеть и проанализировать все действия рыночных игроков.

1. Что представляет собой ценовой график?

Ценовой график представлен двумя видами свечей, это:

- Бычьи – полые свечи покупателей. Цена закрытия у этой свечи выше цены открытия, участники рынка в данный момент покупают.

- Медвежьи – окрашенные свечи продавцов. У этой свечи цена закрытия всегда ниже цены открытия, на рынке в данный момент идут продажи.

Например, при выборе черно-белой схемы отображения графика, первые будут окрашены в белый цвет, а вторые – заполнены черным цветом:

Рисунок 1. График цены в виде японских свечей, баров и линий

Сам ценовой график может быть представлен в виде японских свечей, баров или линий – на выбор трейдера. Наибольшей популярностью пользуется свечной график, он более информативен и удобен в анализе рынка. Именно свечи и их комбинации легли в основу метода Свечного анализа, на базе которого позже была разработана торговая стратегия Price Action.

2. Кратко о Свечном анализе

Среди всех существующих методов анализа рынка на Форекс трейдеры отдают предпочтение свечному анализу. Это очень простой и эффективный метод, помогающий вовремя выявить сигналы, подтверждающие текущую тенденцию рынка или указывающие на вероятность его разворота в скором будущем. Основана эта стратегия торговли на поиске определенных свечных формаций. Их формирование на графике позволяет трейдеру спрогнозировать будущее поведение цены и принять соответствующее торговое решение.

Главным инструментом этого метода является график японских свечей. Для успешной торговли трейдеру нужно лишь научиться распознавать определенные свечные модели – паттерны. Аналитики разделяют их на две основные категории:

- Разворотные – они делятся на две группы свечных формаций, указывающих на разворот тренда вниз или вверх. К таковым, например, относят свечные комбинации «Перевернутый молот», «Падающая звезда», «Повешенный», «Молот» и др.

- Продолжения тренда – к этой категории относят такие свечные модели, как «Удержание на татами», «Толчок», «Тройной удар», «Разделяющиеся свечи» и т.п.

Свечной анализ не дает 100%-ую гарантию того, что тренд продолжит текущее движение или развернется. Его сигналы необходимо подтверждать другими методами анализа. Очень часто трейдеры сталкиваются с ситуацией, когда на формировании разворотного паттерна цена пробивает границу ценового канала в сторону текущего направления или же отталкивается от уровня, продолжая текущую тенденцию в границах своего канала.

Стратегия с применением свечного анализа составляет для многих трейдеров трудности из-за большого количества свечных формаций. Запомнить каждую из них очень сложно, тем более что они могут быть представлены, как одной свечой, так и целыми их комбинациями. В качестве рекомендации могу посоветовать изучить 5-6 паттернов продолжения тренда и столько же разворотных сетапов. Эти паттерны помогут вам существенно улучшить анализ рынка и повысить качество своей торговли.

Свечной анализ лежит в основе торговой стратегии Price Action. Прежде чем мы рассмотрим, что она собой представляет, нам нужно вспомнить, что влияет на движение цены.

3. Движущие силы рынка

Цвет каждой свечи, как и структура каждого бара, обусловлен действиями рыночных игроков, подчиняющимися законам спроса/предложения. Если одни желают выгодно купить, то вторые ищут возможность выгодно продать и наоборот. С Price Action легко определить, насколько вектор движения цены зависит от баланса сил между продавцами и покупателями:

- если на рынке больше продавцов, то цена снижается, и мы говорим о нисходящем тренде;

- если больше покупателей, то цена будет расти на восходящем тренде;

- при сравнительно одинаковом балансе сил между медведями и быками, объемами их позиций или совершаемыми ими сделками, наблюдается боковое движение цены (флет).

Помимо спроса и предложения, важным фактором, определяющим движение цены на Форекс, является количество сделок и объем торговых позиций всех участников рынка. Последних условно можно разделить на две категории:

- крупные игроки – это крупные финансовые учреждения, различные фонды, банки, инвестиционные компании и пр.;

- мелкие игроки – чаще всего, это частные лица, занимающиеся мелким трейдингом.

Крупные форекс игроки открывают многомиллионные позиции, входя в рынок огромными объемами, оказывающими существенное влияние на движение рыночной цены. Простые трейдеры, ограниченные в финансах, на рынок не могут влиять. Они вынуждены искать следы крупных игроков, чтобы торговать в направлении открытых ими позиций. Для этого важно уметь определять на графике мощные зоны скопления потоков ордеров, открываемых крупными игроками.

Механизм формирования этих потоков ордеров, двигающих цену, очень прост. Перемещаясь вниз/вверх по графику, цена формирует уровни:

- Сопротивления – у которого продавцы (медведи) продавливают цены вниз в надежде выгодно продать;

- Поддержки – здесь покупатели (быки), стремясь выгодно купить, толкают цены вверх.

Опираясь на эти уровни, трейдеры могут находить оптимальные точки входа в рынок, используя различные торговые стратегии. Насколько большим будет предполагаемое движение цены, спрогнозировать сложно. Стратегия Price Action дает возможность более глубокого анализа рынка и учета даже незначительных изменений в настроении крупных игроков. На любом отрезке времени она поможет трейдеру определить, кто в данный момент является «хозяином» рынка – медведи или быки?

С системой Прайс Экшен даже начинающий трейдер может получать свою прибыль с минимальными рисками. На ее основе можно разработать собственный торговый подход. В сети можно найти немало готовых торговых систем, очень интересных и прибыльных. Академия Форекса предлагает вам топ 5 бесплатных, самых оригинальных и эффективных торговых стратегий для анализа рыночной ситуации и поиска точек входа/выхода из него.

4. Что называют методом Price Action?

Как один из методов анализа рынка, он относительно «молодой» — ему не более 10 лет. С английского два слова в его названии означают, буквально:

- Price – «цена»;

- Action – «действие».

Следовательно, название данной системы в переводе звучит, как «Движение цены» и это не случайно. В основе ее работы лежит только цена и ее направленное движение. Ее относят к категории безиндикаторных торговых Forex систем. В отличие от того же свечного анализа, на базе которого и она создана, эта система не нуждается в использовании вспомогательных торговых инструментов, но и не запрещает их применение.

В основе всех индикаторных стратегий лежат технические инструменты — индикаторы/осцилляторы, инструменты Ганна и Фибоначчи, линии Мюррея и т.д. Все они, возможно и справляются с какой-то конкретной задачей, но имеют один большой недостаток – запаздывание. Показания любого из этих инструментов является лишь производной от цены, поэтому их запаздывание неизбежно. То есть, сначала изменяется цена, а уже затем, анализируя цену, эти инструменты меняют свои показания.

Этого недостатка полностью лишена стратегия Price Action, поскольку она предполагает работу на «живом» графике, где цена сама подсказывает трейдеру, куда она намерена двигаться далее. Новичкам сложно понять, как можно анализировать график без использования индикаторов. Зачастую, именно начинающие трейдеры «украшают» окно графика массой причудливых индикаторов, но в результате упорно сливают свой капитал. Почему же так происходит?

Потому что одни из них не понимают принцип работы тех или иных инструментов. У других нет своей надежной торговой стратегии или они находятся в поиске таковой. Не лучшее время для экспериментов, когда уже открыт торговый счет и на депозите лежат реальные деньги.

Что касается системы Прайс Экшен, то ее анализ графика, как и при свечном анализе, основан на ценовых паттернах – определенных свечных формациях, часто встречающихся на ценовом графике.

5. Паттерны Price Action

В трейдинге используются не только сами свечные модели, но и их комбинации. Учитывая, что совокупное их количество очень велико, остановимся на изучении трех наиболее распространенных свечных формаций. Этого достаточно, чтобы понять, что представляют собой паттерны Price Action.

5.1 Паттерн «Пин-бар»

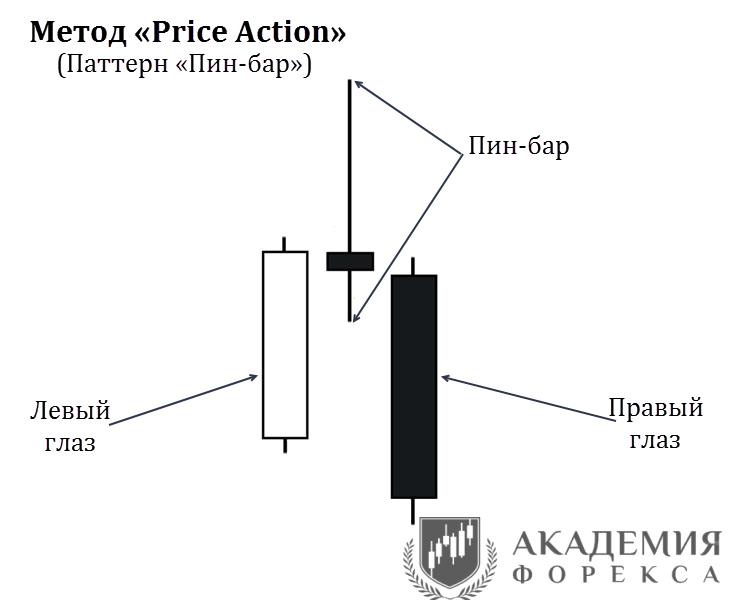

Эта свечная модель относится к категории разворотных паттернов метода Price Action, она состоит всего из трех элементов:

- Нос Пин-бара считается главной свечой этой формации, занимающей центральное положение;

- Левый глаз – это свеча, расположенная по левую сторону от Пин-бара;

- Правый глаз – эта свеча находится по правую сторону от сетапа Пин-бар.

Главная свеча (или Нос) Пин-бара несет основную функцию этого паттерна. На рисунке ниже вы видите его идеальную графическую модель:

Рисунок 2. Графическое представление паттерна «Пин-бар» по Price Action

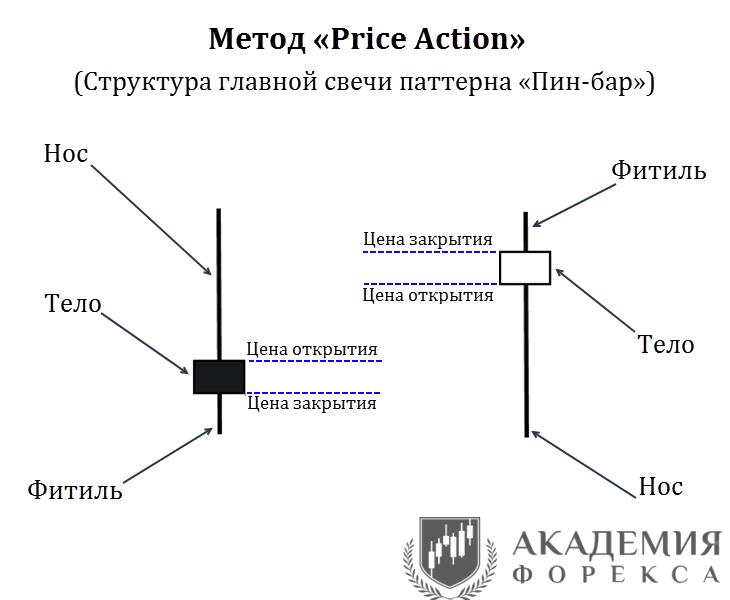

Тело главной свечи должно лежать в диапазоне тела предыдущей (Левый глаз) или последующей (Правый глаз) свечи. О силе сигнала этого паттерна судят по дине его носа. Главная свеча имеет следующую структуру:

Рисунок 3. Строение главной свечи паттерна «Пин-бар»

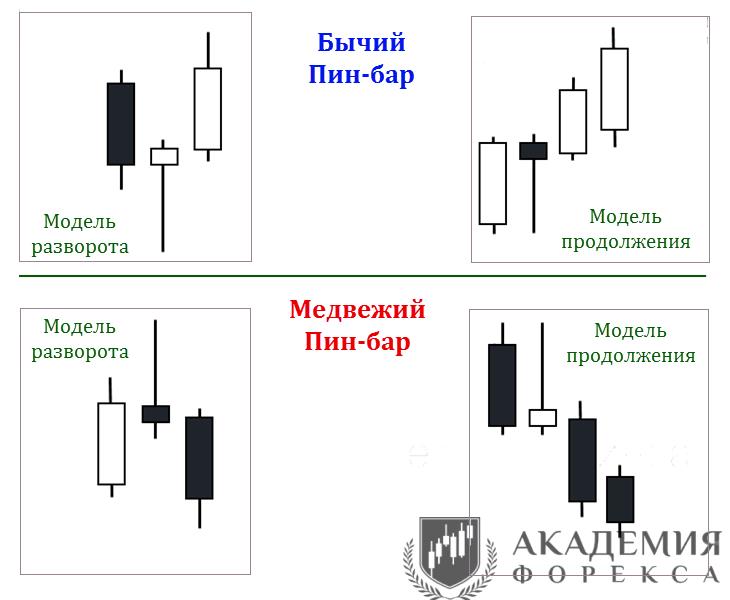

Такие паттерны Price Action также рассматривает, как Бычьи или Медвежьи сетапы Пин-бара:

Рисунок 4. Модели Бычьего и Медвежьего паттерна «Пин-бар»

Между трейдерами на форекс существуют разногласия относительно значимости цвета этого паттерна в прогнозировании движения цены. Одни считают цвет ванным критерием, другие не согласны с ними. В распознавании самого паттерна важно понимать, что для Пин-бара характерно наличие маленького тела и большой тени (носа).

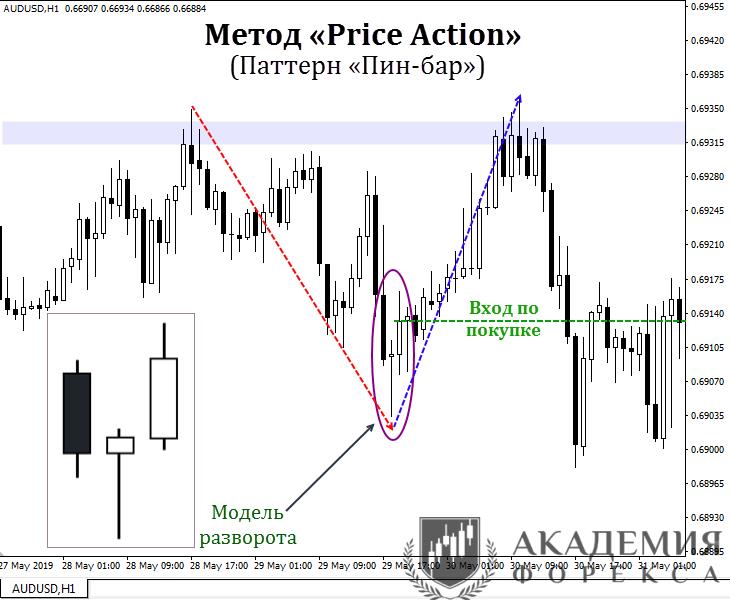

Его формирование на графике говорит о высокой степени вероятности смены текущей тенденции. По методу Прайс Экшен, если паттерн Пин-бар сформировался на максимуме/минимуме или у сильного уровня, входить в рынок следует на пробитии свечи в сторону, противоположную ее тени (носу):

Рисунок 5. Вход в рынок по покупке на формировании разворотного паттерна «Пин-бар»

Входить в рынок также можно на уровне закрытия правого глаза Пин-бара или по отложенным ордерам. Прибыль закрывать лучше частями, с использованием Стоп приказов или по правилу Сейф.

5.2 Паттерн «Внешний бар»

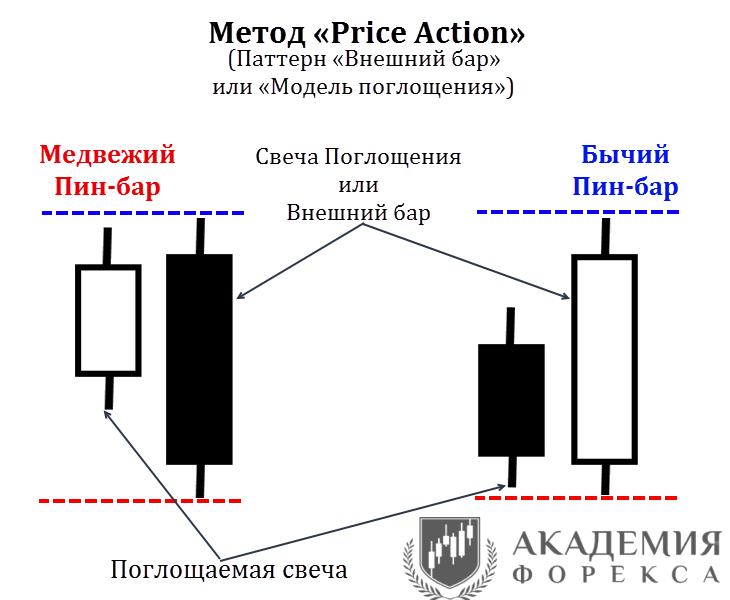

В Price Action эту свечную формацию также называют «моделью Поглощения». Особенность ее строения в том, что на графике формируется свеча, которая своим телом полностью поглощает тело предыдущей ей свечи:

Рисунок 6. Паттерн «Внешний бар», вид на графике

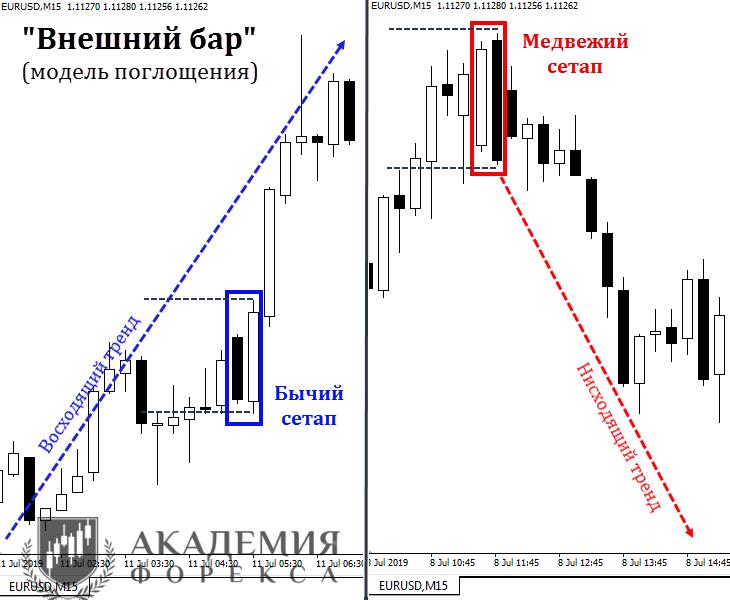

Согласно правилам Price Action, если данная формация формируется у сильного уровня, это говорит о скором и вероятном изменении тренда, при этом:

- На восходящем тренде свеча поглощения должна характеризоваться нисходящей направленностью;

- На нисходящем тренде направление поглощающей свечи должно быть восходящим.

Стратегия Price Action различает две основные модели Внешнего бара:

- Бычий паттерн – белая свеча следует сразу за черной свечой и поглощает ее своим телом;

- Медвежий паттерн – черная свеча полностью поглощает предшествующую ей белую свечу.

Рисунок 7. Паттерн «Внешний бар», Бычий и Медвежий сетапы

По Прайс Экшен торговать Внешний бар также удобнее с использованием отложенных ордеров. Чаще их ставят под Low, несколькими пунктами ниже Внешнего бара. Stop Loss выгоднее устанавливать в размере 3-5 пунктов выше High Поглощающей свечи.

5.3 Паттерн «Внутренний бар»

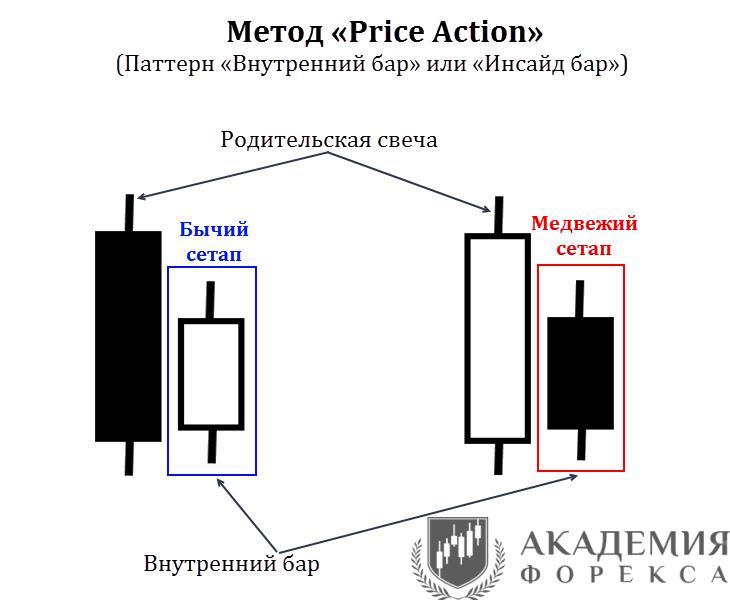

Эта свечная формация в Price Action также называется «Инсайд бар» (или «IB»). Сетап представляет собой свечную модель, где одна свеча, вместе с ее тенями, полностью входит в диапазон свечи, которая ей предшествует. Эту свечу называют «материнской», «определяющей» или «родительской»:

Рисунок 8. Структура паттерна «Внутренний бар»

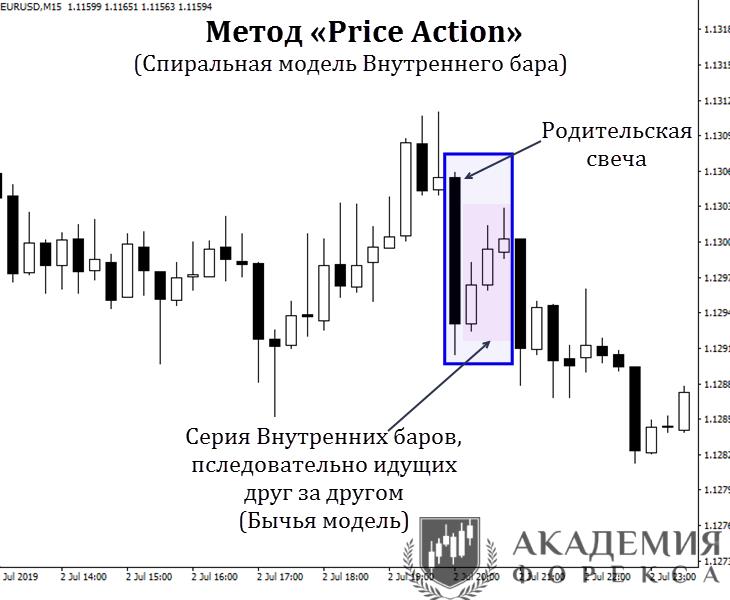

Очень редко на графике можно увидеть, так называемую «Спиральную модель» Внутреннего бара. Ее структура состоит из одной Родительской свечи и несколько последовательно идущих друг за другом Внутренних баров:

Рисунок 9. Структура Спиральной модели паттерна «Внутренний бар»

Существует ряд критериев в Price Action, помогающих распознать на графике IB:

- Внутренний бар не выходит за пределы диапазона Родительской свечи;

- В идеальном сетапе IB в два раза меньше Родительской свечи;

- Для IB не характерно наличие длинных теней (хвостов);

- Эти паттерны чаще формируются на сильном трендовом движении.

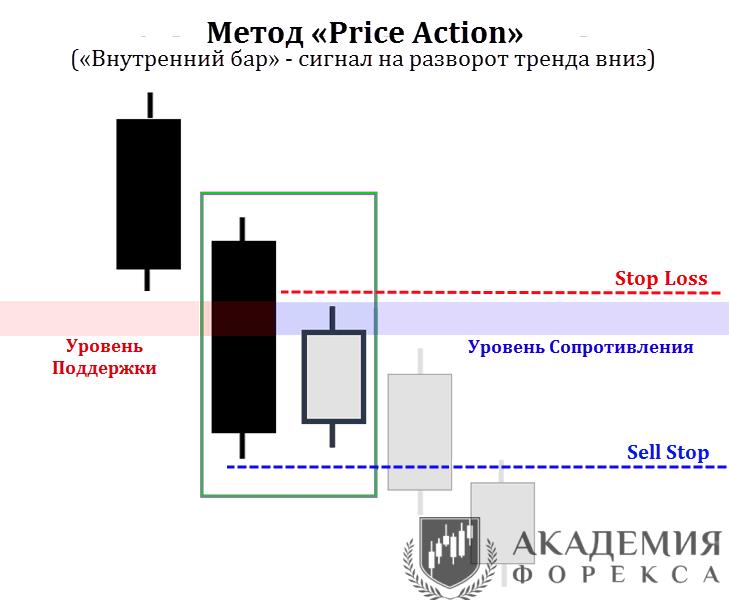

Не имеет никакого значения цвет этого сетапа, как и направлении, в котором его свечи закрылись. Главное, чтобы паттерн Внутренний бар находился в гармонии с трендом. Входить в рынок стратегия Price Action рекомендует отложенными ордерами на пробитии самого IB или его Родительской свечи, если формация сформирована у значимого уровня:

Рисунок 10. Внутренний бар, вход в рынок с продажей от Сопротивления

Sell Stop лучше устанавливать за минимумом Родительской свечи, Stop Loss можно выставляйте на 2-3 пункта выше Сопротивления.

Рассматриваемая нами стратегия использует тот же принцип анализа графика, что и свечной анализ, но в отличие от него, опирается не только на свечные формации, но и на сильные ценовые линии/уровни/зоны.

6. Значение торговых уровней в Price Action

Формирование свечных паттернов и учет горизонтальных уровней Сопротивления/Поддержки – это факторы, существенно отличающие метод Прайс Экшен от метода Свечного анализа. Поэтому характерно, что большую степень значимости здесь играет не столько формирование самого паттерна, сколько место появления его на графике. Этот фактор особенно важен при определении зарождения нового тренда.

Горизонтальные уровни Сопротивления/Поддержки являются местами скопления максимумов/минимумов, они легко определяются на графике.

В то же самое время линии Сопротивления/Поддержки представляют собой лишь временные барьеры для движения цены в определенном ценовом коридоре.

Когда цена подходит к сильному уровню, она стремится пробить его. Если это произойдет, она будет уверенно двигаться далее в сторону пробития. При формировании сетапа на продолжение тренда у этого уровня трейдеры получают подтверждение сигнала и торгуют на пробое. Если пробития не произошло, цена будет откатывать к прежнему уровню и тестировать его. Если на откате формируется один из разворотных сетапов Price Action, это сигнал к торговле на развороте цены.

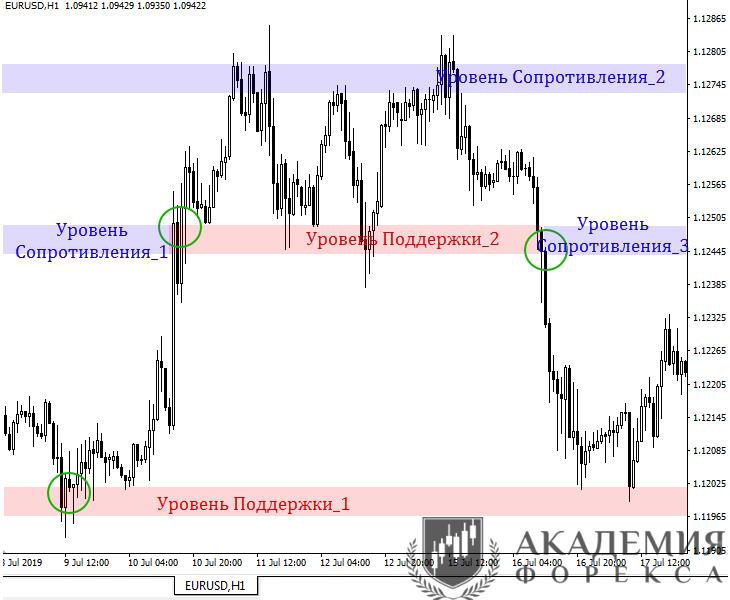

Чтобы правильно начертить на графике уровень Сопротивления/Поддержки, помните, что для него характерно неоднократное тестирование его ценой. Два или три касания или отскока цены говорят о силе этого уровня:

Рисунок 11. Уровни Сопротивления/Поддержки

На рис. 11 видно, что стратегия работы по уровням довольно проста. Так, цена, отскочив от уровня Поддержки_1, уверенно двигалась к уровню Сопртивления_1 и пробила его, превратив его в уровень Поддержки_2, который тут же пробила и направилась выше. Осилить уровень Сопротивления_2 у цены не хватило сил и, отскочив от него, она дважды тестировала Поддержку_2 и Сопротивление_2. На последнем откате от Сопротивления_2 она опустилась до уровня Поддержки_2 и пробила его вниз, превратив его в уровень Сопротивления_3.

От сильного уровня цена отбивается несколько раз – об этом следует помнить. Все остальные уровни стратегия Price Action не считает значимыми, поэтому не стоит перегружать ими график. Очень удобен для определения сильных уровней индикатор Уровни Фибоначчи. Это тот самый случай, когда данная стратегия и инструмент классического теханализа будут отлично работать в паре.

Не меньшего внимания требует анализ зон консолидации у уровней Сопротивления/Поддержки. Это места, где цена на длительное время уходит во флет. Уровни, у которых консолидируется цена, перестают быть значимыми и не интересуют больше трейдеров. Опытные рыночные игроки никогда не станут открывать торговые позиции возле таких зон. Они будут терпеливо ожидать, когда цена выйдет из состояния этого «оцепенения», расставляя отложенные ордера на случай пробоя:

Рисунок 12. Выход цены из зоны консолидации, использование отложенных ордеров

7. Несколько рекомендаций по методу Price Action

Оптимальных результатов в торговле по этому методу можно добиться в том случае, когда вам понятна его суть, и вы умеете правильно определять его паттерны. Важно также научиться распознавать его ложные сигналы и это совсем не сложно:

1) Не рассматривайте сигналы на вход, если они направлены против тренда, для этого:

- На нисходящей тенденции работайте с паттернами «Поглощение» и «Внутренний бар», формирующимися на вершинах восходящего коррекционного движения.

- На восходящем тренде ищите точки входа по покупке по паттернам, формирующимся на пиках нисходящих коррекционных движений цены.

2) Комбинируя торговлю по тренду и против тренда, открывайте позиции против ткущей тенденции только в том случае, когда цена лежит у значимых уровней:

- Поддержки – для нисходящего тренда;

- Сопротивления – на восходящем движении цены.

Этим вы сможете не только обезопасить свой депозит от убытка на сделке против тренда, но и имеете реальный шанс заработать.

3) Не открывайте торговые позиции в преддверии выхода экономических новостей, даже если перспектива получить прибыль весьма заманчива. Необходимо дождаться публикации данных по этим новостям, проанализировать поведение цены, дождаться спада ажиотажа на форекс. Когда рыночные игроки «успокоятся», только тогда можно предпринимать какие-либо торговые действия. Иначе, на фоне роста волатильности финансового актива после выхода новостей повышается и риск получить солидный убыток.

Ваша торговая система не даст сбоев, если вы будете придерживаться этих важных рекомендаций.

Вы еще ищите надежную систему для трейдинга? Не тратьте свое время, Академия Форекса предлагает вам готовые торговые стратегии, с которыми вы уже сегодня можете заработать свою прибыль. Некоторые из них основаны на методе Price Action. Вам остается только выбрать наиболее удобную торговую стратегию:

Подводим итоги

Метод Прайс Экшен является универсальным, поскольку на базе его сигналов можно разрабатывать новые торговые стратегии. С его помощью можно узнать, как цена двигалась в недавнем прошлом, чтобы спрогнозировать ее поведение в ближайшем будущем. Изучить все существующие аспекты торговли, как и паттерны Price Action, невозможно – их слишком много. Проще изучить несколько торговых стратегий, в основе которых лежит данный метод.

Стратегия Price Action идеально подходит для торговли на биржах любого типа. Эта простая, не обремененная сторонними инструментами, показывает удивительные результаты. Большая часть торговых стратегий сегодня построена на базе данного метода, их эффективность увеличивает число его сторонников среди трейдеров. Изучая движение цены и свечные паттерны Price Action, трейдер всегда будет на несколько шагов впереди своих коллег, пользующихся индикаторными торговыми стратегиями.

Источник https://pro-ts.ru/strategii-foreks/176-strategii-foreks-bez-indikatorov/1508-torgovaya-sistema-price-action

Источник

Источник

Источник