Локирование позиций в Форексе | Техника работы с положительными и отрицательными замками

Содержание статьи

Локирование позиций в Форексе | Техника работы с положительными и отрицательными замками

Сегодня, как в принципе и всегда, я познакомлю вас с очень интересным способом «сохранения депозита» (не с проста взял «сохранения депозита» в кавычки, по ходу статьи поймете почему). Речь пойдет о локировании позиций в Форекс. Это важный инструмент, про который многие слышали, может даже использовали, но не многие знают, как правильно применять.

Забегая вперед, хочу сразу сказать: «Лок, или иначе «замок» — это очень коварный инструмент«, по этой причине, хоть я и знаю многое про него, но во избежание несчастных случаев, в мой ассортимент торговли, он не входит, если только иногда.

Статья обещает быть очень обширной и включить в себя много интересных моментов, так что запаситесь терпением, возьмите кружечку кофе и погрузитесь в изучение очень важной темы.

План статьи следующий:

- Что такое локирование позиции?

- Не правильно использование локирования позиции.

- Техника правильного использования локирования позиции.

- Заключение.

Всем привет. Рад видеть вас на страницах моего сайта. Решил дополнить мой блог трейдера, важной статьей про локирование!! Готовы к мозговому штурму?

Что такое локирование позиции и зачем это вообще нужно?

Чтобы не лить воды, информации будет и так предостаточно, давайте срезу перейдем к рассмотрению воображаемой сделки.

Постановка позиции в замок (локирование)

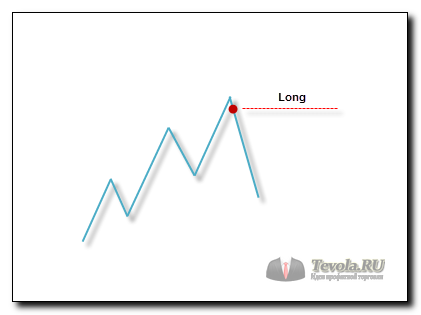

Предположим, трейдер Х, проанализировав рынок, пришел к выводу, что следует открыть позицию в Long, по валютной паре EURUSD. Совершенно не важно какой был проведен анализ, важен факт открытия позиции в Long.

Дальнейшая ситуация может быть разной, позиция может пойти в рост, а может и упасть. Предположим, что нашему трейдеру не повезло, он ошибся, и цена пошла ниже на 20 пунктов.

У трейдера Х, есть 3 варианта действия:

- оставить Long в надежде на изменение ситуации;

- закрыть позицию с убытком;

- поставить позицию в замок.

Так как анализ был проведен правильно (по мнению трейдера Х), но цена пошла против его позиции, трейдер Х расценивает это движение, как временная коррекция и не желает фиксировать убыток.

С другой стороны, до какого уровня может продлиться коррекция, так же не известно, поэтому приходит к выводу, что надо поставить сделки в замок, иначе говоря зафиксировать убыток на одном уровне, используя встречный ордер, в нашем случае Short.

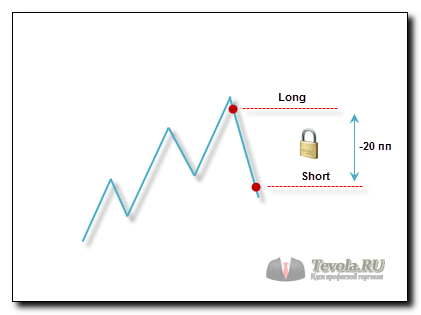

И так, что именно сделал трейдер Х. Открыв сделку в Long, трейдер не увидел движения в свою сторону, а напротив, цена упала на 20 пунктов и теперь открытый ордер стал убыточным, что напугало и трейдер должен был принимать решения по дальнейшей судьбе убыточного ордера.

Чтобы не фиксировать убыточный ордер (причины могут быть разные, о них поговорим ниже), трейдер Х принимает решение открыть встречный ордер (поставить позицию в замок), тем самым зафиксировав убыток в размере 20 пп.

Теперь, куда бы не пошла цена (вверх или вниз), суммарный итог по двум сделкам будет равняться всегда -20 пунктов.

Выход из «замка» (выход из локирования)

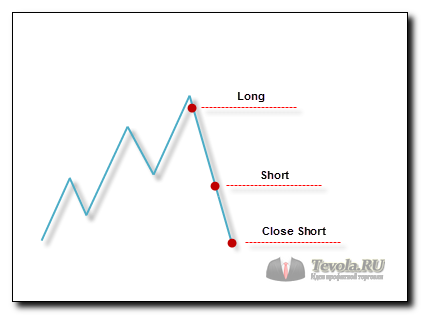

Постановка позиции в «замок», не является самоцелью. У меня есть свое мнение зачем трейдеры ставят позицию в замок, но на форумах бытует мнение, что подобным образом трейдер Х пытается совершать 100% прибыльных сделок. Как это возможно?

Все очень просто. Напугавшись движению рынка против своей позиции, трейдер выставляет встречный ордер. Теперь он будет ждать, когда цена закончит коррекцию. Достигнув определенных уровней внизу, трейдер Х планирует закрыть свою шортовую позицию, тем самым выйти из «замка» (выйти из лока).

После достижения целей и закрытия шортовой позиции, у трейдера Х остается только один, лонговый ордер. Теперь он будет ждать, когда цена пойдет вверх и выведет открытый ордер в плюс.

В теории этот принцип работает очень привлекательно и многообещающе, но на практике дело обстоит совсем иначе.

Не правильное использование техники локирование позиции на рынке Forex

Как вы догадались, на небольшом примере выше, был рассмотрен пример с отрицательным «замком», тк после открытия встречных ордеров, суммарная прибыль составляла -20 пунктов. На мой скромный взгляд, подобных действий допускать никак нельзя; если позиция ушла в минус, или это должно учитываться первоначальным планом, или нужно резать убытки на корню.

Трейдер Х, рассмотренный в нашем примере поддался панике. Именно это основная беда всех трейдеров, которые пытаются с помощью «замка» вывести сделку в плюс. Раз паника уже присутствует в действиях, ничего хорошего ждать не приходится.

Давайте рассмотрим хронологию мышления подобных трейдеров, и разберемся к чему локирование может привести.

Пример эмоционального использования техники локирование позиции

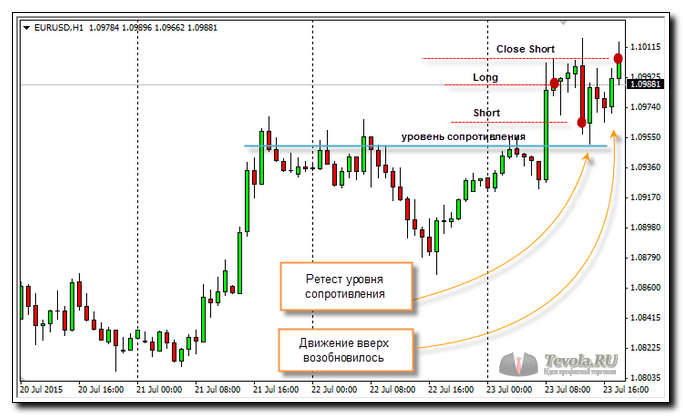

Валютная пара EURUSD, ситуация от 22 июля 2015 года. Трейдер Х, оценивая возможности для открытия сделок, обнаруживает неплохой уровень сопротивления. Не торопясь, дождавшись подтверждения, принимается решение об открытии ордера в Short с неплохими целями, но без StopLoss`а.

Стоп не ставится по нескольким причинам:

- или банально забыл;

- может поленился;

- или по замыслу трейдера Х, рынок может сделать ложное движение вверх и возобновить движение вниз.

В общем, о чем думает трейдер нам не известно, но факт остается фактом, StopLoss установлен не был.

Рынок начинает незначительно отскакивать от сопротивления. Трейдер Х воодушевлен происходящим, все идет по плану, но в один прекрасный момент происходит пробой очень смахивающий на импульсное движение.

Казалось бы, крой позицию, в расчетах затаилась ошибка, но нет. В такие моменты голова отключается, а на смену приходит эмоциональное состояние и начинает диктовать свои условия.

Трейдер Х пытается продолжить анализ рынка, воображая, что держит все под контролем и ничего страшного не произошло. Он оценивает пробой, как истинное движение, но закрывать убыток ему совершенно не хочется. Тогда он задумывается о локировании и открывает ордер в Long, тем самым закрывая в «замок» убыток в -40 пунктов.

Трейдер Х пользуется не головой, а инстинктами. Он видит добротный пробой уровня сопротивления и медленное, медленное движение вверх. Как вы думаете, задумывается ли он о убытках? Да нет конечно, его переполняет желание отыграться, а еще лучше заработать, все остальное побоку.

Оценив пробой уровня как истинный, трейдер Х принимает решение, что рынок пойдет еще выше, а раз так, то шортовый ордер ему не к чему. В итоге он закрывает Short с убытком -50пп, но с надеждой на открытый Long и гипер движение вверх.

В свое время цена, поковырявшись вблизи уровня 1.10, совершает рывок вниз.

Трейдер Х с шальными глазами и непониманием что происходит, открывает новый Short. Он открыл Short не потому что где то, что то проанализировал, а потому что увидел резкое движение вниз и оценил его как начало падения.

Масла в огонь подлил открытый ордер в Long, который уже приносит значительный убыток. В другой ситуации возможно он бы поступил более рационально, но в данный момент нужно действовать быстро, тк каждый пункт вниз, увеличивает просадку.

Поэтому, открытый Short это не плод анализа, а плод страха. В итоге, позиция опять перешла в состояние лока и мнимого состояния контроля.

Закрыв позицию в «замок» с убыточными -30 пунктами, трейдер Х немного успокаивается. Ему, конечно, обидно потерять часть депозита, но он приходит в восторг от того что его ордера еще в рынке, а значит не все потеряно, и надо только правильно оценить ситуацию.

Проморгавшись от недавних потрясений, наш друг предполагает, что данное падение, вполне походит на ретест сопротивления, но закрывать шорт не торопится, вспоминая совсем недавние минуса и в этот то раз он планирует сделать все правильно.

Прождав некоторое время, цена начинает двигаться вверх и пройдя уровень открытия ордера Long, трейдер Х наконец то решается сделать первые выводы: «Это действительно был ретест и цена двигается выше«.

Получив подобное умозаключение, он с болью в сердце, закрывает ордер Short, на которой уже накопился новый убыток -40пп.

«Чтож«, думает он: «Вот теперь то все сделано как надо и я отыграю все свои потери, тк рынок пошел вверх«.

Но, к его сожалению, не долго музыка играла. Рынок снова развернулся и начал падать.

Я не стану превращать трейдера Х в лоха или неудачника, и пожалею его. На очередном падении он наконец то принимает решение закрыть с убытком -50пп свой последний, Long`овый ордер.

Что получилось в остатке? Эмоции сделали свое дело. Не буду говорить что можно было отделаться всего лишь одним стопом, пунктов так в 25 — 30, дело не в этом, и с локированием позиции можно было отработать грамотней.

Что делал трейдер Х неправильно? Он впал в панику. Ему нужно было кровь из носу, но отыграть уже полученный убыток. Он начал торопиться, и не прогнозировать, оценивая шансы, а гадать, куда может пойти цена.

А надо было всего то навсего поставить позицию в лок, пусть это даже отрицательный «замок» и не торопиться, а последить за рынком.

В данном примере я привел самую распространенную, но не самую страшную ошибку. Да, не приятно, трейдер Х потерял ощутимый кусок депозита, но ситуация происходила во флете, и он удачно, хотя и с большим минусом закрыл свои ордера.

Локирование позиции по тренду

Еще одну страшную ошибку, трейдеры совершают по тренду. Локирование позиции в некоторых ситуациях очень помогает, НО открыть встречный ордер, большого ума не надо, вопрос в другом: «Где выходить из «замка»?«.

Не зная ответ на этот вопрос, многие трейдеры открывают встречные ордера, когда рынок набирает ход. В итоге, не понимая, где раскрывать «замок», убыток наращивается, как снежный ком. Ведь сначала в локе -20пп, трейдер выходит из «замка», а цена падает еще ниже, подталкивая трейдера открыть новый, встречный ордер, но в замке то уже -40пп.

Цена немного корректируется, трейдер в панике принимает решение о закрытии ближайшего ордера, после чего, цена продолжает валиться. Поставив очередной лок, в замке уже -60пп, и тд, пока трейдер не успокоится и не осознает что творит.

Локирование позиции с наращиванием объема

И самая смачная ошибка. Если в первом и во втором случае, трейдер Х работал боле менее грамотно (оперируя одним объемом), то в этом примере трейдер может окончательно потерять голову и начать наращивать объем.

Обычно это происходит после серии неудачных выходов из «замка». В один прекрасный момент, трейдер Х имея к примеру Long`овый ордер, захочет отыграть потери путем наращивания объема сделки. Другими словами, имея 1 лот в Long`е, захочет открыть 2 лота в Short.

Если это сработает и убыток покроется одним лишним ордером, очень хорошо, но цена может пойти в другую сторону. Трейдеру Х придется:

- или опять локировать позицию, добавляя 1 лот в Long;

- или крыть общий убыток.

Практика показывает, что трейдеры выбирают первый вариант.

И все бы не плохо если бы трейдер Х остановился на 2 лотах в Long и 2 лотах в Short, но ведь нет, он проворачивает эту операцию еще и еще раз. И таким образом, объем ордеров начинает расти, а тк, цена продолжает бегать от ордеров трейдера, соответственно убыток накапливается в геометрической прогрессии.

Техника правильного использования локирования позиции на рынке Forex

Если и использовать локирование позиции, то надо это делать с умом. У вас должен быть изначальный план, проработанная торговая стратегия, что будет если случится такая то ситуация, как я поступлю в тот то момент. Если плана нет, то лучший друг, это StopLoss, но вам ведь интересно, как можно работать с помощью локирования?

Тогда приведу пример, в котором трейдер работает с положительным локированием позиции.

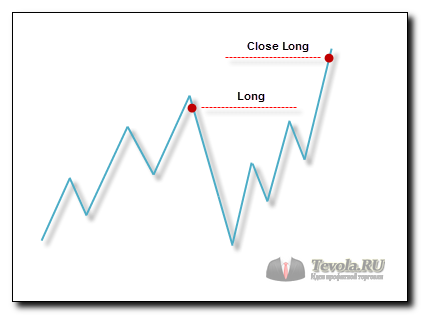

Положительное локирование позиции

В этом примере приведу хоть и теоретическую, но все же выполнимую задачу, как можно применить локирование во благо.

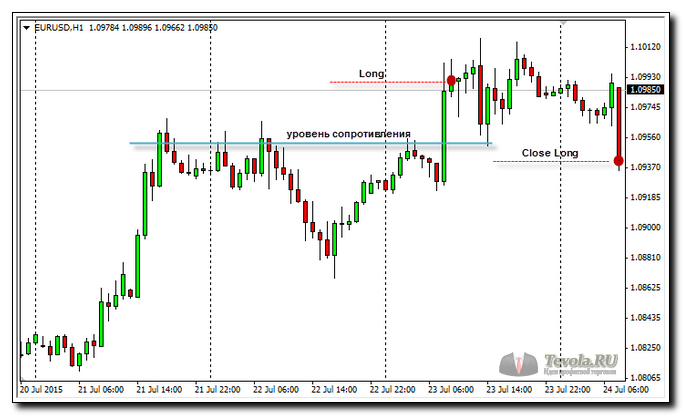

Трейдер Х изучив рынок, решил что в точке 1, самое время начать долгосрочные продажи и открывает ордер в Short.

Цена начинает опускаться вниз, прибыль по ордеру растет, но как и все люди, рынку нужно дышать, а значит требуется произвести коррекцию. Что делать трейдеру Х с шортовым ордером?

- Закрыть позицию?

- Перевести сделку в безубыток?

- Открыть встречный ордер и закрыть на «замок» уже имеющуюся прибыль?

1. Закрыть позицию. Где гарантия, что очень хорошо открытая сделка, имеющая большую перспективу, не будет закрыта в самом ее зародыше?

2. Перевести сделку в безубыток. Перевести в безубыток можно, но вдруг коррекция будет настолько глубокой, что закроет шортовый ордер и продолжит свое падение?

3. Безусловно, лучший ответ расположен под номером 3. Положительное локирование («замок»), очень поможет в данной ситуации не просто сохранить депозит, а преумножить его.

Когда имеется положительный «замок», то и думается совершенно иначе. Теперь, даже если цена уйдет выше цены открытия шортового ордера, все равно наша прибыль останется при нас. Поэтому точка 2, крайне хороша для открытия встречного ордера в Long.

Дальше смотрите по рисунку, принцип вы уже должны уловить.

Положительное локирование позиции, прекрасно еще тем, что трейдер Х получает прибыль в обе стороны.

- Он получает прибыль пока цена идет вниз, тк у него открыта шортовая позиция.

- При коррекции цены, у трейдера остается и уже имеющаяся прибыль, и оставшаяся, отличная шортовая сделка.

Отрицательное локирование позиции

Нечто подобное мы рассматривали в начале статьи, только одно НО. В том примере, трейдер действовал безграмотно, эмоционально и без плана, в данном случае я покажу, как должен действовать трейдер, имеющий «замок» на отрицательную позицию.

Трейдер Х, проанализировав график валютной пары EURUSD пришел к выводу, что сейчас самое удачно время для открытия шорта. План открытия сделки следующий: имеется уровень сопротивления от которого цена отвалились глубоко вниз.

Очень большая свеча, с очень длинной тенью сверху, может говорить о: (1) выносе продавцов и дальнейшему снижению пары, (2) активной допродаже. В связи с этим, у трейдера Х появляется реальная возможность заработать на продаже.

Будучи грамотным спекулянтом, наш трейдер знает, что нужно где то ставить StopLoss, но вспоминая о том, что совсем не далеко, пунктах в 20 — 30 расположился уровень сопротивления, принимает решение не фиксировать убыток, а залокировать (поставить отрицательный «замок») позицию.

У него уже есть четкий план действий: если после открытия ордера Short цена двинется выше, то при обновлении Hi текущей свечи нужно будет открыть отложенный ордер BuyStop, для открытия встречного ордера, а именно Long`а.

При появлении шортового сигнала вблизи уровня сопротивления, забрать прибыль путем закрытия ордера Long и оставить в рынке только шортовую позицию.

В итоге, цена отработала именно наш вариант. Трейдеру Х удалось заработать на Long`овой позиции, и что более приятно, не фиксировать убыток по Short`овой позиции.

Пример конечно вымышленный, но в нем описывается правильная техника торговли отрицательными замками. Запишите себе, а лучше заучите:

Заключение

Итак, мы поняли, что локирование позиции — это открытие по одному и тому же инструменту, встречных ордеров. Разобрались, что бывают положительные и отрицательные замки. Выяснили, что локирование позиций в Форекс, дело не для новичков, кроме опыта, важно иметь железные нервы и веру в свои действия.

Я показал несколько примеров: как техника работы с замками может убить ваш депозит и как лок может помочь остаться с прибылью. В начале статьи я писал, что сам, локированием не пользуюсь, может боюсь, а может и просто не требуется, вы же, прочитав и изучив выше изложенный материал, обязаны для себя сделать соответствующие выводы самостоятельно.

Старался излагать информацию сверх детализировано, но допускаю, что некоторые моменты остались за кадром. Так могло случиться не из-за того, что хотел что то утаить, а банально мог пропустить или вовсе позабыть.

Поэтому, кому не понятны нюансы, пишите в комментариях, будем разбираться, отвечу 100%.

PS. Ну и в заключении, подписывайтесь на новые статьи, чтобы быть всегда в деле. Форму подписки можно найти ниже данной статьи, или справой стороны сайта.

На этом буду заканчивать. Надеюсь статья окажется для вас интересной, поможет решить некоторые ваши проблемы, а может кому то откроются идеи для торговых стратегий с помощью локирования. В любом случае буду рад помочь и тем и другим. До новых встреч. Удачных всем нам торгов.

Локирование позиций в Форексе – эффективная методика торговли

Локирование позиций на Форекс является эффективной методикой ведения торгов, которая обладает огромным количеством поклонников как среди начинающих, так и среди успешных трейдеров.

p, blockquote 1,0,0,0,0 —>

Для наглядности этот способ ведения торгов лучше всего разобрать на конкретном примере. Допустим трейдер создает сделку на приобретение валюты, объем которой составляет один лот. Вопреки ожиданиям трейдера ценовой уровень начал движение в противоположном созданной позиции направлении. Спустя некоторое время становится ясно, что решение о создании ордера было ошибочным. Вместо того, чтобы закрыть сделку и зафиксировать убыток, создается новый ордер на реализацию валюты.

p, blockquote 2,0,0,0,0 —>

В итоге остаются открытыми две сделки с противоположным направлениями, обладающие одинаковым размером лота. Таким образом, независимо от того, в какую сторону будет двигаться ценовой уровень, трейдер не будет получать убытков, так как созданные ордера будут перекрывать друг друга. Именно такая методика компенсации убытков и называется локированием позиций на Форекс.

p, blockquote 3,0,1,0,0 —>

Если у вас не получиться правильно выявить место разворота ценового уровня, то нужно будет создать новый локирующий ордер.

p, blockquote 4,0,0,0,0 —>

После того, как вы закроете прибыльную сделку, то у вас останется открытой только убыточная сделка. В этой ситуации вам необходимо дождаться, когда ценовой уровень повернется и пройдет небольшое расстояние к месту создания убыточной сделки. Совершенно не обязательно ждать, когда открытый ордер закроется с нулевой прибылью, достаточно просто сделать его менее убыточным. Даже при таком развитии событий после закрытия обоих сделок вы получите прибыль.

p, blockquote 5,0,0,0,0 —>

Что такое частичное локирование

Локирование позиций в Форексе предполагает, что оба ордера обладают одинаковым размером лота, но существует и такое понятие, как частичное локирование, когда локирующий ордер обладает меньшим лотом, чем основной. Перед тем, как использовать тактику локирования позиций для торгов на реальные денежные средства, необходимо опробовать ее на демо счете в Метатрейдере, так как неграмотное использование этого способа минимизации убытков может привести к уменьшению вашего торгового счета.

p, blockquote 6,0,0,0,0 —>

p, blockquote 7,1,0,0,0 —>

Что лучше: локирование позиции или Стоп Лосс

Между трейдерами постоянно ведутся споры, что лучше: локирование позиции или Стоп Лосс. Сторонники и того и другого утверждают, что их способ ведения торгов является более эффективным. Для того чтобы разобраться в этом, давайте разберем на конкретном примере эти способы ведения торгов. Для более простого понимания возьмем за основу шаг между принятиями решениями в 40 пунктов.

p, blockquote 8,0,0,0,0 —>

На этом рисунке вы можете увидеть, что в первой точке был открыт ордер на приобретение валюты. Цена неожиданно пошла в невыгодном для трейдера направлении. В точке 2 он замечает это и открывает локирующую сделку на реализацию валюты. После этого, цена, немного поколебавшись, направляется вверх и достигает третьей точки(40 пунктов над точкой 1), где трейдер решает закрыть ордер на покупку с доходом. После этого цена поворачивается и достигает точки 4, где локирующая точка закрывается с убытком. В итоге убытки трейдера равняются 0.

p, blockquote 9,0,0,0,0 —>

Теперь давайте рассмотрим торговлю без локирования, а при помощи Stop-Loss. В точке 1 трейдер также открывает сделку на покупку, а во второй точке осознает, что первая сделка была создана неверно. В точке 2 он закрывает убыточные ордер, а в точке 3 трейдер угадывает скорый разворот тренда и создает сделку на реализацию валюты, которая также закрывается на уровне 4. В итоге оба ордера в сумме составляют 0. Из этого не трудно сделать вывод, что локирование это альтернатива ведения торгов при помощи Stop-Loss. По сути, эти два способа торговли осуществляются по одному и тому же принципу. Разница заключается только в психологическом факторе. Трейдеры, применяющие «локи», могут долгое время находиться в ожидании, пока на рынке не прояснится ситуация. А спекулянт, применяющий стопы, вообще все время находится вне рынка, а входит в него только при появлении благоприятного момента, в нашем случае это произошло на втором рисунке в точке 3.

p, blockquote 10,0,0,0,0 —>

Преимущества и недостатки локирования позиций

Как и любой другой метод торговли на рынке Форекс, локирование позиций обладает как положительными, так и отрицательными качествами. Основное преимущество этого метода ведения торгов заключается в том, что при грамотном использовании вы сможете практически любую убыточную сделку сделать прибыльной.

p, blockquote 11,0,0,1,0 —>

Вторым преимуществом локирования позиций на Форекс является то, что при благоприятных условиях вы можете получать существенную прибыль от открытия ордеров, практически не проводя анализа текущей ситуации на валютном рынке.

p, blockquote 12,0,0,0,0 —>

Третьим преимуществом этого метода ведения торгов является то, что он полностью отвечает основным нормам управления капиталом, что является весомым подтверждением его надежности.

p, blockquote 13,0,0,0,0 —>

Главный недостаток этого метода заключается в том, что при резких колебаниях ценового уровня вам придется создавать огромное количество ордеров. Так как сделки вам придется держать открытыми в течение достаточно длительного времени, то большая часть ваших денежных средств будет задействована в локировании позиций и не сможет использоваться для получения прибыли.

p, blockquote 14,0,0,0,0 —> p, blockquote 15,0,0,0,1 —>

Исходя из описанных выше преимуществ и недостатков этого метода ведения торгов, можно сделать вывод, что он больше подходит для опытных трейдеров, которые в состоянии с необходимой точностью определить момент разворота ценового уровня.

Источник http://www.tevola.ru/blog/lokirovanie-pozitsij-v-forex.html

Источник https://womanforex.ru/foreks-dlya-novichkov/lokirovanie-pozicij.html

Источник

Источник