Лайфхаки и стратегии для торговли во флэте

Содержание статьи

Лайфхаки и стратегии для торговли во флэте

Флэт на бирже – довольно распространенное явление, и он характеризуется небольшой волатильностью рынка. Считается, что более половины своего времени цена находится во флэте, потому что стадии тренда развиваются быстрее, состояния флэта.

В данной статье мы поговорим о том:

- что такое флэт,

- как его торговать,

- почему он образуется.

Покажем примеры торговли во флэте с использованием прогрессивных индикаторов торгово-аналитической платформы ATAS.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Что такое флэт, или “ боковик ” ?

Флэт в торговле на бирже – это состояние рынка, когда цена не растет, но и не падает. Четкого определения флэта не существует, да и не может быть. В разных источниках информация может отличаться. Когда более чувствительные индикаторы и системы показывают, что рынок входит в тренд, другие, более консервативные инструменты анализа, могут сигнализировать, что флэт еще не закончился.

С точки зрения волнового анализа, флэт – это плоская коррекция. Иногда консолидацию и коррекцию приравнивают к флэту, но технически есть отличия. Как правило, консолидация происходит после трендового движения. То есть, во время консолидации цены “отдыхают”, “корректируются” из зоны перекупленности или перепроданности. Некоторые трейдеры закрывают старые позиции, некоторые – открывают новые позиции. Консолидация может развиться в состояние флэта.

На фондовом рынке боковые движения могут происходить в течение нескольких дней, недель, месяцев и даже лет. Если акция торгуется около какой-то цены весь последний месяц – значит она находится во флэте или боковике.

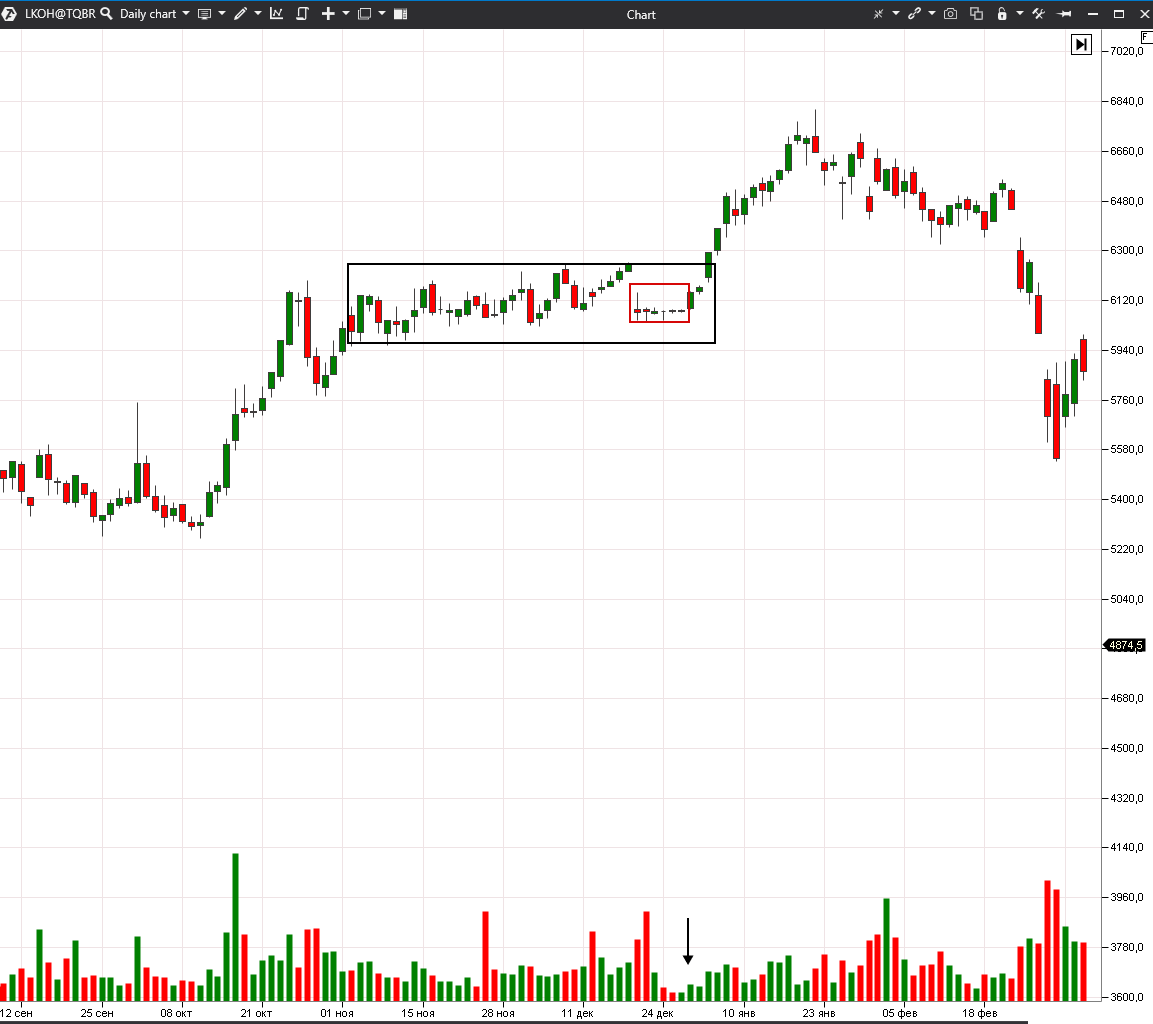

Рассмотрим пример на дневном графике акций ПАО Лукойл.

Мы выделили два периода консолидации черным и красным прямоугольниками. Объемы торгов в красном прямоугольнике минимальные за весь период, который есть на графике, но это может быть связано не только с консолидацией, но и с окончанием календарного года и праздничными днями.

Еще одно определение “боковика” из журнала Active trader. Флэт – это период, когда цена находится между ближайшими экстремумами.

Как определить флэт?

Флэт – это период определенного затишья на рынке. Определить его время можно визуально или с помощью инструментов технического или объемного анализа.

Индикаторы и осцилляторы технического анализа – например, VWAP , MA , BB , Stochastic , RSI помогут определить боковое движение на рынке.

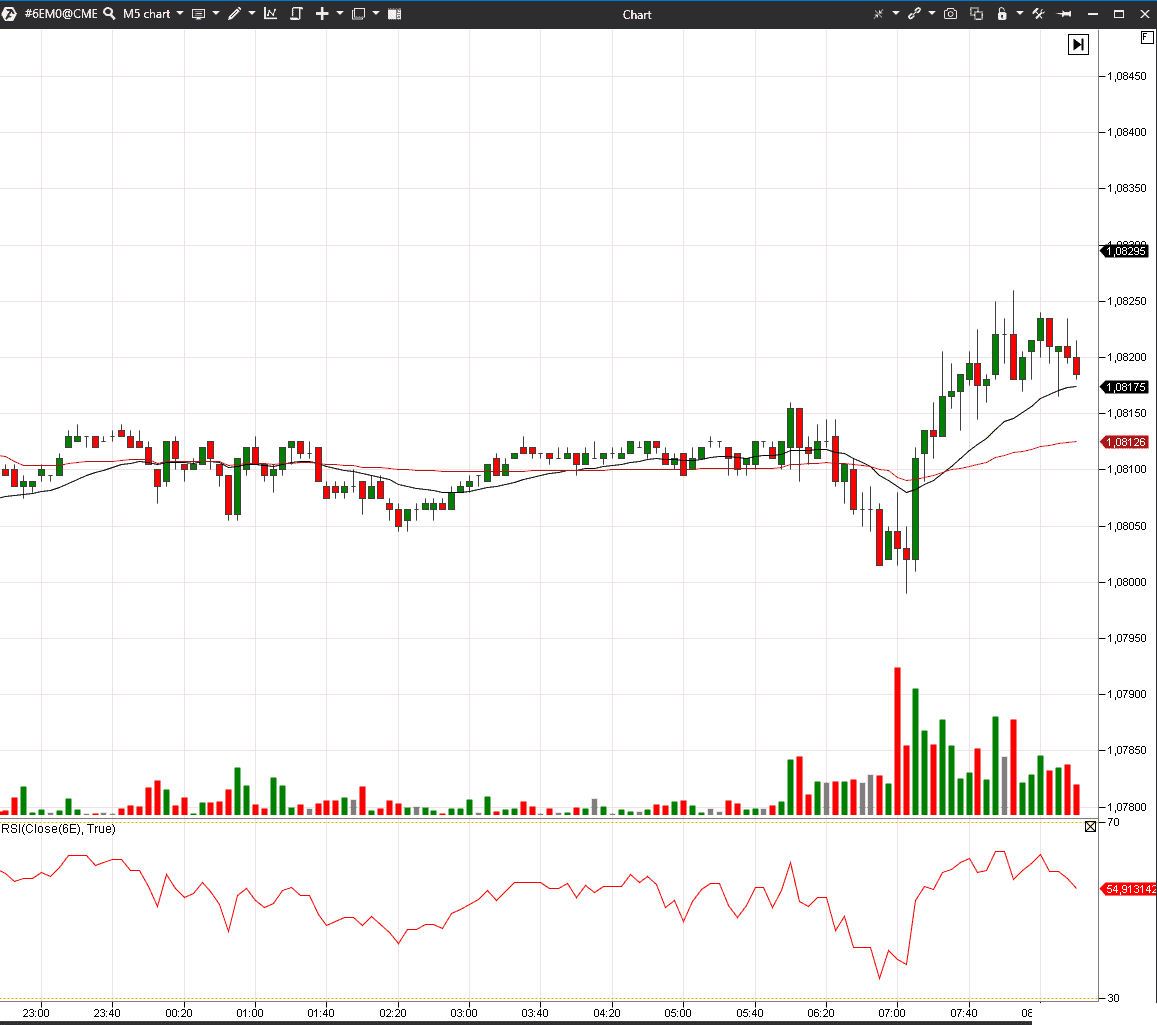

VWAP и Moving average во флете похожи на ровную горизонтальную линию. Значение осцилляторов Stochastic или RSI находятся посередине, далеко от экстремумов. Рассмотрим пример на 5-минутном графике фьючерса Euro 6E. На график мы добавили индикаторы VWAP , SMA (22) и RSI (22). Для того, чтобы линии получились более гладкими, мы выбрали достаточно большой период усреднения – 22.

Четче всего отсутствие направленного движения показывает индикатор VWAP – бордовая линия на графике. Когда индикатор напоминает горизонтальную линию и цены торгуются непосредственно около нее – открывать сделки нерезонно.

RSI – красная линия в нижней части графика показывает небольшие всплески активности, но значения находятся очень далеко от экстремумов.

SMA – черная линия на графике по форме тоже приближается к горизонтальной линии, и цены не могут устойчиво закрепиться выше или ниже индикатора.

Флэт и профиль рынка

Также флэт можно определить с помощью профиля рынка . Стейдлмайер, автор понятия “market profile” считал, что рынок находится в двух основных состояниях – трендовом и сбалансированном. Любой тренд начинается после того, как цены какое-то время находятся в зоне баланса. Именно с этой точки зрения можно объяснить причину флэта – это состояние, когда количество спроса (покупатели) находится в балансе с количеством предложения (продавцы), текущая котировка близка к справедливой внутренней стоимости актива, и тогда рынок успокаивается в равновесии.

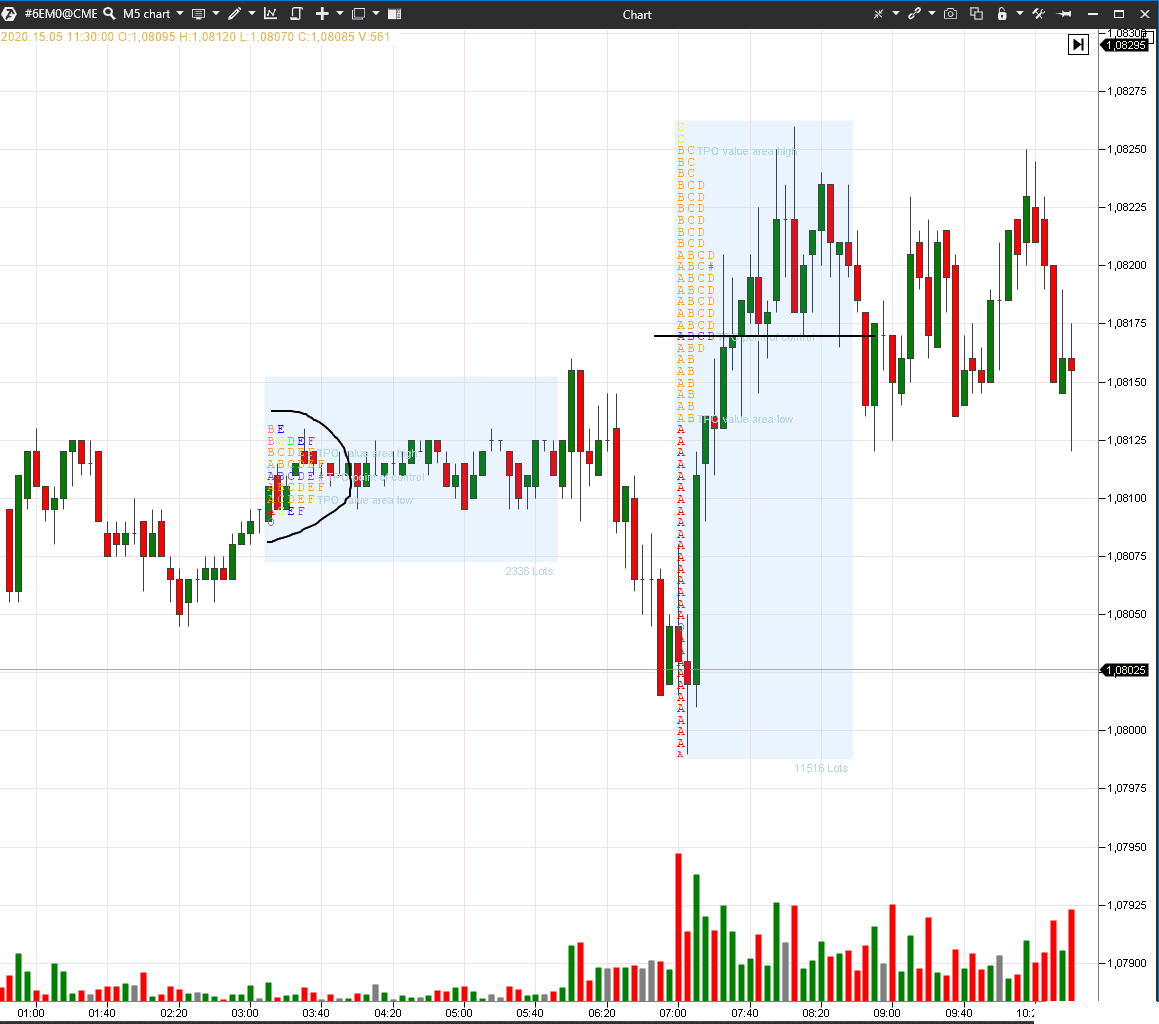

Тем не менее, приравнивать любой баланс к боковому движению некорректно, но колоколообразный профиль может быть признаком флэта. Пример. Добавим на 5-минутный график фьючерса на Euro 6E два индикатора TPO и профиль .

Для наглядности мы настроим отображение в виде TPO. Первый профиль колоколообразный и выделен черной дугой, второй профиль – вытянутый и несимметричный. Уровень максимального объема второго профиля POC мы выделили черной линией, чтобы подчеркнуть, что больший объем был проторгован в верхней части.

Сбалансированный, сжатый и симметричный профиль появляется в зонах консолидации. Вытянутый и разорванный профиль появляется при трендовом движении.

Как торговать флэт?

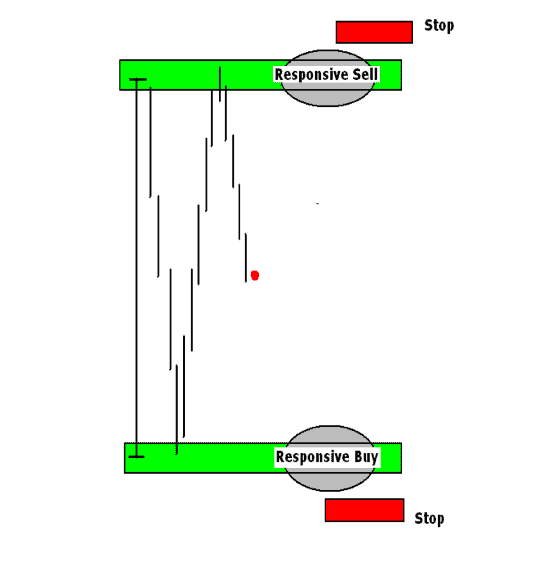

Во флэте в биржевой торговле можно открывать инициативные или отзывчивые сделки. В отзывчивых сделках трейдеры продают от максимума диапазона и покупают на минимуме диапазона. Промежуточной целью по прибыли может быть середина диапазона. На следующем рисунке – схема отзывчивых сделок из книги Тома Александра.

В отзывчивых сделках размер прибыли и убытков можно просчитать заранее. В диапазоне можно открывать такие сделки несколько раз. С психологической точки зрения торговать отзывчивые сделки проще – трейдеры покупают на минимуме, продают на максимуме.

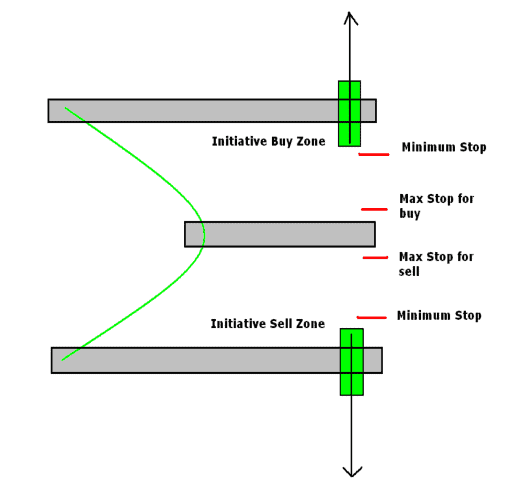

В инициативных сделках трейдеры торгуют на пробой. На следующем рисунке – схема инициативных сделок.

Инициативные сделки, как правило, приносят большую прибыль, но прогнозировать ее размер можно только приблизительно по значимым уровням. Пробой происходит один раз, после истинного пробоя цена двигается направленно. Торговать на пробой психологически сложно, потому что трейдерам нужно покупать на максимуме и продавать на минимуме. Чем дольше длится боковое движение, тем выше вероятность его пробоя.

Примеры торговли флэта на бирже

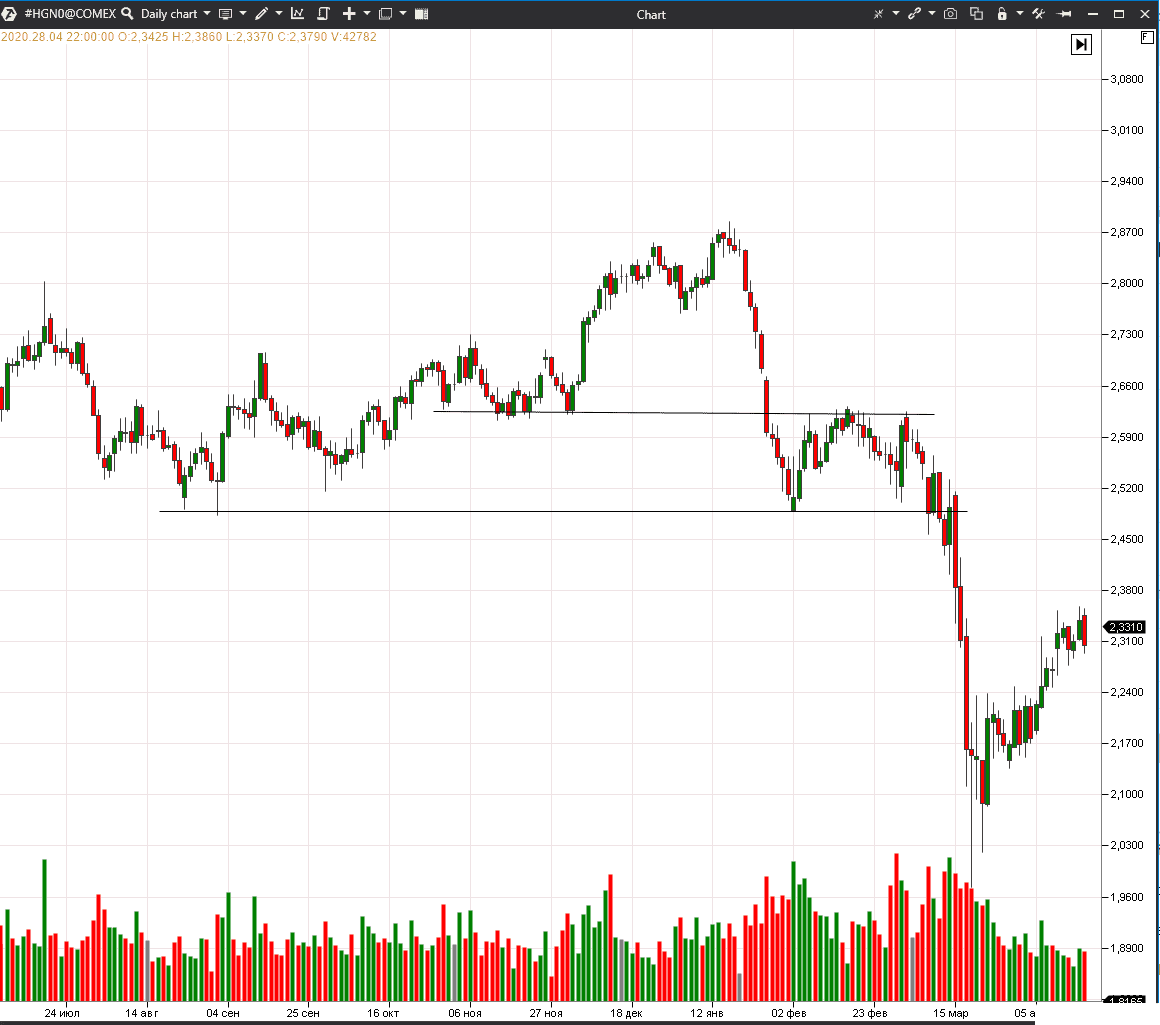

Мы разберем примеры флэт-торговли на дневном графике фьючерса на медь HG.

Границы диапазона во время торговли определить сложно. Можно прогнозировать, где цена замедлится, если обращать внимание на предыдущие уровни поддержки и сопротивления. Поэтому сначала мы проанализируем большой период на дневном графике, а потом перейдем к детализации.

Теперь рассмотрим консолидацию цен с начала февраля до середины марта 2020 года на укрупненном дневном графике.

В точке 1 появилась первая зеленая свеча – этот уровень видели многие трейдеры, потому что цена уже опускалась сюда в августе-сентябре 2019 года. Большой объем в этой свече говорит, что здесь были не только продажи, но и покупки – возможно, трейдеры фиксировали прибыль.

В точке 2 сформировался локальный максимум. Этот уровень тоже хорошо виден на графике – здесь был уровень поддержки в ноябре-декабре 2019 года. В феврале-марте он превратился в уровень сопротивления. Цена 4 раза не могла его пробить, и объемы торгов падали.

Красной пунктирной линией мы выделили середину диапазона, при флэт-торговле этот уровень можно рассматривать как промежуточную цель по прибыли.

В точке 3 свеча зеленая, но объем наименьший в диапазоне – покупателей нет. Если покупателей нет, значит цены, более вероятно, будут снижаться.

В точке 4 цена еще раз штурмует максимум диапазона, но объем здесь меньше, чем в трех предыдущих барах, и свеча закрывается ниже.

Пробой происходит в точке 5 после того, как в течение нескольких дней, выделенных черным прямоугольником, цены собирались у минимума.

Как мы уже отметили выше, во время бокового движения можно открывать сделки на прорыв диапазона или торговать внутри диапазона. В нашем примере после формирования максимума и минимума диапазона в точках 1 и 2, трейдеры могли торговать от верхней границы до середины. Учитывая глобальную рыночную ситуацию, покупать было очень рискованно, потому что промышленные предприятия по всему миру останавливались из-за коронавируса.

Но наибольшую прибыль во флэт-торговле принесла бы сделка на пробой – правда, эту сделку пришлось бы ждать 1,5 месяца.

Резюме

Рынок находится в боковом движении чаще, чем в трендовом, поэтому не стоит игнорировать флэт-торговлю . Она приносит меньше прибыли, но как правило, такие сделки проще исполнять. Индикаторы торгово-аналитической платформы ATAS помогут вам торговать на бирже как во время флэта, так как и в состоянии тренда. Попробуйте мощь ATAS, скачав бесплатную версию.

Флет на форекс – что это такое? Как торговать в узком канале цены и способы спрогнозировать флет участок

Всем известно выражение «тренд – друг трейдера», но что делать, когда на рынке нет четко выраженного движения, и цена движется в горизонтальном канале? Можно, конечно, просто сидеть и ждать, когда цена определится с направлением движения, но зачем терять время если во флете тоже можно торговать. Причем торговля зачастую получается довольно эффективной пусть и с меньшими целями по сделке чем при торговле по тренду.

Всем известно выражение «тренд – друг трейдера», но что делать, когда на рынке нет четко выраженного движения, и цена движется в горизонтальном канале? Можно, конечно, просто сидеть и ждать, когда цена определится с направлением движения, но зачем терять время если во флете тоже можно торговать. Причем торговля зачастую получается довольно эффективной пусть и с меньшими целями по сделке чем при торговле по тренду.

Я лично сталкивался с тем, как в ДЦ трейдерам-новичкам «преподаватели» просто вбивали в голову то, что торговать во время флета смерти подобно. Отсюда и такой скептицизм у многих. На самом деле слив депозита слабо зависит от того на каком рынке торгует человек. Если у него проблема с самоконтролем, то ни сильный тренд, ни отличные моменты для входа его не спасут. Вывод из этого один – не берите в голову страшные рассказы о сливах при торговле во флете, а лучше ознакомьтесь с правилами работы на таком рынке.

Что такое флет и как его определить?

Под флетом понимается движение цены в горизонтальном канале, когда график долгое время не может пробить ни сопротивление, ни поддержку. Не обязательно канал должен быть узким, диапазон вполне может исчисляться десятками и сотнями пунктов, тут уже все зависит от выбранного временного интервала.

При этом в рамках флета на старшем временном интервале вполне могут наблюдаться неплохие трендовые движения на младших таймфреймах. Например, если на D1 кажется, что цена намертво зависла во флете и на рынке штиль, то достаточно спуститься на Н1-Н4, чтобы увидеть неплохие трендовые движения. Так что флет – понятие относительное.

Главная проблема заключается в том, как распознать состояние рынка в текущий момент. На истории то проблем нет, сразу видно где трендовый участок графика, а где нет, проблемы начинаются, когда с правой части экрана пустота и вы не знаете продолжится тренд или уже начался штиль.

В принципе, флет распознать можно и чисто визуально, достаточно просто уменьшить масштаб графика и посмотреть на поведение цены. Но о точности и достоверности прогноза в таком случае вряд ли стоит говорить, все-таки этот метод подойдет разве что для оценки ситуации в общем. Ну и ошибиться очень легко.

Но состояние рынка можно определять и с помощью индикаторов. Причем использовать можно как стандартные трендовые индикаторы МТ4, так и пользовательские алгоритмы.

Виды флета на форекс

Хотя мы и условились считать флет движением цены в горизонтальном канале, в реальности все немного сложнее. И флет тоже может быть разным в зависимости от характера движения цены (хотя базовый постулат не нарушается – ни быки, ни медведи не могут одолеть друг друга).

Выделить можно такие типы флета как:

• классический – тот самый горизонтальный канал. Можно сказать, что цена движется в коробке, линии, выступающие в виде поддержки и сопротивления строго горизонтальны. В классическом флете отсутствуют резкие рывки цены, движение мягкое, размеренное – торговать одно удовольствие;

• «рваный» флет – то же, но наблюдаются резкие рывки цены от поддержки к сопротивлению, расстояние покрывается буквально 1-2 свечами;

• с некоторой натяжкой можно считать флетом и движение цены в канале с очень малым уклоном. Это соответствует логике происходящего на рынке – силы продавцов и покупателей практически сравнялись, отсюда и невозможность ярко выраженного направленного движения.

С помощью каких индикаторов можно диагностировать флет?

Если попробовать перечислить все алгоритмы, пригодные для этого, то список получится слишком внушительным, поэтому ограничимся только проверенными вариантами:

• скользящие средние. Используется 2-3 МА с разными периодами, на флет указывают отрезки рынка, на которых все линии индикаторов сильно переплетены друг с другом. Можно самостоятельно добавлять на график скользящие средние, а можно воспользоваться Аллигатором Билла Уильямса (он работает по тому же принципу). Единственное неудобство – придется повозиться с настройками скользящих средних, а именно подбирать периоды МА, но результат того стоит;

• полосы Боллинджера – на флет указывают участки рынка, когда границы полос параллельны друг другу и расстояние между ними не очень велико. Средняя линия полос – скользящая средняя. Так же, как и в предыдущем случае придется повозиться с настройками Bollinger Bands;

• Pulse Flat – подходит для малых таймфреймов и определение состояния рынка лишь малая часть из обширного перечня его возможностей. Автор рекомендует использовать этот алгоритм на временных интервалах до Н1, выше уже начинаются серьезные запаздывания и работать по нему невозможно. Если планируете использовать его для определения состояния рынка, то на гистограмму можете не обращать внимания, в таком случае вас будет интересовать цвет горизонтальной линии. Если она желтого цвета, то на рынке тренд, зеленый – на рынке флет. Индикатор довольно сильно нагружает ПК, так что не добавляйте его сразу на 5-10 валютных пар. При неправильно подобранных настройках работает не совсем адекватно, слишком сильно реагируя на малейшее колебание цены;

• еще один простой, но достаточно надежный индикатор – iVar (расшифровывается как индекс вариаций). После добавления на график трейдер увидит всего одну линию, а для идентификации состояния рынка будет использоваться ее положение относительно уровня 50. Если линия находится выше этого уровня, то считается, что на рынке флет или как минимум движение слабо выражено, если же линия индикатора опускается ниже 50 – ждите направленного движения. Скачать индикатор можно здесь.

• индикатор Flat. Еще один алгоритм из категории пользовательских, отображается на графике либо в виде линии, либо в виде красных и черных столбцов. В случае со столбцами на флет указывает красный цвет;

• индикатор Xaser – один из самых простых, но в то же время функциональных. Ему далеко до внешнего вида того же Pulse Flat, но свое дело он делает, а мы ценим индикаторы в первую очередь за полезность, а не за внешний вид. После добавления на график вы увидите всего лишь одну линию, которая будет то прилипать к нулевой отметке, то отходить от нее. Когда линия находится у нуля, на рынке флет, когда индикатор показывает любое значение, отличное от нулевого – на рынке трендовое движение. Скачать индикатор можно тут.

В принципе, перечень можно продолжать до бесконечности, можно использовать и другие индикаторы, тот же Ишимоку или конверты. Но и перечисленных вполне хватит для идентификации состояния рынка.

Методика работы во флете

Коротко опишу тактику работы на тренде и при движении цены в горизонтальном канале:

• во время тренда трейдер стремится войти в рынок на окончании коррекции – это самая распространенная и самая надежная тактика работы на рынке. Контртрендовые стратегии советовать никому не могу по той причине, что они сопряжены с немалым риском;

• во флете же торговля может вестись двумя способами: на отбой от границ горизонтального канала либо на пробой границы диапазона. Оба стиля имеют право на существование – торговля на отбой от границ канала особенно хороша на «спокойном рынке», то есть когда основные игроки не у дел. Есть даже специальные советники – ночные скальперы, которые торгуют только во время азиатской сессии, в них как раз и реализована торговля в расчете на движение цены в узком диапазоне. Пробойные стратегии позволяют поймать момент формирования тренда либо как минимум сильного движения.

Торговля на отбой от границ диапазона

Ключевой вопрос в этой тактике – как распознать, когда цена отобьется от границы диапазона, а когда она пробьет ее. Здесь есть пара хитростей, которые могут реально могут облегчить жизнь.

Неплохо во флете работают индикаторы из группы «Осцилляторы» торгового терминала. Тот же Стохастик в горизонтальном канале с высокой степенью точности показывает точки разворота. Если, например, цена подошла к верхней границе выделенного канала, то есть к мощному сопротивлению, а на Стохастике в это время линии пересеклись и вышли из зоны перекупленности – это мощный сигнал для продаж.

Аналогично действуем в ситуации, когда цена дошла до нижней границы канала, а линии Стохастика в это время вышли из зоны перепроданности. Вдвойне хорошо если отбой цены от сопротивления/поддержки подтверждается еще и каким-нибудь свечным паттерном. Ценность такого сигнала возрастает в разы.

Отдельное предупреждение обрадовавшимся трейдерам – идеальный вариант использования Стохастика – спокойный рынок, в котором цена ходит почти по синусоиде. В таком случае осциллятор будет давать сигналы практически без запаздывания. А вот на равном флете возможны проблемы – цена иногда остается в горизонтальном канале, но покрывает все расстояние между линиями буквально 1-2 свечами. В такой ситуации пока вы дождетесь сигнала от Стохастика он будет уже неактуальным.

Во время тренда Стохастик лучше не использовать (разве что для поиска точек окончания коррекции). При сильном движении линии осциллятора могут надолго залипнуть в области перепроданности/перекупленности и генерировать один ложный сигнал за другим.

Индикатор WPR – решение проблемы «рваного» флета

Этот алгоритм также входит в число стандартных индикаторов МТ4, по принципу расчет довольно сильно походит на Стохастик. Но в отличие от него шкала у William’s Percent Range направлена в отрицательную сторону, от 0 и до -100. Еще одно существенное отличие – линии не сглаживаются в отличие от Стохастика. Поэтому WPR на графике выглядит как ломаная линия, резко реагирующая на любое изменение цены.

Принцип использования тот же, что и у Стохастика – ждем пока линия индикатора зайдет в зону 0 – -20 или -80 – -100 и торгуем при ее развороте и выходе из нее. Есть и более интересный вариант применения WPR, который подходит именно для резких движений цены в горизонтальном канале. Нужно просто подождать пока линия достигнет отметки 0 либо -100 и входить в рынок в противоположном направлении. Практика показывает, что такие входы очень редко закрываются по стопу, в крайнем случае рынок всегда дает возможность переставить сделку в безубыток.

WPR хорош тем, что в отличие от Стохастика может работать на рваном флете, но во время спокойного движения цены он дает больше ложных сигналов. Так же, как и Стохастик он плохо работает на трендовых участках графика.

Лучше всего использовать их в паре. Стохастиком будете пользоваться на спокойном участке рынка. А WPR пригодится когда будут образовываться резкие движения.

Торговля на пробой канала

Чем дольше на рынке длится флет, тем сильнее будет выход из него. Это аксиома, если посмотрите историю на графике, то сами убедитесь в этой нехитрой истине. Что же касается пробойной торговли, то здесь важно уметь отличать истинный пробой от ложного. То есть недостаточно чтобы цена просто вышла за пределы горизонтального канала, она должна закрепиться за пробитой поддержкой/сопротивлением.

При такой тактике возможно несколько стратегий поведения:

• обложить горизонтальный канал отложенными ордерами и спокойной заниматься своими делами. Для каждого отложенника стоп-лосс я бы посоветовал размещать за противоположной границей канала. Такая работа приносит неплохие плоды перед важными новостями если цена перед их выходом замирает. В случае если новость выходит неожиданная импульсное движение гарантировано почти на 100%. Иногда оно может достигать и сотни пунктов, хотя обычно все обходится несколькими десятками пунктов. Отложенные ордера в такой ситуации позволяют урвать неплохую прибыль буквально за считанные секунды;

• дождаться пробоя и его подтверждения (об этом чуть ниже).

Если сравнить описанные методики работы, то первая хороша тем, что не требует от трейдера постоянного нахождения у монитора. Достаточно просто иногда отслеживать ситуацию – не сбила ли цена отложенный ордер. С другой стороны – величина стопа не радует, ведь она равна ширине канала, да и вообще ситуация может сложиться так, что в реальной ситуации вы бы в рынок и не вошли, но отложенный ордер уже сработал и деваться некуда.

Вторая методика потребует от вас время, но это не главный ее недостаток куда хуже то, что не всегда цена дает подтверждение пробоя и точку входа. То есть неплохой вход вы можете пропустить просто из-за того, что не выполнились все условия для заключения сделки. С другой стороны, за счет подстраховки и дополнительного фильтра истинности пробоя мы получаем больший процент прибыльных сделок.

Подтверждения истинности пробоя есть несколько:

• во время истинного пробоя часто резко увеличиваются объемы. Если пользуетесь объемами в торговле, обязательно отслеживайте их изменение;

• непосредственно перед пробоем цена как бы перед небольшую передышку, затем сопротивление/поддержка пробивается на одном дыхании. О таком поведении цены говорил еще Демарк, так что это классический признак истинности пробоя;

• происходит ретест пробитого сопротивления. После пробоя цена может уйти далеко, но в идеальном случае она возвращается и выполняет ретест построенной линии. Дополнительный сигнал – формирования разворотной свечной комбинации в этот момент.

К сожалению, все перечисленные признаки одновременно встречаются очень редко, но это не значит, что нужно постоянно искать идеал и пропускать один неплохой вход за другим. Из перечисленных критериев я бы посоветовал дожидаться ретеста – это один из самых важных критериев истинности пробоя. Если остальные признаки также выполняются, можете просто немного увеличить риск по сделке, но согласитесь глупо было бы пропускать момент для заключения сделки только из-за того, что нет подходящего свечного паттерна или объемы вас не устраивают.

В этом примере оснований для входа в рынок было несколько:

• непосредственно на пробойной свече происходит резкое увеличение объемов;

• пробой произошел резко и уверенно, одной свечой;

• после пробоя цена оформила ретест, входить можно было уже на закрытии этой свечи;

• стоп-лосс в этой ситуации логично было бы разместить за последним локальным максимумом, а ТР должен быть равен как минимум ширине канала, из которого цена вышла. В принципе – это неплохая заготовка под торговую систему на основании теханализа.

Торговые стратегии для работы во время флета

В принципе, для торговли должно хватить и элементарных графических построений, всего то и нужно, что выделить на графике канал, в котором движется цена и попробовать поискать точки отбоя либо сделать ставку на пробой и дожидаться его подтверждения.

Но торговать можно и с помощью индикаторов, причем торговые системы не отличаются особой сложностью.

Стратегия Bollinger Bands + Stochastic

Эта комбинация индикаторов одна из простейших, которые вообще только можно придумать. Дополнительный плюс в том, что полосы Боллинджера будут выступать в роли границ горизонтального канала на отбой от которых мы и будем торговать.

Итак, для работы нам понадобится индикатор Полосы Боллинджера и Стохастик (оба индикатора входят в перечень стандартных индикаторов МТ4). Работа будет вестись в такой последовательности:

• сперва нам нужно определить флет на рынке или направленное движение. Если флет, то полосы Боллинджера будут параллельны друг другу и направлены горизонтально либо с небольшим уклоном. Еще один аргумент в пользу флета – небольшое расстояние между линиями индикатора по сравнению с недавним движением индикатора;

• после добавляем Стохастик и наблюдаем за тем, как поведет себя цена при подходе к границе BB.

В нашем примере цена дала целых 3 неплохие точки для входа. Обратите внимание, что каждый раз, когда цена приближалась к нижней границе полос Боллинджера образовывались свечи с длинными тенями снизу. Это только усиливало полученный сигнал.

Так как диапазон движения цены и так невелик, то вход в рынок можно было осуществлять не после того, как линии Стохастика вышли из зоны перепроданности, а сразу же после того, как цена оформила отбой от полосы Боллинджера, а линии Стохастика пересеклись находясь в зоне перепроданности.

Стратегия Moving Average + Stochastic

Следующая стратегия представляет собой небольшую выжимку идей из нашумевшего в свое время «Консервативного скальпинга интрадей». В принципе, идея остается той же, просто для определения границ горизонтального канала будут использоваться не полосы Боллинджера, а скользящие средние.

Для того, чтобы получить канал из скользящих средних МА нужно будет сдвинуть по вертикали на определенно число пунктов. Сдвиг в каждом конкретном случае подбирается индивидуально, ориентироваться нужно на то, чтобы во время спокойного рынка цена не выходила надолго за пределы канала.

Для нашего случая оптимальным оказался сдвиг МА по вертикали на 250 пунктов (для пятизнака), получили канал шириной 500 пунктов. Если сравнить его со скриншотом выше, где мы использоваться полосы Боллинджера, то увидим, что картина почти идентичная. Это и понятно, ведь при построении ВВ тоже используются скользящие средние.

Точки входа получили практически те же самые, что и при использовании полос Боллинджера.

Необычный метод использования RSI во время флета

Индикатор индекса относительной силы может использоваться не только для поиска дивергенций или для определения точек, когда цена находится в зоне перепроданности/перекупленности.

Во время флета при движении цены в канале можно перейти на младший таймфрейм и строить трендовые линии на ценовом графике, торгуя уже на их пробой. При этом границы канала выступают в роли ориентира при выставлении ТР и SL. Проблема только в том, что из-за того, что цена движется вяло, графические построения на графике не всегда возможны, просто нет значимых экстремумов, по которым можно было бы работать.

В таких случаях иногда прибегают к графическим построениям непосредственно на самих осцилляторах (Стохастике или RSI, в примере будет использован именно индикатор Индекса относительной силы).

Этот подход гораздо лучше работает на трендовых участках, там пробой линий на RSI часто случается намного раньше, чем это происходит на самом графике. Но и во флете этот метод тоже работает. Иногда сигнал удается получить действительно задолго до того, как график цены даст возможность войти в рынок (а иногда на самом графике никакого сигнала не появляется и вовсе).

Заключение: флет на рынке форекс

Еще больше бесплатных уроков на нашем канале — здесь

Обычно трейдеры воспринимают флет скорее как возможность передохнуть и дождаться нормального сильного трендового движения. В принципе, позиция ясна и оправдана в какой-то степени. Но не забывайте, что флет – это тоже движение цены, пусть и не такое масштабное как во время сильных трендов.

И хотя цели при торговле в горизонтальном канале следует ставить куда менее значимые чем при торговле по тренду, но это не значит, что флет обязательно стоит пропускать. Тем более, что торговля в это время отличается большим спокойствием, всегда есть время на принятие решения, а во время резких трендовых движений часто бывает, что его нет и трейдеру приходится действовать в спешке.

Поэтому мой вам совет – не торопитесь отвергать флет, возможно, именно такие участки рынка в будущем станут вашим основным источником дохода. И даже если этого не случится, все же уметь распознавать такие отрезки на графике уметь нужно, это точно не будет лишним в любой торговой стратегии.

Источник https://atas.net/ru/obemnyj-analiz/strategii-i-torgovye-patterny/lajfhaki-i-strategii-dlja-torgovli-vo-fljete/

Источник https://rognowsky.ru/sekrety-uspeshnogo-trejdinga/flet-na-foreks-chto-eto-takoe-kak-torgovat-v-uzkom-kanale-tseny-i-sposoby-sprognozirovat-flet-uchastok/

Источник

Источник