Как создать стратегию для торговли на бирже и в чём заключается сложность

Содержание статьи

Как создать стратегию для торговли на бирже и в чём заключается сложность

Наверняка вы ни раз слышали советы, что для заработка на фондовом рынке нужно чётко следовать стратегиям, ограничивать убытки стоп-лоссами, следить за мани менеджментом и т.д. В каждом источнике по трейдингу содержатся эти общие фразы.

Но сам вопрос «как придумать прибыльную торговую стратегию» — не был достойно и понятно освящен. В открытом доступе представлено множество методов торговли, но они далеки от идеала. Эти подходы вряд ли будут приносить стабильную прибыль в реальных торгах. В этой статье мы опишем: с чего стоит начать, как можно придумать свою торговую стратегию.

1. Введение в торговые стратегии игры на бирже

Стратегий торговли на бирже существует тысячи, а может быть даже десятки тысяч. В большинстве их сигналы оперируют лишь значениями каких-то специфических индикаторов. В интернете их представлено с большим избытком. Что выбрать из всего этого многообразия? Да и стоит ли выбирать?

Каждый трейдер обычно начинает задумываться о торговых стратегия после потери средств или полного слива депозита. Чаще всего деньги теряют на рынке Форекса, поэтому никому не рекомендую идти туда. Гораздо лучше торговать акциями на фондовом рынке.

Часто можно услышать слова «стратегия игры на бирже акций». Это ошибочное высказывание. Профессионалы никогда не приходят «играть» на биржу. Любая сделка должна проводится не просто так, а согласно плану. Сам план действий трейдеры продумывают заранее.

Если вы пришли «играть» на биржу, то это не плохо, но вряд ли вам удастся зарабатывать стабильно. Ваши успехи будут определяться стечением случайных обстоятельств. Даже, если вы закроете 30 дней подряд в хорошем плюсе, это не говорит ни о чём. Это только увеличивает самоуверенность, которая потом привёдет к обратной ситуации. Причём обычно проигрывают деньги гораздо быстрее, чем зарабатывают.

2. Секретных индикаторов для торговли на бирже не существует

Вы когда-нибудь задумывались: зачем существует так много торговых индикаторов? Ведь в расчетах каждого используется лишь 5 значений:

- Цена открытия (Open);

- Цена закрытия (Open);

- Максимум (Open);

- Минимум (Open);

- Объем (Volume);

Больше никаких данных о текущем состоянии рынка мы не имеем. Парадокс в том, что существует тысячи индикаторов и все они базируются на этих 5 параметрах. Они по разному складываются, вычитаются, умножаются на коэффициенты. В результате почти все индикаторы показывает почти одно и то же: перекупленность/перепроданность, наличие тренда или флэт.

Какой-то индикатор раньше реагирует на изменения на рынке (более чувствителен), но тогда у него будет много ложных сигналов. Другой лишен этого недостатка, но он будет запаздывать как со входом, так и с выходом. То есть в любом случае, результат совсем не идеален. К чему это всё?

Не ищите секретные индикаторы, которые бы давали уникальные сигналы. Таких не бывает. Достаточно знать базовые и ориентироваться на их значения. Ваши торговые успехи не улучшаться от анализа десятков индикаторов. Они лишь начинают противоречить друг другу, что вызывает лишние размышления и эмоциональные противоречия.

Более важно разрабатывать паттерны, которые повторяются. Паттерн это какое-то знакомая графическая ситуация после которой идёт какое-то движение. Те, которые работают эффективно очень мало.

Причём каждый трейдер находит свои уникальные модели. Как говорят профессионалы: «найди ситуацию, которую ты понимаешь». Загвоздкой в поисках надёжных моделей является то, что они бывают не так часто на рынке. А зарабатывать хочется ежедневно.

3. В поисках идеальной стратегии

Я в трейдинге уже 9 лет. За это время пришёл к выводу, что сколько не придумывай стратегию, всё равно останешься ей неудовлетворен. Грааля не существует.

Стратегия может давать сигналы слишком редко или наоборот, слишком часто, давать хорошие результаты на одном рынке, плохие на другом. В один промежуток времени показывать потрясающие значения, в другой нет. Но мы всегда хотим большего! Поэтому будем постоянно искать как её можно улучшить.

Торговый результат успешных стратегий может выглядеть крайне нестабильно (по неделям):

| Номер недели | Результат |

| 1 | -1.5% |

| 2 | -0.5% |

| 3 | +2% |

| 4 | -2% |

| 5 | +8% |

| 6 | -1% |

| 7 | -1% |

| 8 | +1% |

| 9 | -3% |

| 10 | -2% |

| 11 | -2% |

| 12 | -4% |

| 13 | +1% |

| 14 | +10% |

| = итого +5% | |

Мы были в минус, в плюсе, потом снова в минусе и в конце вышли в плюс. Представляете сколько эмоций испытал человек, который пережил это. Стоили ли этих нервов итоговые +5%? На это всё ещё ушло 3 месяца и время на отслеживание позиции. За это же время банковский вклад или облигации могли принести схожий доход 2,4%, но зато с гарантией, без нервов и каких-то действий.

Я пришёл к выводу, что самый важный фактор в торговле — это опыт . Многим успешным трейдерам приходилось очень дорого заплатить за него. Сколько раз они сливали свои деньги, потом снова поднимались.

Опыт даст очень важные знания о паттернах (различных ситуациях на рынке). Это «чутьё», которое приходит каждому трейдеру со временем. История на графиках повторяется с каким-то временным «лагом». То, что происходит прямо сейчас на рынке, наверняка уже происходило лет 5-10 назад. Опытный трейдер «обжегся» много раз и запомнил в своей голове подобную ситуацию. В следующий раз, когда подобный паттерн повторится, он будет действовать иначе. Новички же ориентируются на ситуации происходящие вчера, на той недели, а ситуации на рынках не повторяются так часто.

Рекомендую ознакомиться с существующими паттернами:

Также хочу отметить тот факт, что какая бы не была «крутая» стратегия на истории, в будущем она может показывать совершенно другие результаты. Рынки меняются и стоит учитывать это.

4. С чего начать разработку стратегии игры на бирже

Сразу скажу, что на рынке работают самые простые и банальные стратегии. Почему же тогда большинство трейдеров теряют деньги на бирже? У каждого причина своя, но можно выделить три основные:

- Погоня за большой прибылью (пересиживание заведомо убыточных позиций);

- Жадность (не желание фиксировать убытки в случае ошибок);

- Стремление быть умнее рынка (фиксация маленьких прибылей в надежде сделать деньги на небольших колебаниях);

В 2016 г. я случайно увидел на новостном портале по трейдингу анализ стратегии пересечение скользящих средних. Эта стратегия является одной из классических.

На график наносят две скользящие средние с разными периодами (например, 20 и 60). В случае пересечения снизу вверх быстрой EMA (с периодом 20) медленной EMA (с периодом 60) мы производим покупку. Закрывается позиция по противоположному сигналу пересечение тех же линий сверху вниз.

Открыв дневной график акции ВТБ (взято просто для примера). Стало понятно, что такой подход приносит 15% годовых за последние 3 года. Так почему же большинство не используют её? Банковские вклады дают меньший процент. А дело в том, что многие ожидают каких-то сверх доходностей в 100% годовых и больше. А прибыль в 15% для трейдеров новичков — это слишком мало, чтобы даже попробовать.

5. Парадокс цены или как мы сами себя обманываем

Рассмотрим быстро на примере парадокс цены и поведение трейдера.

Пусть какой-то актив торговался в диапазоне $10-$30 (исторический максимум составляет $31) уже на протяжении 2 лет. После чего за 2 недели случается резкий прорыв предыдущего уровня сопротивления в $30 и цена достигает $50 при довольно больших объёмах торгов. Вы будете покупать? Скорее всего, нет. Психологично сложно сегодня купить дороже то, что стоило вчера дешевле почти на 30%. «Подожду коррекции» — думает трейдер новичок.

Далее цена за 3 дня растёт ещё и достигает $60. Будете покупать? Опять нет, ведь цена стала еще дороже. На этот раз котировка зависает в диапазоне $55-$62 на целый месяц. После чего в течении 5 недель плавно растёт выше и достигает $100. Теперь инвестор уже рвёт волосы на себе, что пропустил такой шанс утроить свой депозит за 3 месяца. А цена после $100 продолжает расти выше и выше.

Посмотрите реальный пример котировки Litecoin к доллару. Казалось бы что дальше расти некуда:

Прошло два месяца и первый рост кажется смешным:

Купив Лайткоин по $4 через восемь месяцев можно было продать его по $368 (в пике). Это рост на 9200%. Большинство из нас за всю жизнь столько не заработают.

В чем заключается парадокс цены в ценных бумагах? В том, что актив может бить новый рекорд за рекордом. И шансы на это очень большие. Однако, трейдеры пропускают в большинстве случаев такие росты, хотя на них можно в прямом смысле слова «делать быстрые деньги».

При этом ситуация, когда актив начинает падение (например, на 10-20%), то мы начинаем наоборот входить, докупать. А это зачастую оказывается ловушкой. Цена развернулась и начинает медленное падение. Котировки медленно снижаются на 30%, 40%, 70%, 80%. Такая ситуация встретилась в котировках с Биткоином. Многие ждали роста, а вместо этого получили сильнейшее длительное падение.

При построении своих стратегии нужно учитывать этот факт и не входить на падении. Это легкий способ потерять, а не заработать деньги. При этом это будет долго и мучительно.

Запомните простое правило: пока цена бьёт максимум за максимум господствует бычий тренд, то всегда открывайте позиции только в сторону роста. Не надо искать точки входа для игры на понижение. Как только котировки перестали обновлять «хаи» уже несколько дней, то это повод для анализа: это передышка в тренде или же фиксация позиций крупных игроков.

6. Анализ графика и поиск закономерностей

Давайте ближе к делу. Придумаем стратегию через поиск закономерности в котировках. Откроем к примеру часовой график.

Если у вас математический склад ума, то не сложно обнаружить множество закономерностей (паттернов). Например, можно искать закономерность в том, что на открытии рынок чаще всего открывается ростом. Если присмотреться ещё более детально, то можно сказать, что самый сильный рост происходит в первый час, в обеденное время котировки замедляются или начинают падать. Новичкам нравится изучение утренних разрывов цены (гэпа), поскольку чаще всего после них случается откат.

А если мы добавим на график индикаторы, то найдём ещё больше закономерностей. Например, мне нравится осциллятор RSI. Несложно заметить, что когда он заходит в красную зону (ниже 20) цена отскакивает наверх (конечно, это не в 100% случаев, но зачастую). Такая ситуация называется перепроданностью. А в случае нахождения RSI в зеленой зоны (выше 80) есть вероятность скорого снижения.

Отлично, мы уже придумали несколько паттернов. Пора зарабатывать? Начинаем действовать согласно нашей методики и выясняется, что после первых двух прибыльных сделок, последняя даёт убыток. Что делать? Закрывать в минус не хочется. Рынок всегда откатывается наверх. В итоге наш трейдинг плавно перерос в инвестирование. Сделка уходит всё дальше в минус, а мы просто ждём.

Вот, что произошло спустя неделю после рассмотренного флэта чуть выше:

Если бы мы также открывали позиции на основе перепроданности и перекупленности, то ушли бы в хороший минус. Как я уже отметил: одна стратегия отлично работает на одном участке времени и проигрывает на другом.

В чем была ошибка? В том, что мы не ограничили потери стоп-лоссом. Но на современном рынке ставить стопы проблематично из-за высокой волатильности. Крупные игроки знают точно, где скапливаются потоки ордеров на продажу и могут искусственно обрушить цены под этот уровень. А сами скупят дешево наши активы.

Поэтому если и ставить стоп, то нужно это делать на приличном расстояние от текущей цены. Чтобы рыночный шум и биржевые акулы не подрезали его. Но если поставить стоп на 5-10% ниже, то получается что в одной сделке мы рискуем слишком большой частью депозита. Значит нам придётся открывать позицию на меньшую сумму. Где-то на 10-20% от депозита. В этом случае мы будем рисковать значительно меньше даже имея уровень остановки на большом расстояние. Но с другой стороны и заработаем меньше.

Дальнейшее тестирование стратегии превращается в не совсем удобное мероприятие. Ведь каждый раз мы будем думать по разному и ставить стопы также, поэтому нужны какие-то правила. Как поставить стоп-лосс, чтобы он действительно защищал нашу позицию — это крайне большая тема. Советую прочитать:

Также отлично работает дивергенция и конвергенция индикаторов RSI, MACD.

Мы зарабатывали на колебаниях цены небольшую прибыли. Ну скажем по 1-3% за одну сделку. Спустя время трейдер обнаружит, что периодически случаются моменты, когда цена выходит из диапазона и движется процентов на 10-15% в сторону пробоя. Мы могли сделать за одну сделку годовой доход среднего трейдера. Так может мы были не правы? Может стоило открывать позиции наоборот? Когда RSI превысил 80, то надо покупать, а не продавать? Как это ни странно, но такая стратегия скорее даже даст больше прибыли, а всё дело исходит из парадокса цены (мы рассмотрели это чуть выше).

Что можно сказать в итоге

Работают ли закономерности на рынке, которые мы получили при анализе истории за последние 1-2 месяцев? Работают, но с огромным риском уйти в минус и превратить нас в долгосрочных инвесторов, которые упорно будут держать то, что падает, вместо того, чтобы заработать на последующем росте. Ставить стоп-лосс сложно и никому не хочется.

Конечно, при более тщательном анализе истории хотя бы за 2 года можно подгадать стратегию таким образом, чтобы 2 сделки были в минус, а 3 в плюс. В этом случае годовой результат, скорее всего, будет находится на уровне 10-20% годовых в плюс. Что крайне мало для ежедневных торговых операций. Это же отнимает наше время. Ценные бумаги и так растут на этот процент в среднем ежегодно.

По факту больше прибыли приносят более долгосрочные стратегии. О них поговорим дальше.

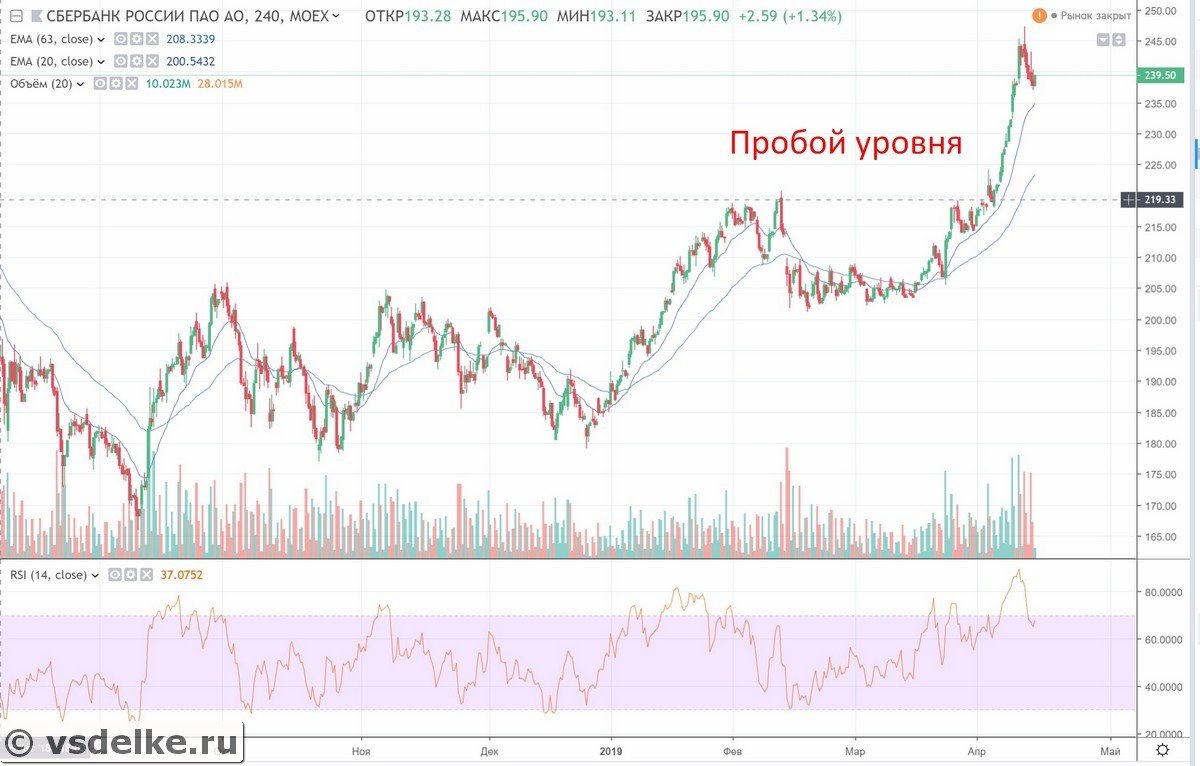

7. Пробой уровня — возможность быстро заработать

Стратегии на основе пробоев уровней относятся к самым эффективным. Они дают хорошие сигналы, дающие быстрый результат: либо заработаете, либо немного потеряете. При этом коэффициент прибыль/риск находится на уровне 3:1, 5:1 и даже больше. В большинстве случаев другие методы торговли основываются на более длительном ожидании прибыли. А здесь вся развязка происходит в течении 1-5 дней.

Главная принцип пробоя уровней: вход в сделку после преодоления значимого уровня поддержки или сопротивления. Самые мощные движения обычно происходят с самого «дна» либо же наоборот при прохождении исторических максимумов. У этих двух видов пробоев есть некоторые различия в идеологии.

Например, приобретение актива по бросовым ценам (с самых низов) потенциально приятнее трейдеру. Однако как показывает практика такие движения часто носят коррекционные характер. Другими словами, это краткосрочные импульсы из которых нужно будет выходить. Цена актива чаще всего после подъёма с низких значений ещё многократно откатывает. Эти явления возникают из-за того, что множество инвесторов выйдя в нули или небольшой плюс избавляются от «проблемного» актива.

С другой стороны покупка при пробое исторического максимума даёт сильные надежды на продолжение зарождающегося ралли. При этом новые максимумы не возникают просто так, всегда есть веские фундаментальные основания. Во-первых, цена находится на самом верху и это означает, что все ожидают от актива чего-то большого. Во-вторых, после пробоя у цены нету никаких сопротивлений в своём движении. Мало, кто продает растущий актив. Поэтому часто мы видим рост на 5-20% за несколько дней.

- Не все пробои дают прибыль. Они могут быть ложными.

- Чтобы пробой был истинным желательно наличии длительной проторговки (флэта).

- Хорошим сигналом является пробой на широком импульсе при больших объёмах.

Обычно перед пробоем цена образует сужающийся «треугольник» с постоянно уменьшением волатильности:

8. VSA — новый подход в трейдинге

Volume Spread Analysis (VSA) — это направление основывается на анализе импульсов, объёмов и дальнейшей реакции цены. Другими словами трейдер должен отыскать действия крупных игроков и понять, что он делает: закупается или скидывает. Для новичков анализ ситуации по VSA покажется тёмными лесом, поскольку такие исследования предполагают большой опыт.

Многие трейдеры фанатично сходят с ума от VSA, считая это единственным способом с высокой долей вероятности делать деньги. Но как показывает практика давать сильные надежды на это не стоит.

Я соглашусь, что есть некоторые паттерны VSA, которые следует знать (ап-тренд, пин-бар к примеру). Но строить свою торговлю исключительно на этих данных было бы неправильно. Или точнее сказать может и правильно, если вы уже очень опытной. Но опытный трейдер применяет и другие знания. Он даже не может описать этот опыт словами, просто чувствует рынок лучше: когда стоит заходить, когда нет.

Если рассказать одну и ту же стратегию нескольким трейдерам, то как показала реальная практика, все они покажут разные результаты. Это связано с индивидуальными особенностями.

А в VSA интерпретация ещё больше усложняется. Каждый видит что-то своё. Отсюда и результаты у всех совершенно разные.

9. Лучшая стратегия на основе дневных скользящих средних

На последок хочу поделиться с вами самой простой, но рабочей стратегией. Она подходит для ловли глобальных трендов и движений. Для этого нам понадобится всего лишь дневной график и две скользящие средние с периодами 21 и 63.

Теперь запоминаем простое правило: мы будем входить в длинную позицию (покупать) только, когда скользящие средние закруглились и стали смотреть наверх. При этом объёмы торгов последних импульсов должны быть больше средних. Это говорит о крупных закупках, что собственно и задает дальнейший импульс и зарождение нового тренда.

Особенно сильно сигнал работает после длинных флэтовых движений. Когда скользящие средние сливаются «друг в друга», а потом начинаются медленно закругляться вверх. Также начало движения характеризуются импульсными закупками. Их легко можно найти на графике по крупным объемам и длинным свечам.

Что если мы ошиблись и котировки стали снижаться? В этом случае мы не ставим стоп-лосс, а самостоятельно анализируем ситуацию и закрываем позицию, если цена «камнем» падает и не планирует возвращаться к росту. Есть множество нюансов, которые нужно чувствовать. Например, если цена резко упала и также быстро восстановилась при больших объемах, то это сильно бычий сигнал. Если же цена упала и застыла внизу, то это говорит о слабости.

Этот метод хорош тем, что дает хорошие сигналы. Например, когда актив падает, то V-образные развороты часто принимаются новичками за перемену тренда. Скользящие средние же в этот момент все еще смотрят вниз, поэтому опытные игроки не стали бы вкладывать свои деньги на таких разворотах. А точнее бы они выходили на их вершинах.

Для тех, кто любит фундаментальный анализ и не верит в технический анализ рекомендую к прочтению:

Смотрите также видео про «Торговые стратегии. Какую стратегию торговли на бирже выбрать»:

Источник https://vsdelke.ru/torgovye-strategii/vybor-taktiki-dlya-torgovli-na-birzhe.html

Источник

Источник

Источник