Как правильно торговать пробой уровня на Форекс – стратегии и советник

Содержание статьи

Как правильно торговать пробой уровня на Форекс – стратегии и советник

Здравствуйте, уважаемые трейдеры! Сегодня мы с вами поговорим о такой Форекс стратегии, как пробой уровня. Мы уже неоднократно рассматривали нюансы построения горизонтальных уровней и трендовых линий, а сейчас пришло время подробно разобрать вопрос относительно входов в сделки при пробитии уровней. Как правило, большинство паттернов Price Action направлено на торговлю на отскок от уровней. К тому же стратегии на пробой уровня являются более сложными и не подходят для начинающих трейдеров. Однако в этой статье мы постараемся простым языком донести до вас все аспекты торговли на пробой уровня, а также рассмотрим самые прибыльные стратегии и советники на пробой уровней. См. также наш независимый рейтинг Форекс брокеров.

Какие существуют пробойные стратегии?

Среди торговых стратегий, направленных на пробой уровня, можно выделить следующие:

Пробой трендовой линии. Если на рынке наблюдается восходящий тренд, и по его повышающимся минимумам можно провести трендовую линию, то ее пробой будет означать смену тренда, что является сигналом для начала продаж.

Все аналогично с нисходящим трендом, пробой трендовой линии, соединяющей понижающиеся максимумы, служит сигналом для входа в покупки.

Сложность применения этой стратегии состоит в том, что цена неоднократно выходит за пределы трендовой линии, образуя ложные пробои. Если рассматривать каждый такой пробой как истинный, то данная стратегия может привести к большим убыткам;

Пробой горизонтальных уровней. Как вам уже известно из других наших статей, цена имеет свойство помнить значимые уровни на рынке, которые в одних случаях служат уровнями поддержки, которые не дают цене двигаться вниз, а в других – являются уровнями сопротивления, стоящими на пути у «быков». Как правило, когда цена достигает такого уровня, происходит ее отскок, но иногда случается пробой уровня Форекс, за которым следует сильное движение цены в направлении пробоя.

Торговля на пробое горизонтальных уровней также имеет свои подводные камни, но существует несколько тактик, о которых мы поговорим немного позже, позволяющих минимизировать риски и увеличить прибыльность сигналов;

Пробой скользящих средних. Индикатор «Скользящие средние» также может выступать в качестве уровней, от которых цена либо отскакивает, либо пробивает их, что считается разворотным моментом на рынке. Обычно в пробойных стратегиях используют SMA с периодами 200 или 50.

При использовании скользящих средних нужно быть готовым к тому, что во флете может образовываться большое количество ложных сигналов, но как только цена вырвется из краткосрочного диапазона, можно ожидать больших ценовых импульсов.

Смотрите также, какие брокеры с торговлей золотом предоставляют выгодные условия для торговли на Форекс.

Основные тактики торговли на пробой горизонтальных уровней

Мы предлагаем вам рассмотреть основные тактики торговли на пробой уровней, которые помогут вам избежать получения лишних убытков и увеличить показатели прибыльности вашей стратегии.

Вариант 1 – выставление отложенного ордера немного выше горизонтального уровня

Например, перед вами восходящий тренд, на пути у которого стоит уровень сопротивления. Если вы торгуете на пробой уровня, то можете установить отложенный ордер на покупку чуть выше уровня сопротивления. Однако такой подход может принести много убыточных сделок, так как цена может протестировать этот уровень хвостом, зацепить отложенный ордер и откатиться назад, активировав защитный ордер стоп-лосс. В связи с большим количеством ложных сигналов мы не рекомендуем использовать этот вариант торговли.

Вариант 2 – открытие сделки при пробитии ценой уровня и закрепления за ним

Перед тем, как открывать сделку, необходимо убедиться, что свеча пробила уровень и закрепилась за ним. При этом она должна не просто пробить уровень хвостом, а именно тело свечи должно возвышаться над уровнем. Входить в сделку лучше всего также при помощи отложенного ордера, это уменьшит количество убыточных сделок. Чуть выше точки high следует установить ордер Buy Stop, а стоп-лосс необходимо разместить чуть ниже сигнальной свечи. Тейк-профит следует выставить на ближайшем уровне сопротивления или умножить стоп-лосс в три раза и отмерить это расстояние от точки входа.

Для продаж все аналогично – размещаем Sell Stop чуть ниже точки low, а стоп-лосс размещаем немного выше точки high сигнальной свечи.

Такая тактика является более надежной, чем первая, но она все равно не исключает возникновения ложных пробоев, а большой размер стоп-лосса является причиной быстрого накапливания убытков.

Вариант 3 – вход в сделку после подтверждения пробоя уровня

Чтобы повысить результативность стратегии на пробой уровня, следует дождаться подтверждения истинности данного пробоя. Например, если выше уровня закрылась бычья свеча, то необходимо дождаться появления еще одной свечи того же цвета, которая должна закрыться также выше уровня. В идеале тело и хвосты этой свечи должны быть выше уровня, но размер свечи не должен быть слишком большим, иначе существенно увеличиться размер стоп-лосса, который так же, как и в предыдущем варианте выставляется за пределами сигнальной свечи.

Вариант 4 – вход в сделку после коррекции

Как уже отмечалось в предыдущем варианте, из-за больших стоп-лоссов может снизиться результативность стратегии. Чтобы уменьшить размер стоп-лосса может воспользоваться следующей тактикой входа в сделку. Сначала необходимо дождаться, когда свеча пробьет уровень и закрепится за ним, а затем после непродолжительного роста образуется коррекция, в результате которой цена вернется назад, чтобы вновь протестировать данный уровень, но уже с другой стороны. Это можно также объяснить тем, что «быки» взяли небольшую передышку перед новым рывком, а «медведи» начали активно закрывать свои позиции на продажу, при этом сила «медведей» окончательно ослабнет, что дает возможность «быкам» продолжить движение вверх с удвоенной силой. После небольшой коррекции цена обычно резко устремляется вверх, как в нашем примере, или вниз в случае с пробоем уровня поддержки. Согласно данной тактике следует использовать лимитные отложенные ордера, в нашем случае это будет Buy Limit, который необходимо выставить чуть выше уровня сопротивления. Если сигнальная свеча, пробившая данный уровень, имеет небольшой размер, то стоп-лосс следует разместить за ее пределами. Если же сигнальная свеча имеет большое тело или хвост, то выставлять такой стоп-лосс считается нецелесообразным, так как он может в несколько раз превышать наш тейк-профит. В этом случае стоп-лосс необходимо выставить чуть ниже горизонтального уровня. Даже если он сработает, он будет настолько мал, что не отразится на размере вашего депозита.

Вы можете заметить, что отложенный ордер может и не сработать, а цена успешно достигла бы нашего тейк-профита, если бы мы вошли сразу в сделку. На это можно ответить лишь то, что не стоит переживать за каждую несработавшую сделку. Главное, стремиться к тому, чтобы максимально снизить возможные убытки, а не пытаться войти в каждую сделку, только в этом случае можно добиться успехов в торговле на Форекс.

Вариант 5 – выставление двух отложенных ордеров на продажу и покупку

Данная техника является аналогичной предыдущей, но с небольшими изменениями. Необходимо также дождаться коррекции и выставить лимитный отложенный ордер на покупку чуть выше уровня, а стоп-лосс установить за пределами уровня. При этом чуть ниже стоп-лосса следует разместить отложенный ордер на продажу. Если это был ложный пробой, и сделка закроется по стопу, то активируется ордер на продажу, и если цена продолжит падение, то вы сможете компенсировать убытки и неплохо заработать.

Описанные выше техники торговли на пробой уровня по-своему хороши и могут применяться в зависимости от используемой вами стратегии. Так, второй и третий варианты больше подходят для внутридневных стратегий, так как они отличаются динамичностью движения и низким размером стоп-лоссов. В то же время для стратегий на дневных графиках больше подойдет четвертый или пятый вариант, так как здесь не нужно ни куда спешить, а цена очень часто откатывается назад.

Стратегия «Пробой уровня дневного максимума или минимума»

Существует достаточно много различных стратегий на пробой уровня, при этом их успех применения на практике во многом зависит от грамотного управления торговыми позициями. Предлагаем вашему вниманию интересную стратегию на пробой уровня дневного максимума или минимума, которая отличается высокой прибыльностью и легкостью в применении. В данной стратегии применяются уровни Фибоначчи, которые необходимо модифицировать следующим образом:

Для этого нужно зайти в настройки этого графического инструмента, выбрать вкладку «Уровни» и добавить уровни, как показано на скриншоте ниже.

Затем необходимо натянуть сетку Фибоначчи, соединив между собой максимум и минимум предыдущего дня. В результате вы должны увидеть приблизительно следующее.

Теперь вы можете видеть непосредственно на графике подсказки, где вам следует входить в сделки, в каком месте выставлять стоп-лоссы и тейк-профиты, а также когда переводить открытые позиции в безубыток. Для входа мы будем использовать четыре отложенных ордера: два из них на покупку и два – на продажу. На пробой минимума предыдущего дня необходимо установить два ордера Sell Stop, при этом первый тейк-профит следует разместить на уровне -0.25 (Безубыток), второй тейк-профит – на уровне -0.5 (TP), а стоп-лоссы установить на уровне 0.236 (SL). После срабатывания первого тейк-профита необходимо переместить стоп-лосс второго ордера на уровень входа в сделку, то есть в безубыток.

Для покупок все аналогично. Чуть выше максимума предыдущего дня необходимо установить два ордера Buy Stop, при этом первый тейк-профит следует разместить на уровне 1.25 (Безубыток), второй тейк-профит – на уровне 1.5 (TP), а стоп-лоссы установить на уровне 0.764 (SL).

После срабатывания первого тейк-профита и перевода второго ордера в безубыток нужно удалить все оставшиеся ордера и больше в этот день ничего не предпринимать.

Трейдеры, предпочитающие агрессивную торговлю, могут при срабатывании отложенных ордеров выставлять два противоположных отложенных ордера на уровне стоп-лосса предыдущих ордеров. При этом стопы новых ордеров следует установить на уровне входа, а тейк-профиты: на уровне 0.5 (Безубыток) и 0.236 (SL) – для продаж или на уровне 0.5 (Безубыток) и 0.764 (SL) – для покупок. Данные действия позволят вам компенсировать убытки, если первые ордера будут закрыты по стопу.

Стратегия пробой уровня показывает хорошие результаты на трендовых валютных парах USDJPY, GBPUSD и EURUSD. Вы можете сами убедиться в этом, протестировав данную стратегию на истории.

Смотрите также, какие российские Форекс брокеры являются самыми надежными.

Советник «Пробой дня»

Предлагаем вам рассмотреть простой советник на пробой уровней, который размещает отложенные ордера на минимуме и максимуме предыдущего дня. Также вы можете указывать время выставления ордеров в настройках советника напротив параметра TimeSet. После срабатывания одного из отложенных ордеров второй ордер удаляется. Этот советник интересен тем, что он универсален, то есть вы можете самостоятельно подбирать значения стоп-лосса и тейк-профита в зависимости от используемой вами стратегии. Советник «Пробой дня» имеет следующие настройки:

TimeSet = «10:00» – время выставления отложенных ордеров;

Delta – отступ от максимумов и минимумов цены предыдущего дня при установке отложенных ордеров;

SL – размер стоп-лосса;

TP – размер тейк-профита;

risk – здесь можно указать процент риска от депозита на каждую сделку. Если risk = 0, то сделки будут открываться по фиксированному объему лота;

NoLoss – этот параметр отвечает за перемещение стоп-лосса в безубыток. Если NoLoss = 0, перенос позиции в безубыток не производится;

trailing – стандартный трейлинг-стоп. Если trailing = 0, то трейлинг-стоп не работает;

Lot – здесь можно указать значение фиксированного лота. Данный параметр является активным, если risk = 0;

OpenStop – при включении данного параметра у вас имеется возможность менять значение стоп-лосса при срабатывании отложенного ордера.

На скриншоте ниже вы можете посмотреть бэктесты данного советника. Однако не стоит забывать о регулярном проведении оптимизации советника, если вы хотите, чтобы он приносил стабильную прибыль.

Скачать бесплатно советник BreakdownLevelDay

В конце обзора хотим вам напомнить, что стратегия пробой уровня эффективна только в том случае, если вы торгуете исключительно по тренду. Торговля против тренда несет в себе повышенные риски, поэтому всегда открывайте позиции только в направлении основного тренда, тогда вам удастся повысить эффективность вашей стратегии. Профитных вам сделок!

Торговая стратегия | Пробой уровня

Привет ребят!! Давненько не выкладывал торговые стратегии, сегодня решил обнулить счетчик.

Стратегия, про которую расскажу сегодня, можно отнести к пробойным, но есть одно НО.. Чем мне не нравятся пробойные стратегии? Все просто, (1) есть огромный шанс попасть на ложное движение, (2) не совсем ясно, куда ставить stop loss.

Если первый пункт еще можно пережить, то второй пункт упускать из вида, никак нельзя. Первое что вы должны знать входя в сделку, где будет стоять stop loss, все остальное, нюансы.

Статью составляю по следующему плану:

- Описание стратегии.

- Реальные примеры с описанием.

- Видео описание стратегии, с примерами.

- Заключение.

Начнем с самого интересного.

Описание стратегии «Пробой уровня»

На любом таймфреме, абсолютно любого торгуемого инструмента, следует найти самое главное: сильный уровень.

Если трейдер способен найти сильный уровень, пол дела сделано. Остается самая малость, грамотно распорядиться знаниями и предоставленной возможностью.

Что такое сильный уровень?

В статье Линии (уровни) поддержки / сопротивления | Как построить, кто формирует и как заработать на них я рассказывал, если цена отскакивает постоянно от одного и того же уровня, с бОльшей вероятностью, именно от этого уровня, отложенными ордерами, игроки открывают свои позиции.

Когда трейдер найдет подобный уровень, ему остается всего навсего ждать. Ждать, кто же победит в данной, локальной схватке.

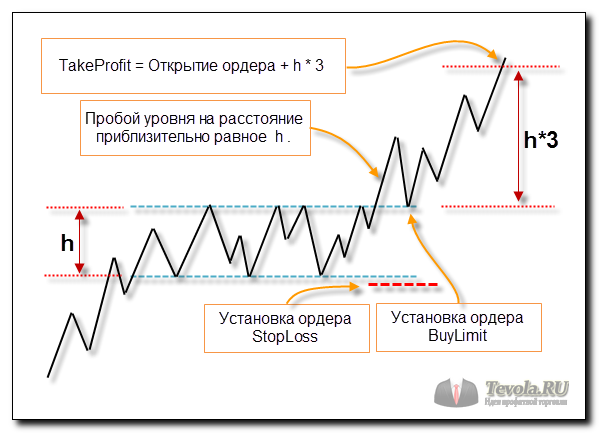

На рисунке 1, привел самый простой пример. Имеется два важных уровня: сопротивление и поддержка. Отмечаем их и садимся в засаду, ожидая кто же окажется победителем: продавец или покупатель.

В нашем случае, покупатель оказался сильнее и пробой уровня, состоялся.

Теперь, когда уровень сопротивления пал, он превращается в уровень поддержки (это классика), а значит, это идеальное место для покупок с адекватным стопом ниже предыдущего уровня поддержки.

Рис. 1. Описание торговой системы «Пробой уровня»

Что важно знать для стратегии «Пробой уровня»?

1. Высота консолидации (на рисунке отмечено буквой h).

Мы должны понимать, для хорошего движения, нам нужно построить сильный фундамент. 5 — 10 пп это очень плохой фундамент. Все что выше 15 пп, вполне подойдет для краткосрочного движения.

2. Пробой уровня.

С этим моментом могут быть путаницы. В каком случае считать уровень пробитым? Вполне допустимо, что может быть ложное или импульсное пробитие. Безусловно должны быть какие то четкие критерии.

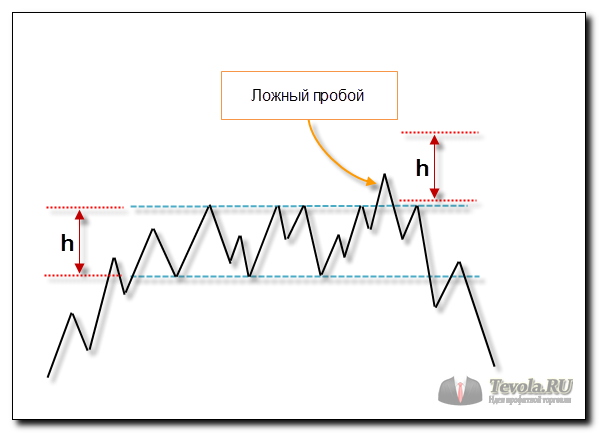

Рис. 2. Ложный пробой уровня.

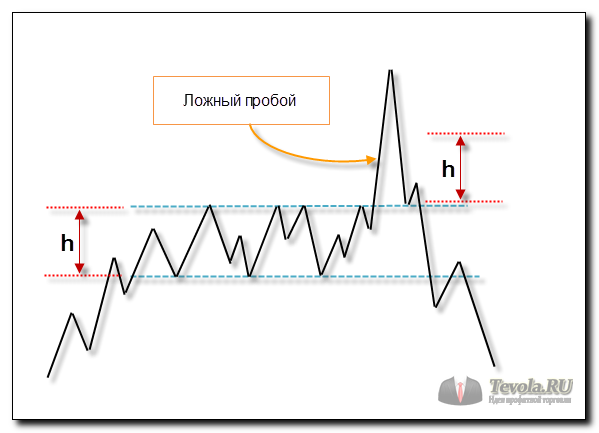

Рис. 3. Возможно ложный пробой уровня.

На рисунке 2 и 3, привожу схематические примеры ложных пробоев. В первом случае, цена едва заметно вышла за пределы рассматриваемого уровня и вернулась обратно. Во втором случае, цена слишком сильно пробила уровень.

Если рисунок 2, идентифицируем как бесспорный ложный пробой, то рисунок 3 имеет другие основания не открывать сделку.

Дело в том, что структура рынка, которую нам нужно увидеть, не должна быть размашистой. Нам надо увидеть сильный уровень, пробой уровня, ретест и импульс. Как только на рынке появляется завышенная волатильность, то здесь может быть все что угодно.

Возвращаясь к рисунку 3, то вполне можно допустить, что столь сильный вынос вверх, является обыкновенным снятием стопов продавцов, что повлечет дальнейшее падение цены, а значит пробой будет ложным.

Но, может быть и по другому. Стопы, установленные выше рассматриваемого сопротивления, вполне могут повлечь мощный импульс вверх, в таком случае ждать ретеста бессмысленно, цена улетит сразу же вверх.

Так вот, чтобы не гадать, что да как, методом эмпирических исследований, мною была выявлена закономерность:

Плюс и минус, которые указал в правиле, имеют следующее понимание:

Если флет равняется 20 пп, то правильным будем считать диапазон пробоя от 17 до 22 пп, не больше, не меньше, причины описал выше.

3. Устанавливаем ордера.

BuyLimit устанавливаем непосредственно на пробитый уровень, так как именно это место является самым сильным в данном участке графика.

StopLoss устанавливаем ниже флета.

TakeProfit рассчитаем по формуле:

takeprofit = ОО + h * 3, где

ОО — уровень открытия ордера,

h — высота флета,

3 — отношение стопа к профиту.

4. Использование безубытка.

Работая по какой либо стратегии, для меня всегда остается главное правило: Не потеряй!!

Психологической отметкой, после которой мне будет обидно получать стоп, является +15 пп. Поэтому, как только цена проходит 15 — 20 пп, всегда, при использовании любой стратегии, стараюсь перевести stoploss в безубыток.

5. Нюансы.

- От потенциального уровня, цена обязательно должна отскочить не менее 3-х раз.

- Пробой считается истинным, если он примерно равен ширине флета.

- Все должно произойти крайне быстро, никаких размазывания по времени.

- Если после ретеста, цена не дошла до отложки всего на 1 пп и отскочила, в случае следующего подхода к отложенному ордеру, такая позиция должна быть отменена.

Реальные примеры с описанием

Настало время живых примеров.

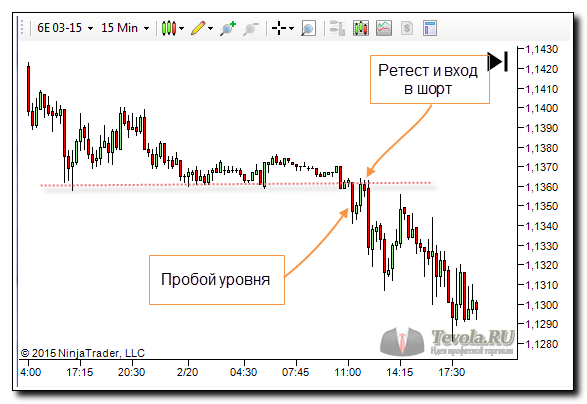

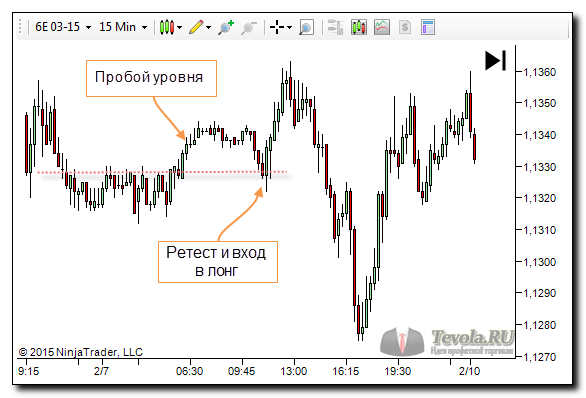

Начнем с пары EURUSD. Ситуация от 20 февраля 2015 года. По цене 1.1360 появилась поддержка, видно как несколько раз, пытаясь пробить, цена отскакивала вверх.

Как только произошло пробитие, сопоставляем расстояние выхода с высотой флета. В нашем случае расстояние выхода и высота флета, примерно одинаковы.

Ставим отложенный ордер SellLimit на пробитый уровень, StopLoss выше флета, TakeProfit рассчитываем по формуле выше и ожидаем.

На следующем рисунке, от 07 февраля 2015 года, найдено сопротивление.

После пробития уровня, открываем правила, и проверяем подходит ли данная ситуация нашим критериям или нет: подходит.

Устанавливаем отложенный ордер BuyLimit на пробитый уровень, стоп ниже флета, тейк рассчитываем по формуле.

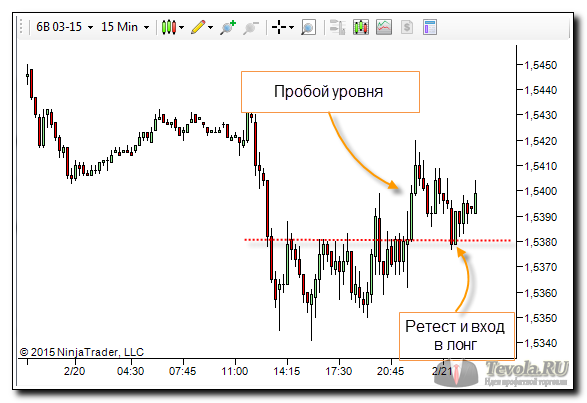

GBPUSD от 20 февраля 2015 года. Обратите внимание, не стал ковырять историю и искать самые идеальные примеры, брал то, что есть.

Данная ситуация по фунту, не имеет окончания, тк это произошло в пятницу (стратегию пишу в субботу). Но мы видим, что данная позиция, так же как и позиции выше, соответствуют критериям торговой стратегии «Пробой уровня», что дает право открывать позицию.

Отложенным ордером BuyLimit, установленным на пробитом уровне, мы уже обязаны были войти во позицию. Стоп ниже флета, тейк по формуле выше.

На данный момент, и это видно по графику, цена прошла уже 20 пп, что дает право перевести сделку в безубыток и ждать развязки.

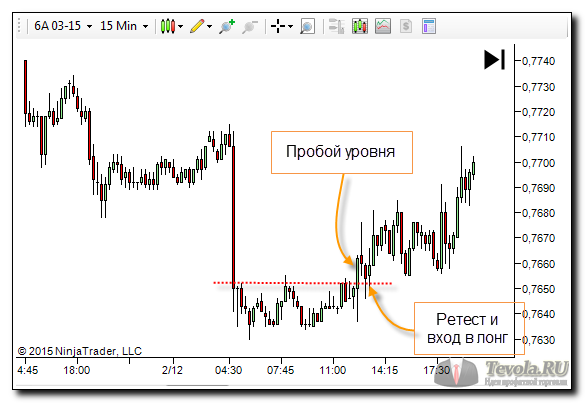

И на последок, австралийский доллар AUDUSD. Позиция от 12 февраля 2015 года.

После мощного движения вниз, видим образование некоего сопротивления, которое было пробито вверх.

Позиция соответствует стандартным требованиям системы «Пробой уровня», поэтому разрешено открывать сделку в лонг.

Устанавливаем отложенный ордер BuyLimit на пробитый уровень, стоп ниже флета, тейк по формуле.

Видео описание стратегии, с примерами

Заключение

Рассмотренная стратегия очень хороша во всех смыслах. Самое главное что в ней есть, это место для stoploss`а.

Как вы видели сами, идентичные ситуации можно найти практически на любом торговом инструменте. Мною были использованы таймфрейм М15, но это не значит, что на других тф стратегия не работает, журнал сделок вам в помощь: анализируйте, думайте, размышляйте.

Важно понимать, что данная ситуация не должна быть размазанной. Все должно происходить стремительно. Появился уровень, увидели три отбоя от него, это наш главный сигнал, что уровень сильный. Дождались пробоя и вот здесь, не стоит мешкать. При первом же ретесте, обязательно входим в сделку.

Вы должны это увидеть сами, полистайте графики и поищите подобные ситуации. Самое важное в этой стратегии, это пробой уровня и ретест.

Рынок состоит из человеческих сделок, а значит, рынок, как и человек, обязан дышать. И вот именно этот ретест, после пробития уровня и должен быть как короткий вздох. Именно короткий, только такая позиция принесет вам прибыль.

Если вы не сможете правильно идентифицировать пробой и ретест, то очень часто будете нарываться на ложные пробои и данная стратегия поможет не заработать, а скорее потерять ваши деньги.

Вот и все что хотел сказать и показать. Практикуйтесь, анализируйте, составляйте свою статистику. Верю, у вас все получится и напомню, стратегия относится к категории простейших. Если чувствуете что алгоритм пока что труден для вас, переходите в раздел Простые стратегии торговли на Форекс и изучите другие варианты. До встречи.

Источник http://tradelife.ru/kak-pravilno-torgovat-proboy-urovnya-na-foreks-strategii-i-sovetnik

Источник http://www.tevola.ru/trading/strategii/torgovaya-strategiya-proboj-urovnya.html

Источник

Источник