Как взять ипотеку с господдержкой по ставке до 7%?

Содержание статьи

Как взять ипотеку с господдержкой по ставке до 7%?

Программа льготной ипотеки с господдержкой по ставке до 7% продлена до 1 июля 2022 года! Оператор этой программы — ДОМ.РФ.

Кто может взять ипотеку с господдержкой до 7%?

Ипотечный кредит по ставке до 7% может оформить любой совершеннолетний гражданин Российской Федерации без ограничений по возрасту и семейному положению. Банк может устанавливать дополнительные требования к клиентам.

Какое жилье можно купить в ипотеку по ставке до 7%?

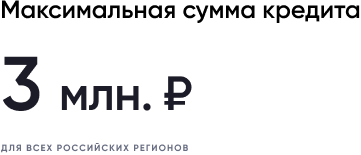

Ипотеку по ставке на условиях субсидирования можно взять на покупку квартиры в строящемся доме или готовое жилье у застройщика. Максимальная сумма кредита по программе составляет 3 млн рублей во всех российских регионах.

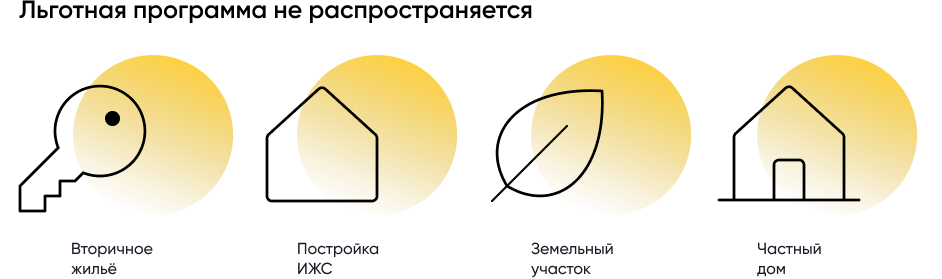

На вторичное жилье, на постройку ИЖС или приобретение земельного участка под строительство частного дома льготная программа не распространяется.

Какие банки выдают ипотеку по ставке до 7%?

Перечень банков-участников программы размещен на сайте спроси.дом.рф. В программе господдержки участвуют больше 60 кредиторов. Если вы уже решили взять ипотечный кредит по ставке 7% или ниже, у вас есть право подать заявку сразу в несколько банков, а затем выбрать наиболее выгодные условия. Кроме того, в ряде банков вы можете заполнить заявление на одобрение кредита онлайн.

Какой первоначальный взнос необходим, чтобы получить кредит с господдержкой?

Первоначальный взнос для приобретения жилья в ипотеку по ставке до 7% составляет не меньше 15% от стоимости квартиры. Если у вас есть материнский капитал, вы можете использовать его в качестве взноса или как его часть.

Может ли измениться ставка по ипотечному кредиту после его оформления?

Льготная ставка действует на протяжении всего срока кредита. При этом на сегодняшний день ряд банков уже сделали ставки ниже 7%.

Но если вы откажетесь от предложенных видов страхования, риски невыплаты кредита для банка станут выше, поэтому кредитор имеет право увеличить процентную ставку до 8%.

Какие документы необходимы для подачи заявки по кредиту в банк?

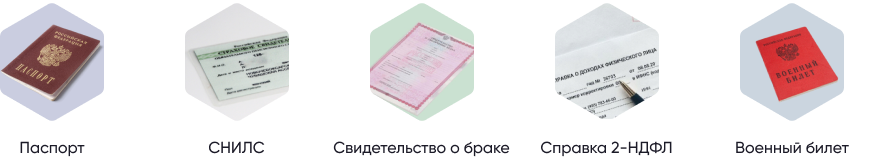

Банк сам определяет перечень необходимых документов для заемщика. Если вы уже готовы подать заявку на льготную ипотеку, вам потребуются:

свидетельство о браке или разводе;

справка о доходах по форме (можно запросить у работодателя);

для мужчин до 27 лет — военный билет или другой документ, подтверждающий, что заемщик не подлежит призыву на военную службу.

Также банк может попросить заверенную работодателем копию трудовой книжки, договора по совместительству или выписку из лицевого счета Пенсионного фонда. В ряде случаев ипотеку можно оформить всего по двум документам. Более подробные условия уточняйте в конкретном банке.

Могу ли я участвовать, если у меня есть в собственности жилье?

Да, вы можете оформить ипотеку по данной программе. Наличие другой недвижимости не является препятствием.

Можно ли использовать материнский капитал в качестве первоначального взноса?

Да, вы можете использовать материнский капитал в качестве первоначального взноса по льготной программе. Но в этом случае необходимо выделить детям долю в собственности на квартиру. Подробнее об особенностях использования маткапитала можно узнать здесь.

Жилье со скидкой. Как получить льготную ипотеку в России

В России существует множество льготных программ ипотеки. Одна из самых известных – ипотека под 6,5%, которая была запущена в разгар пандемии коронавируса в апреле 2020 года. Однако есть и более выгодные ипотечные программы, правда, требования к заемщикам и приобретаемой недвижимости в них жестче. Составили гид по льготным ипотекам: разбираемся, на какие льготы можно рассчитывать, покупая жилье в России.

Фото: Photo by Tierra Mallorca on Unsplash

- Семейная ипотека

- Сельская ипотека

- Дальневосточная ипотека

- Военная ипотека

В 2020 году, в разгар пандемии, государство не только запустило льготную программу ипотеки под 6,5% «для всех» (мы подробно писали о ней здесь), но и улучшило условия по уже имевшимся госпрограммам, рассчитанным на разные категории граждан. В отличие от программы «6,5», которая позволяет взять льготный ипотечный кредит на жилье в новостройке любому гражданину России (если он располагает достаточным доходом), другие госпрограммы субсидирования ипотеки действуют и после 1 ноября, а процентная ставка по ним еще ниже. Зато и ограничения более серьезные – под их условия подходят далеко не все. Программы рассчитаны на семьи с двумя (и более) детьми или ребенком-инвалидом, молодые семьи без детей, жителей сел и Дальнего Востока (или готовых туда переехать) и военнослужащих.

Семейная ипотека

Семьи, в которых воспитывается более одного ребенка, могут взять ипотечный кредит под 6% годовых. Соответствующую программу государство запустило еще в 2018 году. Для участия в ней необходимо, чтобы в семье было минимум двое детей, причем второй (третий или последующий) ребенок должен родиться в период с 1 января 2018 года по 31 декабря 2022 года. Исключение сделано для семей с ребенком-инвалидом – он может быть единственным и родиться раньше 2018 года, а семья все равно получит ипотеку под 6%.

Заемщиком по семейной ипотеке становится один из родителей. В роли созаемщика может выступить как второй родитель, так и другое лицо – например, родственник (условия о количестве и возрасте детей на него не распространяются). Заемщик, созаемщик и дети, рождение которых позволило претендовать на господдержку, должны иметь гражданство РФ. При этом не возбраняется, если другие члены семьи – например, старший ребенок – имеет гражданство другого государства (однако, согласно условиям программы, он не принимается в расчет общего количества детей).

Ставка 6% закрепляется за заемщиком на весь срок ипотеки. (До апреля 2019 года льготная ставка была временной – действовала на протяжении трех или пяти лет при рождении второго и третьего ребенка соответственно, однако год назад условия программы смягчили).

Как и в случае с программой льготной ипотеки под 6,5%, семейная ипотека позволяет приобрести жилье – квартиру или дом – только на первичном рынке, у юридического лица. Договор участия в долевом строительстве или договор купли-продажи должен быть оформлен в период с 1 января 2018 года до 31 декабря 2022 года. Если второй или последующий ребенок родится с июля 2022 года до декабря 2022 года включительно, то договор на приобретение жилья можно подписать до 1 марта 2023 года – так он тоже попадет под действие программы.

В отличие от программы «6,5», семейная ипотека позволяет рефинансировать уже имеющийся ипотечный кредит. При этом договор купли-продажи или долевого участия может быть оформлен и раньше 2018 года, но обязательно на первичное жилье. Не возбраняется и повторное рефинансирование – даже если семья уже снижала ставку по кредиту в связи с рождением ребенка, она может сделать это еще раз и закрепить ставку в 6% до конца срока действия ипотеки. Конечно, в этом случае необходимо соответствовать всем условиям программы.

Максимальная сумма кредита по семейной ипотеке – 12 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области, 6 млн рублей – для других регионов. Первоначальный взнос был снижен в августе этого года с 20% до 15%. При рефинансировании сумма основного долга тоже не должна превышать 85% стоимости жилья.

Вас может заинтересовать

Кредит наличными от 9% годовых! До 1,5 млн рублей. Подайте заявку онлайн!

Для покупки жилья на Дальнем Востоке условия семейной ипотеки еще привлекательнее. Заемщикам предоставляется ставка 5% годовых, если второй или последующий ребенок родился с 1 января 2019 до 31 декабря 2022 года, а договор на приобретение жилья заключен с 1 марта 2019 года. Кроме того, на Дальнем Востоке в рамках программы можно купить и вторичное жилье в сельской местности – не у застройщика, а у любого собственника-физического лица.

Всего в рамках семейной ипотеки государство планирует выдать кредитов на 600 млрд. рублей.

Для формирования первоначального взноса по ипотеке или погашения части долга не возбраняется использовать субсидии, которые положены. Например, материнский капитал. Кроме того, многодетные семьи, в которых после 1 января 2019 года родился третий или последующий ребенок, могут дополнительно рассчитывать на целевую государственную субсидию в размере 450 тыс. рублей на погашение ипотеки (в рамках данной госпрограммы и не только). Параллельно продолжает действовать федеральная программа поддержки молодых семей, в рамках которой супруги не старше 35 лет c детьми (или одинокий родитель) могут претендовать на субсидию в размере 35% от расчетной стоимости жилья. Для этого семья должна стоять в очереди как нуждающаяся в улучшении жилищных условий в соответствии с региональными нормативами.

Сельская ипотека

В связи с рекордными темпами урбанизации одной из задач государственного масштаба стало увеличение численности населения на селе. При поддержке Министерства сельского хозяйства в стране в 2020 году начала действовать программа сельской ипотеки под 2,7-3% годовых. Она позволяет приобрести любое пригодное для проживания жилье на первичном или вторичном рынке населенных пунктов численностью не более 30 тыс. жителей, расположенных за пределами городских округов и муниципальных образований Москвы, Санкт-Петербурга и Московской области. Под «пригодностью для проживания» подразумевается наличие коммуникаций – электроснабжения, водоснабжения, канализации и отопления. Оформить льготную ипотеку на дом в городском частном секторе по этой программе не получится, если только территория не включена в программу развития сельских территорий (их перечень можно уточнять на сайтах местных администраций или в банке). Зато можно оформить кредит на завершение ранее начатого строительства дома на сельской территории по договору подряда. Причем окончание строительства по договору должно быть предусмотрено не позднее, чем через два года после первого платежа. По программе также можно рефинансировать кредит, выданный не ранее 1 января 2020 года.

Взять сельскую ипотеку можно на срок до 25 лет, максимальная сумма кредита составляет 5 млн рублей для Дальнего Востока и Ленинградской области, 3 млн рублей – для остальных регионов. В программе участвуют девять банков. Ставка по сельской ипотеке может быть и меньше 2,7-3% — кредитные организации могут по своему усмотрению ее снижать. Первоначальный взнос по этой программе самый «демократичный» – всего 10% от стоимости жилья, для его формирования можно использовать материнский капитал. А если учесть, что материнский капитал не так давно был повышен (с 1 января 2020 года он составляет 466 617 рублей на первого ребенка и 616 617 рублей – на второго или третьего), то для подавляющего большинства объектов недвижимости в сельских поселениях его будет достаточно, чтобы покрыть и более 10% стоимости. Правда, обычно банки лояльнее относятся к заемщикам, которые используют для первоначального взноса не только субсидии, но и собственные накопления.

Заемщиком по программе сельской ипотеки может стать и не семейный человек – требования к возрасту, социальному статусу или месту прописки отсутствуют. Получить сельскую ипотеку можно только один раз в жизни.

Дальневосточная ипотека

Помимо печальной демографической ситуации на селе, государство озабочено оттоком населения с Дальнего Востока. Для покупки и строительства жилья в ДВФО действует отдельная льготная программа. Здесь можно получить ипотеку по ставке 2%. Первоначальный взнос в августе этого года снизился с 20% до 15%.

Программа подразумевает более существенные ограничения. Претендовать на такой кредит могут только семьи, в которых каждому из супругов еще не исполнилось 36 лет (наличие детей не обязательно), одинокие родители такого же возраста с ребенком не старше 18 лет или владельцы «дальневосточного гектара». К тем, кто получил бесплатный участок на Дальнем Востоке («дальневосточный гектар») и собирается построить на нем дом, требования по возрасту и наличию семьи/детей не предъявляются.

По программе дальневосточной ипотеки, которая действует до 31 декабря 2024 года, можно купить как первичное, так и вторичное жилье, а также взять ипотеку на строительство дома. Причем первичное жилье можно купить в любом населенном пункте, а вторичное – только на селе (это связано с дефицитом новых строек в сельской местности). Рефинансировать ранее выданные кредиты не получится.

Срок дальневосточной ипотеки – до двадцати лет. Взять ее можно лишь один раз. Причем, если один из супругов уже взял такой кредит, второму впоследствии его уже не дадут. После завершения строительства заемщики обязаны прописаться в приобретенном жилье для того, чтобы сохранить за собой право на пользование льготной ипотечной ставкой. Если не подтвердить прописку – ставку могут повысить. То же самое произойдет, если отказаться от страхования жилья, а также жизни и здоровья заемщика. Участие в «дальневосточной» программе на сегодня принимают 14 банков.

Из всех существующих госпрограмм, программа дальневосточной ипотеки изначально предоставляет наиболее выгодные условия. Предположим, вы молодая семья из двух человек, решившая переехать во Владивосток. Вы подобрали квартиру-студию стоимостью 3 млн рублей в строящемся доме и имеете накопления 450 тысяч рублей. Этого достаточно для первоначального взноса. Взяв льготный кредит под 2% на двадцать лет, вы будете платить ежемесячные платежи размером 12,9 тыс. рублей. Переплата за весь срок ипотеки составит чуть более 500 тыс. рублей или 18% стоимости квартиры. Если покупать такую же квартиру по ставке 8%, регулярный платеж составит 21,3 тыс. рублей, а переплата – более 2,5 млн рублей (85% стоимости квартиры).

Военная ипотека

В России с 2005 года реализуется программа военной ипотеки. Она позволяет военнослужащим, работающим по контракту, регистрироваться в накопительно-ипотечной системе (НИС). Каждый год участник системы получает на специальный счет субсидию от государства (она ежегодно индексируется и в 2020 году составляет 288 тыс. рублей). Спустя три года после регистрации можно использовать накопления со счета для приобретения жилья (для маленькой квартиры в небольшом городе этого будет достаточно) и/или получения ипотечного кредита. Ипотечный договор утверждается в «Росвоенипотеке», а приобретаемое жилье оказывается под двойным залогом — у банка и у государства.

Взносы по военной ипотеке выплачивает государство в пределах суммы выплаты в НИС. К примеру, в 2020 году ежемесячный взнос от государства по такой ипотеке не может превышать 24 тыс. рублей (288 тыс. рублей : 12 мес.). Военнослужащий может добавлять для первоначального взноса и ежемесячных платежей собственные средства. Размер кредита может быть любым, но государство погасит в общей сложности не более 2,5 млн рублей. Первоначальный взнос строго не регламентирован, но обычно – не менее 20%. Процентная ставка – от 4,9% годовых, и тоже зависит от условий конкретного банка.

Возраст заемщика на момент оформления ипотеки должен составлять от 22 до 45 лет. Можно приобретать квартиры в новостройках и вторичное жилье у собственников-физических лиц, дома с земельными участками. Купить жилье по этой программе разрешается в любом населенном пункте, а не только по месту службы. Перечень банков, в которых можно оформить военную ипотеку, утверждается Министерством обороны РФ.

Если военный увольняется, не отслужив 10 лет, он обязан вернуть все полученные в рамках программы средства (за исключением случаев увольнения по «уважительным» причинам – по семейным обстоятельствам, состоянию здоровья, в связи с завершением контракта и т.д.). Если уйти со службы, прослужив более 10, но менее 20 лет, возвращать субсидии не нужно, но остаток ипотеки придется погасить самостоятельно. Исключение составляют ряд случаев. Например, если врачебная комиссия признает военнослужащего негодным к службе, государство выплачивает ему дополнительные накопления.

С 2017 года у военнослужащих появилась возможность объединить военную ипотеку с гражданской, взятой до подписания контракта.

Кроме перечисленных государственных программ, существуют и региональные программы субсидирования ипотеки. Они финансируются из региональных бюджетов и позволяют приобрести жилье на льготных условиях самым разным категориям граждан – учителям, ученым и просто жителям конкретного региона. Ставки по ним могут быть снижены до 2-3% годовых. Перечень таких программ нужно уточнять в местных администрациях.

Источник https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/kak-vzyat-ipoteku-s-gospodderzhkoj-po-stavke-6-5/

Источник https://orientir.vostbank.ru/articles/zhile-so-skidkoi-kak-poluchit-lgotnuyu-ipoteku-v-rossii

Источник

Источник