Как реструктуризировать долг

Содержание статьи

Как реструктуризировать долг

Физические и юридические лица пользуются как собственными средствами, так и заемными. Но иногда долговые обязательства становятся непосильными. Причины бывают разными: один не рассчитал возможностей, у другого изменились обстоятельства. В любом случае решить проблему поможет процедура реструктуризации долгов. Разберемся, что это такое и как ее провести.

Законодательная база

Такой термин используется в разных отраслях права. Наиболее определенно о том, что такое реструктуризация долга, говорит Бюджетный кодекс. Исходя из его трактовки, можно выделить четыре компонента этой процедуры:

- соглашение между кредитором и должником о прекращении исходного обязательства;

- замена его другим;

- разработка нового графика погашения;

- формулировка иных дополнительных условий.

Однако в БК РФ речь идет о государственном или муниципальном долге. Поэтому нам стоит обратиться и к другим сферам правового регулирования.

Исходя из статьи 213.2 Федерального закона № 127-ФЗ от 26.10.2002, реструктуризация долга — это одна из процедур банкротства физического лица. Обычно это первая стадия расчетов с кредиторами. Она предшествует реализации имущества.

Из статьи 84 того же ФЗ можно сделать вывод, что такая мера применяется и в отношении юридического лица на этапе финансового оздоровления. То есть пока организация банкротом не признана, у нее есть шанс восстановить платежеспособность путем реструктуризации долга.

Реструктурировать долг — что это значит на практике

Кредитные организации предлагают такую услугу своим клиентам, испытывающим трудности в погашении задолженностей. Она позволяет решить проблему без привлечения органов власти.

К примеру, у человека сократился доход или он попал в сложную жизненную ситуацию, потребовавшую больших денег. В итоге он перестал вносить платежи по кредиту. Тогда он может обратиться в банк с просьбой о более щадящих условиях.

Если причины оказались действительно уважительными, ответ будет положительным. Банки не хотят терять клиентов и по возможности идут им навстречу. В такой ситуации очень выручит незапятнанная кредитная история.

Что предложит банк

Вариант обычно подбирают, исходя из личных обстоятельств клиента. Необходимо достичь условий, при которых он сможет стабильно расплачиваться за кредит. Рассмотрим, что значит реструктуризация долга, на примере Сбербанка:

- Выделение льготного периода. Банк дает отсрочку по погашению процентов. Тогда ежемесячный платеж становится меньше. Эффективно для тех, кто брал займ на длительный срок, и доля процентов значительно превышает долю тела кредита.

- Увеличение общего срока обязательств. Если добавить число месяцев на погашение всей суммы, размер ежемесячного платежа уменьшится. Однако здесь стоит учитывать переплату, которая получится в итоге. Хотя в большинстве случаев она себя оправдывает.

- Изменение валюты. Подходит тем, кто брал кредит в долларах или евро и стал испытывать трудности из-за изменения курса.

Еще практикуется рефинансирование, то есть перекредитование. Клиент берет второй кредит на более выгодных условиях для погашения первого. Ставки по таким целевым займам обычно ниже, чем по потребительским и ипотечным. Так банки переманивают клиентов у своих конкурентов.

Реструктуризация долга через суд

Если договориться с банком не удалось, остается прибегнуть к судебной помощи. И тут возможно два варианта: либо возвращаемся к процедуре банкротства, либо подаем иск к кредитной организации с требованием пересмотреть условия.

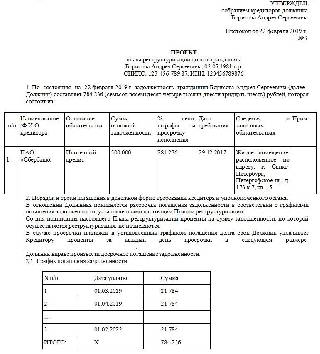

В первом случае понадобится предоставить документы, перечисленные в статье 213.15 Федерального закона № 127-ФЗ:

- проект плана реструктуризации;

- заявление о его одобрении;

- сведения об имуществе должника (включая права);

- информация о задолженности;

- данные о доходах за последние полгода;

- отчет из бюро кредитных историй.

Образец плана

Во втором случае доказательная база зависит от конкретных условий возникновения препятствий для исполнения обязательств. Наиболее высокие шансы на победу — у женщин-декретниц, призывников, уволенных или сокращенных, а также людей, утративших трудоспособность.

Реструктуризация долга по кредиту, процедура и необходимые документы

В силу разных форс-мажорных обстоятельств у заемщика могут возникнуть финансовые трудности, которые не позволяют оплачивать своевременно долг по кредиту, как это установлено в кредитном договоре. Тогда он может прибегнуть к просьбе о реструктуризации задолженности, которая позволит решить материальные проблемы в определенный срок, не испортив кредитной истории.

Зачастую банки идут на такой шаг, поскольку для них важно, чтобы заемщик хоть и частями, но исполнял взятое обязательство перед кредитором, сохраняя качество кредитного портфеля последнего. Но не каждый заемщик знает о такой услуге банков, а когда возникает необходимость для отсрочки платежа, сталкивается с вопросами: на каких условиях проводится реструктуризация и что для этого необходимо?

Реструктуризация долга

Реструктуризация долга по кредиту представляет собой отсрочку платежа на определенный период времени, предоставляемую банком на условиях, которые позволят снизить сумму ежемесячных выплат, но итоговая сумма долга при этом возрастет.

Направлена реструктуризация, прежде всего, на снятие долговой нагрузки с заемщика, который в данный момент является финансово несостоятельным. Она позволяет избежать начисления неустойки в виде штрафа и пени и стать недобросовестным плательщиком, с которого банк вправе взыскать долг по кредиту в судебном порядке.

Существует несколько вариантов реструктуризации, которые может предоставить банк. Какой именно выбрать, уже решит сам заемщик:

- кредитные каникулы;

- изменение валюты кредита;

- снятие штрафов и пени;

- увеличение срока займа с понижением ежемесячных сумм выплат (пролонгация кредита);

- снижение ставки по кредиту.

Услуга реструктуризация может предполагать и другие способы. У каждого банка они свои, так как это является правом кредитора, а не его обязанностью. В любом случае реструктуризация задолженности позволит не только сэкономить средства заемщику, но и избежать судебных разбирательств по взысканию долга.

Условия для реструктуризации

Кредитор не всегда соглашается на предоставление реструктуризации задолженности заемщику, так как для этого необходимо соблюсти определенные условия. Банк должен быть уверен, что заемщик и в дальнейшем будет исполнять свои обязательства, а отсрочка платежа является лишь мерой, которая позволит решить финансовые проблемы на данном этапе.

Согласно ст. 451 ГК РФ реструктуризация задолженности может быть предоставлена в случае, если произошли изменения условий кредитного договора в силу существенных обстоятельств. К таким обстоятельствам относятся:

- потеря официального места работы;

- потеря кормильца;

- смерть заемщика, в связи с чем его обязательство перешло наследнику по закону;

- обстоятельства непреодолимой силы (ураган, наводнение, банкротство кредитора и т. д.);

- декретный отпуск;

- тяжелая болезнь;

- другие уважительные причины.

Но не только форс-мажорные обстоятельства являются основным условием для предоставления заемщику реструктуризации. Сюда можно отнести также наличие положительной кредитной истории, социальный и возрастной фактор, отсутствие неоднократных просрочек платежей, длительное время работы заемщика на одном месте и т.д. Важно помнить, что при наступлении задолженности нужно взаимодействовать с банком и не скрываться от исполнения обязательства. Только в этом случае возможно утвердительное решение по предоставлению отсрочки.

Процедура реструктуризации

В случае, когда заемщик знает, что не может исполнить в следующем месяце обязательство согласно кредитному договору, либо уже наступила просрочка в связи с тяжелым материальным положением и дальше долг по кредиту выплачивать нет возможности, лучше сразу уведомить о сложившейся ситуации банк.

Заявление, поданное заемщиком кредитору, с уведомлением о наступлении финансовой несостоятельности и просьбой предоставить отсрочку платежа, позволит в случае судебного разбирательства по инициативе кредитора о взыскании долга по кредиту избежать обвинения в мошенничестве, ответственность за которое предусмотрена ст. 159 УК РФ. Также оформление договора о реструктуризации остановит начисление штрафов и пени за просроченные платежи.

Обратите внимание! К заявлению о рассрочке платежа следует приложить документально подтвержденные доказательства причин, по которым в данный момент выплаты по кредиту невозможны.

Заявление должно быть подано в письменной форме в 2 экземплярах (на одном в банке ставится отметка о принятии, и его отдают заемщику), либо отправлено заказным письмом с уведомлением о вручении, что позволит заемщику доказать, если дело дойдет до суда, о намерении исполнить обязательство перед кредитором в дальнейшем, когда исчезнут финансовые трудности.

В заявлении следует указать данные кредитного договора и причину, по которой в данный момент оплата не может производиться, документально подтвердив ее (копия трудовой книжки с отметкой об увольнении, справка из больничного учреждения о состоянии здоровья и т. д.). Главное для заемщика – убедить банк, что он готов оплачивать кредит в будущем, как только позволит материальное состояние. Именно для решения этой проблемы и необходима отсрочка на определенный период.

Необходимо написать, какой способ урегулирования ситуации видит заемщик, а также период времени, необходимый для восстановления финансовой стабильности (обычно банк предоставляет 6 месяцев). Важно помнить, что платить по долгам все равно придется, поэтому как можно скорее при возникновении проблемы следует обратиться в банк с подобным заявлением.

Перечень необходимых документов

Перечень документов, необходимых для подачи заявления о реструктуризации задолженности, должен включать:

- паспорт заемщика;

- копию трудовой книжки либо при потере официального места работы – копию трудовой книжки с отметкой об увольнении;

- справку с места работы по форме 2-НДФЛ за последние полгода. При увольнении заемщику следует также предоставить подобную справку с бывшего места работы;

- справку о постановке на учет из службы занятости населения с указанием размера получаемого пособия по безработице (в случае потери официального места работы);

- при наступлении других причин, приведших к возникновению материальных трудностей, – документы, подтверждающие данное обстоятельство;

- заявление, датированное и подписанное заемщиком;

- если кредит ипотечный – согласие супруга на изменение условий кредитного договора.

Каждое кредитное дело имеет свои нюансы будь то потребительский или ипотечный кредит. Способы реструктуризации, которые подходят тем или иным заемщикам, тоже разные. Поэтому должнику лучше обратиться к юристу, чтобы банк не отказал в предоставлении отсрочки и не оказаться в ситуации, когда задолженность будет взыскиваться через суд.

Источник https://ppt.ru/art/kredit/restruktarizaciya-dolga

Источник https://nolos.ru/sovety-dolzhniku/restrukturizaciya-dolga/restrukturizaciya-dolga-po-kreditu-procedura-i-neo/

Источник

Источник