Где и как можно получить кредит, не будучи гражданином России?

Содержание статьи

Где и как можно получить кредит, не будучи гражданином России?

С каждым годом растет количество переселенцев в Россию из республик бывшего СССР. Причин много – сложная ситуация в Украине, отсутствие работы в странах Центральной Азии, а в некоторых республиках присутствуют и политические причины. Многие мигранты в итоге обустраиваются в России и получают здесь работу, но иногда им нужно чуть больше – купить авто, жилье или просто оплатить расходы. Мы изучили, может ли иностранец взять на это деньги в кредит, и на каких условиях?

Что говорит закон

Формально законодательство не ограничивает иностранцев в праве получать банковские услуги в России – хоть и с некоторыми ограничениями, но нерезиденты могут открывать счета, проводить платежи, менять валюту и копить сбережения в российских банках. Но вот с кредитами все упирается не в законодательные ограничения, а в нежелание банков слишком рисковать, выдавая кредиты иностранцам.

Дело в том, что иностранец – достаточно рискованный заемщик с точки зрения банка, потому что меньше привязан к месту жительства, работе и вообще стране, чем гражданин РФ. Другими словами, нерезидент может покинуть Россию практически в любой момент – и окажется недосягаем для банков. Сюда же накладываются и другие причины – у иностранцев обычно нет кредитной истории в России, они не так активно пользуются банковскими счетами и расчетными услугами.

С другой стороны, иностранцы в России могут иметь разный правовой статус:

- временно пребывающие в России – это иностранцы, которые просто приехали в Россию, чтобы учиться, работать (оформив разрешение или патент) или как туристы. Такие клиенты с вероятностью почти в 100% получат отказ от банка в кредите – так рисковать ни одна кредитная организация не захочет;

- постоянно проживающие в России – если иностранец хочет остаться в России именно жить, он оформляет разрешение на временное проживание, потом – вид на жительство, и спустя 5-8 лет после приезда может претендовать на российское гражданство. Такие иностранцы уже могут попытаться оформить кредит – хотя даже к ним банки будут относиться настороженно.

В целом же решение о выдаче кредита или об отказе в этом остается полностью на усмотрение банка – поэтому нужно проанализировать условия разных кредитных организаций.

Какие банки кредитуют иностранцев в России?

Крупные государственные банки в России редко готовы работать с иностранцами. Например, на сайте Сбербанка об этом напрямую не говорится, но в документе с официальными условиями кредитования четко прописано – для оформления кредита нужен паспорт гражданина России.

Однако некоторые банки (кстати, большинство – с иностранным капиталом) все же готовы выдавать кредиты. Например:

- Росбанк (точнее, филиал «Росбанк Дом», бывший Дельтакредит) – в условиях ипотечного кредитования сказано, что гражданство заемщика не имеет значения. При этом по потребительским кредитам в Росбанке российское гражданство уже обязательно;

- Альфа-Банк – выдает ипотеку гражданам России, Украины, Белоруссии. Но вот уже по потребительским кредитам требование четкое – исключительно российское гражданство;

- Райффайзенбанк – по госпрограммам не готов кредитовать иностранцев, но вот по стандартной ипотеке (в том числе на вторичное жилье) такого условия уже нет, и допускается любое гражданство;

- ЮниКредит Банк – потребительские кредиты доступны только гражданам РФ, а для ипотеки достаточно просто иметь регистрацию по месту жительства в России.

Другими словами, если речь идет о беззалоговых кредитах, то российские банки требуют исключительно наличия российского гражданства, но вот более «сложные» ипотечные кредиты доступны и иностранцам – вероятно потому, что эти кредиты в обязательном порядке оформляются с залогом.

Где еще иностранцу можно получить наличными?

Бывают ситуации, когда иностранцу могут понадобиться наличные деньги срочно. В подобном случае решить проблемы помогут:

- микрофинансовые компании;

- ломбарды;

- частные ростовщики.

Микрофинансовые компании предоставляют небольшую сумму денег (до 100 тыс. рублей), на маленький срок. Чаще всего для получения такого займа от иностранца потребуют только паспорт. Заключая сделку с микрофинансовыми компаниями, нужно тщательно читать условия договора – порой ставка такого кредита достигает 1% в день, что в пересчете дает 365% годовых.

Ломбарды могут предоставить иностранцу денежную сумму под залог электроники, недвижимости или личного автомобиля. Процедура предоставления денег проста и понятна, а в случае невыплаты долга в положенный срок по договору, заложенное имущество переходит в распоряжение ломбарда. Естественно, ставка по займу от ломбарда будет тоже гораздо выше, чем в любом банке.

Частные кредиторы предоставляют деньги так же, как микрофинансовые компании. С заемщиком будет заключен договор, в котором прописаны сроки возврата денег и проценты за просрочку. Иногда договор заменяет долговая расписка. В случае невыплаты денег, кредитор может подать в суд и вернуть свои деньги через процедуру взыскания (хотя есть риск, что он обратится к коллекторам, особенно нелегальным).

Какие документы нужны иностранцу для оформления кредита?

Любой иностранец, который находится в России, обязательно должен иметь определенный пакет документов – это свой внутренний или заграничный паспорт, миграционную карту, подтверждающий регистрацию документ (например, уведомление из подразделения ГУВМ), патент или разрешение на работу, разрешение на временное проживание или вид на жительство.

Скорее всего, банк потребует для оформления заявки на кредит эти документы – паспорт, а также подтверждающий законное пребывание в России документ, СНИЛС, ИНН. К патенту потребуются копии квитанций об оплате авансового платежа по НДФЛ.

Чтобы повысить шансы на одобрение кредита, иностранцу потребуются любые документы, подтверждающие трудоустройство и доходы – справки от работодателя, справки по форме 2-НДФЛ и по форме банка, другие подтверждающие документы.

Правда, стоит понимать – банк самостоятельно принимает решение о выдаче кредита или об отказе. И статус иностранца автоматически снижает шансы на одобрение – при прочих равных условиях банк выдаст кредит россиянину, но откажет иностранцу. А если не откажет – то в некоторых случаях повысит процентную ставку (по тем кредитам, где в условиях указывается только диапазон ставок).

Выводы

Скорее всего, банк откажется выдать потребительский беззалоговый кредит иностранцу – даже если у него будет работа и официальная регистрация в России. Зато можно попытаться оформить ипотечный кредит – по ним многие банки как раз готовы кредитовать иностранных граждан.

В крайнем случае остается вариант с займом наличными в МФО или ломбарде, еще можно поискать частного кредитора.

Чтобы оформить кредит (там, где их выдают), иностранцу нужно взять все свои документы, которые легализуют его статус в России, а также собрать по возможности максимальный пакет документов о работе и доходах.

Жизнь с нового листа. Россияне с плохой кредитной историей смогут получать займы

Благодаря изменениям в законодательстве, ненадёжные заёмщики смогут получать кредиты, просто сменив паспорт, предупредили финансисты. Чтобы прикрыть «лазейку», они предложили разрешить банкам запрашивать кредитную историю по ИИН или СНИЛС, которые не меняются в течение жизни.

Смена паспорта обнулит кредитную историю

Согласно положению ЦБ, банки запрашивают кредитную историю потенциального заёмщика по действующему паспорту и двум предыдущим. Но с 16 июля текущего года, по распоряжению правительства, отметка о предыдущих паспортах стала добровольной.

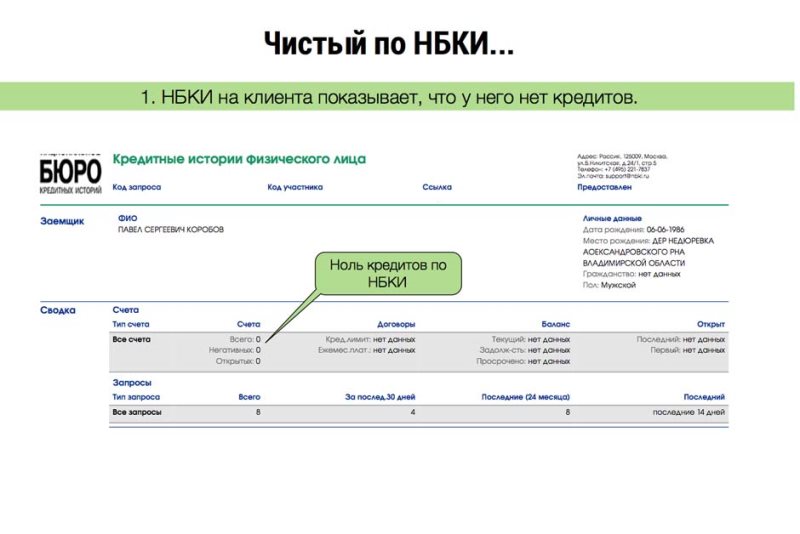

Поэтому россияне с плохой кредитной историей могут начать жизнь с «чистого листа» после смены паспорта. Обратившись в банк, они предъявят новый паспорт и бюро кредитных историй ответит, что у человека с таким номером паспорта нет кредитной истории. Это, конечно, хуже, чем хорошая кредитная история, но куда лучше, чем плохая.

Не исключено, что некоторые граждане начнут умышленно пользоваться этой «лазейкой»: набирать кредиты, менять паспорт и снова идти за займами с «чистой» кредитной историей.

В новой кредитной истории нет займов и просрочек. Фото: sport-brend.ru

Об опасности мошенничества предупредил Национальный совет финансового рынка, направив письмо в Центробанк, пишет «Коммерсантъ». В нём же финансисты предложили решить проблему, разрешив банкам использовать при запросах кредитных историй ИНН и СНИЛС, которые остаются неизменными в течение жизни.

Путаница с кредитными историями

ЦБ сообщил, что получил письмо финансистов, оно находится на рассмотрении. При этом регулятор объяснил, насколько опасно включать ИИН и СНИЛС в качестве идентификаторов в его положение. По закону россияне не обязаны предъявлять банкам эти документы, так что не всегда берут их с собой. Поэтому в кредитные договоры нередко вписываются номера ИИН и СНИЛС с ошибками.

Это не мой кредит, мне его подбросили. Фото: занятьденьги.рф

В банках всё спокойно

Опрошенные банки в целом не особо боятся обнаруженной «лазейки». Когда они оценивают потенциального заёмщика, то учитывают не только кредитную историю, но и множество других факторов, вплоть до телефона и истории его геолокации. С «чистой» кредитной историей, по их словам, можно получить в кредит не более 100 тысяч рублей. С каждым последующим займом кредитная история будет ухудшаться, а вероятность одобрения заявки снижаться. Даже если мошенник успеет за один день подать несколько заявок, то сможет занять не более 300-500 тысяч рублей.

Мошенники пойдут в МФО

Банкиры также считают, что такие заёмщики, скорее всего, предпочтут обращаться в микрофинансовые организации (МФО), которые менее требовательны к клиентам. Но директор СРО «МиР» Елена Стратьева заявила, что большинство МФО уже давно не выдают займы по одному паспорту:

Запрос как минимум «второго документа» (СНИЛС и ИНН, водительские права и др.) уже давно является обычной рядовой практикой

Займы по одному паспорту канули в Лету, утверждают МФО. Фото: 0bd.ru

Тем не менее, она считает логичным, если кредитные истории привяжут к документу, который не меняется в течение жизни, будь то ИНН или СНИЛС.

Источник https://bankstoday.net/last-articles/mozhno-li-poluchit-kredit-ne-yavlyayas-grazhdaninom-rf

Источник https://www.vbr.ru/banki/novosti/2021/08/11/zaimi-s-plohoi-kreditnoi-istoriei/

Источник

Источник