Откройте свой путь к богатству с приложением «Сбербанк Инвестор»

Содержание статьи

Откройте свой путь к богатству с приложением «Сбербанк Инвестор»

Мировая экономика потрясена от пандемии. Цены в магазинах и коммунальные расходы растут, а зарплаты остаются на прежнем уровнем. У многих людей существенную часть доходов «съедают кредиты», а потребности как бы намекают на то, чтобы пора взять новый заём. Когда произойдут изменения в лучшую сторону – неизвестно.

Если у вас ещё остались свободные денежные средства, то вы можете просто растянуть их ещё на несколько месяцев, после чего они исчезнут в небытие, а есть вариант попытаться эти деньги приумножить.

«Прожить сегодняшний день и ладно» или «через год я буду богатым» – пусть каждый сам сделает свой выбор. Первый и обсуждать нечего, а вот у варианта «стать богатым через год» есть вполне конкретная основа, благодаря которой тысячи человек не только сохранили, но и приумножили свой капитал. И называется эта платформа «Сбербанк Инвестор».

Приложение «Сбербанк Инвестор» – что это такое

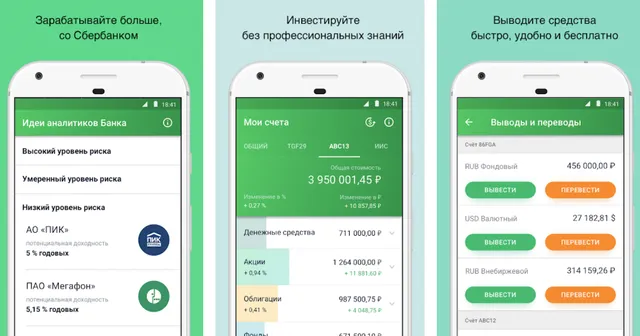

Уникальную возможность по заработку дополнительных средств даёт приложение «Сбербанк Инвестор». Как не трудно догадаться по названию, речь идёт об официальном приложении от «Сбера». Данная программа доступна для скачивания в приложении «Play Маркет». И сделать это можно совершенно бесплатно. Всё, что вам нужно – это более-менее современный смартфон.

«Сбербанк Инвестиции» даёт возможность покупать и продавать акции, причём с недавнего времени не только российские, но иностранные.

При всей привлекательности данного предложения, стоит помнить, что такая торговля может не только приумножить капитал, но и лишить всего оставшегося. На рынке акций каждый об этом знает и берёт все риски исключительно на себя. Впрочем, лишится всех денег при торговле акциями могут лишь те люди, которые совершают ряд критических ошибок, например, берут непомерные кредитные плечи или решаются доверить торговать акциями на свои деньги посторонним «конторам».

Если соблюдать нехитрые правила, тщательно взвешивать все свои шаги на рынке, то больших потерь удастся избежать, а если обладать терпением и уметь подавлять лишние эмоции, которые, как известно, главный враг на рынке акций, то профит не заставит себя долго ждать.

С помощью приложения «Сбербанк Инвестор» можно не только покупать акции российских и зарубежных компаний, но и совершать операции с иностранной валютой, товарными фьючерсами, облигациями. Впрочем, для начинающего трейдера лучшим инструментом, как наиболее простым и понятным, будет именно торговля акциями.

С чего начинается «Сбербанк Инвестор»

Работа в приложении «Сбербанк Инвестиции» требует первоначальной регистрации, словно вы устраиваетесь где-то на официальную работу. Так, через приложение «Сбербанк Онлайн» нужно подать заявление, в котором указываются все необходимые персональные данные: ИНН, паспортные данные и так далее. Но такой вариант удобен тем, что вам не нужно самостоятельно ходить в банк.

До принятия положительного решения по вашему заявлению придется подождать до 2 рабочих дней (но, обычно всё происходит быстрее). О своём решении банк известит вас в смс-сообщении. Отклонение заявки – явление крайне редкое и может произойти, разве что, из-за неправильного внесения персональных данных.

Если речь идёт о первом опыте работы с акциями, то пользователю предлагается завести ИИС : речь идёт о специальном счете, с которого по прошествии трёх лет будет возможность получить налоговый вычет. Но, существует важное условие – нельзя выводить деньги с ИИС в течение этого периода.

В заявлении на открытие брокерского счета есть несколько подводных камней, пренебрегать которыми не стоит. Речь, например, идёт о пункте, который позволит специалистам «Сбера» самостоятельно торговать на ваши деньги ценными бумагами. Вы можете доверить им ваши средства, поставив в заявлении «да», если вы хотите исключительно самостоятельно распоряжаться своими средствами, то ставьте «нет».

«Сбербанк Инвестор» для компьютера и смартфона

Работа с приложением возможна только со смартфона. Но, есть альтернативные варианты: торговля акциями на ПК возможна с помощью программы Quik. Для работы в ней необходим логин (номер брокерского счета) от «Сбербанк Инвестор» и пароль, который пользователь получит в виде СМС. Пароль будет сгенерирован при авторизации в приложении со смартфона. Для получения пароля нужно будет отказаться от авторизации с помощью отпечатка пальцев.

Quik представляет собой более сложную программу, чем обычное мобильное приложение. Здесь есть множество функций и операций, в которых начинающему инвестору разобраться трудно. Для изучения этой программы может потребоваться некоторое время.

Кредитные плечи в «Сбербанк Инвестор»

Данное приложение позволяет торговать акциями, даже если у инвестора мало денег: на покупку акций можно взять «кредит». Речь идёт не о классическом займе, а о «кредитных плечах». Данная опция безусловно увеличивает возможность как разбогатеть, так и полностью разорится. Возможность взять «кредитное плечо» есть только у тех, кто изначально выразил такое желание ещё при составлении заявления на открытие брокерского счета. Изменение данного пункта в заявлении в дальнейшем будет невозможно.

Начинающему инвестору эксперты не рекомендуют брать кредитное плечо для торговле на бирже.

Комиссии в приложении «Сбербанк Инвестор»

При торговле акциями инвестору придётся уплачивать НДФЛ. Речь идёт исключительно о доходах: если заработать с акций не удалось, то и налог будет брать не с чего.

Также пользователю предстоит платить комиссию при каждой сделке, варьируется которая от 0,018% до 0,060%. Комиссия зависит от того, на какую сумму совершается сделка. Например, 0,018% выплачивается при сделке на сумму более 50 млн. рублей. Стоит обратить внимание, что комиссия всегда взимается и при покупке акции, и при её продаже.

Придётся платить и комиссию за пользование сервиса: при выборе тарифа «самостоятельный» она составляет 140 руб. в месяц, а при покупке акций самого «Сбера» комиссия уменьшается.

Формирование дохода от инвестиций

Процесс формирования дохода достаточно прост: если вы купили акцию, например, за 5 тыс. рублей, то она может вырасти в стоимости на несколько процентов. Соответственно, ваш счёт вырастет на аналогичные проценты (если вы не используете кредитное плечо).

Когда вырастет акция? Это может произойти и через секунду, и через год. К тому же акция может и упасть в цене. Опытные инвесторы не советуют продавать акцию, по которой у вас имеется убыток: лучше дождаться пока она вырастет. А это обязательно должно произойти. На языке трейдеров продажа акции в убыток называется «зарезать лося». Так поступать стоит, если вы окончательно разочаровались в торговле или срочно понадобилось вывести деньги со счета.

Получение дивидендов

При работе с приложением «Сбербанк Инвестор» можно и вовсе не обращать внимания на рост или падение акций, ведь можно просто получать дивиденды. Так, некоторые компании выплачивают своим акционерам своеобразные премии. Это может происходить раз в квартал, раз в полгода или ежегодно.

Размер дивидендов утверждается на собрании акционеров. Есть компании, которые ежегодно выплачивают по 15% дивидендов, что значительно превышает доход от банковских вкладов. Есть компании, выплачивающие десятые доли процентов или не выплачивающие премии вовсе.

Вывод денег со «Сбербанк Инвестор»

Стоит помнить, что если вы продали акцию и получили доход, то получить деньги вы сможете не сразу. Инвесторам приходится работать в режиме «Т+2», что означает, что деньги на счету должны «отлежаться» два рабочих дня. Только после этого можно будет заказать вывод средств со счета.

Как правило, вывод средств с приложения «Сбербанк Инвестор» осуществляется в течение нескольких часов, но не позже следующего рабочего дня. Деньги поступают на счёт, который был указан в заявлении. Не стоит удивляться и спешить строчить жалобы, если вместо заказанных на вывод, скажем, 50 тыс. рублей, на счёт придёт на пару тысяч меньше: не забывайте о выплате налога в размере 13%.

Инвестиционный вклад в Сбербанке для физических лиц — что это такое, отзывы, налоговый вычет

Получить дополнительный доход можно путем инвестирования денег. В Сбербанке России есть возможность расширить свои возможности и вложить деньги в ценные бумаги.

В чем особенность инвестиционных вкладов в Сбербанке

Такой тип вклада отличается от обычного депозита.

Простой вклад — это заранее оговоренная доходность, а инвестиционный — позволяет иногда получить намного больше ожидаемого. Но предопределить подобное невозможно, поэтому такой вид вложения средств считается более рисковым.

Это происходит следующим образом:

- гражданин приходит в банк , изъявляет желание сделать инвестицию;

- ему на выбор предлагают одну из трех перспективных программ , в которые можно вложить средства;

- после заключения соответствующего договора и перевода денег средствами занимается профессиональная команда , работающая в направлении развития выбранной программы;

- когда работа по ней завершена, инвестор получает обратно свои вложения с доходом.

Риск заключается в том , что программа может не сработать с предполагаемой эффективностью. В этом случае дополнительных денег не будет.

Особенности инвестиционного вклада

Реализация такого вида вклада происходит в форме страхования жизни . То есть он совмещает в себе функции депозита и страхового договора, действующего параллельно с соглашением об инвестиционном вложении.

Все инвестиционные средства граждан защищаются Сбербанком . Даже если запущенная программа не оправдает себя, гражданин получит свои деньги обратно в полном объеме. Возврат происходит вне зависимости от убытков самого банка.

Доходность и условия

Схема работы инвестиций для физических лиц заключается в следующем:

- инвестор (вкладчик) вносит сумму на счет ;

- предварительно он решает, какой объем этих денег он готов предоставить для рисковой части , которая пойдет на развитие новой программы; остальная часть денег называется гарантийной ;

- после размещения средств на счете управляющая компания, т. е. Управление активами Сбербанка, вкладывает гарантийную часть денег в облигации и вклады;

- срок действия инвестиционного вклада — от 3 лет ;

- в течение этого срока инвестору начисляется часть прибыли , соответствующая размерам рисковой части;

- по окончании действия соглашения инвестор получает свои деньги вместе с накопившейся прибылью .

Открывается инвестиционный счет на следующих условиях:

- деньги в отечественной валюте ;

- сумма — от 1000 до 1000000 (в рублях) , дополнительные взносы — от 10000, за год счет может пополняться не более чем на миллион;

- минимальный срок — от 3 лет ;

- доходность определяется активностью команды , которой поручено развитие данной программы.

Средний доход по инвестициям — 10-12% . Поскольку при этом осуществляется страхование инвестора, то часть дохода идет на оплату страховых платежей.

При переводе денег на счет онлайн минимальная сумма 50000, дополнительные взносы — от 10000. Годовое пополнение не превышает 1000000.

При этом вкладчик может действовать самостоятельно , выбирая любые ценные бумаги на основании собственных аналитических выкладок. Есть также возможность использовать материалы аналитических отделов банка. Для этого открывается брокерский счет.

Второй вариант — это воспользоваться знаниями и опытом управляющих , предоставляемых банком.

Возможность досрочного расторжения

Расторгать договор невыгодно, т. к. предусмотрен штраф . Полученный к этому времени доход остается в пользу банка.

Размеры штрафа зависят от нескольких факторов:

- условия программы страхования;

- срок инвестирования.

Поэтому следует инвестирование в Сбербанке рассматривать как долговременный процесс и рассчитывать деньги соответственно.

Условия расторжения прописываются в соглашении. Получить обратно свои деньги можно начиная со второго года действия договора. Максимальный возврат происходит при вложениях от 400000.

Страховые случаи

При получении травмы, наступлении заболевания или иного варианта страхового случая инвестору выплачивается страховка в соответствии с условиями соглашения . В этом случае сроки инвестирования не учитываются, выплата может составлять до 100% внесенной суммы. Итоговая сумма формируется соответственно внесенным средствам.

Дополнительные опции

Инвестор, открывший вклад, может воспользоваться дополнительными опциональными преимуществами:

- Поменять фонд . Если собственные расчеты и детальное рассмотрение предлагаемых программ дают возможность предположить больший доход в другой программе, допускается замена. Вся полученная до этого момента прибыль остается на счете. Зафиксировать полученный доход . Если в какой-то момент на счете уже появилась сумма, ее можно сохранить. После этого она не уменьшится, даже если доходность программы понизится.

- Зафиксировать вручную . Накопленные дивиденды увеличивают сумму вклада, что повышает прибыль в перспективе.

- Автопилот . Вкладчик заранее указывает показатели, при которых происходит автоматическая фиксация дохода.

- Получить часть дохода . При некоторых обстоятельствах полученный к некоторому моменту доход выдается вкладчику досрочно.

- Увеличить сумму вклада . Регулярно внося деньги, можно увеличивать сумму на инвестиционном счете.

Получение налогового вычета по НДФЛ

Налоговые отчисления можно вернуть , т. к. инвестиции — это особый вид вложений, для которых предусмотрены налоговые льготы.

По законодательству гражданин, оформивший добровольное медицинское страхование, может вернуть 13% от вложенной суммы при условии официального трудоустройства и легального дохода.

Возвращать деньги можно в соответствии с выбранным типом счета инвестиции:

- С вычетом ежегодно . Удобно, если есть возможность выплачивать НДФЛ с дохода от работы. Максимальная сумма к возврату — 52000 руб. При этом права на полученные вычеты сохраняются только при условии функционирования счета не менее 3 лет. Если счет закрывается раньше, то придется вернуть все налоги и выплатить пеню.

- Доходы вычитаются за 3 года . В этом случае верхнего предела суммы возврата нет. Идеальный вариант при торговле ценными бумагами.

Документы на налоговый вычет оформляются самостоятельно.

О программах для инвестирования

Большая часть вложенного капитала — гарантийная , является доходной и вкладывается в активы, позволяющие получить прибыль вне зависимости от финансовой ситуации в стране.

Такими являются:

- депозиты в Сбербанке и других надежных финансовых организациях; ;

- корпоративные облигации.

Остальные средства вкладываются в действующие идеи — инвестор выбирает, куда пойдут его деньги и какого рода счет он откроет в Сбербанке.

Они могут быть следующими:

- Новые технологии . Деньги вкладываются в развивающиеся компании, осуществляющие разработку и внедрение инновационных идей. Капитал защищен.

- Глобальный фонд облигаций . Деньги инвестируются в ценные бумаги мирового рынка. 85% актива составляют акции и облигации надежных компаний, остальные — в компании менее богатые.

- Потребительский рынок США . Вклады работают на развитие компаний, выпускающих товары широкого потребления путем приобретения акций. Колебания на валютном рынке могут предоставить дополнительные возможности для получения прибыли.

В случае неудачных операций с деньгами предполагается возвращение вложенного.

Процедура оформления инвестиционного депозита

Инвестиционный вклад оформляется только лично в некоторых отделениях Сбербанка. Удаленно это сделать нельзя.

Инвестор выбирает один из способов, предлагаемых банком:

- проведение инвестиции с брокерского счета

- инвестирование с помощью управляющего, предоставляемого банком.

Чтобы сделать инвестиции в Сбербанке, нужно:

- подобрать подходящее отделение;

- посетить его, при себе иметь паспорт;

- выбрать фонд, в который будет вложена рисковая доля капитала;

- заключить с банком соглашение.

При этом в зависимости от стратегии, которой намерен придерживаться вкладчик-инвестор, он действует разными способами:

- Брокерский индивидуальный инвестиционный счет — перевести на него деньги от 1 тыс. до 1 млн и вложить их:

- в облигации Сбербанка (безопасный и доходный способ с низким риском);

- в любые акции и другие активы фондового рынка;

- в готовые инвестиционные разработки.

Открыть один инвестиционный счет с доверительным управлением — удобный способ для тех, кто сам не обладает достаточными знаниями. Отличается высокой ликвидностью активов, а также качеством управления средствами, которое обеспечивает команда Сбербанка.

- Воспользоваться минимально рисковой стратегией «Накопительная» .

Рекомендуется предварительно получить подробную консультацию, для чего можно воспользоваться любым способом связи со специалистами:

- по телефону горячей линии по России;

- по номеру для звонков из другой страны;

- по обратной связи — для этого нужно оставить заявку.

Как закрыть инвестиционный депозит

Досрочное расторжение инвестиционного соглашения невыгодно и сопровождается убытками. Если по сложившимся обстоятельствам все же приходится забрать средства, то сделать это можно, лично написав заявление. Нужно указать причину этого действия.

Доход, полученный к этому моменту , будет израсходован на оплату банковских услуг. Вложенные средства вернутся полностью, если деньги находились на счете не менее 2 лет. При сумме вклада до 400 тысяч рублей возрастает вероятность возвращения неполной суммы вложений.

По окончании срока действия соглашения счет закрывается, если владелец вложения примет решение забрать деньги.

Плюсы и минусы

В этом способе получения пассивного дохода есть положительные и отрицательные стороны, которые нужно обдумать и взвесить перед вложением средств.

Положительными сторонами являются возможность получения дохода, собственное страхование и полная защищенность вложенных денег.

К недостаткам относится несколько пунктов, которые нужно объективно оценивать и учитывать:

- величина доходов непредсказуема;

- при неблагоприятной ситуации на рынке доходность инвестиции может быть даже отрицательной, хотя вклад будет возвращен полностью, т. к. деньги клиента защищены на 100%;

- расторжение договора крайне невыгодно;

- вклад в привычном смысле слова не застрахован.

Для объективной оценки эффективности инвестирования нужно понимать, что такое инвестиционный вклад в Сбербанке России. Это не депозит, а иной, более мобильный и непредсказуемый, способ вложения средств. Этим объясняются некоторые отзывы разочарованных клиентов, которые не получили ожидаемого дохода.

Чтобы снизить риск крупных финансовых потерь, рекомендуется принять во внимание несколько рекомендаций:

- не изменять программу слишком часто — нередко вкладчики выводят деньги из фондов прямо перед подъемом;

- фиксация дохода сразу после получения снижает эффект капитализации;

- доллары более выгодны, чем рубли;

- отношение к инвестиции как к страховке снижает слишком большие ожидания.

Нужно спокойно относиться к кратковременным уходам вклада в минус . Это долгосрочный вид вложения, который может претерпевать колебания.

Заключение

Инвестиционный вклад в Сбербанке — это способ вложения денег, сочетающий в себе доходность и надежность. Средства, размещенные на счете, гарантированно защищены, даже в случае полной неудачи владелец счета получит свою сумму обратно.

Рекомендуется тщательно выбирать программу для вложения и не спешить с фиксациями.

Источник https://bankivonline.ru/blog/sberbank_investor/2021-06-26-375

Источник https://strategy4you.ru/vklad/investicionnyj-vklad-v-sberbanke.html

Источник

Источник