Инвестиции в золото: как это работает

Содержание статьи

Инвестиции в золото: как это работает

Инвестиции в золото – это операции с банковскими золотыми слитками или безналичным золотом для сохранения сбережений и получения прибыли за счет роста стоимости металла.

Прямо или опосредованно инвестировать в золото можно:

- Купив физическое золото в виде слитков, золотого песка или инвестиционных монет;

- Разместив безналичное золото на «металлическом депозите»

- Купив акции ETF фонда, который копирует динамику мировых цен на золото

Золото как инвестиция

Отношение экспертов к золоту как к инвестиционному активу неоднозначное. Одни пропагандируют его как безопасный актив с непреходящей, вечной ценностью, которая позволит сберечь капитал. Инвестиции в золото называют «тихой гаванью», так как этот актив растет в цене во время мировых и региональных кризисов. Это позволяет инвесторам переждать «плохие времена» и уберечь капитал от обесценивания.

Другие указывают на то, что золото давно стало товаром для спекуляций и его цена при определенных условиях может обвалиться, как и цена любого другого товара.

С начала 2000-х годов цена золота на международных рынках неуклонно растет. С $220-230 за тройскую унцию в начале «нулевых» золото за 10 лет выросло в цене в разы и на сентябрь 2011 года достигло отметки в $1921 за унцию.

Затем последовал обвал – декабрь 2015 года мир встречал с $1046 за унцию. С тех пор золото возобновило рост. Цены еще не достигли отметки рекордного 2015 года, но рост стоимости золота, похоже, пока не собирается останавливаться и мировой кризис в этом ему только помогает.

Как инвестировать в золото (инструкция)

Если вы решили работать непосредственно с золотом:

Шаг 1. Определитесь с целью инвестирования

Золото как актив позволяет решать несколько задач:

· Покупка золотых слитков с целью дальнейшей перепродажи по более высокой цене;

· Покупка и размещение золота на «металлическом» депозите для получения процентов. В этом случае инвестор наращивает свой капитал в золоте и выигрывает в случае роста его стоимости.

ВАЖНО! В Украине депозиты в золоте не защищены Фондом гарантирования вкладов физических лиц. Если банк признают неплатежеспособным, вкладчик компенсацию не получит.

Шаг 2. Определите сумму, которую готовы вложить в золотые слитки или безналичное золото.

Минимальная сумма инвестиций в золото в большинстве случаев будет эквивалентна стоимости 1 граммового слитка, так как на практике меньший объем золота вы просто не сможете купить.

Шаг 3. Выберите банк для покупки слитка или размещения «металлического» депозита

На начало сентября 2020 года золото в виде слитков клиентам предлагало около 10 украинских банков. Перечень финучреждений, которые продают и покупают у клиентов слитки, постоянно меняется. Например, еще в апреле 2020 года свои котировки на покупку и продажу слитков выставлял Ощадбанк, а уже в августе раздел сайта госбанка, посвященный слиткам и монетам, был неактивен.

Среди участников рынка остаются крупные государственные банки: Приватбанк иУкргазбанк. Также золотом торгуют частные банки: Таскомбанк, RwS bank, Индустриалбанк, Банк Сич и другие.

Конечно, удобнее всего использовать сервисы, которые отслеживают цены на золото в различных банках.

Например, каталог предложений покупки и продажи банковского золота на Finance.ua позволяет отслеживать заявки не только центральных офисов, но и региональных отделений банков.

Цена золота в слитках в некоторых банках на 27.08.2020 г.

(покупка/продажа, цена за 1 гр., грн.)

По данным Finance.ua и сайтов банков

Шаг 4. Купите слитки и обеспечьте их безопасное хранение

Как правило, банки предлагают купить разные по весу слитки: от 1 г до 1 кг. Они могут быть двух видов – литые и штампованные. Цена на них незначительно отличается. Многие инвесторы предпочитают штампованные слитки из-за более высокого качества изготовления.

Наличие требуемых по весу слитков в продаже нужно уточнять заранее. Для этого не обязательно идти в отделение банка. Например, каталог предложений покупки и продажи банковского золота на Finance.ua позволяет отслеживать заявки не только центральных офисов, но и региональных отделений банков.

Сложнее всего в продаже найти килограммовые и полукилограммовые золотые слитки. Они очень дорогие, поэтому желающих их купить обычно не так много. Нередко банки выставляют слитки в 500 и 1000 г только на продажу и отказываются их выкупать у клиентов. Например, в январе-марте 2020 года цену только на продажу слитков в 500 г и 1000 г выставляли четыре банка: Укргазбанк, Правэкс-Банк, RwS bank и Коммерческий индустриальный банк.

Вывод: банки предпочитают работать с ходовыми слитками весом 1-5 г или 10-50 г. Цены на них вы сможете найти у всех участников рынка банковского золота.

Вопрос безопасности: на свой страх и риск золото в слитках можно хранить и дома. Альтернатива — хранение слитков в банковской ячейке. Правда, выбирая второй вариант вы будете нести расходы на аренду банковского сейфа. К тому же банковская ячейка также не дает гарантии сохранности вашего имущества. Ранее в Украине уже фиксировались случаи похищения ценностей из банковских хранилищ. При этом пострадавшим было сложно доказать размер убытков, так как они не производили опись хранимого в сейфах имущества.

Если вы выбираете вариант инвестирования в «золотой» фонд:

Шаг 1. Выберите инвестиционный фонд.

ETF (Exchange Traded Fund) — инвестиционный фонд, акции которого торгуются на бирже. Его котировки повторяют динамику стоимости портфеля, в который могут входить акции, фьючерсы на сырье, валюта, облигации и другие активы. «Золотые» фонды ETF позволяют вложиться в золото без его физической покупки. Акции такого фонда будут полностью повторять движения рыночной цены на золото.

«Золотые» ETF обычно делятся на две категории:

- Первые ориентированы на инвестиции в физические золотые слитки. Например, SPDR Gold Trust (GLD) является крупнейшим из этих ETF. Каждая его акция составляет примерно одну десятую унции золота. Также стоит обратить внимание на другой фонд — SPDR Gold MiniShares. С начала 2020 года эти фонды выросли приблизительно на 32,7%.

- Вторые состоят из акций золотодобывающих компаний и других смежных компаний. Например, ETF VanEck Vectors Gold Miners (GDX) состоит из акций самых крупных добывающих компаний в мире. Другие ETF состоят из акций более мелких компаний, которые находятся на ранних стадиях своего развития. GDX с начала года вырос на 31,1%. Еще один интересный для вложений фонд этого типа — ETF VanEck Vectors Junior Gold Miners (GDXJ) показал рост в 25,5%.

Шаг2. Заключите договор с брокером и купите акции ETF.

Обратите внимание на то, что зачастую услуги брокера не бесплатные. Иными словами — инвестируя в «золотой» фонд вы можете понести расходы, связанные с операциями с ценными бумагами, такие как плата за открытие счета, комиссия брокера и комиссия самого ETF.

Советы по инвестированию

Покупая банковские слитки, нужно обращать внимание на несколько вещей:

1. Осуществляет ли банк выкуп слитков. Некоторые банки завозят в страну банковское золото только на продажу и не выкупают его у клиентов. Многие финучреждения выкупают только те слитки, которые сами продали клиенту и не берут слитки, купленные в других банках. Это может создать проблемы для тех, кто захочет обналичить золотые сбережения.

Важно: Сохраняйте квитанции и другие документы, подтверждающие покупку слитка в банке — это облегчит процедуру сдачи его в банк. Не покупайте слитки с рук.

2. Чем больше вес слитка – тем выгоднее цена. Котировки тройской унции на Лондонском рынке — скорее ориентир для инвесторов. На практике, чем больший банковский слиток вы покупаете, тем меньшей будет цена за 1 грамм «желтого» металла. Это не что иное как скидка за опт.

Пример: Стоимость слитка весом 1 г в Альянс Банке на 27 августа составляла 1750 гривен. Слиток весом 500 г в этом же банке в тот же день вы могли бы купить по цене 1660 гривен за грамм.

3. Упаковка и состояние слитка. Банки продают слитки в специальной упаковке с сертификатами от производителя. Не покупайте слитков без упаковки и сопроводительных документов. Берегите упаковку и сам слиток от повреждений – это может стать причиной, по которой банки откажутся выкупать слиток и его придется продавать ювелирам или сдавать в ломбард по цене лома, а это убытки.

4. При продаже банковского золота будьте готовы к проверкам. Банки стремятся обезопасить себя от мошенников и подделок, поэтому перед тем, как купить у вас слиток, они тщательно его проверят. Этот процесс может занять некоторое время. Если банк покупает у клиентов только «свои» слитки, то должен будет удостовериться в том, что вы не пытаетесь продать ему слиток другого банка. Банк может попросить квитанции, подтверждающие покупку слитка или проверить его по номеру. Нередко прием слитков осуществляется только в центральных офисах банков, так как там работают эксперты, способные удостоверить подлинность и качество слитка.

5. Продавайте там, где выгоднее. Вы не обязаны сдавать слиток только в том банке, в котором его купили. На рынке можно найти финучреждения, которые принимают не только свои слитки. Другой банк вполне может предложить за ваше золото лучшую цену. К тому же не исключено, что лучшую цену предложит ломбард и вы вправе этим воспользоваться.

6. Монеты тоже ценятся. Золото также можно купить в виде инвестиционных монет. Интересно то, что в данном случае металл можно купить выгоднее.

Пример: на 28 августа 1 г в слитке весом 1 кг в Укргазбанке стоит 1900 грн., а в монете «Архистратиг Михаил» весом в одну унцию 1 г металла стоил 1830 грн. Таким образом, и в этом случае значительно лучше покапать монеты, чем слитки в банках.

Особенности инвестирования в золото

Мировая цена золота устанавливается ежедневно, дважды в день по результатам аукционов LBMA Gold Price, которые проходят в 10:30 и 15:00 в Лондоне. Эти аукционы заменили традиционный золотой фиксинг, который ранее определялся представителями четырёх крупнейших мировых банков (Scotia Mocatta, HSBC, Societe Generale, Barclays Capital), каждый из которых является членом Лондонской ассоциации рынка драгоценных металлов (London Bullion Market Association, LBMA.).

Для участия в торгах LBMA Gold Price аккредитованы 13 участников рынка:

Фиксинг LBMA Gold Price как индикативное значение используется по всему миру. Цена золота фиксируется в долларах США, евро и фунтах стерлингов.

Ориентируясь на изменение мировых цен на золото, Национальный банк Украины также ежедневно устанавливает официальную цену закупки банковских и драгоценных металлов в гривне.

Банковские слитки выпускаются на 49 аффинажных заводах, где производится его очистка и формовка в слитки. Чистым считается золото 999,9 пробы. Слиток должен иметь маркировку и порядковый номер одного из аффинажных и маркировочных заводов.

Экономическая ситуация

В пользу того, что золото остается «тихой гаванью» для инвесторов, говорит и опыт коронакризиса. Во время пандемии коронавируса «желтый» металл начал стремительно дорожать. В начале августа 2020 года его стоимость на международных рынках установила рекорд, преодолев отметку в $2050 за унцию. Вполне вероятно, что это не предел.

Старший аналитик Bloomberg Intelligence МакГлоун утверждает, что массовая эмиссия фиатных валют, которую проводят правительства разных стран, чтобы преодолеть кризис из-за коронавируса, подрывает устойчивость таких денег. Из-за этого инвесторы все чаще выбирают золото. Майк МакГлоун считает, что золото может достичь и $3000 за тройскую унцию.

«Беспрецедентные монетарные и фискальные стимулы, отрицательная доходность по долгам и низкие процентные ставки в долгосрочной перспективе подразумевают, что золото продолжит привлекать внимание своей безопасностью и качеством», — отметил аналитик рынка драгоценных металлов в Standard Chartered Plc Суки Купер.

В любом случае, инвестируя в золото, вы берете на себя все риски, связанные с обеспечением его сохранности, а также с изменением цен и спроса на банковские металлы.

Инвестиции в другие драгоценные металлы

Помимо золота, в Украине возможны также инвестиции в серебро и платину.

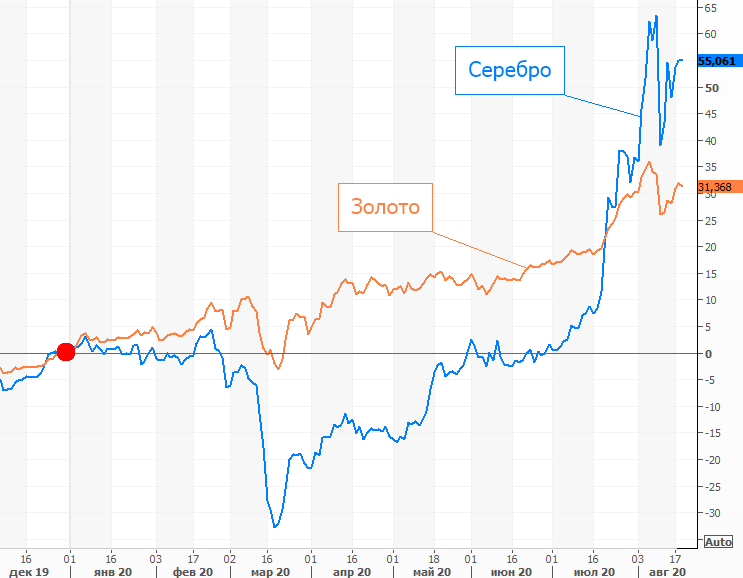

Серебро в 2020 году выглядит привлекательно даже на фоне активно дорожающего золота. Все дело в том, что серебро в течение года росло в цене быстрее. С начала года котировки серебра выросли на 55%, в то время как золото прибавило немного больше 30%.

В своей основе инвестиции в серебро аналогичны инвестициям в золото. Серебро также можно купить в виде слитков и инвестиционных монет. Правда, количество банков, готовых продавать серебряные слитки, меньше. Купить их можно, в частности, в Приватбанке, РВС Банке, Банке Сич, Индустриалбанке и Мегабанке. Эти же банки готовы и выкупать слитки у своих клиентов.

Как и в случае с золотом, чем больше вес серебряного слитка, тем дешевле обойдется каждый грамм металла. Котировки разняться от банка к банку. Но если взять слитки 100 г и 1 кг, то в легком грамм будет стоить примерно на 10% дороже.

Существуют также и «серебряные» ETF — фонды, цена акций которых повторяет динамику цен на серебро на международных рынках. Принцип инвестиций в «серебряные» ETF — тот же, что и в акции «золотых» фондов — надо открыть счет у брокера и перевести на него деньги.

Главное преимущество инвестиций в ETF, по сравнению с покупкой физического золота и серебра — отсутствие проблем с хранением драгметалла. Правда, придется платить комиссию брокеру. Есть комиссия и самого ETF, однако, как правило, она не существенная. Чтобы понять, сколько себе оставляет фонд, рассмотрим его реальную доходность.

Для примера возьмем «серебряный» ETF iShares Silver Trust. С начала года стоимость его акций выросла на 53,86%, а серебро за этот же период подорожало на 55,02%. Вот эта разница в доходности и есть комиссия фонда. Фактически, купив серебро на $1000 по цене мирового рынка в начале года, сейчас вы бы заработали $550,2. Та же операция через фонд принесла бы на $11,6 меньше.

Платина в Украине — не ходовой товар. Вложить деньги в платину можно, купив слиток. Правда физическую платину в Украине продает только один банк — РВС Банк. Слиток весом в 1 г обойдется в 1505 грн. Но чем выше вес слитка, тем дешевле будет стоить каждый грамм. Например, слиток весом 50 г стоит 52,9 тыс. грн., а каждый грамм в нем — 1058 грн. Дешевле всего грамм будет стоить в стограммовом слитке — 1043 грн.

При необходимости слиток можно и продать банку. Однако выкупает он платину значительно дешевле, чем продает — 730 грн. за грамм, независимо от веса слитка. Таким образом, спред для слитка массой 1 г составит 51%, а для стограммового — 30%. Для сравнения, спред золотого слитка массой 100 г в этом же банке составляет лишь 4%.

Платину можно купить и в других финансовых компаниях. Но, как правило, обойдется она еще дороже, чем в РВС Банке.

Как и в случае с золотом и серебром, платину можно приобрести в виде монет. Нацбанк платиновые инвестиционные монеты никогда не чеканил. Однако центробанки других стран их выпускают. К примеру, в Украине можно купить платинового американского орла.

+5000% за 50 лет на золоте: анализ рынка, прогноз цен на 2021 год и 6 способов инвестировать

Приветствую читателей Блога Вебинвестора! На протяжении всей истории человечества золото обладало высокой ценностью. Количество войн из-за запасов или рудников желтого драгоценного металла сложно пересчитать не то что по пальцам одного человека, но и его друзей с родственниками. В XXI веке войны ведутся чаще всего за нефть (которую так и называют — «черное золото»), тем не менее золото остаётся важным в мировой экономике товаром.

С точки зрения современного инвестора жёлтый металл считается хорошим вариантом для долгосрочных вложений, ведь за последние 50 лет металл подорожал в 50 раз. Также золото — это «антикризисный» актив: каждые 10-15 лет мировая экономика испытывает проблемы, в это время спрос и цены на инвестиционное золото стремительно растут. В 2021 году это более чем актуально.

Впрочем, инвестировать можно не только в золото, на блоге я рассматриваю и другие драгоценные металлы:

-

и выгодно ли это и как его купить на 2021 год

Ну а сегодня план такой:

Ваши подписки помогают развивать блог и делать его более интересным как для читателей, так и для поисковых систем, так что заранее благодарен каждому подписчику 🙂

Спасибо за внимание, продолжаем!

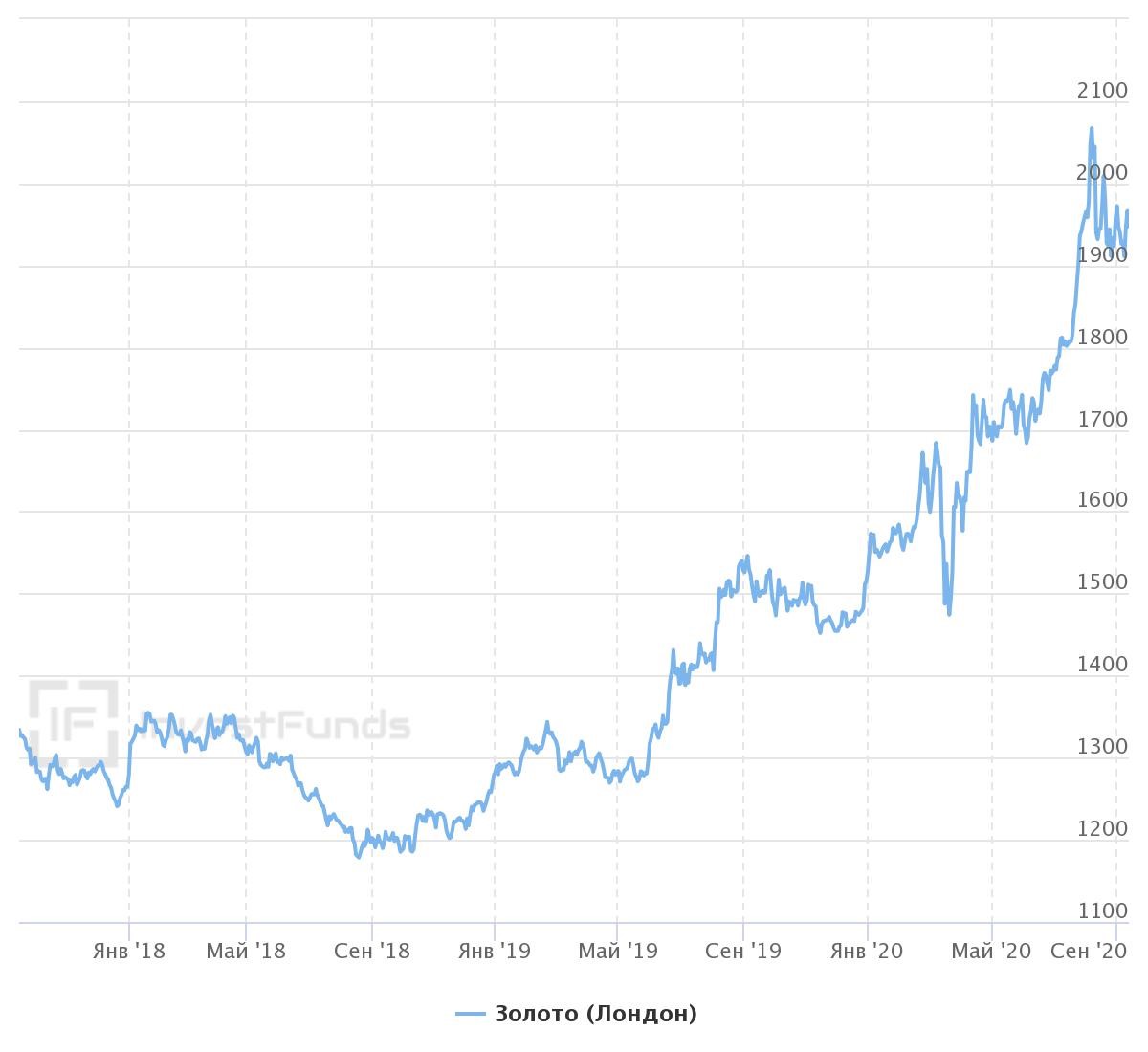

График курса золота

+ анализ 50 лет истории цен

В период с 2014 по 2019 год на рынке золота тренда не было, цена за унцию болталась в промежутке 1000-1400$. В конце 2019 года ФРС начала постепенно снижать базовую процентную ставку, и это дало толчок для роста драгоценного металла — начался бычий тренд. Коронавирусный кризис вынудил понизить ставку до минимума. Как следствие, цены быстро достигли исторического максимума 2075$ в середине 2020 года. Сегодня же график курса золота выглядит так:

Доходность золота в 2020 году составила 24% — лучший результат за десятилетку. Правда это всё равно меньше, чем у серебра (47%), но рынок золота значительно больше и его труднее «расшевелить». Котировки и так близки к историческим максимумам:

Данные графиков и таблиц из статьи в виде Excel-файла можно получить по ссылке:

В 1968 году золото стоило 40$ за тройскую унцию (31.1 грамм), а через 50 лет уже 2000$, доходность такого вклада составила бы около 5000% в долларах. По формуле сложного процента получается около 8% в год — отличный результат для долгосрочных инвестиций. Для сравнения, средняя доходность американского индекса акций Dow Jones — 9% в год.

Важные события в истории рынка золота:

- 1980 год — крупные спекуляции привели к взлёту курса золота с 200 до 600$.

- 2000 год — начало падения фондового рынка США, известного как «кризис доткомов». Причина старта бычьего тренда 2001-2012 годов.

- 2008 год — мировой финансовый кризис, за следующие 4 года золото удвоилось в цене.

- 2012 год — конец 11-летнего тренда роста, инвесторы сбрасывают золото на фоне восстановления мировой экономики после кризиса.

- 2019 год — первое за 11 лет снижение процентной ставки ФРС, а также нарастание проблем в мировой экономике привели к росту цен с 1300$ до 1600$ за несколько месяцев.

- 2020 год — исторический максимум курса золота 2073$ за унцию.

Легко заметить закономерность — золото хорошо растёт в периоды экономических кризисов и какое-то время после них. Благодаря этому оно пользуется популярностью среди инвесторов в нестабильные периоды на рынке акций и считается защитным активом. Более того, золото — одно из самых надёжных вложений денег среди всех драгоценных металлов:

Инвестиционные показатели драгметаллов за 25 лет

Конечно, в среднем палладий в плане доходности выглядит интереснее, но многое еще зависит от точки входа, да и не факт что рост его котировок продолжится в прежнем темпе — а вот риски при покупке этого металла очень высоки. Золото меньше всего подвержено колебаниям и в случае распродаж курс падает медленнее. В крайнем случае ради повышения доходности можно купить золото с кредитным плечом.

Кстати о точках входа. Если вы хотите вложить деньги в золото, но не знаете когда лучше сделать покупку — обратите внимание на сезонность. В среднем во второй половине года золото растёт лучше, чем в первой:

Такое распределение не случайно и связано с Индией и Китаем — главными потребителями желтого металла и изделий из него в мире. В Индии спрос растёт во время сезона свадеб летом — по традиции в приданом обязательно должны быть украшения из золота. Поднебесная относительно недавно начала делать свой вклад в сезонность золота — на китайский Новый год в январе-феврале.

Золото — в первую очередь защитный инвестиционный инструмент, актуальный когда на рынке наблюдается неопределенность и акции не приносят привычного дохода. Инвестиции в золото — лучший вариант для долгосрочных вложений в драгоценные металлы. Покупать его желательно во второй половине года из-за фактора сезонности.

Далее давайте рассмотрим, как и кем используется золото и каков рыночный баланс на рынке металла в 2021 году.

Анализ спроса и предложения

на мировом рынке золота

Золото всегда было главным драгоценным металлом. Деньги из него делались еще до нашей эры, и аж до Первой мировой войны оно было опорой мировой финансовой системы — ценность бумажных банкнот подкреплялась запасами золота в хранилищах. Постепенно от золотого стандарта решили отказаться — металла оказалось слишком мало, чтобы уравновешивать бурный рост мировой экономики. В XXI веке страны печатают столько валюты, сколько считают нужным и управляют курсом в своих интересах, но золото остаётся ценным активом любой страны как часть золотовалютных резервов центральных банков.

Сегодня у золота более широкая сфера применения:

В целом спрос на золото последние в последнее время падает, особенно это заметно в 2020 году. Впрочем, спрос на инвестиционное золото высок как никогда — как я уже писал, во время кризиса инвесторы скупают металл в больших объемах, причем основной прирост идёт через онлайн в виде ETF. Спрос на физический металл (слитки и монеты) остается относительно стабильным, немного упал за последние годы.

До 2020 года примерно половина спроса на золото приходилась на ювелирную отрасль. Вряд ли вам нужно подробно рассказывать о разнообразии украшений из золота — из него делают кольца, серьги, браслеты, подвески, ожерелья и многое другое. Больше всего любят золото в Китае, Индии и на Ближнем Востоке.

Спрос со стороны центральных банков — интересный момент, который отличает рынок золота от рынков других драгоценных металлов. По сути это гарантия, что курс золота никогда не обвалятся слишком сильно, ведь оно входит в состав финансовых резервов всех стран мира. Более того, развивающиеся страны хотят снизить зависимость от доллара и пытаются увеличить накопления металла. Главные покупатели — Индия, Китай, Турция, Бразилия, Россия.

Золото поступает на мировой рынок из всех регионов мира. 50 стран добывают больше 10 тонн золота в год, в первой пятёрке Китай (400 тонн), Австралия и Россия (по 300 тонн), США и Канада (по 200 тонн). По регионам добыча распределена почти равномерно:

Добыча растёт ежегодно примерно на 3%, особенно высокие темпы в Африке. Себестоимость добычи держится на уровне 1000$ / унция. Вторичная переработка была высокой в начале 10-х, сейчас немного упала. В целом предложение золота росло, начиная с 2013 года, и по прогнозам лишь немного пострадало из-за коронавирусных ограничений в 2020-м. В условиях упавшего спроса это создаёт профицит на мировом рынке:

Когда в 2013 году цены на золото сильно упали, инвесторы отвернулись от него и предложение металла постепенно начало перекрывать спрос. В 2019 более 400 тонн металла остались невостребованными, но эта цифра меркнет по сравнению с прогнозируемыми итогами 2020-го: почти 1000 тонн добытого золота должны были остаться неиспользованными. Как по мне, это не очень вяжется с ростом курса на 400$ за год, поэтому делаем вывод, что сейчас другие факторы ценообразования играют решающую роль.

Спрос на золото постепенно падает, правда это не касается инвестиционного спроса — статус золота как защитного актива все еще актуален. Добыча металла практически не меняется из года в год, поэтому в 2019-2020 рынок был перенасыщен золотом. Впрочем, это вообще не помешало золоту вырасти в цене, а прогнозируемое восстановление спроса в 2021 может помочь «быкам» взять новые высоты.

Сколько будет стоить золото?

Прогноз курса цен на 2021 год

Сделать точный прогноз курса золота в 2021 где и понять, стоит ли в него инвестировать сейчас — задачка сложная не только для нас, но и для крупных финансовых организаций. Зато почувствовать настроение инвесторов и общее направление движения цен вполне реально. В 2021 году я рассматриваю такие факторы, влияющие на прогноз курса золота:

✅ Низкие процентные ставки и риск инфляции доллара. Во времена коронакризиса ЦБ стран мира вынуждены снижать процентные ставки, чтобы поддержать падающую экономику. Денежная масса растёт, валюта дешевеет. Часть идёт на фондовый рынок вроде американского, а часть попадает в защитные активы. У доллара есть дополнительный риск инфляции, связанный с триллионными пакетами помощи экономике, которые появляются благодаря печатным станкам. Дешёвый доллар = дорогое золото.

✅ Высокий спрос на защитные активы. Инвестиционный спрос на золото (и на серебро, и на платину с палладием) в 2020 году был максимальным за последние годы. Думаю, очевидно что кризис уже давно начался и не факт что закончился. Ожидаю, что интерес инвесторов к драгоценным металлам останется высоким и в следующем году.

✅ Восстановление мировой экономики. В 2021 году коронавирус постепенно отступает, запущена вакцинация. Ожидается внушительный экономический рост, попытка вернуться к докризисному уровню. Ожидается, одним из первых будет Китай, а как вы помните, эта страна в лидерах по потреблению золота. По прогнозам спрос на желтый металл в 2021 году будет выше, чем годом ранее — это должно позитивно сказаться на ценах в 3 и 4 квартале.

❌ Близость к историческим максимумам. В 2021 году ситуация конечно другая, чем десять лет назад, но сказать что золото сегодня дешёвое уже сложно. В 2018 году золото торговалось по 1200$, что ненамного выше себестоимости добычи, и тогда оно действительно было дешёвым. Сейчас при котировках около 2000$ потенциал для роста всё еще есть, но насколько он большой — вопрос открытый.

❌ Перенасыщение рынка. На данный момент золота добывается больше, чем нужно рынку — и это не может не сдерживать рост цен в долгосрочной перспективе. Впрочем, в 2020 году мы наблюдали, как при падающем спросе и перенасыщении рынка курс золота всё равно вырос на 400$, так что влияние этого фактора не настолько сильное. В начале 2021 года золото всё-таки начало падать, но я бы это связал скорее с сезонными факторами, серебро например чувствует себя лучше.

Если обобщить, получаем такую картину:

Большинство аргументов всё же за рост золота. 2021 год не обещает быть легким для экономики, в таких условиях инвесторы и дальше будут вкладывать деньги в драгоценные металлы. Настораживает положительный баланс рынка золота, но все же прогнозирую доходность в 2021 году на уровне 5-10% благодаря росту спроса на ювелирные изделия. Ожидаю такой прогноз в 2021 году:

Пессимистичный прогноз: 1700$ / унция

Мои ожидания: 2000$ / унция

Оптимистичный прогноз: 2300$ / унция

А какие ожидания у вас? Поучаствуйте в голосовании и узнайте общий прогноз от читателей блога:

Напоследок разберёмся со способами инвестирования в золото — у каждого есть свои плюсы и минусы.

Как инвестировать в золото,

где его можно купить

Существует много способов инвестировать в золото, которые можно поделить на два типа — вложения в физический и бумажный металл. В первом случае вы получаете реальное золото, которое можно потрогать своими руками — это более привычный способ. Кстати, речь не идёт об украшениях — их стоимость не слишком зависит от цен на металл, плюс их очень сложно продать с прибылью. Инвестиции в «бумажное» золото подразумевают покупку его виртуального аналога, сделку на реальном рынке через биржевого посредника или инвестиции в связанный с золотом бизнес. Сейчас я расскажу о плюсах и минусах каждого из способов.

Слитки золота и

инвестиционные золотые монеты

Покупка слитка золота — первое, что приходит в голову, когда задумываешься об инвестициях в этот драгоценный металл. Мне почему-то сразу вспоминаются сцены из фильмов, где показывали Форт-Нокс — главное хранилище золота в США, где лежат в ряд сотни больших слитков:

Среди всех драгоценных металлов физическое золото купить проще всего. В Интернете можно найти немало сайтов по этой тематике, но я все же рекомендую делать покупку в крупном банке — чтобы на руках точно были документы, подтверждающие цену слитка и не пришлось потом дополнительно заказывать экспертизу. Хранить слиток нужно очень осторожно, потому что царапины и другие повреждения уменьшают его стоимость. По этой причине банковское золото продаётся в специальной защитной упаковке (которую тоже лучше не повреждать).

Услугу продажи слитков золота 999 пробы предлагает практически каждый банк. В России их особенно много, всё-таки страна входит в топ мировых производителей драгоценных металлов. Лучшие варианты по странам:

| Страна | Банк | Спред (10г) | Спред (100г) | Спред (1000г) |

| Россия | Сбербанк | 33% | 32% | 32% |

| Украина | Приватбанк | 12% | 9% | 11% |

| Беларусь | БСБ Банк | 5% | 6% | 4% |

К сожалению, в России инвестировать в слитки слишком дорого — банк кроме нескольких процентов спреда еще добавляет в цену НДС. Слухи об его отмене ходят давно, но реальностью пока не стали. Если в вашей стране можно купить слиток золота без уплаты НДС, это выглядит неплохим вложением — 10% стоимости золото с высокой вероятностью покроет за несколько лет. И с хранением особых проблем не будет: слитки золота небольшие, при необходимости можно открыть банковскую ячейку (обойдется в среднем 100$ в год).

Инвестиционные золотые монеты — интересная альтернатива слиткам в России, поскольку на них НДС не распространяется. По сути это те же слитки высокой пробы, только с чеканкой, поэтому их цена коррелирует с трендами на мировом рынке золота:

При всех достоинствах, инвестиции в монеты — более рискованный способ вложить деньги в золото. Монет очень много, поэтому запросто можно ошибиться при покупке. Также банк примет обратно далеко не все монеты, вполне возможно что через 5-10 лет ваши тоже перестанут принимать. Зато спред при покупке заметно меньше:

Благодаря возможности оптовых закупок можно уменьшить спред до 8%, но это доступно только для крупных инвестиций в несколько миллионов рублей. В любом случае, спред 18% почти в 2 раза лучше, чем то что предлагается при покупке слитков, так что монеты — лучший вариант для российских инвесторов, если речь идёт о физическом металле.

Обезличенные металлические счета

Покупка и хранение физического золота требуют дополнительных расходов, поэтому российские банки несколько лет назад запустили возможность открывать обезличенные металлические счета (ОМС). По сути это обычный банковский счёт, но не в рублях, а в граммах золота без пробы, номеров и производителя. Главный плюс — при открытии ОМС отсутствует НДС, а если открыть счёт больше чем на 3 года, не придётся платить НДФЛ. К сожалению, ОМС не участвуют в программе гарантирования вкладов, поэтому открывать его нужно в максимально надёжном банке, например одном из этих:

| Банк | Спред | № по активам в России |

| Альфа-Банк | 2% | 4 |

| Газпромбанк | 4% | 3 |

| Россельхозбанк | 6% | 5 |

| Сбербанк | 9% | 1 |

Спред при покупке золота через ОМС значительно ниже, чем для слитков или монет. Если вам не принципиально, чтобы металл пылился дома на полке (ну или в сейфе) и вы хотите работать через крупную банковскую организацию, то обезличенный металлический счёт — лучший выбор. С этим согласны читатели Блога Вебинвестора, которые ставят ОМС на 1 место среди всех способов инвестирования в золото.

Фондовый рынок: ETF и

акции золотодобывающих компаний

На большом промежутке времени цены на золото всегда растут, особенно если считать не в долларах, а местных валютах. Тем не менее, случаются периоды по 5-10 лет, когда курс остается примерно на одном уровне или вообще падает. Покупка акций — это инвестиции в золотодобычу, такой бизнес в любой рыночной ситуации будет искать способы остаться в плюсе. В отличие от обычных вложений в золото, акции позволяют получать регулярный пассивный доход от дивидендов даже в периоды медвежьего рынка.

Зарубежные золотодобывающие компании (купить можно через брокера с доступом к мировому фондовому рынку, например Interactive Brokers):

-

— Barrick Gold (Торонто, Канада). Ведёт добычу золота и меди в Канаде, США, Австралии и других странах. До 2019 года — самая крупная добывающая золото компания. Дивиденды раз в 3 месяца 1%. — Newmont Goldcorp (штат Колорадо, США). Ведёт добычу золота, меди, серебра, цинка и свинца в США, Канаде, Австралии, Аргентине, Перу и других странах. C 2019 года — крупнейшая золотодобывающая компания. Дивиденды раз в 3 месяца 1-2%. — AngloGold Ashanti (Йоханнесбург, ЮАР). Держится в тройке крупнейших добытчиков золота вместе с Barrick и Newmont. Дивиденды раз в год менее 1%. — Wheaton Precious Metals (Ванкувер, Канада). Выступает посредником между добывающими компаниями и мировым рынком драгоценных металлов. 15 контрактов с 11 компаниями, среди крупнейших партнёров Barrick Gold. Дивиденды раз в 3 месяца 1%.

Российские золотодобывающие компании (купить можно через любого российского брокера с лицензией):

- PLZL — Полюс ОАО (Москва). Крупнейшая российская золотодобывающая компания, дочка «Норильского никеля». Ведёт добычу в Красноярском крае, Магаданской области, Якутии и других регионах. Дивиденды 2 раза в год 2-6% в рублях.

- POLY — Polymetal International PLC (Санкт-Петербург). Занимается добычей золота, серебра, меди и металлов платиновой группы. Дивиденды 2 раза в год 2-5% в рублях.

Покупка ETF (Exchange Traded Funds) — это участие в инвестиционном фонде напрямую через биржу. Поскольку кроме брокера в цепочке между вами и золотом больше посредников по сути нет, комиссии фонда (далее КФ) получаются невысокими.

Зарубежные «золотые» ETF:

- GLD — SPDR Gold Trust (КФ 0.4%), один из самых популярных ETF в мире, который с точностью 99% следует за ценой золота. Покупая этот ETF, инвестор по сути покупает слитки, но без гигантского спреда — активы фонда находятся в физическом металле.

- IAU — iShares Gold Trust (КФ 0.25%), еще один ETF, который вкладывает деньги в слитки и следует за курсом золота. Считается лучшим вариантом инвестирования в золото через биржу.

- DGP — DB Gold Double Long (КФ 0.95%), позволяет вложить деньги в золото через биржу с двойным плечом, что может быть интересно для агрессивных инвестиционных стратегий.

- GDX — VanEck Vectors Gold Miners (КФ 0.5%), фонд инвестирует в акции крупных горнодобывающих компаний, которые в том числе добывают золото. Среди них уже известные вам GOLD и NEM, всего 45 компаний. Выплачиваются дивиденды.

Российские «золотые» ETF:

- FXGD — FinEx Physically Gold ETF (КФ 0.45%), российский биржевой фонд, который отслеживает цену золота. Удобный вариант для жителей России, нет необходимости открывать счёт у зарубежного брокера.

Затраты при инвестировании в «бумажное» золото через фондовый рынок получаются еще ниже, чем в ОМС. Спред при покупке составит пару десятых процента, также брокер возьмёт с вас небольшую комиссию за открытие сделок (если не заниматься спекуляциями).

Торговля XAUUSD на рынке Форекс

Межбанковский рынок Форекс это в первую очередь торговля валютами, но сделки с золотом там тоже проводятся. Золото в торговом терминале чаще всего торгуется в паре долларом (XAUUSD), иногда с евро (XAUEUR) и другими валютами. Основные затраты в случае долгосрочных инвестиций в золото через рынок Форекс — свопы (ежедневные комиссии по открытой сделке).

Сравнение брокеров по свопам (XAUUSD):

*в двузначных пунктах, для длинных позиций

**для лота 0.01 и депозита равному цене золота —

такая сделка соответствует покупке 1 унции золота.

Депозит для стандартной сделки по золоту (коэффициент риска = 1) можно рассчитать по формуле:

Например, если вы хотели бы открыть сделку лотом 0.01 (для центовых счетов лот 1.00) в феврале 2021 года, нужен был бы депозит 1800$ (1800*0.01*100/1). По сути это то же самое, что вложить 1800$ в 1 унцию золота. Что удобно на Форексе, так это возможность гибко управлять доходностью и риском сделок. Например, чтобы удвоить прибыль, в формуле нужно указать риск = 2, тогда требуемый депозит станет в 2 раза меньше, 900$. Комиссии при покупке золота на Форекс не очень приятные, 2% в год это вроде бы не много, но на длинной дистанции съест немало прибыли. В этом плане серебро интереснее, там комиссии около 1% — лишь немного больше чем в ETF.

Итак, мы изучили рынок золота и его закономерности, сделали прогноз на 2021 год и разобрались, как добавить в свой инвестиционный портфель драгоценный металл. Теперь осталось подвести небольшой итог — вообще стоит ли вкладывать деньги в золото в 2021 году, какие у этого способа заработка преимущества и недостатки.

Плюсы и минусы инвестиций в золото

Сегодня мы рассмотрели несколько способов вложения денег в золото, и теперь понимаем плюсы и минусы таких вложений:

- Золото — надёжная инвестиция. Доходность золота в долгосрочной перспективе вряд ли особо удивит привыкших к иксам инвесторов фондового рынка и биткоин-оптимистов. С другой стороны, риски инвестирования в драгоценный металл заметно ниже и это большой плюс, потому что тренды меняются медленно и вполне предсказуемы.

- Постоянный рост котировок. Это может занять 10-20 лет, но курс золота так или иначе обновит исторический максимум. В акциях этому нет гарантии — любая компания может обанкротиться. Основные причины бычьего тренда в XXI веке: постепенная инфляция доллара США и регулярные (раз в 8-12 лет, почти по расписанию) экономические кризисы.

- Страховка от кризиса. Что бы не случилось в экономике страны или планеты, золото будет в цене. Финансовый кризис стимулирует спрос на металл и позволяет инвесторам легко выйти в плюс. В случае сильной девальвации национальной валюты, которую испытывали большинство стран бывшего СССР и не один раз, цена золота вырастет (привязана к доллару) и перекроет минус из-за курсовых потерь.

Из минусов инвестиций в золото я бы выделил:

- Длинный инвестиционный горизонт. Это неприятный минус для тех, кто не готов ждать результата годами. Инвестиции в золото — история долгосрочная, фазы экономического цикла меняются медленно. Кроме того, случаются долгие периоды медвежьего рынка, на котором лучше вообще не трогать золото или покупать его недалеко от уровня себестоимости производства. Конечно можно зарабатывать на коротких позициях против долгосрочного бычьего тренда, но это более рискованно.

- Реинвестирование не работает — это минус. В отличие от дивидендных акций, золото не приносит никакой прибыли, пока слиток не продан или позиция на бирже не закрыта. Таким образом деньги не приумножают сами себя и остаётся только рассчитывать на рост цен в будущем. Который, впрочем, гарантирован на 99.9% если запастись терпением.

- Дополнительные затраты. Инвестирование в золото подразумевает небольшой минус от возможной прибыли в виде комиссий, налогов, спреда. Такая ситуация в большей или меньшей степени касается всех инвестиционных инструментов, но с драгоценными металлами проявляется более ярко.

Мне было интересно изучать рынок драгоценных металлов, но в этой статье лишь верхушка айсберга. Еще есть палладий, который добавляет к капиталам инвесторов по плюс 20-30% уже несколько лет подряд. Серебро с древнейших времен ходит в паре с золотом, но о нём часто забывают.

Что касается золота — это интересный долгосрочный способ инвестирования. Вряд ли будет ошибкой сказать: «Не знаешь куда девать деньги — вложи деньги в золото», ведь это один из самых надёжных активов. Вопрос в том, каким способом это сделать. Как считаете?

Друзья, спасибо что читаете Блог Вебинвестора! Статьи выходят нечасто, поэтому стараюсь сразу давать побольше полезной информации. Если вам нравится то, что я делаю — пожалуйста, распространяйте ссылку на статью в соцсетях, чатах, расскажите о блоге друзьям и коллегам:

И не забывайте подписываться на обновления любым удобным способом 🙂

Ну и конечно же комментируйте статью! Уверен, у многих из вас есть опыт покупки золота, расскажите.

Источник https://minfin.com.ua/2020/09/21/52547502/

Источник https://webinvestor.pro/investicii-v-zoloto-prognoz-2021/

Источник

Источник