Иностранный сектор в экономике России

Содержание статьи

Иностранный сектор в экономике России

В России имеется множество иностранных и совместных компаний. Однако мало кто знает об их истинном влиянии на отечественную экономику. Каково же оно? Насколько значителен иностранный сектор в российском хозяйстве? Какова его роль?

В настоящее время практически все страны мира имеют в рамках своей экономики специфический сектор, состоящий из предприятий с участием иностранного капитала. Какова же роль этого сектора?

Отвечая на поставленный вопрос, сконцентрируем внимание на двух основополагающих моментах: каковы относительные масштабы и эффективность данного сектора экономики (далее этот сектор будем называть иностранным, подчеркивая тем самым его отличие от местного или национального сектора, состоящего из предприятий без участия иностранного капитала)?

Надо сказать, что подобный анализ применительно к экономике России уже проводился в [1;2]. Однако до сих пор ряд вопросов остается открытым, а также не совсем ясно, как сдвиги в российской экономике соотносятся с общемировыми тенденциями. В связи с этим ниже постараемся заполнить образовавшийся пробел.

1. Иностранный сектор экономики: общемировые тенденции

В настоящее время ООН накоплены статистические данные, позволяющие судить о масштабах участия иностранных компаний и их филиалов в национальной экономике развитых и развивающихся стран. 1 Выборочные, наиболее представительные данные о характере данного участия в некоторых странах мира применительно к отрасли промышленности приведены в табл.1 [3, с.406-409]. Надо сказать, что статистика ООН в данном отношении, мягко говоря, не идеальна. Так, показатели участия иностранного сектора в разрезе занятости и выпуска применительно ко всей национальной экономике, как правило, не стыкуются по годам, что не позволяет их сопоставлять и делать какие-либо определенные выводы. Немного лучше обстоит дело со статистическим обеспечением в промышленном секторе, что и послужило аргументом в пользу построения табл.1.

| Страны мира | Годы | Доля занятых в иностранном секторе экономики, % | Доля выпуска иностранного сектора экономики, % | Относительная производительность труда в иностранном секторе экономики, % | Относительная производительность труда в национальном секторе экономики, % | Отношение производительности труда в иностранном и национальном секторах экономики, число раз |

|---|---|---|---|---|---|---|

| Развитые страны: — Голландия |

1985 | 15,2 | 38,6 | 253,9 | 72,4 | 3,51 |

| 1994 | 19,1 | 46,5 | 243,5 | 66,1 | 3,68 | |

| — США | 1985 | 7,0 | 8,2 | 117,1 | 98,7 | 1,19 |

| 1996 | 10,8 | 15,5 | 143,5 | 94,7 | 1,52 | |

| — Франция | 1987 | 16,8 | 20,1* | 119,6 | 96,0 | 1,25 |

| 1992 | 16,9 | 17,3* | 102,4 | 99,5 | 1,03 | |

| — Великобритания | 1985 | 13,7 | 18,0* | 131,4 | 95,0 | 1,38 |

| 1992 | 18,2 | 23,6* | 129,7 | 93,4 | 1,39 | |

| — Швеция | 1985 | 7,7 | 12,4 | 161,0 | 94,9 | 1,70 |

| — Германия | 1985 | 6,6 | 13,7 | 207,6 | 92,4 | 2,25 |

| — Япония | 1995 | 1,2 | 2,5* | 208,3 | 98,7 | 2,11 |

| — Норвегия | 1994 | 9,0 | 10,7* | 118,9 | 98,1 | 1,21 |

| Развивающиеся страны: — Гонг Конг |

1985 | 10,2 | 20,1 | 197,1 | 89,0 | 2,21 |

| 1994 | 16,0 | 35,7 | 223,1 | 76,5 | 2,91 | |

| — Малайзия | 1985 | 29,8 | 34,0 | 114,1 | 94,0 | 1,21 |

| 1994 | 43,7 | 52,6 | 120,4 | 84,2 | 1,43 | |

| — Турция | 1986 | 1,5 | 6,8* | 453,3 | 94,6 | 4,79 |

| 1990 | 3,2 | 8,4* | 262,5 | 94,6 | 2,77 | |

| — Сингапур | 1980 | 52,0 | 67,4 | 129,6 | 67,9 | 1,91 |

Справедливости ради следует отметить, что данные по промышленности с незначительной погрешностью отражают ситуацию по всей национальной экономике, что и позволяет их использовать в дальнейшем анализе.

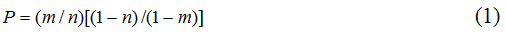

Имея показатели доли занятых (n) в иностранном секторе и долю выпускаемой им продукции (m) (третий и четвертый столбцы табл.1), можно рассчитать его относительную производительность (PF), то есть отношение производительности труда иностранного сектора к производительности, средней по стране: . Аналогично можно рассчитать относительную производительность труда национального (местного) сектора (PD): . Зная данные две величины, можно соотнести их между собой и получить величину относительного разрыва в производительности труда иностранного и национального секторов экономики P:

Результаты расчетов по промышленному сектору приведены в табл.1 (пятый, шестой и седьмой столбцы, соответственно). Анализ полученных данных позволяет сделать следующие выводы.

Во-первых, участие иностранного сектора экономики практически во всех странах мира со временем возрастает. Это означает, что с течением времени, с одной стороны, усиливается интернационализация мировой экономики, а с другой – возрастает открытость национальных экономик. Данная тенденция содействует повышению эффективности национального хозяйства принимающих стран и потому имеет довольно прочную экономическую основу для сохранения в обозримой перспективе.

Во-вторых, разброс показателей участия иностранного сектора экономики по отдельным странам достаточно велик и не позволяет судить о существовании какой-либо оптимальной пропорции. Так, например, Япония, будучи одной из самых закрытых для иностранного капитала стран мира, имеет долю занятых в иностранном секторе всего лишь 1,2%, в то время как Сингапур, строящий свою экономику на активном привлечении зарубежных инвестиций, имеет долю в 52,0% (табл.1). Однако даже на основе данных табл.1 хорошо просматривается общая тенденция: чем стабильней и эффективней национальная экономика, тем меньше в ней иностранный сектор. Таким образом, прямые иностранные инвестиции (ПИИ) совершенно явственно выступают в роли катализатора экономического развития стран-реципиентов; по мере «вызревания» национальных экономик роль и значение зарубежных компаний и их филиалов уменьшается.

В-третьих, во всех без исключения странах производительность труда в иностранном секторе существенно выше, чем в национальном. Это означает, что прямые иностранные инвестиции являются чрезвычайно эффективной формой поддержки национального бизнеса. Фактически все страны мира используют совместные и иностранные предприятия в качестве мощного канала перекачки технологических и организационных инноваций. Так, на первый взгляд, можно было бы предположить, что такие высокоэффективные экономики, как японская и американская, не нуждаются в инновациях из-за рубежа, однако расчеты показывают, что иностранный сектор в Японии по производительности труда в два с лишним раза превосходит чисто японский сектор, а в США в 1996 г. зарубежные компании работали в полтора раза эффективней местных американских (табл.1). Разумеется, имеют место и временные исключения из правила. Так, например, во Франции иностранные инвестиции вообще плохо «приживаются», в связи с чем преимущество иностранного сектора там было незначительным, а к 1992 г. и вовсе исчезло. Наиболее заметный эффект от допуска ПИИ в национальную экономику наблюдается на начальном этапе ее «открытия». Данный факт хорошо просматривается на примере Турции, которая относительно недавно стала практиковать либеральную политику по отношению к внешнему миру, в результате чего в 1986 г. она получила иностранный сектор, почти в 5 раз эффективней местных, чисто турецких предприятий (табл.1).

Надо сказать, что сравнение иностранного и национального секторов экономики по показателю производительности труда является наиболее объективным и нейтральным. В данном случае мы не учитывает налоговые и правовые различия в деятельности двух секторов; наоборот, мы сознательно дистанцируемся от них и соизмеряем лишь конечные результаты производства. Таким образом, мы получаем максимально непредвзятый «снимок» реального соотношения сил в экономике.

Как же обстоит дело с ПИИ в России? «Вписывается» она в общемировые тенденции развития или нет?

2. Иностранный сектор экономики в России: общие закономерности и национальная специфика

Существующие в настоящее время данные Госкомстата России позволяют провести расчеты по российской экономике, сопоставимые с данными табл.1. Результаты таких расчетов на основе официальной статистической отчетности [4, с.14, 46, 760] приведены в табл.2, анализ которой позволяет сделать следующие выводы.

| Годы | Доля занятых в иностранном секторе экономики, % | Доля выпуска иностранного сектора экономики, % | Относительная производительность труда в иностранном секторе экономики, % | Относительная производительность труда в национальном секторе экономики, % | Отношение производительности труда в иностранном и национальном секторах экономики, число раз |

|---|---|---|---|---|---|

| 1990 | 0,09 | 0,27 | 303,1 | 99,8 | 3,04 |

| 1991 | 0,19 | 0,69 | 371,2 | 99,5 | 3,73 |

| 1992 | 0,27 | 1,15 | 424,8 | 99,1 | 4,29 |

| 1993 | 0,43 | 1,61 | 375,0 | 98,8 | 3,80 |

| 1994 | 0,50 | 1,26 | 250,7 | 99,2 | 2,53 |

| 1995 | 0,64 | 1,68 | 262,0 | 99,0 | 2,65 |

| 1996 | 0,73 | 1,88 | 256,8 | 98,8 | 2,60 |

| 1997 | 0,72 | 2,55 | 353,2 | 98,2 | 3,60 |

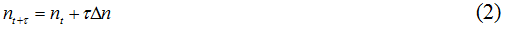

Во-первых, развитие иностранного сектора в России с точки зрения экономической эффективности шло в унисон с общемировыми тенденциями. Так, за все восемь анализируемых лет производительность труда на совместных и иностранных предприятиях была минимум в 2,5 раза выше, чем на отечественных. Своего пика данный разрыв достиг в начале «жизни» иностранного сектора (1992 г.), дойдя до величины в 4,3 раза (табл.2). В этом смысле Россия подтверждает сделанный ранее вывод о максимальных преимуществах иностранного сектора на начальном этапе своего существования в странах с неустойчивой экономикой (именно такая неустойчивость была характерна для России в 1992 г.). Таким образом, с позиции эффективности Россия практически идеально вписывается в общемировые закономерности развития иностранного и национального секторов экономики. Во-вторых, эффективностный потенциал совместных и иностранных предприятий в России далеко не исчерпан. Действительно, показатель относительного разрыва в производительности двух секторов имел неустойчивую динамику на протяжении всего анализируемого периода. Так, в первые пять лет прослеживается хорошо очерченная волна: с 1990 г. начинается уверенный рост данного показателя, достигший точки максимума в 1992 г. (4,3 раза); затем начинается обратное движение (вниз), которое достигло своего логического завершения в 1994 г. (2,5 раза). Таким образом, на первом пятилетии существования иностранного сектора в России можно диагностировать довольно правильную, симметричную волну в динамике паритета эффективностей двух секторов экономики. Однако вслед за первой волной начала формироваться, хотя и не очень уверенно, новая волна роста и к 1997 г. относительный разрыв в производительности составил 3,6 раза, что свидетельствует о серьезных резервах иностранного сектора с точки зрения возможного «вытягивания» российской экономики на более высокий уровень развития. В-третьих, масштабы развития иностранного сектора в России можно квалифицировать как ничтожно малые, можно даже сказать, смехотворные. Так, например, в 1997 г., примерно через десять лет с момента своего «рождения», совместные и иностранные предприятия в России аккумулировали всего лишь 0,7% всех занятых. Для сравнения укажем, что уже в 1985 г. в промышленности США, которые к тому времени были относительно закрытой страной для прямых иностранных инвестиций, аналогичный показатель составлял 7,0%, то есть ровно в 10 раз больше, чем в России; к 1996 г. данный разрыв увеличился до 15,5 раз. Во Франции, где преимущества иностранных предприятий по сравнению с местными были минимальными, доля занятых на них была примерно в 25 раз больше, чем в России. Даже промышленность Японии, которая в силу национальных особенностей обладает высокой степенью «отторжения» иностранных компаний, в 1995 г. имела долю занятых на них в 1,7 раза больше, чем в России. Если же провести сравнение с такой «молодой» рыночной экономикой, как турецкая, то и здесь разница составляет 4,5 раза. Таким образом, масштабы участия иностранного сектора в российской экономике в среднем на порядок меньше, чем в других странах. Это позволяет констатировать, что именно по критерию масштабов распространения и проникновения ПИИ в национальную экономику Россия выбивается из общемировой тенденции. Фактически данный факт свидетельствует о полном фиаско российского правительства по данному направлению и лишний раз подтверждает расхожий вывод, что управляющие органы страны не умеют (а, возможно, и не желают) использовать макроэкономические инструменты для активизации притока прямых иностранных инвестиций. Подводя итоги, можно сказать, что с точки зрения относительной эффективности иностранный сектор экономики России развивается в полном соответствии с выявленной ранее генеральной мировой тенденцией его доминирования над национальным сектором. В то же время с точки зрения масштаба иностранного сектора Россия, будучи абсолютным рекордсменом по степени «закрытости» своей экономики для ПИИ, отстала от большинства стран мира по крайней мере на 10-15 лет. Однако последний тезис нуждается в пояснении и конкретизации, в связи с чем остановимся на нем более подробно. Дело в том, что направление происходящих в России сдвигов является верным, однако скорость таких изменений не вписывается ни в какие мерки. Во-первых, настораживает тот факт, что рост доли занятых в иностранном секторе в 1996-1997 гг. прекратился. Данный факт позволяет предположить, что начавшиеся позитивные сдвиги в российской экономике довольно быстро «захлебнулись», даже не достигнув своей зрелости. Во-вторых, среднегодовой прирост доли занятых в иностранном секторе за период 1990-1997 гг. был просто микроскопическим. Так, в соответствии с расчетами данный прирост (обозначим его Δn) составил всего лишь . Для сравнения укажем, что аналогичный показатель для США за период 1985-1996 гг. составил , что почти в 4 раза больше, чем в России. Экстраполируя тенденции прошлого на будущее, можно осуществить прогноз доли занятых n на период через τ лет по следующей простой формуле:

3. Экспортный потенциал иностранного сектора экономики

Специального рассмотрения заслуживает вопрос, связанный с внешнеэкономической активностью иностранных компаний. Фактически вопрос сводится к следующему: насколько оправдано присутствие таких хозяйственных структур с точки зрения завоевания мирового рынка и активизации за счет этого внутренней экономики страны? Составить полную картину по разным странам для ответа на поставленный вопрос довольно трудно из-за указанных ранее статистических нестыковок по годам. В связи с этим ограничимся сильно «урезанной» выборкой стран, сгруппированных на основе данных [3, с.410] и [4, с.743, 760] в табл.3.

| Страны мира | Годы | Доля занятых в иностранном секторе экономики, % | Доля экспорта иностранного сектора экономики, % | Отношение доли экспорта к доли занятых, число раз |

|---|---|---|---|---|

| — Япония | 1985 | 0,3 | 2,0 | 6,7 |

| — Япония | 1995 | 0,5 | 5,0 | 10,0 |

| — Австрия | 1996 | 9,9 | 24,7 | 2,5 |

| — Мексика | 1993 | 3,3 | 18,2 | 5,5 |

| — Китай | 1997 | 4,1 | 36,1 | 8,8 |

| — Россия | 1997 | 0,7 | 7,3 | 10,4 |

Даже поверхностный взгляд на табл.3 позволяет выявить следующую генеральную тенденцию: «экспортоемкость» иностранного сектора экономики во всех странах мира чрезвычайно высока. Россия органично вписывается в эту тенденцию. При относительно скромных масштабах вовлечения рабочей силы предприятия с участием иностранного капитала обеспечивают весомую долю совокупного национального экспорта. Особенно наглядно это проявляется на примере Китая, где иностранный сектор при относительной занятости в 4% обеспечивал более 1/3 всего экспорта страны. Таким образом, иностранный сектор способствует внешнеэкономической экспансии принимающих стран и тем самым сильно укрепляет их позиции на мировом рынке. Это еще один «козырь» предприятий с участием иностранного капитала и, соответственно, еще один аргумент в пользу их широкого допуска и интегрирования в местную экономику. Надо сказать, что Россия по показателю «экспортной насыщенности» рабочей силы иностранного сектора является опять-таки абсолютным лидером – разрыв в долевых показателях экспорта и занятости достигает двухзначной величины. Уже к 1997 г. Россия при исчезающе малом участии рабочей силы иностранных и совместных предприятий (0,7%) получила вполне ощутимую, макроэкономическую величину прироста своего экспорта (7%). Доля данных предприятий во внешнеторговом обороте страны в это же время составила 9,2% [4, с.760], что еще раз подтверждает огромный внешнеэкономический потенциал, заложенный в иностранном секторе. На наш взгляд, именно иностранные и совместные компании в ближайшем будущем могли бы выступить в качестве основного канала интеграции России в мировую экономику.

4. Социальная роль иностранного сектора в России

Очень часто экономические плюсы того или иного явления компенсируются заложенными в нем социальными минусами. Как с этой точки зрения обстоит дело в России с иностранными компаниями? Расчеты заработной платы сотрудников иностранных и совместных предприятий в России выполнены на основе [4, с.14, 760] и отражены в табл.4. Из приведенных цифр хорошо видно, что на протяжении всех отчетных лет иностранный сектор российской экономики активно «подкармливал» своих работников и обеспечивал им более высокий уровень жизни по сравнению с сотрудниками остальных хозяйственных объектов. К 1997 г. перевес средней заработной платы занятых на предприятиях с участием иностранного капитала над средней оплатой труда по стране достиг 2 раз. Данный факт со всей очевидностью высвечивает, по крайней мере, два момента.

| Годы | Среднемесячная заработная плата в иностранном секторе, руб. | Среднемесячная заработная плата в российской экономике, руб. | Отношение заработной платы в иностранном секторе к средней заработной плате по стране, число раз |

|---|---|---|---|

| 1990 | 379 | 303 | 1,25 |

| 1991 | 791 | 548 | 1,44 |

| 1992 | 9060 | 5995 | 1,51 |

| 1993 | 90214 | 58663 | 1,54 |

| 1994 | 315165 | 220351 | 1,43 |

| 1995 | 671166 | 472392 | 1,42 |

| 1996 | 1280021 | 790210 | 1,62 |

| 1997 | 1910421 | 950205 | 2,01 |

Во-первых, иностранный сектор в российской экономике выполнял роль своеобразного социального амортизатора, давая возможность определенной части населения жить значительно лучше, чем могла себе позволить рабочая сила, занятая на местных предприятиях. Надо сказать, что данное обстоятельство имело и важную «конкурентную» составляющую. Руководство местных предприятий было вынуждено постоянно оглядываться на заработки людей, занятых в иностранном секторе, а зачастую и конкурировать с ним за необходимых ему специалистов. Тем самым в стране шла постепенная диффузия заработков двух секторов экономики. Без иностранного сектора российская экономика была бы вообще лишена каких-либо ориентиров в оплате труда персонала. Во-вторых, более высокие заработки сотрудников иностранного сектора приводили к формированию более высокого платежеспособного спроса страны и тем самым способствовали активизации отечественного производства. Данный момент вызван тем, что денежные суммы, полученные в качестве зарплаты в иностранном секторе, в конечном счете, поступали на внутренний потребительский рынок. Теперь зададимся отнюдь не праздным вопросом, насколько оправдан был столь высокий уровень оплаты труда в иностранном секторе? Может быть, это просто было вызвано слабостью национальной валюты и не имело под собой никакой почвы с точки зрения качества работы персонала иностранных компаний? Сопоставление данных табл.2 и табл.4 позволяет дать вполне определенный ответ на поставленный вопрос. На протяжении всех лет относительная производительность труда иностранного сектора была выше относительной зарплаты. Это означает, что имевшийся перевес в зарплате иностранного сектора жестко детерминировался его превосходством в производительности труда. Причем далеко не весь выигрыш в эффективности уходил на оплату труда и, следовательно, политика иностранных и совместных предприятий в отношении заработной платы была достаточно продуманной и взвешенной. В дополнение к сказанному укажем, что даже визуально просматривается хорошая корреляция между уровнем относительной производительностью труда и относительной зарплатой иностранного сектора, а значит, сдвиги в эффективности производства и цене рабочей силы были синхронизированы во времени, что подтверждает сделанный вывод о рациональной социальной политике иностранных фирм. Таким образом, можно констатировать, что иностранный сектор российской экономики помимо всего прочего отличался еще и высокой финансово-технологической сбалансированностью развития, ибо его основные стоимостные пропорции базировались на соответствующих технологических преимуществах.

5. Прямые иностранные инвестиции: «эффект вовлечения» и «эффект вытеснения»

6. ПИИ и внутренняя инвестиционная активность: эмпирические результаты

Рассмотрим теперь более предметно роль ПИИ в российской экономике. Для этого последовательно коснемся двух вопросов. Это, во-первых, насколько солидным является инвестиционный потенциал иностранного сектора в России, а во-вторых, как влияют ПИИ на общий инвестиционный климат в стране?

| Годы | Доля ПИИ в ВВП, % | Доля внутренних инвестиций в ВВП, % | Доля ПИИ в суммарном объеме инвестиций, % |

|---|---|---|---|

| 1993 | 0,39 | 15,43 | 2,45 |

| 1994 | 0,31 | 17,51 | 1,73 |

| 1995 | 0,50 | 16,38 | 2,73 |

| 1996 | 0,52 | 16,57 | 3,04 |

| 1997 | 0,63 | 15,18 | 3,98 |

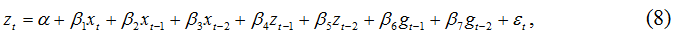

Для ответа на первый вопрос рассмотрим данные табл.5, сформированные на основе [4, с.697, 703]. Сопоставление данных табл.2 и табл.5 показывает, что доля ПИИ в совокупном объеме капиталовложений страны довольно устойчиво росла. Причем ее значение было постоянно выше, чем доля занятости и выпуска. Это позволяет сделать стратегически важный вывод: предприятия с участием иностранного капитала по сравнению с местными хозяйственными структурами обладают повышенной склонностью к инвестированию. Например, в 1997 г. отношение доли инвестиций иностранного сектора к соответствующей доли занятых составило 5,6 раза. Такая цифра убедительно доказывает огромный инвестиционный потенциал, заложенный в иностранном секторе. Таким образом, даже незначительное расширение масштабов иностранного сектора заметно увеличивает поток ПИИ в российскую экономику. Сделанный выше вывод позволяет нарисовать вполне законченную картину функционирования иностранного сектора в российской экономике. Данный сектор в силу высокой производительности труда обладает довольно скромными возможностями в отношении поглощения рабочей силы. Однако незначительные масштабы вовлечения трудовых ресурсов в деятельность иностранных компаний в значительной мере компенсируются высокой оплатой их труда, что косвенным образом стимулирует рост эффективного спроса в стране. Результатом такого сочетания ресурсов является заметный вклад данных предприятий в суммарный выпуск продукции, причем особенно большой эффект Россия получает в сфере внешней торговли, где иностранный сектор проявляет поразительную активность. Такая система ранжирования эффективности различных сторон деятельности иностранных и совместных предприятий позволяет им поддерживать напряженный воспроизводственный цикл, основанный на высокой норме инвестирования (превышающей соответствующие доли занятости и выпуска). Таким образом, все звенья экономического кругооборота иностранного сектора находятся почти в идеальном равновесии и позволяют ему осуществлять сбалансированное, поступательное развитие. Изучение иностранного сектора в России, взятого самого по себе и в отношении к остальной части российской экономики, позволяет утверждать, что он является очагом, во-первых, ускоренного экономического роста, во-вторых, генерирования импульсов к достижению более высокой экономической и социальной эффективности, и, в-третьих, высокой инвестиционной активности. Отсюда логичным образом напрашивается вывод о том, что российское государство должно всемерно содействовать расширению масштабов и сферы действия иностранного сектора. Однако для окончательного подтверждения данного вывода необходимо рассмотреть не только деятельность иностранных фирм в автономном режиме, но и их влияние на остальную экономику, которая служит для них своеобразным экономическим фоном. Для ответа на поставленный вопрос ограничимся проверкой инвестиционного взаимодействия иностранного и местного секторов экономики на наличие эффекта вытеснения. Для этого воспользуемся показателями (5) и (6), значения которых приведены в табл.6. Полученные количественные оценки позволяют сделать следующие выводы.

| Временной интервал | Коэффициент абсолютной эластичности (Е) | Коэффициент относительной эластичности (G) |

|---|---|---|

| 1993-1994 | –26,56 | –0,67 |

| 1994-1995 | –7,45 | –0,13 |

| 1995-1996 | 3,03 | 0,09 |

| 1996-1997 | –12,73 | –0,40 |

| 1993-1997 | –1,04 | –0,03 |

Во-первых, на трех из четырех анализируемых годовых интервалов зафиксирован эффект вытеснения и только на одном (1995-1996 гг.) – эффект вовлечения. Причем величина абсолютной эластичности двух инвестиционных потоков была все время очень высокой. Это означает, что с формальной точки зрения в российской экономике действовал либо очень мощный эффект вытеснения, который обесценивал приток иностранных инвестиций, либо довольно сильный эффект вовлечения. Однако сама неустойчивость эффекта вытеснения говорит о том, что его возникновение может быть связано с совершенно другими причинами. Скорее всего, местные инвестиционные программы просто более чутко реагировали на экономический кризис и сжимались по мере снижения объемов производства, в то время как ПИИ демонстрировали большую стойкость и независимость от ухудшающегося инвестиционного климата. Таким образом, можно говорить о независимости двух инвестиционных потоков. Просто иностранные инвестиции по-своему сопротивлялись негативным экономическим тенденциям, а местные – по-своему. И в этой борьбе ПИИ продемонстрировали большую конкурентоспособность на российском инвестиционном рынке. Наличие коротких динамических рядов не позволяет строить эконометрические зависимости и, следовательно, не позволяет с большей степенью определенности установить наличие или отсутствие корреляционной связи между двумя видами инвестиционных ресурсов. Во-вторых, расчет усредненных за весь отчетный период показателей эластичности, которые нивелируют годовые флуктуации, не позволяет сформировать однозначного отношения к ПИИ. Так, коэффициент абсолютной эластичности за 1993-1997 гг. составил –1,04, то есть величину, не значимо отличающуюся от –1 (то есть с точностью до первого знака после запятой). Следовательно, нельзя с уверенностью утверждать, что приток ПИИ подрывал общий инвестиционный потенциал российской экономики. На наш взгляд, более обоснованное утверждение о негативном влиянии ПИИ на общую инвестиционную активность можно было бы сделать, если бы выполнялось условие . Относительный коэффициент эластичности подтверждает данный вывод, так как его величина также незначимо отличается от нуля (табл.6). Это означает, что прирост доли ПИИ в 1997 г. на 1% относительно 1993 г. фактически не изменил доли внутренних инвестиций и, следовательно, говорить о каком-то серьезном негативном влиянии ПИИ на внутреннюю инвестиционную активность нельзя. Таким образом, вопрос о роли ПИИ в формировании общей инвестиционной активности российской экономики остается открытым с небольшим перевесом в пользу мнения о существовании очень слабого эффекта вытеснения. Этого, на наш взгляд, достаточно, чтобы сохранить в силе прежний тезис о целесообразности стимулирования ПИИ и максимально широком открытии экономики России для предприятий с участием иностранного капитала. Надо сказать, что наличие эффекта вытеснения отнюдь не следует воспринимать как совершенно аномальный экономический феномен. Так, например, группа таких латиноамериканских и карибских стран, как Боливия, Чили, Гватемала, Ямайка и Доминиканская республика в 1970-1996 гг. демонстрировала устойчивое действие эффекта вытеснения, а группа таких европейских стран, как Кипр, Турция и Польша в 1976-1985 гг. демонстрировала эффект вовлечения, который в 1986-1996 гг. сменился эффектом вытеснения [4, с.192]. Таким образом, роль прямых иностранных инвестиций может со временем меняться, подчиняясь общим законам динамики спроса и предложения на инвестиционных рынках и следуя тем самым общециклической закономерности смены фаз избытка и недостатки инвестиционных ресурсов. В этой связи мы полагаем, что Россия, долгое время находившаяся в стадии фактически нейтрального воздействия ПИИ на общую инвестиционную активность, в ближайшем будущем должна перейти в стадию действия эффекта вовлечения. Особенно высока вероятность такого хода событий будет, если правительству удастся улучшить инвестиционный климат и активизировать внутренние инвестиции.

7. Прямые иностранные инвестиции и деформация отраслевой структуры российской экономики: методология анализа

8. Прямые иностранные инвестиции и деформация отраслевой структуры российской экономики: эмпирические результаты

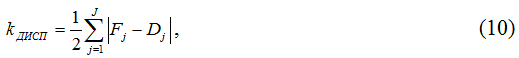

Каково же на практике соотношение отраслевых структур инвестиций иностранного и местного секторов? Начнем рассмотрение вопроса с теста на «прогрессивность» структуры ПИИ, для проведения которого воспользуемся данными табл.7, полученными на основе [4, с.697, 703]. Таблица 7. Отраслевая структура инвестиций иностранного и местного секторов в российской экономике, %.*

| Отрасли экономики | 1993 г. | 1994 г. | 1995 г. | 1996 г. | 1997 г. |

|---|---|---|---|---|---|

| Топливная промышленность | 49,7 (14,8) |

34,1 (12,6) |

18,0 (14,3) |

17,3 (14,8) |

18,2 (15,3) |

| Металлургия | 1,4 (4,0) |

3,4 (3,7) |

3,9 (3,9) |

2,9 (3,4) |

2,3 (3,6) |

| Химическая промышленность | 1,6 (1,7) |

12,3 (1,3) |

2,9 (1,6) |

2,1 (1,6) |

2,6 (1,6) |

| Машиностроение и металлообработка | 2,1 (4,6) |

3,6 (3,6) |

3,5 (3,1) |

2,9 (3,4) |

1,5 (3,1) |

| Лесная промышленность | 6,1 (0,7) |

8,6 (0,9) |

10,5 (1,0) |

13,4 (0,6) |

3,7 (0,8) |

| Промышленность стройматериалов | 0,3 (0,9) |

0,4 (1,1) |

1,3 (1,0) |

1,6 (0,8) |

1,7 (0,7) |

| Легкая промышленность | 2,4 (0,6) |

2,0 (0,4) |

2,0 (0,3) |

0,8 (0,2) |

0,1 (0,3) |

| Пищевая промышленность | 7,0 (2,9) |

3,2 (2,6) |

21,2 (2,2) |

15,8 (2,3) |

19,1 (2,5) |

| Сельское хозяйство | 0,2 (8,1) |

1,9 (5,0) |

0,7 (3,6) |

0,1 (3,0) |

0,1 (2,6) |

| Строительство | 8,3 (2,2) |

7,4 (3,2) |

10,5 (2,3) |

7,2 (3,9) |

14,3 (3,8) |

| Транспорт и связь | 3,3 (11,3) |

5,6 (13,0) |

6,7 (14,8) |

12,3 (15,4) |

13,1 (18,2) |

| Торговля | 6,4 (0,8) |

6,3 (1,5) |

7,8 (1,8) |

9,8 (1,9) |

7,5 (2,0) |

| Жилищно-коммунальное хозяйство | 0,9 (23,7) |

0,6 (24,1) |

0,7 (23,4) |

1,6 (20,9) |

0,3 (17,3) |

| Прочие | 10,4 (23,8) |

10,5 (26,9) |

10,3 (26,7) |

12,2 (27,8) |

15,4 (28,3) |

Расчеты показывают, что к 1993 г. отраслевая структура ПИИ была явно более регрессивной, чем структура местных инвестиций. Это проявилось, прежде всего, в ярко выраженной «ресурсной» ориентации ПИИ: половина их объема направлялась в топливную промышленность, что предполагало активное использование российских энергоресурсов без явной стратегической выгоды для страны (табл.7). В этом же году доля ПИИ в машиностроение, имеющее первостепенное значение для технологического перевооружения российской экономики, была в 2,2 раза ниже доли местных инвестиций. Это означает, что ПИИ на рассматриваемом этапе развития не были ориентированы на техноемкие производства. Общий отрицательный эффект от данных двух отраслей составил 37,3 процентных пункта (сумма соответствующих долевых невязок в двух структурах). Однако в это же самое время действовали и некоторые позитивные тенденции. Например, по сравнению с чисто российскими капиталами ПИИ проявляли в 4 раза большую активность в легкой промышленности, находившейся в тот момент в состоянии острого кризиса. Похожая ситуация наблюдалась в пищевой промышленности, строительстве и торговле. Поддержка названных отраслей в значительной мере сглаживала экономический кризис и придавала ему несколько иное направление, формируя в кризисные годы рыночную инфраструктуру. Общий положительный итог по названным четырем отраслям составил 18,6 процентных пунктов. Общий баланс негативных и позитивных структурных расхождений составил 18,7% в пользу негативных. Остальные структурные различия трудно однозначно классифицировать и можно воспринимать как относительно нейтральные. Однако подобная регрессивность структуры ПИИ довольно быстро выправилась и к 1997 г. общий негативный эффект по машиностроению, топливной и легкой промышленности составил всего 4,7 процентных пункта, а позитивный эффект по пищевой промышленности, строительству и торговле – 32,6. Сальдо указанных эффектов составило 27,9% в пользу позитивных эффектов. Кроме этого, улучшилось положение с транспортом и связью, где доля ПИИ в 1997 г. уступала только на 5,1% против 8,0% в 1993 г. Таким образом, если в 1993 г. отраслевая структура ПИИ имела ярко выраженную регрессивную окраску, то за 4 года она претерпела довольно сильные изменения и в 1997 г. она уже была лучше отраслевой структуры инвестиций местных предприятий. Сказанное указывает на высокую динамичность ПИИ и на высокую чувствительность к потребностям экономики страны-реципиента. Фактически открытие границ российской экономики для иностранных инвестиций дало ей приток капитала с такой уродливой отраслевой структурой, что это только подрывало ее «качество» и конкурентоспособность. Однако за короткий срок (4 года) ПИИ не только адаптировались к российскому рынку, но и сгруппировались в такую отраслевую структуру, которая стала ощутимо улучшать качество всей макроэкономической системы. Данный факт позволяет предположить, что в дальнейшем по мере роста «зрелости» иностранных инвестиций позитивный эффект от них может еще больше возрасти. Теперь рассмотрим вопрос о том, насколько сильными были все указанные выше эффекты. Для этого проведем расчеты соответствующих коэффициентов, которые сгруппируем в табл.8. Полученные цифры позволяют сделать следующие выводы.

Инвестиции в России

В течение нескольких десятилетий тема инвестирования активно обсуждается. Считается, что средства иностранных государств способны улучшить ситуацию с занятостью населения. Попробуем разобраться, насколько важны вложения других стран в отечественную экономику, приносят ли они пользу, и какие шаги необходимо предпринять для роста инвестиций.

Что понимают под инвестициями

Инвестиции – это капиталовложения на длительный срок в различные отрасли, с целью получения прибыли. В зависимости от источника принят выделять следующие виды:

- государственные, выделяемые из средств бюджета;

- частные, поступающие от отдельно взятого лица или фонда;

- производственные, которые направлены на развитие индустрии;

- интеллектуальные (вложения в человеческий капитал);

- иностранные, поступающие из-за рубежа.

Однако это не просто финансовый инструмент. Значимость инвестиций для экономики гораздо выше. Для государства наиболее важными являются именно иностранные инвестиции, поскольку они способствуют привлечению ресурса в страну. Как правило, вложения в любую отрасль дают возможность ее развития: растет темп строительства предприятий, реализуются социально значимые программы, увеличивается производительность труда.

Иностранный инвестор может рассчитывать на экономические и законодательные преференции. Капиталовложения способствуют налаживанию внешних экономических связей и привносят новый опыт менеджмента и управления. Особенно велика роль прямых иностранных инвестиций – поступающих непосредственно в конкретный проект или компанию, зачастую путем приобретения активов предприятия. Прямой инвестор способен значительно улучшить экономическую ситуацию в стране.

Инвестиции в России в 2019 году

Многим российским предприятиям, сохранившимся со времен советской эпохи, необходима модернизация. Собственники не имеют ресурсов для перезапуска производства, кроме того на состоянии ряда компаний негативным образом сказались экономические кризисы. Из-за этого РФ заинтересована в инвестированных капиталах на всех уровнях:

- начальные вложения (запуск новых предприятий);

- реинвестиции, при которых в бизнес вкладываются средства прибыли от него;

- расширение существующего бизнеса;

- частичное изменение бизнеса (модернизация, реорганизация).

По данным статистики, несмотря на действие санкций, приток иностранных капиталов в экономику нашей страны увеличивается с каждым годом. В таблице ниже приводятся средние значения за прошедшие годы.

Инвестиции в российскую экономику

год

2011

2012

2013

2014

2015

2016

2017

Входящие инвестиции (триллионы рублей)

Статистика говорит, что за минувший год наиболее активный рост инвестиций наблюдается в отраслях пищевой промышленности, химического производства, добычи полезных ископаемых, а также сельского хозяйства. При этом основная часть вложений – 43,3% была направлена на улучшение земель и производственные здания. 34,6% капиталов были инвестированы в оборудование (машины, хозяйственный инвентарь и прочее). На строительство жилых зданий было направлено лишь 12,7%, в интеллектуальную собственность – 3,1%.

В целом, в последние годы Россия достигла определенных успехов. Эксперты зафиксировали улучшение инвестиционного климата. Не так давно РФ вошла в десятку наиболее привлекательных для инвесторов стран. Рейтинг был составлен с учетом количества проектов, на развитие которых были направлены инвестиции, а также число новых рабочих мест, возникших благодаря этому.

Что необходимо для роста инвестиций

Для привлечения потенциальных инвесторов необходимо, чтобы страна имела определенную привлекательность. При этом учитываются следующие факторы:

- потенциал занимаемой территории;

- уровень законодательной базы;

- в какой экономической ситуации находится регион;

- степень коррупции;

- наличие квалифицированных кадров.

При этом отечественная экономика имеет тенденции к кризису. Вкупе с нестабильным законодательством это способно оттолкнуть вложение иностранных капиталов. Эксперты придерживаются мнения, что интересы инвесторов защищены лишь на бумаге. По факту же всегда присутствует риск утратить протекцию властей.

Кроме того, к области законодательства относится и проблема налогообложения в стране. Налоговая нагрузка на иностранные вложения возрастает с каждым годом. При этом инвесторы, осуществляющие деятельность в регионах страны, не получают отсрочек по уплате налогов.

Но чаще всего инвесторов беспокоит отсутствие стабильности законодательства в целом. Новые поправки в российский Налоговый Кодекс принимаются слишком быстро, и так же быстро происходит отказ от них. Инвестор же рассчитывает на реализацию проекта в тех же условиях, при которых он был запущен. Поэтому для увеличения количества иностранных капиталовложений правительству чаще всего рекомендуют внести изменения в действующее законодательство, а также снизить величину налога на прибыль.

Заключение

Инвестиции в российскую экономику способны принести положительный результат только при условии их грамотного использования. Если деньги вкладывать нерационально, направлять их на устаревшее производство, итог может стать плачевным. Износ зданий и оборудования, снижение эффективности труда, исчезновение конкурентоспособности, и, как следствие – банкротство предприятия. Чтобы избежать подобной ситуации, необходимо тщательно прорабатывать стратегию привлечения иностранных капиталов.

Иностранные инвестиции — виды и формы, способы привлечения

Инвестиции – это вложение определенного актива (деньги, силы, время), с дальнейшей перспективой получения прибыли, то есть финансового вознаграждения.

Иностранные инвестиции – это долгосрочные вложения капитала, которые владельцы из других стран направляют в различные отрасли экономики России. Инвестиционный климат в стране и привлекательность объекта инвестирования определяют их объем.

- Иностранные инвестиции представляют собой капитальные средства, вывезенные из одной страны и вложенные в различные виды предпринимательской деятельности за рубежом с целью извлечения прибыли или процента.

- Согласно закону об иностранных инвестициях – это вложение иностранного капитала в объект предпринимательской деятельности на территории России в виде объектов гражданских прав, принадлежащих иностранному инвестору, в том числе денег, ценных бумаг, иного имущества, имущественных прав на результаты интеллектуальной деятельности, а также услуг и информации.

- Иностранные инвестиции — это все виды вложений имущественных (денежных) и интеллектуальных ценностей иностранными инвесторами, а также зарубежными филиалами российских юридических лиц в объекты предпринимательской и других видов деятельности на территории России с целью получения последующего дохода.

В иностранных инвестициях нуждается любая страна в мире, каким бы высоким ни был уровень ее экономического развития. Российская Федерация не является исключением, ей тоже требуется иностранный капитал для решения экономических задач и проведения реформ.

Использование иностранных инвестиций является объективной необходимостью, обусловленной системой участия экономики страны в международном разделении труда и переливом капитала в отрасли, свободные для предпринимательства.

Привлечение иностранного капитала относится к стратегическим задачам развития российской экономики.

Создание благоприятных условий для увеличения притока средств иностранных инвесторов является одним из приоритетных направлений государственной экономической политики в РФ.

ВИДЫ ИНОСТРАННЫХ ИНВЕСТИЦИЙ

Существует ряд признаков, по которым можно классифицировать все инвестиции в целом, в том числе и иностранные.

В зависимости от активов, в которые инвестируется капитал, выделяют:

- реальные;

- финансовые;

- нематериальные иностранные инвестиции.

Реальные инвестиции – инвестирование капитала в реально существующие и действующие проекты.

К реальным инвестициям можно отнести вложения в строительство каких-либо объектов, а также инвестирование в образование и медицину.

Финансовые инвестиции — инвестирование капитала путем приобретения ценных бумаг и других денежных активов.

Нематериальные инвестиции – инвестирование капитала путем приобретения нематериальных активов, то есть различных патентов, лицензий, торговых марок и др.

В зависимости от формы собственности выделяют:

- государственные;

- частные;

- смешанные инвестиции.

Государственные инвестиции осуществляются за счет средств государственного бюджета. Выделяются только при официальном решении правительства страны. Представляют собой государственные кредиты, помощь другим странам, а также различные гранты.

Частные инвестиции осуществляются за счет личных средств инвесторов. Представляют собой покупку различных объектов.

Смешанные инвестиции осуществляются как государственными, так и частными инвесторами.

В зависимости от объекта вложений выделяют: — прямые; — портфельные;

Прямые инвестиции – это вложения в акции, ценные бумаги, облигации. Процент приобретаемого капитала составляет более 10% от всех акций конкретного предприятия. Использование прямых инвестиций подразумевает непосредственное участие инвесторов в управлении данным предприятием.

Портфельные инвестиции – это вложения иностранных инвесторов в ценные бумаги. Основное отличие портфельных инвестиций от прямых заключается, в том, что процент приобретаемого капитала составляет менее 10%. Использование такого вида инвестиций не подразумевает активного участия инвесторов в делах компании.

В зарубежной литературе иностранные инвестиции обычно делятся на прямые и портфельные (предпринимательская форма инвестиций).

В отечественной литературе дополнительно выделяют прочие иностранные инвестиции (ссудная форма инвестиций).

Прочие инвестиции — вклады в банки, торговые кредиты, кредиты правительства иностранных государств, прочие кредиты и т. п.

Этот вид иностранных инвестиций занимает более 57% от общего объема инвестиций.

В зависимости от срока, в течение которого инвестор планирует получать прибыль, выделяют:

- краткосрочные (от одного дня до одного года);

- среднесрочные (от одного года до трех лет);

- долгосрочные вложения (более трех лет).

В зависимости от характера использования выделяют:

- предпринимательские;

- ссудные инвестиции.

Предпринимательские инвестиции – это инвестирование капитала в различные виды предпринимательской деятельности. Прибыль достигается путем получения дивидендов.

Ссудные инвестиции отличаются от предпринимательских только видом получаемой прибыли. Здесь прибыль достигается путем получения ссудных процентов.

С точки зрения страны, принимающей капитал, в том числе России, предпочтительнее вложения иностранного капитала в виде прямых инвестиций, так как они не требуют возврата и заинтересовывают инвестора повышать эффективность деятельности компании, в которую они вложены.

Портфельные инвестиции, т. е. покупка иностранцами акций и облигаций коммерческих организаций, также может быть источником финансирования производства.

Однако портфельные инвестиции очень чувствительны к изменениям конъюнктуры и могут быстро перемещаться из одной страны в другую.

ФОРМЫ ИНОСТРАННЫХ ИНВЕСТИЦИЙ

По закону, иностранный инвестор имеет право осуществлять инвестиции на территории РФ в любых формах, не запрещенных законодательством РФ.

Основными формами иностранных инвестиций являются:

- создание предприятий, полностью принадлежащих иностранным инвесторам;

- долевое участие в капитале предприятий, создаваемых совместно с юридическими лицами либо гражданами РФ;

- приобретение предприятий, имущественных комплексов, зданий, сооружений;

- приобретение иных имущественных прав; — приобретение облигаций, акций, паев и иных ценных бумаг; — инвестиции в форме государственных займов;

- приобретение прав пользования землей и иными природными ресурсами.

Банки выдают кредиты обычно под предоставление правительственных гарантий. Правительство через аффилированные организации (министерства, специально созданные фонды) выступает гарантом предприятия и выплачивает сумму кредита иностранному инвестору в случае невозврата.

- Объектами инвестиционной деятельности являются:

- недвижимое и движимое имущество (здания, сооружения, оборудование и другие материальные ценности) и соответствующие имущественные права;

- вновь создаваемые и модернизируемые основные фонды и оборотные средства во всех отраслях;

- ценные бумаги;

- целевые денежные вклады.

- права на интеллектуальные ценности; — научно-техническая продукция;

Правовое регулирование иностранных инвестиций на территории РФ осуществляется Федеральным законом от 9 июля 1999 г. № 106-ФЗ «Об иностранных инвестициях в Российской Федерации» с последующими изменениями и дополнениями, другими законами и правовыми актами, а также международными договорами.

РОЛЬ ИНОСТРАННЫХ ИНВЕСТИЦИЙ

Приоритетное значение среди различных форм иностранных инвестиций имеют прямые инвестиции, так как они оказывают существенное воздействие на национальные экономики и международный бизнес в целом.

Роль прямых иностранных инвестиций заключается: — в содействии общей социально-экономической стабильности, стимулировании производственных вложений в материальную базу (в отличие от спекулятивных и нестабильных портфельных инвестиций, которые могут быть внезапно выведены с негативными последствиями для национальной экономики); — в способности активизировать инвестиционные процессы в силу присущего инвестициям мультипликативного эффекта; — в сочетании переноса практических навыков и квалифицированного менеджмента со взаимовыгодным обменом ноу-хау, облегчающим выход на международные рынки; — в способности при правильных организации, стимулировании и размещении ускорить развитие отраслей и регионов; — в активизации конкуренции и стимулировании развития среднего и малого бизнеса; — в стимулировании развития производства экспортной продукции с высокой долей добавленной стоимости, инновационных товаров и производственных технологий, управления качеством, ориентации на потребителя;

в содействии росту занятости и повышению уровня доходов населения, расширению налоговой базы.

Факторы определяющие инвестиционную привлекательность

- Положительную роль в привлечении иностранных инвестиций играют следующие факторы: — богатые и сравнительно недорогие природные ресурсы (лес, нефть, газ, уголь, полиметаллы, алмазы и др.); — огромный внутренний рынок; — относительная дешевизна квалифицированной рабочей силы; — отсутствие серьезной конкуренции со стороны российских производителей; — кадры с достаточно высоким уровнем базового образования, способные к быстрому восприятию новейших технологий в производстве и управлении;

- возможность получения быстрой сверхприбыли.

Главным фактором, снижающим инвестиционную привлекательность российского рынка, подавляющее большинство инвесторов считают коррупцию.

Другим существенным фактором, сдерживающим инвестиционную активность иностранных инвесторов, являются административные барьеры, значительно увеличивающие издержки ведения бизнеса.

Бюрократическая волокита при оформлении необходимых разрешений, лицензий, заключений, виз и других документов значительно осложняет хозяйственную деятельность и увеличивает сроки реализации инвестиционных проектов.

Еще одним негативным фактором является несовершенство законодательной базы и правоприменительной практики.

Также не способствует инвестиционной привлекательности неразвитая инфраструктура, в том числе транспорт, связь, система коммуникаций, гостиничный сервис.

Преимущества и недостатки иностранных инвестиций

Иностранные инвестиции имеют следующие преимущества по сравнению с другими видами международной экономической помощи:

Иностранные инвестиции способствуют развитию эффективных интеграционных процессов, включению национальной экономики в мировое хозяйство, благоприятствуют и способствуют умелому использованию преимуществ международного разделения труда, глобализации, нахождению и освоению эффективных ниш в системе мирового хозяйства. 2.

Дополнительный источник капитала, существенно увеличивающий ресурсы страны для обновления и расширения основного капитала, реализации инвестиционной политики, обеспечивающий подъем и развитие национальной экономики, насыщение рынка конкурентоспособными товарами и услугами.

Иностранные инвестиции побуждают к овладению и закреплению опыта функционирования рыночной экономики, освоению присущих ей правил игры. 4. Служат источником средств для внедрения прогрессивных технологий, ноу-хау, современных методов управления и маркетинга.

Иностранные инвестиции сближают условия функционирования капитала в стране с общепринятыми в мире и ускоряют процесс формирования благоприятного инвестиционного климата, как для отечественных, так и для иностранных инвесторов, что в свою очередь порождает уверенность иностранного инвестора в возврате вложенных средств с достаточной прибыльностью.

Способствуют обучению персонала, эффективно использующего новые технологии, рыночные механизмы, осваивающего международный опыт.

Способствуют расширению ассортимента выпускаемой продукции. 8. Способствуют расширению экспорта и поступления иностранной валюты. 9. Не увеличивают внешнего долга страны, а напротив, способствуют получению средств для его погашения. 10. Увеличивают объем налоговых поступлений, позволяющих расширить государственное финансирование социальных и других программ.

Способствуют повышению уровня жизни и покупательной способности населения.

Вложения иностранных капиталов могут оказывать на экономику принимающих стран как положительные, так и отрицательные воздействия.

Как показывает международная практика, к отрицательным последствиям привлечения иностранного капитала можно отнести: — подавление местных производителей и ограничение конкуренции; — усиление зависимости национальной экономики, угрожающее ее экономической и политической безопасности; — репатриация капитала и перевод прибыли в различных формах (дивидендов, процентов, роялти и др.), что ухудшает состояние платежного баланса принимающей страны; — увеличение импорта оборудования, материалов и комплектующих, требующее дополнительных валютных расходов; возможная деформация структуры национальной экономики; — упадок традиционных отраслей национальной экономики; — ослабление стимулов для проведения национальных НИОКР вследствие ввоза иностранной технологии, что, в конечном счете, может привести к усилению технологической зависимости;

— ухудшение состояния окружающей среды в результате перевода в страну «грязных» производств и хищнической эксплуатации местных ресурсов.

Разумеется, все перечисленные выше преимущества и недостатки иностранных инвестиций не реализуются автоматически, а существуют лишь в потенции. Поэтому принимающие страны должны проводить разумную политику регулирования иностранных инвестиций, которая позволяла бы в полной мере использовать их положительные эффекты и устранять или минимизировать отрицательные.

Варианты получения инвестиции из-за рубежа

Какие разновидности инвестиций существуют. Как государству повысить привлекательность для иностранных инвесторов.

Одна из главных задач каждой компании, организации или государства – это привлечение иностранных инвестиций. Объяснить подобные стремления просто.

Деньги, полученные извне, становятся мощной стартовой площадкой для реализации новых проектов и их развития. Итог – повышение прибыльности бизнеса, что очень выгодно, как для владельца, так и для инвестора, получающего прибыль.

Единственная сложность – правильно стимулировать иностранные инвестиции, а здесь нужно обладать некоторыми знаниями, учитывать существующие методы и уметь их применять на практике.

Основные виды

Что такое иностранные инвестиции? По сути, это капитал (денежные средства), которые вывозятся из одного государства и вкладываются в развитие бизнеса другой страны. Основная цель подобных вложений – получение дальнейшей прибыли или определенного процента компании.

При этом формы привлечения иностранных инвестиций могут быть различными:

- государственные. Здесь решение о передаче средств принимается на правительственном уровне, а капитал выделяется из государственного бюджета. Подобный капитал представляются в виде кредитов, займов или межгосударственной помощи;

- частные. Такой вид вложений подразумевает передачу средств со стороны частного инвестора, который вкладывает свои личные деньги в бизнес другой страны. При этом бизнесмен самостоятельно принимает решение, касающееся объемов, сроков и условий сделки;

- смешанные. Особенность таких инвестиций – финансовые вливания из одной страны в другую с участием государственных и частных структур.

Важно понимать, что современные инвестиции могут различаться по характеру применения. Они бывают:

- предпринимательскими. В этом случае деньги передаются для развития конкретного вида бизнеса, а задача инвестора – получение дохода в виде дивидендов;

- ссудные инвестиции представляю собой одну из форм кредитования, когда получатель средств обязуется выплачивать определенный процент от переданного в пользование капитала.

Но и это еще не все. Иностранные вложения можно условно поделить на портфельные, прямые и прочие. Рассмотрим каждый из вариантов подробнее:

Прямые инвестиции – это вложения от иностранных граждан, дающие право принимать участие в управлении компанией, принятии важных решений, получении процента от прибыли и так далее. Такие отношения, как правило, носят долговременный характер и подразумевают заключение сделки на срок от одного года и более. Для лучшего понимания рассмотрим, какие вложения относятся к прямым. Их несколько:

- покупка зарубежным инвестором части акций понравившейся компании. При этом общий объем вложений должен быть нем меньше, чем 15-20% от общего размера акционерного капитала компании;

- реинвестирование дохода, полученного в период деятельности конкретной структуры в той части, которая соответствует доле иностранного спонсора;

- выплата существующей задолженности или передача средств в форме кредита между основной компанией и ее «дочкой» за рубежом.

Портфельные инвестиции – финансовые вливания, задача которых не контроль над компанией, а получение стабильного дохода в будущем. Такие вложения подразумевают скупку ценных бумаг в объеме, не позволяющем контролировать работу компании (как правило, до 10% от суммарного размера акционерного капитала). Кроме этого, «портфельный» вариант подразумевает покупку других ценных бумаг компании – акций, облигаций, векселей и так далее. Самое главное, такое привлечение иностранных инвестиций производится в свободной форме, то есть через продажу активов на бирже.

К прочим вложениям можно отнести оформление товарных займов, получение банковских кредитов и так далее.

Из всех перечисленных выше финансовых вливаний наилучший вариант – получение прямых инвестиций. Именно они дают гарантию быстрого решения текущих финансовых проблем компании и организации сотрудничества с инвестором.

Основные проблемы

Нельзя забывать, что финансовые вливания извне могут иметь различные последствия для получателя. Так, можно выделить следующие проблемы в привлечении иностранных инвестиций:

- резкий спад в инвестиционной деятельности компании. Как правило, по своим темпам он существенно опережает текущий производственный спад. В итоге нарушаются условия всех видов воспроизводства, капиталоемкие отрасли начинают отставать в развитии, уменьшаются объемы технического производства;

- снижается часть общих накоплений в случае применения ВВП. При этом в качестве общего накопления стоит понимать факт «чистой» покупки услуг или товаров, которые поступили вместе с импортом, но еще не были потреблены;

- нехватка инвестиционного капитала может привести к целому ряду проблем, когда производственные средства устаревают морально и физически. Дальнейшее развитие в такой ситуации становится невозможным;

- технологическая структура инвестиций не способствует ускорению процессов обновления капитала. При этом часть расходов, предназначенных для обновления оборудования, будет снижаться;

- различные регионы страны развиваются различными темпами, что становится заметным и потенциальному инвестору. Как следствие, формируется так называемая дифференциация регионов;

- появляются большие риски, которые связаны с резким повышением цен и снижением рентабельности. Как следствие, привлечение дальнейших инвестиций из-за рубежа становится невозможным.

Государственные гарантии

Обеспечить постоянный приток капитала из других стран можно только при наличии надежной защиты инвестиций со стороны законодательной сферы.

Человек, который передает свои деньги, должен быть уверен в их безопасности. В противном случае итогом будет не приток, а отток иностранного капитала.

Зарубежные инвесторы будут забирать свои деньги из бизнеса, опасаясь их потерять в ближайшем будущем.

Защита интересов зарубежных инвестором может производиться:

- путем участия в Конвенции по разрешению инвестиционных спором между инвесторами из других государств и страной, «принимающей» инвестиции;

- через подписание межгосударственных соглашений, касающихся защиты интересов иностранных инвесторов;

- путем внесения изменения в конституцию или создание специализированных нормативных актов, направленных на защиту интересов потенциальных инвесторов.

Любое государство, которое планирует создать положительный инвестиционный климат и привлечь средства из-за рубежа, должно не только знать перечисленные выше методы, но и успешно реализовывать их на практике.

В противном случае денег можно не дождаться. Идеальный вариант, когда неприкосновенность собственности четко прописана в конституции страны.

При этом экспроприация должна быть возможной только в одном случае – при грубом нарушении общественных интересов.

Кроме этого, в конституции страны должно быть закреплено право на получение компенсации и прописаны все методы урегулирования при появлении спорных вопросов.

Подобные гарантийные обязательства должны распространяться не только на внутреннего предпринимателя, но и для иностранных бизнесменов.

Страны, которые уделяют особую роль привлечению инвестиции, обязательно конкретизируют основные положения в нормативных актах.

Что касается межгосударственных соглашений, то в них могут быть предусмотрены:

- различные бонусы инвесторам из-за рубежа и условия взаимной защиты капитала;

- условия защиты иностранной собственности;

- гарантии перевода полученной прибыли в другие страны и выплаты компенсаций в случае экспроприации собственности иностранного гражданина;

- рассмотрение спорных вопросов, касающихся инвестиционной деятельности и так далее.

Способы повышения привлекательности для инвесторов

Но описанные выше методы не единственные. Существуют и другие способы, позволяющие привлечь инвестиции в государство:

- улучшение имиджа страны за счет создания специальных рекламных материалов, характеризующих государство с положительной стороны. Для этих целей могут использоваться средства массовой информации, организовываться соответствующие встречи и так далее. Такие мероприятия требуют огромных затрат от государства, поэтому с целью их снижения ведется работа над развитием какой-то одной, наиболее важной отрасти;

- предоставление полного спектра услуг со стороны государства. К таковым можно отнести налоговый контроль, упрощение процессов регистрации, оформление разрешительных документов и так далее. При этом в основе действий должны быть исключительно национальные интересы;

- создание дополнительных условий для привлечения иностранного капитала, к примеру, предоставление дополнительных финансовых или фискальных льгот, финансовых субсидий. Основное условие – полная прозрачность всех финансовых операций и выполнение всех требований, выдвигаемых государством.

В большинстве развитых стран предпочтение отдается налоговым льготам.

В государствах, которые только становятся на путь развития, чаще выбираются другие методы — снижение налоговых сборов, возврат части выплаченного налога, предоставление налогового «отпуска» и так далее.

Государства, которые переживают переходный процесс в экономике, применяют такие методы, как снижение налоговой ставки, уменьшение пошлин на сырье и оборудование.

Вывод

Описанные в статье принципы подходят не только для государства в целом, но и для небольших компаний. Важно понимать, что для привлечения денег извне должна быть создана соответствующая база. Как только инвестор увидит ответственно отношение и убедится в защите своих интересов, он обязательно принесет свои деньги в страну.

Иностранные инвестиции в России: их виды, формы и роль

Вне зависимости от уровня экономического развития любая страна нуждается в привлечении иностранных инвестиций. Это обусловлено участием стран в международном разделении труда и перемещением капитала в открытые для предпринимательства отрасли.

Российская Федерация не является исключением. Иностранные инвестиции в России также необходимы, как капитал для решения местных стратегических задач и экономического роста.

Одним из приоритетных направлений государственной экономической политики России является обеспечение притока иностранных инвестиций в страну.

Иностранные инвестиции

Инвестиции – вложение определенных активов с перспективой извлечения финансовой выгоды. Если присутствуют финансы другого государства, то определение немного меняется.

Иностранные инвестиции – долгосрочные вложения капитала, вывезенного из одной страны, в предпринимательскую и иного вида деятельность другой страны с целью получения прибыли. Под иностранными инвестициями в России понимаются все виды вложений имущественных (деньги, ценные бумаги) прав и интеллектуальных ценностей, а также услуг и информации иностранными инвесторами.

Виды иностранных инвестиций

В зависимости от активов иностранные инвестиции подразделяются на:

- Реальные. Под реальными инвестициями понимаются вложения в реально существующие проекты. Например, в строительство, а также образование и здравоохранение.

- Нематериальные инвестиции – приобретение нематериальных активов. Это патенты, торговые марки, лицензии.

- Финансовые. К финансовым активам относятся приобретение ценных бумаг и иных денежных активов.

По форме собственности выделяют:

- Частные

- Государственные

- Смешанные

Частные инвестиции представляют собой вложение личного капитала инвесторов в предпринимательскую и иную деятельность на зарубежной территории.

Государственные инвестиции осуществляются за счет государственного бюджета, который распределяется по официальному решению правительства.

Если взаимодействуют частные и государственные инвесторы, то такое сотрудничество называется смешанными инвестициями.

В зависимости от объекта вложений иностранные инвестиции подразделяются на:

Прямые и портфельные инвестиции – вложения в ценные бумаги. Прямые инвесторы принимают непосредственное участие в управлении предприятием и приобретают капитал более 10% от общей стоимости ценных бумаг. Во втором случае активного участия в управлении компанией инвестором не требуется. В таком случае прибыль варьируется в пределах до 10% от стоимости ценных бумаг.

По сроку получения прибыли инвесторами выделяют:

- Долгосрочные (более 3-х лет)

- Среднесрочные (от 1-го года до 3-х лет)

- Краткосрочные (от 1-го дня до 1-го года)

По характеру использования иностранные инвестиции делятся на:

- Предпринимательские

- Ссудные

Оба вида инвестиций подразумевают вложения в предпринимательскую деятельность. В случае ссудных инвестиций прибыль получается в форме ссудных процентов. Тогда как в случае предпринимательских – в виде дивидендов.

Формы иностранных инвестиций

К основным формам иностранных инвестиций относятся:

- Предприятия, полностью находящиеся во владении иностранных инвесторов

- Доля в капитале предприятия. Для этого может быть выкуплен как контрольный, так и обычный пакет акций.

- Имущественные комплексы, здания, сооружения

- Акции, облигации, паи и прочие ценные бумаги

- Государственные займы

- Права пользования земельными ресурсами

Роль иностранных инвестиций

Наиболее значимую роль для экономики любой страны играют прямые иностранные инвестиции. Их значение заключается в:

- Обеспечении социально-экономической стабильности

- Активизации инвестиционных процессов

- Взаимовыгодном обмене практическими навыками и менеджментом для выхода на международную арену

- Стимулировании развития отраслей и регионов

- Развитии экспортного производства с высокой долей добавленной стоимости и инноваций

- Стимулировании роста занятости населения и дальнейшего расширения налоговой базы

Привлечение иностранных инвестиций

Политика страны должна учитывать целый ряд факторов для повышения ее инвестиционной привлекательности для иностранных инвесторов. В их число входят такие факторы, как:

- Собственность на землю

- Экономическая стабильность

- Транспарентность и либеральность законов и норм

- Качество рабочей силы

- Развитость инфраструктуры

- Ставки по кредитам

- Спрос

Несмотря на положительное влияние рабочей силы, высокая заработная плата отрицательно сказывается на привлечении иностранных инвестиций. Также иностранные инвестиции очень чувствительны к налоговым стимулам. Согласно исследованиям, если повысить налоги на 1%, то это сокращает иностранные инвестиции на 0 – 5%. Точное значение зависит от страны и отрасли. В России этот показатель равен 3,7%.

Способы привлечения иностранных инвестиций:

- Инвесторы покупают местные организации, а также создают филиалы и смешанные предприятия.

- Вкладываются в уже развитые организации, которым требуется дополнительное финансирование.

- Покупают активы предприятий-экспортеров.

Компания, использующая иностранный капитал в своей деятельности, получает ряд привилегий. Таких как возможность стать международной, создать холдинг иили расширить географию. А также возможность получить дополнительные средства для развития и гарантии в отношении кредиторов.

Регулирование иностранных инвестиций

Формы и виды иностранных инвестиций

Иностранные инвестиции, как и инвестиции вообще, подразделяют на три вида (в зависимости от объекта вложения инвестиций): прямые, прочие и портфельные.

- К прямым относят такие инвестиции, которые сделаны физическими или же юридическими лицами, но они должны обладать не менее 10% (в зависимости от законодательства той страны, где находится предприятие) акционерного капитала или акций данной организации.

- Портфельные инвестиции имеют отличие от прямых тем, что покупка облигаций, акций, паев и т.д. составляет менее десяти процентов в складочном (уставном) капитале организации.

- А что же тогда относится к прочим иностранным инвестициям? К ним относят такие инвестиции как прямые и портфельные, но не подпадающие под их условия инвестиции. Например, торговые кредиты, банковские вклады.

- В зависимости от активов, в которые осуществляется вложение капитала данные инвестиции бывают: реальными, нематериальными и финансовыми.

- Реальные инвестиции – это инвестирование в любой долгосрочный проект, который связан с покупкой уже существующих или же новых производственных объектов настоящих активов за рубежом, непосредственно участвующих в процессе производства.

- Финансовые инвестиции означают покупку иностранных денежных активов или ценных бумаг.

- Нематериальные инвестиции – это приобретение концессий, патентов, различных лицензий и торговых марок и других нематериальных активов.

- По формам собственности на инвестиционные ресурсы выделяют:

- Государственные инвестиции, которые являются вложениями денежных средств государственных бюджетов, которые направляются за границу по решению Правительства страны. Данные средства могут быть выделены и с помощью государственных кредитов, помощи, займов, грантов.

- Частные инвестиции – это такие денежные средства инвесторов, которые вложены в различные объекты и размещены вне страны резидентства частного инвестора.

- Смешенные иностранные инвестиции – вложения, которые осуществлены за границей и частным и государственным инвесторами.

В зависимости от характера использования существуют предпринимательские и ссудные инвестиции.

- Предпринимательские инвестиции – это косвенные или же прямые вложения в разные виды бизнеса, целью которых является получение прибыли с помощью дивидендов.

- Ссудные инвестиции – это инвестиции доход по которым инвестор получает при помощи ссудных процентов.

Формы и виды иностранных инвестиций почти всегда выделяют как синонимы, т.е. они равны, однако можно выделить также следующие формы иностранных инвестиций:

в основной капитал (фонды) (инвестирование денежных средств в такие объекты, которые по законодательству страны, где находится предприятие, подпадают под определение основной капитал или фонды: машины и оборудование, здания и сооружения, компьютеры, станки и т.д.

финансовые инвестиции предполагают покупку за счет иностранных инвестиций различных ценных бумаг, а также вкладывание в уставный капитал не только данных инвестиций (денежных средств), но и купленных за них различных объектов, например, машины, оборудование, материалы и т.д.

ПРАВОВОЕ РЕГУЛИРОВАНИЕ ИНОСТРАННЫХ ИНВЕСТИЦИЙ

И как же осуществляется правовое регулирование иностранных инвестиций? Есть несколько уровней их регулирования: национальный и международный, т.к. иностранные инвестиции затрагивают минимум две страны: нахождения инвестора и получателя инвестиций (организации, например).

Все законодательство, которое направлено на регулирование иностранных инвестиций, классифицируют как: нормы международных договоров, общегражданское и специальное законодательства.

Начнем с норм международных договоров. Они появляются при необходимости регулирования на международном уровне. Действие данных норм направлены на отношения, которые связаны с использованием и приобретением иностранных инвестиций. Что сюда относят?

- Международные двусторонние соглашения направленные на защиту и поощрение иностранных инвестиций. Они рассматриваются только как дополнительные гарантии к существующим нормам, которые есть в национальных законах.

- Международные соглашения о борьбе с двойным налогообложением. Они направлены на уплату налогов только один раз.

- Конвенции со многими сторонами. Они направлены на более тесную экономическую работу между многочисленными сторонами.

Общегражданское законодательство применяется тогда, когда специальное законодательство не может регулировать деятельность инвестора.

Специальное законодательство регулирует иностранные инвестиции с помощью различных национальных законов.

Виды иностранных инвестиций

Осуществляемые на основе эффективного сотрудничества между странами потоки инвестиционного капитала приобретают все большее значение.

Иностранные инвестиции — это вклад иностранного капитала в активы национальных компаний.

Это может осуществляться как в денежной, так и в товарной форме.

Иностранные инвестиции — это то, что помогает стабилизировать экономику страны и способствует ее росту.

Классификация иностранных инвестиций

Финансовые ресурсы компании недолговечны, поэтому их очень сложно восполнить путем привлечения различных кредитов и займов. На это влияют высокая норма прибыли и низкий уровень налогообложения.

Выход из строя основных производственных фондов не должен превышать 25% производственных мощностей. В 2006 г. он составил 50%.

Поэтому для того, чтобы обеспечить процесс воспроизводства, объем инвестиций ежегодно должен составлять от 100 до 170 млн долларов. Существует ряд преимуществ привлечения в страну иностранных инвестиций:

- возможность получения дополнительного финансирования крупных инвестиционных проектов;

- передача опыта, накапливаемого страной-инвестором на мировом рынке;

- стимуляция развития и роста внутренних инвестиций;

- получение доступа к новейшим технологиям и методам организации производства;

- помощь в разрешении денежных затруднений страны.

На территории Российской Федерации вложения иностранного капитала в объекты предпринимательской деятельности осуществляются на основе Федерального закона от 9 июля 1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации».

Иностранным инвестором могут быть: иностранные юридические лица, организации, не являющиеся юридическим лицом, граждане, постоянно проживающие за рубежом, а также иностранные государства.

Иностранные инвестиции в России могут осуществляться путем:

- долевого участия в предприятиях совместно с гражданами страны;

- создания новых предприятий, принадлежащих иностранным инвесторам;

- приобретения имущества и ценных бумаг;

- получение прав на пользования землей и природными ресурсами;

- заключение договоров, предусматривающих другие формы применения иностранных инвестиций. Иностранные инвестиции подразделяются на: прямые, портфельные и пр.

Прямые иностранные инвестиции — это вложения, предусматривающие долговременные отношения между партнерами. Прямые зарубежные инвестиции — это больше, чем просто финансирование капиталовложений в экономику, хотя и необходимое России.

Эти инвестиции представляют также способ повышения производительности и технического уровня российских предприятий. Иностранная компания приносит с собой новые способы организации производства, новые технологии и прямой выход на мировой рынок.

Воздействуя на национальную экономику в целом, прямые иностранные инвестиции имеют преимущественное значение. Их роль заключается в следующем:

- способность расширить инвестиционные процессы, поднять и оживить экономику;

- передача опыта, обучение различным ноу-хау;

- стимуляция производственных вложений;

- помощь в развитии среднего и малого бизнеса;

- устранение безработицы и повышение уровня доходов населения.

Портфельные иностранные инвестиции — приобретение прав на будущий доход посредством вложения капитала в акции иностранных предприятий без приобретения пакета акций. В этом случае необязательно создание новых производственных мощностей и контроль за ними.

Способы портфельного инвестирования:

- покупка ценных бумаг на рынке заграничных государств;

- покупка ценных бумаг в своей стране;

- вклад капитала в иностранные паевые фонды.

Портфельные инвестиции отличаются от прямых тем, что перед ними не ставится задача контроля над предприятием.

Прочие инвестиции — кредиты иностранных финансовых организаций под гарантию правительства страны-заемщика. Этот вид иностранных инвестиций занимает более 57% от общего объема инвестиций.

Государство гарантирует экспорт частного капитала. Страхование частных инвесторов государством практикуется во многих странах. Регулирование иностранных инвестиций между странами осуществляется заключением международных договоров. Есть ряд причин, по которым на сегодняшний день в России затруднено привлечение иностранного капитала:

- отсутствие стабильной правовой базы затрудняет регулирование деятельности иностранных инвесторов;

- ухудшение материального положения большей части населения;

- активный рост коррупции и криминала в предпринимательской деятельности;

- неразвитая инфраструктура, в том числе транспорт, связь, система коммуникаций, гостиничный сервис;

- нестабильная политическая ситуация;

- большие налоги и пошлины.

Но Россия может заинтересовать иностранных инвесторов:

- богатые и недорогие природные ресурсы;

- молодые высококвалифицированные и быстро обучаемые кадры;

- большой внутренний рынок;

- дешевая рабочая сила;

- возможность участия иностранных инвесторов в приватизации;

- быстрая сверхприбыль.

При правильном использовании возможностей Россия может выйти на первое место среди других западноевропейских стран. Официальная политика предполагает оказание поддержки прямым зарубежным инвестициям, но в силу вышеописанных причин иностранные компании испытывают большие затруднения, вкладывая капитал в российскую экономику.