Средняя доходность фондового рынка

Содержание статьи

Средняя доходность фондового рынка

купить индекс s&p 500

Прошедшее десятилетие было отличным для рынка акций. С 2011 по 2020 год средняя доходность на фондовом рынке составляла 13,9% годовых для индекса S&P 500. Прибыль может сильно варьироваться от года к году.

За это десятилетие только 2014 год (рост 13,8%) — был близок к среднегодовой доходности 13,9%. Никто не знает, в какой год доходность будут выше или ниже среднего.

Средняя доходность фондовой биржи

Когда инвесторы говорят «фондовый рынок», чаще всего имеется в виду индекс S&P 500. S&P 500 представляет собой совокупность — называемую индексом — более 500 (список обновляется каждый квартал с существенными изменениями ежегодно) крупнейших публично торгуемых компаний США. И хотя на фондовых биржах США торгуются еще тысячи акций, индекс S&P 500 сам по себе составляет около 80% всей стоимости фондового рынка, что делает его полезным показателем биржи в целом.

Результаты рынка из года в год могут значительно отличаться от средних. Возьмем для примера период 2011-2020 гг:

- Снижение на 4,4%: один год

- Рост на 2% или меньше: два года

- Более чем на 20%: три года

- Рост от 12% до 19%: четыре года

Другими словами, шесть из этих 10 лет закончились ростом, который сильно отличался от среднегодовой доходности 13,9% за это десятилетие. Из этих шести лет три года принесли значительно меньшую прибыль (один год, 2018 год, привел к убыткам), а три года принесли значительно более высокую прибыль. Два из этих лет — 2013 и 2019 — принесли доход более 30%, помогая компенсировать годы, когда доходность была ниже средней.

Доходность фондового рынка против инфляции

В дополнение к отображению средней доходности приведенная выше таблица также показывает полезную информацию о доходности акций с поправкой на инфляцию. Например, 1 доллар, вложенный в 1971 году, сегодня стоит 177,33 доллара. Но с точки зрения покупательной способности 177 долларов не стоят же сколько в 1971 году; с поправкой на инфляцию, на 177 долларов можно купить такое же количество товаров или услуг, которое вы могли бы купить в 1971 году за 27,12 доллара.

Покупка и удержание инвестиций

Если есть какой-то урок, который мы можем извлечь из разбивки годовых результатов по сравнению со средним значением, так это то, что у инвесторов гораздо больше шансов получить максимальную прибыль в течение длительных периодов времени. Просто нет точного способа предсказать, какие годы будут хорошими годами, а какие – неэффективными.

Но нужно иметь ввиду, что исторически фондовый рынок рос чаще, чем падал. Индекс S&P 500 вырос в цене за 40 из последних 50 лет, генерируя среднегодовую доходность 10,9%, несмотря на то, что только несколько лет индекс падал.

Вывод

Что делать человеку? Покупайте высококачественные акции, в идеале регулярно, в любых рыночных условиях, и удерживайте эти инвестиции в течение многих лет. Неопровержимые доказательства того, что инвесторы, которые пытаются торговать для получения более высокой прибыли с помощью краткосрочных движений или покупают и продают на основе прогнозов краткосрочных пиков и минимумов, обычно получают доход ниже среднего. Более того, эти стратегии требуют значительно больше времени и усилий, что приводит к увеличению сборов и налогов, что еще больше снижает ваши доходы.

Если вы хотите разбогатеть, инвестирование в акции — отличное место для начала. Но чтобы получить максимальную прибыль от инвестирования в акции, используйте проверенный и верный метод: покупайте хорошие акции и держите их как можно дольше.

Если вы решили настроить доход с помощью высокодоходных акций и индексов, то это можно сделать с помощью брокера Golden Stanley. Брокер имеет репутацию надежной компании, которая обеспечивает комфортные условия для клиентов. Инвестировать в акции ведущих компаний, S&P 500 и другие индексы можно по ссылке.

Как правильно рассчитать доходность акций в процентах годовых

У каждого начинающего инвестора рано или поздно возникает вопрос — а какова доходность моих акций (или других инвестиций) в % годовых? Как понять: обгоняет или проигрывает мой портфель банковскому вкладу или индексу? У меня ушло несколько вечеров чтобы составить таблицу, отражающую доходность моих инвестиций. Теперь я могу в режиме онлайн наблюдать за тем какова на текущий момент доходность моего портфеля в % годовых и на сколько я опережаю индекс или проигрываю ему.

Неверный расчет доходности

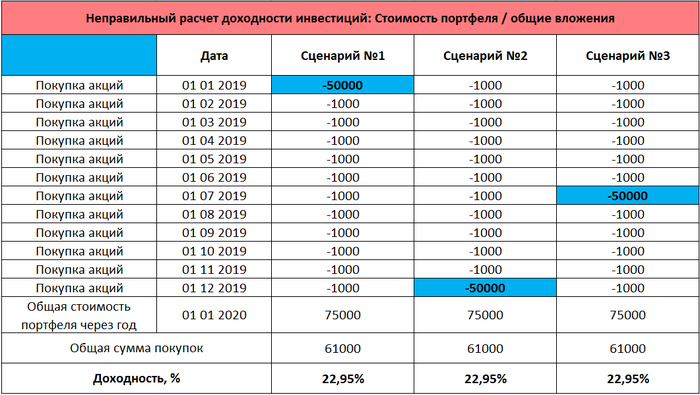

Новичок в инвестициях задаст вполне предсказуемый вопрос: «А что тут считать то? Нужно разделить общую стоимость портфеля на общие вложения. Это и будет доходностью». К сожалению, данная формула показывает лишь абсолютную доходность, которая никак не поможет вам в анализе своих инвестиций. Она работает только в том случае, если вы единовременно купили акции, а ровно через год посчитали доходность.

Но представьте следующие ситуации:

Ситуация №1. Вы начали инвестировать в фондовый рынок 1 января 2019 года, вложив 1000 рублей. Ежемесячно вы докупали ценные бумаги на 1000 рублей, но в последний месяц года (декабрь 2019) вы купили акций на 50 000 рублей.

Ситуация №2. Вы начали инвестировать в фондовый рынок 1 января 2019 года, вложив 50000 рублей. Ежемесячно вы докупали ценные бумаги на 1000 рублей до конца года.

Ситуация №3. Вы начали инвестировать в фондовый рынок 1 января 2019 года, вложив 1000 рублей. Ежемесячно в течение года вы докупали ценные бумаги на 1000 рублей, но в середине года, а именно в июле 2020 года, вы вложили 50 000 рублей.

ИТОГО: Во всех 3-х случаях вы вложили в фондовый рынок 61 000 рублей. Через год ваши вложения выросли до 75 000 рублей. Посчитаем доходность по формуле: Общая стоимость портфеля / общая сумма вложений. Я свел все данные расчета в табличную форму для наглядности.

Как видим, во всех трёх случаях доходность портфеля за год составила 22,95% годовых, что, конечно же, неверно. Кстати, приложение от брокера тоже считает неправильно. Ниже я приведу верный расчет и вы все поймете.

Верный расчет доходности

Мне, как долгосрочному инвестору, стало очень любопытно — как же всё-таки правильно рассчитать доходность при условии покупки акций с некой периодичностью на различные суммы в течение всего года. Оказывается в Excel’е есть функция ЧИСТВНДОХ, которая считает доходность правильно. Она учитывает и даты покупок и суммы.

Дата внесения суммы в 50 000 рублей в данных сценариях влияет на общую доходность, что логично. Если вы год назад внесли 50 000 рублей, а сегодня у вас 75 000, то вам понадобился целый год, чтобы получить прибыль в 15 000 рублей. А вот если вы получили 15 000 рублей всего за месяц, то доходность инвестиций гораздо выше, что и подтверждает таблица выше.

Рассчитываем доходность портфеля на практике

Для расчета доходности своего портфеля я использую связку из двух приложений: Yahoo Finance и Google Таблицы. Из первого можно легко экспортировать данные по всем сделкам, а во втором можно отслеживать доходность портфеля онлайн, подгружая котировки акций через функцию GOOGLEFINANCE. Лучшего решения для себя я пока что не нашел. Будем надеяться, что в будущем брокеры встроят в свои приложения правильный расчет доходности акций и не нужно будем изобретать велосипед. Итак, приступим к расчету.

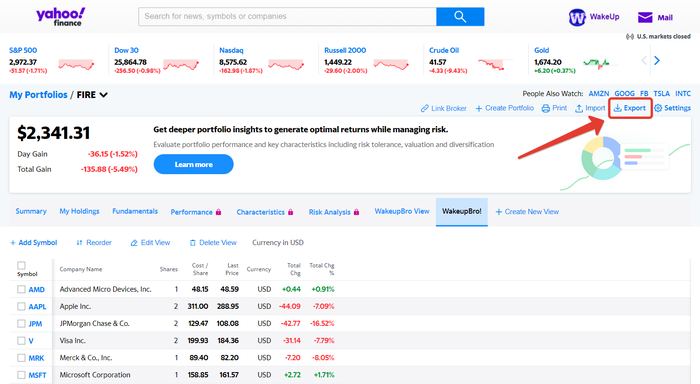

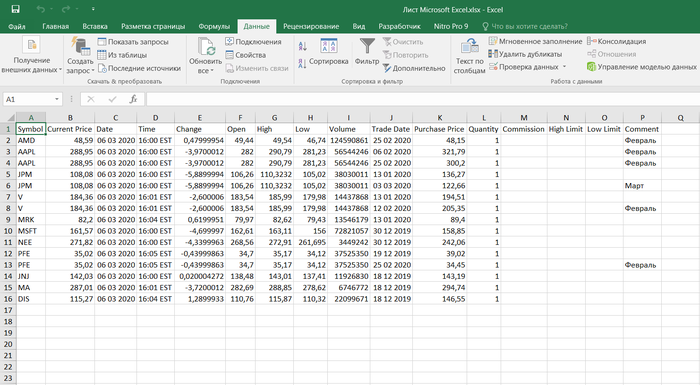

Экспорт данных из Yahoo Finance в Excel

Если вы можете экспортировать данные по сделкам из своего терминала или вы ведете свой учет, то отлично. Пропустите этот шаг. Если вы не ведете никакого учета и нет возможности вытащить данные в нормальном виде из брокерского приложения или терминала, то предлагаю вам для начала забить все данные по своим сделкам в Yahoo Finance, а именно: дату и цену покупки акций, а так же их количество. Когда перенесете свой портфель в Yahoo Finance, переходите к инструкции ниже.

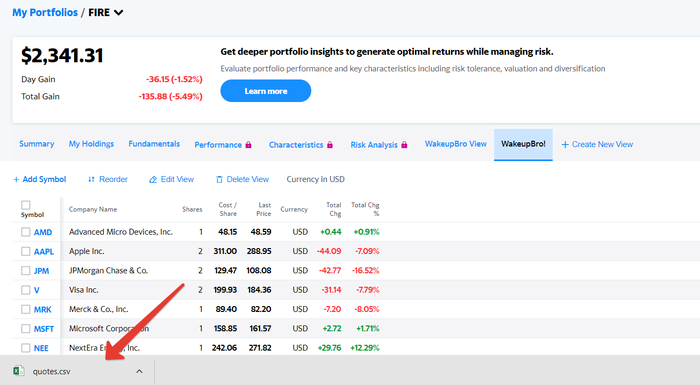

Шаг №1. В Yahoo Finance выбираем свой портфель, в правом верхнем углу нажимаем «Export».

Шаг №2. На компьютер скачается файл «quotes.csv».

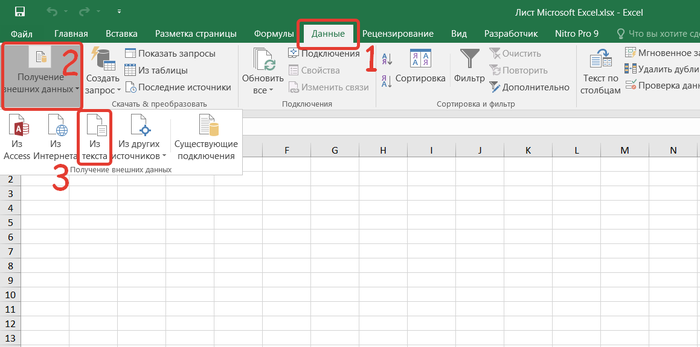

Шаг №3. Теперь нам нужно импортировать данные из скачанного файла «quotes.csv». Для этого открываем или создаем новый документ в Excel’е. Выбираем вкладку «Данные» ->> «Получение внешних данных» ->> «Из текста».

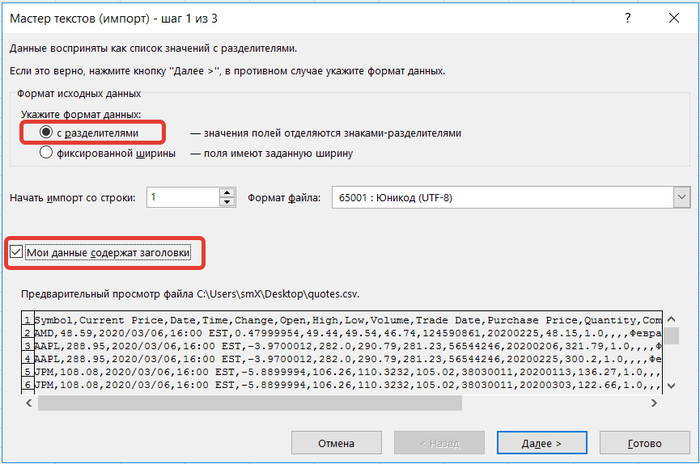

Шаг №4. На следующем экране ставим галочки напротив пунктов «с разделителями» и «мои данные содержат заголовки». Нажимаем «Далее».

Шаг №5. Здесь выбираем в качестве символа-разделителя «запятую». Жмем «Далее».

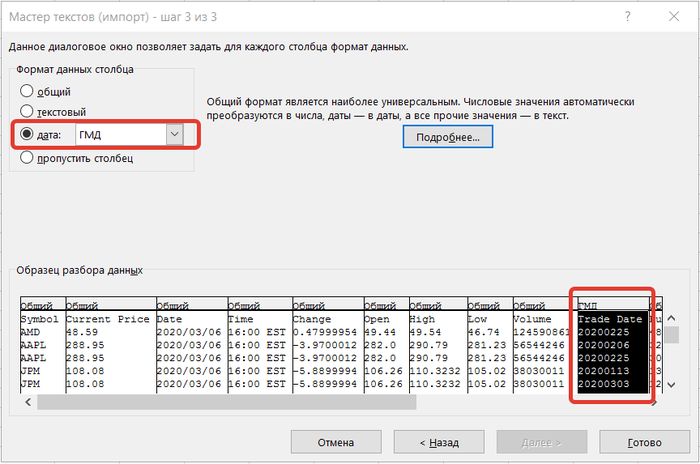

Шаг №6. Формат данных столбца — «дата», а именно формат «ГМД». Помимо этого обязательно нужно выбрать столбец с заголовком «Trade Date». Далее нажимаем на кнопку «Подробнее…».

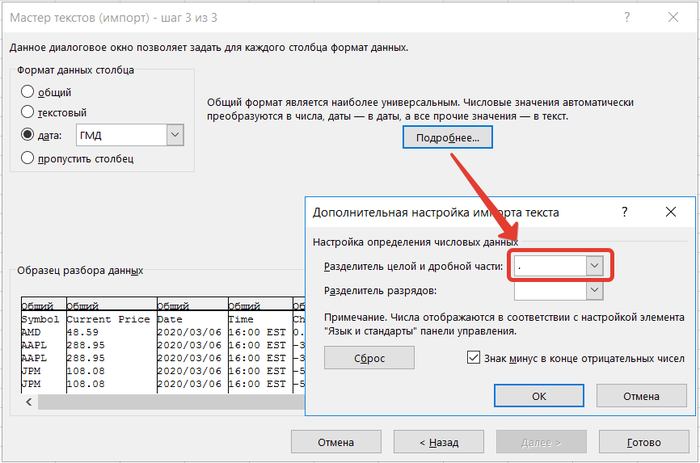

Шаг №7. Во вкладке «Подробнее» меняем разделитель целой и дробной части: вместо запятой нужно выбрать «.» точку. Жмем «ОК» и «Готово».

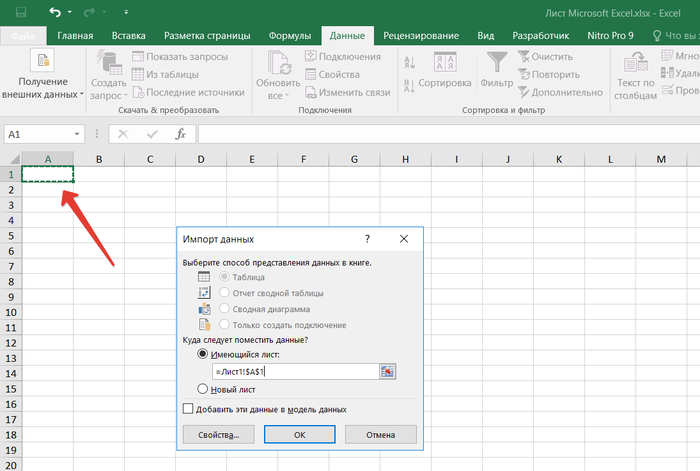

Шаг №8. Теперь выбираем любую ячейку на листе для вставки таблицы. Нажимаем «ОК».

Шаг №9. Готово! Мы вставили наши данные из Yahoo Finance в Excel.

Теперь нам нужно удалить столбцы с ненужной нам информацией. Удаляем все кроме: Symbol, Current Price, Trade Date, Purchase Price и Quantity. Данные этих столбцов мы занесем в Google таблицу, которая рассчитает нам правильную доходность наших акций.

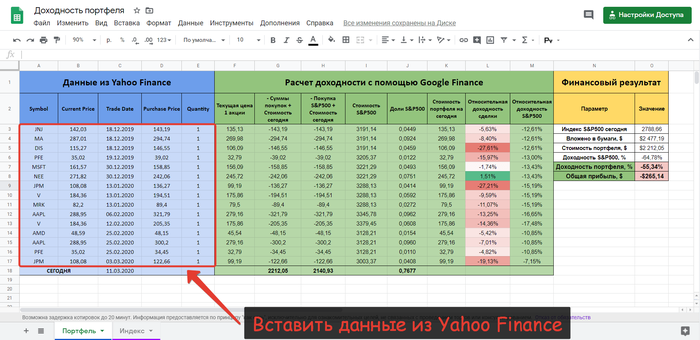

Работа с Google Таблицами

Для работы с Google таблицами вам понадобится Google аккаунт. Если у вас его ещё нет, то создайте его. Я сделал себе Google табличку, в которую заношу данные своего портфеля из Yahoo Finance. С помощью формулы «XIRR» (она же «ЧИСТВНДОХ» в Excel) я могу видеть корректную доходность своих акций. Вы также можете её использовать. Для этого открывайте мою Google таблицу, нажимайте «Файл» ->> «Создать копию». Теперь вы можете работать с таблицей и вносить свои данные по инвестициям.

Шаг №10. В таблице на листе «Портфель» вам необходимо внести свои данные (полученные в шаге №9) в соответствующие столбцы «Данные из Yahoo Finance». Если у вас не вмещаются данные по сделкам, то добавьте больше строк. Добавляйте где-нибудь в середине, чтобы формулы автоматически растянулись для вашего диапазона.

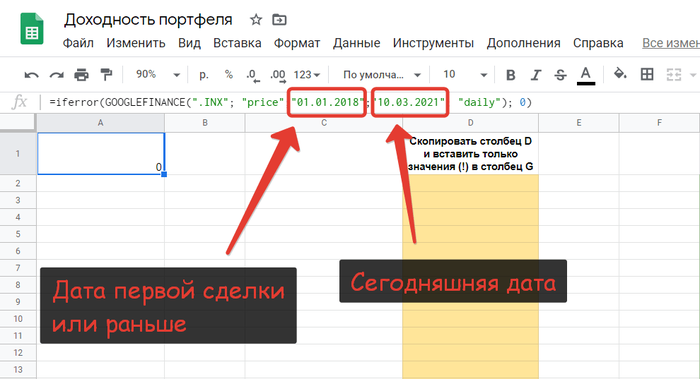

Шаг №11. Переходим на вкладку «Индекс». Я сравниваю свой портфель с индексом S&P500, поэтому мне необходимо подгрузить данные по котировкам индекса в те числа, в которые я приобретал акции. Для этого в первой ячейке (А1) нужно отредактировать формулу. Нужно изменить 2 даты. Первая — это дата вашей самой первой сделки в портфеле. Вторая — текущая дата, то есть сегодняшняя.

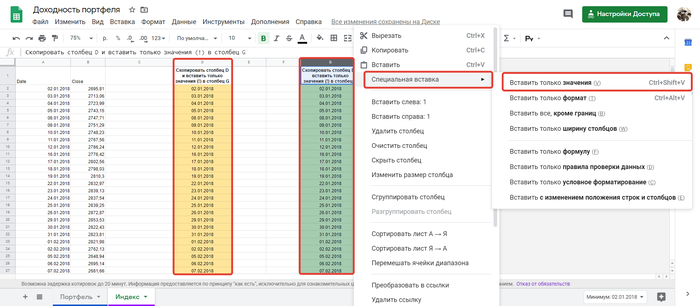

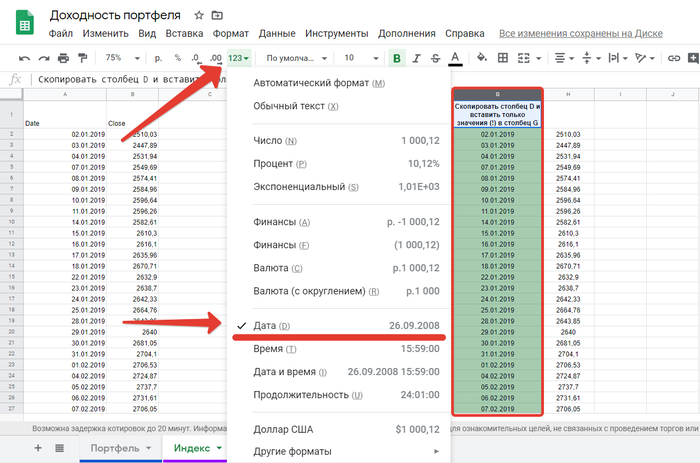

Шаг №12. Формула должна показать значения индекса S&P500 по дням в заданном промежутке времени. Теперь вам нужно скопировать столбец D и вставить только значения (!) в столбец G.

Шаг №13. Выделяем столбец G и задаем ему формат «Дата».

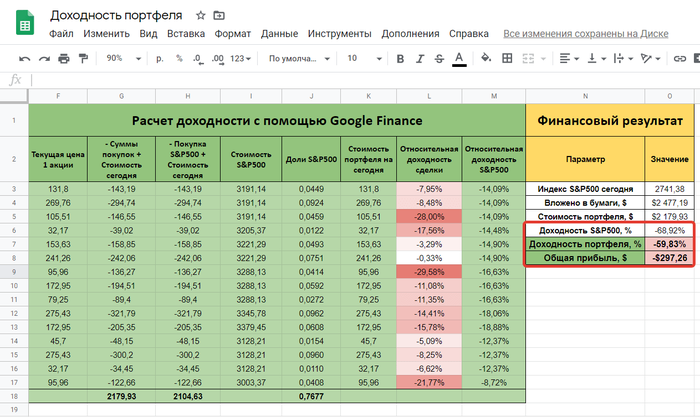

Шаг №14. Возвращаемся на вкладку «Портфель» и смотрим свой финансовый результат.

Финансовый результат

Как вы можете видеть, в момент написания этой статьи я имею доходность -59,83% годовых! Очень страшный результат, правда? Развал сделки ОПЕК+ и активно развивающийся коронавирус делают свое дело. Но на самом деле не все так печально, как могло показаться на первый взгляд. И вот почему:

— Я отношусь к долгосрочным пассивным инвесторам. А если быть точнее, то я иду по пути FIRE (инвестирую в фондовый рынок для досрочного выхода на пенсию). Просадки портфеля в плохие времена (коронавирус, война за нефть) меня не волнуют. При горизонте инвестирования в 10-15 лет грамотно составленный портфель вырастет в любом случае.

— При моей доходности в данный момент, я всё-равно обогнал индекс S&P500. То есть, если бы я вместо акций покупал бы ETF на индекс S&P500 в те же даты и на те же суммы, то сейчас имел бы доходность в -68,92% годовых! Но это скорее удача, а не личное достижение.

— При вложенных в акции США 2477$ в данный момент я имею 2179$. Таблица экстраполирует результат инвестирования за 3 месяца на целый год, поэтому показывает такую сумасшедшую отрицательную доходность. Если через год будут такие результаты, то вот это уже плохо.

-В долларах мой портфель просел всего на 297$. Но с учетом роста курса доллара по отношению к рублю — я оказался даже в плюсе, пусть и не очень большом.

Если в таблице вместо данных по индексу появятся ошибки, то переключитесь на вкладку «Индекс» и измените в формуле даты в первой ячейке (А1). Сам факт изменения дат исправляет ошибку. Если кто-то знает в чем причина — буду рад вашей помощи в комментариях.

Надеюсь эта статья окажется полезной для вас. Я инвестирую в американский фондовый рынок, поэтому в Google таблице я сравниваю свой результат с индексом S&P500. Причем, таблица не просто сравнивает ваш результат с ростом индекса за год. Она моделирует покупки самого индекса на те же суммы и в те же даты, в которые вы покупали акции. Таким образом, вы сможете понять что выгоднее: ваша личная стратегия или покупка индекса.

Если у вас акции российских компаний и вы хотите сравнить свой результат с индексом МосБиржи, то напишите в комментариях и я сделаю таблицу для российского рынка 😉

Оригинал материала в моем блоге:

Вам интересна тема FIRE и инвестиций в фондовый рынок? Подписывайтесь на мой Telegram-канал, где я публикую свой собственный опыт. Если ссылка не открывается, можете найти меня через поиск в самом Telegram’е — @wkpbro. Буду рад найти единомышленников!

Найдены дубликаты

Хорошо, опишу в следующих постах ) Но вообще мою стратегию вы можете почитать в блоге 😉

вопрос по таблице, а как учитывать несколько покупок по одной бумаге и в разное время или продажу акций?

Нет, пока у РФ брокера. Сейчас отличное время для бакса. Ведь он взлетел, а акции рынка США упали. Вы можете начать покупать топ американского рынка по хорошим скидкам. Единственное, что не стоит сразу покупать на всю сумму, ведь неизвестно где дно. Но лично я уверен, что покупая сегодня таких гигантов как Apple, Microsoft, Visa, Mastercard и др, я точно не прогадаю. Главное — не пытаться спекулировать. Это удается лишь единицам.

Есть несколько причин почему не ETF.

1. У брокеров в РФ таких вроде бы нет, а если и есть то только для квалифицированных инвесторов.

2. Если брать какой-нить ETF от Finex, то попадаем на комиссию в 0.9 или 1%. В то время как у американских брокеров она в десятки раз ниже.

3. Обладать частичками компаний психологически лично мне приятней, чем частью фонда.

4. Все-таки просто покупка етф на индекс — это просто скучно). Мне интересна эта тема. Меня заразил идеей пикабушник @sngisback и я, можно сказать, придерживаюсь его стратегии.

А российские кампании не рассматривали для инвестиций? Просто я на госслужбе и нам запрещено вкладываться в иностранные кампании

Ну вот сейчас видимо самое время для покупки акций российских компаний, так как доллар сейчас очень дорогой. Но пока не решил. Либо покупать акции из индекса МосБиржи, либо покупать индекс полной доходности SBMX — https://place.moex.com/products/etfs/SBMX

В длинную работает, написано ведь.

Итак автор потерял 297 баксов. То есть если бы он купил доллары и нихуя не делал, то денег у него было бы сейчас больше.

Ах да реальная доходность считается только тогда когда зафиксирована прибыль.

Также не вижу учета дивидендов от слова совсем. Или портфель подобран настолько заебись, что нет дивидендов?

Пиши еще! Даже интересно сколько останется денег от первоначальных вложений через 10 лет. Лол.

Я кажется нигде не писал, что я даю волшебную таблетку по зарабатыванию бабла) У меня долгосрочный план, поэтому нынешняя негативная ситуация на рынке меня не сильно заботит. А таблица дивиденды не учитывает. К сожалению, не смог найти способа реализовать это в автоматическом режиме. Только ручками забивать.

Знаешь, если бы ты выкладывал свой 10 летний опыт с графиками доходности, а затем задвигал бы про то, что еще на 10 лет планируешь, то это одно. А когда ты купил акций, потерял деньги и все это на промежутке времени аж в 3 месяца, то это ничего кроме смеха не вызывает.

у меня 20 летний план, 2 года уже позади) ..в целом он пока что ок пишет, никакого смеха)

И ради интпреса какая у тебя доходность в долларовом эквиваленте?

сейчас около -7,5%

Кажется название поста «как рассчитать правильно доходность», а не успешный успех инвестиций? Или вам просто нужно похейтить с утра?)

И в своем посте ты не написал про дивиденды. Так что и тут тоже мимо.

и как войти на этот рынок? Чьи-то услуги? Или самому? Если самому, то как начать?

На фондовый рынок можно зайти, открыв счет у брокера. Но перед тем как открывать счет, рекомендую почитать всё-таки литературу. Для новичков рекомендую «Хулиномику» и «Деньги без дураков». Вообще всё очень подробно расписывал здесь — https://wakeupbro.ru/moi-pervye-investicii-na-puti-k-fire/ . И ещё вот пошаговая инструкция по открытию брокерского счета — https://wakeupbro.ru/kak-kupit-akcii-apple-i-drugih-kompanij. . Кстати, это никак не реклама этого конкретного брокера, просто я пользуюсь им и поэтому пишу как что делать именно в нем.

ОК. Спасибо. Сохранил коммент

ЦБ раскрыл статистику по физлицам на бирже. Отражение российской действительности в обзоре регулятора. Выжимка из документа

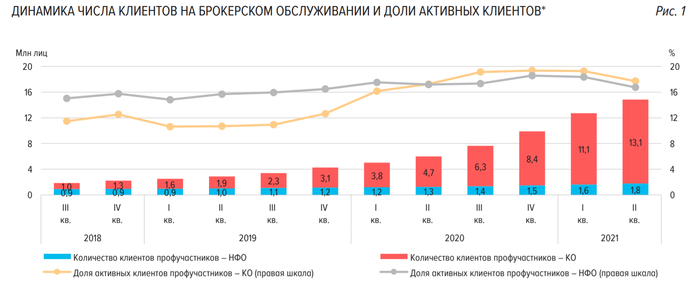

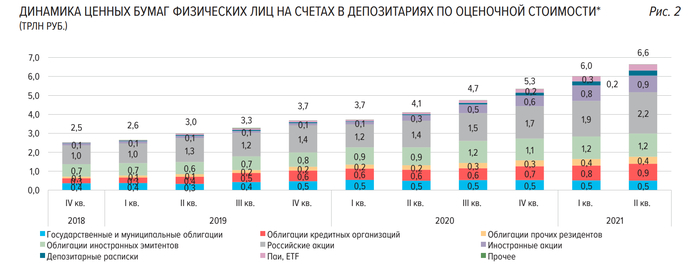

13 сентября вышел информационно-аналитический материал, который был подготовлен Центральным банком России и носит название «Обзор ключевых показателей профессиональных участников рынка ценных бумаг».

Он содержит в себе много статистики по физическим лицам. Я подготовил вам выжимку тех моментов, которые показались мне интересными.

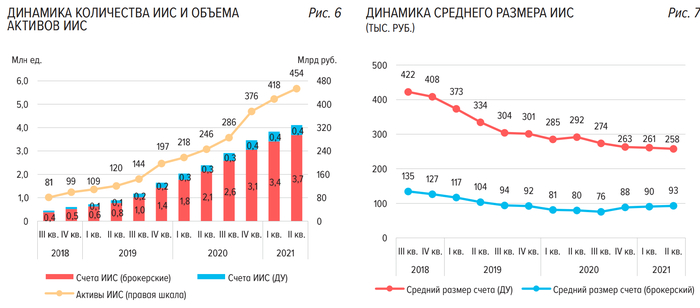

Динамика числа клиентов и объемов активов

Распределение по регионам

Сортировка в таблице по количеству клиентов с фондированными счетами на 1 тыс. населения

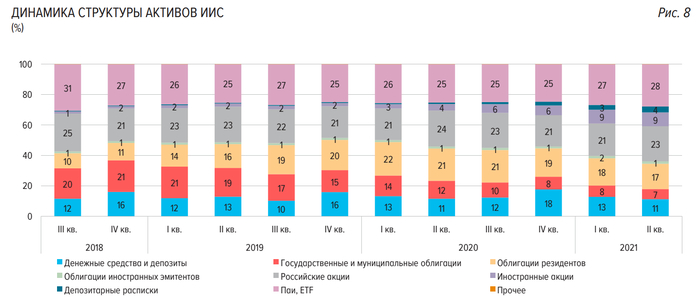

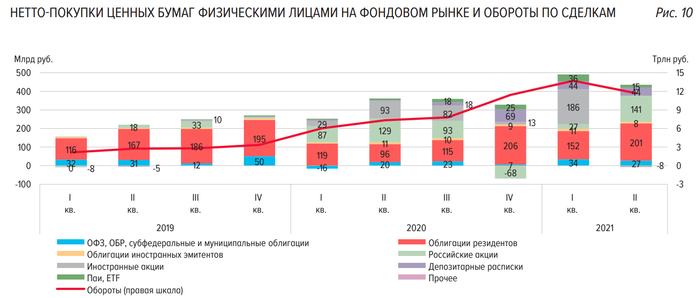

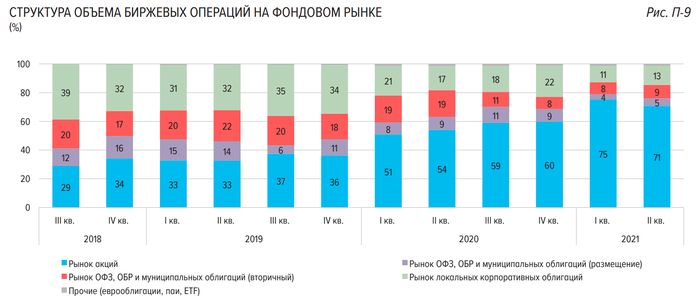

Про структуру торгов

Статистика оставляет двоякие впечатления. С одной стороны количество счетов, клиентов, объемов активов растет, что вроде бы хорошо. Но с другой стороны прослеживается насущная картина, которая проглядывается и без прочтения аналитики ЦБР: большая часть денег на счетах принадлежит клиентам из финансово благополучных регионов: Москва, Московская область, Санкт-Петербург. Что в целом логично и предсказуемо.

Кроме того, в материале ЦБ дает свое видение на дальнейшее развитие рынка брокерских услуг среди физических лиц:

Таким образом, периодическое сравнение вовлеченности российского населения в фондовый рынок (8% от всех проживающих в стране) с нашими заокеанскими партнерами (чуть ли не каждый второй в США) говорит нам о том, что в нашей стране есть еще непаханое поле и приличный потенциал. Но также стоит понимать, что на раскрытие данного потенциала потребуется немало времени, т.к. прежде всего должны повыситься доходы населения, а это процесс не быстрый. И если идти от обратного, то в США инвестирует каждый второй просто потому, что они — ведущая экономика мира и благосостояние среднестатистического «Джона» намного выше среднестатистического «Ивана».

На сем откланяюсь. Кому интересно ознакомиться с обзором ЦБ самостоятельно — прикрепляю ссылку на первоисточник.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

А если завтра финансовый кризис?

У тебя есть план на случай затяжной коррекции?

Такой вопрос мне недавно задали (@Cat.inHat) под одним из моих постов. Отвечу на него развернуто и расскажу о своем отношении к возможной затяжной коррекции на фондовом рынке.

Мой план подразумевает покупку акций американских компаний из индекса S&P500 и рассчитан на 15 лет. Это стадия активного накопления, где я зарабатываю деньги на основной работе и направляю до 50% от своих доходов на покупку акций. Мой текущий доход никак не зависит от ситуации на фондовом рынке и я не стану переживать из-за высокой волатильности на рынке в отличие от трейдеров, которые пытаются заработать на краткосрочных спекуляциях.

Я отношусь к покупке акций, как к покупке доли в бизнесе, поэтому затяжная коррекция на фондовом рынке на стадии активного накопления капитала – это, можно сказать, затяжная «черная пятница» для долгосрочных инвесторов. Это время скидок, когда можно купить отличный бизнес по приятной цене. Но именно в такие моменты страшнее всего решиться на покупку акций, ведь кажется, что дно ещё ниже. Поэтому хорошо иметь четкий план действий на тот случай, когда все будет лететь вниз. Иначе под воздействием страха можно всё распродать в минус и перейти в лагерь тех, кто считает, что фондовый рынок – это казино.

Отличный план, надежный, как швейцарские часы

Мой план на случай просадок и затяжной коррекции точно такой же, как и на все остальные периоды: покупка акций из индекса S&P500 ежемесячно на фиксированную сумму. В данный момент эта сумма равняется 650$. Можно иметь специальный запас из кэша на случай коррекций (не путать с финансовой подушкой безопасности), но лично мне некомфортно держать большое количество кэша на банковском вкладе в ожидании удачного момента. Есть вероятность того, что этот кэш, вложенный в акции сегодня, отработает даже лучше, чем если я его использую во время коррекции, которая (например) случится через несколько лет.

К сожалению, здесь меня победил эффект FOMO (синдром упущенной выгоды). Я не хочу видеть, как на моих глазах тает покупательская способность тех денег, которые ждут лучшего момента для покупки активов (речь не о подушке безопасности). Я выбрал самый простой путь и согласен с тем фактом, что могу немного проиграть в доходности тем инвесторам, которые всё же закупятся на дне на специально отведенный для этого кэш.

Продажа акций во время коррекции

Представьте, что вы владелец ресторана McDonald’s. У вас отличный бизнес, финансовые показатели растут из года в год. Через дорогу от вас расположена кофейня Starbucks, которая также приносит хорошую прибыль своему владельцу. За ваш бизнес покупатели готовы предложить хорошие деньги, но вы предпочитаете не продавать «курицу, несущую золотые яйца».

Но вот наступает глобальный кризис, выручка падает, причем у всех компаний, а не только у вас. За ваш бизнес с каждым днем покупатели готовы дать всё меньше денег. Ваш сосед уже выставил свою кофейню на продажу за гроши, поддавшись всеобщей панике.

Как вы поступите? Продадите свой бизнес по невыгодной для себя цене? Или вы решите выкупить бизнес своего соседа (или хотя бы какую-то долю), пока есть такое выгодное предложение? Кризис рано или поздно закончится, бизнес продолжит развиваться и приносить прибыль, а его рыночная стоимость вернется к своим прежним значениям и продолжит расти.

Рынок перегрет, сейчас неподходящее время для инвестиций

Как часто вы слышите эти слова? И самое главное от кого? Наверняка от тех людей, у которых всегда неподходящий момент для инвестиций. Они не инвестируют по следующим причинам:

1. На фондовом рынке пузырь небывалых размеров и скоро будет обвал;

2. На дворе кризис и пока непонятно, где же «дно»;

3. От первого «дна» оттолкнулись, но возможно будет второе «дно», нужно подождать.

Стоит помнить, что результат долгосрочных инвестиций зависит от регулярности инвестирования, от вложенных сумм и от длительности инвестирования, а не от точек входа.

«Лучший момент посадить дерево был 20 лет назад. Второй лучший момент — сейчас».

А если завтра кризис?

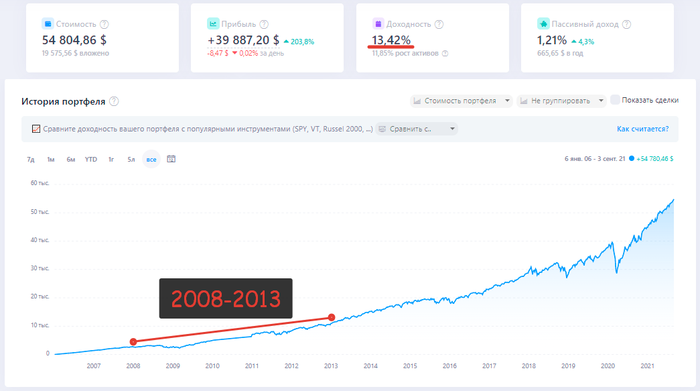

Если вдруг завтра произойдет финансовый кризис и рынок полетит вниз в начальной стадии активного накопления капитала, то на что можно рассчитывать через 15 лет? Для этого вернемся на 15 лет назад, возьмем за точку отсчета начало 2006 года и посмотрим на график стоимости ETF на индекс S&P500 (SPY).

На данном графике видно, что рынок начал падать в 2008 году и только в 2013 году достиг прежних значений. Так ли это страшно для долгосрочного инвестора, который инвестирует ежемесячно фиксированную сумму на 15+ лет?

Покупка индекса S&P500 каждый месяц

Какой результат получил бы инвестор, если бы в 2006 году начал инвестировать в S&P500 по 100$ каждый месяц? К сожалению, мои расчеты будут не совсем верны и будут значительно занижать итоговый результат, так как я не нашел такого ETF на индекс S&P500, который бы существовал в 2006 году и реинвестировал все полученные дивиденды.

Я воспользовался сервисом, который в автоматическом режиме учитывает только выплату (но не реинвестирование) дивидендов начиная с 2010 года. Потеря периода выплаты дивидендов с 2006 по 2010 год. Результат при таких исходных данных получился бы следующий:

Результаты в цифрах:

◉ Вложено денег за все время в ETF на S&P500: 19 575,56 $

◉ Рост стоимости активов за 15 лет составил: 11,85% годовых или 35 229,3 $

◉ Выплачено дивидендов с 2010 по 2021 год: 4 657,90 $

◉ Доходность портфеля с учетом выплаты дивидендов: 13,42% годовых

◉ Дивиденды не реинвестировались!

Не смотря на то, что американский фондовый рынок начал падать в 2008 году и восстановился только в 2013 году (5 лет), доходность долгосрочного инвестора, который продолжал покупать индекс S&P500 на 100$ каждый месяц составила 13,42% годовых в $ (за период 2006-2021)!

Повторяю, что не учтен период выплаты дивидендов с 2006 по 2010 год, а получаемые дивиденды не реинвестировались. Эти 2 факта занижают итоговый результат. Согласитесь, что на 15-летнем отрезке времени, где рынок падал 1 год, а затем восстанавливался 4 года, доходность в 13,42% годовых является отличным результатом, которому будет рад любой долгосрочный инвестор.

А как же японский индекс Nikkei 225?

Очень часто, когда кто-то пишет о плюсах индексного инвестирования, приводят в пример японский индекс Nikkei 225, который не восстановился за 30 лет, прикрепляя вот эту картинку:

Что обычно упускают из внимания все те, кто прикрепляет этот график:

◉ На этом графике не учтены дивиденды;

◉ Не учтен рост стоимости курса йены по отношению к доллару за этот период;

◉ Если рассматривать регулярную покупку индекса ежемесячно, а не единоразовую покупку на пике рынка в 1989 году, то результат будет сильно отличаться.

Если учесть дивиденды и перевести график индекса Nikkei 225 из йен в доллары, то получим следующую картину:

Вы летаете на самолете?

Я летаю, но знаю людей, которые боятся. Боятся они, потому что иногда самолеты падают и шансов спастись нет. Падение самолета — это скорее исключение, чем правило. По статистике (а не по мнению людей) самолет является самым безопасным видом транспорта. Поэтому отказываться от полета на самолете и выбирать вместо этого поездку на автобусе — это иррациональный подход.

Тоже самое и с сохранением и преумножением своих сбережений. Опираясь на статистику и историю, я не вижу для себя более разумного и безопасного вложения своих сбережений на длительное время, чем инвестиции в акции. При этом я всегда держу в голове и ситуацию с Nikkei 225 и с падением самолетов.

В любой экономической ситуации на длинных временных отрезках акции — наиболее доходный финансовый инструмент. В Японии это единственный финансовый инструмент, который показал положительную реальную доходность за последние 119 лет. (С) УК «Арсагера».

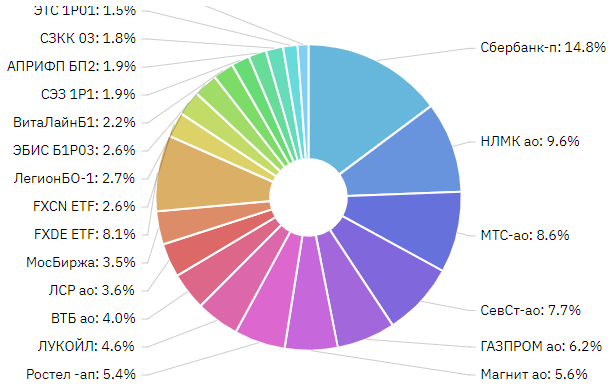

Итоги 3х лет инвестиций. Закрытие ИИС

Подвожу итоги 3х лет инвестиций.

Постил год назад итоги второго года, и 2 года назад итоги первого года, кому интересно, почитайте:

Инвестиции в акции. Итоги года

ИИС я решил открыть в 2018 году, перенеся на него первую сумму денег с депозита.

Получал налоговый вычет 3 раза.

Покупаю только дивидендные российские акции и разбавляю портфель облигациями и парой фондов.

Если посчитать весь мой доход за 3 года с учётом всего, получится среднегодовая доходность 25,8% в рублях. Депозитов таких просто не существует, а значит относительно депозита, с которого я перешёл в ценные бумаги — я в огромном плюсе.

Стоит отметить, что для получения этого результата я вообще практически ни чего не делал. Просто пополнял баланс и покупал бумаги.

В прошлом посте уже писал, что пришёл к стратегии «купил и держи». Т.е. теперь я бумаги просто не продаю. Выбираю те, что приносят ежегодные дивиденды и просто держу их. При этом пополняю баланс и совершаю сделки примерно раз в 3-4 месяца. Т.е. практически не уделяю этому своё время. Просто придерживаюсь простых правил о которых уже сотню раз рассказано на пикабу (диверсифицируй, не спекулируй, имей подушку безопасности).

Состав портфеля у меня практически не изменился с прошлого года, только добавились облигации и фонды

В прошлом году я писал, что мой портфель на двухлетнем интервале обгоняет индексы, в этом году пишу, что индексы обгоняют мой портфель на трехлетнем интервале. Но не вижу в этом ничего страшного.

Далее про закрытие ИИС

Зачем закрывать ИИС?

Это нужно не всем. Каждый индивидуально решает нужно ли ему это.

Причина 1: Деньги, накопленные на ИИС нельзя тратить. А я хочу, чтоб они всегда были у меня под рукой. Легкодоступны.

Причина 2: Для получения максимальной выгоды от ИИС необходимо пополнять его на 400т.р. в год. А я не уверен, что каждый следующий год смогу выделять из своих доходов 400т.р. Поэтому, закрыв ИИС я могу использовать накопленные на нём деньги для последующих пополнений нового ИИС и получения максимально возможного налогового вычета.

Причина 3: На ИИС не действует льгота на долгосрочное владение (ЛДВ) бумагами. Т.е. если вы купили бумагу, а через 3 года продали её на ИИС — с вас удержат налог 13% от прибыли с этой бумаги. Если же вы продали эту же бумагу на обычном брокерском счёте — можно воспользоваться ЛДВ.

По третьей причине мне необходимо было не просто закрыть ИИС, а перенести с него все бумаги, которые дали доход на обычный брокерский счёт. Закрыть ИИС без переноса бумаг можно просто позвонив на номер 900. С переносом всё сложнее.

Как закрыть ИИС с переносом бумаг на обычный брокерский счёт?

У меня ИИС был открыт в сбере. Очень подробно процедуру закрытия в сбере написал @bibeo

Выгодное (для инвестора) закрытие ИИС — совмещаем в одном счете оба типа («А» и «В»)

За такие посты памятники ставить надо. Я не буду повторяться, опишу очень кратко свой опыт:

Перенос каждой бумаги (не количества, а тикера), у сбера стоит 465р. А это значит, что имеет смысл переносить только те бумаги, которые за счёт роста цены принесли больше 465/13*100=3 577р. Остальные бумаги лучше просто продать, а потом если надо докупить уже на обычном счёте.

Шаг 1: Записаться на приём в офис сбера (не любой, а конкретный, адреса здесь)

Шаг 2: Приехать в офис, подписать пару бумажек (анкету инвестора и заявление), там вам расскажут ваши дальнейшие действия.

Шаг 3: Самое сложное. Тут подробнее.

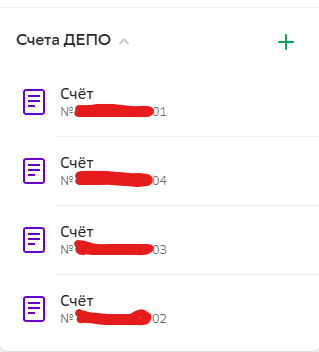

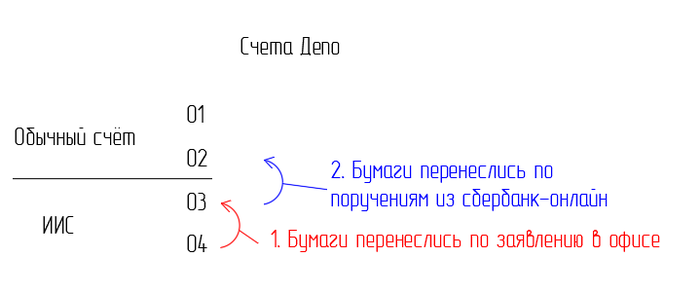

Изначально у вас имеется 4 счёта Депо. Вы можете увидеть их в Сбербанк-Онлайн.

Вначале они скрыты, чтоб отобразились, там в Сбербанк-онлайн нужно какую-то анкету подписать через СМС. И тогда список отображается.

Счета имеют одинаковые номера, отличается только последняя цифра (от 01 до 04)

Я не знаю всех тонкостей, зачем их 4, но суть в том, что 01 и 02 — относятся к вашему обычному брокерскому счёту, а 03 и 04 к ИИС. Бумаги которые вы видите у себя на балансе — отражены в счёте 02 и 04.

После подписания заявления на шаге 2, у меня в тот же день бумаги с счёта 04 переместились на счёт 03. Таким образом они всё ещё остались на ИИС, но в приложениях я их уже не видел. (Счета 01 и 03 не видны в приложениях). Теперь нужно составить поручения по каждой из бумаг, чтоб перенести их с счёта 03, который относится к ИИС на счёт 02, который относится к обычному брокерскому счёту. По рекомендации девушки из сбербанка я звонил в депозитарий сбера и там девушка мне по шагам объяснила куда нажимать, куда что писать. Таким образом я отправил 12 поручений. По одному на каждую бумагу.

Если запутались, вот картинку нарисовал:

Итак 12 поручений на перенос бумаг стоили мне 12*465=5580р

Это примерно на 35т.р. меньше, чем мне пришлось бы заплатить налогов, если бы я не переносил бумаги, а просто продал их и вывел деньги.

Шаг 4: Там же в сбербанк онлайн нужно получить выписки по операциям на счетах депо, которые относятся к ИИС, т.е. по счетам 03 и 04

@bibeo в своём посте писал, что

Но мне в депозитарии сказали, что нужно только по 03 и 04 за весь период существования ИИС. Каждая выписка стоила по 150р, за 2 выписки я заплатил 300р.

Эти выписки + отчёт об операциях по ИИС + чеки об оплате я отправил в офис сбера и записался на новое посещение офиса.

Шаг 5: Снова приехал в офис, подписал заявление на предоставление вычета. Всё.

Шаг 4 и 5 нужны, чтоб доход по бумагам, появившиеся на вашем обычном счёте не считались по их полной стоимости, а учитывались ваши расходы при покупке их на ИИС. А так же, чтоб по этим бумагам учитывалась дата их приобретения.

@bibeo потратил на закрытие ИИС и перенос бумаг 40 дней. Я уложился в 11 дней.

День 1 — утро. Подписал заявление, вечер — сформировал поручения, оплатил их.

День 2 — вечер. Бумаги с ИИС перенеслись на обычный счёт. Деньги с ИИС пришли на карту.

День 4 — сформировал выписки по движению бумаг.

День 8 — мне позвонили из сбера и сказали, что можно подъезжать, подписывать заявление

День 10 — приехал в офис, подписал заявление

День 11 — В сбербанк-инвестор отобразились корректные цены приобретения бумаг.

Наш офис принимает посетителей 2 раза в неделю (вторник, четверг), если бы принимали каждый день — уложился бы ещё быстрее.

Немного про мой сайт.

В прошлогоднем посте я писал, что сделал себе сайт для учёта инвестиций. Принцип работы такой: заводишь все свои сделки на сайт, он расчитывает портфель. Данные по стоимости бумаг сайт тянет автоматически с московской биржи. И всё было супер, пока мне не написали из московской биржи, что я получаю данные неправомерно. Услуга предоставления этих данных стоит 15т.р. в месяц. Я писал эту историю на vc.ru , кому интересно почитайте https://vc.ru/tribuna/216191-izi-invest-ru-besplatnyy-sayt-d.

Сайт теперь убыточный, но я считаю его перспективным.

Посещаемость растёт, а значит он будет окупаться рано или поздно.

Дальше я открою новый ИИС и продолжу инвестировать. В следующем году ожидаю получить налоговый вычет даже без подачи деклараций. Налоговая обещает, что всё будет учитываться автоматически и достаточно будет просто подать заявление через личный кабинет nalog.ru

Очевидно власти многое делают, чтоб оживить российский фондовый рынок. В новостях постоянно мелькают сообщения об ИИС. Ввод ИИС 3 типа, предложение увеличить налоговый вычет с 400т.р. до 1млн для тех, у кого ИИС открыт больше 3х лет. Может ещё что-то новое придумают. Буду следить за развитием событий и постараюсь не упускать возможностей.

Добавлю, в Сбербанке мне сказали, что при открытии нового ИИС автоматом откроется ещё один брокерский счёт. Т.е. у меня будет ИИС и два обычных счёта. По другому сделать нельзя.

В мобильном приложении Сбербанк-инвестор авторизация происходит по номеру счёта, т.е. там можно увидеть либо старый брокерский счёт, либо ИИС и новый счёт. Одновременно всё не видно.

Порекомендовали установить новое приложение Сбер-инвестор. Там авторизация через СберID и видны сразу все счета.

Портфель август 2021 (45-й месяц) + 1.5 млн рублей + Китай чё происходит?

Очередной месяц всеобщей эйфории на мировых рынках, на фоне панического падения в Китае. Индекс sp500 уже 7 месяцев без коррекции. За последние 70 лет такое было всего 4 раза. На этом фоне я не решился покупать etf на sp500, да и вообще сделок было минимум. Тупо коплю доллары, чтобы ближе к зиме закупиться, уверен шанс будет отличный.

Дивиденды/купоны:

💰 Пришли дивиденды от Apple и купон по облигациям. Все деньги направил на покупку долларов. Всего за 8 месяцев уже пришло 114% от суммы прошлого года, в рублях это 136к, что очень неплохо. В перспективе будет ещё

7 выплат, ожидаю за весь 2021 год получить

✅ Валюта — 239 долларов, часть из них использована для сделок ниже.

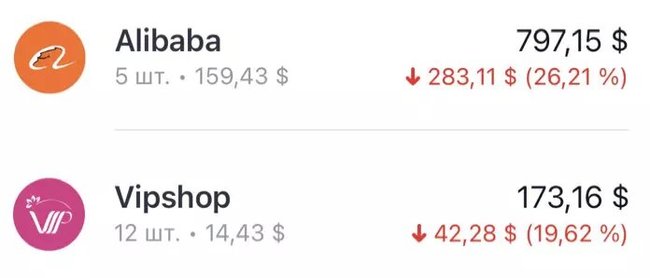

✅ Vipshop Holdings Limited (VIPS) — 2 акции (30$). Весь китайский рынок обвалился, в моменте по випшопу было минус 30%, стало немного страшно. Немного докупил акций, усреднил позицию. Как оказалось не зря, всё также быстро отросло обратно. Актив рассматриваю больше как среднесрочный, рассчитываю продать в следующем году.

❌FXKZ ETF (FXKZ) — 1 шт (281 руб). Индекс на развивающийся рынок Казахстана. Покупал в июле, передумал наращивать позицию, поэтому продал.

На бычьем рынке становится скучно, практически не вижу активов по хорошим ценам. Поэтому приходится чуть-чуть себя баловать спекуляциями. На этот раз снова Китай. Проехался на Baozun (BZUN), заработал +5% за пару дней. В рамках портфеля доход смешной, зато эмоции приятные 🥴

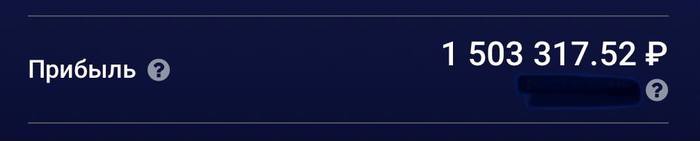

Август закрылся с небольшим плюсом (68к), при этом сам портфель достиг исторического рекорда по прибыли и стоимости! Всё очень хорошо, снова. Морально готовлюсь к коррекции осенью. Доля валютных активов не изменилась (

5%), не помогли даже пополнения долларами.

Впервые суммарная прибыль по портфелю в моменте перевалила за 1.5 млн рублей!

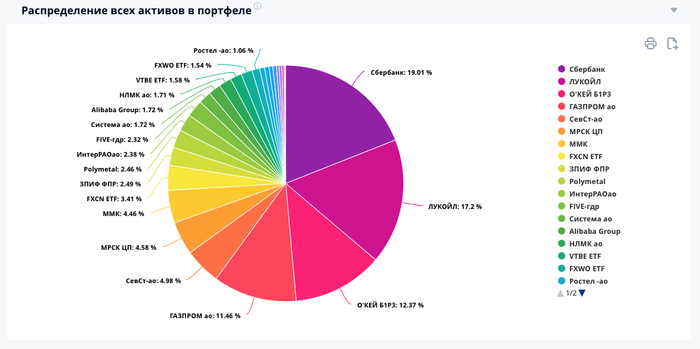

Вот так сейчас выглядит распределение всех активов в портфеле. Перекос в акции по-прежнему огромный, но за риск получаю и хорошую прибыль:

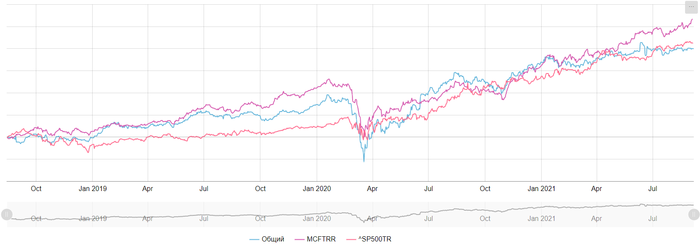

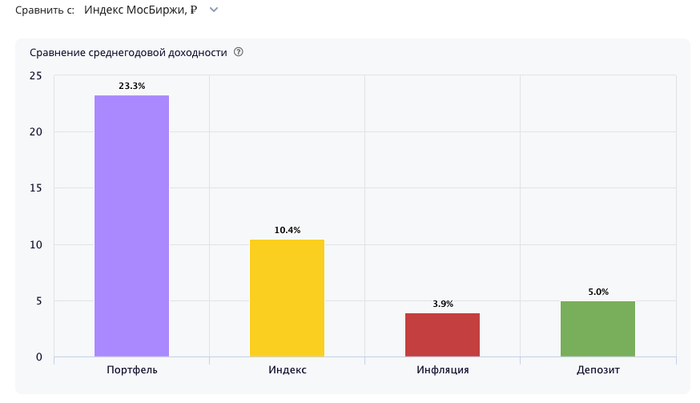

Уже почти 4 года моя стратегия позволяет держать планку

23% годовых в рублях. Это примерно в 2 раза выше динамики рос. индекса за этот же период:

Китай — чё происходит?

Китай малознакомая мне страна, тем более с точки зрения компаний и экономики. Поэтому не стал особо разбираться и в начале года начал просто покупать ETF на весь индекс (FXCN). Моя стратегия предполагает ежемесячные покупки при любой стадии рынка. Также я докупаю лесенкой уже имеющиеся активы, если они просели на 5-10-15% и так далее.

ETF FXCN с февраля медленно падал, а я упорно его откупал) Ситуация в Китае накалялась, сначала «прижали» IT-сектор, а теперь взялись за компании сферы онлайн-образования и ретейла. Я не собираюсь разбираться в истинных причинах обвала, потому что это бесполезная работа. Через пару месяцев много аналитиков подгонят факты, найдут самые подходящие причины и смогут объяснить прошедшие события (жаль никто из них не может предсказывать будущее). Инвестируя в Китай, всегда буду держать в голове, что государство там играет особую роль в экономике. Всё это банальный риск развивающихся рынков со слабыми соц. институтами.

По итогу с начала года индекс потерял более 40%, но за счёт усредняя мои потери в этом активе 23%. За всё время инвестиций это мой самый большой минус по 1 позиции (в абсолютных числах). Страшно ли мне? Конечно страшно! При этом у меня уже появились отдельные акции Алибаба (BABA) и ВипШоп (VIPS). НО (!) мировая история и даже мой скромный 4 летний опыт на бирже говорят, что если компания изначально выбрана хорошая, то не стоит переживать из-за аномальных краткосрочных падений, нужно использовать их как возможность докупить с дисконтом.

Когда мне становится совсем страшно, вспоминаю события 2008 года: акции крупнейшего в мире банка Citigroup упали на 99%, наш отечественный Сбер упал со 100р до 13р. Индекс РТС сложился в 5 раз. Не знаю как вы поступаете в моменты страха, но в последние месяцы я докупал акции Алибаба и ВипШоп, а также немного ETF FXCN. Слабоумие и отвага? возможно)

Есть у меня ещё одна, на первый взгляд, абсурдная мысль. Обычно как происходит: все ждут падения, значит будет рост и наоборот. Недавний пример это ноябрь-декабрь 2020 (выборы США). Большинство ставили на падение, все цифры кричали об этом и где мы? на исторических хаях, снова и снова.

Китай же всегда себе на уме. Компартия Китая методично сдувала свой пузырь еще с февраля этого года, и сложила свой рынок почти на 40%, что является отличной коррекцией, далее прямая дорога на рост. А у рынка США коррекция еще впереди.

Это что получается, Китай уже готов к возможному обвалу рынков? когда это произойдет никто не знает, пол года или позже. вопрос в другом, как думаете куда все побегут? кто-то конечно в кэш, а кто-то как раз в Китай, ну а там уже ракета 🚀

Для любителей цифр и конспирологии

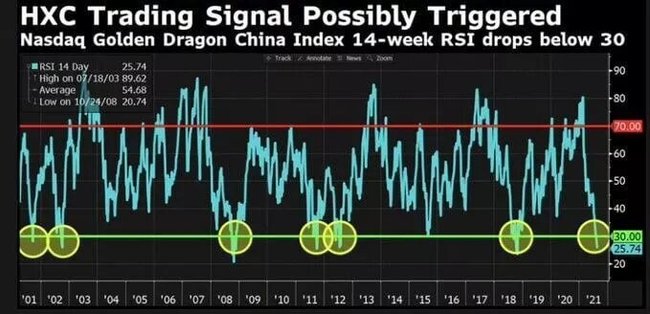

В техническом анализе есть индекс относительной силы (RSI). Индикатор позволяет оценить вероятность смены тренда (падения или роста). Применяется как к конкретной компании или товару, так и к рынку в целом. Индикатор может быть от 0 до 100, где значение выше 70 обычно говорит о сильной перекупленности актива/рынка, а ниже 30 — его перепроданности.

Перекупленный актив торгуется выше своей справедливой стоимости, перепроданный — ниже. Надеюсь, понятно объяснил 🤷

Так вот, этот индекс RSI на Китай сейчас в моменте ниже 30, такое было всего 7 раз за последние 20 лет. Все прошлые разы такая ситуация приводила к отскоку ракете 🚀 На этот раз отскока конечно же не будет 😂

Задним умом все говорят, что надо откупать эмоциональные падения рынков. Вот сейчас такая ситуация, хватит ли у вас силы яиц, чтобы закупиться?

Ну и последнее, ребята из BlackRock провели исследование и пришли к выводу, что Китай больше не нужно рассматривать как развивающийся рынок и рекомендовали инвесторам увеличить позиции в Китае в 3 раза. На минуточку, эти ребята умеют делать деньги, за последние 20 лет у фонда было всего 3 убыточных года.

Выводы делайте сами, но я по Китаю уже определился 🤓 надеюсь решение правильное и не обрушит мои планы выйти на пенсию в 2035 году. Я отношу себя к движению F.I.R.E. Кому интересно, веду небольшой авторский тлг канал, где пишу о том, как я к этому иду, какие решения принимаю, описываю свой опыт и показываю мои расчеты максимально открыто. Всех люблю, всех обнял!

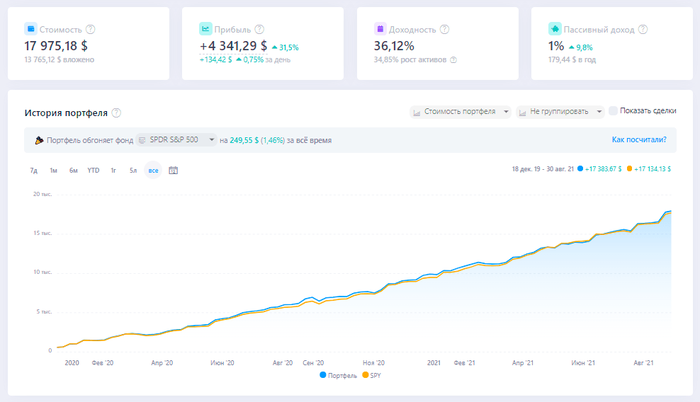

На пути к FIRE. Состояние моего инвестиционного портфеля в августе 2021

Если бы я завтра пошел в школу и мне задали написать сочинение на тему “Как я провел лето”, то я бы рассказал о том как много работал, о том как мало купался в море и о том, как продолжал следовать своему скучному плану, покупая каждый месяц акции американских компаний. Про свою работу и про море я здесь писать не стану, а вот про свои инвестиции и результаты в августе расскажу.

Покупка акций «Август 2021»

В августе 2021 были куплены акции компаний:

• BlackRock – 1 шт. (892,59$)

• Micron Technology – 1 шт. (69,58$)

Общая сумма покупок за август 2021 года составила: 962,17$. В августе у меня закрылся один из вкладов, поэтому решил направить его часть на покупку компании (BlackRock), стоимость акции которой не вписывается в мои плановые 650$.

BlackRock — одна из крупнейших инвестиционных компаний мира по размеру активов под управлением ($9 трлн на 15 августа 2021 года). Компания занимает 64 место в индексе S&P500.

Наверняка многие слышали про американские ETF под брендом iShares. Так вот всеми этими iShares ETF управляет как раз компания BlackRock. Самый известный и популярный iShares ETF — это ETF на индекс S&P500 с тикером IVV (iShares Core S&P 500 ETF). Я был бы рад иметь возможность покупать IVV с комиссией за управление (Expense Ratio) в 0,03%(!) через российские биржи и получать при этом ЛДВ (льгота на долгосрочное владение ценными бумагами). Такой возможности сейчас нет, зато есть возможность купить акцию компании BlackRock, которая управляет этими ETF и торгуется на СПб бирже.

Теперь я могу смело говорить, что вложил свои деньги в одну очень солидную инвестиционную компанию, как любят говорить адепты финансовых пирамид. Только вот в случае с BlackRock мне нет необходимости следить когда же главный владелец компании BlackRock решит кинуть своих “вкладчиков”.

Интересный факт о BlackRock: Государственный пенсионный фонд Норвегии являлся вторым крупнейшим акционером BlackRock (доля в 7%) в 2017 году.

Вторая моя покупка в этом месяце — это акция Micron Technology. Периодически приходящие дивиденды от американских компаний копятся на брокерском счете и спустя некоторое время направляются на покупку новых акций. Это то самое реинвестирование в действии. Акция Micron стоимостью 69$ куплена за счет дивидендов от других компаний, а не на деньги из моего кошелька.

Почему именно Micron? Во-первых мне нужна была ещё одна акция этой компании по плану для промежуточной цели в 100 000$, во-вторых на сумму до 70$ не такой уж и большой выбор акций в S&P500, в третьих их стоимость немного упала относительно средней цены за последние 200 дней.

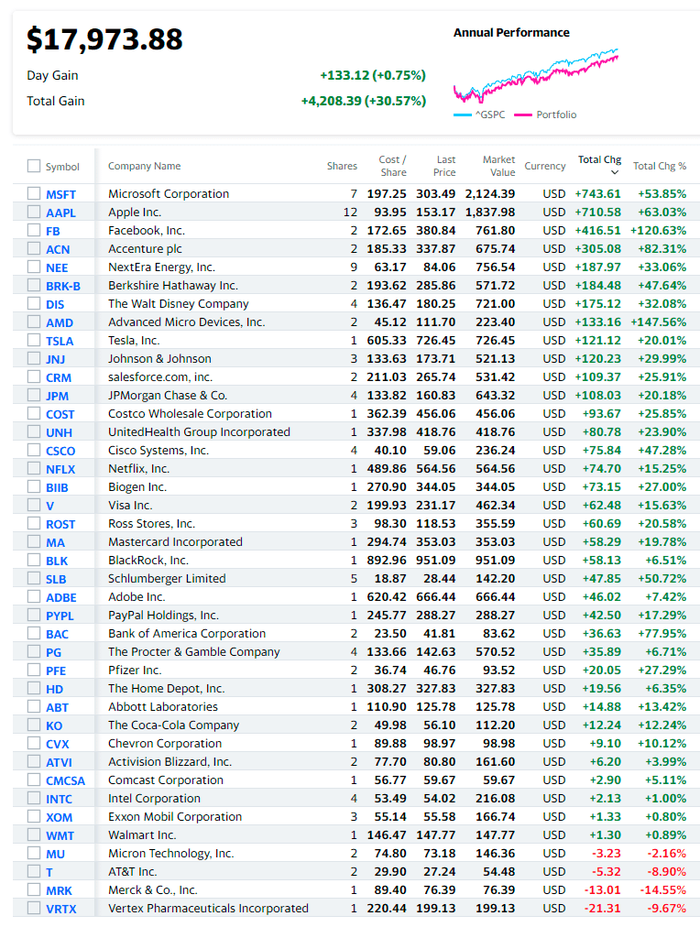

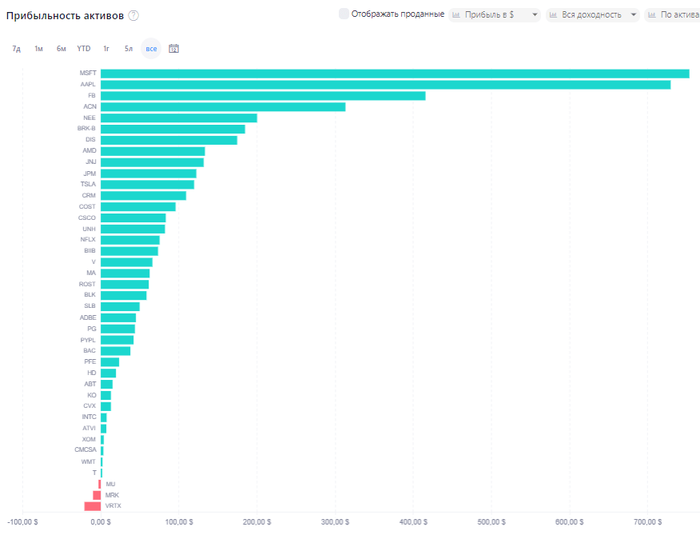

Мой портфель на «Август 2021»

В этом месяце мой инвестиционный портфель выглядит следующим образом:

Текущий абсолютный прирост портфеля: +30,57% в $ или 4208,39$. Если взять в расчет все выплаченные дивиденды и отобразить результат в графическом виде, то получим следующую картину:

В моем портфеле в данный момент акции 40 различных компаний и только 3 из них находятся в минусе. Если посмотреть на отношение общего бумажного убытка от этих 3-х компаний к общей бумажной прибыли от остальных 37-ми компаний, то в голове возникает только одна мысль: “Всё правильно сделал. Никакого трейдинга, только Buy and Hold“.

На написание ежемесячных отчетов я трачу гораздо больше времени, чем на выбор и покупку акций. Это я не к тому, что “так может и должен делать каждый”, а к тому, что строгое следование плану (собирать индекс) в моем случае не отнимает много времени (10 минут в месяц), но приносит ощутимый результат. Если бы я пытался спекулировать, то вряд ли бы дождался роста FaceBook до 120% и мой глобальный результат с очень высокой вероятностью оказался бы хуже индекса.

Если не иметь плана и пытаться обыграть рынок на точечных сделках, то вам будет мешать страх в моменты падения рынка и жадность в моменты бурного роста. Я не готов нервничать и пытаться совладать со своими эмоциями, поэтому предпочитаю стабильно “ехать по рельсам вместе с поездом (рынком)”, а не искать короткий путь, блуждая в диком лесу.

Статистика портфеля FIRE за Август 2021

• Общие вложения в фондовый рынок: 13 765,12$

• Стоимость портфеля в настоящий момент: 17 975,18$

• Срок с момента начала инвестирования: 1 год 9 месяцев

• Общий прирост портфеля в $: 4210,06$

• Общий прирост портфеля в %: +30,58%

• Цель года “капитал в 20 000$” достигнута на: 89,8%

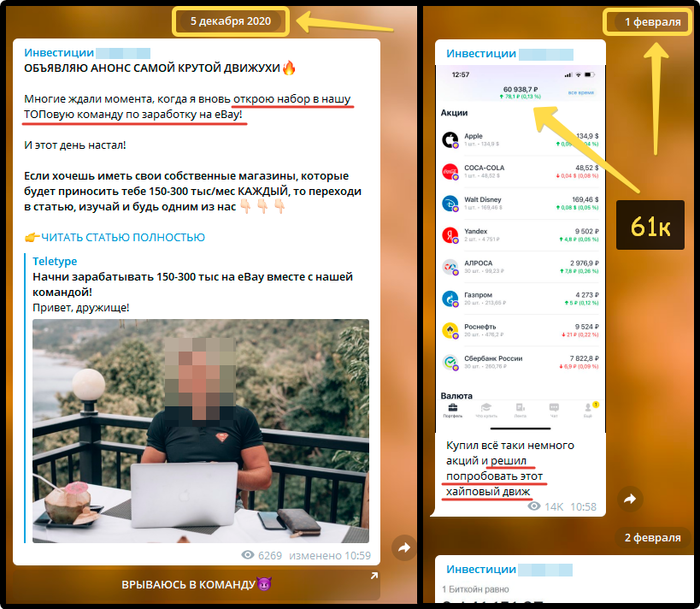

Инфоцыгане и инвестиции

Очень часто хороший и полезный контент в интернете не имеет такой яркой и привлекательной обертки, как мусорный (иногда даже вредный) контент. Почему все ненавидят инфоцыган? Да хотя бы вот поэтому:

Автор одного инвестиционного канала 5 декабря 2020 года набирал людей на обучение по заработку на eBay. 1 февраля 2021 года он “решил попробовать этот хайповый движ” (речь об инвестициях). А дальше:

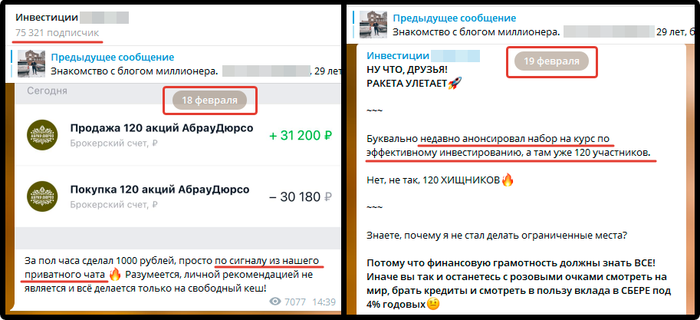

18 февраля 2021 года у этого автора уже есть некий приватный чат, где раздают сигналы по покупке/продаже акций. “Всего за полчаса – 1000 рублей” — хороший результат, правда?

19 февраля 2021 года сообщение о том, что на курс по эффективному инвестированию уже записалось “120 хищников”.

1 февраля автор канала купил акции на 61 000 рублей, а уже 18-19 февраля готов и приватный (значит платный) чат и курс по эффективному инвестированию. И на этом канале 75 тысяч человек…

Ну да ладно, на любой контент найдется своя аудитория. Когда видишь чаты, где адепты коллективно читают молитву для возобновления выплат в Финико, то уже перестаешь удивляться человеческой глупости.

Зачем я вообще все это делаю?

Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Вербовка в финансовые разводилы

С недавнего времени нахожусь в поиске работы. Работа в сфере IT, если кому интересно. Выложил резюме на известных ресурсах, обрабатываю звонки и сообщения.

На днях позвонили из компании, занимающейся, как следует из слов HR-девицы, консалтингом в финансовой сфере. В самом начале разговора она задала мне несколько глупых вопросов: сколько мне лет, где я работал до этого, где ранее учился (вопросы странные, потому что всё это указано в резюме, которое сейчас наверняка прямо перед её носом). Затем она спросила, где я живу, и сразу, не дав времени на ответ, добавила, удобно ли мне будет добираться до офиса в «Москва-Сити» (видимо, многие, услышав название этого крутого делового комплекса, загораются желанием поскорее приехать на собеседование и устроиться работать к ним, дабы получать 100500 рублей в неделю). Название компании она сама не сказала. Когда я спросил адрес, рекрутер сказала «башня Город Столиц Север, 5-й этаж», а затем извинилась и назвала «Башня Федерация Запад, 43-й этаж». HR путает адрес офиса? Уже интересно.

На часа было около 4-х часов после полудня, поэтому я был приглашён на встречу в тот же день на 6 часов вечера. Из интереса я согласился и полез на HH смотреть описание вакансии. В названии вакансии было скромно написано «Менеджер по работе с клиентами», а сама компания лаконично называлась «Консультант». Сама вакансия состояла из нескольких строчек, из которых вообще не было понятно, чем компания занимается, а функционал потенциального сотрудника был описан так, что если бы они просто написали «ты будешь работать», информативность вакансии не потеряла бы ничего.

Мне стало интересно, что же это за шарашкина контора, поэтому было решено не отказываться от визита в офис, чтобы хоть посмотреть, как он выглядит и какого вида работающие там люди.

Поднявшись на этаж, я увидел, что компания занимает его полностью. Напротив ресепа удобные кожаные диванчики, неплохой ремонт, нормальное освещение. Периодически туда-сюда снуют молоденькие парнишки в брюках и жилетах поверх белых сорочек. Девушки, работающие на ресепе и HR накрашены так, словно они в ночном клубе, а не на работе (ограничусь таким описанием, чтобы не опуститься до оскорбительного перехода на личности).

Мне и нескольким другим соискателям дали одностраничную анкетку, которую предложили заполнить. В ней нужно было указать ФИО, дату рождения, образование, контактные данные (телефон, почта и адрес), предыдущие места работы и зарплатные ожидания.

Затем нас по очереди вызвали на собеседование к менеджеру по подбору персонала. Не поверите, но там у меня снова спросили про возраст, образование и опыт работы (собеседование проводила та же девица, что и телефонный опрос). При этом перед ней было моё резюме, где всё это указано.

Когда я спросил об условиях труда, она отрепетированно оттарабанила: график 5/2 с 10:00 до 20:00, оклад 40 000 рублей на руки, с каждого нового клиента большие проценты, в первом месяце выйдет минимум 120 000, никаких холодных звонков, никаких вообще звонков, только работа с уже пришедшими в офис заинтересованными клиентами, проведение презентаций по финансовым услугам компании и подписание договоров. Далее, естественно, минимум 300 000 на руки в месяц, а успешные менеджеры зарабатывают ежемесячно по 600 000 и более. Потолка нет. Суть работы в том, чтобы после твоей презентации компании люди подписывали договоры и вкладывали в инвестиции большие суммы денег (чем больше вложат, тем больше получишь ты сам) и под руководством мудрейших специалистов компании зарабатывали на финансовых рынках.

С трудом сдерживая смех, я сказал, что мне это очень интересно и я хочу как можно скорее начать зарабатывать в их прекрасной компании сотни тысяч. В ответ женская версия Джокера (наиболее информативное описание её макияжа) попросила разрешения сфотографировать меня и в случае одобрения руководства в этот же день (на часах было уже 18:20) позвонить и пригласить на 5-дневную стажировку, где меня «всему обучат».

Стоит ли уточнять, что она мне в 8 позвонила и пригласила через 2 дня приходить в офис стажироваться?

Стажировку проводил, если верить его словам, руководитель офиса. Меня и нескольких товарищей (18 — 29 лет) посадили в маленьком помещении и начали рассказывать о том, как быстро развивается их компания и какие большие сумы денег зарабатывают сотрудники. На мой вопрос о том, чем, собственно, необходимо заниматься, была получена следующая информация: совершать звонки по базе физических лиц (которую они берут с HeadHunter и других источников) и предлагать им инвестировать с помощью специалистов компании (минимум 20 000 долларов); работать с заявками отдела телемаркетинга; проводить тем, кто всё же повёлся и пришёл, презентацию компании; отрабатывать возражения и уговаривать их нести «Консультанту» свои деньги. По поводу графика руководитель заявил, что рабочий день официально начинается в 10:00 и заканчивается в 20:00, но приходить нужно минимум к 9:00, а уходить частенько придётся поздно вечером, потому что многие потенциальные клиенты приезжают на встречи после того, как сами завершат рабочий день. Кроме того, периодически придётся приезжать в офис по субботам, чтобы «отрабатывать звонки». На вопрос о том, какие звонки, если на собеседовании обещали их полное отсутствие, парень заявил, что отдел телемаркетинга, который по идее должен обеспечивать клиент-менеджеров заявками, периодически подвергается массовым увольнениям, поэтому сами консультанты должны много и активно звонить. Кто-то спросил, за что увольняют телемаркетологов. Товарищ хвастливо ответил: «они спросили, будут ли работать 12-го июня. Я их спрашиваю: «Кто хочет выходной 12-го?» Они все подняли руки, мы их всех и уволили». Говорил он об этом с гордостью, словно и правда считает, будто увольнять людей за вопрос о том, будут ли они работать в день официального праздника, круто.

Спустя полтора часа он пригласил одного из своих подчинённых показать нам схему холодного звонка. Пришёл какой-то невнятный парнишка (лет 20 — 23), который не мог связать и 2-х слов, но при этом практически в каждом предложении использующий мат. Даже гопники в районе Гольяново умнее и интеллигентнее.

Естественно, я ушёл оттуда во время обеденного перерыва, удовлетворив свой интерес. Компания является типичной финансовой шарагой, обзванивающей людей и предлагающей вложить деньги в неведомую хрень. Лох не мамонт, поэтому потенциальных клиентов у этой и остальных конторок немало. Ищут преимущественно вчерашних студентов (как я и несколько других 30-летних туда попали, не знаю), обещают их золотые горы. Судя по промышленному масштабу собеседований (только при мне на протяжении часа пришло около десятка человек), текучка кадров в компании ужасная. Естественно, никто там не зарабатывает приличных денег, кроме организаторов всего этого шабаша.

В вакансии фактически отсутствует информация о том, что это за компания и чем предстоит заниматься на работе. Описания компании вообще нет. На собеседовании откровенно врут. Работников увольняют за то, что они не хотят рабски вкалывать за копейки. Сотрудники представляют собой сброд с самых низов общества. В основном нанимают людей в возрасте 18 — 23, моего возраста на стажировке присутствовали только я и один мужик (видимо, тоже было много свободного времени и интереса).

И на собеседовании, и уже на стажировки заявляли, что компания уже много лет на рынке и успешно развивается. Только в «Москва-Сити» у низ 2 офиса («Федерация Запад» и «Город Столиц Север»), скоро откроют 3-й. Множество офисов по всей Росси. По факту я не нашёл даже сайта компании. Но зато нашёл, что ООО «Консультант» основано Ангелиной Андреевной Кацай 28-го апреля 2021-го года и занимается «деятельностью в сфере связей с общественностью». И вообще это микропредприятие. Уставной капитал — 15 000 рублей.

Зачем я это написал? Судя по тому, что только за час на собеседование в эту организацию пришло около десятка людей, ежедневно сотни тратят своё время на общение с этой и множеством подобных организаций. Так вот — не тратьте своё время и внимание! Не просто так люди изучают программирование, маркетинг, дизайн, инженерные науки, экономику и другие сферы. Нигде Вы не будете получать больших денег, ничего не зная и не делая. Если кто-то обещает сотни тысяч ежемесячно за подобную фигню, сразу прямо в трубку посылайте их. Берегите своё здоровье и храните деньги в сберегательной кассе

Источник https://afexnews.com/novichkam/srednyaya-doxodnost-fondovovo-rinka/

Источник https://pikabu.ru/story/kak_pravilno_rasschitat_dokhodnost_aktsiy_v_protsentakh_godovyikh_7288464

Источник

Источник