Обзор Санкт-Петербургской фондовой биржи (СПБ): какие акции там торгуются и как получить к ним доступ?

Содержание статьи

Обзор Санкт-Петербургской фондовой биржи (СПБ): какие акции там торгуются и как получить к ним доступ?

Приветствую постоянных читателей и тех, кто присоединился недавно!

Меня спрашивают, как купить акции американских компаний, не выходя за пределы страны. Поэтому тема сегодняшней статьи — Санкт-Петербургская биржа, которая является одним из лидеров российских фондовых рынков. Как старейшая биржа в России, она достойна подробного рассмотрения. С Санкт-Петербургской площадки началось развитие торговли активами в нашей стране. Она пережила два рождения и после перерыва буквально «восстала из пепла».

Именно с помощью Санкт-Петербургской биржи покупают Apple, Microsoft, Coca-Cola и других гигантов. Однако обо всем по порядку.

О бирже

Так выглядит таблица с данными Санкт-Петербургской биржи:

| СПФБ — Санкт-Петербургская фондовая биржа | |

|---|---|

| Площадка | Санкт-Петербург, Россия |

| Год основания и владелец | 1991, ПАО «Санкт-Петербургская биржа» |

| Капитализация | 452 688 950 руб. |

| Индексы | RDX |

| Количество торгуемых компаний | Более 590 |

| Официальный сайт | http://spbexchange.ru/ |

| Время работы (по Москве) | 10.00 – 00.00 (с пн. по пт.) |

История Санкт-Петербургской биржи

Историю биржа ведет с 1703 года, практически со дня основания Санкт-Петербурга. Как известно, царь Петр Первый был очень широких взглядов и стремился вывести отсталую аграрную страну на европейский уровень. Познакомившись с голландской системой биржевых торгов, он сразу загорелся идеей создать нечто подобное в России.

О месте размещения биржи даже не думали, разумеется, это должна быть новоиспеченная столица. Сказано — сделано. Город еще только строился, а санкт-петербургские биржевые торги начались.

Если вы думаете, что под петербургскую биржу сразу выделили здание, то ошибаетесь. Вначале купцы попросту собирались на Троицкой площади, а позже — в Гостином дворе — для заключения договоров о реализации своих товаров. Санкт-Петербургское биржевое здание соорудили в 1724 году, однако на постоянное место на Васильевском острове, которое мы знаем поныне, она перебралась в 1755 году.

В 1721 году по настоянию Петра Первого был издан документ, известный как «Регламент, или Устав Главного магистрата», который по сути своей стал первым в России биржевым кодексом. Отныне биржевая торговля считалась регулируемой государством. «Регламент» предписывал повсеместно развивать биржевую торговлю и поощрять к этому купцов.

С 1723 года Петербургская биржа получала информацию о внутрироссийских и зарубежных ценах и, таким образом, постепенно вливалась в мировой рынок. Однако до петровского идеала было еще далеко. Торги на Санкт-Петербургской бирже шли со скрипом, торговый люд неохотно перенимал новые порядки. Поскольку никаких ценных бумаг тогда в обращении не было, она имела полное право называться товарной биржей.

В состоянии упадка эта отрасль находилась более полувека, прежде чем министром финансов стал Г. Л. Канкрин, последователь европейской модели экономического развития. Он провел ряд реформ, в результате чего узаконил государственные ассигнации, а также серебро как базовую валюту. При Канкрине наконец создали Биржевой совет и составили Устав биржи.

Именно Канкрин вывел санкт-петербургскую (и российскую) биржевую торговлю на новый уровень, ввел в обращение ценные бумаги и буквально «раскрутил», как модно говорить, фондовый рынок. Биржа СПБ стала лидером и сохраняла позиции вплоть до революции 1917 года, когда одним махом был уничтожен прежний уклад.

Долгие годы после революции Санкт-Петербургская биржа была забыта. Это понятно: при коммунизме никаких пережитков капитализма быть не должно, для плановой экономики фондовый рынок — лишняя деталь. Только в 1991 году решением Совета народных депутатов города Ленинграда биржа бывшая Санкт-Петербургской вновь открыла двери.

Она была переименована из Санкт-Петербургской в Ленинградскую товарно-фондовую биржу и вновь стала пионером этой отрасли, теперь уже в Российской Федерации. Практически в начале возрождения бирже пришлось справляться с огромными объемами торгов. В 1994 году была введена торговля фьючерсами, а в следующем — опционами.

После ряда реорганизаций в 2014 году она обретает нынешнее наименование — ПАО «Санкт-Петербургская биржа» (ПАО означает «публичное акционерное общество»). В состав также входит биржа «Санкт-Петербург» (официальный сайт http://www.spbex.ru ), которая является товарной биржей.

Рынки

Данная санкт-петербургская площадка работает с фондовым, а также срочным рынком, по совместительству занимается аукционной торговлей товарами. Торгует акциями, деривативами, сырьем. Торговля вначале велась акциями исключительно российских компаний, а рынок иностранных ценных бумаг присоединился в 2014 году.

Торги иностранными акциями

На Санкт-Петербургской бирже котируются акции американского фондового рынка. В их число входят ценные бумаги крупнейших компаний североамериканского континента, среди которых много участников знаменитого индекса S&P 500. Включают массу активов технологических, финансовых и иных компаний, имеющих влияние на мировую экономику в целом.

Общее количество санкт-петербургских эмитентов приближается к цифре 600. Дневной оборот по иностранному фондовому рынку составляет от 30 до 60 млн долларов.

Торги российскими акциями

В санкт-петербургских биржевых торгах участвуют самые ликвидные российские акции, принадлежащие флагманам отечественного рынка. Особое место занимают акции «Газпрома», поскольку у Санкт-Петербургской биржи до 2013 года было право на эксклюзивную торговлю ими.

Рынок акций делится на две категории:

- котировальный список;

- некотировальный список.

Котировальными считаются только акции «Газпрома». Во вторую категорию включены 22 эмитента, в их числе известные российские предприятия различных отраслей экономики. Здесь представлены:

- ритейлеры;

- нефтегазовый сектор;

- металлодобывающая промышленность;

- крупнейшие представители банковской структуры.

Особенности торговли

СПб биржа предоставляет выгодные условия как для торговли, как и для размещения активов.

При этом она берет на себя важные функции. Например, публикацию отчетности и иной информации по эмитентам, в том числе график выплаты дивидендов, корпоративные новости. Все это производится самой Санкт-Петербургской биржей.

Другая особенность — договор Санкт-Петербургской биржи с компанией РДЦ (Расчетно-депозитарный центр). Он распространяется на услуги клиринга, риск-менеджмент, обслуживание депозитов и по сути гарантирует сохранность капитала и защиту расчетов. Если вдруг инвестор пожелает, он волен перевести капитал в другой депозитарий, и необязательно на территории РФ.

Российские активы торгуются в рублях, иностранные — в долларах США. Конвертацию при необходимости Санкт-Петербургская биржа выполняет самостоятельно, устанавливая для этой цели собственный курс.

Дивиденды и налогообложение иностранных акций

СПФБ работает с иностранными дивидендами по принципу Т+3: акции должны быть куплены не менее чем за три дня до фиксации реестра.

При получении дохода и дивидендов по американским акциям необходимо уплатить налог: согласно законодательству США, он составляет 30%. Большой процент связан с тем, что питерская площадка не обладает статусом квалифицированного посредника. Этот налог придется заплатить инвесторам.

Однако есть другой, помимо санкт-петербургского, вариант доступа к иностранным акциям — работать через зарубежного брокера (или «дочку» российского брокера иностранной юрисдикции). Тогда нужно заплатить 10% по американскому законодательству и 3% по российскому.

Как разместиться на бирже

Санкт-Петербургская биржа имеет свои требования к эмитентам, описанные в листинге. Листинг требований делится на список первого и второго уровня, а также некотировальную часть.

Общие требования к кандидатам традиционны:

- Соответствие российскому законодательству.

- Согласие эмитента раскрывать необходимую информацию.

- Принятие российских депозитарных расписок на право владения определенным количеством ценных бумаг, на раскрытие информации по ним и их эмитенту.

Требования Санкт-Петербургской биржи к российским компаниям для их включения в списки содержат условия о количестве акций в обращении, длительности существования компании (для списка первого уровня — не менее 3 лет, для второго — не менее года), а также определяются данными финансовой состоятельности предприятия и особенностями корпоративного управления.

Что касается иностранных эмитентов, к ним выдвигаются такие требования в числе прочих:

- объем выпуска ценных бумаг;

- номинальная стоимость;

- отсутствие дефолта у эмитента;

- наличие кредитного рейтинга.

Плюсы и минусы Санкт-Петербургской биржи

Санкт-Петербургская торговая площадка находится под юрисдикцией РФ, и одно это является гигантским преимуществом для наших инвесторов. Рассмотрим другие ее преимущества и недостатки.

Можно выделить следующие из главных плюсов:

- Надежность — Санкт-Петербургская биржа зарекомендовала себя в качестве одного из лидеров российского фондового рынка.

- Большой выбор ликвидных активов российских и зарубежных эмитентов.

- Наличие облигаций государственного займа.

- Доступ к мировой ликвидности — при исполнении заявок учитывается лучшая цена крупнейших площадок мира.

- Доступность для любого типа инвесторов и лояльные условия, а также полностью русифицированная поддержка.

- Обеспечение сохранности ценных бумаг в российском депозитарии — 100% защита.

- Широкий диапазон торгового времени.

К минусам можно отнести:

- Подверженность влиянию американских санкций.

- Отсутствие среди иностранных эмитентов других географических районов, кроме США.

- Небольшие объемы торгов в мировом масштабе.

Наиболее известные акции, торгуемые здесь

Российский рынок представлен следующими эмитентами:

- Газпром.

- «Норильский никель».

- «Транснефть».

- «Магнит».

- «Лукойл».

- «Мобильные ТелеСистемы».

- «НОВАТЭК».

- «Ростелеком».

- «Сургутнефтегаз».

- Сбербанк России.

- Банк ВТБ и другие.

Рынок иностранных акций включает:

- Amazon.com.

- THE BOEING COMPANY.

- Alibaba Group.

- Bank of America.

- Ford Motor Company.

- Facebook.

- Morgan Stanley.

- Microsoft Corporation.

- Wal-Mart Stores и многие другие.

Это далеко не полный список санкт-петербургской площадки. Он постоянно меняется, лучше смотреть полную версию тут .

Как получить доступ к торговле

СПФБ предлагает лояльные условия для зарубежных торгов. Чтобы начать работать с американскими акциями даже не нужно получать статус квалифицированного инвестора. Таким образом, частные инвесторы могут работать с брокером, не имеющим такого статуса. А вот напрямую выйти на Санкт-Петербургскую биржу не получится, поскольку она не имеет права работать с физлицами.

При этом комиссии на операции с ценными бумагами у биржи минимальны — 0,01% от стоимости сделки. Что касается порога входа, он ничем не ограничен — размер минимально возможного лота равен одной акции. Каждый сам вправе рассчитать свои возможности для вхождения на питерскую биржу.

Торговые терминалы стандартные, привычные большинству инвесторов: например, QUIK, TRANSAQ, АЛОР-ТРЕЙД, РТ-клиент, что тоже плюс. Если есть желание, с подробными правилами и условиями можно ознакомиться на официальном сайте Санкт-Петербургской биржи в разделе «Кабинет инвестора».

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию.

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

- нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

- низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

- слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Крупнейший брокер и инвестиционная компания в России. Сам с ними не работал, но коллеги отзываются очень положительно.

- Не глючащий терминал Transaq

- Возможность пополненияснятия денег со счета без комиссии (через свой банк)

- Куча первоклассных сервисов (например бесплатно можно скачать историю котировок)

- Возможность открытия счета в зарубежных юрисдикциях.

К минусам отнесу навязчивость продавцов.

Второй крупнейший брокер после Финама.

- Низкие комиссии

- Приятная поддержка

- Обмен валюты по биржевому курсу

К минусам отнесу любовь брокера к попыткам продать «структурные продукты».

Молодой и стремительно набирающий популярность брокер.

- удобное мобильное приложение;

- бесплатное обслуживание счета, если нет сделок.

- высокие комиссии;

- мало инструментов доступно на стандартном тарифе.

- надежность;

- Слабый личный кабинет

- Ограничения на торговлю иностранными активами

Разумеется, можно выбрать брокера со статусом квалифицированного инвестора, который предоставляет торги на этой площадке, и заключить договор с ним. Здесь вас никто не ограничивает. Неоспоримый плюс — доступ к ценным бумагам, предназначенным для ограниченного круга лиц.

На заметку инвестору: ликвидность в течение торгового дня распределяется следующим образом:

Предостережение о бинарных опционах и Форексе

Предостережение о бинарных опционах и Форексе

Вопрос на засыпку: «В чем отличие опциона от бинарного опциона?» Ответ очевиден: первое — актив, второе — лохотрон. Как показала практика, не для всех это очевидно. Иначе откуда у бинарных опционов столько почитателей?

Призываю всех внимательно изучать матчасть! Если на бирже нельзя заработать миллионы, откуда они возьмутся на кухне бинарных опционов? Причем не за год, не за два, а за пять (!) минут в день. Дайте себе труд, потратьте время и изучите материалы, касающиеся работы с настоящими опционами и фьючерсами. Если в этом случае у вас не отпадет охота связываться с разными бинарными опционами, я буду спокоен — вы хотя бы отдаете себе отчет в том, что делаете.

Также встречаются предложения торговать с биржевыми индексами через форекс-кухни. Это вообще никакой критики не выдерживает.

Индексы биржи

Основным маркером для санкт-петербургской площадки является индекс под названием RDX — российский депозитарный индекс. Был введен в 1997 году, как раз накануне кризиса 1998 года. В его состав входят 15 «голубых фишек» наиболее крупных компаний страны. Рассчитывается он Венской фондовой биржей, котируется в двух валютах:

- долларах (RDX USD);

- евро (RDX EUR).

Торгуется на Лондонской бирже.

Примечательно, что система расчетов основана на евро и производится по методике Венской биржи:

Запуск индекса состоялся в 1999 году. Очевидно, не самое удачное время для отечественного бизнеса, который в то время катился в яму, куда утянул за собой и индекс RDX. Однако с течением времени он сумел выровняться и занял почетное место в ряду индексов российского рынка. Считается, что он отражает состояние российской экономики.

Перспективы инвестиций в индекс RDX

На данный момент сложно давать советы по работе с индексом RDX, поскольку с конца февраля этого года он находится в нисходящем тренде. А с апреля по настоящий момент он и вовсе заперт во флэте с нижней границей возле 1300 пунктов. Когда он из него выйдет, а главное, куда после этого пойдет, предсказать невозможно.

Конечно, можно построить прогнозы, но все это будет вилами по воде писано. Если вы не скальпер и вас привлекает не сиюминутная выгода, а долгосрочные вложения, призываю наблюдать за динамикой индекса и искать правильные точки входа.

Интересные факты о СПФБ

Площадка в Питере показала себя с интересной стороны. Этому способствовали некоторые моменты, о которых я хочу упомянуть.

- Когда грянул кризис 1998 году, только срочный рынок СПФБ исполнил все свои обязательства по деривативам.

- После слияния с Фондовой биржей РТС на Петербургской бирже образовался срочный рынок FORTS, который занимает место в ТОП-10 мировых срочных рынков по объему торгов (согласно рейтингу FIA).

- Для создания и поддержания объема торгов на санкт-петербургской площадке развит институт маркет-мейкеров. Рублевый рынок включает 8 компаний, торгующих 20 наименованиями акций, а долларовый — 9 компаний, торгующих 54 наименованиями акций.

Я вкратце познакомил вас с Санкт-Петербургской биржей. Надеюсь, теперь вы в ней ориентируетесь и появилось понимание, как на ней лучше работать. В любом случае не останавливайтесь на этом и почитайте сайт СПФБ, там много полезной информации об этой площадке.

Ну а я, в свою очередь, говорю вам до свидания, потому что спешу приступить к следующей статье, чтобы ваш багаж знаний стал еще больше. Подписывайтесь на мой блог и не забывайте посоветовать друзьям — как известно, лучше поздно, чем никогда.

Размещение акций «СПБ Биржи» может состояться уже нынешней осенью

По данным «Ъ», «СПБ Биржа» намерена провести IPO осенью (а не в 2022-м, как планировалось ранее), причем одновременно на собственной площадке и на американской бирже Nasdaq, где проводят листинг различные технологические компании. Издание утверждает, что в качестве основного организатора биржа выбрала американский инвестбанк Goldman Sachs и уже находится в процессе согласования размещения с Комиссией по ценным бумагам США (SEC). Вместе с тем сообщается, что менеджмент компании планирует получить оценку в диапазоне $1,8-2,5 млрд. Для сравнения, ее прямой конкурент в России — Мосбиржа — сейчас оценивается в $5,4 млрд.

Собеседники «Газеты.Ru» отмечают, что компания выбрала крайне удачный момент для размещения, поскольку число ее участников стремительно растет, на зарубежных площадках сейчас сложилась хорошая конъюнктура, а мировые рынки находятся близко к историческим максимумам.

«Возможно, в 2022 году условия будут не столь благоприятными, и бирже не удастся разместиться по достаточно высоким мультипликаторам. К тому же вызывают опасения предстоящие изменения в законодательстве, касающиеся допуска к финансовым инструментам розничных инвесторов», — считает глава инвестиционного департамента inv.lu Анастасия Тарасова.

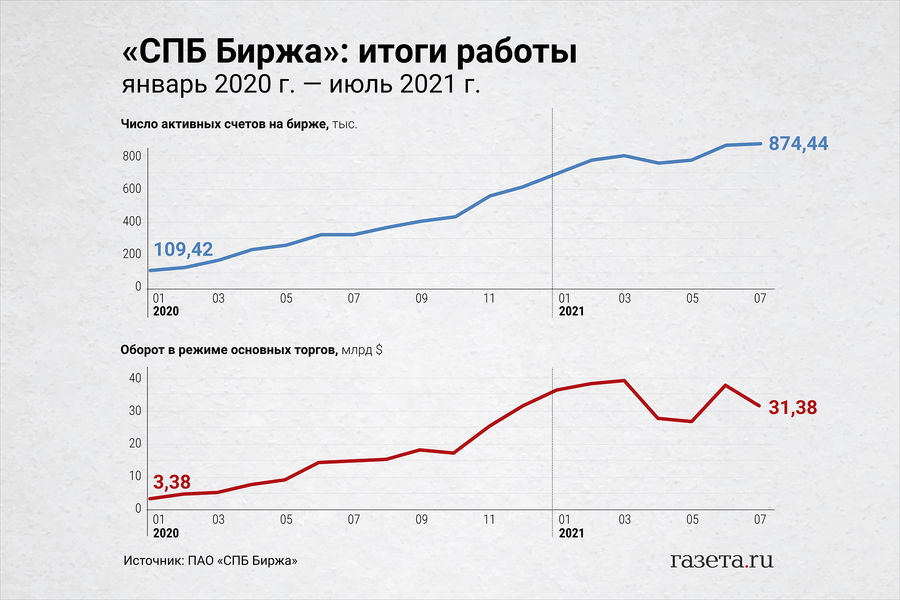

Ее мнение подтверждают цифры, предоставленные «Газете.Ru» самой организацией: начиная с января 2020-го число активных счетов инвесторов возросло со 109,42 тыс. до 874,44 тыс. к концу июля этого года. Стоимостной объем сделок в режиме основных торгов (Т+) за тот же период увеличился почти в десять раз — с $3,38 до $31,3 млрд.

Деньги на развитие

Все опрошенные «Газетой.Ru» эксперты считают, что размещение ценных бумаг необходимо бирже для того, чтобы и дальше развивать свой бизнес.

«Думаю, что IPO нужно бирже не для кэш-аута акционеров, а для оценки собственной стоимости и в меньшей степени для получения денег на развитие. То есть это классический кэш-ин. И это хорошо для инвесторов», — сказал генеральный директор ИК «Иволга Капитал» Андрей Хохрин.

Эксперт утверждает, что «СПб Биржа» имеет значительный потенциал развития, поскольку она независимая, в отличие от Московской, где контрольным пакетом акций владеет Банк России. А сама биржевая инфраструктура будет востребована и востребованность будет только повышаться.

В свою очередь аналитик ФГ «Финам» Леонид Делицын предложил дождаться проспекта эмиссии, который организация обязана будет опубликовать перед размещением своих акций. Но в целом, по его мнению, уже сейчас понятно, куда пойдут вырученные от IPO средства.

«В проспекте эмиссии будет специальный раздел, где описываются направления использования средств, — сказал он. — Биржи конкурируют друг с другом за клиентов, поэтому им, конечно, нужно развиваться. Развитие биржи — это, например, увеличение числа инструментов, доступных клиентам, увеличение числа эмитентов и тому подобное».

Еще один собеседник «Газеты.Ru» ссылается на профессионализм команды, управляющей «СПБ Биржи». И хотя он, как трейдер, сам предпочитает не участвовать в IPO (поскольку это риск, которым инвестор никак не может управлять, в отличие от ситуаций, когда в ходе торгов инвестор располагает конкретными данными для анализа рыночной ситуации), ожидает переподписки (превышения спроса над предложением акций в момент листинга) на акции биржи, так как это — «лакомый бизнес».

«Я бы сказал, это самая сильная команда в инвестиционном бизнесе России. Я знаю этих товарищей лично. Именно они и создали срочный рынок на бирже РТС — ФОРТС. Делая инвестиции в IPO СПБ, вы покупаете именно команду СПБ. Биржа, ее обороты и прибыль уже вторичны. Прибыль — это команда СПБ и ее способность реализовать новую идею развития», — отметил основатель Telegram-канала Usertrader Олег Харитонов.

Фактор санкций

Что касается санкционных рисков при размещении акций компании на американской бирже, эксперты оценивают их вероятность как крайне низкую — реально повлиять на размещение «СПБ Биржи» в моменте может только общий негативный рыночный фон.

«Не думаю, что санкции американского Минфина могут угрожать «СПб Бирже».

На ней нет торгов бумагами подсанкционных компаний. Риск размещения на NASDAQ — это сугубо рыночный риск. Если в преддверии IPO произойдет фондовый обвал, IPO может или не состояться, или может привлечь недостаточную сумму денег», — отметил Андрей Хохрин.

Впрочем, собеседник «Газеты.Ru» из Telegram-канала «Сигналы РЦБ» видит иную возможность для их введения, но относящуюся не столько к самой бирже, сколько к торгующимся на ней американским активам.

«Если понадобится, многих можно за что-то закрыть. Но «СПБ Биржу» пока не за что. Если отношения РФ и США испортятся сильно, могут, например, ограничить торговлю акциями на ней, чтобы российские инвесторы не покупали акции американских компаний», — считает эксперт.

В воздухе запахло дивидендами

Вместе с тем часть собеседников «Газеты.Ru» уверены, что «СПБ Биржа» будет платить держателям своих акций вполне приемлемые для российского рынка дивиденды. Леонид Делицын апеллирует к тому, что МосБиржа основную часть прибыли расходует на дивиденды, и от «СПБ Биржи» инвесторы будут ожидать того же. «Сейчас инвесторы продают акции компаний с дивидендной доходностью ниже 5%, так что стоимость акций подстраивается под эту величину.

Акции бирж считаются защитным активом, потому что биржи платят дивиденды. Это удаляет их от акций Robinhood и Snowflake и приближает к депозитам. Поэтому на акции бирж вполне может приходиться несколько процентов портфеля», — сказал эксперт.

«Если вспомнить IPO Мосбиржи, то там выплата дивидендов началась практически с первого года после размещения, а текущая доходность по акциям составляет 6,1%, — соглашается Анастасия Тарасова. — С учетом того, что в этом году Санкт-Петербургская биржа обогнала Московскую по объему торгов, можно надеяться, что и размер дивидендов, если они будут, расположится примерно на этих же значениях».

В краткосрочной перспективе в этом усомнился собеседник издания из «Сигналов РЦБ». Он отметил, что дивидендов стоит ждать скорее только в долгосрочной перспективе, так как в первую очередь деньги пойдут на развитие бизнеса. Кроме того, все будет зависеть от дальнейших финансовых показателей организации — по итогам прошлого года ее прибыль по МСФО составила 1,3 млрд рублей, до этого были убытки.

Изложенные в материале мнения аналитиков не являются индивидуальной инвестиционной рекомендацией (ИИР).

Источник http://capitalgains.ru/fondovyj-rynok/sankt-peterburgskaya-birzha.html

Источник https://www.gazeta.ru/economics/2021/08/06/13839980.shtml

Источник

Источник