Грядет величайший крах фондового рынка, или Почему я не продаю акции

Содержание статьи

Грядет величайший крах фондового рынка, или Почему я не продаю акции

Почему я не беспокоюсь о рынке и с нетерпением жду наступающий крах, о котором теперь слышно из каждого утюга.

За последний месяц количество апокалиптических прогнозов предвещающих величайший крах фондового рынка в истории зашкаливает.

Начнем с того, что я не спорю с большинством тезисов в этих материалах. Рынок действительно растет уже более 10 лет и выглядит перегретым. Если есть урок, который мы можем извлечь из прошлого, так это то, что когда оптимизм зашкаливает, вероятно, пришло время снова быть осторожными.

Где-то впереди нас точно поджидает крах. Он неизбежен. Экономика циклична – в этом нет ничего нового. Обвалы фондового рынка иногда случаются. Это случалось раньше, и обязательно случится еще несколько раз при нашей жизни.

Ошибка в выводах, которые делают авторы этих материалов, ожидая обвал в ближайшем будущем. Если бы будущее было так просто предсказать, то на рынке уже давно бы началась паника. Но этого не происходит, потому что никто не знает, что будет дальше.

Крах фондового рынка предсказывают каждый год. Ради интереса зайдите на smart-lab и покопайтесь в старых темах за 2012 или 2015 год. Сейчас это выглядит смешно, но тогда люди на полном серьезе выходили в кеш, упуская величайший бычий цикл в истории.

Как показывает история, рынки гораздо более подвержены краху, когда все пребывают в эйфории, чем когда нервно озираются по сторонам. Вполне может быть, что впереди нас ждет еще одно десятилетие изобилия. По мере снятия ограничений, корпоративные прибыли могут вырасти и коэффициент P/E достигнет более комфортного уровня, а индикатор Баффета придет в норму.

На самом деле я, конечно, не знаю. Как и все эти гуру, которые утверждают, что знают. По крайне мере мне хватает смелости признать этот факт.

Почему я не продаю акции

Несмотря на все тревожные сигналы, есть две веские причины не продавать акции, пытаясь предугадать очередной обвал.

1 – Невозможно угадать время рынка

Во-время пузыря доткомов 2000 года фондовый рынок был технически переоценен еще начиная с 1996, но рухнул только четыре года спустя. Перед этим он успел вырасти еще на 162%. Даже если бы вы вытащили все деньги в 1997 году, когда рынок уже был переоценен, вы все равно оказались бы в минусе.

Я никого не призываю строить прогнозы основываясь на интерпретации исторических данных. Прошлые события никогда не предсказывают будущие.

Я лишь хочу указать на то, что уже подтверждено многочисленными исследованиями: выбор времени на рынке – игра проигравших. Даже если вы правильно угадаете, и выйдете в кэш незадолго до краха, вам все равно придется предсказать, как далеко зайдет падение и когда стоит вернуться. Чаще всего те, кто ждут лучшего момента для входа в рынок, в итоге выкупают акции по еще более высоким ценам.

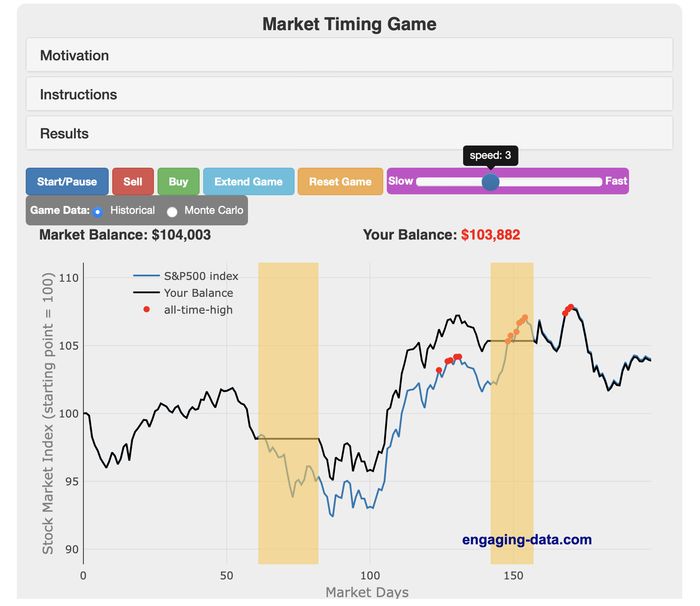

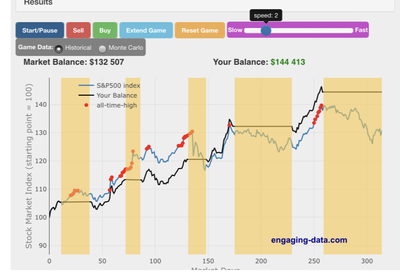

Вот тут вы найдете симулятор, с помощью которого можете проверить свои способности угадывать время рынка. По умолчанию вы стартуете с капиталом в $100 000 в акциях. Нажимая кнопки «sell» или «buy», в любой момент вы можете продать их, и выйти в кэш, а затем снова «войти» в рынок.

Как показывает практика, обыграть рынок очень сложно, поскольку гораздо чаще он идет вверх, чем падает 😉

2 – Рынок гораздо чаще идет вверх, чем падает

На протяжении всей истории фондового рынка мы знаем, что цены на акции растут чаще, чем снижаются. По мере того как наша цивилизация развивается, растет производительность труда, появляются новые рынки и внедряются инновации – компании становятся ещё лучше и прибыльнее.

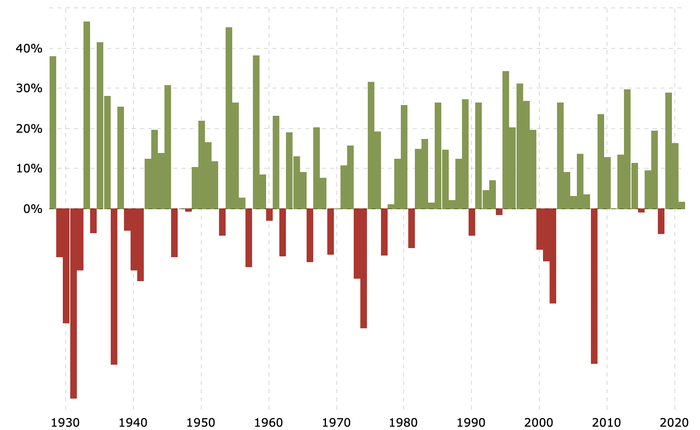

На графике ниже показаны ежегодные изменения фондового рынка. Зеленая полоса – год роста, а красная – год снижения. Если вы посмотрите на график внимательно, то обратите внимание, что зеленых полос на нем в три раза больше, чем красных. Это означает, что если вы инвестируете в фондовый рынок в течение длительного времени, вы неизбежно получаете прибыль.

При этом на этом пути у вам обязательно встретятся один или два ужасных краха, и множество небольших спадов. Но если вам хватит духа ничего не предпринимать, а использовать эти спады для покупки, то фондовый рынок неизбежно вытянет вас наверх.

Итак, мы знаем, что крах рынка неизбежен. Одновременно мы понимаем, что это не то, что мы можем своевременно предсказать, чтобы его избежать. Что нам остается?

Все, что мы можем сделать, так это стремиться к тому, чтобы быть ни чрезмерно оптимистичными, ни чрезмерно осторожными. И таким образом, инвестировать в долгосрочной перспективе.

– Если вы слишком оптимистично относитесь к фондовому рынку и скупаете Теслу, Биткоин или зПИФ ФПР, только потому, что сейчас они безудержно идут вверх – рано или поздно вы обожжетесь.

– В то же время, если вы, напротив, слишком осторожны и с 2017 ждете удачный момент для входа, поскольку акции переоценены – скорее всего вы упускаете возможности.

Но как же нам оставаться ни чрезмерно оптимистичными, ни чрезмерно осторожными? Как мы можем получить все преимущества роста фондового рынка, защитив себя от краха?

По факту лучшее, что мы можем сделать – это стать пассивным инвестором. На практике это означает:

1. Найти оптимальное распределение активов исходя из нашей жизненной ситуации и толерантности к риску;

2. Убедиться, что у нас есть достаточный запас денег наличными и активами, не связанными с фондовым рынком;

3. Жить своей жизнью, игнорируя информационный шум и не наблюдая за фондовым рынком ежедневно.

Больше ничего делать не нужно.

Если вы, как и я, находитесь на ранней стадии создания капитала, и пока не планируете жить на инвестиционный доход, то крах фондового рынка – благо для вас. Благодаря ему мы сможем покупать акции по низким ценам. А скорость роста рынка в последующие десятилетия обещает быть опережающей.

Чтобы понять, как эти принципы работают на практике, посмотрите вот эту статью, в которой я провожу краш-тест такого подхода на примере величайшего кризиса фондового рынка в истории человечества – великой депрессии 1929 года.

Дубликаты не найдены

Лига биржевой торговли

219 постов 2.4K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.

Соглашусь с автором лишь отчасти. Если ты долгосрочный инвестор, то безусловно беспокоиться не о чём. Через 10-20 лет ты всё равно будешь в плюсе. И если ты инвестируешь деньги которые тебе не понадобятся 20 лет, то всё ок.

Но инвестиционный бум последних лет, вовлёк огромное количество физлиц. Которые искренне верят, что рынки могут только расти, а обвалы бывают исключительно кратковременными на пару месяцев

Даже если представить, что они все вложились не последними деньгами (хотя многие спекулируют всем что есть), а некими запасами. При наступлении полноценного медвежьего рынка, когда он будет снижаться не пару месяцев, а годика так 3-4 хотя бы. Далеко не факт, что они смогут это спокойно пережить. Жизненные ситуации бывают разные и здоровье и жилье. Что будет, если через 2 года тебе понадобится этот запас, а ты в сильном минусе, выходить в убыток?

Меня больше страшит не перекупленность отдельных компаний, это-то видно и это чистая спекуляция, меня страшит отсутствие банкротств. Стоит помнить, что в долгосрочной перспективе рынок не только растёт, но ещё и приходит к равновесию. Государства и компании потеряли огромные деньги на пандемии. Где эти потери? Где эти списанные долги? Где эти очищающие банкротства и разорившиеся инвесторы? Где перераспределение рынка от лузеров к мудрым инвесторам и компаниям? Когда они проявятся, а они проявятся, вот тогда можно будет сказать, что рынок может спокойно расти дальше.

Не забывайте, что длительный медвежий рынок — это рецессия.

И не плюшевая 2008, а настоящая как в 70х. Когда высокая безработица годами, цены растут быстро, а запърплаты поденщиков падают.

Первый год часть ширнармасс перетерпит. А на второй год продадут самые стойкие все и за копейки.

Так вот я не понимаю почему бы ей не случиться? Компании понесли серьёзные убытки и очевидно увеличили долговую нагрузку. Что уже ухудшает ситуацию по сравнению с началом 2020. Кто-то скоро посчитает и прослезится.

Центральные банки после такого массового вливания бабла, вероятно будут вынуждены поднять ставки под страхом разгона инфляции. То есть перекредитоваться даже на прошлых условиях не получится.

Домохозяйства тоже понесли серьёзные убытки и, вероятно, вынуждены будут снизить потребление. То есть и спрос упадёт.

Очевидно, что нужен хороший очищающий пожар. Невозможно бесконечно маскировать убытки, кто-то должен за это заплатить.

Ну даже по 2008 году, купив акции на максимуме в 2007 году, S&P 500 вернулся на тот же уровень только к 2012. Сколько из нынешних частных инвесторов будут готовы потерпеть 3-5 лет, чтобы не фиксировать убыток?

Она обязательно случится. И будет не как в 2000м и 2008, когда ширнармассы практически не пострадали, что у нас (где сотни тысяч невыплаченных ипотек), что в сша(где застойная безработица и бунты среднего класса).

Но когда смотришь не то что рыночную аналитику, а просто срез общества здесь, то диву даешься как все ждут такого же благолепия как в 2008.

Типа буду брать по акции в магните. Да не в магните будешь брать, а как часть среднего класса нью-йорка на демонстрации с плакатом ‘мои дети хотят есть’

Веселая в скором времени нас ждет пятилетка.

меня таки биткоин больше пугает. Ведь жахнет же. А куча крупняков в него вложились по всему миру

Это точно не последние их деньги. Биткоин меня как раз не пугает. Хотя, как показал 2018, крах крипты часто становится предвестников обвала на фондовом рынке.

У тебя лежали деньги в Леман Бразерс? Думаю, что нет. А пиздануло-то тогда знатно, что уж ты точно на свовём кармане почуял.

И что произойдёт?

Поздравляю 😁. Осталось принять решение, готовы ли так же рисковать настоящими деньгами ;).

четко ты его подзалупил))

Хорошо, как в Магните пельмени по акции брать буду —обязательно учту ваш прогноз.

Не нашёл картинку, просто предстасьте.

С плакатиком вы будете ‘слишком высокие цены на еду’ как синие воротнички нью-йорка в 70е.

Наши поколения еще не видели реального биржевого кризиса с полноценной рецессией

Мне он в целом нравится. Я сам им владею. Правда только 3% от портфеля.

Просто то, что сейчас происходит на рынке IPO не нормальная ситуация. Вот тут мой развернутый ответ: https://rusfinrevolution.ru/zpif-fpr-ili-pochemu-ne-nuzhno-b.

Разделяю спокойный оптимизм автора).

Есть вложения в ПИФ и фонды ДУ — честно скажу, суммарная (года за 3) доходность не радует, хотя были и хорошие времена, но мартовский обвал практически всё убил и сейчас тоже заметный спад.

Постоянно терзают такие сомнения в виде возможных альтернатив —

1) Управляющий говорит о возможности пассивного дохода через облигации —

6-7% годовых, мало, но гарантированно и без нервов.

2) Покупка недвижимости для сдачи в аренду. % годового дохода там мал (

3-4%), но к нему плюсуется заметное удорожание самой недвижимости (до 10% годовых)

3) Покупка земли, например ИЖС, в качестве инвестиций. Уже сейчас спрос на землю заметно вырос и будет расти ещё. Но доходность тут спрогнозировать сложно.

Цена на недвижимость может не только расти. Тем более в валюте. Сейчас стоимость квадратного метра в Москве дешевле чем в 2008м году, а уже 12 лет прошло.

>Найти оптимальное распределение активов исходя из нашей жизненной ситуации и толерантности к риску

Но как? Не шучу, существует ли методичка?

Например, у меня есть некая сумма активов, которые распределены в фондах, в малорисковых активах, и в высокорисковых. все имеют разную доходность, разный риск и разную скорость/возможность реализации (т.е. выхода из них). И как их правильно распределить?

Я не даю конкретных рекомендаций. Но буквально вчера отвечал на похожий вопрос у себя в ТГ. Ссылка на пост: https://t.me/rusfinrevolution/67

Муа-ха-ха. Приводить в пример ВД после которой всё пошло в зелень, забыв, что для этого понадобилась мировая война — так себе аргумент.

Да и в целом сравнивать рынок 20-го века с теперешним трешем, когда спекулятивная надстройка оторвалась от любой физики, по-моему, очень сомнительная тактика.

Ни сабпраймы, ни доткомы рынок не очищали и настоящими системными кризисами не были. То что нас ждёт — совершенно другая категория. Другая парадигма.

В лучшем случае нас ждёт уничтожение спекулятивной системы, которая вместо привлечения финансирования в реальный сектор уже несколько десятилетий как стала вещью в себе.

А в худшем опять война?

Да, но война — это не конкретный вариант, а тоже букет вариантов. По масштабу, форме, конгломерации и реконгломерации оппонентов, последствиям и тэдэ. Но худший вариант таки тут, в этом букете.

За что и кого бить?

Тупых пёзд, у которых из инвестиций только кредит на Айфон и они с горящей попкой лезут в ветки про биржу

И почему им нельзя это делать?

Рынок акций упадет и никогда уже не восстановится. Так что «откупание акций» поможет вам только потерять ваши ресурсы. Внук бабки ванги.

Ну если это на самом деле будет так, то вероятно нашей цивилизации придет конец. И тогда никакие вложения не будут в безопасности :).

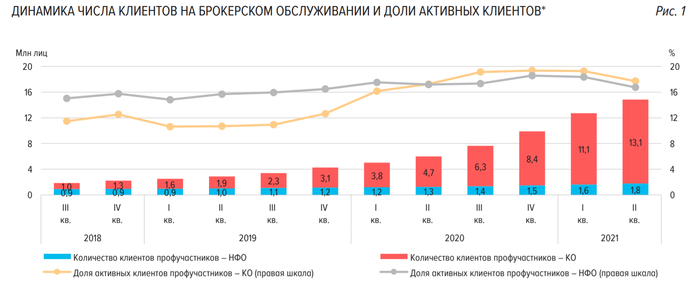

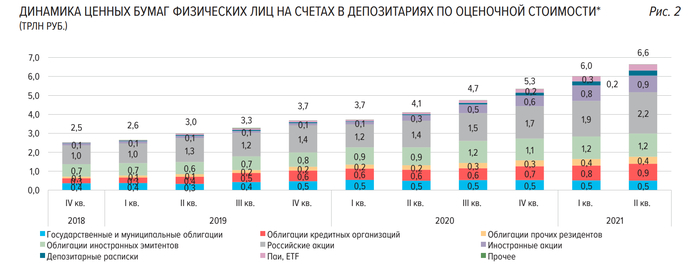

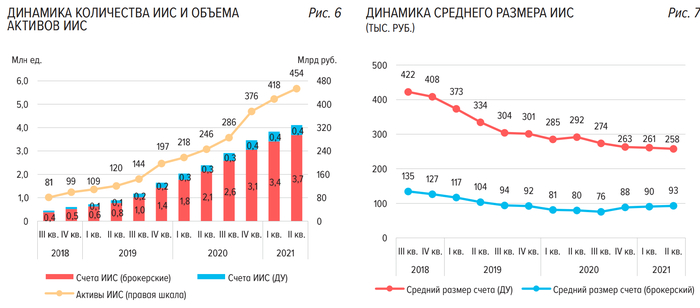

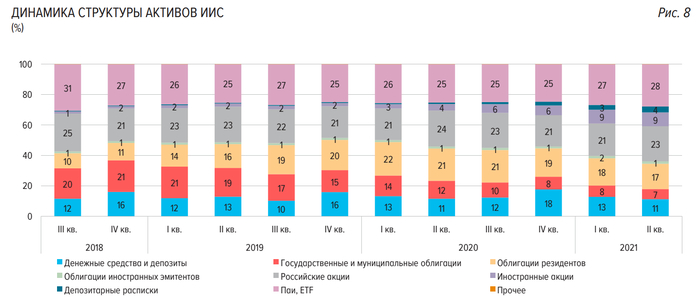

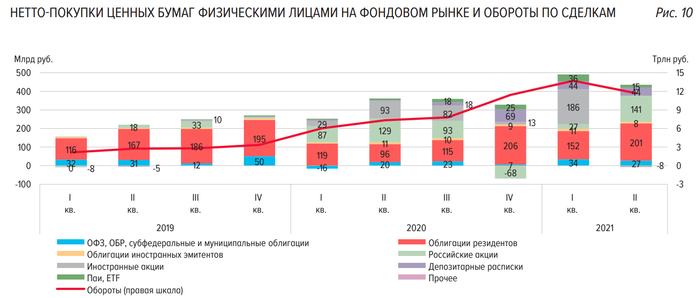

ЦБ раскрыл статистику по физлицам на бирже. Отражение российской действительности в обзоре регулятора. Выжимка из документа

13 сентября вышел информационно-аналитический материал, который был подготовлен Центральным банком России и носит название «Обзор ключевых показателей профессиональных участников рынка ценных бумаг».

Он содержит в себе много статистики по физическим лицам. Я подготовил вам выжимку тех моментов, которые показались мне интересными.

Динамика числа клиентов и объемов активов

Распределение по регионам

Сортировка в таблице по количеству клиентов с фондированными счетами на 1 тыс. населения

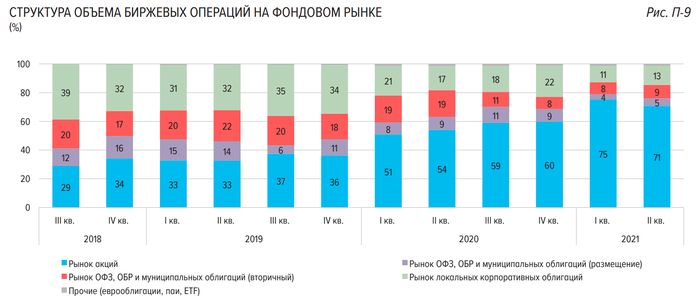

Про структуру торгов

Статистика оставляет двоякие впечатления. С одной стороны количество счетов, клиентов, объемов активов растет, что вроде бы хорошо. Но с другой стороны прослеживается насущная картина, которая проглядывается и без прочтения аналитики ЦБР: большая часть денег на счетах принадлежит клиентам из финансово благополучных регионов: Москва, Московская область, Санкт-Петербург. Что в целом логично и предсказуемо.

Кроме того, в материале ЦБ дает свое видение на дальнейшее развитие рынка брокерских услуг среди физических лиц:

Таким образом, периодическое сравнение вовлеченности российского населения в фондовый рынок (8% от всех проживающих в стране) с нашими заокеанскими партнерами (чуть ли не каждый второй в США) говорит нам о том, что в нашей стране есть еще непаханое поле и приличный потенциал. Но также стоит понимать, что на раскрытие данного потенциала потребуется немало времени, т.к. прежде всего должны повыситься доходы населения, а это процесс не быстрый. И если идти от обратного, то в США инвестирует каждый второй просто потому, что они — ведущая экономика мира и благосостояние среднестатистического «Джона» намного выше среднестатистического «Ивана».

На сем откланяюсь. Кому интересно ознакомиться с обзором ЦБ самостоятельно — прикрепляю ссылку на первоисточник.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

А если завтра финансовый кризис?

У тебя есть план на случай затяжной коррекции?

Такой вопрос мне недавно задали (@Cat.inHat) под одним из моих постов. Отвечу на него развернуто и расскажу о своем отношении к возможной затяжной коррекции на фондовом рынке.

Мой план подразумевает покупку акций американских компаний из индекса S&P500 и рассчитан на 15 лет. Это стадия активного накопления, где я зарабатываю деньги на основной работе и направляю до 50% от своих доходов на покупку акций. Мой текущий доход никак не зависит от ситуации на фондовом рынке и я не стану переживать из-за высокой волатильности на рынке в отличие от трейдеров, которые пытаются заработать на краткосрочных спекуляциях.

Я отношусь к покупке акций, как к покупке доли в бизнесе, поэтому затяжная коррекция на фондовом рынке на стадии активного накопления капитала – это, можно сказать, затяжная «черная пятница» для долгосрочных инвесторов. Это время скидок, когда можно купить отличный бизнес по приятной цене. Но именно в такие моменты страшнее всего решиться на покупку акций, ведь кажется, что дно ещё ниже. Поэтому хорошо иметь четкий план действий на тот случай, когда все будет лететь вниз. Иначе под воздействием страха можно всё распродать в минус и перейти в лагерь тех, кто считает, что фондовый рынок – это казино.

Отличный план, надежный, как швейцарские часы

Мой план на случай просадок и затяжной коррекции точно такой же, как и на все остальные периоды: покупка акций из индекса S&P500 ежемесячно на фиксированную сумму. В данный момент эта сумма равняется 650$. Можно иметь специальный запас из кэша на случай коррекций (не путать с финансовой подушкой безопасности), но лично мне некомфортно держать большое количество кэша на банковском вкладе в ожидании удачного момента. Есть вероятность того, что этот кэш, вложенный в акции сегодня, отработает даже лучше, чем если я его использую во время коррекции, которая (например) случится через несколько лет.

К сожалению, здесь меня победил эффект FOMO (синдром упущенной выгоды). Я не хочу видеть, как на моих глазах тает покупательская способность тех денег, которые ждут лучшего момента для покупки активов (речь не о подушке безопасности). Я выбрал самый простой путь и согласен с тем фактом, что могу немного проиграть в доходности тем инвесторам, которые всё же закупятся на дне на специально отведенный для этого кэш.

Продажа акций во время коррекции

Представьте, что вы владелец ресторана McDonald’s. У вас отличный бизнес, финансовые показатели растут из года в год. Через дорогу от вас расположена кофейня Starbucks, которая также приносит хорошую прибыль своему владельцу. За ваш бизнес покупатели готовы предложить хорошие деньги, но вы предпочитаете не продавать «курицу, несущую золотые яйца».

Но вот наступает глобальный кризис, выручка падает, причем у всех компаний, а не только у вас. За ваш бизнес с каждым днем покупатели готовы дать всё меньше денег. Ваш сосед уже выставил свою кофейню на продажу за гроши, поддавшись всеобщей панике.

Как вы поступите? Продадите свой бизнес по невыгодной для себя цене? Или вы решите выкупить бизнес своего соседа (или хотя бы какую-то долю), пока есть такое выгодное предложение? Кризис рано или поздно закончится, бизнес продолжит развиваться и приносить прибыль, а его рыночная стоимость вернется к своим прежним значениям и продолжит расти.

Рынок перегрет, сейчас неподходящее время для инвестиций

Как часто вы слышите эти слова? И самое главное от кого? Наверняка от тех людей, у которых всегда неподходящий момент для инвестиций. Они не инвестируют по следующим причинам:

1. На фондовом рынке пузырь небывалых размеров и скоро будет обвал;

2. На дворе кризис и пока непонятно, где же «дно»;

3. От первого «дна» оттолкнулись, но возможно будет второе «дно», нужно подождать.

Стоит помнить, что результат долгосрочных инвестиций зависит от регулярности инвестирования, от вложенных сумм и от длительности инвестирования, а не от точек входа.

«Лучший момент посадить дерево был 20 лет назад. Второй лучший момент — сейчас».

А если завтра кризис?

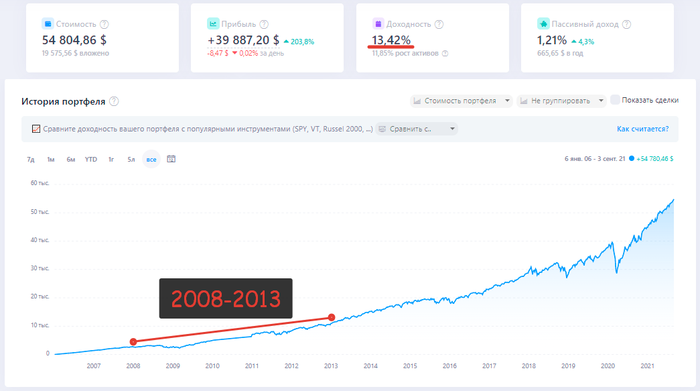

Если вдруг завтра произойдет финансовый кризис и рынок полетит вниз в начальной стадии активного накопления капитала, то на что можно рассчитывать через 15 лет? Для этого вернемся на 15 лет назад, возьмем за точку отсчета начало 2006 года и посмотрим на график стоимости ETF на индекс S&P500 (SPY).

На данном графике видно, что рынок начал падать в 2008 году и только в 2013 году достиг прежних значений. Так ли это страшно для долгосрочного инвестора, который инвестирует ежемесячно фиксированную сумму на 15+ лет?

Покупка индекса S&P500 каждый месяц

Какой результат получил бы инвестор, если бы в 2006 году начал инвестировать в S&P500 по 100$ каждый месяц? К сожалению, мои расчеты будут не совсем верны и будут значительно занижать итоговый результат, так как я не нашел такого ETF на индекс S&P500, который бы существовал в 2006 году и реинвестировал все полученные дивиденды.

Я воспользовался сервисом, который в автоматическом режиме учитывает только выплату (но не реинвестирование) дивидендов начиная с 2010 года. Потеря периода выплаты дивидендов с 2006 по 2010 год. Результат при таких исходных данных получился бы следующий:

Результаты в цифрах:

◉ Вложено денег за все время в ETF на S&P500: 19 575,56 $

◉ Рост стоимости активов за 15 лет составил: 11,85% годовых или 35 229,3 $

◉ Выплачено дивидендов с 2010 по 2021 год: 4 657,90 $

◉ Доходность портфеля с учетом выплаты дивидендов: 13,42% годовых

◉ Дивиденды не реинвестировались!

Не смотря на то, что американский фондовый рынок начал падать в 2008 году и восстановился только в 2013 году (5 лет), доходность долгосрочного инвестора, который продолжал покупать индекс S&P500 на 100$ каждый месяц составила 13,42% годовых в $ (за период 2006-2021)!

Повторяю, что не учтен период выплаты дивидендов с 2006 по 2010 год, а получаемые дивиденды не реинвестировались. Эти 2 факта занижают итоговый результат. Согласитесь, что на 15-летнем отрезке времени, где рынок падал 1 год, а затем восстанавливался 4 года, доходность в 13,42% годовых является отличным результатом, которому будет рад любой долгосрочный инвестор.

А как же японский индекс Nikkei 225?

Очень часто, когда кто-то пишет о плюсах индексного инвестирования, приводят в пример японский индекс Nikkei 225, который не восстановился за 30 лет, прикрепляя вот эту картинку:

Что обычно упускают из внимания все те, кто прикрепляет этот график:

◉ На этом графике не учтены дивиденды;

◉ Не учтен рост стоимости курса йены по отношению к доллару за этот период;

◉ Если рассматривать регулярную покупку индекса ежемесячно, а не единоразовую покупку на пике рынка в 1989 году, то результат будет сильно отличаться.

Если учесть дивиденды и перевести график индекса Nikkei 225 из йен в доллары, то получим следующую картину:

Вы летаете на самолете?

Я летаю, но знаю людей, которые боятся. Боятся они, потому что иногда самолеты падают и шансов спастись нет. Падение самолета — это скорее исключение, чем правило. По статистике (а не по мнению людей) самолет является самым безопасным видом транспорта. Поэтому отказываться от полета на самолете и выбирать вместо этого поездку на автобусе — это иррациональный подход.

Тоже самое и с сохранением и преумножением своих сбережений. Опираясь на статистику и историю, я не вижу для себя более разумного и безопасного вложения своих сбережений на длительное время, чем инвестиции в акции. При этом я всегда держу в голове и ситуацию с Nikkei 225 и с падением самолетов.

В любой экономической ситуации на длинных временных отрезках акции — наиболее доходный финансовый инструмент. В Японии это единственный финансовый инструмент, который показал положительную реальную доходность за последние 119 лет. (С) УК «Арсагера».

Итоги 3х лет инвестиций. Закрытие ИИС

Подвожу итоги 3х лет инвестиций.

Постил год назад итоги второго года, и 2 года назад итоги первого года, кому интересно, почитайте:

Инвестиции в акции. Итоги года

ИИС я решил открыть в 2018 году, перенеся на него первую сумму денег с депозита.

Получал налоговый вычет 3 раза.

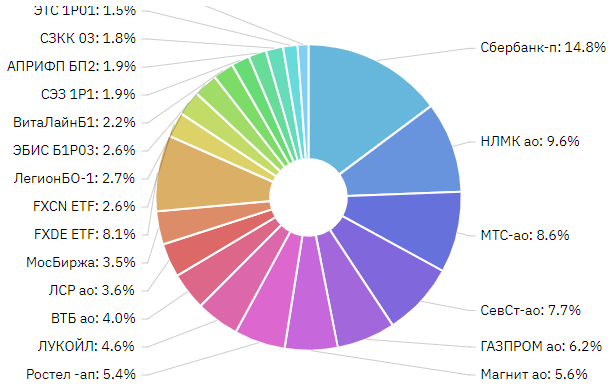

Покупаю только дивидендные российские акции и разбавляю портфель облигациями и парой фондов.

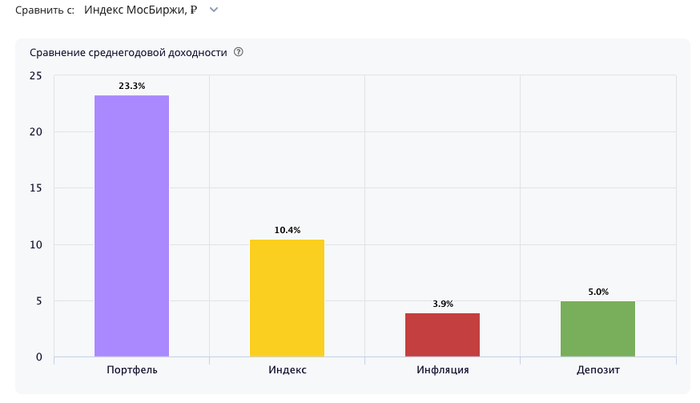

Если посчитать весь мой доход за 3 года с учётом всего, получится среднегодовая доходность 25,8% в рублях. Депозитов таких просто не существует, а значит относительно депозита, с которого я перешёл в ценные бумаги — я в огромном плюсе.

Стоит отметить, что для получения этого результата я вообще практически ни чего не делал. Просто пополнял баланс и покупал бумаги.

В прошлом посте уже писал, что пришёл к стратегии «купил и держи». Т.е. теперь я бумаги просто не продаю. Выбираю те, что приносят ежегодные дивиденды и просто держу их. При этом пополняю баланс и совершаю сделки примерно раз в 3-4 месяца. Т.е. практически не уделяю этому своё время. Просто придерживаюсь простых правил о которых уже сотню раз рассказано на пикабу (диверсифицируй, не спекулируй, имей подушку безопасности).

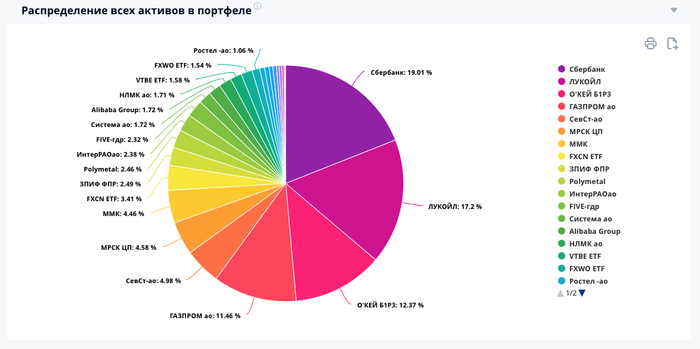

Состав портфеля у меня практически не изменился с прошлого года, только добавились облигации и фонды

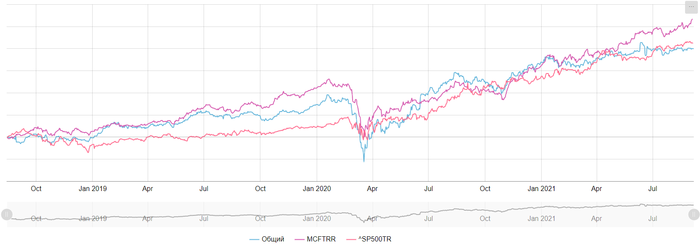

В прошлом году я писал, что мой портфель на двухлетнем интервале обгоняет индексы, в этом году пишу, что индексы обгоняют мой портфель на трехлетнем интервале. Но не вижу в этом ничего страшного.

Далее про закрытие ИИС

Зачем закрывать ИИС?

Это нужно не всем. Каждый индивидуально решает нужно ли ему это.

Причина 1: Деньги, накопленные на ИИС нельзя тратить. А я хочу, чтоб они всегда были у меня под рукой. Легкодоступны.

Причина 2: Для получения максимальной выгоды от ИИС необходимо пополнять его на 400т.р. в год. А я не уверен, что каждый следующий год смогу выделять из своих доходов 400т.р. Поэтому, закрыв ИИС я могу использовать накопленные на нём деньги для последующих пополнений нового ИИС и получения максимально возможного налогового вычета.

Причина 3: На ИИС не действует льгота на долгосрочное владение (ЛДВ) бумагами. Т.е. если вы купили бумагу, а через 3 года продали её на ИИС — с вас удержат налог 13% от прибыли с этой бумаги. Если же вы продали эту же бумагу на обычном брокерском счёте — можно воспользоваться ЛДВ.

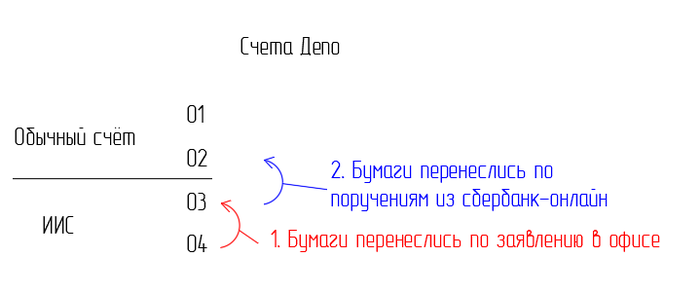

По третьей причине мне необходимо было не просто закрыть ИИС, а перенести с него все бумаги, которые дали доход на обычный брокерский счёт. Закрыть ИИС без переноса бумаг можно просто позвонив на номер 900. С переносом всё сложнее.

Как закрыть ИИС с переносом бумаг на обычный брокерский счёт?

У меня ИИС был открыт в сбере. Очень подробно процедуру закрытия в сбере написал @bibeo

Выгодное (для инвестора) закрытие ИИС — совмещаем в одном счете оба типа («А» и «В»)

За такие посты памятники ставить надо. Я не буду повторяться, опишу очень кратко свой опыт:

Перенос каждой бумаги (не количества, а тикера), у сбера стоит 465р. А это значит, что имеет смысл переносить только те бумаги, которые за счёт роста цены принесли больше 465/13*100=3 577р. Остальные бумаги лучше просто продать, а потом если надо докупить уже на обычном счёте.

Шаг 1: Записаться на приём в офис сбера (не любой, а конкретный, адреса здесь)

Шаг 2: Приехать в офис, подписать пару бумажек (анкету инвестора и заявление), там вам расскажут ваши дальнейшие действия.

Шаг 3: Самое сложное. Тут подробнее.

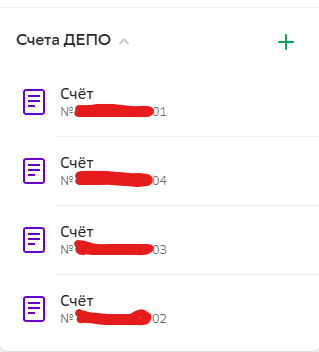

Изначально у вас имеется 4 счёта Депо. Вы можете увидеть их в Сбербанк-Онлайн.

Вначале они скрыты, чтоб отобразились, там в Сбербанк-онлайн нужно какую-то анкету подписать через СМС. И тогда список отображается.

Счета имеют одинаковые номера, отличается только последняя цифра (от 01 до 04)

Я не знаю всех тонкостей, зачем их 4, но суть в том, что 01 и 02 — относятся к вашему обычному брокерскому счёту, а 03 и 04 к ИИС. Бумаги которые вы видите у себя на балансе — отражены в счёте 02 и 04.

После подписания заявления на шаге 2, у меня в тот же день бумаги с счёта 04 переместились на счёт 03. Таким образом они всё ещё остались на ИИС, но в приложениях я их уже не видел. (Счета 01 и 03 не видны в приложениях). Теперь нужно составить поручения по каждой из бумаг, чтоб перенести их с счёта 03, который относится к ИИС на счёт 02, который относится к обычному брокерскому счёту. По рекомендации девушки из сбербанка я звонил в депозитарий сбера и там девушка мне по шагам объяснила куда нажимать, куда что писать. Таким образом я отправил 12 поручений. По одному на каждую бумагу.

Если запутались, вот картинку нарисовал:

Итак 12 поручений на перенос бумаг стоили мне 12*465=5580р

Это примерно на 35т.р. меньше, чем мне пришлось бы заплатить налогов, если бы я не переносил бумаги, а просто продал их и вывел деньги.

Шаг 4: Там же в сбербанк онлайн нужно получить выписки по операциям на счетах депо, которые относятся к ИИС, т.е. по счетам 03 и 04

@bibeo в своём посте писал, что

Но мне в депозитарии сказали, что нужно только по 03 и 04 за весь период существования ИИС. Каждая выписка стоила по 150р, за 2 выписки я заплатил 300р.

Эти выписки + отчёт об операциях по ИИС + чеки об оплате я отправил в офис сбера и записался на новое посещение офиса.

Шаг 5: Снова приехал в офис, подписал заявление на предоставление вычета. Всё.

Шаг 4 и 5 нужны, чтоб доход по бумагам, появившиеся на вашем обычном счёте не считались по их полной стоимости, а учитывались ваши расходы при покупке их на ИИС. А так же, чтоб по этим бумагам учитывалась дата их приобретения.

@bibeo потратил на закрытие ИИС и перенос бумаг 40 дней. Я уложился в 11 дней.

День 1 — утро. Подписал заявление, вечер — сформировал поручения, оплатил их.

День 2 — вечер. Бумаги с ИИС перенеслись на обычный счёт. Деньги с ИИС пришли на карту.

День 4 — сформировал выписки по движению бумаг.

День 8 — мне позвонили из сбера и сказали, что можно подъезжать, подписывать заявление

День 10 — приехал в офис, подписал заявление

День 11 — В сбербанк-инвестор отобразились корректные цены приобретения бумаг.

Наш офис принимает посетителей 2 раза в неделю (вторник, четверг), если бы принимали каждый день — уложился бы ещё быстрее.

Немного про мой сайт.

В прошлогоднем посте я писал, что сделал себе сайт для учёта инвестиций. Принцип работы такой: заводишь все свои сделки на сайт, он расчитывает портфель. Данные по стоимости бумаг сайт тянет автоматически с московской биржи. И всё было супер, пока мне не написали из московской биржи, что я получаю данные неправомерно. Услуга предоставления этих данных стоит 15т.р. в месяц. Я писал эту историю на vc.ru , кому интересно почитайте https://vc.ru/tribuna/216191-izi-invest-ru-besplatnyy-sayt-d.

Сайт теперь убыточный, но я считаю его перспективным.

Посещаемость растёт, а значит он будет окупаться рано или поздно.

Дальше я открою новый ИИС и продолжу инвестировать. В следующем году ожидаю получить налоговый вычет даже без подачи деклараций. Налоговая обещает, что всё будет учитываться автоматически и достаточно будет просто подать заявление через личный кабинет nalog.ru

Очевидно власти многое делают, чтоб оживить российский фондовый рынок. В новостях постоянно мелькают сообщения об ИИС. Ввод ИИС 3 типа, предложение увеличить налоговый вычет с 400т.р. до 1млн для тех, у кого ИИС открыт больше 3х лет. Может ещё что-то новое придумают. Буду следить за развитием событий и постараюсь не упускать возможностей.

Добавлю, в Сбербанке мне сказали, что при открытии нового ИИС автоматом откроется ещё один брокерский счёт. Т.е. у меня будет ИИС и два обычных счёта. По другому сделать нельзя.

В мобильном приложении Сбербанк-инвестор авторизация происходит по номеру счёта, т.е. там можно увидеть либо старый брокерский счёт, либо ИИС и новый счёт. Одновременно всё не видно.

Порекомендовали установить новое приложение Сбер-инвестор. Там авторизация через СберID и видны сразу все счета.

Портфель август 2021 (45-й месяц) + 1.5 млн рублей + Китай чё происходит?

Очередной месяц всеобщей эйфории на мировых рынках, на фоне панического падения в Китае. Индекс sp500 уже 7 месяцев без коррекции. За последние 70 лет такое было всего 4 раза. На этом фоне я не решился покупать etf на sp500, да и вообще сделок было минимум. Тупо коплю доллары, чтобы ближе к зиме закупиться, уверен шанс будет отличный.

Дивиденды/купоны:

💰 Пришли дивиденды от Apple и купон по облигациям. Все деньги направил на покупку долларов. Всего за 8 месяцев уже пришло 114% от суммы прошлого года, в рублях это 136к, что очень неплохо. В перспективе будет ещё

7 выплат, ожидаю за весь 2021 год получить

✅ Валюта — 239 долларов, часть из них использована для сделок ниже.

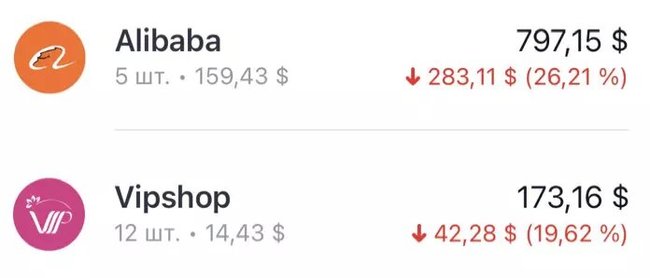

✅ Vipshop Holdings Limited (VIPS) — 2 акции (30$). Весь китайский рынок обвалился, в моменте по випшопу было минус 30%, стало немного страшно. Немного докупил акций, усреднил позицию. Как оказалось не зря, всё также быстро отросло обратно. Актив рассматриваю больше как среднесрочный, рассчитываю продать в следующем году.

❌FXKZ ETF (FXKZ) — 1 шт (281 руб). Индекс на развивающийся рынок Казахстана. Покупал в июле, передумал наращивать позицию, поэтому продал.

На бычьем рынке становится скучно, практически не вижу активов по хорошим ценам. Поэтому приходится чуть-чуть себя баловать спекуляциями. На этот раз снова Китай. Проехался на Baozun (BZUN), заработал +5% за пару дней. В рамках портфеля доход смешной, зато эмоции приятные 🥴

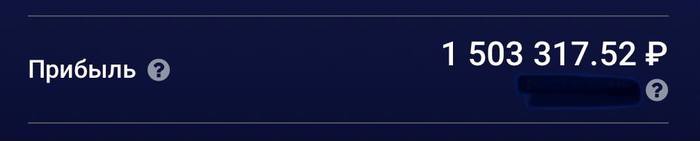

Август закрылся с небольшим плюсом (68к), при этом сам портфель достиг исторического рекорда по прибыли и стоимости! Всё очень хорошо, снова. Морально готовлюсь к коррекции осенью. Доля валютных активов не изменилась (

5%), не помогли даже пополнения долларами.

Впервые суммарная прибыль по портфелю в моменте перевалила за 1.5 млн рублей!

Вот так сейчас выглядит распределение всех активов в портфеле. Перекос в акции по-прежнему огромный, но за риск получаю и хорошую прибыль:

Уже почти 4 года моя стратегия позволяет держать планку

23% годовых в рублях. Это примерно в 2 раза выше динамики рос. индекса за этот же период:

Китай — чё происходит?

Китай малознакомая мне страна, тем более с точки зрения компаний и экономики. Поэтому не стал особо разбираться и в начале года начал просто покупать ETF на весь индекс (FXCN). Моя стратегия предполагает ежемесячные покупки при любой стадии рынка. Также я докупаю лесенкой уже имеющиеся активы, если они просели на 5-10-15% и так далее.

ETF FXCN с февраля медленно падал, а я упорно его откупал) Ситуация в Китае накалялась, сначала «прижали» IT-сектор, а теперь взялись за компании сферы онлайн-образования и ретейла. Я не собираюсь разбираться в истинных причинах обвала, потому что это бесполезная работа. Через пару месяцев много аналитиков подгонят факты, найдут самые подходящие причины и смогут объяснить прошедшие события (жаль никто из них не может предсказывать будущее). Инвестируя в Китай, всегда буду держать в голове, что государство там играет особую роль в экономике. Всё это банальный риск развивающихся рынков со слабыми соц. институтами.

По итогу с начала года индекс потерял более 40%, но за счёт усредняя мои потери в этом активе 23%. За всё время инвестиций это мой самый большой минус по 1 позиции (в абсолютных числах). Страшно ли мне? Конечно страшно! При этом у меня уже появились отдельные акции Алибаба (BABA) и ВипШоп (VIPS). НО (!) мировая история и даже мой скромный 4 летний опыт на бирже говорят, что если компания изначально выбрана хорошая, то не стоит переживать из-за аномальных краткосрочных падений, нужно использовать их как возможность докупить с дисконтом.

Когда мне становится совсем страшно, вспоминаю события 2008 года: акции крупнейшего в мире банка Citigroup упали на 99%, наш отечественный Сбер упал со 100р до 13р. Индекс РТС сложился в 5 раз. Не знаю как вы поступаете в моменты страха, но в последние месяцы я докупал акции Алибаба и ВипШоп, а также немного ETF FXCN. Слабоумие и отвага? возможно)

Есть у меня ещё одна, на первый взгляд, абсурдная мысль. Обычно как происходит: все ждут падения, значит будет рост и наоборот. Недавний пример это ноябрь-декабрь 2020 (выборы США). Большинство ставили на падение, все цифры кричали об этом и где мы? на исторических хаях, снова и снова.

Китай же всегда себе на уме. Компартия Китая методично сдувала свой пузырь еще с февраля этого года, и сложила свой рынок почти на 40%, что является отличной коррекцией, далее прямая дорога на рост. А у рынка США коррекция еще впереди.

Это что получается, Китай уже готов к возможному обвалу рынков? когда это произойдет никто не знает, пол года или позже. вопрос в другом, как думаете куда все побегут? кто-то конечно в кэш, а кто-то как раз в Китай, ну а там уже ракета 🚀

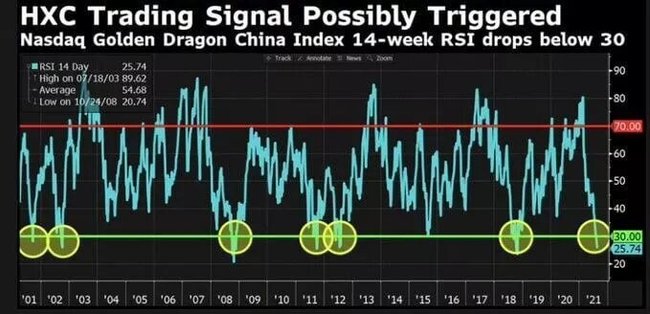

Для любителей цифр и конспирологии

В техническом анализе есть индекс относительной силы (RSI). Индикатор позволяет оценить вероятность смены тренда (падения или роста). Применяется как к конкретной компании или товару, так и к рынку в целом. Индикатор может быть от 0 до 100, где значение выше 70 обычно говорит о сильной перекупленности актива/рынка, а ниже 30 — его перепроданности.

Перекупленный актив торгуется выше своей справедливой стоимости, перепроданный — ниже. Надеюсь, понятно объяснил 🤷

Так вот, этот индекс RSI на Китай сейчас в моменте ниже 30, такое было всего 7 раз за последние 20 лет. Все прошлые разы такая ситуация приводила к отскоку ракете 🚀 На этот раз отскока конечно же не будет 😂

Задним умом все говорят, что надо откупать эмоциональные падения рынков. Вот сейчас такая ситуация, хватит ли у вас силы яиц, чтобы закупиться?

Ну и последнее, ребята из BlackRock провели исследование и пришли к выводу, что Китай больше не нужно рассматривать как развивающийся рынок и рекомендовали инвесторам увеличить позиции в Китае в 3 раза. На минуточку, эти ребята умеют делать деньги, за последние 20 лет у фонда было всего 3 убыточных года.

Выводы делайте сами, но я по Китаю уже определился 🤓 надеюсь решение правильное и не обрушит мои планы выйти на пенсию в 2035 году. Я отношу себя к движению F.I.R.E. Кому интересно, веду небольшой авторский тлг канал, где пишу о том, как я к этому иду, какие решения принимаю, описываю свой опыт и показываю мои расчеты максимально открыто. Всех люблю, всех обнял!

На пути к FIRE. Состояние моего инвестиционного портфеля в августе 2021

Если бы я завтра пошел в школу и мне задали написать сочинение на тему “Как я провел лето”, то я бы рассказал о том как много работал, о том как мало купался в море и о том, как продолжал следовать своему скучному плану, покупая каждый месяц акции американских компаний. Про свою работу и про море я здесь писать не стану, а вот про свои инвестиции и результаты в августе расскажу.

Покупка акций «Август 2021»

В августе 2021 были куплены акции компаний:

• BlackRock – 1 шт. (892,59$)

• Micron Technology – 1 шт. (69,58$)

Общая сумма покупок за август 2021 года составила: 962,17$. В августе у меня закрылся один из вкладов, поэтому решил направить его часть на покупку компании (BlackRock), стоимость акции которой не вписывается в мои плановые 650$.

BlackRock — одна из крупнейших инвестиционных компаний мира по размеру активов под управлением ($9 трлн на 15 августа 2021 года). Компания занимает 64 место в индексе S&P500.

Наверняка многие слышали про американские ETF под брендом iShares. Так вот всеми этими iShares ETF управляет как раз компания BlackRock. Самый известный и популярный iShares ETF — это ETF на индекс S&P500 с тикером IVV (iShares Core S&P 500 ETF). Я был бы рад иметь возможность покупать IVV с комиссией за управление (Expense Ratio) в 0,03%(!) через российские биржи и получать при этом ЛДВ (льгота на долгосрочное владение ценными бумагами). Такой возможности сейчас нет, зато есть возможность купить акцию компании BlackRock, которая управляет этими ETF и торгуется на СПб бирже.

Теперь я могу смело говорить, что вложил свои деньги в одну очень солидную инвестиционную компанию, как любят говорить адепты финансовых пирамид. Только вот в случае с BlackRock мне нет необходимости следить когда же главный владелец компании BlackRock решит кинуть своих “вкладчиков”.

Интересный факт о BlackRock: Государственный пенсионный фонд Норвегии являлся вторым крупнейшим акционером BlackRock (доля в 7%) в 2017 году.

Вторая моя покупка в этом месяце — это акция Micron Technology. Периодически приходящие дивиденды от американских компаний копятся на брокерском счете и спустя некоторое время направляются на покупку новых акций. Это то самое реинвестирование в действии. Акция Micron стоимостью 69$ куплена за счет дивидендов от других компаний, а не на деньги из моего кошелька.

Почему именно Micron? Во-первых мне нужна была ещё одна акция этой компании по плану для промежуточной цели в 100 000$, во-вторых на сумму до 70$ не такой уж и большой выбор акций в S&P500, в третьих их стоимость немного упала относительно средней цены за последние 200 дней.

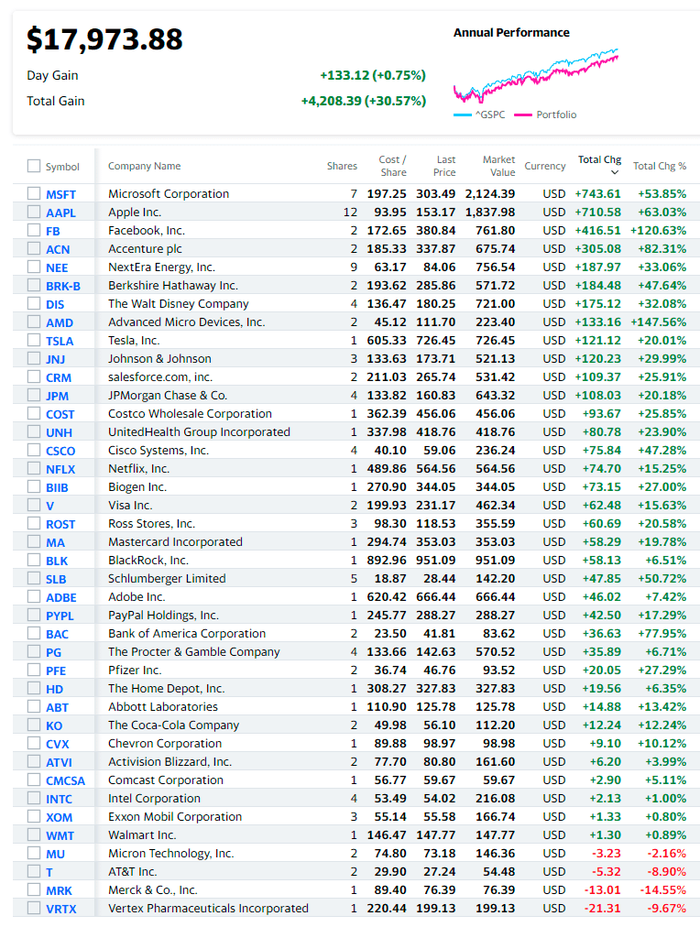

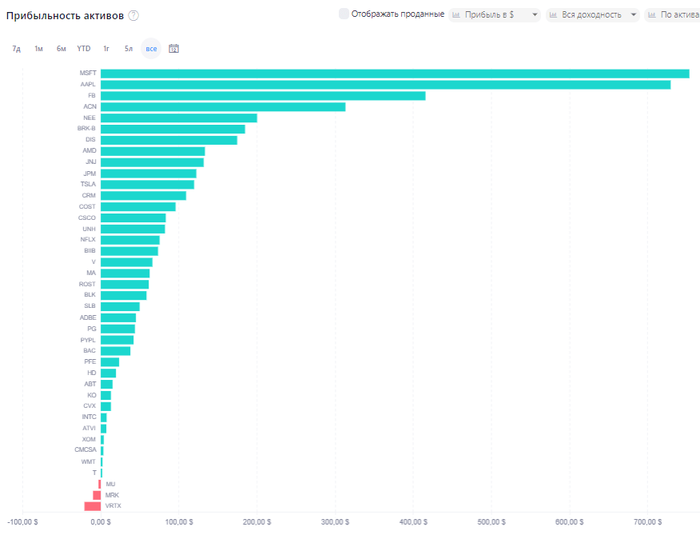

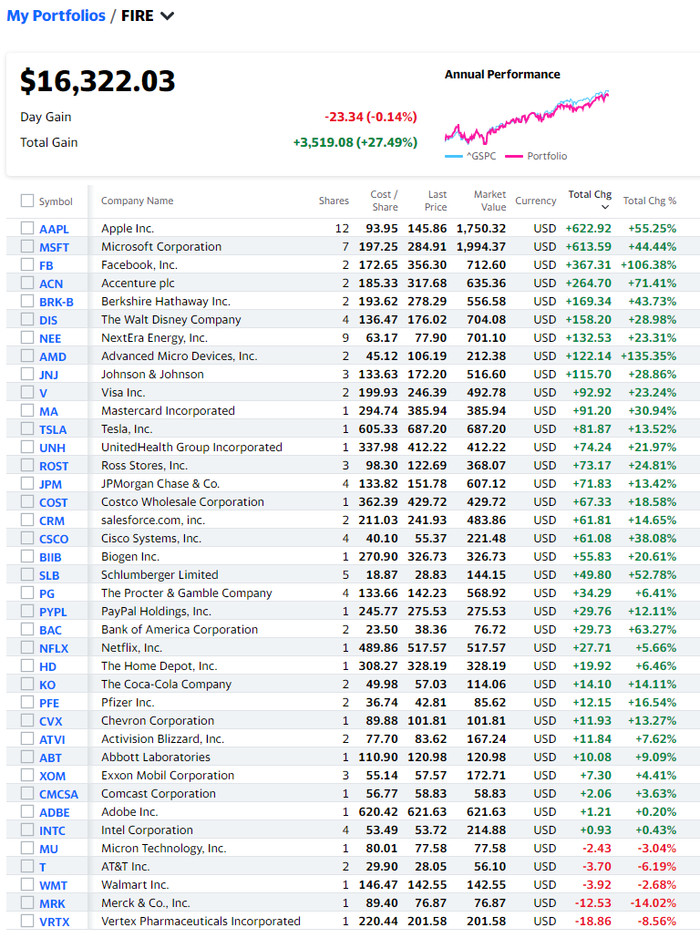

Мой портфель на «Август 2021»

В этом месяце мой инвестиционный портфель выглядит следующим образом:

Текущий абсолютный прирост портфеля: +30,57% в $ или 4208,39$. Если взять в расчет все выплаченные дивиденды и отобразить результат в графическом виде, то получим следующую картину:

В моем портфеле в данный момент акции 40 различных компаний и только 3 из них находятся в минусе. Если посмотреть на отношение общего бумажного убытка от этих 3-х компаний к общей бумажной прибыли от остальных 37-ми компаний, то в голове возникает только одна мысль: “Всё правильно сделал. Никакого трейдинга, только Buy and Hold“.

На написание ежемесячных отчетов я трачу гораздо больше времени, чем на выбор и покупку акций. Это я не к тому, что “так может и должен делать каждый”, а к тому, что строгое следование плану (собирать индекс) в моем случае не отнимает много времени (10 минут в месяц), но приносит ощутимый результат. Если бы я пытался спекулировать, то вряд ли бы дождался роста FaceBook до 120% и мой глобальный результат с очень высокой вероятностью оказался бы хуже индекса.

Если не иметь плана и пытаться обыграть рынок на точечных сделках, то вам будет мешать страх в моменты падения рынка и жадность в моменты бурного роста. Я не готов нервничать и пытаться совладать со своими эмоциями, поэтому предпочитаю стабильно “ехать по рельсам вместе с поездом (рынком)”, а не искать короткий путь, блуждая в диком лесу.

Статистика портфеля FIRE за Август 2021

• Общие вложения в фондовый рынок: 13 765,12$

• Стоимость портфеля в настоящий момент: 17 975,18$

• Срок с момента начала инвестирования: 1 год 9 месяцев

• Общий прирост портфеля в $: 4210,06$

• Общий прирост портфеля в %: +30,58%

• Цель года “капитал в 20 000$” достигнута на: 89,8%

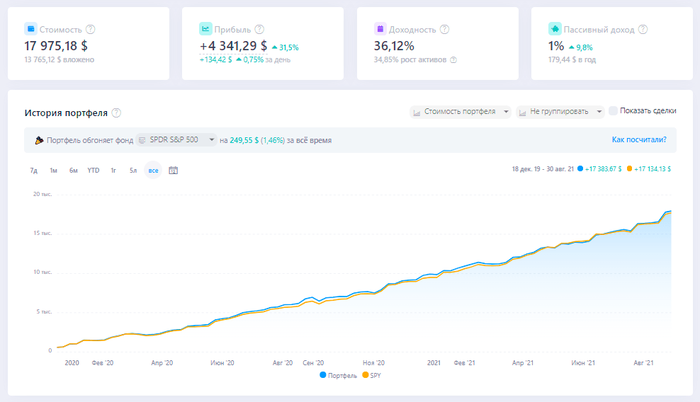

Инфоцыгане и инвестиции

Очень часто хороший и полезный контент в интернете не имеет такой яркой и привлекательной обертки, как мусорный (иногда даже вредный) контент. Почему все ненавидят инфоцыган? Да хотя бы вот поэтому:

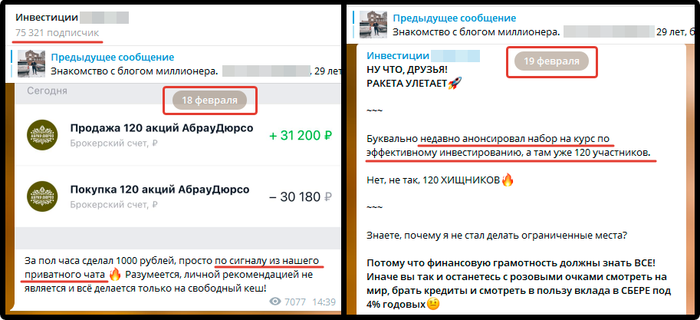

Автор одного инвестиционного канала 5 декабря 2020 года набирал людей на обучение по заработку на eBay. 1 февраля 2021 года он “решил попробовать этот хайповый движ” (речь об инвестициях). А дальше:

18 февраля 2021 года у этого автора уже есть некий приватный чат, где раздают сигналы по покупке/продаже акций. “Всего за полчаса – 1000 рублей” — хороший результат, правда?

19 февраля 2021 года сообщение о том, что на курс по эффективному инвестированию уже записалось “120 хищников”.

1 февраля автор канала купил акции на 61 000 рублей, а уже 18-19 февраля готов и приватный (значит платный) чат и курс по эффективному инвестированию. И на этом канале 75 тысяч человек…

Ну да ладно, на любой контент найдется своя аудитория. Когда видишь чаты, где адепты коллективно читают молитву для возобновления выплат в Финико, то уже перестаешь удивляться человеческой глупости.

Зачем я вообще все это делаю?

Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Прошло 20 месяцев с момента начала формирования собственного пенсионного фонда

Прошло 20 месяцев с момента осознанной покупки первых акций на фондовом рынке. Не сказать, что это много, но тем не менее я уже вижу прогресс и результат от регулярного инвестирования. Никому ничего не советую, делюсь только своим собственным опытом.

Покупка акций «Июль 2021»

В июле 2021 были куплены акции компаний:

• Adobe Inc – 1 шт. (620,42$)

• Exxon Mobil – 1 шт. (58,13$)

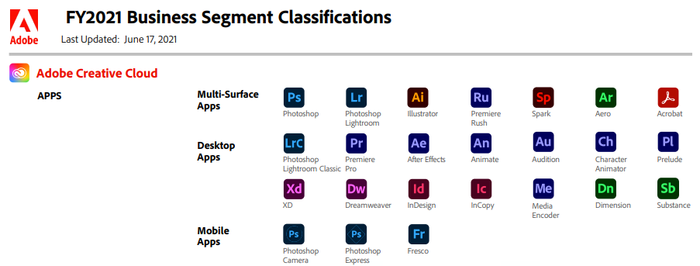

Общая сумма покупок за июль 2021 составила: 678,55$. По-прежнему придерживаюсь плана и стараюсь ежемесячно направлять на покупку акций не менее 650$. Новая акция в моем портфеле: Adobe. Ради интереса пролистал несколько презентаций для инвесторов на официальном сайте компании. Количество программных продуктов, конечно, поражает:

Моя стратегия не подразумевает тщательное изучение отчетов компании перед покупкой. Основной критерий попадания в мой портфель – это нахождение компании в индексе S&P500. Сегодня Adobe занимает 19-ю строчку индекса, оставляя позади себя такие компании, как Coca-Cola, Netflix, Intel и пр.

Для промежуточной цели в 100 000$ мне необходима всего одна акция компании Adobe, поэтому решил взять сейчас, когда цена ещё вписывается в мою ежемесячную сумму покупок (650$). Психологически комфортно подбирать акции на локальном дне, но эту компанию пришлось покупать практически на пике её стоимости.

После того как я купил акцию за 620$, её стоимость опустилась до 612$. Пожалуй, это одна из причин почему я сообщаю о своих сделках только в конце месяца, а не в момент покупки. Меньше будет людей, которые смогут слепо повторять за мной и перекладывать ответственность за свой результат на меня.

Мой портфель на «Июль 2021»

В этом месяце мой инвестиционный портфель выглядит следующим образом:

Текущий абсолютный прирост портфеля: +27,49% в $ или 3519,08$. Ради интереса решил открыть все свои предыдущие отчеты и посмотреть на диаграмму абсолютного прироста в $ за все 20 месяцев моего инвестирования:

Может быть мне повезло со временем начала инвестирования, но факт в том, что только 3 месяца из 20 я наблюдал бумажный убыток. Иногда слышу в свой адрес замечания, что беру не те акции, не в то время, да и вообще скоро коррекция, нужно всё продавать.

Причем слышу это на протяжении всех 20 месяцев в основном от тех комментаторов, которые являются “экспертами” не только в сфере финансов и инвестиций, но и вообще во всех областях жизни 😊 Как правило, такие люди предпочитают не оставлять шанса брокерам, банкам и государству отобрать сбережения, поэтому играют на опережение, не делая никаких сбережений и оформляя кредиты.

Статистика портфеля FIRE за Июль 2021

• Общие вложения в фондовый рынок: 12 802,95$

• Стоимость портфеля в настоящий момент: 16 322,03$

• Срок с момента начала инвестирования: 1 год 8 месяцев

• Общий прирост портфеля в $: 3519,08$

• Общий прирост портфеля в %: +27,49%

• Цель года “капитал в 20 000$” достигнута на: 81,6%

Зачем я вообще все это делаю?

Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Купил акций на 50 000$ в надежде приумножить сбережения, но в итоге прогорел

Ситуация с резким взлетом акций GameStop на слуху практически у каждого, даже у тех, кто никогда не интересовался фондовым рынком. Если вы думаете, что ситуация с GameStop уникальная и такого раньше никогда не происходило, то вы ошибаетесь. Я откопал одну историю 30-летней давности, когда не было ни Reddit, ни r/wallstreetbets, да и в целом интернет был, можно сказать, в начале своего развития. Интересно то, что поведение толпы на фондовом рынке с тех пор практически не изменилось. Работают все те же законы с той лишь разницей, что информация в наши дни распространяется со скоростью света и может приходить на телефон в виде уведомлений.

Я нашел эту историю в блоге Джима Коллинза, о котором рассказывал в одном из недавних постов. Джим достиг финансовой независимости 32 года назад и его опыт намного ценнее, чем опыт любого инвестора-новичка, который за предыдущий год сделал космические 500% на хайповых акциях и считает это своей заслугой.

Для тех, кто вкладывает значительную часть своих сбережений в такие истории, как GameStop или Virgin Galactic в надежде «сделать иксы» (или берет на это дело кредит), этот пост обязателен к прочтению.

Mariah International: не всё то золото, что блестит

Весь этот ажиотаж, который недавно собрал вокруг себя GameStop, вызвал у меня легкую ностальгию. Это пробудило некоторые мои воспоминания, хоть и не очень приятные. Тем не менее, время идет, раны заживают, и мы можем через призму времени посмотреть на наши ошибки с перспективой, или даже с юмором.

Ничто так не опьяняет, как выбор акции и наблюдение за её резким ростом. Однако, может быть, есть ещё одна вещь. Растущие в цене акции не только обогащают вас, но и подтверждают тот факт, насколько вы сообразительный, находчивый, проницательный, смелый и привлекательный человек; настоящий повелитель Вселенной, который может поставить на колени даже могущественные хедж-фонды, как в случае с GameStop и с другими, выстрелившими в последнее время акциями.

Я все понимаю, я сам прошёл через это, хотя и в менее драматичной форме. Один из моих маленьких секретов, о котором я ещё не упоминал в блоге, заключается в следующем: я достиг финансовой независимости, выбирая отдельные акции и активно управляемые фонды, которыми занимаются люди, избравшие для себя стратегию выбора отдельных акций.

Это то, что сделало внедрение индексного инвестирования, по крайней мере для меня, таким трудным. Акции и фонды, подобранные с умом, приносят прибыль, однако они не работают так же хорошо, так же легко и просто спустя какое-то время, как, скажем, фонд VTSAX (индексный фонд широкого рынка акций Vanguard Total Stock Market).

Но в 1989 году я ещё не осознавал этого. Забавно то, что тогда я приводил те же аргументы в пользу выбора отдельных акций и против индексного инвестирования, которые слышу сегодня от других людей, выступающих за выбор отдельных акций. Что посеешь, то и …

В 89-м году я летел на самолете в командировку. Обычно я не разговариваю с людьми в самолете, так как слишком велик риск провести остаток полёта в разговорах о чьих-то недавних проблемах со здоровьем или об отличной возможности приобрести страховой полис.

Но в тот день мы с Роном Р. завязали разговор. Он работал в небольшой инвестиционной исследовательской компании. К моменту посадки самолета он говорил, что мне следует перейти работать к ним в компанию. Также мне удалось выведать у него три инвестиционные идеи.

По возращении домой, я просмотрел предложенные им акции и непроизвольно выбрал одну: Lamson & Sessions. Сейчас я не могу найти её в списке, так что либо я ошибаюсь в написании, либо их кто-то выкупил.

В течение следующих нескольких месяцев я наблюдал за развитием событий. Постоянные переговоры способствовали получению рабочего места, а цена акций L&S выросла в три раза. Этот рост может показаться незначительным, учитывая недавний рост акций GameStop, но это не было игрой в «накачать и сбросить», подкрепленной болтовней в Интернете. Для такого специалиста по подбору акций, как я, это было похоже на то, что я не только нашел людей, владеющих секретным ингредиентом, но и лично был приглашен в тайное логово, где он добывался.

Прошел год, и я узнал, что секретного ингредиента не существует, и даже топовые аналитики в бизнесе, люди, которые тщательно следят за несколькими акциями в одной или двух отраслях, с трудом могут успешно предсказать, какие акции будут лучше остальных.

Но вот что было до этого…

Mariah International

Это золотая пыль:

которую можно добыть из шлаковых конусов:

Джимми К. был одним из старших сотрудников инвестиционной фирмы. Во время одной из поездок в Аризону он познакомился с ребятами из небольшой золотодобывающей компании, которые разрабатывали революционную технологию.

В течение примерно трех лет он углублялся в их бизнес и сделки. В какой-то момент он привлек нескольких наших лучших аналитиков для тщательной проверки рисков. Учитывая насколько небольшой и целеустремленной была компания и насколько тщательной была эта проверка, можно с уверенностью сказать, что немногие компании были настолько же глубоко изучены сторонними лицами.

Члены команды были настолько впечатлены перспективами, что начали скупать акции этой компании. И они поделились этой историей со всеми нами.

В окрестностях Флагстаффа, где располагалась компания Mariah, находились природные образования, так называемые шлаковые конусы. Издавна было известно, что там содержится золото и другие драгоценные металлы, но в очень маленьких частицах и в очень малых количествах. По большинству оценок того времени, в тонне шлакового конуса содержалось от 1/2 до 2 унций золота (1 унция = 28,34 грамм). Проблема заключалась в том, что никто не знал, экономически выгодна ли его добыча.

Но эта проблема впоследствии была решена компанией Mariah. Помимо того, что Mariah разработала технологию добычи золота, также у неё были договоры аренды, дающие им доступ к тоннам шлаковых конусов.

Хотя я не помню ни точного количества тонн, ни количества акций в обращении, подсчитать сколько золота приходится на каждую акцию, не составляло труда.

Опять же, я не помню точно, так как это было 30 с лишним лет назад. Золото тогда продавалось по цене

$400 за унцию. Наличие двух унций в конусе означало, что в каждом конусе было золота примерно на

$800 в денежном эквиваленте. А это означало, что каждая акция Mariah, насколько я помню, представляла золота на

$1200 в денежном эквиваленте с учетом производственных затрат.

Безусловно, две унции получались при самых лучших обстоятельствах. Для более объективной оценки, мы использовали более низкую цифру в 1/2 унции. Это означало

$300 за акцию. В то время акции стоили по 50 центов. Это было никому не интересно, и спрос на эти акции тогда отсутствовал. Понимаете, насколько всё это было привлекательно?

Вскоре мы все стали скупать эти акции, и как в случае с GameStop, наших действий оказалось достаточно, чтобы акции начали расти. По мере роста акций другие инвесторы заметили подъем и тоже начали скупать их.

Однажды на утреннем собрании нашей фирмы старший партнер спросил: “Кто-нибудь догадывается, акции какой компании, которыми мы владеем, стали невероятно популярными?” Поскольку Комиссия по ценным бумагам и биржам США (SEC) требует от людей, занимающихся инвестиционным бизнесом, предоставлять в открытый доступ все свои активы и сделки, он уже знал ответ: Mariah International.

Благодаря растущему интересу к акции, вскоре ценник установился в пределах 10-12 долларов за акцию, а мы все уже имели многократную процентную прибыль от наших предыдущих покупок.

Конечно, когда вы считаете, что эта компания должна торговаться по 300 долларов за акцию (исходя из пессимистичной оценки объема золотого запаса), вы вряд ли станете продавать акции так рано. При количестве двух унций на тонну можно рассчитывать на $1200 за акцию, и это ещё без учета взлета, вызванного волнениями на рынке после того, как эта история станет известна.

Черт, даже если мы сильно просчитались с содержанием золота, и оно составляет лишь половину от нашей самой низкой оценки, это все равно 150 долларов за акцию. С такими рассуждениями мы уже начали визуализировать будущую прибыль у себя в голове.

Давайте обобщим все вышеупомянутое:

● У вас есть компания, которая только что разработала интересную, а теперь уже проверенную технологию;

● Компания арендует необходимое сырье (шлаковые конусы);

● Опытный профессионал в области инвестиций следил за ней на протяжении многих лет;

● Компания позже была проверена несколькими более авторитетными аналитиками;

● Акции этой компании стали самыми популярными в одной инвестиционной компании, в которой работают умные люди, занимающиеся много лет выбором и анализом отдельных акций.

Что могло пойти не так?

Сложившаяся ситуация, по моему мнению, была обречена на успех. Не забывайте, что я был не новичком в этом деле и успешно инвестировал 15 лет в отдельные акции для достижения финансовой независимости.

Исходя из ранее упомянутого, я тоже начал скупать акции Mariah. К тому времени у меня было вложено $50 000 при средней цене

15 000 акций. Я обладал самым маленьким и консервативным пакетом акций среди моих коллег.

Я мысленно подсчитывал потенциальную прибыль за свою долю, чтобы развлечь себя в период ожидания: при низком уровне добычи 1/2 унции на тонну, количество золота на акцию достигает 300 долларов в денежном эквиваленте, то есть 15 000 акций = 4,5 млн долларов. Если же 2 унции на тонну, то это 18 млн долларов! Даже если наш самый скромный прогноз был завышен в два раза, то это всё равно 2,25 млн долларов. Неплохой результат при инвестиции всего лишь $50 000.

Но $50 000 — это большие деньги, чтобы рисковать ими, особенно для меня в те дни. При перерасчете на доллар 2021 года это

$104 000. Также стоит учитывать, что тогда это была более существенная часть моего собственного капитала.

Капкан захлопнулся

Как вы, вероятно, догадались, цена не достигла ни $300 за акцию, ни тем более $1200. Ни даже $150, что мы сочли бы большим разочарованием. Стоимость акций вернулась к нижним копеечным отметкам. Четыре или пять лет спустя, когда я наконец распродал их, цена за 15 000 акций не достигла даже $1000.

Если я захочу впасть в депрессию, то мне достаточно зайти в S&P 500 Return Calculator. За 31 год с января 1990 года доходность S&P500 составила в среднем 10,298% в год. После чего я направляюсь в Investment Calculator и ввожу свои $50 000, доходность 10,298% и период в 31 год. Вложенная сумма в простой индексный фонд S&P 500 сейчас бы составляла 1 043 679$.

*громко рыдаю*

Итак, что же пошло не так? Самым простым и понятным объяснением было то, что технология просто не масштабировалась в полевых условиях, также были судебные иски и обвинения в мошенничестве с ценными бумагами. В конце концов, просто не было реального и работающего бизнеса, который мог бы поддерживать цену акций. Не говоря уже о том, чтобы поднять её выше. Покупатели превратились в продавцов и цена рухнула.

Я бы хотел, чтобы вы извлекли из этой ситуации какие-то уроки. Что касается меня, то я для себя извлек следующее:

● Не существует никакого секретного ингредиента;

● Независимо от того, насколько тщательно проводится комплексная проверка и насколько умны, опытны те, кто её проводит, вы никогда не сможете доподлинно узнать ни компанию, ни её будущее. Фондовый рынок усеян историями, подобными Mariah;

● В конечном итоге должен существовать реальный и работающий бизнес в основе компании, достаточный для поддержания курса акций;

● Мы могли оказать правы. Это могло сработать. И если бы это произошло, я бы, скорее всего, слепо рассматривал это как результат моего проницательного инвестиционного мастерства и совершенно упустил бы из виду, насколько большую роль сыграла удача.

Последний пункт, конечно, подстегнул бы меня быть еще более уверенным и агрессивным в своих последующих действиях. Однако излишняя самоуверенность чаще всего приводит плачевным последствиям.

Так что я кое-что получил за свои $50 000. Тяжелый урок того, как все на самом деле работает, и урок, который приблизил меня на шаг к тому, чтобы начать использовать индексное инвестирование. Как я уже говорил во многих интервью, хотя это был болезненный опыт, компания Mariah не была моей самой большой инвестиционной ошибкой.

Моя самая большая инвестиционная ошибка, вне всякого сомнения, заключалась в том, что мне потребовалось слишком много времени, чтобы набраться смирения, мудрости и разглядеть достоинства индексного инвестирования.

Перевод мой, тег <моё>.

Закрываем ИИС без распродажи портфеля! Выводим акции на обычный брокерский счет. Пошаговая инструкция!

Сегодня хочу рассказать о том, как я закрывал ИИС. Причем я не распродавал свой портфель и целиком вывел его на обычный брокерский счет.

СПОСОБЫ ЗАКРЫТИЯ ИИС

Существует 2 способа закрытия ИИС. Расскажу о них ниже.

Способ №1. Закрытие ИИС с продажей всех активов и выводом денежных средств

Это самый простой и попсовый способ, который предлагает каждый брокер — ведь он просто производит перевод денежных средств на банковский счет. Кроме того он условно бесплатный, брокер не берет за него плату.

У данного способа есть пара минусов:

— Комиссии. Продав все акции, вы естественно заплатите брокеру комиссию за совершение сделок. Если брать среднерыночную комиссию в 0,06% за сделку, то с каждых 100 тысяч рублей вы заплатите 60 рублей.

— Налоги. Если вы в хорошей бумажной прибыли, то продав всё — вы попадаете на нехилый налог (13% от прибыли), который брокер удержит при закрытии ИИС.

Способ №2. Закрытие ИИС переводом все ценных бумаг на обычный брокерский счет

Этот способ сложнее предыдущего, потому что здесь брокер уже работает через депозитарий. Как правило, он платный и у каждого брокера свои тарифы на эту услугу свои.

У этого способа отсутствуют те минусы, которые есть в первом варианте. Более того, есть один жирный плюс, о котором стоит рассказать отдельно. Речь идет о льготе долгосрочного владения.

Даже если вы держали на ИИС бумаги более 3 лет, при продаже вам все равно придется заплатить налог с прибыли, т.к. ЛДВ распространяется только на обычный брокерский счет.

Однако, при переводе ценных бумаг с ИИС на брокерский счет, у вас сохраняется отметка о том, в какой день вы приобрели те или иные акции. Таким образом можно держать на ИИС акции 3 и более лет, перевести их на обычный брокерский счет, продать и не платить налог с прибыли, воспользовавшись льготой долгосрочного владения.

ЗАЧЕМ Я ВООБЩЕ РЕШИЛ ЗАКРЫТЬ ИИС

В июле 2020 года моему первому ИИС исполнилось 3 года. И вот тут я начал задумываться о его дальнейшей судьбе. Честно говоря, долго думал на эту тему и где-то к февралю 2021 созрел — буду закрывать, причем с переводом портфеля на обычный брокерский счет.

Одной из причин закрытия ИИС было его основное ограничение — невозможность вывода денежных средств со счета. Некоторые брокеры (к примеру, ВТБ и Сбербанк) позволяют выводить хотя бы дивиденды или купоны на банковский счет, но мой брокер Открытие не радовал своих клиентов и такой возможностью. И здесь не то, чтобы я прям хотел вывести деньги с ИИС и потратить их на что-то материальное. Нет, не хотел, но мне было важно иметь саму такую возможность.

Кроме того, я понимал, что получение льготы ЛДВ через такое закрытие ИИС является «читерской» опцией и рано или поздно ЦБ своим решением может поставить крест на такой практике.

ЗАКРЫВАЕМ ИИС ПЕРЕВОДОМ ЦЕННЫХ БУМАГ НА БРОКЕРСКИЙ СЧЕТ

Далее буду рассказывать о собственном опыте в Открытие брокере.

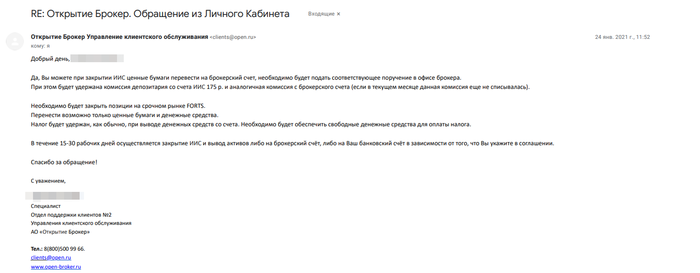

Шаг 1. Узнаем о наличии возможности закрыть ИИС переводом ЦБ и стоимость данной услуги

Я написал обращение своему брокеру и получил от него по электронной почте следующий ответ:

Для инфо. Мой друг узнавал в марте 2021 года о возможности такого закрытия ИИС в Сбербанке. Возможность есть, но стоить это будет 450 рублей за каждую позицию.

Шаг 2 (необязательный). Снижаем налог, который удержит брокер при закрытии ИИС

Речь идет о так называемой налоговой оптимизации.

Перед тем, как я принял решение закрыть ИИС, на моем счету за 3 года владения накопилась приличная налоговая база, с которой при закрытии брокер должен был бы удержать налог.

Так как на фондовом рынке на март 2021 еще не все акции из моего портфеля успели восстановиться, я решил зафиксировать по ним убытки чтобы снизить налоговую базу.

Для тех, кто не понимает о чем я, поясню на условном примере:

Такими операциями я снизил себе налоговую базу примерно в 4 раза.

Шаг 3. Заготавливаем на счету сумму под списание налогов

В личном кабинете практически каждого брокера можно посмотреть сумму накопленного налога. При закрытии ИИС она будет удержана брокером и соответственно необходимо обеспечить ее наличие на счету.

Возможно, есть вариант не заготавливать необходимую сумму на счету заранее. И возможно, при закрытии брокер не сможет ее удержать (денег то нет) и соответственно отправит в ФНС необходимую информацию и уже затем налоговая направит вам запрос о необходимости уплатить налог. Но все это «возможно». Я не хотел проверять это на своей шкуре, ведь в моих планах было закрыть ИИС, а не проверять взаимоотношения брокера и налоговой 🙂

Шаг 4. Получаем от брокера все необходимые документы о жизни счета

Когда ИИС закроется, все следы о его существовании исчезнут из личного кабинета брокера и вы уже не сможете оперативно заказать документы по счету. Скорее всего придется обращаться лично в офис.

Поэтому формируем и сохраняем себе все документы, которые могут нам пригодиться в будущем (брокерские отчеты, всевозможные справки и т.п.).

Шаг 5. Пишем заявление в офисе брокера

В офисе я обратился к первому попавшемуся менеджеру и он, не задавая лишних вопросов, пригласил меня к столу. Для него процедура была знакомой и понятной.

Он подготовил мне заявление на закрытие ИИС, где в специальной графе о способе закрытия стояла галочка напротив перевода ценных бумаг на брокерский счет. Это не заняло много времени. Я его подписал.

Затем он начал готовить комплект документов в депозитарий о том, что я перевожу бумаги с ИИС на брокерский счет. Комплект состоял из отдельного заявления на каждую акцию отдельной компании из моего портфеля.

У меня было 28 бумаг в портфеле и менеджер соответственно подготовил 28 заявлений. Здесь уже времени ушло прилично, где-то полчаса. Я также все подписал.

На этом бюрократическая часть закрытия ИИС закончилась. Дальше оставалось только ждать. Согласно регламенту — 30 календарных дней.

Шаг 6. Акции зачисляются на брокерский счет

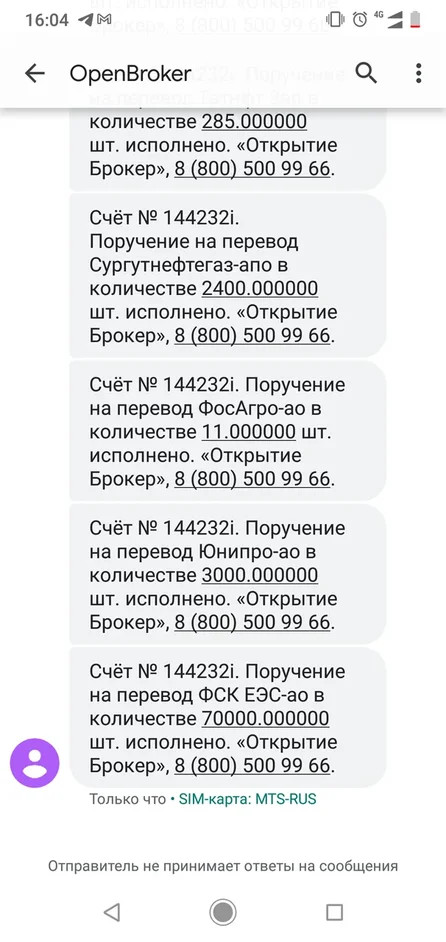

24.02.2021 я подписал все бумаги на закрытие ИИС, а уже через 6 дней 02.03.2021 получил смс от брокера:

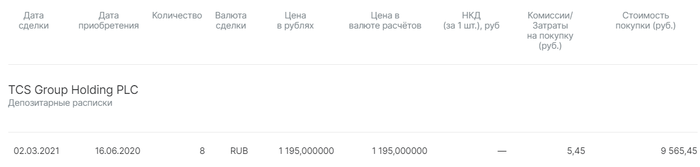

Зашел в личный кабинет — действительно, акции уже на счету. Также проверил правильность перевода бумаг, а именно сохранились ли даты покупки акций. Все было в норме:

Скрин с ЛК Открытие брокера. Дата сделки — это когда акции поступили на счет. Дата приобретения — когда акции реально были куплены.

Ради интереса, попробовал продать минимальный лот акций — продалось. То есть не смотря на то, что ИИС формально еще не был закрыт, переведенными на брокерский счет акциями я уже мог свободно пользоваться. Это приятный бонус.

Шаг 7. Получаем письмо о закрытии счета от брокера

27.03.2021 по электронной почте мне пришло письмо от брокера:

Зашел в личный кабинет — счет исчез, будто его и не было. Никаких следов. Закрылся.

Таким образом вся процедура закрытия ИИС у меня заняла 30 календарных дней, а сами акции фактически были переведены вообще за 6 дней.

В самой же процедуре закрытия ИИС переводом ценных бумаг на обычный брокерский счет нет ничего фантастически сложного и непонятного. По крайней мере в Открытие брокере.

И если вы долгосрочный инвестор, которому важно максимальное снижение налогов, и у вас истек трехлетний срок владения ИИС, вам однозначно стоит рассмотреть вариант закрытия индивидуального инвестиционного счета с выводом акций на обычный брокерский счет. Ведь если сегодня фишка с ИИС и ЛДВ проскакивает, то вот завтра ЦБ уже может прикрыть эту лавочку.

Надеюсь данный пост был полезным. По крайней мере, когда я интересовался данной темой, не нашел ни одного гайденса о том, как это сделать. Всю информацию приходилось собирать по крупицам.

P.S. Где-то через месяц после закрытия ИИС я открыл себе новый. Мне нравится данный инструмент и особенно те плюшки, которые он предоставляет в сравнении с обычным брокерским счетом (писал о них в отдельном посте). И пока государство дает нам такие возможности — не вижу смысла отказываться.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

Падение рынка акций неизбежно! Уже со следующей недели [сарказм]

Постоянно слышу от окружающих, что фондовый рынок вот-вот упадёт, и я потеряю все свои деньги! Ни в коем случае нельзя покупать акции сейчас, ведь они ужасно перегреты!

Я уже 141 неделю покупаю акции в свой маленький личный пенсионный фонд (и не продаю), и за это время я слышал 141 железобетонную причину, почему акции упадут в цене уже на следующей неделе — да, каждую неделю без исключения! Из 141 недели недель этак 130 эти несчастные акции были перегреты. Не верите? А я проверил, и у меня есть все пруфы.

![Падение рынка акций неизбежно! Уже со следующей недели [сарказм] Инвестиции, Деньги, Кризис, СМИ и пресса, Экономика, Страх, Видео, Длиннопост](https://cs12.pikabu.ru/post_img/2021/06/23/7/1624445191161840002.png)

Знаете, как я провёл вчерашний вечер? Я несколько часов посвятил тому чтобы проверить свою гипотезу, которую могу сформулировать так:

Как я проверял? Пользуясь поиском Google, я выставлял интервал с понедельника по воскресенье для каждой из 52 недель, начиная с текущей недели и до июня 2020 года. Можно пойти дальше и проверить несколько лет, но я уверен, нет смысла себя дальше мучить.

Дабы не превращать этот пост в простыню из ужасных заголовков, я спрятал их под отдельную ссылку: «52 недели — 52 причины», вы можете зайти и проверить каждый источник. У меня был плохой сон, меня всю ночь мучили ночные кошмары. Не завидую тем людям, которые годами аккумулируют плохие новости, переживают и ждут падения рынка акций каждую неделю.

![Падение рынка акций неизбежно! Уже со следующей недели [сарказм] Инвестиции, Деньги, Кризис, СМИ и пресса, Экономика, Страх, Видео, Длиннопост](https://cs12.pikabu.ru/post_img/2021/06/23/7/1624445273150429182.png)

Вот несколько наблюдений:

1. Есть два типа источников, которые любят армагеддон сильнее остальных — это российские СМИ (старался брать их только там, где они перепечатывают и ссылаются на западные издания) и индийские СМИ (их не брал вообще). Индийские издания — это вообще квинтэссенция армагеддона. Если ваш оппонент в споре ссылается на индийскую версию форбса или бизнес-инсайдера — имейте это ввиду. Я бы поставил под сомнение любой индийский источник, каким бы громким брендом они ни прикрывались.

2. В западных изданиях статьи про армагеддон тоже нередко пишут авторы с индийскими корнями! Может, потому что их в принципе много в индустрии написания статей.

3. Чаще всего за очень громким кликбейтным заголовком кроется материал, который рассказывает, что всё не так уж и плохо, просто есть немного рисков. Возможно, самые впечатлительные пробегаются по заголовкам и составляют неверную картину мира.

4. Все 52 недели можно было бы составить из ссылок н аопасения вокруг ковида, но я старался разнообразить и охватить все страшилки.

5. Сам я помню очень немногие страхи. Наверное, в большинстве своем они оказываются настолько незначительны, что все вокруг быстро их забывают, когда появляется новая страшилка. Например, я улыбнулся и подумал «точно, эта страшилка была!» когда листал новости про индикатор Баффетта или про опасность не-передачи власти Трампом после выборов.

6. Выглядит так, будто бы человек, живущий в страхе и ожидании сильного падения для того чтобы удобно зайти в акции — теряет в доходности. А зная себя — когда некоторые риски реализовываются у тебя на глазах и рынок действительно падает на 30%, тебе этот момент тоже не кажется хорошим для покупки акций, а может и наоборот. Можно прождать, дождаться и. ничего так и не купить. Очень вероятен такой исход событий. Знаяю кучу людей, которые пропустили весну 2020 года, да так до сих пор и ждут.

![Падение рынка акций неизбежно! Уже со следующей недели [сарказм] Инвестиции, Деньги, Кризис, СМИ и пресса, Экономика, Страх, Видео, Длиннопост](https://cs14.pikabu.ru/post_img/2021/06/23/7/1624445310173011140.png)

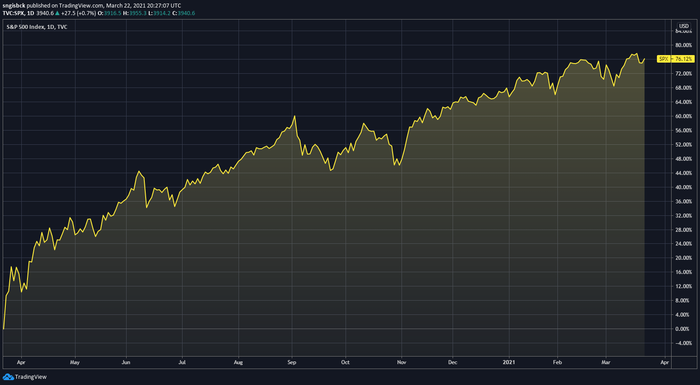

Некоторые аргументы за падение рынков и график S&P500

Отмечу, что рынок, несмотря на повторяющиеся ужасные опасения вырос на измеряемом периоде на 36% без учёта выплаченных дивидендов.

Так уж получилось, что мои потуги в описании своего опыта в инвестициях оказались популярными, и я не скрываюсь от своих подписчиков и всегда стараюсь помочь советом или ссылкой. И мне несколько раз в день пишут люди по разным темам. По крайней мере раз в неделю мне пишут о своих страхах и опасении, что рынок вот-вот упадёт. Кто-то присылает ссылку из разряда тех что я нашел по каждой неделе, в попытке помочь мне и предупредить, что вот, мол, уважаемое издание говорит, что всё, кранты, выйди а то потеряешь деньги! А кто-то просто спрашивает моего мнения. Ещё одно наблюдение:

Как итог, большинство людей, усвоив какие-то базовые принципы, сталкиваются с препятствием: почитав ленту новостей, инвестировать свои кровно заработанные уже никак не хочется, ведь эксперты рассказали о том, как всё плохо вокруг, и что это обязательно вызовет сокрушительные последствия уже на следующей неделе! Лучше подождать. Ну или поспекулировать внутри дня, так как руки нечем занять, и хочется всё попробовать.

![Падение рынка акций неизбежно! Уже со следующей недели [сарказм] Инвестиции, Деньги, Кризис, СМИ и пресса, Экономика, Страх, Видео, Длиннопост](https://cs14.pikabu.ru/post_img/2021/06/23/7/1624445357164170585.png)

Одна из самых бредовых версий, почему акции должны упасть: захват Капитолия — это конец Америки!

Не забуду обновить знакомую старым подписчикам статистику:

Но вот ведь незадача: с момента начала моих инвестиций (октябрь 2018), несмотря на нагнетание обстановки и несмотря на мощнейшее падение в 2020 году и падение поменьше в конце 2018 года, индекс американских акций S&P500 вырос на 50% (с учётом выплаченных дивидендов) или на 56%, если учитывать, что все выплаченные дивиденды тут же были реинвестированы.

![Падение рынка акций неизбежно! Уже со следующей недели [сарказм] Инвестиции, Деньги, Кризис, СМИ и пресса, Экономика, Страх, Видео, Длиннопост](https://cs14.pikabu.ru/post_img/2021/06/23/7/162444539615011067.png)

Мой личный результат рядом с этими цифрами, ведь вы знаете о моей стратегии — она жестко привязана к рынку. Ну и дивиденды — они постоянно приходят тем, кто покупает и держит акции и не приходят (вот это открытие!) тем, кто ждет падения.

![Падение рынка акций неизбежно! Уже со следующей недели [сарказм] Инвестиции, Деньги, Кризис, СМИ и пресса, Экономика, Страх, Видео, Длиннопост](https://cs14.pikabu.ru/post_img/2021/06/23/7/1624445409158782201.png)

Совет тем, кто боится падения акций:

Если цель не будет звучать как «постараться заработать на разнице между стоимостью сегодня и через неделю/месяц/год», а горизонт ваших инвестиций окажется дальше 3 лет, то может есть смысл немного фильтровать новостную ленту от подобных армагеддонов?

Ну и перестаньте меня предупреждать очередной страшилкой 🙂

Бонус: моё видео, где я собрал нарезку целого года выпусков популярного шоу «Деньги не спят», где как раз каждую неделю ведущие ждут падения акций:

Ни в коем случае не воспринимайте как хейтерство, очень уважаю ведущих и редакцию шоу, они делают большое дело. Правда, на впечатлительных влияют сильно.

Текст мой. Тег моё. Взято из моего скромного блога о пути к финансовой независимости и о мини-пенсионном семейном фонде, который я создал в условиях суровой российской реальности и которым управляю самостоятельно. Продаж никаких нет. Деньги в управление не беру. Курсы об успешном успехе не продаю.

Щедрость Лензолота как повод насторожиться

С утра 4-го июня обыкновенные акции золотодобывающей компании Лензолото стоили примерно 18 600 рублей, но уже днём цена достигла 26 360 рублей, и торги были приостановлены. Причиной этого стали объявленные компанией щедрые дивиденды в размере 15 291,5 рублей, что даёт совершенно космическую доходность в 81,8% от изначальной цены и 65,1% от цены закрытия (при средней дивидендной доходности российского рынка около 7%).

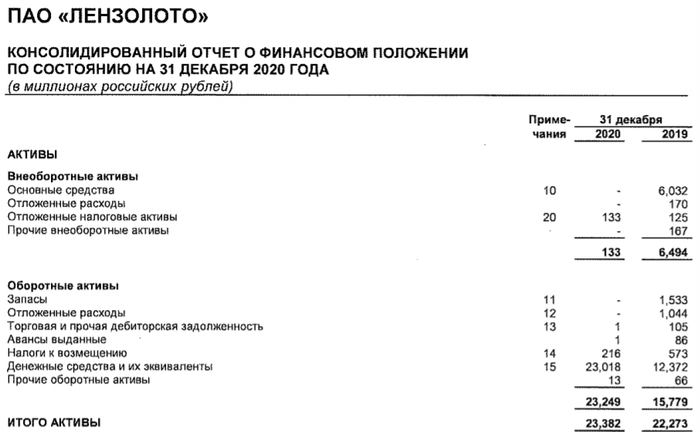

Но довольно быстро стали очевидны причины такой щедрости. Итак. Лензолото принадлежит по сути компании Полюс — другому золотодобытчику, но не напрямую. ПАО Полюс владеет АО Полюс Красноярск, ему принадлежит 94% ПАО Лензолото, а оно владеет ЗДК Лензолото, которое и ведёт операционную деятельность.

Полюс решает избавиться от ненужной компании-прокладки и ПАО Лензолото продаёт ЗДК Лензолото компании Полюс Красноярск, получая за это 23 млрд. рублей, из которых 18,6 млрд отправляется на дивиденды. Остатки скорее всего пойдут на выкуп акций. Таким образом на каждую акцию приходится 19 319 рублей на счетах компании. И больше ничего. По отчёту компании видно, что активы компании выросли, но это почти полностью деньги на счетах; от основных средств и запасов ни осталось ни следа. Вероятнее всего, компания будет ликвидирована.

Тем удивительнее, что после того, как эта информация стала известна каждому, акции не упали, а выросли. Сейчас одна ценная бумага, которая является эквивалентом 19 319 рублей на счетах компании, стоит 34 550 рублей. Доходность упала до 43,5%.

Надо добавить, что на бирже торгуются и привилегированные акции компании, там рост не такой бурный и текущие котировки превышают дивиденд «всего лишь» вдвое.

На что рассчитывают люди, покупая рубль за 2, непонятно. Тем более, что уже не нужно даже лезть в отчёт. Причины таких дивидендов хорошо известны. Разве что можно надеяться успех на весьма рискованной спекуляции.

Вот такие интересные случаи бывают на бирже. Будьте осторожны и думайте своей головой.

Как искать лучшие и худшие акции за определенный период?

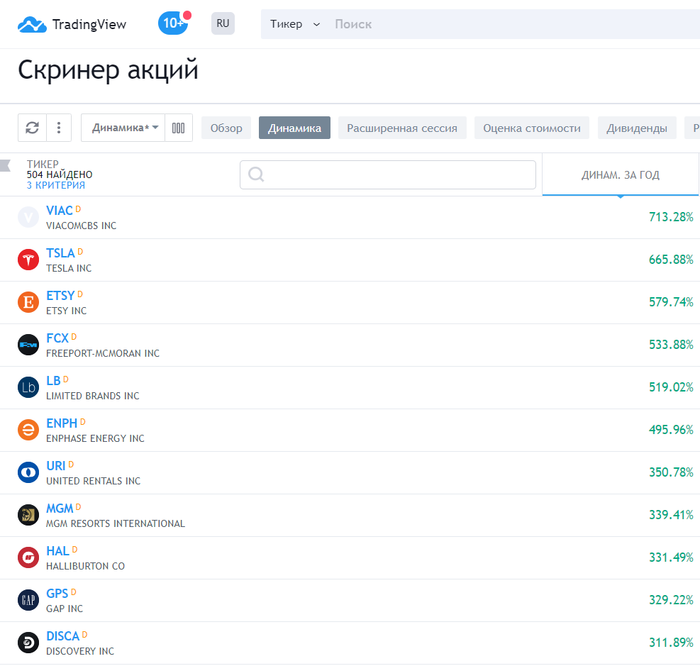

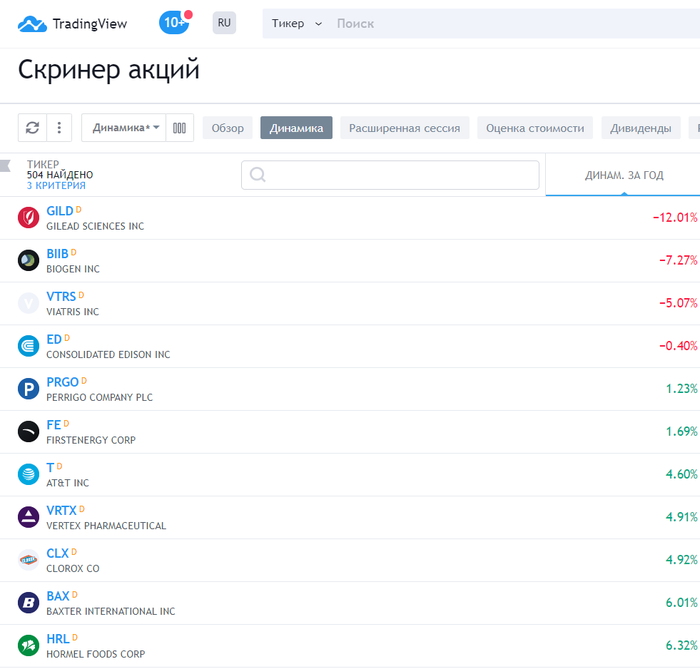

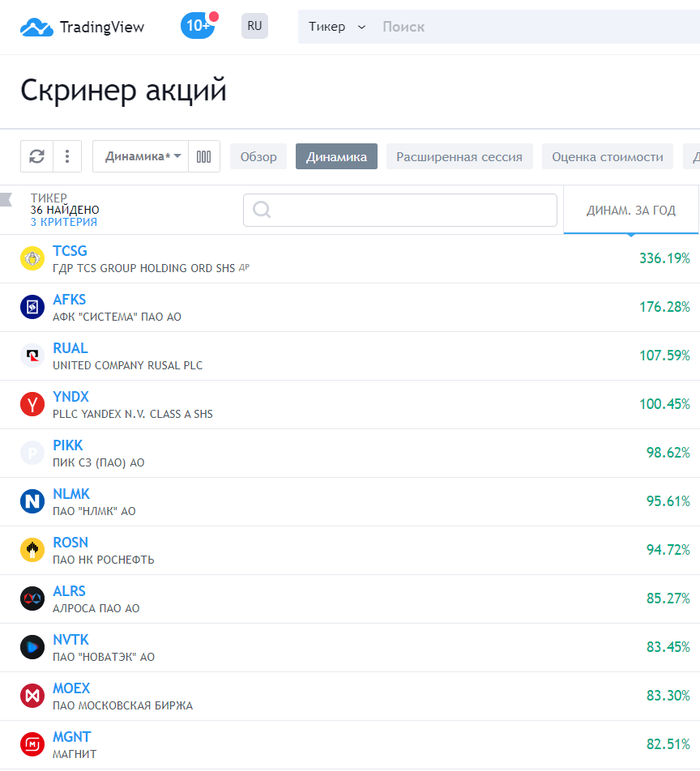

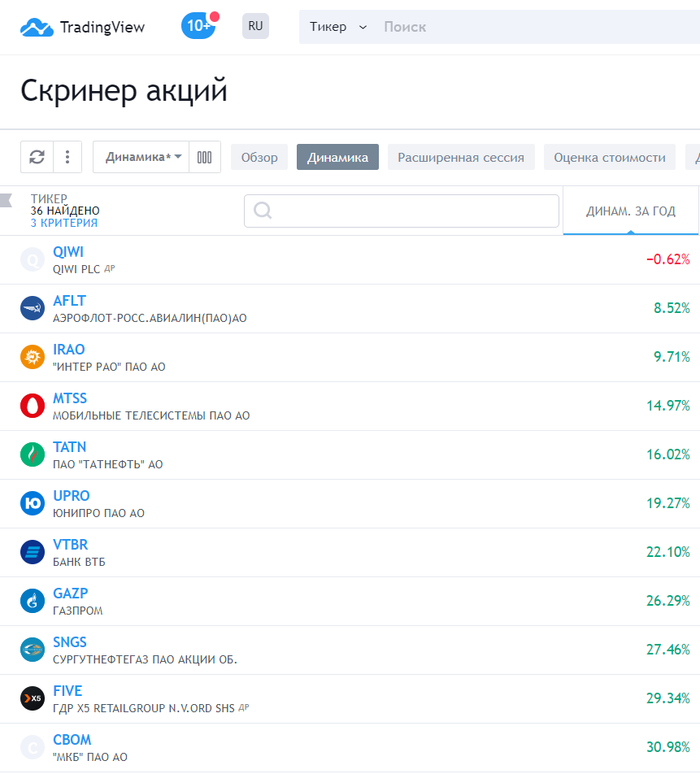

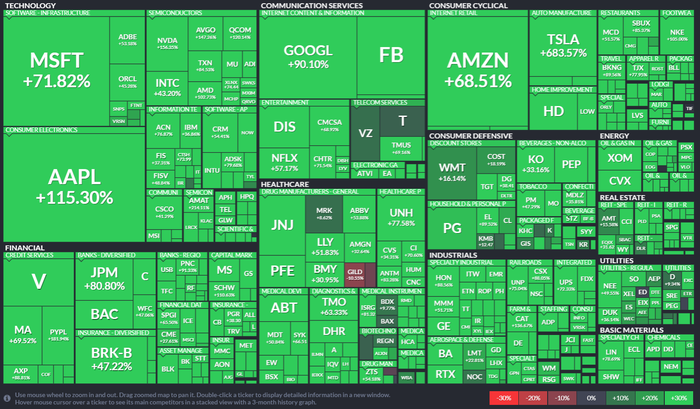

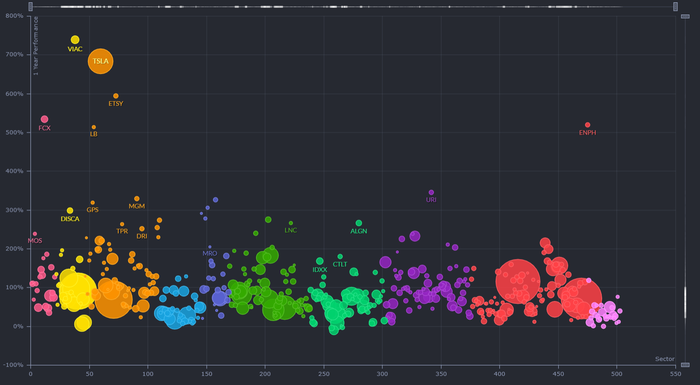

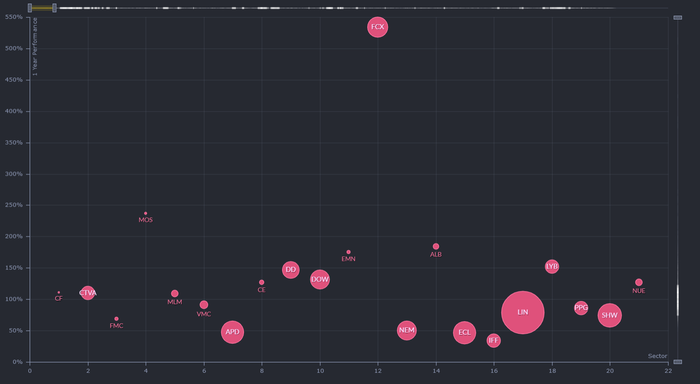

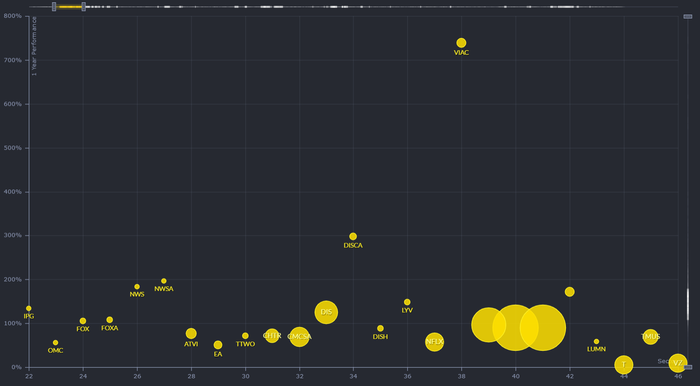

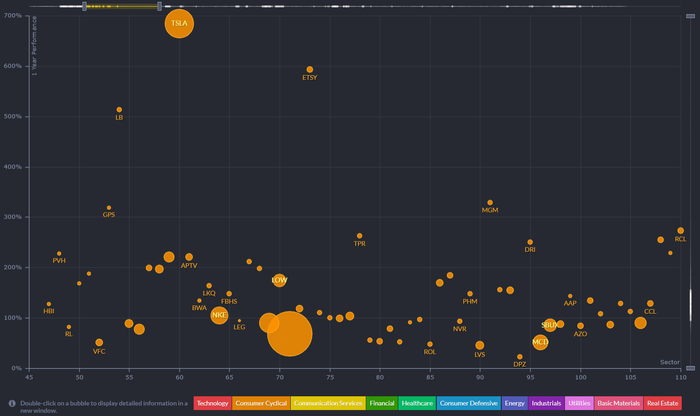

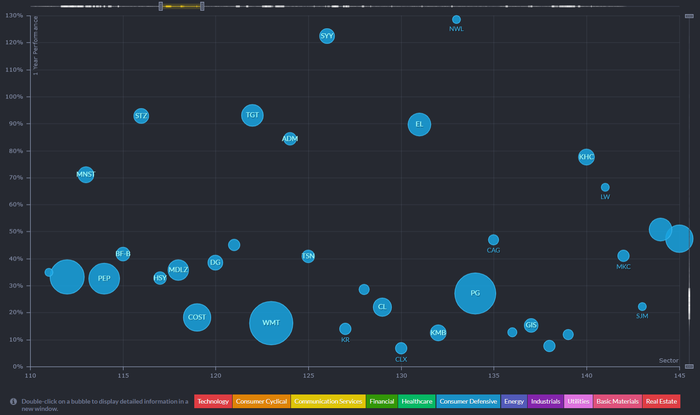

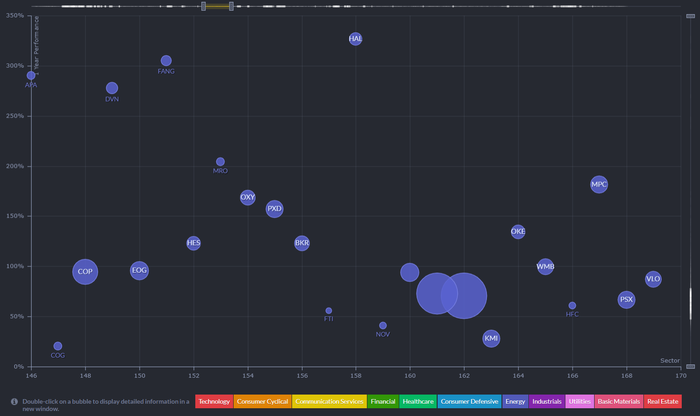

Tesla выросла за 1 год на 665% (если брать период с марта 2020 года по март 2021 года). Даже тот, кто далек от инвестиций и фондового рынка, в курсе такого взрывного роста акций этой компании. Но что на счет других компаний? Неужели кроме Tesla никто не показал таких же впечатляющих результатов?