Акции китайских компаний

Содержание статьи

Акции китайских компаний

Китайский фондовый рынок значительно вырос за последние годы. Интерес к китайским акциям со стороны мировых инвестиционных фондов и крупных частных инвесторов, которые постепенно включают их в свои портфели, растет с каждым годом. Поэтому сегодня разберем какие акции китайских компаний купить с высокой вероятностью роста до конца 2020г., а также перспективы инвестирования в китайский рынок в целом.

- Акции китайских компаний перспективы инвестирования 2020

- Какие китайские ценные бумаги стоит купить

- Как купить китайские ценные бумаги: выбираем брокера

- Сколько можно заработать: отчет инвестора

Акции китайских компаний перспективы 2020

Десять лет назад китайские компании были лишь незначительной позицией в мировом списке акций.

Из-за большой численности населения в Азии местным компаниям была предоставлена прекрасная возможность для быстрого роста ввиду избытка рабочей силы. Также на быстрый рост повлияли и ограничения со стороны китайского правительства, благодаря которым отдельные западные конкуренты не могут работать на китайском рынке.

В целом, иностранные корпорации переживают трудные времена, когда речь заходит о выходе на китайский рынок. С другой стороны, в стране появились китайские технологические завоеватели, амбиции которых расширить влияние на пользователей всего мир растут. Например, генеральный директор Alibaba уделяет первостепенное внимание расширению на новые рынки. Кроме того, население Китая насчитывается более одного миллиарда человек, т.е. местные компании могут не выходит на западные рынки вовсе – внутреннее потребление и так обеспечивает высокие обороты компаний.

Вышеперечисленное привело к тому, что сегодня все по-другому: Китай, как мировой инновационный двигатель, задает темп. Такие компании, как Alibaba и Huawei, за короткое время стали крупными игроками. Кроме того, в условиях кризиса на фоне пандемии коронавируса Китай одним из первых смог стабилизировать ситуацию в стране. На текущий момент основная часть предприятий уже начала восстанавливать деятельность Это говорит о том, что в текущей ситуации Китайская экономика, а вместе с ней и крупные предприятия могут первыми выбраться из кризиса и стабилизировать финансовые показатели. Таким образом, приобретение акции китайских компаний может способствовать быстрому росту прибыли в вашем портфеле ценных бумаг.

Но не все так радужно. На китайскую экономику влияет ряд существенных факторов – огромные темпы роста, торговая война, быстрорастущие темпы внутреннего долга и т.д. В связи с этим инвестирование в акции китайских компаний представляет наряду с возможностями также и специфические риски:

- Огромный экономический рост.

Многие изменения произошли очень быстро, вследствие чего уровень жизни в Китае взлетел. Сейчас экономический рост постепенно замедляется, но он все еще намного выше, чем рост, который мы наблюдаем в остальных передовых странах. Однако высокие темпы роста могут быть не только положительными. Быстрый рост обеспечивает непрерывный рост мощностей и связанную с этим сильную конкуренцию. Однако, если ожидаемый рост разочаровывает, существует высокий риск избыточных мощностей. Поскольку Китай в настоящее время является крупнейшим потребителем циклических продуктов, таких как сталь, медь, автомобили и цемент, риск избыточных мощностей быстро увеличивается. Поэтому, если вы хотите получить прибыль от экономического роста, то в идеале инвестируйте в компанию, которая каким-то образом защищена от конкуренции или работает области с быстрорастущим спросом. Многие крупные инвесторы последовали этому правилу, что привело к переоценке быстрорастущих технологических компаний в Китае.

- Торговая война с США.

Торговая война – тема, которая резонирует повсюду в новостях, но в действительности затрагивает только крупные компании, занимающиеся импортом и экспортом. Это, несомненно, оказывает огромное влияние на экономику Китая в целом. Однако на многие местные компании торговая война не оказывает практически никакого влияния. Для инвесторов экономический спад и напряженные отношения с США являются отличной возможностью купить перспективные акции в меньшей степени зависящие от экспортно-импортных операций по привлекательным ценам. На этот риск стоит обратить внимание инвесторам в портфеле которых много ценных бумаг китайских компаний, занимающихся международными товарами, работами, услугами. В этом случае имеет смысл диверсифицировать риски.

- Размер корпоративного внутреннего долга.На конец 2019г. сумма долга в экономике Китая достигла 300% ВВП.

Отчасти на это повлияло смягчение кредитной политики после кризиса 2008г. Потребительский долг сам по себе не является экстремальным по сравнению с экономикой более развитых стран, например Японии. Тем не менее стремительный рост закредитованности и банкротств вызывает опасения инвесторов. Поэтому при анализе акции китайских компаний стоит обратить внимание на финансовую устойчивость эмитента.

- Управление китайскими компаниями.

В развивающихся странах управление компаниями зачастую менее профессионально, чем в развитых странах. Коррупция и мошенничество встречаются чаще.

Инвесторы должны учитывать возможность неэффективного управления при инвестировании в китайский рынок акций и качественно проводить анализ управленческой политики компании.

Какие купить акции китайских компаний

Акции Baidu (BIDU) Прогноз

Baidu – это третий по величине поставщик интернет-информации в Китае. Иными словами это самая популярная в Китае поисковая система (аналог Яндекс и Google), которой пользуются 222 млн. пользователей ежедневно.

По итогам 1 кв. 2020г. выручка компании сократилась на 7% до 3,17 млрд. $. Однако эти цифры превысили прогнозы аналитиков, что привело к росту акций компании на бирже после публикации отчетности на 2%. Также компания отчиталась, что в первые 3 мес. 2020г. провела buy back акций на сумму 185 млн.$. В планах компании до 01.07.2021г. купить акций еще на 1 млрд. $.

Проверим компанию на ранее описанные риски:

- В плане конкуренции на местном рынке можно выделить ByteDance (создатели набирающего популярность в мире приложения TikTok) и Tencent.

В 2019г. ByteDance запустила поисковую систему для китайских пользователей и постепенно увеличивает количество пользователей, о чем свидетельствует максимальное падение выручки Baidu с 2005г. Позитива не добавляет и приложение WeChat от технологического гиганта Tencent. Компания запустила WeChat замыкающего цикла. В нем можно найти все необходимое не покидая приложение, включая поиск информации, браузер, доступ к платежным системам и социальным сетям.

Сейчас руководство Baidu пытается скорректировать доходную составляющую, сильно зависящую от поисковой системы путем создания облачных и стриминговых сервисов, а также технологий, основанных на искусственном интеллекте. В связи с этим выделяются существенные суммы на исследования и разработки. Так, в начале 2020 года был анонсирован запуск собственной блокчейн-сети Superchain для помощи малому и среднему сегментам бизнеса.

- Финансовая устойчивость

На данный момент компании хватает собственных средств для покрытия всех обязательств и сохранения ликвидности.

- Управление.

Руководство предпринимает все необходимое для роста прибыли компании успешно перераспределяя ресурсы на новые проекты, призванные уменьшить зависимость компании от рекламы в поиске.

- Отношения с США.

Сенатом США 20.05.2020г. был принят законопроект, который обязал китайские компании, торгующиеся на американских биржах, предоставить информацию, подтверждающую их независимость от «иностранного правительства». Руководство Baidu отреагировала выступлением, где сообщило о том, что обратилось к специалистам для оценки целесообразности делистинга (ухода компании) с американской биржи на Гонконгскую. По мнению руководства, это существенно увеличит капитализацию компании.

Это привело к тому, что растущий после мартовского падения тренд сменился стремительной просадкой.

По мнению экспертов, нарастающие разногласия с США и новый законопроект будут оказываться давление на акции китайских компаний. Поэтому в ближайшее время возможно закрытие гэпа в диапазоне 90-95$. Однако данное мнение разделяют не все аналитики. Например, финансовые советники Barclays (одного из крупнейших банков Великобритании) прогнозируют рост до 136$ за акцию в краткосрочном периоде.

Акции JD.com Прогноз

JD.com (JD) – крупный онлайн-магазин в Китае, входящий в рейтинг крупнейших компаний мира Fortune Global 500. Компания является прямым конкурентом AliExpress и постоянно увеличивает клиентскую базу пользователей.

Чистая прибыль компании за 1 кв.2020г. выросла на 20,7% по сравнению с аналогичным кварталом 2019г. и составила 120,6 млрд долларов США. Себестоимость также увеличилась на 20,2% в основном за счет повышения затрат на доставку товаров и перевод части розничного бизнеса в онлайн. Расходы на маркетинговые услуги выросли на 13,4% до 600 млн.$. Вышеперечисленное привело к снижению разводненной прибыли на акцию.

Анализ рисков:

- Основной конкурент компании – Alibaba. Однако компания не стоит на месте и постоянно расширяет ассортимент, повышает качество и услуги по логистике. Это приводит к тому, что количество клиентов компании за 2019г. выросло на 20%.

- Финансовая устойчивость. В условиях кризиса JD.com нарастили высоколиквидные денежные средства на 16,43% до 10,6 млрд. долларов США.

- Руководство. Серьезных изменений в руководящем составе в последние несколько лет не наблюдалось. Текущее управление хорошо прописала миссию и цели компании и движется в правильном направлении.

- Влияние США. Принятие законопроекта на прошлой неделе ни могло не отразится на столь крупной компании и акции JD.com упали на 10%.

Однако крупные инвесторы верят в компанию, поэтому эксперты прогнозируют быстрое восстановление стоимости акций JD.com в ближайшей перспективе и их дальнейший рост до 60-65$.

Акции MOMO Прогноз

Для начала давайте разберемся, что за компания. МОМО – интернет-компания, предоставившая китайским пользователям собственную социальную сеть. Сейчас эта программа для мобильных, включающая группы по интересам, чаты, игры и сервис для знакомств.

Компания радует своим ростом уже не первый год: за последние 3 года капитализация компании выросла почти в 2,5 раза, а выручка в год прирастает в среднем на 100%. Это свидетельствует о том, что компания мастерски умеет монетизировать трафик. Соотношение P/E компании свидетельствует о небольшой недооцененности.

После мартовской просадки акции более, чем на 40% ценные бумаги пробовали восстанавливаться, но отметку в 21$ не пробили.

По мнению аналитиков потенциал роста компании до 23-24$ в ближайшее время сохранится. Пробитие 24$ приведет к дальнейшему росту до 26-28$.

В отношении рисков у компании особых затруднений нет:

- уровень задолженности компании низкий,

- на внутреннем рынке начинаются появляться конкуренты, но быстрый рост аудитории говорит о том, что все больше пользователей выбирают MOMO,

- руководство компании придерживается разработанного плана развития компании,

- социальная сеть ориентирована на внутренних пользователей, поэтому здесь влияние санкций США будет менее заметно.

Постепенно я буду дополнять и обновлять список перспективных ценных бумаг.

Как купить акции китайских компаний

Большинство акций американских компаний представлено на американской бирже Nasdaq. Часть из них, включая описанные в статье, можно купить на Санкт-Петербургской бирже. В этом случае будьте готовы к разнице котировок в терминалах российских и американских брокеров.

Давайте рассмотрим, сколько можно заработать на акциях китайских компаний на примере моего еженедельного отчета инвестора.

| Инструмент | Начало недели | Конец недели | Прибыль/убыток в $ | Доходность в % |

| Вложения в собственный бизнес | ||||

| Интернет-магазин | 9200 | 119 | 1,29 | |

| Интернет проекты (сайты) | 4000 | 124 | 3,10 | |

| Итого | 13200 | 243 | 1,84 | |

| Самостоятельная торговля на форекс | ||||

| Счет в FxPro | 375,15 | 375,15 | 0,00 | |

| Счет в Roboforex | 861 | 861 | 0,00 | |

| Счет в Amarkets | 3745,22 | 3735,37 | -9,85 | -0,26 |

| Итого | 4981,37 | 4971,52 | -9,85 | -0,20 |

| Памм счета Amarkets | ||||

| Easy Money1 | 506,86 | 532,23 | 25,37 | 5,01 |

| fintechnology15 | 211,18 | 217,00 | 5,82 | 2,76 |

| Fast Money | 289,20 | 312,07 | 22,87 | 7,91 |

| Corporal | 416,92 | 417,83 | 0,91 | 0,22 |

| Turboscalper | 320,93 | 328,33 | 7,40 | 2,31 |

| Итого | 1745,09 | 1807,46 | 62,37 | 3,57 |

| RAMM-счета | ||||

| Max Skill | 456,83 | 468,83 | 12,00 | 2,63 |

| Leopard | 604,33 | 689,41 | 85,08 | 14,08 |

| Super8 | 416,93 | 419,37 | 2,44 | 0,59 |

| Итого | 1478,09 | 1577,61 | 99,52 | 6,73 |

| Инвестирование в криптовалюту | ||||

| Bitcoin (BTC) | 1000 | |||

| Ethereum (ETH) | 800 | |||

| Ripple (XRP) | 800 | |||

| Litecoin (LTC) | 550 | |||

| Stellar (XLM) | 350 | |||

| Итого | 3500 | |||

| Вложение на ИИС через ФИНАМ (не вкладывать) | ||||

| Газпром (GAZP) | 400 | 400 | 0,00 | |

| Ленэнерго (LSNG) | 453 | 453 | 0,00 | |

| Юнипро (UPRO) | 498 | 498 | 0,00 | |

| Остаток на счете | 1,28 | 1,28 | 0,00 | |

| Итого | 1352,28 | 1352,28 | 0,00 | |

| Брокерский счет Тинькофф Инвестиции | ||||

| Полиметалл (POLY) | 560 | 620,53 | 60,53 | 10,81 |

| Селигдар (SELG) | 319,05 | 335,17 | 16,12 | 5,05 |

| Сбербанк пр. (SBER_p) | 240 | 240 | 0,00 | |

| Росссети пр. (RSTI_p) | 208 | 208 | 0,00 | |

| Пермэнергосбыт (PMSBp) | 173 | 173 | 0,00 | |

| Мосбиржа (MOEX) | 292,27 | 292,27 | 0,00 | |

| Сургутнефтегаз прив. | 97,81 | 97,81 | 0,00 | |

| Аэрофлот (AFLT) | 289,92 | 289,92 | 0,00 | |

| Алроса (ALRS) | 249,6 | 249,6 | 0,00 | |

| М.Видео (MVID) | 326,97 | 341,87 | 14,9 | 4,56 |

| Остаток на счете | 37,27 | 37,27 | 0,00 | |

| Итого | 2793,89 | 2885,44 | 91,55 | 3,28 |

| Stock RoboForex (CFD-контракты) | ||||

| Facebook (FB) | 400 | 400 | 0,00 | |

| Microsoft (MSFT) | 500 | 500 | 0,00 | |

| Celgene (CELG) | 200 | 200 | 0,00 | |

| VOLKSWAGEN AG (VOW) | 603 | 603 | 0,00 | |

| Tesla Inc (TSLA) | 580 | 580 | 0,00 | |

| Intel Corporation (INTC) | 619,79 | 619,79 | 0,00 | |

| Abbott Laboratories (ABT) | 455,3 | 455,3 | 0,00 | |

| American Airlines (AAL) | 281 | 281 | 0,00 | |

| Delta Air Lines (DAL) | 209,2 | 209,2 | 0,00 | |

| Alaska Airlines (ALK) | 272,4 | 272,4 | 0,00 | |

| Southwest Airlines (LUV) | 253,8 | 253,8 | 0,00 | |

| Allegiant Air (ALGT) | 322,2 | 322,2 | 0,00 | |

| Kirkland Lake Gold | 389 | 409 | 20 | 5,14 |

| Baidu sell | 940,78 | 1048,3 | 107,52 | 11,43 |

| JD.com sell | 559 | 614,3 | 55,3 | 9,89 |

| MOMO sell | 232,2 | 266,5 | 34,3 | 14,77 |

| Остаток на счете | 454,42 | 454,42 | 0,00 | |

| Итого | 7272,09 | 7489,21 | 217,12 | 2,99 |

| CFD на акции через FxPro (MT4) | ||||

| Ford | 211 | 211 | ||

| TripAdvisor | 231,35 | 231,35 | ||

| Cisco | 324 | 362,96 | 38,96 | 12,02 |

| Well Fargo buy | 254,2 | 254,2 | 0,00 | |

| GenElec | 120,6 | 120,6 | 0,00 | |

| 273,3 | 273,3 | 0,00 | ||

| Bank of America | 205,8 | 205,8 | 0,00 | |

| Comcast | 345,6 | 345,6 | 0,00 | |

| Kraft Heinz | 283,3 | 306,8 | 23,5 | 8,30 |

| Остаток на счете | 1584,65 | 1584,65 | ||

| Итого | 3833,8 | 3896,26 | 62,46 | 1,63 |

| Вложения в недвижимость | ||||

| Сдача в аренду | 5300 | 60 | 1,13 | |

| Нераспр. прибыль | 6737,01 | |||

| Итого | 52193,62 | 53019,79 | 826,17 | 1,58 |

В прошлых отчетах я уже рассказывал, что иностранные акции покупаю только через зарубежных брокеров. На этой неделе я в очередной раз убедился в правильности данной стратегии. Сразу несколько знакомых инвесторов прислали скрины, где не смогли выставить ордера на продажу иностранных акций у брокера Тинькофф Инвестиции ни по рыночной, ни по лимитной цене. Техническая поддержка у брокера оказалась даже хуже, чем у Финам (хотя до этого я честно думал “Хуже быть не может”). Вместо того, что исправлять ошибки они делали вид, что все нормально и подчищали сообщения об ошибке в Пульсе. На этой неделе я опубликую обзор Тинькофф Инвестиции с приложением скринов.

Акции китайских компаний я покупаю через брокера Roboforex в платформе rTrader. Еще в начале недели на фоне негативного фона в отношениях США и Китая и открыл сделки на Sell по macd. Продал:

- Baidu на 940,78$ от уровня 117,41$, когда цена вышла за пределы SMA 200,

- JD.com оказалась одной из самых перекупленных после кризиса,

- у MOMO на таймфрейме D1 появилась фигура “падающая звезда“.

После выхода вышеописанной новости о принятии в США законопроекта относительно китайских компаний, торгующихся на американских биржах, акции устремились вниз. В результате закрыл сделки в плюс 217,12$. По MOMO вышел из сделки рано, цена акции пробила даже мартовский минимум, поэтому по ней открылся на buy в пятницу.

Вкратце по остальному отчету:

- По интернет-магазину появилась активность, но часть поставщиков в целях экономии сняли 2 доставки в неделю, а половина запросов ждать 2-3 дня не хотят. Поэтому опять вяло, всего 119$.

- По сайтам посещаемость упала на 10-15%. В основном это связано со снятием карантина и хорошей погодой. Поэтому доход просел до 124$.

- Самостоятельная торговля на этой неделе не удалась. Открылся в понедельник, ориентируясь на фундаментальные данные и предстоящую экспирацию контрактов на нефть. В результате почти всю неделю просидел в минусах – нефть выбило по Stop loss в минус 102,5$. Ситуацию немного выправило золото. Но по итогу минус 9,85$ или 0,20% за неделю.

- А вот Памм счета Amarkets показали достойный результат – все управляющие показали профит, а общий результат составил +62,37$ или 3,57%. Собираюсь немного перераспределить денежные средства между трейдерами.

- Ramm счета от Roboforexпоказали еще больший профит +99,52$ или 6,73% от вложенных средств за неделю. Складывается ощущение, что слил только я 🙂

- Чтобы выправить ситуацию и удержать доходность продал акции золотодобывающих компаний России в Тинькофф инвестиции с доходом в 76,65$.

На освободившиеся средства докупил Аэрофлот, Алроса и М.Видео. В первых 2-х виду потенциал роста в ближайшем будущем – в июне должны запустить 59% самолетов Аэрофлота, Алроса выстрелит, как только появятся новости об открытии биржи алмазов. М.Видео находится на самом дне, но по фундаментальным данным и отчетности у компании все в порядке. Но т.к. компанию изучил поверхностно, но зафиксировал прибыль в 14,9$ (4,56%) в конце недели.

- по торговле CFD на акции через FxPro закрыл сделки по Cisco в +38,96$ и по Kraft Heinz в плюс 23,5$. Итого 62,46% или +1,63% к вложенным средствам. Новых сделок не открывал.

Итоговый результат за неделю 826,17$ или 1,58% с учетом слабых результатов по бизнесу и просадки по самостоятельной торговле на форексе. Основной доход получился с акций и пассивного инвестирования в форекс.

В заключение, акции китайских компаний безусловно обладают высоки потенциалом роста, но при анализе и выборе акций стоит учитывать также риски, которые иногда превышают потенциальную доходность.

Не торопитесь скупать Китайские акции на "распродаже", не разобравшись ЧТО вам предлагают купить

После недавней «распродажи» в акциях Китайских образовательных (и не только) компаний, многим инвесторам захотелось докупить подешевевший рынок, благо доступность Китая сейчас как никогда высокая — FXCN, VTBE и другие фонды у всех на слуху.

Но перед тем как это делать, стоит узнать, какой риск скрывается за покупкой китайских акций, о котором никто не говорит.

Что мы в действительности покупаем?

Акция, в привычном понимании, это ценная бумага, подтверждающую право держателя на владение долей в компании, на получение части прибыли, или имущества компании, в случае ее ликвидации, или реорганизации, пропорционально доле акций в акционерном капитале.

Но так ли это, в случае покупки акций Китайских компаний, обращающихся не на локальных биржах? Стоит разобраться, что на самом деле покупают инвесторы, вместо акций Alibaba, Tencent или фондов на китайские акции (FXCN, VTBE и др).

Все дело — в законодательстве Китая, согласно которому иностранное участие в китайских компаниях запрещено (компаниям запрещено иметь не-китайских акционеров, список таких компаний и отраслей очень широк, подробнее в Перечне отраслей для размещения иностранных инвестиций)

Эти законодательные ограничения с 2000х годов мешали быстрорастущим Китайским компаниям найти путь к западным капиталам, а западные инвесторы искал способ поучаствовать в бурном росте Китая. И решение было найдено.

Обходим китайское законодательство

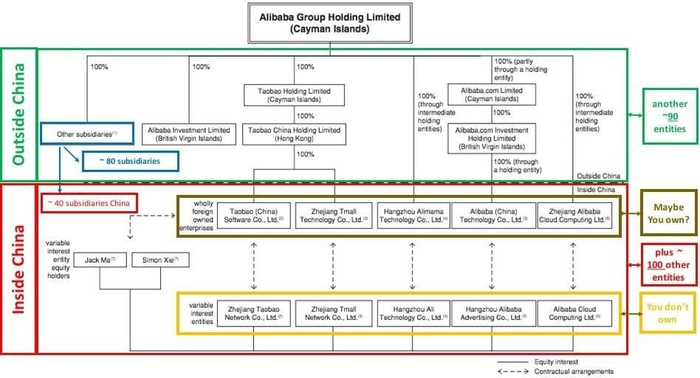

Для обхода Китайского законодательства, были созданы структуры VIE — Variable interest entity — Cтруктуры с переменной долей участия.

VIE — «подставная» компания-прокладка в оффшоре (как правило на Каймановых или Британских Виргинских островах), без реального бизнеса, сотрудников, офиса и деятельности. С помощью сложных юридических схем и соглашений, такая «подставная» компания получает права на прибыль и контроль над активами основной компании, и эти соглашения — единственный актив «подставной» компании.

Именно эта «прокладка» имеет листинг на NYSE или другой иностранной бирже, и именно акции этой компании покупают инвесторы со всего мира.

На примере Alibaba — покупая ее акции, инвестор получает акции Alibaba Group Holding — офшорной VIE на Каймановых островах, единственным активом которой являются соглашения с Китайской Alibaba, дающих право на получение прибыли и дивидендов, но не дающих настоящих долевых прав в собственности компании.

Так выглядит схема владения активами Алибаба через VIE — «прокладку»:

Эта настолько распространенная схема, что капитализация таких VIE составляет триллионы долларов. И казалось бы, при такой распространенности, какие могут быть проблемы?

Миллионы мух не могут ошибаться

Проблема в том, что такие структуры не совсем законны, они направленны на обход законов КНР об иностранных инвестициях и власти КНР не раз указывали на то, что будут пристально контролировать создание таких структур.

Соглашения между офшорной VIE, акции которой мы покупаем и головной компанией, направлены прямиком на обход законодательства, и незаконны, а только эти соглашения и имеют ценность, и только долю участия в этих соглашениях, инвесторы покупают, вместо китайских акций.

И, несмотря на то, что на большинство таких структур, китайские власти закрывают глаза, время от времени случаются прецеденты, ясно показывающие реальность этих рисков и их способность в любой момент проявить себя в полной мере.

Cкандалы, связанные с попыткой акционеров VIE обеспечить исполнение контрактов в соответствии с китайским законодательством

Прецеденты для изучения: банк Mingsheng, Gigamedia, ChinaCast, Sino-Forest (подробнее на NYtimes)

Срыв IPO по требованию властей Китая

Ближайший пример — срыв IPO Ant Group, владеющей крупнейшей платформой онлайн-платежей в Китае — Alipay, всего за два дня до ее запланированного листинга, отражающий рост озабоченности властей Китая участием иностранного капитала в стратегически важных отраслях.

И потеря части активов, принадлежащих акционерам VIE-компании

Краткий урок истории:

Alipay / Ant Group выросла внутри Alibaba и стала крупнейшей в Китае компанией по обработке платежей (подумайте о Mastercard, Visa, Paypal и Stripe одновременно). В течение многих лет это была одна из самых ценных частей Alibaba. Затем, в 2011 году, Alipay был «украден» у американских и европейских инвесторов в структуре VIE Alibaba, когда основатель и генеральный директор Джек Ма в одностороннем порядке передал 100% акций Alipay другой компании, контролируемой исключительно им самим.

Одним из пострадавших акционеров была компания Yahoo, которая раньше была крупным инвестором в Alibaba VIE, накопив 43% акций. Тем не менее, несмотря на то, что это очень значительное владение, Yahoo узнала о сделке лишь несколько месяцев спустя. Когда они узнали, что произошло, они, конечно, возмутились и подали в суд.

Однако из-за структуры VIE Yahoo (и другие акционеры вместе с ними) были бессильны что-либо сделать. У них не было возможности обратиться в суд. Yahoo владела 43% Alibaba VIE (поддельная Alibaba), поэтому технически она вообще не владела какой-либо частью Alipay. Yahoo на законных основаниях принадлежала 43% подставной корпорации, зарегистрированной на Каймановых островах, которая имела некоторые (к сожалению, незаконные) контракты с Alibaba. И когда пришло время обеспечить выполнение этих контрактов. неудивительно, что они не имели законной силы. Джек Ма взял компанию стоимостью в миллиарды долларов прямо из-под носа тысяч американских и европейских инвесторов в VIE, и никто ничего не мог с этим поделать.

В конечном счете, Yahoo смог добиться компенсации до 6 млрд $ для акционеров VIE, при оценке Alipay в 300 млрд $

В 2013 г. Верховный народный суд КНР в схожей ситуации – когда иностранный инвестор через номинального китайского участника «приобрел» пакет акций в китайском банке несмотря на ограничения иностранных инвестиций в банковской сфере – отказал в удовлетворении требований инвестора, посчитав, что заключенный между номинальным акционером и фактическим инвестором договор «является прикрытием незаконной цели» (ст. 52 Закона КНР «О договорах»).

Но это все в прошлом?

Похоже что ситуация продолжает развиваться не в сторону интересов иностранных акционеров.

Законодательство в отношении таких структур продолжает совершенствоваться, так по новому проекту Закона КНР «Об иностранных инвестиций» иностранные инвестиции в запрещенные виды деятельности будут наказываться конфискацией инвестиций, а также существенным штрафом, и этот риск может реализоваться в любой момент и в любой компании.

В июле 2021 года Комиссия по регулированию ценных бумаг Китая (CSRC) выступила с заявлением об активном пересмотре правил листинга за рубежом (VIE). Эти новые правила могут означать, что любые новые листинги должны быть одобрены китайскими регулирующими органами, а также потенциально могут накладывать ограничения на существующие листинги.

В любом случае, существует огромный риск соблюдения прав иностранных акционеров, и если подует «ветер перемен», у китайских властей есть все возможности лишить иностранных акционеров части, как им кажется, собственности в китайских компаниях.

Но это не мешает Инвестиционным Банкам и дальше выводить офшорные VIE-компании и продавать их клиентам под видом акций китайских компаний.

Я — пассивный инвестор, я не хочу ничего знать

Отдельного упоминания заслуживают завоевавшие популярность пассивные индексные инвестиции. Расцвет таких инвестиций еще сильнее снижает бдительность инвесторов, так как пассивные инвесторы ничего не хотят знать о том, что конкретно покупает их индексный фонд, инвестор уверен что имеет аллокацию на Китай и спокойно доверяет своему провайдеру решать, что конкретно покупать.

И часто фонд покупает офшорные VIE-прокладки, забывая сообщить клиентам о возможных рисках, связанных с этим.

Мы недавно изучили проспекты некоторых из крупнейших фондов развивающихся рынков и Китая, как пассивных, так и активных, и ни в одном случае мы не нашли даже упоминания о структуре VIE, не говоря уже о каких-либо ссылках на связанные с ней риски. Инвесторам были проданы средства на миллиарды долларов, которые не раскрывают их истинную природу и их реальные риски. Тот факт, что любой фонд, инвестирующий в китайские VIE, не заявляет своим инвесторам, что эти организации основаны на юридически не имеющей исковой силы структуре, на наш взгляд, вводит в заблуждение и не должен допускаться. Управляющие активами обязаны знать, чем они владеют, и объяснять своим клиентам, чем они владеют, чтобы клиенты могли понять реальные риски.

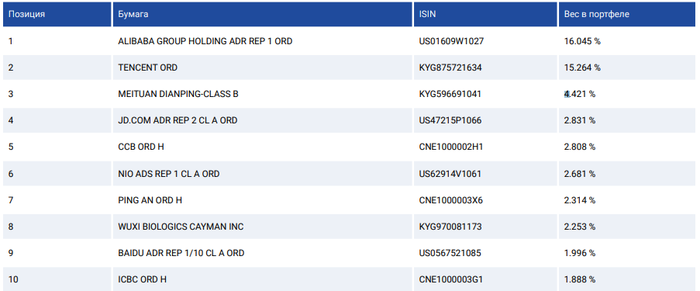

В составе популярного в России ETF FXCN значимую долю занимают VIE-компании с Каймановых островов (ISIN начинаются на KYG) или Депозитарные расписки на акции таких компаний (US***).

Аналогичная ситуация и с фондами на Китай, Развивающиеся рынки и Весь мир от крупнейших провайдеров — Vanguard, Ishares и др.

А что в итоге?

Теперь, зная это, хотите ли Вы с прежней уверенностью покупать акции упавших «офшорных» компаний-прокладок, с не нулевым шансом на полную потерю вложений, в случае если власти Китая решат ограничить иностранное участие через VIE?

Мы не знаем, куда повернется компартия Китая, но, учитывая, что реальных прав на долю в компании иностранный инвестор не имеет, как минимум стоит изучить вопрос глубже, и сделать существенный дисконт на этот риск, при выборе китайских компаний в портфель, особенно если Вы покупаете их в долгосрок, или в «пенсионный F.I.R.E. портфель».

Оказалось полезно? Немного чаще я пишу тут:

Нахожусь на временной пенсии, 2% от капитала полностью покрывают расходы семьи, ничего не продаю, не занимаюсь обучением и консультированием, и все выше написанное — отражение моих текущих интересов, возникающих при управлении накоплениями.

Найдены дубликаты

Крутая статья. Спасибо!

Рад если оказалось полезно) уж подумал что совсем не формат для пикабу (хотя скорее всего и есть неформат)

Не формат. Но статья крутая.

Отличная статья, хотя я и не совсем согласен и подбираю fxcn.

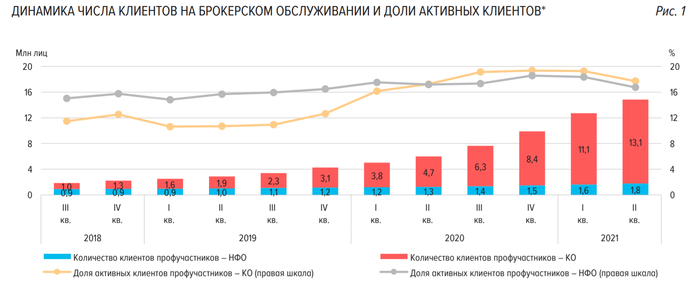

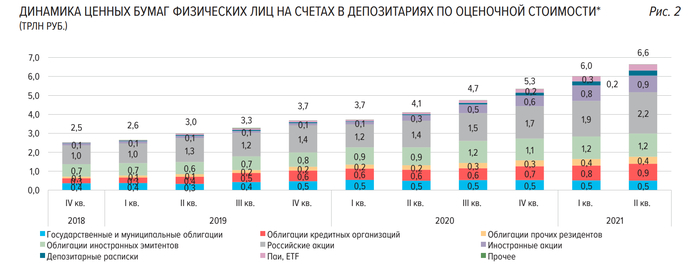

ЦБ раскрыл статистику по физлицам на бирже. Отражение российской действительности в обзоре регулятора. Выжимка из документа

13 сентября вышел информационно-аналитический материал, который был подготовлен Центральным банком России и носит название «Обзор ключевых показателей профессиональных участников рынка ценных бумаг».

Он содержит в себе много статистики по физическим лицам. Я подготовил вам выжимку тех моментов, которые показались мне интересными.

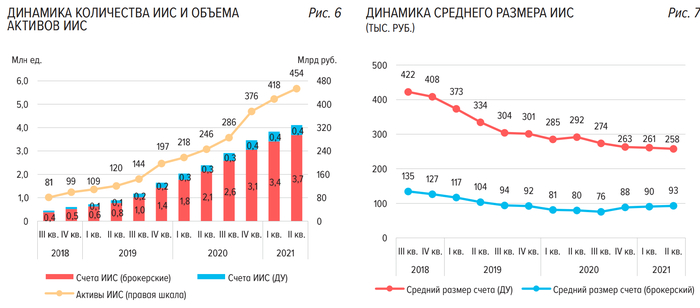

Динамика числа клиентов и объемов активов

Распределение по регионам

Сортировка в таблице по количеству клиентов с фондированными счетами на 1 тыс. населения

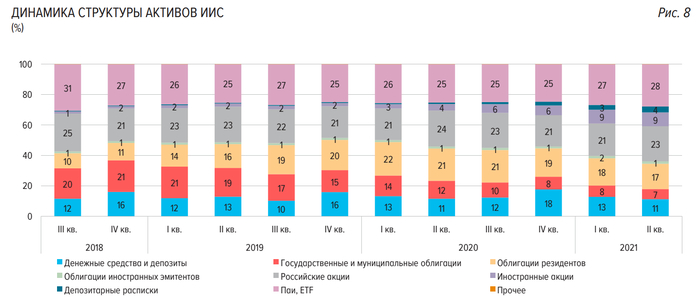

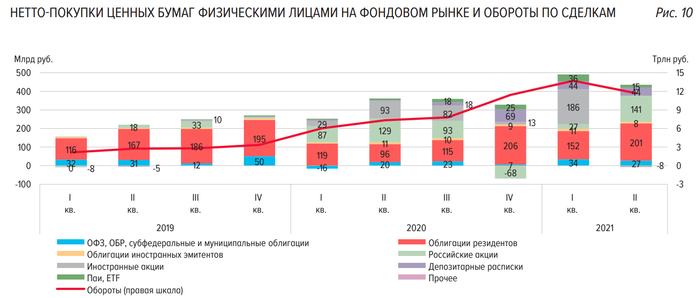

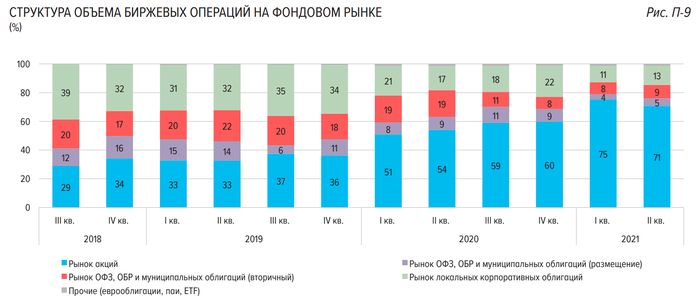

Про структуру торгов

Статистика оставляет двоякие впечатления. С одной стороны количество счетов, клиентов, объемов активов растет, что вроде бы хорошо. Но с другой стороны прослеживается насущная картина, которая проглядывается и без прочтения аналитики ЦБР: большая часть денег на счетах принадлежит клиентам из финансово благополучных регионов: Москва, Московская область, Санкт-Петербург. Что в целом логично и предсказуемо.

Кроме того, в материале ЦБ дает свое видение на дальнейшее развитие рынка брокерских услуг среди физических лиц:

Таким образом, периодическое сравнение вовлеченности российского населения в фондовый рынок (8% от всех проживающих в стране) с нашими заокеанскими партнерами (чуть ли не каждый второй в США) говорит нам о том, что в нашей стране есть еще непаханое поле и приличный потенциал. Но также стоит понимать, что на раскрытие данного потенциала потребуется немало времени, т.к. прежде всего должны повыситься доходы населения, а это процесс не быстрый. И если идти от обратного, то в США инвестирует каждый второй просто потому, что они — ведущая экономика мира и благосостояние среднестатистического «Джона» намного выше среднестатистического «Ивана».

На сем откланяюсь. Кому интересно ознакомиться с обзором ЦБ самостоятельно — прикрепляю ссылку на первоисточник.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

А если завтра финансовый кризис?

У тебя есть план на случай затяжной коррекции?

Такой вопрос мне недавно задали (@Cat.inHat) под одним из моих постов. Отвечу на него развернуто и расскажу о своем отношении к возможной затяжной коррекции на фондовом рынке.

Мой план подразумевает покупку акций американских компаний из индекса S&P500 и рассчитан на 15 лет. Это стадия активного накопления, где я зарабатываю деньги на основной работе и направляю до 50% от своих доходов на покупку акций. Мой текущий доход никак не зависит от ситуации на фондовом рынке и я не стану переживать из-за высокой волатильности на рынке в отличие от трейдеров, которые пытаются заработать на краткосрочных спекуляциях.

Я отношусь к покупке акций, как к покупке доли в бизнесе, поэтому затяжная коррекция на фондовом рынке на стадии активного накопления капитала – это, можно сказать, затяжная «черная пятница» для долгосрочных инвесторов. Это время скидок, когда можно купить отличный бизнес по приятной цене. Но именно в такие моменты страшнее всего решиться на покупку акций, ведь кажется, что дно ещё ниже. Поэтому хорошо иметь четкий план действий на тот случай, когда все будет лететь вниз. Иначе под воздействием страха можно всё распродать в минус и перейти в лагерь тех, кто считает, что фондовый рынок – это казино.

Отличный план, надежный, как швейцарские часы

Мой план на случай просадок и затяжной коррекции точно такой же, как и на все остальные периоды: покупка акций из индекса S&P500 ежемесячно на фиксированную сумму. В данный момент эта сумма равняется 650$. Можно иметь специальный запас из кэша на случай коррекций (не путать с финансовой подушкой безопасности), но лично мне некомфортно держать большое количество кэша на банковском вкладе в ожидании удачного момента. Есть вероятность того, что этот кэш, вложенный в акции сегодня, отработает даже лучше, чем если я его использую во время коррекции, которая (например) случится через несколько лет.

К сожалению, здесь меня победил эффект FOMO (синдром упущенной выгоды). Я не хочу видеть, как на моих глазах тает покупательская способность тех денег, которые ждут лучшего момента для покупки активов (речь не о подушке безопасности). Я выбрал самый простой путь и согласен с тем фактом, что могу немного проиграть в доходности тем инвесторам, которые всё же закупятся на дне на специально отведенный для этого кэш.

Продажа акций во время коррекции

Представьте, что вы владелец ресторана McDonald’s. У вас отличный бизнес, финансовые показатели растут из года в год. Через дорогу от вас расположена кофейня Starbucks, которая также приносит хорошую прибыль своему владельцу. За ваш бизнес покупатели готовы предложить хорошие деньги, но вы предпочитаете не продавать «курицу, несущую золотые яйца».

Но вот наступает глобальный кризис, выручка падает, причем у всех компаний, а не только у вас. За ваш бизнес с каждым днем покупатели готовы дать всё меньше денег. Ваш сосед уже выставил свою кофейню на продажу за гроши, поддавшись всеобщей панике.

Как вы поступите? Продадите свой бизнес по невыгодной для себя цене? Или вы решите выкупить бизнес своего соседа (или хотя бы какую-то долю), пока есть такое выгодное предложение? Кризис рано или поздно закончится, бизнес продолжит развиваться и приносить прибыль, а его рыночная стоимость вернется к своим прежним значениям и продолжит расти.

Рынок перегрет, сейчас неподходящее время для инвестиций

Как часто вы слышите эти слова? И самое главное от кого? Наверняка от тех людей, у которых всегда неподходящий момент для инвестиций. Они не инвестируют по следующим причинам:

1. На фондовом рынке пузырь небывалых размеров и скоро будет обвал;

2. На дворе кризис и пока непонятно, где же «дно»;

3. От первого «дна» оттолкнулись, но возможно будет второе «дно», нужно подождать.

Стоит помнить, что результат долгосрочных инвестиций зависит от регулярности инвестирования, от вложенных сумм и от длительности инвестирования, а не от точек входа.

«Лучший момент посадить дерево был 20 лет назад. Второй лучший момент — сейчас».

А если завтра кризис?

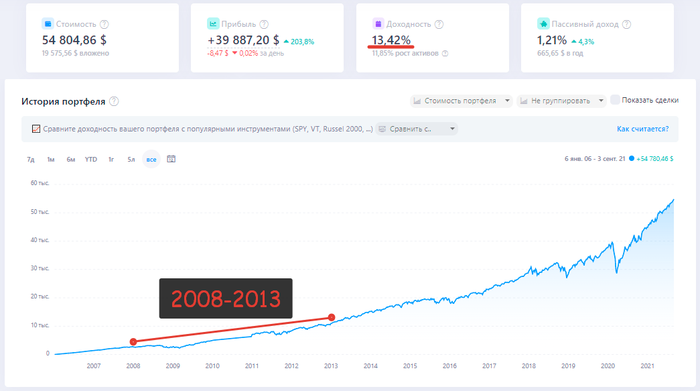

Если вдруг завтра произойдет финансовый кризис и рынок полетит вниз в начальной стадии активного накопления капитала, то на что можно рассчитывать через 15 лет? Для этого вернемся на 15 лет назад, возьмем за точку отсчета начало 2006 года и посмотрим на график стоимости ETF на индекс S&P500 (SPY).

На данном графике видно, что рынок начал падать в 2008 году и только в 2013 году достиг прежних значений. Так ли это страшно для долгосрочного инвестора, который инвестирует ежемесячно фиксированную сумму на 15+ лет?

Покупка индекса S&P500 каждый месяц

Какой результат получил бы инвестор, если бы в 2006 году начал инвестировать в S&P500 по 100$ каждый месяц? К сожалению, мои расчеты будут не совсем верны и будут значительно занижать итоговый результат, так как я не нашел такого ETF на индекс S&P500, который бы существовал в 2006 году и реинвестировал все полученные дивиденды.

Я воспользовался сервисом, который в автоматическом режиме учитывает только выплату (но не реинвестирование) дивидендов начиная с 2010 года. Потеря периода выплаты дивидендов с 2006 по 2010 год. Результат при таких исходных данных получился бы следующий:

Результаты в цифрах:

◉ Вложено денег за все время в ETF на S&P500: 19 575,56 $

◉ Рост стоимости активов за 15 лет составил: 11,85% годовых или 35 229,3 $

◉ Выплачено дивидендов с 2010 по 2021 год: 4 657,90 $

◉ Доходность портфеля с учетом выплаты дивидендов: 13,42% годовых

◉ Дивиденды не реинвестировались!

Не смотря на то, что американский фондовый рынок начал падать в 2008 году и восстановился только в 2013 году (5 лет), доходность долгосрочного инвестора, который продолжал покупать индекс S&P500 на 100$ каждый месяц составила 13,42% годовых в $ (за период 2006-2021)!

Повторяю, что не учтен период выплаты дивидендов с 2006 по 2010 год, а получаемые дивиденды не реинвестировались. Эти 2 факта занижают итоговый результат. Согласитесь, что на 15-летнем отрезке времени, где рынок падал 1 год, а затем восстанавливался 4 года, доходность в 13,42% годовых является отличным результатом, которому будет рад любой долгосрочный инвестор.

А как же японский индекс Nikkei 225?

Очень часто, когда кто-то пишет о плюсах индексного инвестирования, приводят в пример японский индекс Nikkei 225, который не восстановился за 30 лет, прикрепляя вот эту картинку:

Что обычно упускают из внимания все те, кто прикрепляет этот график:

◉ На этом графике не учтены дивиденды;

◉ Не учтен рост стоимости курса йены по отношению к доллару за этот период;

◉ Если рассматривать регулярную покупку индекса ежемесячно, а не единоразовую покупку на пике рынка в 1989 году, то результат будет сильно отличаться.

Если учесть дивиденды и перевести график индекса Nikkei 225 из йен в доллары, то получим следующую картину:

Вы летаете на самолете?

Я летаю, но знаю людей, которые боятся. Боятся они, потому что иногда самолеты падают и шансов спастись нет. Падение самолета — это скорее исключение, чем правило. По статистике (а не по мнению людей) самолет является самым безопасным видом транспорта. Поэтому отказываться от полета на самолете и выбирать вместо этого поездку на автобусе — это иррациональный подход.

Тоже самое и с сохранением и преумножением своих сбережений. Опираясь на статистику и историю, я не вижу для себя более разумного и безопасного вложения своих сбережений на длительное время, чем инвестиции в акции. При этом я всегда держу в голове и ситуацию с Nikkei 225 и с падением самолетов.

В любой экономической ситуации на длинных временных отрезках акции — наиболее доходный финансовый инструмент. В Японии это единственный финансовый инструмент, который показал положительную реальную доходность за последние 119 лет. (С) УК «Арсагера».

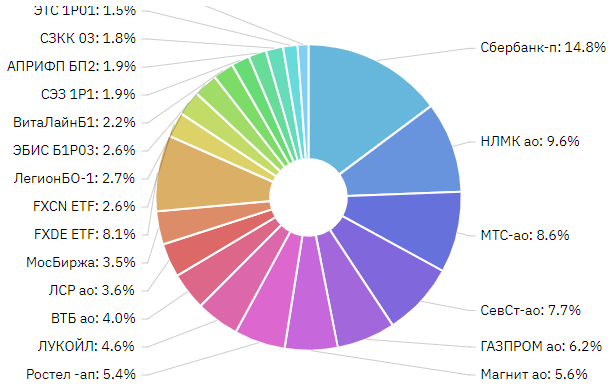

Итоги 3х лет инвестиций. Закрытие ИИС

Подвожу итоги 3х лет инвестиций.

Постил год назад итоги второго года, и 2 года назад итоги первого года, кому интересно, почитайте:

Инвестиции в акции. Итоги года

ИИС я решил открыть в 2018 году, перенеся на него первую сумму денег с депозита.

Получал налоговый вычет 3 раза.

Покупаю только дивидендные российские акции и разбавляю портфель облигациями и парой фондов.

Если посчитать весь мой доход за 3 года с учётом всего, получится среднегодовая доходность 25,8% в рублях. Депозитов таких просто не существует, а значит относительно депозита, с которого я перешёл в ценные бумаги — я в огромном плюсе.

Стоит отметить, что для получения этого результата я вообще практически ни чего не делал. Просто пополнял баланс и покупал бумаги.

В прошлом посте уже писал, что пришёл к стратегии «купил и держи». Т.е. теперь я бумаги просто не продаю. Выбираю те, что приносят ежегодные дивиденды и просто держу их. При этом пополняю баланс и совершаю сделки примерно раз в 3-4 месяца. Т.е. практически не уделяю этому своё время. Просто придерживаюсь простых правил о которых уже сотню раз рассказано на пикабу (диверсифицируй, не спекулируй, имей подушку безопасности).

Состав портфеля у меня практически не изменился с прошлого года, только добавились облигации и фонды

В прошлом году я писал, что мой портфель на двухлетнем интервале обгоняет индексы, в этом году пишу, что индексы обгоняют мой портфель на трехлетнем интервале. Но не вижу в этом ничего страшного.

Далее про закрытие ИИС

Зачем закрывать ИИС?

Это нужно не всем. Каждый индивидуально решает нужно ли ему это.

Причина 1: Деньги, накопленные на ИИС нельзя тратить. А я хочу, чтоб они всегда были у меня под рукой. Легкодоступны.

Причина 2: Для получения максимальной выгоды от ИИС необходимо пополнять его на 400т.р. в год. А я не уверен, что каждый следующий год смогу выделять из своих доходов 400т.р. Поэтому, закрыв ИИС я могу использовать накопленные на нём деньги для последующих пополнений нового ИИС и получения максимально возможного налогового вычета.

Причина 3: На ИИС не действует льгота на долгосрочное владение (ЛДВ) бумагами. Т.е. если вы купили бумагу, а через 3 года продали её на ИИС — с вас удержат налог 13% от прибыли с этой бумаги. Если же вы продали эту же бумагу на обычном брокерском счёте — можно воспользоваться ЛДВ.

По третьей причине мне необходимо было не просто закрыть ИИС, а перенести с него все бумаги, которые дали доход на обычный брокерский счёт. Закрыть ИИС без переноса бумаг можно просто позвонив на номер 900. С переносом всё сложнее.

Как закрыть ИИС с переносом бумаг на обычный брокерский счёт?

У меня ИИС был открыт в сбере. Очень подробно процедуру закрытия в сбере написал @bibeo

Выгодное (для инвестора) закрытие ИИС — совмещаем в одном счете оба типа («А» и «В»)

За такие посты памятники ставить надо. Я не буду повторяться, опишу очень кратко свой опыт:

Перенос каждой бумаги (не количества, а тикера), у сбера стоит 465р. А это значит, что имеет смысл переносить только те бумаги, которые за счёт роста цены принесли больше 465/13*100=3 577р. Остальные бумаги лучше просто продать, а потом если надо докупить уже на обычном счёте.

Шаг 1: Записаться на приём в офис сбера (не любой, а конкретный, адреса здесь)

Шаг 2: Приехать в офис, подписать пару бумажек (анкету инвестора и заявление), там вам расскажут ваши дальнейшие действия.

Шаг 3: Самое сложное. Тут подробнее.

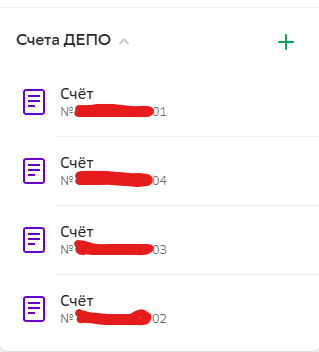

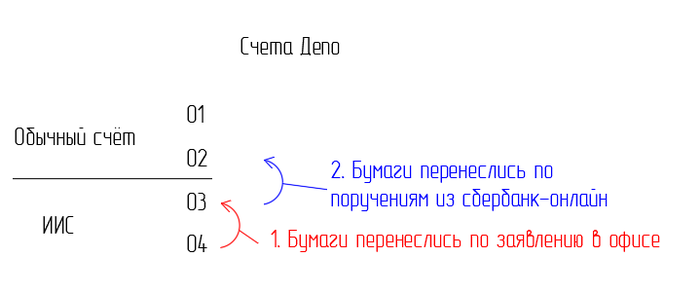

Изначально у вас имеется 4 счёта Депо. Вы можете увидеть их в Сбербанк-Онлайн.

Вначале они скрыты, чтоб отобразились, там в Сбербанк-онлайн нужно какую-то анкету подписать через СМС. И тогда список отображается.

Счета имеют одинаковые номера, отличается только последняя цифра (от 01 до 04)

Я не знаю всех тонкостей, зачем их 4, но суть в том, что 01 и 02 — относятся к вашему обычному брокерскому счёту, а 03 и 04 к ИИС. Бумаги которые вы видите у себя на балансе — отражены в счёте 02 и 04.

После подписания заявления на шаге 2, у меня в тот же день бумаги с счёта 04 переместились на счёт 03. Таким образом они всё ещё остались на ИИС, но в приложениях я их уже не видел. (Счета 01 и 03 не видны в приложениях). Теперь нужно составить поручения по каждой из бумаг, чтоб перенести их с счёта 03, который относится к ИИС на счёт 02, который относится к обычному брокерскому счёту. По рекомендации девушки из сбербанка я звонил в депозитарий сбера и там девушка мне по шагам объяснила куда нажимать, куда что писать. Таким образом я отправил 12 поручений. По одному на каждую бумагу.

Если запутались, вот картинку нарисовал:

Итак 12 поручений на перенос бумаг стоили мне 12*465=5580р

Это примерно на 35т.р. меньше, чем мне пришлось бы заплатить налогов, если бы я не переносил бумаги, а просто продал их и вывел деньги.

Шаг 4: Там же в сбербанк онлайн нужно получить выписки по операциям на счетах депо, которые относятся к ИИС, т.е. по счетам 03 и 04

@bibeo в своём посте писал, что

Но мне в депозитарии сказали, что нужно только по 03 и 04 за весь период существования ИИС. Каждая выписка стоила по 150р, за 2 выписки я заплатил 300р.

Эти выписки + отчёт об операциях по ИИС + чеки об оплате я отправил в офис сбера и записался на новое посещение офиса.

Шаг 5: Снова приехал в офис, подписал заявление на предоставление вычета. Всё.

Шаг 4 и 5 нужны, чтоб доход по бумагам, появившиеся на вашем обычном счёте не считались по их полной стоимости, а учитывались ваши расходы при покупке их на ИИС. А так же, чтоб по этим бумагам учитывалась дата их приобретения.

@bibeo потратил на закрытие ИИС и перенос бумаг 40 дней. Я уложился в 11 дней.

День 1 — утро. Подписал заявление, вечер — сформировал поручения, оплатил их.

День 2 — вечер. Бумаги с ИИС перенеслись на обычный счёт. Деньги с ИИС пришли на карту.

День 4 — сформировал выписки по движению бумаг.

День 8 — мне позвонили из сбера и сказали, что можно подъезжать, подписывать заявление

День 10 — приехал в офис, подписал заявление

День 11 — В сбербанк-инвестор отобразились корректные цены приобретения бумаг.

Наш офис принимает посетителей 2 раза в неделю (вторник, четверг), если бы принимали каждый день — уложился бы ещё быстрее.

Немного про мой сайт.

В прошлогоднем посте я писал, что сделал себе сайт для учёта инвестиций. Принцип работы такой: заводишь все свои сделки на сайт, он расчитывает портфель. Данные по стоимости бумаг сайт тянет автоматически с московской биржи. И всё было супер, пока мне не написали из московской биржи, что я получаю данные неправомерно. Услуга предоставления этих данных стоит 15т.р. в месяц. Я писал эту историю на vc.ru , кому интересно почитайте https://vc.ru/tribuna/216191-izi-invest-ru-besplatnyy-sayt-d.

Сайт теперь убыточный, но я считаю его перспективным.

Посещаемость растёт, а значит он будет окупаться рано или поздно.

Дальше я открою новый ИИС и продолжу инвестировать. В следующем году ожидаю получить налоговый вычет даже без подачи деклараций. Налоговая обещает, что всё будет учитываться автоматически и достаточно будет просто подать заявление через личный кабинет nalog.ru

Очевидно власти многое делают, чтоб оживить российский фондовый рынок. В новостях постоянно мелькают сообщения об ИИС. Ввод ИИС 3 типа, предложение увеличить налоговый вычет с 400т.р. до 1млн для тех, у кого ИИС открыт больше 3х лет. Может ещё что-то новое придумают. Буду следить за развитием событий и постараюсь не упускать возможностей.

Добавлю, в Сбербанке мне сказали, что при открытии нового ИИС автоматом откроется ещё один брокерский счёт. Т.е. у меня будет ИИС и два обычных счёта. По другому сделать нельзя.

В мобильном приложении Сбербанк-инвестор авторизация происходит по номеру счёта, т.е. там можно увидеть либо старый брокерский счёт, либо ИИС и новый счёт. Одновременно всё не видно.

Порекомендовали установить новое приложение Сбер-инвестор. Там авторизация через СберID и видны сразу все счета.

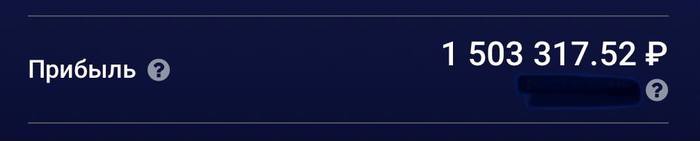

Портфель август 2021 (45-й месяц) + 1.5 млн рублей + Китай чё происходит?

Очередной месяц всеобщей эйфории на мировых рынках, на фоне панического падения в Китае. Индекс sp500 уже 7 месяцев без коррекции. За последние 70 лет такое было всего 4 раза. На этом фоне я не решился покупать etf на sp500, да и вообще сделок было минимум. Тупо коплю доллары, чтобы ближе к зиме закупиться, уверен шанс будет отличный.

Дивиденды/купоны:

💰 Пришли дивиденды от Apple и купон по облигациям. Все деньги направил на покупку долларов. Всего за 8 месяцев уже пришло 114% от суммы прошлого года, в рублях это 136к, что очень неплохо. В перспективе будет ещё

7 выплат, ожидаю за весь 2021 год получить

✅ Валюта — 239 долларов, часть из них использована для сделок ниже.

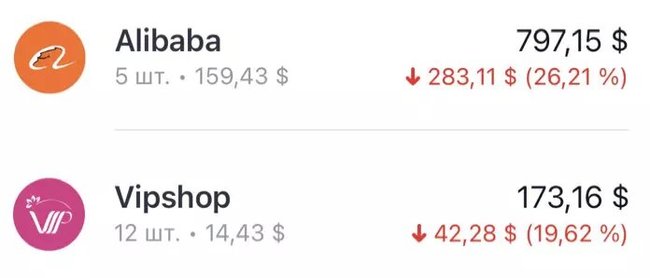

✅ Vipshop Holdings Limited (VIPS) — 2 акции (30$). Весь китайский рынок обвалился, в моменте по випшопу было минус 30%, стало немного страшно. Немного докупил акций, усреднил позицию. Как оказалось не зря, всё также быстро отросло обратно. Актив рассматриваю больше как среднесрочный, рассчитываю продать в следующем году.

❌FXKZ ETF (FXKZ) — 1 шт (281 руб). Индекс на развивающийся рынок Казахстана. Покупал в июле, передумал наращивать позицию, поэтому продал.

На бычьем рынке становится скучно, практически не вижу активов по хорошим ценам. Поэтому приходится чуть-чуть себя баловать спекуляциями. На этот раз снова Китай. Проехался на Baozun (BZUN), заработал +5% за пару дней. В рамках портфеля доход смешной, зато эмоции приятные 🥴

Август закрылся с небольшим плюсом (68к), при этом сам портфель достиг исторического рекорда по прибыли и стоимости! Всё очень хорошо, снова. Морально готовлюсь к коррекции осенью. Доля валютных активов не изменилась (

5%), не помогли даже пополнения долларами.

Впервые суммарная прибыль по портфелю в моменте перевалила за 1.5 млн рублей!

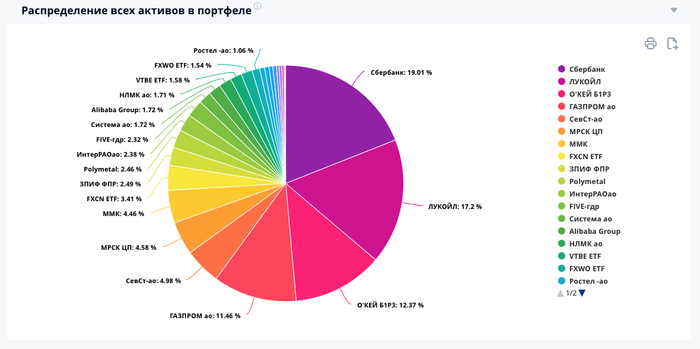

Вот так сейчас выглядит распределение всех активов в портфеле. Перекос в акции по-прежнему огромный, но за риск получаю и хорошую прибыль:

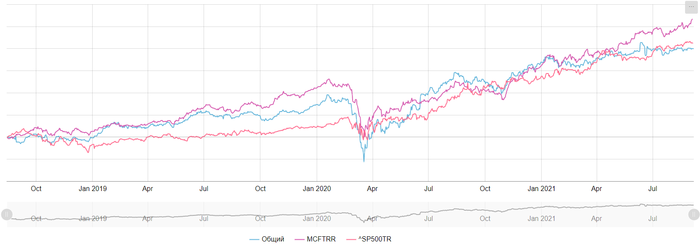

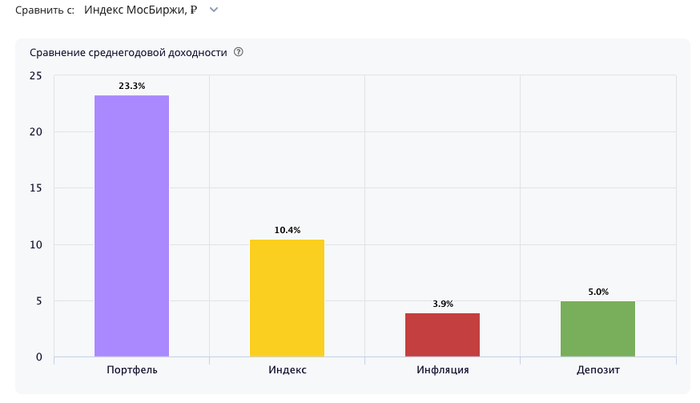

Уже почти 4 года моя стратегия позволяет держать планку

23% годовых в рублях. Это примерно в 2 раза выше динамики рос. индекса за этот же период:

Китай — чё происходит?

Китай малознакомая мне страна, тем более с точки зрения компаний и экономики. Поэтому не стал особо разбираться и в начале года начал просто покупать ETF на весь индекс (FXCN). Моя стратегия предполагает ежемесячные покупки при любой стадии рынка. Также я докупаю лесенкой уже имеющиеся активы, если они просели на 5-10-15% и так далее.

ETF FXCN с февраля медленно падал, а я упорно его откупал) Ситуация в Китае накалялась, сначала «прижали» IT-сектор, а теперь взялись за компании сферы онлайн-образования и ретейла. Я не собираюсь разбираться в истинных причинах обвала, потому что это бесполезная работа. Через пару месяцев много аналитиков подгонят факты, найдут самые подходящие причины и смогут объяснить прошедшие события (жаль никто из них не может предсказывать будущее). Инвестируя в Китай, всегда буду держать в голове, что государство там играет особую роль в экономике. Всё это банальный риск развивающихся рынков со слабыми соц. институтами.

По итогу с начала года индекс потерял более 40%, но за счёт усредняя мои потери в этом активе 23%. За всё время инвестиций это мой самый большой минус по 1 позиции (в абсолютных числах). Страшно ли мне? Конечно страшно! При этом у меня уже появились отдельные акции Алибаба (BABA) и ВипШоп (VIPS). НО (!) мировая история и даже мой скромный 4 летний опыт на бирже говорят, что если компания изначально выбрана хорошая, то не стоит переживать из-за аномальных краткосрочных падений, нужно использовать их как возможность докупить с дисконтом.

Когда мне становится совсем страшно, вспоминаю события 2008 года: акции крупнейшего в мире банка Citigroup упали на 99%, наш отечественный Сбер упал со 100р до 13р. Индекс РТС сложился в 5 раз. Не знаю как вы поступаете в моменты страха, но в последние месяцы я докупал акции Алибаба и ВипШоп, а также немного ETF FXCN. Слабоумие и отвага? возможно)

Есть у меня ещё одна, на первый взгляд, абсурдная мысль. Обычно как происходит: все ждут падения, значит будет рост и наоборот. Недавний пример это ноябрь-декабрь 2020 (выборы США). Большинство ставили на падение, все цифры кричали об этом и где мы? на исторических хаях, снова и снова.

Китай же всегда себе на уме. Компартия Китая методично сдувала свой пузырь еще с февраля этого года, и сложила свой рынок почти на 40%, что является отличной коррекцией, далее прямая дорога на рост. А у рынка США коррекция еще впереди.

Это что получается, Китай уже готов к возможному обвалу рынков? когда это произойдет никто не знает, пол года или позже. вопрос в другом, как думаете куда все побегут? кто-то конечно в кэш, а кто-то как раз в Китай, ну а там уже ракета 🚀

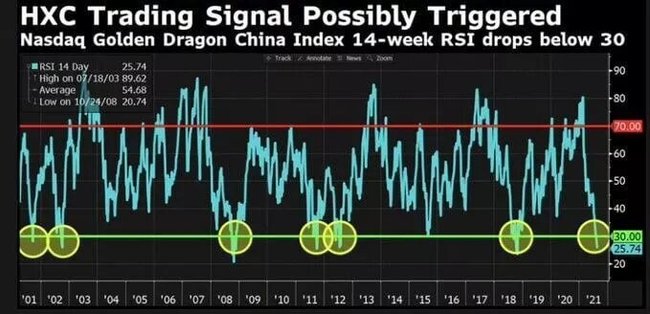

Для любителей цифр и конспирологии

В техническом анализе есть индекс относительной силы (RSI). Индикатор позволяет оценить вероятность смены тренда (падения или роста). Применяется как к конкретной компании или товару, так и к рынку в целом. Индикатор может быть от 0 до 100, где значение выше 70 обычно говорит о сильной перекупленности актива/рынка, а ниже 30 — его перепроданности.

Перекупленный актив торгуется выше своей справедливой стоимости, перепроданный — ниже. Надеюсь, понятно объяснил 🤷

Так вот, этот индекс RSI на Китай сейчас в моменте ниже 30, такое было всего 7 раз за последние 20 лет. Все прошлые разы такая ситуация приводила к отскоку ракете 🚀 На этот раз отскока конечно же не будет 😂

Задним умом все говорят, что надо откупать эмоциональные падения рынков. Вот сейчас такая ситуация, хватит ли у вас силы яиц, чтобы закупиться?

Ну и последнее, ребята из BlackRock провели исследование и пришли к выводу, что Китай больше не нужно рассматривать как развивающийся рынок и рекомендовали инвесторам увеличить позиции в Китае в 3 раза. На минуточку, эти ребята умеют делать деньги, за последние 20 лет у фонда было всего 3 убыточных года.

Выводы делайте сами, но я по Китаю уже определился 🤓 надеюсь решение правильное и не обрушит мои планы выйти на пенсию в 2035 году. Я отношу себя к движению F.I.R.E. Кому интересно, веду небольшой авторский тлг канал, где пишу о том, как я к этому иду, какие решения принимаю, описываю свой опыт и показываю мои расчеты максимально открыто. Всех люблю, всех обнял!

The Big Short, 2015Игра на понижение

Многие зарубежные фильмы для нас, рядовых зрителей РФ, не совсем понятны в силу культурных особенностей. Одним из ярких примеров был фильм «Однажды в Голливуде», все ждали очередной фильм Тарантино, а во время сеансов вставали и уходили, для многих история, которая в штатах известна всем, оказалась далека и неизвестна. Так же и фильм «Игра на понижение» является немного непривычным для нас, в Америке очень развита культура инвестирования и финансовая грамотность, мы же только начинаем набирать в этом опыт.

Сюжет картины посвящён тому, как несколько финансовых аналитиков и сотрудников хедж-фондов на Уолл-Стрит смогли предсказать развитие событий кризиса и сыграли на понижение курса ипотечных облигаций, заработав состояние. Но не стоит пугаться, если вы плохо понимаете о чем идет речь, создатели позаботились и рассказали о сложных вещах, о экономических инструментах, простыми словами. фильм прекрасно балансирует между художественным произведением с интересными персонажами и документальным изложением рыночных, экономических механизмов, лежавших в основе экономического коллапса. Стоит отметить отличные саундтреки и, конечно, Конечно актерский состав: Бейл, Мелисса Лео, Томей, Питт, Гослинг и Карелл.

Если вы думаете, что экономика — это скучно, вспомните, что за всеми цифрами стоят реальные человеческие судьбы. Картина заставит посмотреть на вещи под разными углами, от драйва и денежного куража, до цинизма, тоскливого разочарования, от личного успеха, до всемирного краха. Эмоции гиперболизируются рваным повествованием, камерой, выхватывающей личное пространство, внезапной поломкой четвертой стены.

На пути к FIRE. Состояние моего инвестиционного портфеля в августе 2021

Если бы я завтра пошел в школу и мне задали написать сочинение на тему “Как я провел лето”, то я бы рассказал о том как много работал, о том как мало купался в море и о том, как продолжал следовать своему скучному плану, покупая каждый месяц акции американских компаний. Про свою работу и про море я здесь писать не стану, а вот про свои инвестиции и результаты в августе расскажу.

Покупка акций «Август 2021»

В августе 2021 были куплены акции компаний:

• BlackRock – 1 шт. (892,59$)

• Micron Technology – 1 шт. (69,58$)

Общая сумма покупок за август 2021 года составила: 962,17$. В августе у меня закрылся один из вкладов, поэтому решил направить его часть на покупку компании (BlackRock), стоимость акции которой не вписывается в мои плановые 650$.

BlackRock — одна из крупнейших инвестиционных компаний мира по размеру активов под управлением ($9 трлн на 15 августа 2021 года). Компания занимает 64 место в индексе S&P500.

Наверняка многие слышали про американские ETF под брендом iShares. Так вот всеми этими iShares ETF управляет как раз компания BlackRock. Самый известный и популярный iShares ETF — это ETF на индекс S&P500 с тикером IVV (iShares Core S&P 500 ETF). Я был бы рад иметь возможность покупать IVV с комиссией за управление (Expense Ratio) в 0,03%(!) через российские биржи и получать при этом ЛДВ (льгота на долгосрочное владение ценными бумагами). Такой возможности сейчас нет, зато есть возможность купить акцию компании BlackRock, которая управляет этими ETF и торгуется на СПб бирже.

Теперь я могу смело говорить, что вложил свои деньги в одну очень солидную инвестиционную компанию, как любят говорить адепты финансовых пирамид. Только вот в случае с BlackRock мне нет необходимости следить когда же главный владелец компании BlackRock решит кинуть своих “вкладчиков”.

Интересный факт о BlackRock: Государственный пенсионный фонд Норвегии являлся вторым крупнейшим акционером BlackRock (доля в 7%) в 2017 году.

Вторая моя покупка в этом месяце — это акция Micron Technology. Периодически приходящие дивиденды от американских компаний копятся на брокерском счете и спустя некоторое время направляются на покупку новых акций. Это то самое реинвестирование в действии. Акция Micron стоимостью 69$ куплена за счет дивидендов от других компаний, а не на деньги из моего кошелька.

Почему именно Micron? Во-первых мне нужна была ещё одна акция этой компании по плану для промежуточной цели в 100 000$, во-вторых на сумму до 70$ не такой уж и большой выбор акций в S&P500, в третьих их стоимость немного упала относительно средней цены за последние 200 дней.

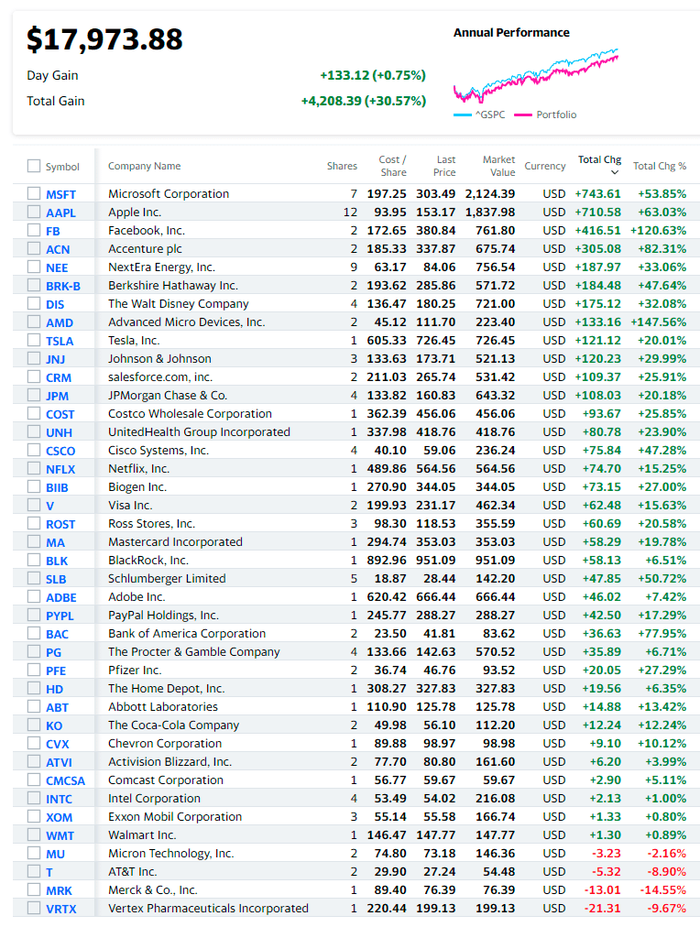

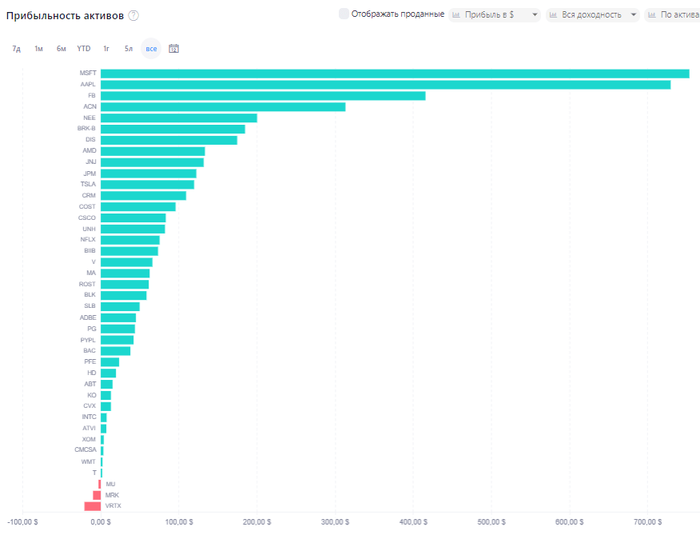

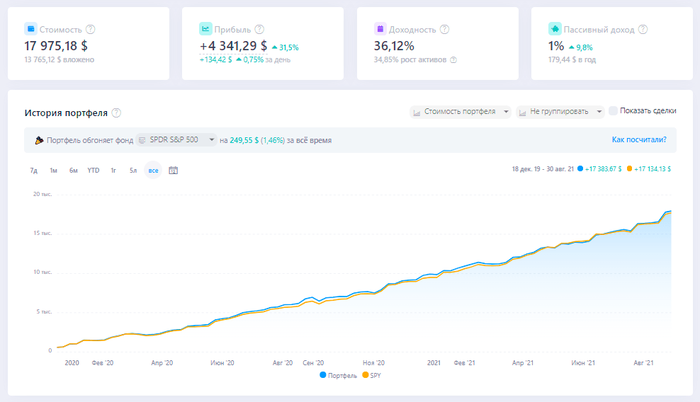

Мой портфель на «Август 2021»

В этом месяце мой инвестиционный портфель выглядит следующим образом:

Текущий абсолютный прирост портфеля: +30,57% в $ или 4208,39$. Если взять в расчет все выплаченные дивиденды и отобразить результат в графическом виде, то получим следующую картину:

В моем портфеле в данный момент акции 40 различных компаний и только 3 из них находятся в минусе. Если посмотреть на отношение общего бумажного убытка от этих 3-х компаний к общей бумажной прибыли от остальных 37-ми компаний, то в голове возникает только одна мысль: “Всё правильно сделал. Никакого трейдинга, только Buy and Hold“.

На написание ежемесячных отчетов я трачу гораздо больше времени, чем на выбор и покупку акций. Это я не к тому, что “так может и должен делать каждый”, а к тому, что строгое следование плану (собирать индекс) в моем случае не отнимает много времени (10 минут в месяц), но приносит ощутимый результат. Если бы я пытался спекулировать, то вряд ли бы дождался роста FaceBook до 120% и мой глобальный результат с очень высокой вероятностью оказался бы хуже индекса.

Если не иметь плана и пытаться обыграть рынок на точечных сделках, то вам будет мешать страх в моменты падения рынка и жадность в моменты бурного роста. Я не готов нервничать и пытаться совладать со своими эмоциями, поэтому предпочитаю стабильно “ехать по рельсам вместе с поездом (рынком)”, а не искать короткий путь, блуждая в диком лесу.

Статистика портфеля FIRE за Август 2021

• Общие вложения в фондовый рынок: 13 765,12$

• Стоимость портфеля в настоящий момент: 17 975,18$

• Срок с момента начала инвестирования: 1 год 9 месяцев

• Общий прирост портфеля в $: 4210,06$

• Общий прирост портфеля в %: +30,58%

• Цель года “капитал в 20 000$” достигнута на: 89,8%

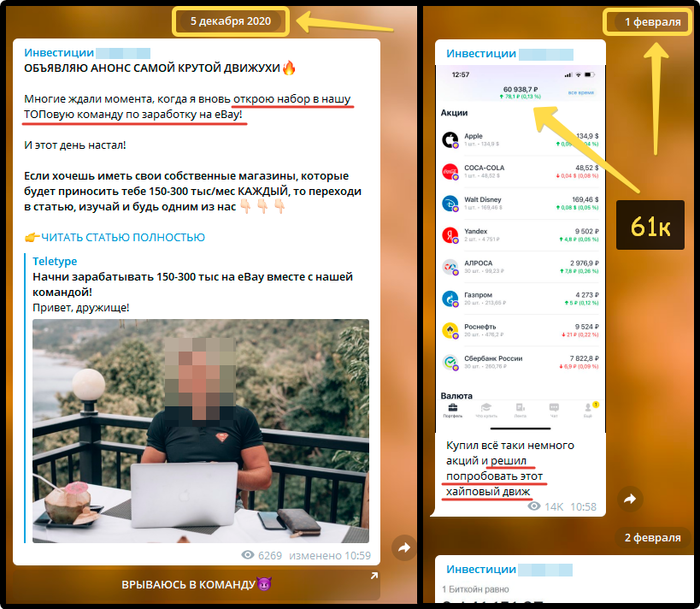

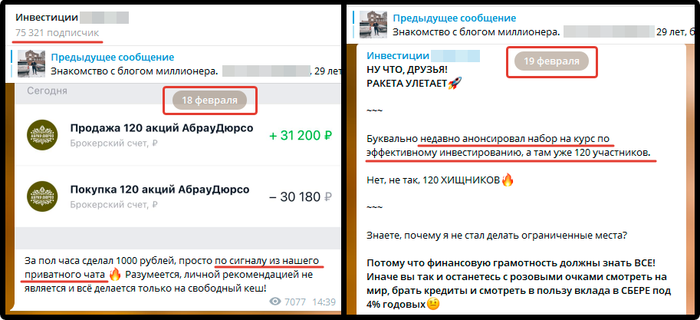

Инфоцыгане и инвестиции

Очень часто хороший и полезный контент в интернете не имеет такой яркой и привлекательной обертки, как мусорный (иногда даже вредный) контент. Почему все ненавидят инфоцыган? Да хотя бы вот поэтому:

Автор одного инвестиционного канала 5 декабря 2020 года набирал людей на обучение по заработку на eBay. 1 февраля 2021 года он “решил попробовать этот хайповый движ” (речь об инвестициях). А дальше:

18 февраля 2021 года у этого автора уже есть некий приватный чат, где раздают сигналы по покупке/продаже акций. “Всего за полчаса – 1000 рублей” — хороший результат, правда?

19 февраля 2021 года сообщение о том, что на курс по эффективному инвестированию уже записалось “120 хищников”.

1 февраля автор канала купил акции на 61 000 рублей, а уже 18-19 февраля готов и приватный (значит платный) чат и курс по эффективному инвестированию. И на этом канале 75 тысяч человек…

Ну да ладно, на любой контент найдется своя аудитория. Когда видишь чаты, где адепты коллективно читают молитву для возобновления выплат в Финико, то уже перестаешь удивляться человеческой глупости.

Зачем я вообще все это делаю?

Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Будущее принадлежит Азии (1)

Доброго времени суток, уважаемые!

Никому не подвластно знание будущего. Но мы вправе о нём догадываться, смотря на сегодняшний день. Этим занимается известный индо-американский политолог и аналитик, путешественник и автор Параг Ханна. Пару лет назад он написал книгу «Будущее принадлежит Азии. Глобальный порядок в XXI веке.» Я попробую здесь коротенько, минут на сорок, больше мне не надо о ней рассказать.

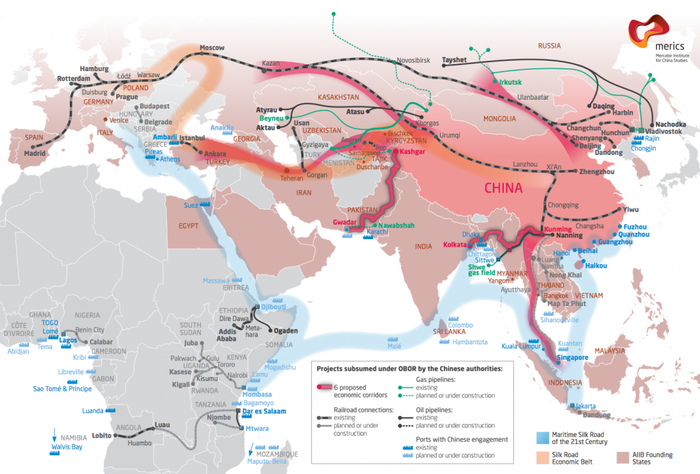

Начинает он с Века Азии, который начался в 2017 году с провозглашения инициативы Один пояс и один путь. В рамках её запланировано объединить инфраструктурными проектами большую часть Евразии. Азия почти всегда была важнейшим регионом планеты. Лишь прошлые пару столетий Европе удалось навязать свою гегемонию, которой сейчас приходит конец. Азия догоняет и обгоняет экономически. Азиаты снова видят себя центром Вселенной и средоточием будущего.

Сегодня государства и цивилизации континента уже больше не разрознены, а образуют единую систему. Эта система встала в один ряд с другими мировыми гегемонами: Европой и Северной Америкой. Да, есть конфликты, но не будем забывать, что та же Европа тоже столетия раздиралась войнами, что не помешало ей добиться успеха на мировой арене. Сегодня стабильность стала отличительной чертой политического развития на большей части территории континента. Китай, Индия, Япония — все эти флагманы мировой экономики имеют сильных лидеров с долгосрочными мандатами. Новые связи побуждают тот же Китай проводить более осмотрительную внешнюю политику по отношению к своим соседям. Несмотря на старые дрязги, молодые азиаты с надеждой смотрят в будущее, в котором они смогут жить одной большой семьёй.

В наши дни Азия является мощнейшей силой, изменяющей мировой порядок. Да, Штаты по-прежнему лидируют в военной и финансовой сферах. Да, Европа ведёт в размере рынка, демократических институтах и жизненных стандартах. Но Азии тоже есть чем похвастаться: население и армии, валютные резервы и сбережения. В современном многополярном мире Азия тоже остаётся многополярной, не образуя единого блока. Путь развития Азии — не гегемония. Исторически Китай не был колониальной державой. Что ему нужно — это не колонии, а ресурсы и рынки. (Хм, то же самое можно, вообще-то, сказать и про США.) Если вглядеться в будущее, то конструктивное сосуществование многих уверенных в себе и свободных от западного влияния азиатских цивилизаций становится всё более ясным. Этот путь развития через подражание чужому успеху и рост уверенности в своих силах и конечном случае благосостояния автор называет «азиатизацией». И называет его первым шагом для азиатизации всего мира.

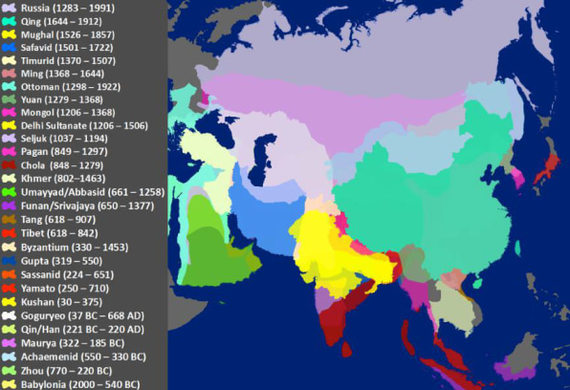

Обративший к истории, мы увидим, что современный взгляд на него тяготеет к евроцентризму. Это не удивляет, если учесть, что историю пишут победители. Как неудивительно и то, что, по мере «заматерения» азиатов их взгляды будут укореняться и в исторических исследованиях. На континенте появились первые цивилизации Ближнего Востока, Китая, Индии и Японии. Эти цивилизации широко распространяли своё влияние. Финикийцы колонизировали всё Средиземноморье. Скифы сформировали континентальную торговую сеть уже в восьмом веке до нашей эры. На Индостане появился буддизм. В Китае Лао-Цзы учил основам Дао, а Конфуций — благочестивому поведению.

Империя за империей появлялись и падали. Одно лишь их перечисление займёт кучу места. Шумеры, Цинь, Хань, Ахемениды, парфяне, Маурьи, Кушаны, Гупты. И все они взаимодействовали с ближними и дальними соседями посредством континентальной сети путей сообщения. Время шло, новые религии пробивали себе дорогу. Христианство, потом Ислам. Омейяды, Аббасиды, сельджуки, Тан. Тысячу лет назад под властью Тан жило уже 60 миллионов человек! Тан сменился Сун, который в свою очеред пал под ударами монголов. Наследники Чингиз-хана, завоевав полмира, опутали его сетью маршрутов, по которому пошли караваны во все концы света. Да они были жестоки, но и толерантны, не навязывая никому своих воззрений. Потом возвысились Тимур и османы. Настала эра Моголов на Индостане. В Китае новая империя Мин объявила себя наследницей Тан и положила начало массовой миграции населения в Индокитай и дальше на острова.

С падением Константинополя под ударами османов в 1453 году закончилась римская эра. В поисках более надёжных торговых маршрутов европейцы освоили дальнее мореплавание, открыли Новый Свет и получили впоследствии торговую гегемонию на всей планете. Сбросив оковы ига, Великое Княжество Московское стремительно раздвинуло свои границы, войдя во взаимодействие на востоке с очередной китайской империей — Цинь. Китайцы не смогли, однако, совладать с напором европейцев с юга. Промышленная революция позволила тем колонизировать почти весь мир, цивилизованный и не очень. Японцы, стремящиеся к изоляции, также не устояли перед дипломатией канонерок. Но, открывшись миру, они смогли в кратчайшие сроки модернизироваться и бросить вызов европейцам и победить их в 1905 году. Пройдёт полвека — и Китай с Индией избавятся от своего колониального положения. Поражения османов положили конец их империи и начало новому современному государству. Омолодился и Иран, избавившесь понемногу от навязчивой опеки англичан.

Вторая мировая война ознаменовала пик политического влияния Японии перед её поражением. Холодная война, поделив мир на блоки, дала и шанс на освобождение и рост многим нациям. И они им воспользовались. Были те, кто не захотел входить в блоки (Индия, Индонезия). Но и те, кто воевали с соседями. Развал СССР и окончание холодной войны не стали эпохой мира на континенте. Особенно на Ближнем Востоке. И всё же крах системы социализма стал скорее благотворным событием, повернувшим Азию на путь процветания. Действуя по принципу свободы предпринимательства и наращивая торговлю, всё новые страны из обоих противостоящих лагерей встают на путь обогащения.

Из истории известно, что многообразие и смешивание культур на континенте привело к мирному сосуществованию различных групп населения. Даже отношения Ислама с политическим порядком становятся более покладистыми по мере удаления от арабских стран и продвижения в будущее. Успех Запада понимается азиатами как временная удача в многотысячелетнем историческом процессе интеграции континента. Европейская культурная экспансия не смогла остановить победную поступь мусульманства, продолжающуюся и сегодня. Широкие просторы, горные цепи и пустыни издавна способствовали мультиполярному миру. Зная многочисленные поражения Поднебесной, жители Азии не видят опасности в поднятии нового гегемона. Они не боятся стать китайскими колониями. Гораздо больше проблем представляют границы, прочерченные белыми господами по-живому. А империи — они всегда имели свой конец. Азия всегда будет регионом различных автономных цивилизаций, многие из которых уже имеют богатые исторические традиции.

Смотрит в сторону Азии Россия, помнящая о Большой Игре и не принявшая порядок с правилами Запада. Россия и Китай сегодня — стратегически близка как никогда раньше. И пусть торговля с Европой пока преобладает — Азия догоняет быстрыми темпами. Пусть Запад останется психологическим полюсом россиян — они остаются европейсками во всё более азиатском государстве. Не говоря уже о том, что даже в жилах российских славян, включая Ленина, текла и течёт и азиатская кровь. А также о том, что Россия — это далеко не только славяне.

Смотрит на Восток ещё одна евроазиатская страна — Турция. Турки наелись европейской «дружбы» и с надеждой смотрят на возможности, открывающиеся в противоположном направлении. Торговля с Китаем удвоилась за последнее десятилетие. Растут и инвестиции. Строятся трубопроводы.

То же касается других стран Ближнего Востока. Большинство долгосрочных энергетических договоров, инфраструктурных проектов и дипломатических инициатав завязано теперь на Азию. Даже Израиль, ошалев от европейской поддержки Палестины, изо всех сил стал ухаживать за Индией и Китаем. В конце концов там — гигантские рынки сбыта. В том числе и для продукции двойного назначения.

Страны Персидского Залива уже сегодня втесную завязаны на Азию в своём экспорте и импорте. Они продвигают на Дальнем Востоке нефтепереработку, а у себя — диверсификацию своих экономик. Нарастающая сложность связей, когда арабы сотрудничают с презираемым ими Израилем, помогают Пакистану, не забывая ухаживать за Индией, демонстрирует, что США уже больше не являются там незаменимым партнёром.

Четыре десятилетия изоляции Ирана подходят к концу. Страна снова вплетает себя в Шёлковый Путь. Постепенное движение к Средиземноморью видится персами восстановлением сефевидской традиции. Выход европейцев под санкционным давлением из проектов с радостью был воспринят Китаем и компанией, которые и дороги с трубопроводами строят, и входят в долю при разработке газовых месторождений, и отказываются от доллара в торговле.

Всерьёз и надолго вступил Китай в Среднюю Азию. Железные дороги Казахстана, узбекские энергосети, туркменский газ, киргизские рудники, таджикские ГЭС — всюду завязан китайский капитал. Проекты финансируются знаменитым конкурентом Мирового Банка — AIIB. Но массивные инвестиции — не путь к прямому доминированию. Твёрдый вход Китая на рынки способен подтянуть других инвестров, с помощью которых страны смогут вырасти и выплатить долги. Они хотят оставаться в азиатской, а не в китайской системе.

Пакистан, тоже наевшись досыта американской «помощи», ставит на «всепогодное стратегическое партнёрство» с тем же Китаем. Сотрудничество взаимовыгодно: китайцам очень нужен прямой доступ в Аравийское море, а пакистанцам — инфраструктура и деньги. К китае-пакистанскому экономическому коридору с его 60 миллиардами инвестиций стремится подключиться и Иран. Инвестиции идут и в Афганистан. С талибами уже несколько лет назад провели переговоры все соседи страны, страны Персидского Залива и Россия. И даже Индия, встревоженная дружбой китайцев с враждебными соседями, выиграет от присоединения Китая к экономическому коридору Бангладеш-Китай-Индия-Мньянма. Китайцы решают не строить плотину в Непале? Индусы входят в проект на их место. Китайские инфраструктурные проекты вызвали в качестве «гонки вооружений» похожее по всей Азии со стороны их геополитических конкурентов. Таким образом континент ещё более тесно сцепляется воедино.

Лишь один постколониальный регион смог напомнить динамику, стабильность и интеграцию раннего Евросоюза. Я имею в виду 700-миллионную Юго-Восточную Азию (ЮВА). И там тоже строятся трубопроводы и автострады. Беднейшие члены АСЕАН — Лаос и Камбоджа — променяли стратегическую автономию на китайские деньги. Китайцы, разрушив Золотой треугольник, навели порядок. До определённой степени, конечно. Ещё две страны, традиционно завязанные на Штаты — Малайзия и Филиппины — тоже склоняются в сторону своих азиатских партнёров. Причём не обязательно китайцев. Малайзийский премьер, слишком сильно любивший Китай, проиграл выборы в 2018 году и был впоследствии арестован. Кто упирается всеми силами, несмотря на идеологическую близость — это Вьетнам. Эти и военные корабли к китайским нарушителям отправят, и американцев в спорные воды разрабатывать нефть не постесняются пригласить. Но даже они стремятся сохранить существующий статус-кво. Не прогибается под китайцев и Индонезия. Независимую политику ведёт Сингапур, запуская американские авианосцы в свой порт одной рукой и предоставляя для «Одного пояса — одного пути» хард и софт — другой.

Своё место на карте вынуждена искать Австралия, которая, по словам автора, является не центром азиатской Солнечной системы, а его Луной. Железной луной. Да, он считает Австралию частью азиатского региона. Вот и на обложке раскрасил. Он напоминает, что австралийцы, порвав с Китаем, переживут экономический Армагеддон. (Не прошёл и год после выпуска книги — и это случилось. Но пока Армагеддона не видно.) Ведь благосостояние австралийцев как никогда завязано не на бывшую метрополию или Штаты. Нет, оно покоится на связях с азиатскими соседями.

Япония серьёзно просела со времени последнего бума восьмидесятых. Но списывать её нельзя. Японский капитал находит плодотворное вложение за пределами страны, прежде всего в Юго-Восточной-Азии. Финансы, электроника, строительство, машиностроение — список длинный. В робототехнике Япония с её старым населением впереди планеты всей. Демография заставляет японцев снижать въездные барьеры. Всё новые и новые мигранты пускают корни в Стране Восходящего Солнца. И, конечно, отказаться от партнёрства США японцы перед лицом мощного соседа никак не могут.

В наше время все азиатские империи и центры власти стремятся к национальному возрождению. Но не в рамках какого-то блока или в удушающих объятьях гегемона. Они хотят стратегической автономии. Это желание превращает Азию в крупнейший в мире рынок вооружений. Расходы на вооружение азиатских стран стоят почти вровень с американскими. Азию автор называет не набором для игры в домино, а динамическим стратегическим театром. Каждый актёр движим своими интересами. В военной области сотрудничают Япония, Вьетнам и Индия. А ещё Австралия и Япония. А ещё Индия и Индонезия. Китай, Малайзия, Шри Ланка. Китай, Таиланд и Камбоджа. И даже те, кто завязаны на дьявола китайцев — стараются выстроить такую коалицию, чтобы не упасть под весом эскалации с Китаем.

Имея богатую традицию привечать врагов соседа, будь то талибы в Пакистане или Далай-Лама в Индии, азиаты смогли до сих пор избежать катастрофических сценариев международных конфликтов. Пусть есть несогласия по границам — политика и экономика ведут раздельное существование. Чего уж говорить, когда даже тайваньские официальные лица признают, что Китай стал одной страной — и тремя системами! Они прибавляют себя к Гонконгу, да. И даже Корея с Японией забывают потихоньку старую вражду. Молодёжь едет учиться в соседские университеты.

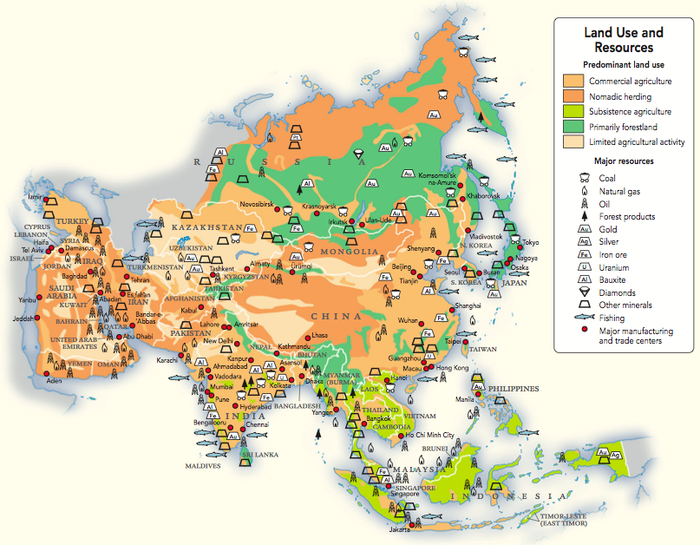

Обратимся к экономике. В настоящее время Азия переживает третью волну роста. Первой была Япония плюс «молодые тигры» — Корея, Тайвань и Гонгконг. Затем последовал континентальный Китай. А сейчас страны первых волн аутсорсят в прочую ЮВА. Сегодня континент тесно связан в единую сеть экономическими отношениями. Вопрос, горячо обсуждавшийся экспертами в недалёком прошлом о том, сможет ли Азия «отцепиться» от Запада как источника инвестиций и экспортного направления, всё более твёрдо находит положительный ответ. Северовосточный треугольник Китай-Корея-Япония сегодня экспортирует больше своей электроники в Азию, нежели на Запад. Взаимовыгодная азиатская торговля подбросила вверх производительность всего региона, что позволило Южной Корее и Японии переместить часть своего производства на юг. А сегодня в странах АСЕАН вкладываются и Китай, и остальной мир. Ежегодный объём торговли у этих стран достигает 2,2 триллиона долларов, при этом 60% — внутри Азии.

К процессу присоединилась Индия с её «Act east» — стратегией. До недавних пор Китай был достаточно сдержан в своих вложениях в соседних странах. Чтобы избежать перегрева своего сектора финансов и недвижимости, он ослабил контроль движения капитала вовне. В 2016 году вытекло ни много ни мало — 225 миллиардов, вот так.

В условиях, когда объём китайской торговли внутри Азии превысил японскую в три раза, неудивительно, что юань теснит доллар во взаиморасчётах. К делу подключаются технологии блокчейн. Вряд ли стоит рассчитывать на «смерть доллара» в ближайшей перспективе, конечно. Но процесс идёт.

Азиаты сознают, что ключом к их процветанию явилась глобализация. Они считают рынок своим партнёром, но не господином. И полагаются в значительной мере не на полную свободу рынка, а на государственный капитализм. Так делали корейцы с японцами, не говоря уже о Китае. Сегодня всё новые страны перенимают рецепты успеха. Сговор буржуина и чиновника всегда был обычным делом. Достаточно взглянуть на отношения Джека Ма с КПК. Это всё не просто так. Дело в том, что по сей день костяк азиатской экономики составляют старые добрые семейные частные бизнесы с их сетями. Некоторые называют это «конфуцианским капитализмом». Да, не все средства у 30% миллиардеров мира родом из Азии расходуются разумно и эффективно. Да, коррупция. Но, таки сажают. Таки расстреливают. Глядя на Запад, азиаты не доверяют дикому англосаксонскому капитализма, работая часто по заветам Кейнса. Китайцы даже озаботились судьбой рабочих, которых роботы понемногу лишают занятости.

Экономическим двигателем первых двух волн подъёма Азии послужил западный капитал. Азиаты вкладывают заработанное в западные ценные бумаги, поддерживая стабильность доллара. Инвесторы из Азии стали вкладываться и на территории западных стран. Но время идёт. Теперь их фокус возвращается домой. В 2018 году китайские инвестиции в Штатах рухнули на 90% на фоне торговых войн. Финансируется свой долг и свои рынки капитала. Суверенные ценные бумаги всё чаще деноминируются в местной валюте, а не в долларе. И хотя движение капитала в значительной мере ограничено, страны гармонизируют своё регулирование. Рынок корпоративных ценных бумаг процветает. Компании АСЕАН выходят одна за другой на рынок со своими IPO. Западный капитал тоже увеличивает свой приток.