Интернет-трейдинг и ПИФы: что это такое и что общего

Содержание статьи

Интернет-трейдинг и ПИФы: что это такое и что общего

Среди существующих на сегодня способов удаленного заработка одними из самых популярных являются интернет-трейдинг и инвестирование в ПИФы. Первый вариант чаще всего выбирают продвинутые пользователи интернета, второй — инвесторы-новички, которые не собираются активно вникать в торговлю на финансовых рынках.

И в паевых фондах и в интернет-трейдинге речь идет о возможности зарабатывать на изменении стоимости активов, сопряженную с рисками, пропорциональными ожидаемым уровням доходности. Разница лишь в степени участия инвестора в сделках — лично или через профессиональных управляющих.

Остальные нюансы обоих способов приумножения сбережений, а также все «за» и «против» по каждому из них, мы рассмотрим ниже.

Что такое ПИФы (паевые инвестиционные фонды)

Паевые инвестиционные фонды (ПИФ) — организации, целью которых является коллективное получение прибыли посредством вложения средств вкладчиков в облигации, акции, валюту, недвижимость и прочие активы.

Работают они по принципу доверительного управления — капиталом фонда распоряжается управляющая компания (УК), которая выбирает инвестиционные инструменты и совершает сделки (за небольшую комиссию). Полученная в результате прибыль распределяется между инвесторами (пайщиками) пропорционально количеству принадлежащих им паев — ценных именных бумаг, подтверждающих право на часть имущества фонда.

Как правило, участники ПИФа имеют возможность зарабатывать несколькими способами:

Правда, даже в таком случае нет 100% гарантии получения дохода, поскольку прибыль по одним выросшим в цене активам может нивелироваться убытками по другим. Причем, независимо от успешности ПИФа, управляющая компания в любом случае получает комиссию за свою работу с инвестициями.

Популярность ПИФов среди частных инвесторов, кроме перечисленных преимуществ, объясняется низким порогом вхождения (от 1000 рублей) и получением, по сути, пассивной прибыли с доходностью, значительно превышающей ставки банковских депозитов (30–50% и выше по сравнению с 10–20%).

Очень подробно и наглядно о том, что такое ПИФы и как они работают, рассказано в видео ниже:

Как работают ПИФы

Что такое интернет-трейдинг

Интернет-трейдингом называют проведение сделок по покупке/продаже активов на фондовых, фьючерсных, валютных и прочих биржах через веб-сайты или приложения в режиме онлайн.

В классическом понимании интернет-трейдинг — это услуга, предоставляемая инвестиционными посредниками — лицензированными брокерами, через торговые платформы которых клиенты на определенных условиях получают удаленный доступ к финансовым рынкам через всемирную паутину.

Сейчас же в категорию интернет-трейдинга уверенно можно отнести и торговлю криптовалютами, где роль посредника (биржи) значительно приуменьшена. Особенно это заметно в случае с децентрализованными площадками, которые лишь помогают продавцам и покупателям найти друг друга и выступают гарантом сделок, а сам торговый процесс происходит напрямую между пользователями.

Наиболее популярные направления интернет-трейдинга:

-

(акции, облигации и прочие ценные бумаги); (валютный рынок);

- Производные финансовые инструменты (опционы, фьючерсы); .

На некоторых из перечисленных рынков доступна непосредственная покупка активов, на других же торгуют условными контрактами по фьючерсам и деривативам на них. Кроме того, в интернет-трейдинге могут использоваться как имеющиеся в наличии средства, так и заемные — для сделок с кредитными плечами (маржинальная торговля). В последнем случае появляется возможность многократно увеличить заработок, правда риск потерять депозит также существенно повышается.

Правда, в интернет-трейдинге имеются и исключения. Например — опционы и маржинальная торговля, где нужно спрогнозировать движение курса вверх или вниз и открыть сделку в нужном направлении.

Чтобы правильно определять точки входа и выхода по сделкам, в интернет-трейдинге применяется фундаментальный и технический анализ. Трейдер-новичок должен для начала получить знания в упомянутых категориях анализа, отточить свои навыки на демо-счетах и только потом приступать к торговле с использованием реальных средств.

Главными преимуществами интернет-трейдинга являются скорость проведения сделок, непосредственный контроль над использованием финансов, высокая доходность (при наличии нужных навыков) и широкий ассортимент доступных торговых инструментов и активов. Также стоит упомянуть принцип удаленного осуществления сделок, то есть возможность торговать из любой точки земного шара, где имеется интернет и компьютер или хотя бы смартфон.

К основным недостаткам интернет-трейдинга можно отнести длительный процесс обучения, высокие риски получения убытков (особенно если речь идет о новичках), а также психологические нагрузки, которые неизменно сопровождают процесс интернет-трейдинга.

Интернет-трейдинг и ПИФы — что общего

В первом случае это всевозможные торговые терминалы брокеров, во втором — сайты и приложения крупных банков или непосредственно ПИФов.

Кроме того, оба вида заработка подразумевают получение прибыли от купли-продажи популярных рыночных активов. Только в интернет-трейдинге пользователь занимается сделками напрямую, а в ПИФах — косвенно, через управляющую компанию.

Еще один общий момент — для получения дохода необходимо иметь стартовый капитал. Правда, в отличие от участия в ПИФах, где нужно всего лишь купить пай, чтобы начать получать регулярный доход, в интернет-трейдинге придется изрядно попотеть, чтобы выстроить прибыльную торговую стратегию и не потерять имеющиеся средства.

Оба вида получения прибыли особенно популярны среди частных инвесторов по причине достаточно высоких уровней доходности (в среднем от 30–50% в год, но бывают и «иксы») и возможности начать даже с небольшим депозитом.

ПИФы в России

В РФ ПИФы создаются без оформления юридического лица, однако это вовсе не «шарашкины конторы» без ответственности перед вкладчиками, а вполне надежные инвестиционные организации, поскольку их деятельность строго контролируется Федеральной службой финансовых рынков и аудиторами, лицензированными Минфином.

Кроме того, средства участников таких фондов хранятся в спецдепозитариях отдельно от финансов управляющих компаний.

Еще один важный момент — 1 мая 2019 года в Федеральный закон «Об инвестиционных фондах» были внесены изменения, направленные на повышение защиты прав пайщиков.

По сути, ПИФы в России по уровню инвестиционного риска и защищенности очень близки к банковским депозитам, но при этом приносят более высокие прибыли.

В то же время, как и в случае с любыми другими инвестициями, получение прибыли с паевых фондов облагается налогом, который в РФ равняется 13% и удерживается УК в моменты получения промежуточных выплат или во время окончательного выхода из фонда. И это еще одно преимущество, так как при личных сделках с финансовыми активами, налоговую отчетность нужно вести самостоятельно и к тому же регулярно.

Кроме того, участники ПИФов в РФ освобождаются от уплаты упомянутого подоходного налога, если паи удерживаются более трех лет и при этом приносят не более 3 млн рублей прибыли в год.

Приобрести инвестиционные паи можно напрямую у управляющих компаний или же у их агентов-партнеров — чаще всего это организации из банковского сектора. Также довольно часто ПИФы в РФ управляются дочерними фирмами крупных банков. Примеры самых крупных и надежных из них рассмотрим далее.

ПИФы Сбербанка

В данный момент УК «Сбербанк управление активами» предлагает на выбор 18 разных ПИФов отличающихся по виду инвестиционных активов (акции, облигации, недвижимость, долговой рынок, смешанные инвестиции и т. п.), степени риска и доходности.

По умолчанию клиентам рекомендуется выбирать один из следующих вариантов с минимальной суммой вложения от 1000 рублей:

Помимо распределения капитала ПИФов между разными активами, клиентам предлагается самостоятельно заниматься диверсификацией рисков путем вложения средств сразу в несколько разноплановых фондов через сайт, приложение мобильного банкинга или офисы УК.

В данный момент в управление Сбербанку в рамках ПИФов передано около 1 трлн рублей, принадлежащих 162 тыс. частных клиентов.

ПИФы ВТБ

Услугами АО «ВТБ Капитал Управление активами» сейчас пользуется около 23 тыс. клиентов, которым доступно 19 вариаций ПИФов. Самые популярные продукты в данной линейке:

Минимальный первоначальный вклад по всем ПИФам ВТБ — 5000 рублей. Приобретение паев осуществляется онлайн через Кабинет клиента на сайте или в отделениях банка.

ПИФы Газпромбанка

В данный момент суммарный капитал ПИФов, находящихся в ведении компании «Газпромбанк — Управление активами» оценивается в 33 млрд рублей. Всего предлагается 9 разновидностей фондов с порогом входа от 1 тыс. рублей.

Наибольшей популярностью пользуются следующие ПИФы Газпромбанка:

Все доступные для частных инвесторов ПИФы Газпромбанка можно купить онлайн через личный кабинет на сайте управляющей компании.

ПИФы — отзывы о заработке

Поскольку тема заработка на ПИФах не перестает быть актуальной уже более 20 лет, отзывов по ней в сети можно найти немало, причем как положительных, так и отрицательных.

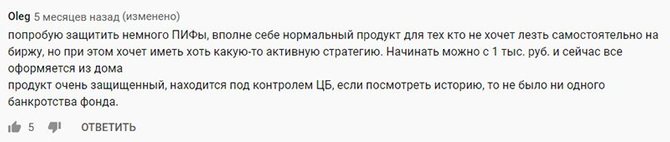

Чаще всего паевые фонды хвалят за низкий порог входа, возможность удаленного оформления и высокий уровень защищенности средств, называя их продуктом для инвесторов, которые «не хотят лезть самостоятельно на биржу».

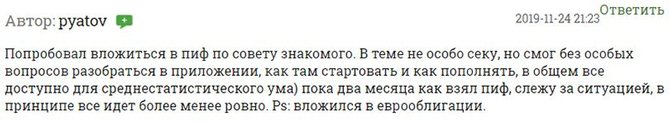

Также ПИФы многим нравятся за простоту оформления и доступность «для среднестатистического ума».

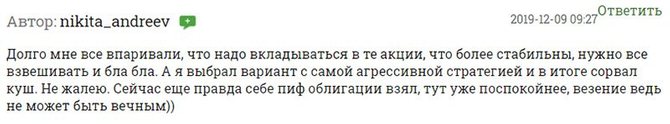

Некоторые делятся результатами своих успехов от участия в паевых фондах с агрессивными стратегиями инвестирования. Правда, такой подход достаточно рискован и все же лучше «вкладываться в те акции, что более стабильны».

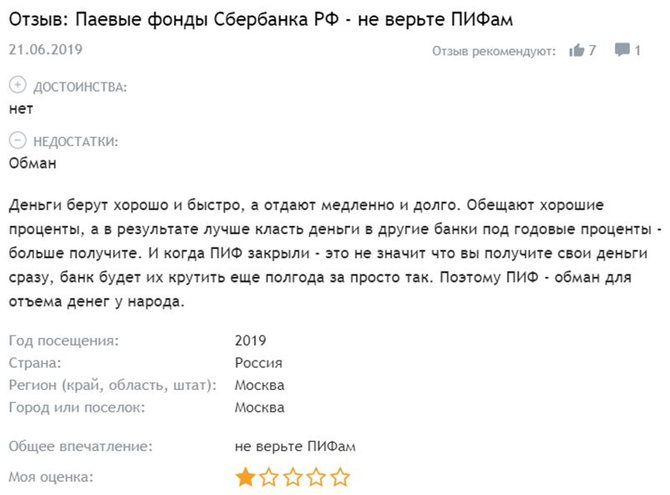

Что касается отрицательных отзывов, то обычно они касаются недовольства обслуживанием в отделениях того или иного банка при оформлении покупки паев. В остальном же, чаще всего в таких отзывах мало конкретики, но зато присутствуют заявления вроде «ПИФ — это обман для отъёма денег у народа», что наводит на мысли о заказных комментариях.

Единственные вменяемые претензии к паевым инвестиционным фондам касаются потери части доходов из-за высоких комиссий УК. Правда, в таких случаях причина часто кроется в невнимательном изучении условий ПИФов, доступных сегодняшнему частному инвестору.

В остальном же людям вполне нравится получать пассивный доход от вложения средств в акции, облигации и прочие рыночные активы без необходимости вникать в аналитику и трейдинг .

Паевые инвестиционные фонды

Купите ПИФ до 23.09.2021 и получите шанс выиграть планшет.

ПИФ или Паевой инвестиционный фонд

ПИФ (Паевой инвестиционный фонд) — это один из инструментов инвестирования на рынке ценных бумаг.

Паевые инвестиционные фонды удобны для тех, кто хочет вкладывать деньги в ценные бумаги (акции, облигации), но не готов самостоятельно принимать инвестиционные решения из-за недостатка времени или знаний.

ПИФы позволяют с небольшой суммой инвестировать в финансовые активы, которыми управляет команда профессионалов УК «ПРОМСВЯЗЬ».

Основные преимущества

Возможность зарабатывать на ценных бумагах для тех, у кого мало времени или недостаточно знаний

Потенциальный доход превышает ставки по банковским вкладам и уровень инфляции

Может позволить себе каждый. Низкий порог входа (минимальная сумма вложений — 1 000 ₽)

Полезно знать

- На инвестированные в фонд средства, приобретается пай который включает в себя ценные бумаги или другие активы. если их стоимость на рынке растет, увеличивается и стоимость пая инвестора. Ваш доход — это разница между ценой покупки и продажи пая, его можно получить только, продав свой пай.

- Команда профессионалов УК «ПРОМСВЯЗЬ» анализирует рынок и выбирает наиболее эффективные инструменты для вложения ваших денег.

- Задача экспертов — зарабатывать деньги для вкладчиков фонда, так как от этого зависит и их доход.

Как это работает?

Выбираете фонд по доходности и сроку, который вам подходит

покупаете пай в одном или нескольких фондах от 1 000 ₽

По достижению желаемой стоимости продаете пай

Кто управляет вашими деньгами?

УК «ПРОМСВЯЗЬ» является 100% дочерней компанией ПАО «Промсвязьбанк»

успешной работы на инвестиционном рынке

активов под управлением УК «ПРОМСВЯЗЬ»

Более 23 000 клиентов*

доверяют нам свои деньги

рейтинг «A+» от рейтингового агентства «Эксперт РА»

Часто задаваемые вопросы

Как купить ПИФ?

Купить ПИФ можно в интернет-банке или мобильном приложении для Android.

Какую сумму можно вложить в ПИФ?

Минимальная сумма покупки паев – 1 000 рублей. Максимальная сумма покупки — не ограничена.

Как выбрать ПИФ?

Для выбора фонда необходимо понять:

— на какой срок вы готовы вкладывать деньги

— какой уровень доходности вам нужен

— к какому уровню риска вы готовы

Срок вложения: как правило, в фонды акций выгоднее вкладывать на более длительный срок (на 2-3 года), фонды, включающие в себя как акции, так и облигации, или только облигации могут показать эффективность вложений уже на горизонте 1 — 1,5 года.

Соотношение риск/доходность: как правило, самая высокая доходность и уровень риска у фондов, инвестирующих в акции. Менее доходными, и вместе с тем менее рисковыми, считаются вложения в фонды смешанных инвестиций, фонды облигаций и денежного рынка.

Как формируется мой доход?

Ваш доход образуется в случае роста стоимости пая: вы вкладываете деньги в фонд (покупаете пай), а через некоторое время – продаете свой пай, при этом деньги зачисляются на ваш банковский счет.

Доход образуется в случае роста стоимости пая. Однако такой рост не гарантирован. Стоимость паев может снижаться.

Можно ли покупать ПИФы военнослужащим?

Государственная и военная служба не накладывают ограничений на покупку ПИФов Управляющей компании «ПРОМСВЯЗЬ».

Как продать ПИФ?

Как контролировать свои вложения?

Нужно ли платить налоги по ПИФам?

ПАО «Промсвязьбанк» (далее — «Банк»). Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 177-03816-100000, выдана ФКЦБ России 13 декабря 2000 г..

Общество с ограниченной ответственностью «Управляющая компания ПРОМСВЯЗЬ». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00096 от 20 декабря 2002 выдана ФКЦБ России. Лицензия профессионального участника ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-10104-001000 от 10 апреля 2007, выдана ФСФР России.

ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Акции». Правила фонда зарегистрированы ФСФР России 23 марта 2005 г. за № 0336-76034510. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Фонд смешанных инвестиций». Правила фонда зарегистрированы ФСФР России 23 марта 2005 г. за № 0337-76034438. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Облигации». Правила фонда зарегистрированы ФСФР России 23 марта 2005 г. за № 0335-76034355. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Оборонный». Правила фонда зарегистрированы ФСФР России 09 декабря 2010 г. за № 2004-94173468. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Перспективные вложения». Правила фонда зарегистрированы ФСФР России 10 сентября 2004 г. за № 0257-74113429 (далее – «Фонды»). Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Перед приобретением инвестиционных паев необходимо внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить информацию о Фондах и ознакомиться с правилами доверительного управления Фондами, с иными документами, предусмотренными Федеральным законом от 29 ноября 2001 г. № 156-ФЗ «Об инвестиционных фондах» и иными нормативными правовыми актами можно по адресу: Российская Федерация, 109240, г. Москва, ул. Николоямская, д. 13, стр. 1, этаж 5, комнаты 1-31, тел. (495) 662-40-92, www.upravlyaem.ru. Агент по выдаче и погашению инвестиционных паев: ПАО «Промсвязьбанк», тел. (495) 777-10-20. Адреса отделений Агента — на сайте www.upravlyaem.ru. Денежные средства, передаваемые в Банк или ООО «УК ПРОМСВЯЗЬ» в рамках оказания указанных в настоящем сообщении услуг, не застрахованы в соответствии с Федеральным законом от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов в банках Российской̆ Федерации». Данная информация не является индивидуальной̆ инвестиционной̆ рекомендацией̆, и финансовые инструменты либо операции, упомянутые в ней̆, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Банк и ООО «УК ПРОМСВЯЗЬ» не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной̆ информации, и не рекомендуют использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Прирост расчетной стоимости пая по состоянию на 30.06.2021:

1 Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ – Акции»: 3 месяца: +6,50%; 6 месяцев: +15,27%; 1 год: +41,89%; 3 года: +81,05%.

2 Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ – Фонд смешанных инвестиций»: 3 месяца: +2,90%; 6 месяцев: +6,39%; 1 год: +17,36%; 3 года: +43,12%.

3 Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ – Облигации»: 3 месяца: +0,79%; 6 месяцев: +1,45%; 1 год: +5,77%; 3 года: +23,67%.

4 Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ – Оборонный»: 3 месяца: +0,88%; 6 месяцев: +1,30%; 1 год: +1,71%; 3 года: +12,28%.

5 Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ – Перспективные вложения»: 3 месяца: +5,60%; 6 месяцев: +16,22%; 1 год: +50,50%; 3 года: +111,93%.

Расчет доходности произведен в соответствии с нормативными актами Центрального Банка Российской Федерации. Ознакомиться с изменением стоимости пая фондов в соответствии с Приказом ФСФР России от 22.06.2005г. № 05-23/пз-н за 3 месяца, 6 месяцев, 1 год и 3 года Вы можете здесь .

Источник https://coinpost.ru/p/internet-treyding-i-pify

Источник https://www.psbank.ru/Personal/Wealth/MutualFonds

Источник

Источник