Фонды прямых инвестиций: мечта развивающегося бизнеса

Содержание статьи

Фонды прямых инвестиций: мечта развивающегося бизнеса

Сегодня инвестор может осуществлять вложение своих капиталов на финансовом рынке в различных формах и с разными целями. Инвестирование с целью получения в дальнейшем спекулятивного дохода посредством игры на разнице курсов ценных бумаг, а также с целью получения дивидендного дохода называют портфельным. Инвестор, оперируя категориями риска и доходности, стремится к формированию эффективного портфеля ценных бумаг и его оптимизации в соответствии со своей стратегией и предпочтениями. Если главным ориентиром в портфельном инвестировании является извлечение дохода, то с прямыми инвестициями ситуация обстоит иначе

Такое капиталовложение нацелено на получение контроля над бизнесом, участие в управлении им, приобретение надежных контрагентов, создание собственных производств. Прямые инвестиции осуществляются путем покупки реальных активов (производственные мощности), участия в уставном капитале предприятий на стадии их основания, приобретения контрольных пакетов акций уже действующего бизнеса.

Норма закона

В российском законодательстве имеется норма, определяющая понятие «прямые инвестиции» в отношении капиталовложений из-за рубежа.

Под прямой иностранной инвестицией (ст. 2 Федерального закона «Об иностранных инвестициях в Российской Федерации» от 9 июля 1999 г. № 160-ФЗ) понимается:

- приобретение иностранным инвестором не менее 10% доли, долей (вклада) в уставном (складочном) капитале коммерческой организации, созданной или вновь создаваемой на территории РФ в форме хозяйственного товарищества или общества в соответствии с ГК РФ (указанное ограничение доли капитала соответствует принятому в мировой практике);

- вложение капитала в основные фонды филиала иностранного юридического лица, создаваемого на территории РФ;

- существление на территории РФ иностранным инвестором как арендодателем финансовой аренды (лизинга) оборудования, указанного в разделах XVI и XVII Товарной номенклатуры внешнеэкономической деятельности СНГ, таможенной стоимостью не менее 1 млн. рублей.

Напрямик к контролю

Как правило, для целей осуществления прямых инвестиций создаются фонды Private Equity Funds (фонды прямых инвестиций, ФПИ). ФПИ, как и венчурные фонды, — относительно новая разновидность акционерных и паевых инвестиционных фондов. Очевидно, что частный инвестор может и сам приобрести бизнес, но возможности коллективного инвестирования, предоставляемые фондами, позволяют, во-первых, аккумулировать финансовые средства большего числа инвесторов для реализации более масштабных проектов, во-вторых, активы фонда находятся под профессиональным управлением. Привлечение инвестиций ФПИ в России в последние годы становится все более популярным способом финансирования бизнеса, так как достаточное количество владельцев российских компаний готово уступить долю в своем предприятии за финансовые вложения со стороны прямого инвестора.

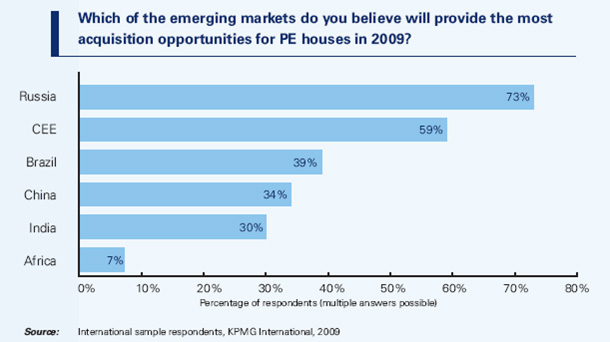

График 1. Какой из развивающихся рынков, по Вашему мнению, предоставит фондам прямых инвестиций больше возможностей для приобретения компаний?

Подписи слева: Россия, CEE — Страны ЕЭС (Европейского экономического сообщества), Бразилия, Китай, Индия, Африка

Подписи внизу: Процент респондентов (возможен выбор нескольких вариантов), Источник: Международная выборка респондентов, KPMG International, 2009 г.

Представительство компании KPMG в России совместно с аналитическим агентством Mergermarket в декабре 2008 года и январе-феврале 2009 года провели исследование российской индустрии Private Equity. При составлении обзора было опрошено 42 западноевропейских и американских фонда прямых инвестиций («международная выборка») с целью узнать, что они думают о российском рынке прямых частных инвестиций. Также было опрошено 30 российских ФПИ («российская выборка»). Основные результаты опросов ФПИ представлены на рисунках. Международная выборка имеет следующий состав:

- 62% опрошенных ФПИ на данный момент осуществляют капиталовложения в России;

- 28% опрошенных ФПИ на данный момент не инвестируют в России, но собираются;

- 10% опрошенных ФПИ инвестировали в России в прошлом, но сейчас у них нет таких вложений.

Фонды прямых инвестиций, как правило, занимаются приобретением российских компаний, испытывающих финансовые трудности, реализуют комплекс мер по наращиванию их рыночной стоимости и впоследствии продают. Также целями ФПИ становятся перспективные компании, которые при должном управлении и финансовых вливаниях смогут в будущем раскрыть свой потенциал. В основном, ФПИ интересует покупка не менее четверти акций компании, но иногда размер приобретаемого пакета доходит и до 30-70%.

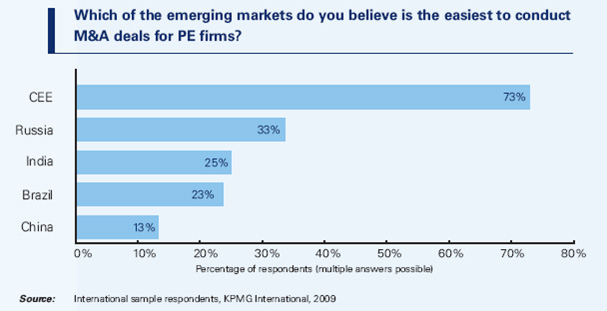

График 2. На каком из развивающихся рынков, по Вашему мнению, фондам прямых инвестиций проще всего совершать сделки слияния и поглощения?

Подписи слева: Страны ЕЭС (Европейского экономического сообщества), Россия, Индия, Бразилия, Китай

Подписи внизу: Процент респондентов (возможен выбор нескольких вариантов), Источник: Международная выборка респондентов, KPMG International, 2009 г.

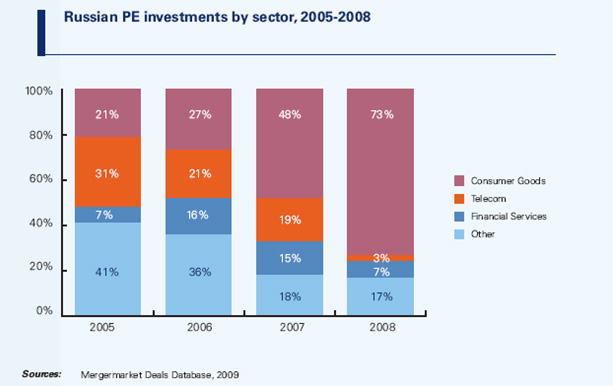

График 3. Прямые частные инвестиции в России в разрезе отраслей, 2005-2008 гг.

Подписи справа: Потребительские товары, Телекоммуникации, Финансовые услуги, Другое

Подпись внизу: Источники: База данных сделок Mergermarket, 2009.

ФПИ и венчурные фонды

Фонды прямых инвестиций и венчурные фонды по содержанию своей деятельности и методам похожи между собой. Однако выделяют ряд отличий:

- объектами вложений ФПИ, как правило, становятся уже действующие компании, в то время как венчурные фонды инвестируют в «старт-апы» — молодые компании, которые только начинают свою деятельность, занимаются исследованиями, хотят реализовать рискованный проект, внедрить прорывную технологию. То есть, по сути, ФПИ можно назвать более консервативными инвесторами по сравнению с венчурными фондами, готовыми брать на себя высокие риски ради потенциальной высокой доходности от проектов в будущем;

- сфера деятельности ФПИ намного шире: они занимаются приобретением практически любого перспективного бизнеса (следует понимать, что некоторые отрасли привлекают ФПИ в большей степени, так как обладают наибольшей прибыльностью), а венчурные фонды интересуются, прежде всего, инновационными предприятиями;

- объемы инвестиций ФПИ и венчурных фондов обычно отличаются на порядки. ФПИ ориентированы на более крупные вложения, суммы которых измеряются десятками миллионов долл., а венчурные фонды вкладывают от нескольких сотен тысяч долл. до 1-5 миллионов в зависимости от масштабов проекта;

- цели инвестирования, а значит и размер приобретаемых пакетов акций в большинстве случаев различаются. Как отмечалось выше, ФПИ стремятся к контролю над компанией, влиянию на её политику, поэтому покупают более 25% ценных бумаг. Венчурные фонды же рассчитывают на получение доходов за счёт того, что хотя бы 10-20% всех высокорисковых проектов, в которые инвестировал фонд, окажутся прибыльными, и за счёт этого можно будет покрыть убытки по остальным проектам. Поэтому венчурные фонды, как правило, не участвуют в управлении компанией и довольствуются блокирующим пакетом акций.

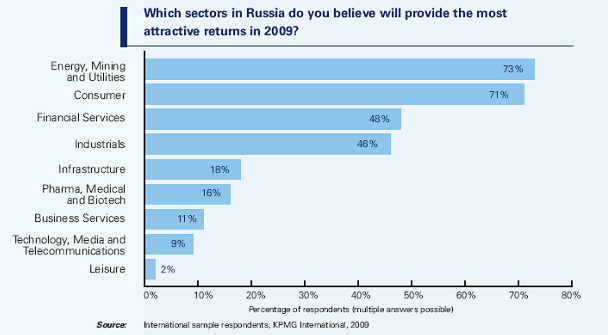

График 4. Какие отрасли российской экономики, по Вашему мнению, покажут наибольшую прибыльность?

Подписи слева: Энергетика, добывающая промышленность и коммунальные услуги, Потребительский сектор, Финансовые услуги, Промышленные предприятия, Инфраструктура, Фармацевтика, медицина и биотехнологии, Деловые услуги, Технологии, СМИ и телекоммуникации, Досуг

Подписи внизу: Процент респондентов (возможен выбор нескольких вариантов), Источник: Международная выборка респондентов, KPMG International, 2009 г.

Источник http://taxpravo.ru/analitika/statya-134259-fondyi_pryamyih_investitsiy_mechta_razvivayuschegosya_biznesa

Источник

Источник

Источник