ESG: хайп или возможность для инвесторов?

Содержание статьи

ESG: хайп или возможность для инвесторов?

Что такое ESG-инвестиции, почему они набирают популярность и можно ли в России инвестировать со смыслом.

С помощью инвестиций можно делать мир лучше, эта идея завладела умами многих частных инвесторов. Сегодня социально ответственное инвестирование или так называемые ESG-инвестиции — едва ли не самый популярный тренд.

Активы фондов, инвестирующих в ESG, по всему миру растут рекордными темпами. Российские компании тоже начинают выпускать ESG-облигации, а управляющие компании готовятся предложить клиентам специальные стратегии с ориентацией на ESG-повестку.

Yango попытался разобраться, что стоит за нашумевшей аббревиатурой, как можно вложиться в ESG и о чем не стоит забывать, если вы тоже решили стать ответственным инвестором.

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Что такое ESG?

Риск и доходность всегда были ключевыми факторами при выборе инвестиций. Но ESG-инвестирование внесло в эту формулу свои коррективы. Оно предлагает выбирать инвестиции не только в зависимости от того, отвечают ли они вашим ожиданиям по риску и доходности, но и основываясь на том, соответствуют ли такие вложения вашим убеждениям и ценностям.

Иными словами, ESG-инвестирование — это форма социально ответственного инвестирования, при которой инвесторы обязуются поддерживать компании, оказывающие положительное влияние на окружающую среду и общество.

Конечно, инвестиции в ESG сами по себе не могут решить проблемы изменения климата, социальной несправедливости и неравенства доходов. Но поддержка компаний, которые активно работают над решением этих проблем, — уже хорошая возможность поспособствовать позитивным изменениям, полагают идеологи ESG.

В теории, вступая в ряды ESG-инвесторов, вы по-прежнему придерживаетесь основ инвестирования, таких как взгляд на свой временной горизонт, отношение к риску, распределение активов, диверсификация, следование долгосрочным финансовым целям. Но при этом добавляете к этому списку еще один фактор выбора — ESG.

ESG оценивает любую компанию в трех важнейших областях:

- E — Environment (среда). Какое влияние оказывает бизнес на окружающую среду? Здесь могут учитываться такие факторы, как потребляемая энергия, выбросы загрязняющих веществ, производимые отходы, сохранение природных ресурсов, этичное обращение с животными и другие.

- S — Social (общество). Как компания управляет отношениями со своим персоналом, обществом, в котором она работает, и политической средой? Социальные факторы могут включать вопросы оплаты труда, гендерного и ЛГБД-равенства, расового разнообразия среди топ-менеджмента и персонала в целом и так далее.

- G — Governance (корпоративное управление). Как управляется компания, как в ней принимаются решения, как функционирует и оплачивается совет директоров, как компания управляет своими рисками и взаимодействует с акционерами.

Кто оценивает ESG?

ESG-инвестирование опирается на независимые рейтинги, которые помогают инвесторам оценить поведение и политику компании, когда речь идет об экологических показателях, социальном воздействии и вопросах корпоративного управления.

В настоящее время существует множество поставщиков данных ESG. Однако методологии рейтингов у них сильно различаются. Bloomberg, S&P Dow Jones Indices, JUST Capital, Sustainalytics, MSCI, Refinitiv — вот лишь некоторые из компаний, имеющих свои системы оценок в области ESG. Чем выше оценка или рейтинг, тем лучше компания соответствует различным критериям ESG. При этом оценки для одной и той же компании могут различаться в зависимости от провайдера, так как все они используют разные показатели и схемы взвешивания отдельных ESG-факторов.

К примеру, MSCI, присваивая рейтинги ESG, измеряет, насколько та или иная компания устойчива к экологическим, социальным и корпоративным рискам. Например, нефтегазовая компания может быть признана лидером в области ESG, если она управляет такими проблемами, как токсичные выбросы и отходы, лучше, чем ее конкуренты. Сейчас, согласно данным MSCI, их рейтинги устойчивости есть у 14 000 эмитентов. Для выставления оценок MSCI использует не только ту информацию, которую эмитенты раскрывают сами о себе, но и альтернативные данные из СМИ, академических, неправительственных и госисточников. А сбор данных происходит с участием технологий искусственного интеллекта. Лидеры ESG получают рейтинги от AA до AAA, компании со средними ESG-показателями — A, BBB, BB, отстающие в области ESG — B, CCC.

Кроме ESG-оценок на уровне отдельных компаний на зарубежных рынках уже давно существуют ESG-рейтинги фондов, которые помогают инвесторам оценивать риски ESG на уровне целого портфеля. Такой сервис для пользователей есть, например, у Morningstar. Он берет ESG-рейтинги от поставщика данных Sustainalytics, складывает оценки на уровне компаний и получает оценку по портфелю конкретного фонда. Если у ETF высокий рейтинг, это означает, что в среднем больше активов фонда инвестировано в компании, которые имеют низкий риск ESG.

Кстати, не так давно своя система рейтингования ESG появилась и у российских рейтинговых агентств. В начале года ESG-оценки российским компаниям начала присваивать АКРА. А в феврале вступила в силу ESG-методология «Эксперт РА». Шкала «Эксперта» включает шесть уровней. К примеру, рейтинг ESG-I означает, что компания соблюдает интересы акционеров в области ESG наилучшим образом. А рейтинг ESG-W — сигнал того, что агентство зафиксировало случай значительного нарушения интересов акционеров в области устойчивого развития.

Какие стратегии ESG-инвестирования существуют?

Управляющие активами обычно выделяют четыре основных подхода к инвестированию в ESG: интеграция ESG, исключающее инвестирование, инклюзивное инвестирование и импакт-инвестирование, или социально преобразующее инвестирование.

-

Интеграция ESG

Используя такой подход, вы наряду с традиционными инструментами включаете в портфель отдельные компоненты ESG (бумаги или фонды). Это делается, например, с целью снизить ESG-риски по портфелю в целом, связанные с определенными компаниями, или с расчетом на то, что ESG-активы в принципе в перспективе повысят общую прибыль от ваших инвестиций.

Такой метод часто еще называют социально ответственным инвестированием (SRI). В этом случае вы не покупаете устойчивые акции или фонды, а, наоборот, отсеиваете из существующего портфеля сомнительные компании или секторы, которые не соответствуют вашим критериям устойчивости. Чаще всего в таких случаях речь идет о компаниях, которые зарабатывают на производстве и продаже табака, азартных играх, продаже оружия или ископаемого топлива.

При инклюзивном подходе (его еще называют положительным скринингом) инвестор может выбирать для вложений компании, которые занимают высокие позиции в своем секторе по критериям устойчивости. Например, вы хотите инвестировать в технологический сектор, но вам важно, чтобы это были компании, которые имеют высокие ESG-оценки. Для этого вы выбираете фонд, который, скажем, покупает акции ведущих технологических компаний в ESG, или покупаете в свой портфель отдельные бумаги, самостоятельно проведя скрининг и выбрав компании с наиболее высокими публичными ESG-рейтингами в секторе.

Эту стратегию часто называют еще импакт-инвестированием или тематическим инвестированием. вес Она подойдет тем, кто хочет вложиться в компании, которые пытаются оказывать измеримое социальное и/или экологическое воздействие наряду с финансовой отдачей. Например, вы можете сосредоточиться конкретно на компаниях, занимающихся возобновляемыми источниками энергии, или инвестировать в производство электрокаров, или вложиться в акции переработчиков отходов.

Почему спрос на ESG бьет рекорды?

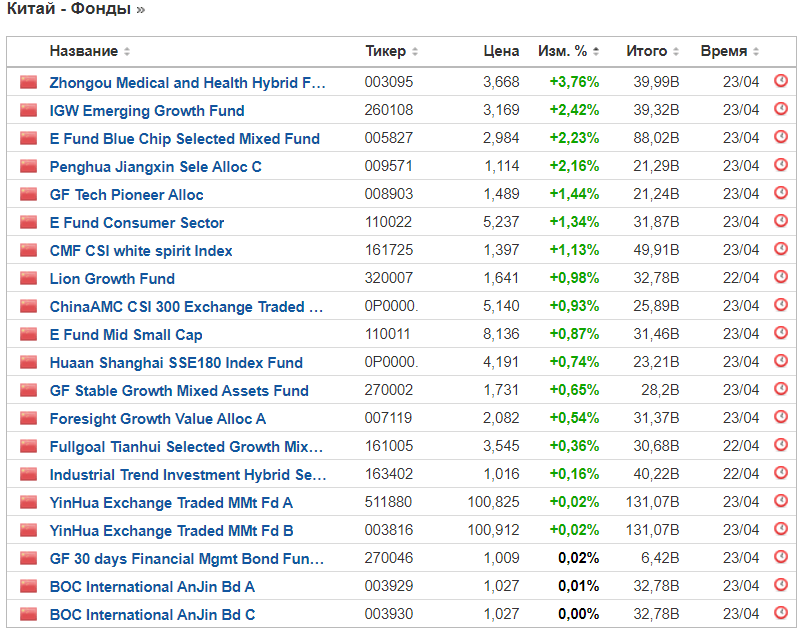

Последние несколько лет вселенная ESG растет впечатляющими темпами. По данным Morningstar, в прошлом году количество фондов ESG, доступных для инвесторов из США, увеличилось до 392, что на 30% больше, чем в 2019 году. За 10 лет рост и вовсе оказался почти четырехкратным. Сейчас каждый третий доллар активов под управлением в США вложен в ту или иную инвестиционную стратегию ESG.

Во многом катализатором спроса на ESG стала пандемия, сходятся во мнении представители индустрии управления активами. Она в какой-то степени заставила людей задуматься о вечном: проблемах экологии, здоровья, социального равенства, безопасности, конфиденциальности данных и так далее. Этот тренд четко уловили крупные инвестдома, все как один выпустившие прогнозы и рекомендации не игнорировать ESG-тренд в своих инвестициях.

Согласно прогнозам инвестиционной компании BlackRock, в ближайшие 5 лет глобальные инвесторы могут удвоить устойчивые активы в своих портфелях. Не так давно свои прогнозы по этому рынку обновила Citigroup, теперь она ожидает, что к 2030 году активы биржевых ESG-фондов США превысят $1 трлн.

На фоне бума в США Европа тоже показала рекордные притоки средств инвесторов в ESG-фонды. В 2020 году они выросли до 233 млрд евро, тогда как годом ранее эта сумма составляла 126 млрд евро, подсчитал Morningstar. В результате активы европейских устойчивых фондов в декабре 2020 года достигли 1.1 трлн евро.

Отвечая на спрос инвесторов, европейские управляющие активами запустили рекордное количество новых ESG-фондов и перепрофилировали в устойчивые более 250 традиционных фондов за последний год. Причем среди бестселлеров оказались фонды, связанные с изменением климата. В результате общее количество европейских устойчивых фондов к концу прошлого года, согласно Morningstar, достигло 3196.

ESG-инвестиции — это прибыльно?

Один из основных аргументов в пользу ESG, который в последнее время все чаще используют эмитенты ETF и поставщики ESG-индексов для продвижения своих продуктов, — возможность заработать более высокую прибыль с помощью устойчивых инвестиций.

Ссылки на подобные исследования стали неотъемлемой частью инвестиционных историй, которые продают своим клиентам менеджеры фондов и управляющие активами.

Впрочем, оказалось, что во время последней крупной распродажи на фоне COVID в 2020 году устойчивые компании действительно смогли обеспечить своим инвесторам более высокий уровень защиты от убытков по сравнению с ESG-аутсайдерами и даже превзошли в этом отношении рынок в целом.

Аналитики VisualCapitalist подсчитали, что с января по март прошлого года лидеры ESG потеряли почти на 6% меньше, чем индекс MSCI All Country World Index (ACWI). По состоянию на 31 марта в индекс входили 472 лидера ESG и 378 компаний с низкими ESG-оценками. Остальные 1500+ ценных бумаг имели средние рейтинги.

Еще более очевидной оказалась разница в доходности при сопоставлении с индексом S&P 500. Лидеры ESG показали результат почти на 9% выше, чем индекс, и более чем на 10% лучше, чем отстающие по ESG-показателям компании.

VisualCapitalist объясняет превосходство устойчивых акций тем, что их эмитенты в теории лучше захеджированы от серьезных экологических, социальных и корпоративных рисков. То есть они с большей вероятностью смогут избежать крупных финансовых потерь и потенциальных банкротств. Инвесторы верят в это и будут в последнюю очередь распродавать такие акции во время падения рынков.

Справедливости ради отметим, что по итогам целого 2020 года устойчивые ETF акций тоже смогли в среднем превзойти своих традиционных конкурентов, что дополнительно подстегнуло интерес инвесторов к теме устойчивости в начале этого года.

Однако отчасти этот успех можно объяснить тем, что многие индексы ESG и индексные фонды содержат в составе больший процент технологических компаний. К таким выводам, в частности, пришли аналитики MSCI Research, изучившие 20 крупнейших фондов ESG в своем глобальном обзоре ESG. Они обратили внимание на то, что ESG ETF сильно перевешивают технологический сектор в своих портфелях и недооценивают акции энергетических компаний, которые за последнее десятилетие значительно отстали.

К примеру, акции компаний с наибольшим средним весом в портфелях фондов — Apple Inc. (5.6%) и Microsoft (5.0%) — показали в 2020 году рыночную доходность 30% и 41% соответственно. Такая концентрация на IT-секторе легко объясняет краткосрочное превосходство многих устойчивых ETF по сравнению с фондами без ESG составляющей.

Другая причина высокой эффективности стратегий ESG еще более банальна, утверждают авторы недавно опубликованной разгромной статьи из института Scientific Beta: она может быть связана исключительно с повышенным вниманием инвесторов к данной теме. Такой интерес провоцирует приток все новых и новых денег в ESG-фонды и отдельные акции и разгоняет их рост.

— Мы обнаружили, что альфа ESG-фондов в периоды низкого внимания инвесторов могла быть в четыре раза ниже, чем альфа в периоды повышенного внимания, — написали специалисты Scientific Beta. — Поэтому многочисленные исследования, посвященные недавнему периоду, как правило, переоценивают отдачу от ESG и не дают убедительных доказательств, подтверждающих, что стратегии ESG дают лучшие результаты.

Похожее заключение делают и аналитики из Vanguard Investment Strategy Group. Они рассмотрели паевые инвестиционные фонды ESG и ETF, ориентированные на акции, котирующиеся в США, и исследовали различия в их валовой доходности и волатильности (стандартное отклонение доходности) за 15-летний период по сравнению с индексом FTSE USA All Cap Index. Вывод, к которому приходят аналитики: фонды ESG дают смешанные результаты по риску и доходности по сравнению с широким рынком.

— Мы нашли фонды с более высокой доходностью и более высоким риском, более низкой доходностью и более низким риском, более высокой доходностью и более низким риском, а также более низкой доходностью и более высоким риском, чем инвестиционная вселенная в целом. Наши результаты показывают, что фонды ESG не имеют ни систематически более высокой, ни систематически более низкой чистой прибыли или риска, чем более широкий рынок.

Есть ли ESG в России?

В России ESG-повестка пока явно не вышла у эмитентов на первый план. Вот, к примеру, как выглядят ESG-рейтинги от MSCI для российских голубых фишек.

Нетрудно заметить, что среди 15 компаний нет ни одного ESG-лидера по терминологии MSCI.

80% компаний из реального сектора в России по-прежнему не воспринимают всерьез ESG-практики, подтверждают в «Эксперт РА».

Вместе с тем почти треть крупнейших банков уже ввели KPI на ESG-метрики в своих кредитных и инвестиционных процессах. К концу года доля таких кредитных учреждений достигнет 50%, что значительно ускорит процесс ESG-трансформации, убеждены в «Эксперт РА».

По крайней мере, тема ESG-финансирования хоть и не быстро, но начинает развиваться и в России. В 2020 и 2021 годах в общей сложности состоялось 9 новых ESG-выпусков облигаций, верифицированных не только в соответствии с принципами ICMA и методическими рекомендациями ВЭБ. РФ, но и по измененным правилам листинга Мосбиржи, на общую сумму 134 млрд рублей, уточнили в «Эксперт РА». Пока по целевому использованию лидером является сектор чистого транспорта (76%). В агентстве ожидают, что к концу 2021 года состоятся размещения не менее 10 выпусков зеленых и социальных облигаций, а объем рынка достигнет 250 млрд рублей.

В Сбербанке прогнозируют, что в ближайшем будущем на российском рынке появятся новые категории ESG-облигаций, например долговые бумаги, привязанные к KPI устойчивого развития. Кроме того, не исключено, что на рынок с выпуском ESG-облигаций выйдет Россия как суверенный заемщик. Это было бы важным шагом для развития «зеленого» финансирования в России и улучшило бы имидж страны в глазах международного инвестсообщества, уверены в Сбере.

Как инвестировать в ESG,

если очень хочется?

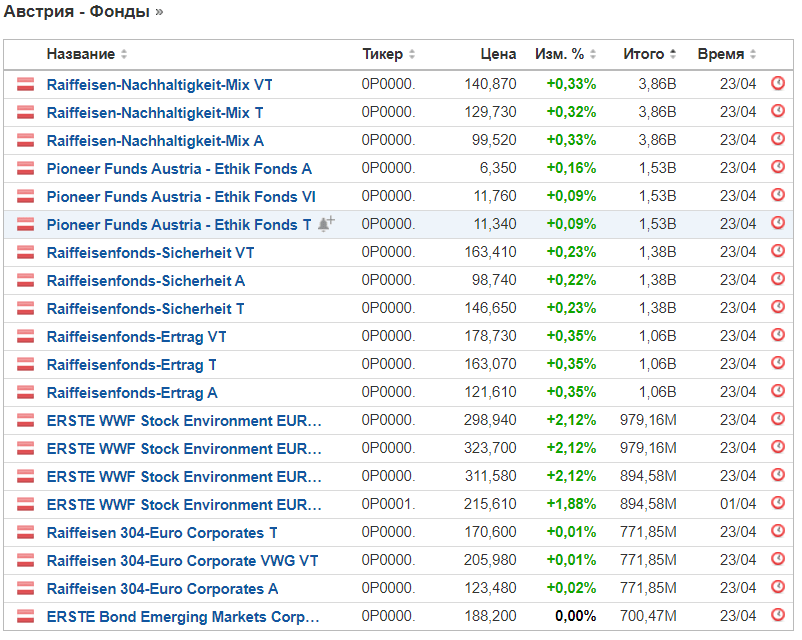

Пока что возможности для российских розничных инвесторов, которые хотят инвестировать не просто так, а с добрыми помыслами, увы, весьма ограничены.

Конечно, если у вас есть статус квалифицированного инвестора, то можно через российского брокера получить доступ к огромной вселенной ETF, торгующихся на зарубежных биржах, либо вложиться в отдельные ESG-акции и облигации, выбрав бумаги на основе публичных ESG-рейтингов.

Другой вариант приобщиться к зарубежным ESG-инвестициям (который тоже объективно подойдет далеко не всем) — открыть счет у иностранного брокера.

А вот возможности для инвесторов в ESG внутри России пока крайне скудные. Некоторые управляющие компании пробуют запустить отдельные тематические продукты, например в виде ПИФов (тут важно помнить про издержки, которые несут инвесторы). Кроме того, на Мосбирже торгуются несколько биржевых фондов с заявкой на ESG. Например, фонд «Сбер — Ответственное инвестирование» вкладывает в «Индекс МосБиржи — РСПП Вектор устойчивого развития». В базу его расчета входят акции компаний, продемонстрировавших лучшую динамику показателей в сфере устойчивого развития и корпоративной социальной ответственности, говорится на сайте Мосбиржи. За прошлый год этот индекс, кстати, принес доходность почти 29% годовых.

Пожалуй, сейчас самый простой и понятный способ для розничных инвесторов придать инвестициям немного социальный оттенок — купить тематические облигации. Среди свежих выпусков — социальные облигации МТС и «зеленые» бонды Москвы. Бумаги телекома с погашением в 2024 году сейчас торгуются с доходностью около 6.5% годовых. Примерно на тот же уровень доходности следует рассчитывать, если купить трехлетние облигации столицы.

Но в целом в России процесс продвижения ESG в массы все же идет довольно медленно. Проблема в том, что в отличие от Европы и США у нас пока явно отсутствует широкий класс «ответственных» розничных инвесторов, которым интересны не только высокая прибыль, но и гарантии этичности вложений, резюмировали специалисты АКРА.

О чем стоит помнить инвесторам в ESG

- Ставьте на первый план доходность, затраты и риски.

Устойчивость может быть важным фактором при выборе инвестиций, но не единственным. Несмотря на то что ESG-инвестирование направлено на поддержку более здорового общества и планеты, жизненно важно все же ставить во главу угла свои личные финансовые цели.

Согласитесь, делать добро для других не означает, что вы должны перестать заботиться о себе. В этом смысле стоит подходить к ESG-инвестициям как к любому другому типу вложений. Такие понятия, как корпоративная прибыль, доходность и риски, никто не отменял.

Стремясь привести инвестиции в гармонию со своими ценностями, важно все-таки сохранять разумную диверсификацию. Если вы решили стать ESG-инвестором, не обязательно действовать по принципу «всё или ничего». Есть много уровней социально ответственного инвестирования, переводить свой портфель на «зеленые» рельсы лучше постепенно. Со временем вы сможете лучше разобраться в теме и понять, хотите ли инвестировать в ESG весь капитал или только его часть.

Не все ESG-фонды одинаковы. Поэтому, выбирая фонд (будь то российский ПИФ или зарубежный ETF), попробуйте убедиться, что управляющие активами действительно практикуют то, что проповедуют. Обязательно прочтите проспект фонда перед инвестированием, выясните, в какие активы он инвестируют большую часть средств, обращайте внимание на публичные рейтинги фондов.

Если речь идет про отдельные акции и облигации, важно учитывать тот факт, что рейтинги ESG у одного и того же эмитента могут заметно различаться в зависимости от поставщика. Компания может получить высокие баллы у одного провайдера и низкие оценки у другого. Посмотрите, как оценивают эмитента разные агентства. Так вы сможете лучше разобраться, следует ли компания целям устойчивого развития или преувеличивает свои достижения в сфере ESG, раздавая инвесторам ложные обещания.

То, что ESG-фонды показывают многообещающие результаты сейчас, вовсе не означает, что они будут платить такую же доходность в будущем. Всегда есть вероятность, что акции или облигации, прошедшие проверку на соответствие критериям ESG, начнут отставать от широкого рынка, который обычно предлагает более стабильную доходность.

Кроме того, важно учитывать регуляторные риски. На фоне роста интереса к ESG регуляторы уже объявили, что будут ужесточать требования к раскрытию информации ESG. Повышенные требования к отчетности означают, что, к примеру, фонды воздействия, которые ставят экологические и социальные цели наравне с финансовой прибылью, должны будут подкрепить свои заявления четкими доказательствами конкретных усилий по обеспечению этой самой устойчивости. В этом случае инвестор не застрахован от того, что фонд, в который он инвестировал, может в какой-то момент просто не пройти проверку на соответствие критериям ESG.

Вклады в инвестиционные фонды

Школа трейдинга Редактор: Виктор Волков  1066 Аудио

1066 Аудио

Фонд — организация для профессионального инвестирования. Фонд собирает деньги у большого количества розничных инвесторов, чтобы сформировать значительный капитал. После чего профессиональные управляющие фонда инвестируют эти средства в различные активы, чтобы получить прибыль для всех — как инвесторов, так и организаторов фонда.

Самый первый фонд был создан в Бельгии летом 1822 года. В те времена им было сложно конкурировать с ростовщиками и банками, однако во второй половине 20 века эта сфера начала быстро развиваться, в особенности в США и Англии. На текущий момент уже более 48% американцев имеет долю в фонде.

Инвестирование в фонды — популярный и сравнительно надежный инвестиционный инструмент, который избавляет инвестора от дополнительных затрат времени на анализ рынка и опрометчивые действия.

- Доходность может быть очень разная — от 5% до 1000% годовых. Это зависит от вида фонда, эффективности управления им и общей ситуации на рынке.

- Инвестирование в фонды — долгосрочная стратегия. Инвестор сможет увидеть результат не раньше, чем через год. Чаще — несколько лет.

- Уровень риска при вложении в фонд ненамного выше, чем вклад в банке. При этом доходность может отличаться в разы. В США прибыльность фонда значительно превышает доходы по вкладам.

Насколько надежны фонды?

Конечно, участие в фонде не гарантирует прибыль. История знает много примеров, когда при неумелом управлении капиталами фонды банкротились, а все деньги инвесторов пропали.

- Bernard L. Madoff Investment Securities, 1960-2008, оказался финансовой пирамидой, из-за которой инвесторы потеряли $50 млрд.

- Tiger Fund, 1980-2000. Фонд стабильно рос долгие годы, активы достигали $22 млрд. Но в итоге компания потерпела крах из-за одной ошибки. Веря в рост американских авиаперевозчиков, руководство фонда удерживало убыточные длинные позиции. Когда ошибка стала понятна, восстановить потери было уже невозможно, и фонд объявил себя банкротом.

- Amaranth Advisors, 2000-2005, потерял капитал в $9 млрд буквально за несколько недель после вложения в сырьевые деривативы.

- Long-Term Capital Management, 1994-2000, активы которого составляли целых $120 млрд, не справился со своими долговыми обязательствами и обанкротился.

- Кризис 2008 года уничтожил целый ряд успешных фондов. Highland Capital Management с $1,5 млрд активов и Peloton Capital на $3 млрд обанкротились, Satellite Capital на $7 млрд и Atticus Global на $13 млрд потеряли львиную долю своих активов.

- Pequot Capital Management, 1998-2010, пережил кризис и даже вырос по рейтингу и капитализации. Но в 2010 году не выдержал обвинений от властей и регуляторов SEC в инсайдерской торговле и незаконном обороте средств.

Однако положительных примеров гораздо больше. В каждой стране огромное количество фондов, и каждый инвестор может подобрать наиболее оптимальный для себя. Как это сделать, рассмотрим ниже.

Как работает инвестиционный фонд

Управление фондом, а, следовательно, и финансами вкладчиков производится учредителями. Как правило, они сами являются основными инвесторами фонда, поэтому рискуют своей долей капитала наряду с вкладчиками.

Фонд сам по себе является диверсифицированным. Средства фонда распределяются по ряду инструментов, таким образом снижается риск потери капитала для инвесторов. Ведь если какой-то актив подешевеет, принося инвесторам убыток, то другой может при этом начать дорожать, принося прибыль. От профессионализма управляющих фондом зависит то, какая чаша весов в итоге перевесит.

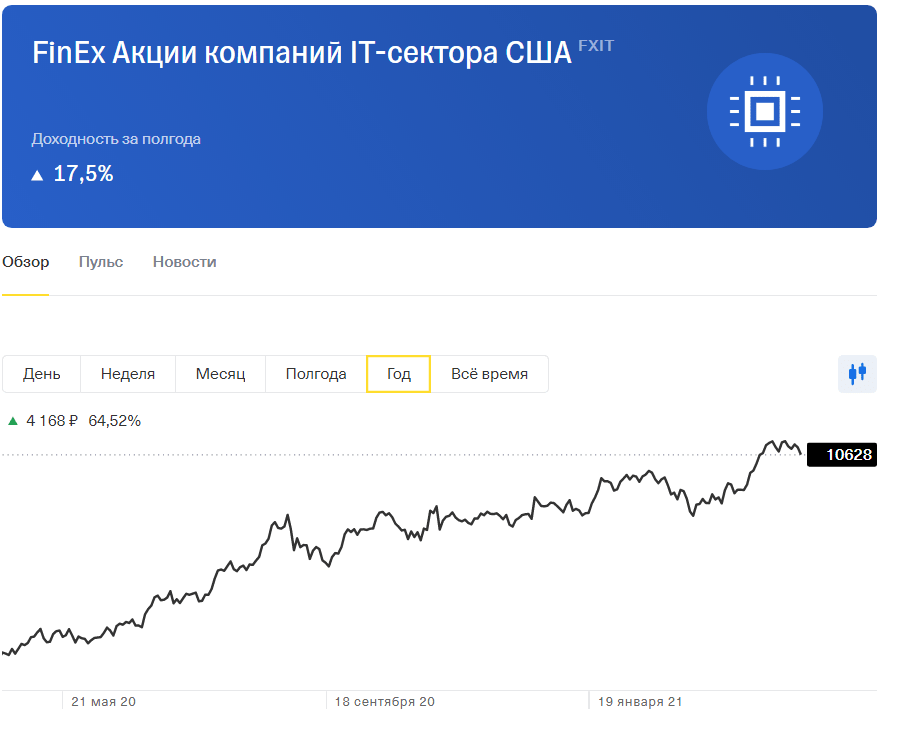

Для примера рассмотрим FinEx — крупный фонд со сбалансированным портфелем, в котором представлены крупнейшие американские IT-компании: Apple, Google, Microsoft, Facebook, Intel, Visa, IBM, Oracle. Всего у фонда более 100 активов. По факту, основным держателем акций группы FinEx ETF на территории РФ для инвесторов выступает Национальный Расчетный Депозитарий, который входит в состав Московской Биржи.

Все средства FinEx хранятся на сегрегированных счетах.

Как видно по графику, доходность FinEx IT-сектора США за полгода составила более 17%, а за год – превысила 60%.

Портфель среднерисковый, потому как завязан исключительно на IT-секторе. В случае провала всего сектора и входящих в фонд компаний активы фонда начнут таять. Однако, в случае просадки одного из вышеперечисленных гигантов, фонд не понесет серьезных убытков.

Для самых консервативных клиентов имеет смысл диверсифицировать свои средства между несколькими фондами, которые в свою очередь работают в разных секторах экономики и никоим образом не смогут взаимодействовать друг на друга.

Преимущества инвестирования в фонды

Фонды позволяют начинающим инвесторам с небольшим капиталом покупать активы крупных компаний. Например, инвестор, капитал которого составляет 55 000 рублей, не сможет приобрести одновременно акции Visa, Apple, Google, Microsoft — даже по одной штуке на каждую. Для этого придется поменять рубли на доллары, теряя деньги на конвертации, и все равно этой суммы не хватит, чтоб купить вышеперечисленные активы.

В то же время он может приобрести по 10 628 рублей целых 5 акций фонда, который уже владеет желанными акциями техногигантов.

Крупный совместный капитал в обороте приносит значительно большую прибыль, чем розничные покупки. Кроме того, фонд дает возможность выхода на любой рынок Китая, Японии, Израиля, Европы, США.

Также инвестиционный фонд следует использовать инвесторам – держателям. При этом не важно, используется ли исключительно работа с акциями или на счету одновременно и акции, и фонды. Подобное взаимодействие, на наш взгляд, наиболее оптимально и добавляет стабильности портфелю инвестора при резких изменениях ситуации на рынке.

Преимуществом фонда является также управление профессионалами. Инвестор, если он не профессиональный аналитик и трейдер с большим стажем, как правило совершает ошибки. Фонд снижает их количество — правда, и прибыльность от этого может страдать.

Покупая акции или паи в фонде, инвестор снижает свои потери на комиссиях. Для многих фондов биржи предоставляют более низкие комиссии на сделки.

Большая часть фондов контролируется государством и риск попасть на финансовую пирамиду в наше время сводится к минимуму

Недостатки инвестирования в фонды

- Большие сложности с поиском и выбором фонда. При этом нужно учитывать как экономику конкретной страны, в которой данный фонд действует, сектор самого фонда или его большей части, возраст фонда, средний уровень доходности, состав фонда и надежность каждой из компаний, из которых фонд состоит.

- Вашими деньгами будет управлять иное лицо и его ошибки будут отражаться на вашей прибыльности или убыточности. При этом, на решение управляющих фондом вкладчик не имеет влияния. Иными словами отдали деньги в рост, помолились, глаза закрыли и забыли. Надолго.

- Результат работы виден минимум через полгода – год. Большая часть инвестиций в фонды — это долгосрочные вложения на несколько лет или даже десятков лет.

- Крайне сложно при выборе фонда спрогнозировать его прибыльность. Исторические данные в этом могут помочь лишь отчасти. В основном надо думать логически. И логика должна охватывать период на несколько лет вперед.

Основные виды инвестиционных фондов

Фонды различают по типу:

- Паевые инвестиционные фонды (ПИФ);

- Фонды взаимного инвестирования;

- Хедж-фонды;

- Общие фонды банковского управления (ОФБУ);

- Фонды, торгуемые на бирже (ETF);

- Фонды венчурных инвестиций.

Второй отличительной чертой фондов является разделение по доминирующему активу или видам активов, в который вкладывается конкретный фонд и вносит большую часть своих инвестиций.

Основными направлениями доминирующих активов бывают:

-

; ;

- Фондовые индексы;

- Драгоценные металлы, камни;

- Недвижимое имущество;

- Валютный рынок;

- Прямые инвестиции в бизнес.

При этом все фонды бывают:

- смешанного типа – инвестируют в разные отрасли и сектора экономики без четкой привязки к определенному типу и стратегии инвестирования;

- денежными – иметь высокую долю активов в валюте;

- прямыми инвестиционными – то есть инвестировать прямо организации и производства, которые работают уже более 3 лет.

Есть и другие структуры и незначительные отличия фондов по структуре, функционалу и методике управления, но их доля на общем рынке незначительна.

Рассмотрим каждый из типов фондов детальнее.

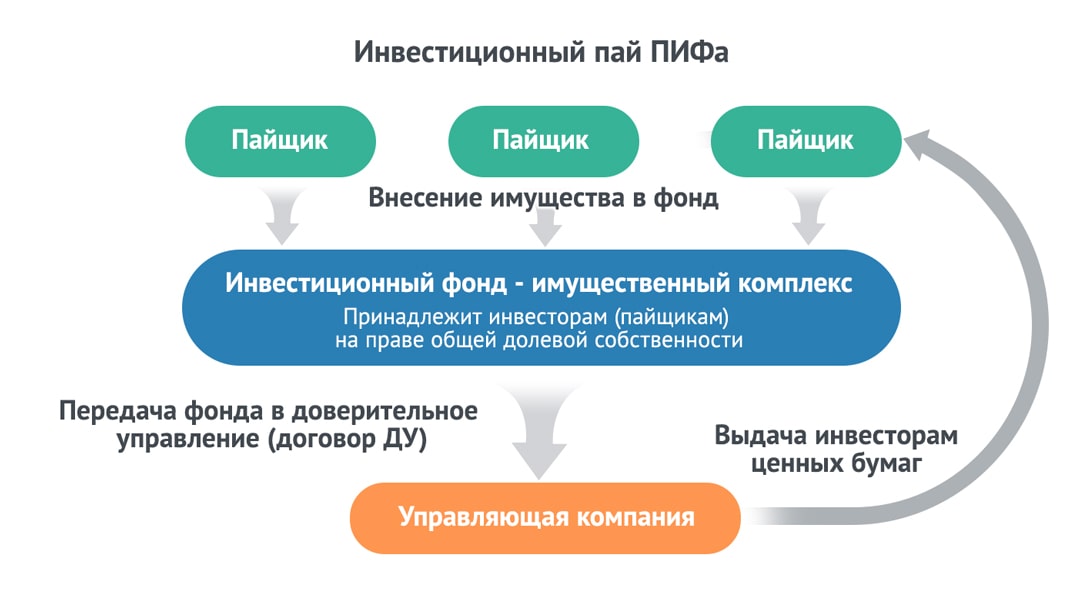

Паевые инвестиционные фонды (ПИФ)

Паевые фонды представляют собой максимально бюджетный и демократичный способ инвестирования для частных инвесторов с небольшими капиталами.

- Порог входа. Это лучший способ инвестирования для начинающих. Стоимость пая стартует от 1000 рублей.

- Доходность. Часто ПИФы по возможности стараются в своей стратегии максимально себя обезопасить, теряя при этом в прибыльности, которая как правило не превышает 20% годовых.

- Издержки. В этом виде инвестирования много комиссий — и это существенный недостаток. Комиссия на оформление и хранение (в среднем не превышает 2%). Как правило, комиссия заложена в цену покупки доли в ПИФе — то есть реально один пай стоит 10 000 руб, а вы заплатите 11 000 руб. А еще надбавка при выдаче пая (примерно 1,5% от стоимости).

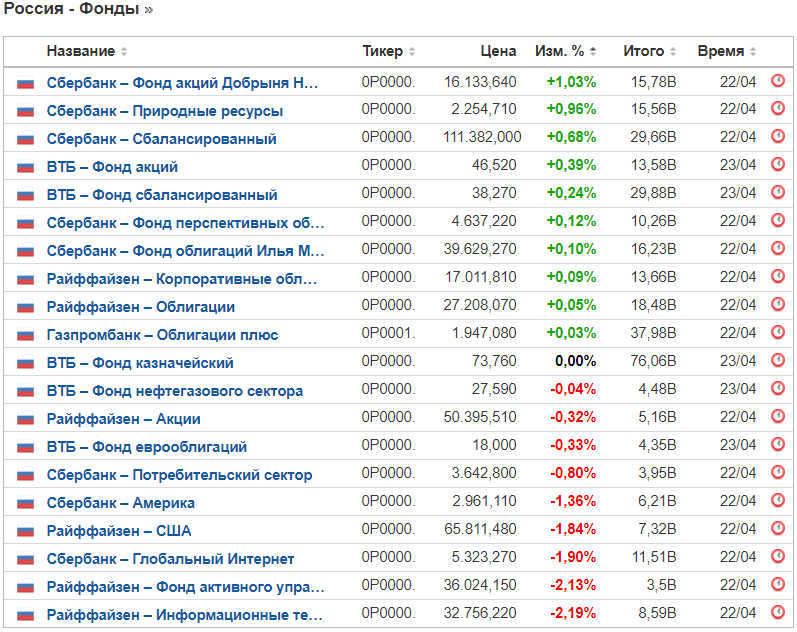

Крупнейшие банки страны предлагают свои ПИФы. Среди них Сбербанк, Газпромбанк, Уралсиб, Райффайзен и другие. Направления инвестиций самые разнообразные: акции и облигации, фонды недвижимого сектора, новостройки, экономические сектора и сектора сфер деятельности.

Преимущества ПИФов

Преимущества ПИФов

- Низкая стоимость входа.

- Большинство паевых фондов направлены на стратегию максимального диверсифицирования своих активов.

- Все действия ПИФа регламентированы, контролируются государством, минимизируя риск мошенничества. Чаще всего ПИФы, помимо государственных структур, регулируются банками.

- Средства пайщиков находятся на отдельных депозитных счетах. То есть депозитарий управляющих отделен от депозитария дольщиков, и в случае прямого банкротства управляющего все дольщики остаются при своих, но без процентов (хотя этот момент условный и есть пока неточности в законе, которые можно обойти).

- Все операции, которые проводит фонд, фиксируются и не подлежат налогообложению.

Недостатки ПИФов

Контроль государства — это конечно хорошо, но надежность имеет и обратную сторону медали. Он ограничивает фонд в возможности инвестирования в потенциально прибыльные проекты. Список всех допустимых инвестиционных инструментов четко регламентирован, и использование иных чревато закрытием фонда или огромными штрафами от регулятора.

Управляющему ПИФом запрещено все имущество переводить в фиат. То есть активы фонда лишь частично в деньгах. Структура портфеля должна сохраняться на постоянном уровне. По этой причине, когда необходимо скинуть ненужный актив и получить за него деньги в момент начала падения, управляющий попросту этого сделать не может, попадая в просадку.

Проблема не в одном активе, а во всем фонде. При затяжном кризисе фонд обязан держаться и нести убытки. Страдают все пайщики.

Фонды взаимных инвестиций

Взаимные инвестиционные фонды или фонды взаимных инвестиций — практически аналогичны ПИФам в РФ. Наиболее известны: BlackRock, Fidelity Investments, State Street Global Advisors, Allianz, The Vanguard Group.

Особенностью инвестиций в фонды взаимных инвестиций является относительная надежность. Таким фондам доверяют в западных странах и США. В прошлом десятилетии было открыто более 1,5 млн счетов.

- Порог входа. Очень разный у разных фондов — от $50 и до $1000.

- Доходность. В среднем 10% годовых.

- Издержки. Большинство фондов (кроме ПИФ) н взымают комиссию.

Преимущества и недостатки фондов взаимных инвестиций аналогичны ПИФам.

Хедж-фонды

Название никоим образом не отвечает действительности. Несмотря на слово “Хэдж” (англ. Hedge – гарантия, страховка) в корне, никаких страховок и гарантий такие фонды не дают. Название происходит от термина хэджирование – уменьшение нагрузки на депозит путем открытия разнонаправленных сделок на одном рынке для компенсации потенциальных убытков по одной из них. То есть речь больше о возможных методах работы управленческого аппарата фонда.

Первый хедж-фонд был основан американцем А.У. Джонсом в 1949 году. Капитал фонда составляли личные средства самого Джонса и деньги его друзей. Используя агрессивные стратегии, короткие позиции и леверидж, управляющий в короткий срок вышел на большую доходность, что послужило настоящим взрывом и привело к началу развития данного инвестиционного направления в США, а затем и во всем мире.

Современные хэдж-фонды — схожие с ПИФ структуры, направленные на получение максимальной прибыли при сохранении условно приемлемых рисков. Они не ограничиваются жесткой привязкой к регламенту и конкретным прописанным видам инструментов.

Хэдж-фонды могут использовать в своей работе фьючерсы и опционы. Кроме того, в арсенале допустимых действий хэдж-фонда имеется возможность торговать шорт и даже использовать кредитное плечо. Разумеется, это повышает уровень доходности прямо пропорционально уровню риска.

- Порог входа. Из-за условно высокого риска хэдж-фонды обычно имеют дело только с квалифицированными инвесторами и только крупными суммами инвестиций от $5 млн для США или от 3 млн рублей для РФ. Обычным мелким инвесторам подобные фонды недоступны.

- Доходность. Значительно большая доходность по сравнению с аналогичными фондами того же сектора. Вилка доходности просто огромна: от нескольких десятков до нескольких тысяч процентов в год.

Крупнейшие хэдж-фонды США

- Bridgewater Associates — $150 млрд,

- AQR Capital Management — $81,1 млрд,

- Och-Ziff Capital Management — $42,4 млрд,

- Renaissance Technologies — $34,7 млрд,

- Millenium Management — $33,3 млрд,

- Baupost Group — $29 млрд,

- Viking Global Investors — $29 млрд,

- Elliot Management — $28,8 млрд,

- Alternative Investors (BlackRock) — $28,6 млрд,

- Two Sigma Investsments — $27,6 млрд.

Если говорить о РФ, то конкретно хэдж-фондов не имеется. Наиболее близки к ним по структуре форме управления и общим принципам — общие фонды банковского управления.

Общие фонды банковского управления (ОФБУ)

ОФБУ по своей сути являются «близкими родственниками» хэдж-фондов и как правило используют среднюю или агрессивную манеру инвестирования и торговли. ОФБУ имеют возможность включать в портфели деривативы, а также использовать кредитное плечо.

Они не имеют ограничений, как например, ПИФы, соответственно спектр возможностей таких фондов гораздо шире. По сути, ОФБУ могут торговать всем, что не находится под запретом в целом. Основным и, пожалуй, единственным ограничением ОФБУ является запрет на инвестиции в актив одного эмитента более 15% капитала фонда.

- Порог входа. Минимальный взнос инвестора – 3 млн рублей. Категория инвестора — не ниже «квалифицированный инвестор»

- Доходность. От 10% до 1000%.

Преимущества ОФБУ

- В РФ ОФБУ создаются исключительно на платформе банков. Такая возможность в значительной мере делает весь процесс более быстрым, упрощенным и дешевым. А проводимые фондами операции позволяют экономить на комиссиях и прочих затратах, при управлении и администрированиии фонда.

- Всё имущество фонда хранится на отдельном счёте, специально открываемом для него в Банке РФ. Это означает, что все средства фонда полностью отделены от остальных капиталов банка, который его открыл. Это является гарантией сохранения средств клиентов при любом положении дел в самом банке.

- Полный и беспристрастный контроль за деятельностью фонда также осуществляет ЦБ РФ.

Недостатки ОФБУ

Как к банку, так и к инвесторам, которые используют ОФБУ предъявляется внушительный перечень требований.

- Капитал банка, который открывает ОФБУ, не может быть ниже 100 млн рублей, при этом, минимальный взнос инвестора – 3 млн рублей.

- Категория банка должна быть не ниже уровня «финансово стабильный банк», категория инвестора — не ниже «квалифицированный инвестор».

- Несмотря на достаточно высокий уровень доходности является достаточно рисковым.

Список лучших российских ОФБУ

Самые прибыльные и потенциально интересные ОФБУ РФ с прибыльностью за последний год представлены в таблице ниже.

- Система Капитал — Высоие технологии — 109,40%

- Алёнка — Капитал — 94,48%

- ПРОМСВЯЗЬ — Перспективные вложения — 89,20%

- Открытие — Лидеры инноваций — 87,45%

- Газпромбанк — Нефть — 86,86%

- ХХII век — 77,70%

- ТКБ Инвестмент Партнерс — Фонд акцийглобальный — 75,35%

- Райффайзен — Потребительский сектор — 75,03%

- АпрельКапитал — Акции — 73,00%

- Открытие — Глобальные инвестиции — 72,20%

- УРАЛСИБ Акции роста — 71,52%

- Райффайзен — Индустриальный — 69,02%

- Харизматичные акции (Арикапитал) — 69,00%

- Лидеры технологий (Восток-Запад) — 66,24%

- КМ Меркурий (Красный мост) — 65,32%.

Торгуемые на бирже фонды (ETF) отличаются тем, что инвесторы могут свободно покупать и продавать доли своих капиталов в тех или иных фондах в рамках обычной торговли на бирже. Все доли ETF на бирже представлены в виде акций, которыми трейдер или инвестор может торговать на тех же условиях, как и прочими финансовыми инструментами в рамках биржи.

История этих фондов довольно интересна. Сначала они создавались привязанными к какому-либо индексу и полностью или в значительной степени повторяли его структуру. К примеру фонд SPDR S&P 500 повторял структуру индекса S&P 500.

Причина была до банального проста: доходность индекса зачастую была выше, чем динамика изменения капитализации многих активно управляемых и торгуемых фондов. А так было налицо мягкое и пассивное управление, которое носило больше коррекционный характер, направленный на поддержание структуры самого фонда, зеркально отображая структуру биржевого индекса, без прямых агрессивных торговых действий со стороны управляющего. В то же время фонд был более стабилен и надежен в сравнении с другими типами фондов, и исключал ошибку управления.

Сейчас на рынке присутствуют как пассивные ETF, которые привязаны к индексам, так и активно управляемые, которые в свою очередь инвестируют не только в определенные акции, входящие в состав определенного индекса, но и в другие финансовые инструменты.

- Порог входа. Зачастую достаточно $100-500, чтоб стать инвестором в тот или иной фонд.

- Доходность. Средняя доходность в таких фондах на длительном отрезке времени как правило не превышает 50-70%.

Преимущества ETF

- Лояльный порог входа.

- Повышенная ликвидность, которая позволяет не только держать акции фонда, но и спекулировать его ценными бумагами на довольно коротких отрезках времени.

Недостатки ETF

Возможность спекуляции – отличный шанс заработать для трейдеров, но в то же время можно и потерпеть убытки. ETF имеет определённую рыночную составляющую и зависит от уровней спроса и предложения, что нередко отличается от реалий на рынке активов, доля которых присутствует в ETF.

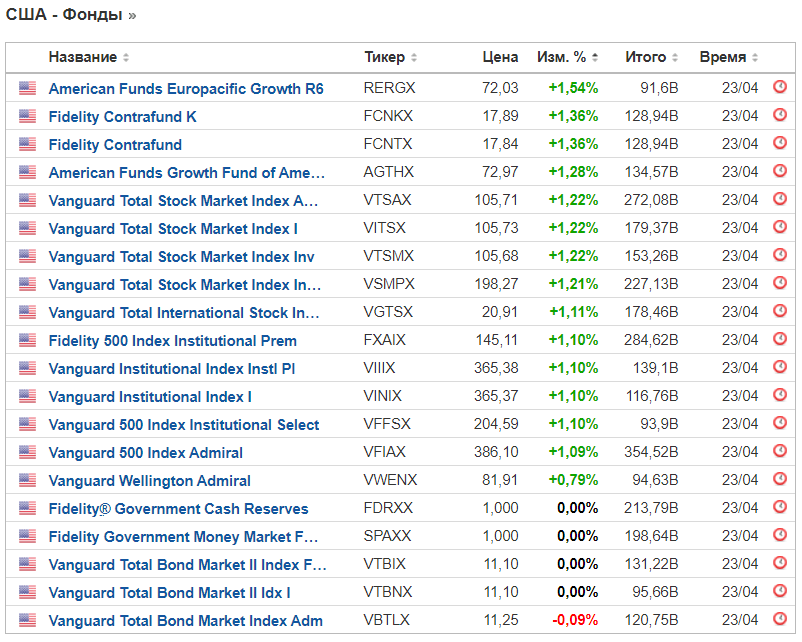

Доходность лучших ETF с доходностью за последний год представлена в таблице и отражает текущее положение дел на фондовом рынке:

- “Альфа-Капитал Технологии 100” — 72,95%

- FinEx FXIT ETF Акции IT-сектор США — 71,76%

- FinEx FXDE ETF Акции Германии — 57,28%

- FinEx FXUS ETF Акции США — 57,02%

- “ВТБ — Фонд Акций американских компаний” (VTBA ETF) — 53,42%

- “Сбер — S&P 500” — 52,98%

- FinEx FXWO ETF Глобальные акции — 46,78%

- FinEx FXRW ETF Глобальные акции с валютным хеджем — 46,64%

- FinEx FXCN ETF Акции Китая — 39,34%

- “Тинькофф Вечный портфель (RUB)” — 11,97%

- “Тинькофф NASDAQ Biotech (TBIO)” — 11,25%

Венчурные фонды

Пожалуй, одним из самых рискованных типов фондов. Принцип работы данного фонда — инвестирование в стартап или в бизнес, который через определенное время может дать большую прибыль.

Такие фонды стараются по возможности диверсифицировать риски, но по статистике лишь 3-20% вложений такого фонда «выстреливает». Из 100 стартапов, в которые инвестировал венчурный фонд, 80 могут закончиться провалом и потерей средств. Но зачастую достаточно одного проекта, который «выстрелит», чтобы многократно приумножить вложенные средства, перекрыв убыток по всем неудачным вложениям.

- Порог входа. Очень часто венчурный фонд недоступен обычным инвесторам и инвестировать в него могут только квалифицированные инвесторы с солидным капиталом. Для РФ это 6 млрд рублей в деньгах и активах, для США — $1 млн.

- Доходность. При удачном стечении обстоятельств и большом количестве хороших стартапов прибыль может превысить 100% в год, но как правило держится в районе 20-30%.

Список лучших венчурных фондов РФ

- Runa Capital

- Kite Ventures

- ru-Net Ventures

- IMI.VC

- ABRT

- e.ventures

- Mangrove

- Almaz Capital

- РВК (российская венчурная компания)

- Vesna Investment

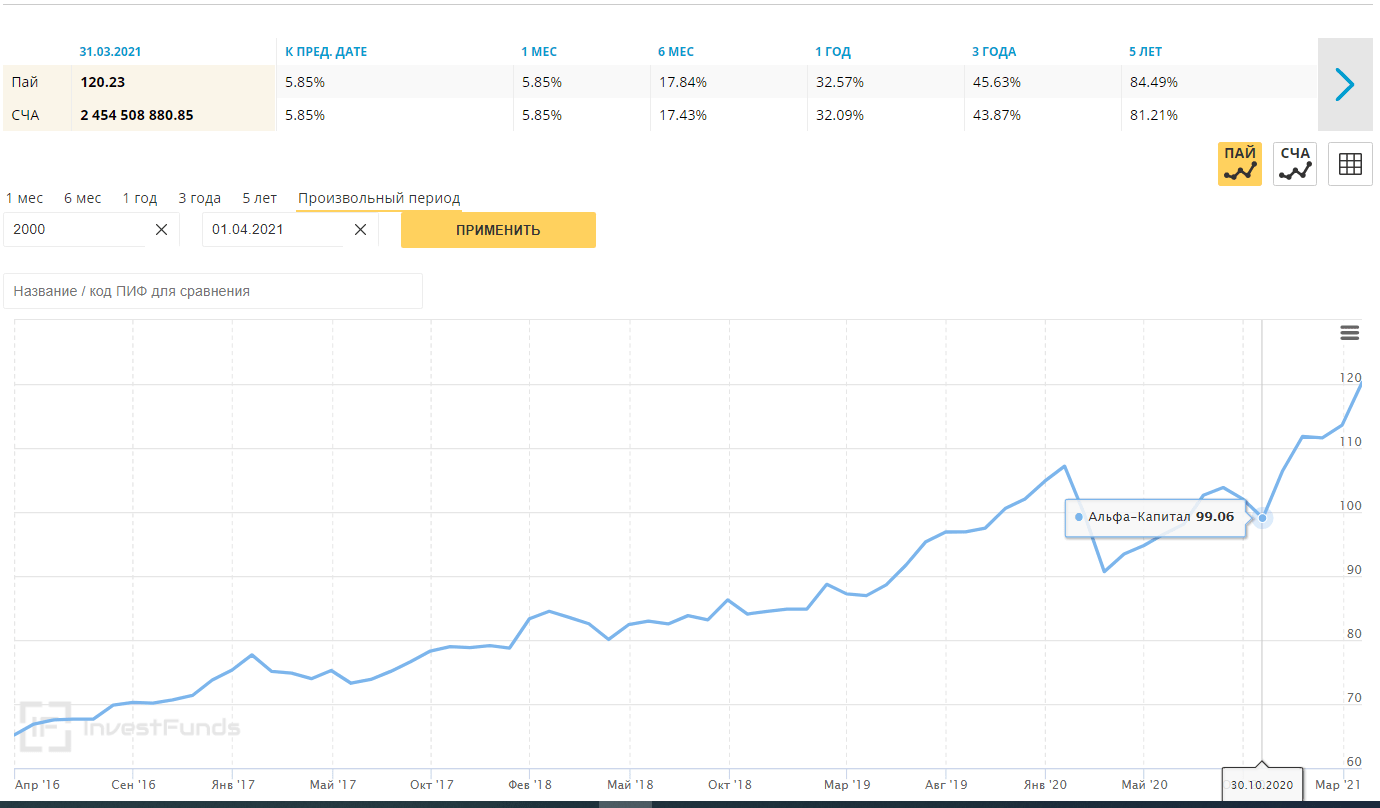

Чековый инвестиционный фонд (ЧИФ)

ЧИФ был специализированным фондом, созданным в РФ в начале 1990 годов. Идеей создания была попытка оказания помощи населению в виде приватизационных чеков (ваучеров) с целью дальнейшего управления активами фонда. На тот момент, в период крайней экономической нестабильности, ненадежности банков и всей системы в целом это была, пожалуй, единственная возможность инвестирования для населения.

К сожалению, экономическая безграмотность и дезориентация населения на фоне общих событий привела к тому, что большая часть ваучеров была использована неправильно или вовсе обменена на бутылку водки. Даже те ваучеры, которые были вложены в фонды, в редком случае принесли достойную прибыль за редким исключением. Например, крупный фонд «Держава», в который вложили свои ваучеры многие семьи, обанкротился в 2009 году, а все вложения в этот фонд были потеряны.

Тем не менее, до сих пор существуют ЧИФы, открытые в начале 90-х, некоторые из них даже выплачивают дивиденды, но стоимость ценных бумаг этих фондов незначительна. К примеру «МН-фонд» или «Альфа-Капитал», который превратился в ПИФ, хотя и со смешной ценой одного пая в 120 рублей.

О преимуществах и недостатках ЧИФ говорить нет смысла. 99% инвесторов в итоге остались с вот такими сертификатами вместо реальных денег без возможности выручить за них хоть какие-то деньги.

Как выбрать фонд для инвестирования

Определить сумму, которую вы готовы внести в виде инвестиции

Если она значительная и исчисляется десятками или сотнями тысяч долларов, то ограничений в целом не возникнет. Можно инвестирования практически в любой фонд, который не требует подтверждения квалификации профессионального инвестора.

При еще более высоких суммах имеет смысл получить статус квалифицированного инвестора, а с ним и доступ к венчурным и хэдж-фондам.

Если же сумма скромная, то и количество вариантов значительно уменьшится.

Срок, на который вы готовы инвестировать

Фонды — это, как правило, долгосрочные инвестиции, и на этот срок вы не должны испытывать недостатка в деньгах на жизнь.

Если средства могут потребоваться в любой момент, лучше выбирать ликвидные фонды ETF. Вы будете иметь возможность продать их при открытии сессии на бирже.

Если же вы пытаетесь уменьшить потери от инфляции и накопить на что-то конкретное, то лучше использовать фонды менее ликвидные, но с потенциалом роста. К пирмеру, это могут быть фонды IT либо жилищные, а при возможности – венчурные. Это инвестиции на срок от нескольких лет.

С точки зрения консервативности наиболее актуальными и рекомендуемыми для новичков будут ПИФы. Да, доходность зачастую будет оставлять лучшего, но чаще всего она будет положительной и перекроет инфляцию.

Репутация и условия

Одним из наиболее важных критериев отбора должна быть лицензия. Все фонды на территории РФ подлежат обязательной регистрации и имеют лицензию профессионального участника рыночных взаимодействий. Данная лицензия выдается ЦБ РФ и записывается в реестр.

ВАЖНО! В последнее время под видом крупных инвестиционных фондов активизировались мошенники, нагло ворующих деньги у доверчивых граждан.

Не поленитесь изучить рейтинги от независимых агентств и форумов, отзывы в сети.

Обращайте внимание на срок жизни фонда. Молодые фонды с целью привлечения инвестиций могут вести довольно агрессивную политику для получения хорошей статистики. Следовательно, необходимо детально изучить графики и статистику роста фонда с момента его основания.

Также стоит изучить условия фонда: скидки и льготы, всевозможные плюшки, стоимость минимальной доли.

Выбирайте тщательно и обязательно несколько фондов. Диверсификация рисков внутри фонда не дает гарантий, что этого окажется достаточно. Инвестируя в несколько разных фондов, вы дополнительно снизите риск потерь.

Инструкция по выбору на примере

При выборе фонда необходимо выяснить актуальность, востребованность и высокий потенциал роста акций компаний, и прочих ценных бумаг, которые входят в данный фонд. Рассмотрим логику выбора фонда на примере.

В свете активно развивающегося сектора IT, увеличения закупок оборудования для майнинга и новых видов вычислительной техники еще в 2019 году были разговоры о том, что рынок полупроводников будет расти. Сейчас у компаний-производителей чипов заказы при 100% загрузке производства выкуплены до 2022 года. Не хватает мощностей, чтоб закрыть весь потребительский спрос. Дефицит вызывает рост цен. Простой обыватель мог это заметить из-за подорожания смартфонов, видеокарт и даже телевизоров — иногда в 3 раза. Рост цен прямо или косвенно влияет на рост и капитализацию определенных компаний, которые выпускают данную продукцию.

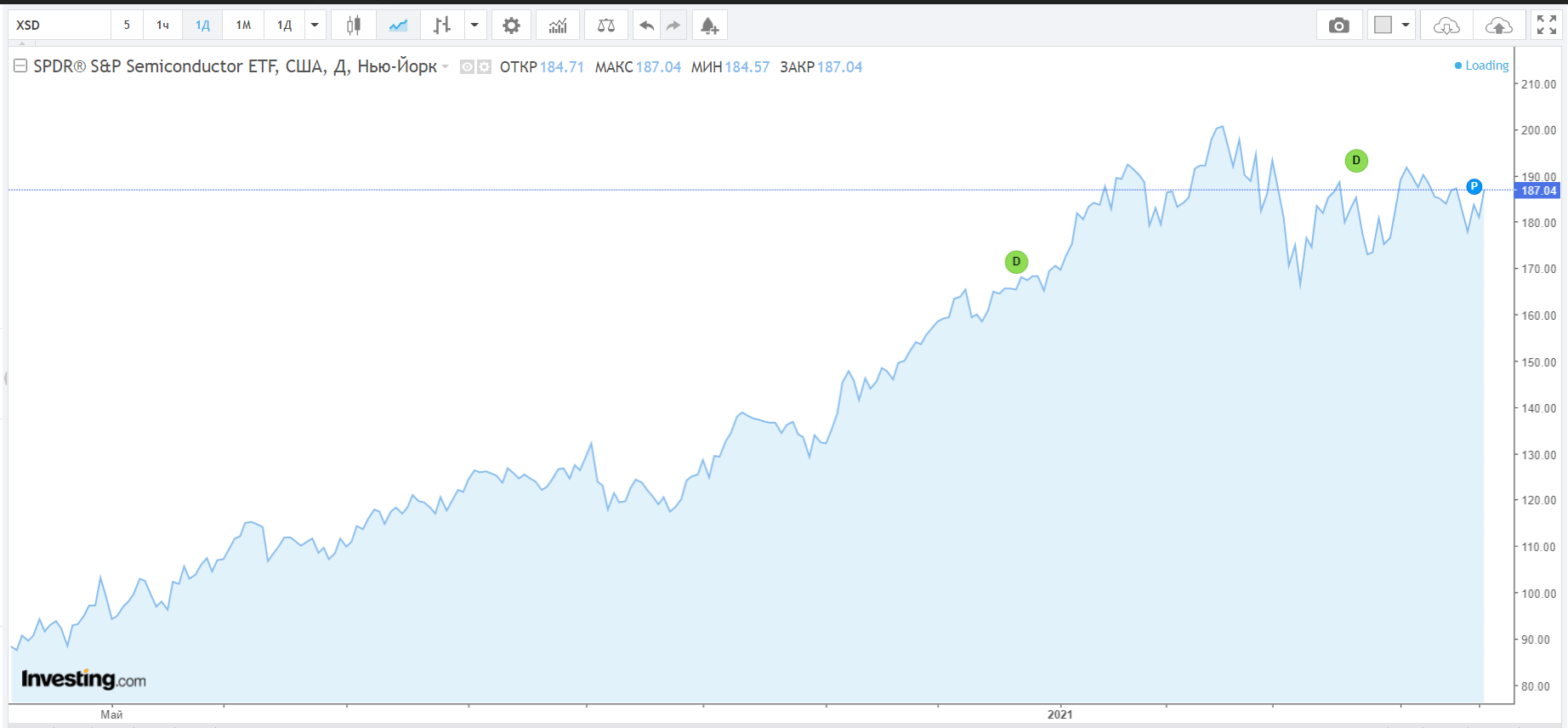

Рассмотрим SPDR® S&P Semiconductor ETF (XSD). Данный фонд ETF как раз отслеживает сегмент полупроводников и, используя стратегию выборки, вкладывает не менее 80% своих активов в ценные бумаги индекса в этом сегменте. Кстати, редкий случай, когда фонд не диверсифицирован.

За последний год стоимость бумаг фонда выросла со $140 до $187 или на 28%. При этом фонд 2 раза выплатил небольшие дивиденды всем инвесторам. Особенность большинства фондов в том, что они не платят дивиденды — профиты идут в развитие фонда. То, что фонд немного порадовал инвесторов, означает, что дела идут весьма неплохо.

Как и когда фиксировать прибыль

За редкими исключениями фонды реинвестируют прибыль в собственный рост, за счет чего растет стоимость их пая. То есть рассчитывать на дивиденды при покупке пая не стоит. Акции фонда можно сравнить с ростовыми акциями компаний, которые, как и фонды, предпочитают вкладывать в собственное развитие вместо выплаты дивидендов.

В чем тогда смысл для инвестора?

Представим, что фонд получил крупную сумму дивидендов, распределил ее по своей структуре и дополнил количество инструментов и акций по портфелям. Инвестор видит рост, но сам он дивиденды не получает.

Итоговую прибыль инвестор получает при продаже паев или акций фонда. При этом, для РФ, если инвестор являлся держателем акций фонда более 3 лет, то он не уплачивает налог на прибыль. Если меньше 3 лет — он оплачивает налог на прибыль в размере 13% от фактической прибыли.

К сожалению, сложно предугадать по истории, насколько вырастет капитализация фонда через год или два. Поэтому имеет смысл распределять свои капиталы в разные наиболее перспективные (в долгосроке) фонды.

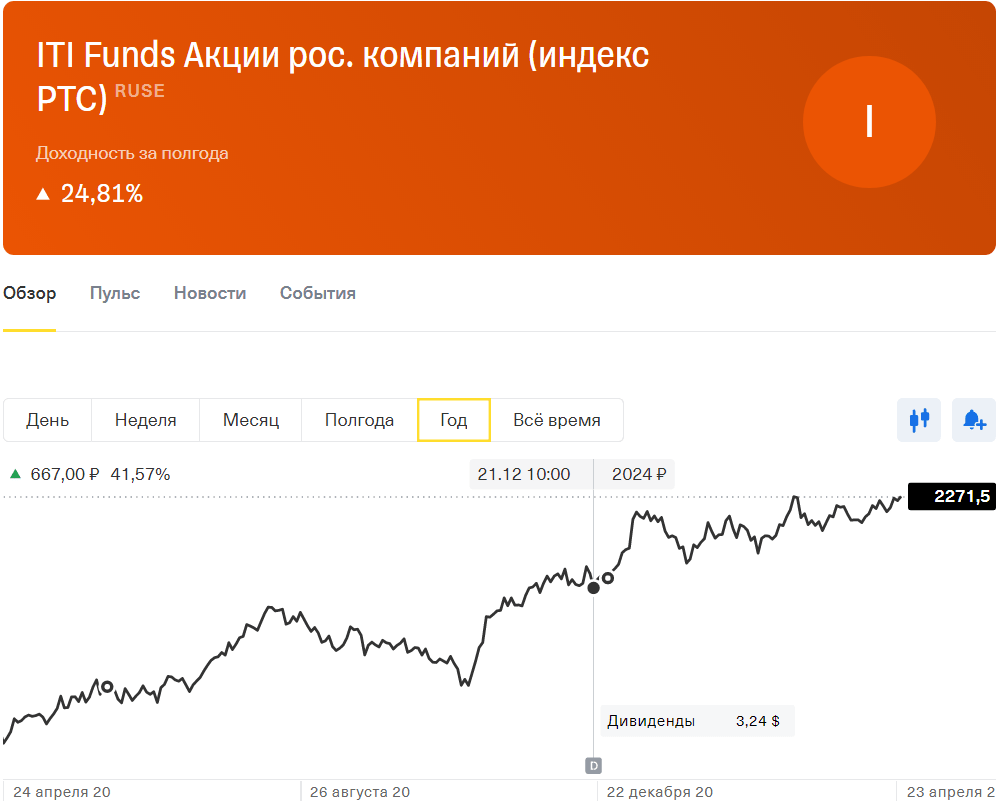

Разберем на примере российского биржевого индексного фонда RUSE (RUSsian Equities). В его состав вошли крупнейшие компании РФ, в лице Газпрома, Сбербанка, Лукойла, Яндекса, Роснефти, Норильского Никеля и других, не менее важных. Торгуется он на Московской и Лондонской биржах. За счет серьезного роста в конце 2020 года фонд выплатил (впервые за всю историю) дивиденды всем своим инвесторам в размере $3,24 за акцию, что является приятным бонусом. Но главное не в этом.

Фонд за полгода вырос на 25%, а за год стоимость одной акции данного фонда выросла с 1600 рублей до 2272, что составляет более 42%. При желании клиент может продать свою долю этого фонда. В этом случае его брокерский счет пополнится.

Допустим, инвестор приобрел активы фонда в размере 10 шт по 1600 руб., затратив 16 000 руб. И спустя год он решает закрыть прибыль, продав активы по цене 2270 руб. В таком случае его прибыль составит 2270*10-16000=6700 руб. Из этой суммы он обязан заплатить налог 13%. 6700*13%=871 руб. Налог на дивиденды снимается с инвестора автоматически. То есть по акциям чистая прибыль составляет 6700-871=5829 руб. И по дивидендам прибыль грубо составила около 2000 рублей после вычета налога (10 акций*$3,2 в дивидендах).

Итоговая чистая прибыль за год с вычетом всех налогов с вложения в фонд 16000 рублей по факту составляет 7800 рублей. А брокерский счет инвестора пополнился на 16000+7800=23800 рублей, которые он может инвестировать в новые фонды или акции.

Подведем итоги

Данная статья не призывает вас бросить все и с головой окунуться в мир инвестиций и фондов. Но то, что инвестиционный фонд является более выгодным способом защититься от инфляции и приумножить свои капиталы, чем банковский вклад – это факт.

Инвестировать в фонды однозначно стоит. Даже обычные биржевые трейдеры часть своих активов держат не только в акциях и облигациях, но и в фондах. Фонд создает некую подушку безопасности в портфеле, является более стабильным и надежным инструментом, чем торговля отдельными акциями.

Манеру инвестирования, стратегию и степень риска необходимо определять самостоятельно. Тут у каждого подход индивидуален. Есть трейдеры, которые держат до 70% активов в долях фондов, при этом торгуя оставшейся суммой.

Наиболее консервативный вариант — 50% фондов, 30% акций и 20% облигаций без активной торговли на любом шуме рынка. То есть долгосрочное вложение на несколько лет. Именно такой подход мы рекомендуем.

Самое важное: как бы не развивались события на рынке – ни в коем случае не поддавайтесь панике и не делайте необдуманных поступков. Решение необходимо принять на берегу, четко для себя составить план инвестирования и ни при каких обстоятельствах не пытаться вносить коррективы в моменты просадок и потерь. Если же такие решения принимаются, то они должны быть взвешенными и объективными, с полным осознанием последствий.

Источник https://yango.pro/blog/esg-khayp-ili-vozmozhnost-dlya-investorov/

Источник https://ru.brokers.best/schools/investment-funds.html

Источник

Источник