Что такое прямое инвестирование?

Содержание статьи

Что такое прямое инвестирование?

Классический способ сохранить деньги-это открыть банковский депозит. Если вы обращаетесь в кредитное учреждение в качестве инвестора, затем осуществляют финансовые инвестиции.

Этот тип инвестиций означает, что средства инвестируются в:

- Акций;

- Облигаций;

- Законопроект;

- Депозиты и прочие финансовые активы.

Таким образом, вы становитесь участником купли-продажи ценных бумаг или любой сертификат. В этом и кроется сущность финансовых инвестиций.

Если инвестор решил вложить деньги в недвижимость, он станет участником реальных инвестиций. Он вкладывает деньги в крупные объекты.

Инвестирование подразумевает существование таких объектов:

- Оборудования;

- Зданий, сооружений;

- Текущих и внеоборотных активов компании;

- Основной капитал и так далее.

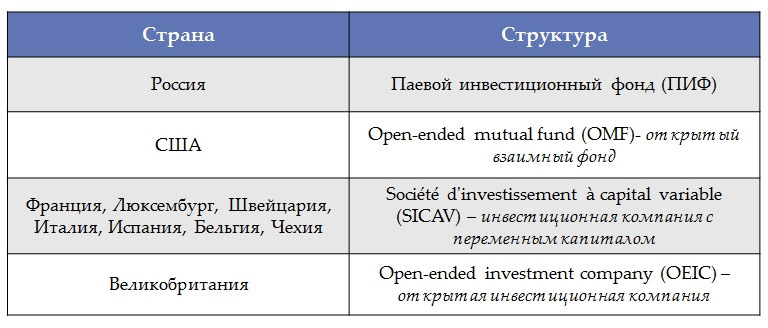

Второй тип инвестиций означает наличие большого количества от собственника и длительный процесс. Если счет открыт, например, в паевой инвестиционный фонд, доля инвестора будет мала из-за большого количества участников. Финансовых вложений не требуют больших субсидий, если только по личной просьбе вкладчика.

Цели прямых инвестиций

Прямое инвестирование представляет собой покупку части предприятия, которая составляет не менее 10%. Цели прямых инвестиций:

- контроль над работой компании;

- участие в управлении фирмой;

- прибыль от хозяйственной деятельности

Прямые вложения осуществляются физ. лицами или организациями – фондами, кредитно-финансовыми учреждениями, инвестиционными компаниями. Основная заинтересованность инвестора – получение сверх-дохода через несколько лет от продажи своей доли в фирме стратегическим партнерам или менеджерам предприятия.

Прямые инвестиции

30 октября 2016

Финансовый эксперт с высшим экономическим образованием по специальности «Экономист-менеджер». Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Инвестировать — значит вкладывать денежные средства в недвижимость, ценные бумаги, проекты, в общем, во все, что может приносить прибыль.

Однако, иногда инвесторы предпочитают принимать непосредственное участие в развитии того или иного проекта или компании, и на этот случай стоит обратить внимание на прямые инвестиции.

Чаще всего под прямыми инвестициями принято понимать покупку доли в уставном капитале общества или контрольного пакета акций, с приобретением которых инвестор становится учредителем или представителем совета директоров компании.

Иными словами, физическое, юридическое лицо или иная зарегистрированная в установленном порядке российская или зарубежная организация, имеющие достаточный капитал для вложения, приобретает право принимать решения по ключевым вопросам управления, организации, финансирования и иным сферам деятельности предприятия.

Доля прямых и портфельных инвестиций

Существует понятие прямых инвестиций. Название связано с тем, что они сосредоточены на одном объекте. Например, вы хотите купить контрольный пакет акций в одной компании с целью дальнейшего управления. В этом случае вы не обращаете внимание на другие инвестиционные инструменты. У вас есть определенный порядок действий, которому вы будете следовать на протяжении всего процесса инвестирования.

Прямые инвестиции с целью получить какой-то предмет. Здесь вопрос не о доходах. Их расчете учитывается только после положительного результата вложения.

Осуществление портфельных инвестиций означает разделение средств между несколькими источниками дохода. Вы инвестируете в конкретный большой объект, и сразу в несколько различных акций.

Например, 30% в акции, 70% облигаций. Основной целью инвестора в этом случае будет получать максимальный доход с их сделок. Ряд инструментов для вложений – это портфель, состоящий из разных частей.

Существует несколько критериев, по которым можно определить, какой тип инвестиций-это инвестиции:

- Сумму инвестиций. Чаще всего, объем прямых инвестиций означать большие вливания;

- Инструмент. Портфельные инвестиции-это инвестиции в ценные бумаги, в то время как прямые инвестиции, направленные на различные источники доходов, в том числе акций общества;

- Прибыли. Его ценность в портфеле инвестиций уступает прямым;

- Период. Портфельные инвестиции могут быть краткосрочными, даже небольшое количество сделок может приносить доход, после получения, вы будете продавать свой инвестиционный портфель. Прямые инвестиции могут окупиться за несколько лет и только после завершения намеченного проекта. Второй тип инвестиций-это дольше и сложнее процесс, в результате сделки, которая может не проявляться в течение короткого времени;

- Ликвидность. В случае портфеля, его можно сразу же продать другому инвестору или более. Это происходит в считанные минуты. В обмен на полученные средства, вы сможете сформировать новый пакет инвестиций. Прямые инвестиции не означает смены собственника. Пока существует проект, вы несете ответственность за свои собственные ошибки и инвестиционного процесса. Привлечение прямых инвестиций – длительный процесс, не всегда ведущих к успеху;

- Отступление от рабочего процесса. Инвестор вкладывает деньги в портфель может легко заниматься своими делами, а не вникать в специфику работы биржи. Он может приостановить сделку и дождаться лучшего случая. Существует также возможность мониторинга сделок через финансового посредника. В этом случае, вам не нужно смотреть на биржу, будет делать все для вас персональный менеджер. Прямой инвестор не может оторваться от проекта в любой момент. Он контролирует каждый этап процесса участвуют в нем активно, и он разрабатывает определенные улучшения. Отсутствие внимания с его стороны может привести к невозможности осуществления планов;

- Управление компании. Доля портфеля ценных бумаг инвестора любой компании настолько мала, что не дает ему права участвовать в деятельности управления. Цель портфельного инвестиционного дохода. Прямой инвестор в связи с большой долей могут участвовать в процессе управления.

Прямых инвестиций требует от инвестора больших сумм и больших целей. Вливая деньги в каком-нибудь большом проекте, вы не будете получать доход в первые несколько лет. В это время, могут потребоваться дополнительные инвестиции.

Чаще всего некоторые компании и становится участником прямых инвестиций. Например, его целью является захват другого более мелкие компании. Покупка контрольного пакета акций в течение определенного периода, вкладчик получает право участвовать в собраниях общества и предложить свои идеи или направления для дальнейшего развития компании.

Если такой инвестор вкладывает деньги в недвижимость на стадии проекта, он также становится владельцем будущего здания и сможете продать помещения, офисы в здании по самостоятельно установленным ценам. Если на начальном этапе у инвестора не хватает сбережений, процесс будет долгим. Первая прибыль может появиться только через десять лет.

Кроме того, прямой инвестор может только быть опытный менеджер, который уже имеет опыт инвестиций и знаю, с какими трудностями ему придется столкнуться. Если они уже реализовали несколько крупных проектов, реализовать новые не будут для него некоторую новизну.

Те, кто не может позволить себе прямые инвестиции, прибегая к портфолио. Это гораздо проще и не требует дополнительных больших затрат от владельца капитала. Существование посредников делает этот процесс еще более привлекательным.

Если у вас есть обширные знания в отношении фондовых рынках, он может инвестировать самостоятельно. Различные графики, формулы, анализ экономической и политической ситуации в стране – все это должно быть в службе вкладчика.

Незнание этих особенностей торговли не запрещаю тебе быть инвестором. Вы можете нанять частный консультант, представляющий одну из брокерских фирм. Она без вашего участия будет справляться со своей задачей и, скорее всего, принесет вам стабильный доход в течение всего срока действия договора.

Небольшую сумму на рынок позволяет инвестировать с минимальными вложениями. Выделения своих средств между несколькими ценными бумагами, вы можете получать доход от каждой акции собирали портфель. Ряд инструментов для торговли вы можете собрать сами, или ориентируясь на предпочтения консультанта.

Совмещая все вышеуказанные данные, можно выделить много преимуществ портфельного инвестирования для инвестора, не имея большой суммы:

- Пассивные инвестиции. Вам не нужно каждый день отслеживать статистику сделок – это работать специалист. Вы только отдаете свои деньги, и в конце определенного периода, взять их. В данном случае, примеры портфельных инвестиций для самостоятельного крепления могут включать в себя пакеты депозит, ПИФы и государственные облигации, или передавать свой аккаунт в руки консультанта;

- Не нужно заниматься делами компании, который выпустил ценные бумаги. Средний человек-это ни к чему. Вы сможете получать свой доход и управлять фирма-держатель контрольного пакета акций;

- Риск потери инвестиций сводится к нулю. Ваш портфель диверсифицирован, то есть распределены между ценными бумагами различных эмитентов. Прямые инвестиции имеют больший риск потери крупных сумм в случае неудачного запуска проекта. Портфельные инвестиции в организации, чтобы минимизировать риск потери капитала фирмы;

- Легко платить налоги. Если вы не снимете денежные средства с брокерского счета и использовать их для дальнейших инвестиций, а также любые платежи в налоговую службу для реализации не надо. Обязательный платеж допускается только в случае окончательного изъятия средств или всю сумму. Если вы воспользовались услугами управляющей компании, то это будет налоговым агентом.

Еще по теме Отличия созамщика от поручителя

Чем отличаются прямые и портфельные инвестиции?

Эти два понятия очень часто путают, поэтому их суть необходимо уяснить раз и навсегда. Тем более что в этом нет ничего сложного. Как правило, под прямыми инвестициями подразумевается вложение денег в капитал определенной компании. Чаще всего подобные предприятия имеют непубличный статус и характеризуются низким уровнем ликвидности. Преследуемая при этом цель – получение дохода в среднесрочной перспективе, а также передача прав на участие в процессах управления предприятием.

Прямые и портфельные инвестиции имеют главное ключевое различие. Факт прямых инвестиций позволяет руководству компании, в которую вкладываются деньги, получать всестороннюю помощь от лица инвестора. Речь идет о стратегическом управлении, развитии финансовой составляющей, повышении уровня прозрачности деятельности предприятия. Портфельные же инвесторы занимают преимущественно пассивную позицию, поскольку стараются приобретать миноритарные пакеты ценных бумаг у публичных компаний.

Прямые и портфельные инвестиции в России сегодня характеризуются снижением уровня притока капитала. При этом ценные бумаги многих компаний, в условиях кризиса, становятся более доступными, что, по мнению многочисленных успешных инвесторов международного уровня, является более чем благоприятным периодом для удачных вложений.

Иностранные портфельные инвестиции

Возможно, с целью вложений является применение не только в российских прямых и портфельных инвестиций, но и иностранных.

Владелец капитала, вы должны быть очень осторожны и опираться на следующие принципы:

- Осведомленность о деятельности иностранных корпораций. Это, как правило, менее подвержены влиянию экономических событий, и часто приносят гарантированный доход. Важно понимать, как работает компания и оценить прогнозы его дальнейшего развития. Успех прямых иностранных инвестиций полностью зависит от этого пункта;

- Правильный выбор страны для инвестиций. Вы должны понимать, что не все страны имеют стабильное положение в мире. Зависит от внутренней экономики и производства;

- Знание функционирования самого рынка. Волатильность может отличаться от российской. Принцип работы также имеет свои особенности, которые нужно привыкнуть.

Прямые иностранные инвестиции (ПИИ) – это покупка части компании, расположенной в одном государстве, некоторым субъектом, находящимся в другой стране. ПИИ делятся на два вида:

входящие

исходящие

На примере России входящие инвестиции – это поступления финансов в компании страны от иностранных инвесторов, а исходящие – это вложение российских денег за рубеж.

Прямые иностранные инвестиции в России сокращались с 2013 года из-за геополитической напряженности между Россией, Украиной и Западом. Хотя в 2020 году объем прямых инвестиций вырос до 32,5 млрд. $ США, в 2020 году он снова сократился до 28.6 млрд. За 2018 год прямые зарубежные инвестиции составили лишь 8,8 млрд. $, что является самым низким показателем с 2003 г. — за исключением 2015 года, начавшегося с мощной девальвации рубля.

С оттоком средств из России ситуация аналогична — максимум зафиксирован в том же 2013 году, а в 2014 после «крымской весны» с заграничным размещением капитала возникли некоторые трудности. Как видно, в последние 10 лет исходящий объем прямых инвестиций из России заметно превышает входящие ПИИ. По данным ЮНКТАД (United Nations Conferenceon Tradeand Development – орган Генеральной Ассамблеи ООН), Россия входит в 20-ку стран-лидеров по исходящим инвестициям. Снятие санкций может способствовать как притоку иностранного капитала в страну, так и оттоку из России, но пока это вопрос будущего.

Основными инвестиционными партнерами России являются:

- Кипр

- Люксембург

- Нидерланды

- Багамские и Бермудские острова

- Ирландия

- Великобритания

Основные секторы иностранных вложений в Россию:

- добыча полезных ископаемых

- производство

- автосервисы

- финансовая и страховая деятельность

- операции с недвижимостью

добыча полезных ископаемых, металлургия, химическая промышленность, нефтегазовая отрасль. Большинство инвестиционных договоров носит закрытый характер и несомненно, что часть средств выводится в офшоры с целью уклонения от уплаты налогов. И несмотря на объявленную амнистию капитала, мало кто торопится этот капитал возвращать.

Предприятия, образованные за счет прямых иностранных инвестиций, могут быть созданы в форме:

- дочерней компании – зарубежному инвестору принадлежит более 50% общего капитала фирмы;

- ассоциированной фирмы – зарубежный инвестор имеет менее 50% капитала предприятия;

- филиала – фирма на 100% принадлежит зарубежному инвестору

Большая часть ПИИ делается через фонды прямых инвестиций (ФПИ), которые аккумулируют финансы физ. лиц и инвестиционных компаний для покупки части предприятия.

Отличие прямых и портфельных инвестиций

Принципиальным отличием прямых от портфельных инвестиций является их возможность влиять на деятельность компании.

Разделение инвестиций на две группы (прямые и портфельные) – это, конечно, условность.

Прямые инвестиции позволяют управлять деятельностью, портфельные – нет.

Иногда даже 10% уставного капитала достаточно для руководства крупным предприятием (вспомним пример выше, когда корпорация разделена между множеством мелких инвесторов).

Портфельное инвестирование в статусный капитал компании позволяет иметь стабильный пассивный доход, по сути не вмешиваясь в деятельность фирмы. Портфельные инвестиции: достоинства и стратегии планирования, а также расчет доходности вложений.

О денежных инвестициях в золото читайте тут. Потеряло ли золото актуальность в наше время?

Гарантировать быстрые доходы от инвестиций не может никто, поэтому когда вы инвестируете под высокий процент, риск потери капитала велик и не приветствуется многими опытными инвесторами. Здесь https://businessmonster.ru/investitsii/pod-vyisokiy-protsent.html все о данном виде вложений и советы инвестору.

Какие виды инвестиций в соответствии с условиями

Все инвестиционные фонды подразумевают период, в течение которого владелец не будет вынимать деньги из оборота. В зависимости от этого, есть инвестиции, краткосрочные, среднесрочные и долгосрочные.

Самый короткий инвестиционный срок – несколько часов. Это возможно с портфельных инвестиций. Сделки купли-продажи акций может иметь место каждую секунду. Наблюдая за процессом волатильности, вы можете выбрать наиболее благоприятный момент для продажи ценных бумаг. Процесс занимает всего пару часов. Краткосрочные инвестиции обычно длятся более шести месяцев.

Следующий срок их средства на инвестиционные цели превышает шесть месяцев и заканчивается в год. Если вы продадите свой пакет после 8 месяцев, вы являетесь членом среднесрочных инвестиций. Этот способ крепления является наиболее распространенным среди институциональных инвесторов. Чаще всего брокерская компания заключает договор с новым клиентом на срок один год. Эти инвестиции ничем не отличается от банковского вклада.

Длительный срок инвестирования неограниченные сроки. Вы можете получить первую прибыль через год, а может через несколько десятилетий. Последний вариант является более подходящим для инвестирования государственных учреждений. Все виды прямых инвестиций являются примерами долгосрочных инвестиций, когда проект окупается за несколько лет.

Экономический эффект прямых инвестиций

Инвестиции сильно влияют на экономику принимающего предприятия и государства, так как они создают конкурентные преимущества для компаний.

Положительный эффект прямого инвестирования в экономике:

- внедрение современных технологий производства;

- ускорение роста ВВП;

- создание новых рабочих мест за счет роста компаний;

- получение новых налоговых платежей в бюджет;

- укрепление международной торговли

Привлечение прямых инвестиций позволяет компаниям получить дополнительное финансирование для развития без банковских кредитов и эмиссии акций. Фактически эти деньги , при этом не происходит размытие акционерного капитала. На фондовом (вторичном) рынке эмитент обычно привлекает средства через выпуск облигаций, что сохраняет текущее количество акций и долю акционеров.

Среди негативных последствий входящих ПИИ можно выделить:

- потеря контроля со стороны принимающего государства над частью национального производства;

- зависимость национальной экономики от решений, принимаемых иностранными инвесторами;

- оттеснение внутреннего капиталовложения;

- ухудшение платежного баланса принимающей страны

Помимо этого, иностранные компании внедряют новые технологии. Из-за этого предприятие получает конкурентные преимущества и вытесняет с рынка другие отечественные фирмы.

Так как иностранный инвестор вправе влиять на управление компанией, куда он вложил финансы, многие страны ограничивают сектора экономики, в которые можно привлекать инвестиции из-за рубежа. В большинстве государств запрещено привлечение зарубежных финансов в национальную оборону, почтовую службу, образование, производство вредной и загрязняющей экологию продукции.

Любая страна вправе установить собственные ограничения по привлечению прямых зарубежных инвестиций. Например, в Китае помимо вышеперечисленных сфер запрещены иностранные вложения в медицину, рыбалку, производство электроэнергии, а также в предприятия, влияние на которые может поколебать монополию на политическую власть.

Как еще разделяются по видам инвестиций

В зависимости от того, какой доход вы хотите получить от своих инвестиций, ваши инвестиции могут быть:

- Консервативны. Наиболее распространенным типом вложений. Это означает минимальный риск и низкая доходность. Это вложения в банковский депозит или государственных ценных бумаг – облигаций. Риск потерять вложенные деньги настолько минимальный, что инвестор даже не учитывать. Например, потеря денег в ловушке в банковский депозит, угрожает, что если банк обанкротится. Таким образом, организации хранить свои сбережения лучше выбирать грамотно и тщательно. Доходность таких инвестиций минимален, потому что она подразумевает инвестирование в рискованные проекты;

- Умеренный. Средний риск и высокий доход. Это инвестиционный портфель, процент рискованных и надежных ценных бумаг. Например, часть денег вложена в государственные облигации, и другие в акции голубых фишек. Здесь доход выше за счет операций с акциями;

- Агрессивный. Большая часть портфеля инвестируется в рискованные проекты. Инвестор часто меняет инструментами вложений с целью получения максимального дохода. Этот вид инвестиций подразумевает возможность потерять все вложенные средства и получить высокую прибыль.

Еще по теме В какую недвижимость выгодно инвестировать?

Фонды прямых инвестиций

ФПИ (его еще называют фондом частного капитала) – это компания, созданная для вложения денег частных инвесторов в развитие коммерческих предприятий. ФПИ похож на венчурный фонд, хотя есть некоторые различия: например, пайщикам ФПИ запрещено быть учредителями компаниями. Фонд концентрируется на стадии развития уже существующего бизнеса, причем не обязательно быстрорастущего и связанного с высокими технологиями, как у большинства венчурных проектов.

Фонды прямых инвестиций образуются в форме общества или товарищества с ограниченной ответственностью. Срок действия таких фондов обычно составляет 10 лет, с возможностью ежегодного продления. ФПИ бывают двух видов:

- традиционные – все лица вкладывают финансы на равнозначных условиях

- асимметричные – для каждого инвестора определены индивидуальные параметры возвратности

Фонд частного капитала находится под управлением специалистов по инвестициям – генерального партнера (GP). Этот партнер привлекает финансы от институциональных пенсионных фондов, страховых компаний, иных коммерческих предприятий, а также капитал физ. лиц. Генеральный партнер наделен большими полномочиями по инвестированию и контролю над делами фонда, но в то же время у него есть определенные ограничения в осуществлении вложений по типу, размеру или их географической направленности.

В России преобладают ФПИ с государственным участием. Именно госструктуры играют ключевую роль в привлечении капитала для реализации крупных коммерческих проектов. Крупнейшим фондом в РФ является РФПИ (Российский фонд прямых инвестиций). Компания была образована в 2011 году с целью развития инвестиционного рынка.

Российские фонды нацелены на привлечение денег, в том числе и от иностранных инвесторов, в экономику России. ФПИ России вкладывают финансы в развитие регионов, строительство инфраструктуры, высокие технологии и импортозамещение. Примеры крупных фондов прямых инвестиций:

- Troika Capital Partners

- Alfa Capital Partners

- Baring Vostok Capital Partners

Виды прямых инвестиций

Прямые иностранные инвестиции делятся на исходящие, то есть прямые инвестиции, осуществлённые субъектами данной страны за рубежом, и входящие, то есть прямые инвестиции, осуществлённые иностранными инвесторами в данной стране. Соотношение входящих и исходящих инвестиций показывает международную инвестиционную позицию страны. Например, данные по США показывают, что эта страна является нетто-экспортёром прямых инвестиций, то есть объём инвестиций, вложенных американскими компаниями за рубежом, превышает объём инвестиций иностранных компаний в США.

Прямые иностранные инвестиции в США:’[3]:

| Период | Исходящие прямые иностранные инвестиции | Входящие прямые иностранные инвестиции | Баланс |

| 1960-69 | $ 42.18 млрд | $ 5.13 млрд | + $ 37.04 млрд |

| 1970-79 | $ 122.72 млрд | $ 40.79 млрд | + $ 81.93 млрд |

| 1980-89 | $ 206.27 млрд | $ 329.23 млрд | — $ 122.96 млрд |

| 1990-99 | $ 950.47 млрд | $ 907.34 млрд | + $ 43.13 млрд |

| 2000-07 | $ 1,629.05 млрд | $ 1,421.31 млрд | + $ 207.74 млрд |

| Итого | $ 2,950.69 млрд | $ 2,703.81 млрд | + $ 246.88 млрд |

Портфельных инвестиций и объекты инвестирования

В зависимости от того, что средства инвестора используются для получения дохода, типы портфеля инвестиций на основе долевых инвестиций в:

- Денежный рынок. Здесь вы можете выбрать несколько интересных валютных пар на разницу в цене, который вы можете получить доход. Данный вид инвестиций часто является краткосрочным;

- Государственные ценные бумаги. Это облигации разных выпусков, которые имеют небольшую доходность и долгосрочный характер;

- Частным ценным бумагам или финансовым портфелем инвестиций. Средства инвестируются в акции различных эмитентов, и предположим, краткосрочный характер с большим доходом. Если вы инвестировать в голубых фишек (самых крупных и известных компаний), можно получить стабильный доход. Инвестирование в акции, в первую очередь, выданной новых фирм, сопряжен с рисками и неопределенностью доходов. Если одна из этих компаний получит успех на рынке, ее акции сильно подорожают в цене за короткий период времени.

Рынок ценных бумаг и его особенности

Финансовый рынок представляет собой часть национальной экономики. Он обеспечивает взаимные расчеты между субъектами отношений на всех этапах воспроизводственного процесса. С помощью рынка финансов осуществляется движение денег и капитала. Фондовый рынок является частью это системы, однако, он формируется относительно выпуска и оборота ценных бумаг.

Как часть финансовой структуры, фондовый рынок выполняет функции общерыночного и частного характера, к которым относят:

- Аккумулирование финансовых средств и капитала.

- Распределение финансов в зависимости от потребностей рынка.

- Стимулирование инвестиционной деятельности, преобразование накоплений в активы.

- Привлечение дополнительных средств в производство.

- Формирование непроизводственной части прибыли компаний.

Замечание 1

Объектом рыночных отношений является ценная бумага. Она представляет собой документ, подтверждающий имущественные права своих владельцев. Ценная бумага имеет двойственную природу. С одной стороны, она выступает объектом прав, с другой стороны, сама по себе не несет никакой ценности.

Готовые работы на аналогичную тему

- Курсовая работа Прямые и портфельные иностранные инвестиции 490 руб.

- Реферат Прямые и портфельные иностранные инвестиции 260 руб.

- Контрольная работа Прямые и портфельные иностранные инвестиции 220 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

История создания и развития мирового рынка ценных бумаг насчитывает более четырехсот лет. За это время сложились разнообразные формы и виды фондовых инструментов, а также фондовых рынков. К наиболее известным относят первичный рынок или рынок, на котором происходит первая реализация ценных бумаг эмитентов. Как правило, торговля ведется в номинальных ценах. Рыночные цены складываются на вторичном рынке, где осуществляется оборот всех существующих видов фондовых инструментов. Организованный рынок отличается следованием установленным законодательным нормам. Здесь обеспечивается доступ к услугам профессиональных участников отношений, а также соблюдаются гарантии исполнения прав всех сторон сделки. Неорганизованный рынок складывается под влиянием взаимодействия участников, не прошедших отбор на организованные торговые площадки. Обычно это дилеры, осуществляющие взаимодействие друг с другом на договорной основе.

Как привлечь прямые инвестиции?

Для получения инвестиций от ФПИ или частного инвестора собственнику компании необходимо:

- определить часть фирмы, которую он готов отдать прямому вкладчику. Некоторые фонды готовы вкладывать деньги только при получении доли в бизнесе не менее 50%;

- составить бизнес-план – в нем указываются конкретные направления деятельности, на развитие которых будут потрачены деньги, а также просчитан финансовый эффект от вложений;

- нанять квалифицированных сотрудников – инвестор может участвовать в бизнес-процессах, но чаще фонды лишь контролируют деятельность компаний. Непосредственное оперативное управление осуществляется наемными менеджерами, поэтому инвестор должен быть уверен в компетенции персонала в вопросах реализации стратегии развития предприятия.

Владелец принимающей компании может обратиться за прямыми вложениями к ФПИ или привлечь деньги физ. лица. У частных лиц обычно более лояльные требования к предприятию. Одновременно с этим от взаимодействия с физ. лицами компания получает только дополнительное финансирование, без внедрения передовых технологий.

ФПИ выдвигают требования к области, в которой функционирует компания, рентабельности вложений, безубыточности, ежегодному росту стоимости. Например, российский инвестиционный холдинг «ФИНАМ» вкладывает по большей части в компании высокотехнологичной сферы, индустрию развлечений и торговые розничные предприятия.

Привлекая прямые иностранные инвестиции, компания компенсирует нехватку внутренних источников средств, получает конкурентные преимущества и новые рынки сбыта. Прямые инвестиции помогают развивать экономику принимающей страны. Благодаря их положительному влиянию в последние годы наблюдается тенденция к росту прямых вложений.

Как соотносятся между собой прямые и портфельные инвестиций?

В зависимости от целей инвестора существует три формы портфельных инвестиций:

- Нацеленные на рост. Эти инвестиции, заложенные в форме прямых инвестиций. Основной целью выделения средств является увеличение собственной доли в этой конкретной компании. Вы постепенно увеличиваете свой капитал, что увеличивает начальную часть приобретенных активов. Чем выше процент, тем быстрее вы сможете взяться за интерес руководства компании;

- Направленных на доходы. Это портфельные инвестиции, основной целью которого является получение максимальной прибыли с минимальными рисками. Вы покупаете, например, акции, чтобы продать их более выгодно. Ожидание увеличения стоимости ценных бумаг или других инструментов – это суть инвестиций в портфеле;

- Цель для роста и дохода. Это союз двух вышеперечисленных видов. Этот вид инвестиций является наиболее подходящим с точки зрения недопустимости потери средств на прямые инвестиции. Вкладчик кладет деньги в покупку оборудования для предприятия, что позволит в дальнейшем автоматизировать этот процесс. Чтобы иметь хоть какой-то доход, инвестор предпочитает построить портфель ценных бумаг ради стабильного дохода.

Что инвестиции окупились и принесли высокий доход, в то время как состав инвестиционного портфеля нужно обратить внимание на следующие показатели:

- Качество. Выбирая инструменты инвестирования, обратите внимание на Суть проекта, или эмитента ценных бумаг. Они должны быть истинными, то есть проект должен иметь под собой реальные основания, а не фантастикой, которой не суждено сбыться, а эмитент должен быть тщательно исследован (в том числе история ее становления и количество эмиссионных ценных бумаг);

- Надежность. Выбирайте только известные компании, в которой вы уверены. Ну если они существуют на рынке уже более пяти лет и развивается уверенными темпами;

- Доверьтесь профессиональным консультантом. Если вы не смыслите в инвестировании, это не стоит делать их самостоятельно. Вы только потеряете вложенные активы;

- Начиная с небольшого дохода. Начните с консервативным видом инвестиций. Если вы успешно сдадите этот шаг, вы можете пойти в умеренных инвестиций;

- Постоянство. Лучше, если доход стабильный, а не скачками. Это помогает в дальнейшей деятельности и не оставит вас без денег;

- Ликвидность. Выбирайте те активы, которые в любое время могут быть удалены. Портфельные инвестиции в акции, как хороший пример.

Инвестируете в актив (зачастую ценных бумаг), вы можете ознакомиться с ценами снижаться или увеличиваться. Это может быть из-за волатильности рынка. Этот показатель характеризует нормальное течение процесса покупки и продажи ценных бумаг участниками рынка.

Есть и другие факторы, способствующие изменению:

- Объектами портфельного инвестирования. Акции, облигации, фьючерсы, опционы – все эти активы и многие другие функции на рынке и изменение их стоимости в зависимости от эмитента, количество изданий или предметов в обороте;

- На деятельность эмитента. Разных местах по-разному воспринимается участниками рынка. Многие готовы вкладывать деньги в ценные бумаги нефтяных компаний, а на поддержку сельского хозяйства, не каждому по нраву;

- Ситуацию в стране. Кризис способствует снижение цен на большинство активов. И наоборот, когда дела компании за счет роста экономики находится на подъеме, стоимость активов увеличивается;

- Внутренней ситуации фирмы. Если компания испытывает некоторые трудности, это может повлиять на стоимость ее активов. Такая ситуация возникает в случае неудачных контрактов с партнерами и, как следствие, снижение репутации фирмы. Это приводит к оттоку покупателей акций и снижения их стоимости.

Еще по теме Чем проверка качества товара отличается от экспертизы

Если вы хотите стать портфельным инвестором, прохождение следующих действий:

- Заявление о целях инвестирования. Вы должны решить, какие инвестиции будут иметь бизнес – или малообеспеченных с высоким риском. Это влияет на вашу будущую прибыль. Если вы хотите иметь небольшой стабильный доход портфеля инвестиций, это одна цель, получить максимальную сумму в течение нескольких часов;

- Выбор стратегического направления (пассивные или активные инвестиции). Если вы хотите контролировать сделки, станет членом активного инвестирования. Когда вы переводите средства под управление другой компании, то этот вид инвестирования является пассивным;

- Изучение особенностей фондового рынка. Даже если все операции вы будете проводить специалист, чтобы знать некоторые важные составляющие этого процесса не будет лишней. Так что вы можете сделать свои собственные идеи в портфолио для утверждения консультанта;

- Оценка доходности портфеля. Вы должны понимать, как создается портфель ценных бумаг является эффективным. Если некоторые инструменты могут быть заменены в целях получить больше преимуществ, не следует пренебрегать;

- Технико-экономическое обоснование инструмента. В процессе инвестирования некоторые инструменты могут быть с низким уровнем дохода, они должны быть исключены из списка объектов для получения дохода. С этой целью необходимо регулярно пересматривать состав своего портфеля.

Портфельных инвестиций считается наиболее выгодным, чтобы получить средний доход. Риски сведены к минимуму из-за большого количества объектов инвестирования. Когда потери от одного инструмента, в то время как другие позволят вам сэкономить доход.

Однако, даже управление портфелем предполагает определенные риски:

- Неправильно собранный портфель. Если вы инвестируете только в рискованные ценные бумаги, то доходы могут не получить вообще. Необходимо объединить инвестиции таким образом, чтобы риск потери был минимальным;

- Момент входа в рынок. Если вы купили акции по высокой цене, а затем продать их без потерь вряд ли удастся. Главное правило инвестирования на фондовом рынке является покупка ценных бумаг в то время, когда другие продают. Это позволит нам приобрести активы по низкой цене;

- Темпы роста инфляции. Если вы выбираете консервативный вид инвестиций, повышение цен в стране может способствовать тому, что вы не выиграете;

- Активность в пределах эмитента. Некоторые компании, выпускающие ценные бумаги могут быть объединены в один, или, наоборот, выйти из общества в качестве независимого органа. В этом случае цена акций может резко измениться к лучшему, и поэтому выбрать для создания портфолио только проверенные корпорации;

- Излишняя эмоциональность инвестора. Вкладчик принимает активное участие в инвестиционном процессе должны опираться на холодный расчет по каждой сделке, а не на собственном опыте. Последний и наиболее часто может стать причиной потери средств, в результате чего возникает негативное впечатление на фондовом или валютном рынке.

Портфельные инвестиции — это вложения капитала (либо иных материальных ценностей), направленные на приобретение инвестором доли в хозяйственном обществе (если говорить о классификации таких обществ, принятой в России, то это может быть покупка доли в ООО, акций в АО или ПАО — по сути, также отражающих долю, но представляющих собой отдельный финансовый инструмент), облигаций либо иных активов хозяйствующего субъекта. Но в каких целях может задействоваться такой способ инвестирования?

Портфельные инвестиции осуществляются, как правило, в целях получения «пассивной» — не требующей участия от инвестора в управлении капиталом, прибыли:

- за счет последующего роста капитализации компании, в которой приобретены доли или акции, и продажи соответствующей доли либо акции;

- за счет получения процентов — по облигациям;

- за счет увеличения цены какого-либо иного актива, купленного в фирме.

Один и тот же инвестор может осуществлять портфельные инвестиции, взаимодействуя с разными бизнесами, и имея разный статус с точки зрения возможностей влияния на решения, принимаемые руководством организации. Но, как правило, портфельный инвестор — это миноритарий или же не связанный юридически с фирмой трейдер — гражданин, пользующийся возможностью обзавестись акциями компании, которые торгуются на фондовом рынке.

Один и тот же инвестор может участвовать в разных бизнесах, формируя некий «портфель» из разных активов. Возможно, какие-то из них окажутся прибыльными, какие-то — убыточными, но задачей инвестора будет нахождение настолько оптимального баланса между инвестициями, чтобы «портфель», так или иначе, был прибыльным.

Статус портфельного инвестора можно сравнить со статусом вкладчика кредитно-финансовой организации. Оба данных субъекта характеризует общий признак: отсутствие намерения (и во многих случаях правомочий) выполнять активную роль с точки зрения принятия решений:

- по управлению капиталом, проинвестированным в бизнес (в случае с вкладчиком — в банковский);

- по управлению бизнесом, в который проинвестированы денежные средства.

При этом, риски портфельных инвестиций, как правило, несоизмеримо выше тех, что характеризуют вложения в форме банковских депозитов. Дело в том, что все виды инвестирования осуществляются в юрисдикции, главным образом, общего гражданского законодательства, в основе которого лежит принцип свободы договора и равноправия сторон правоотношений.

Конечно, в некоторых случаях возможно применение дополнительного ресурса для компенсации убытков портфельного инвестора — привлечения собственников (в некоторых случаях — менеджеров, аффилированных лиц) к субсидиарной ответственности. Однако, данный ресурс, как правило, становится доступным заинтересованному лицу только по факту вынесения соответствующего судебного решения.

На уровне действующих нормативных актов механизм субсидиарной ответственности регламентирован весьма поверхностно, и надеяться на него по умолчанию для инвестора — опрометчиво. Но, как свидетельствует судебная практика, шансы на получение компенсации ущерба в таких случаях, конечно, есть, и инвестор вправе рассчитывать на принятие решения судом в свою пользу.

В свою очередь, банковские вкладчики — и это общеизвестный факт, защищены также нормами специального финансового законодательства — о страховании вкладов. Если кредитно-финансовая организация, в которой у человека открыт депозит, обанкротится, то государство в лице Агентства по страхованию вкладов вернет владельцу данного депозита сумму вклада в пределах гарантированной законом суммы (сейчас она составляет 1,4 млн. рублей, но может быть применена по вкладам в нескольких банках независимо).

Прямые и портфельные инвестиции

Как уже выяснилось, существуют разные виды инвестиций, общей целью для которых является получение прибыли от вложений. Однако различие существует в задачах, которые исполняет инвестор.

- Если вклад денежных средств подразумевает выкуп доли предприятия и участие в его деятельности, то это прямые инвестиции. Инвестиции могут считаться прямыми только в том случае, если инвестор принимает участие в управлении, в остальных случаях такие инвестиции считаются портфельными, даже если доля уставного капитала составляет более 10 %.

- Портфельные инвестиции подразумевают вложение денежных средств в основном в ценные бумаги или банковские вклады, но при этом инвестор не вправе осуществлять какое-либо управление компанией. Владелец ценных бумаг просто получает так называемый «пассивный» доход, установленный в виде определенного процента – дивиденда. В то время как при прямых инвестициях лицо вправе участвовать и в распределении прибыли от деятельности компании.

Стратегия управления портфелем

В зависимости от вашего собственного времени и желание получить максимальную прибыль, вы можете использовать один из методов инвестирования:

Российский фонд прямых инвестиций: актуальная информация

Среди отечественных инвестиционных фондов можно найти несколько десятков компаний со средними и крупными портфелями. Среди них выделяется Российский фонд прямых инвестиций, который был создан в 2011 году при активном участии президента и премьер-министра РФ. С тех пор компания вложила в отечественную экономику более 1,2 триллиона рублей и продолжает успешно развиваться.

Содержание

Что такое фонд прямых инвестиций: принцип работы

Этот фонд изначально был создан в составе Внешэкономбанка, однако был выделен из него специальным указом президента. Поэтому с июня 2016 года, уже более 2 лет, он существует как суверенный фонд, который самостоятельно определяет основные направления деятельности по инвестированию. Организация имеет соответствующие лицензии на осуществление различных видов финансовой деятельности, основной из которых является вложение средств в материальное производство.

В основном компания занимается быстро развивающимися видами бизнеса. В настоящий момент успехи ее работы в цифрах можно представить так:

- в результате вложений была получена чистая прибыль, которая в 9 раз превысила инвестиции;

- благодаря капиталовложениям, удалось создать и развить компании, в которых в настоящий момент трудятся более 700 тысяч человек;

- за все годы фонд вложил средства в 50 проектов, которые территориально охватили практически всю страну (95% субъектов федерации);

- в итоге общая выручка составила 5% ВВП России;

- за прошедшие 7 лет компания совершила в основном прямые инвестиции (92% случаев), в том числе в развитие технологий (58% случаев).

Список партнеров фонда прямых инвестиций включает в себя компании из таких стран:

- Китай;

- Франция;

- Япония;

- Италия;

- Турция;

- Армения;

- Южная Корея;

- Саудовская Аравия;

- Египет;

- Катар;

- Кувейт и других.

Фонды прямых инвестиций осуществляют вложения непосредственно в производство различных товаров как для массового потребителя, так и для узкоспециализированных покупателей. Подобные вложения называются прямыми, потому что в результате инвестор получает долю в уставном капитале от 10% и выше. Такой размер не дает права принимать решения, поскольку компания не владеет контрольным пакетом акций. Однако есть реальная возможность влиять на работу фирмы путем делегирования части полномочий своему представителю, который направляется в совет директоров.

Принцип работы российского фонда не отличается от работы других подобных компаний. Основной задачей является привлечение средств для совершения вложений в реальное производство, преимущественно в динамично развивающиеся проекты, перечень которых определяется заранее. Отбор компании достаточно сложный процесс. При этом фонд вкладывает не более 10-15% своих средств. Ожидаемый срок окупаемости составляет от 5 до 8 лет. Фирма приобретает акции компании, активно развивает ее на протяжении этого срока, после чего продает ценные бумаги по существенно большей цене, за счет чего и получает свою прибыль.

Как привлекаются денежные средства

Основная цель деятельности фонда – привлечение и вложение средств для получения прибыли в средне- и долгосрочной перспективе (порядка 5-10 лет). Фонд прямых инвестиций в России направляет финансы 3 путями:

- прямое вложение в производство с заключением соответствующего договора о разделении прибыли;

- покупка достаточно большого пакета акций предприятия;

- приобретение ассоциации (консорциума) подобных фирм, которые инвестируют на рынке меньшие средства.

По сути, они работают точно также, как и венчурные фонды. Однако в отличие от них прямые вложения не совершаются в стартап, т.е. в компанию, которая хотя и имеет хорошие перспективы, но появилась на рынке сравнительно недавно (несколько лет или месяцев назад). К тому же у прямого инвестирования есть и ряд других особенностей, которые можно представить в виде такого списка отличий:

- Требования к компаниям заметно жестче, поскольку фонд обычно вкладывает большие средства.

- Инвестиции можно вкладывать исключительно в акционерные общества – как открытые, так и закрытые. Вложения в общества с ограниченной ответственностью, а также в индивидуальных предпринимателей не практикуются.

- На законодательном уровне инвесторам запрещается одновременно выступать учредителем той или иной фирмы. То есть нельзя вкладывать деньги в нее и иметь долю в уставном капитале одновременно.

- Наконец, в качестве инвесторов в основном выступают крупные игроки со средними и большими портфелями (порядка 50-100 миллионов $ и более). Это могут быть коммерческие пенсионные фонды, хедж-фонды и другие подобные организации.

Поэтому можно сказать, что фонд прямых инвестиций представляет собой группу экспертов, которая привлекает и умело распоряжается средствами вкладчиков. В качестве партнеров выступают преимущественно институциональные инвесторы, располагающие значительными активами, которые они готовы вложить для получения прибыли в среднесрочной перспективе.

Условия сотрудничества: доводы «за» и «против»

Принятие решения о сотрудничестве, т.е. одобрение на совершение вложений конкретно в данную компанию, всегда проходит сложный путь, занимающий несколько месяцев или даже лет. Принятие решения происходит в несколько стадий:

- подача заявки на участие в инвестировании, ее изучение экспертами фонда;

- принятие предварительного решения о сотрудничестве, согласование с руководством;

- due diligence – процедура проверки компании, подготовка документов для подписания;

- согласование условий о сотрудничестве, подписание соответствующих договоров.

При выборе конкретной компании фонд обращает внимание сразу на несколько важных критериев:

- понятная стратегия развития организации на ближайшие годы, реальность ее роста с описанием конкретных количественных показателей по увеличению прибыльности;

- высокий профессионализм управленцев;

- отсутствие негативной истории отношений с представителями государственной власти как на местном, так и на федеральном уровне;

- отсутствие негативной налоговой и кредитной истории;

- подробный анализ конкурентной среды, осознание компанией своих преимуществ по сравнению с другими фирмами.

Очень большую роль играет и такой фактор, как стадия развития предприятия. В основном инвесторы предпочитают совершать вложения на стадии развития, когда бизнес уже приносит стабильную прибыль (93% всех случаев). Также нередко средства инвестируют на начальном этапе (43% случаев).

Еще один критерий – сфера работы компании. В основном вкладывают в те фирмы, которые реализуют потребительские товары с быстрой окупаемостью. Это предприятия, направленные на рынок сбыта в розничной торговли, телекоммуникаций и связи, бытовых и финансовых услуг для граждан и юридических лиц.

Также руководству следует обратить внимание на ряд моментов, которые могут смутить инвесторов. Это долгосрочные периоды убытков, задержки по платежам, существенные изменения в балансе предприятия, подозрения в мошенничестве, низкокачественная отчетность и другие отрицательные факторы.

Особенности российских фондов прямых инвестиций: плюсы и минусы

Российская экономика относится к развивающейся рыночной системе. При этом в ней присутствует и ряд элементов, присущих развитым странам. Это объемы золотовалютных резервов, торговое сальдо, показатели инфляции и безработицы, которые в данный момент минимальны за последние 25-30 лет.

Поэтому основным преимуществом совершения прямых инвестиций именно в российскую компанию является получение стабильной и большой прибыли на протяжении нескольких лет и даже десятилетий. Причем размер этой прибыли оказывается существенно больше по сравнению с другими видами инвестиций. Объясняется это тем, что деньги вкладываются в производственные предприятия, которые производят продукцию, пользующуюся постоянным спросом.

Наряду с этим преимуществом можно перечислить и еще несколько плюсов:

- акции развивающихся компаний постоянно растут в цене, благодаря чему инвестор получает постоянный доход, в том числе пассивный;

- если грамотно распределить риски, вложив средства в разные компании, прибыль практически гарантирована, даже при возникновении неблагоприятных ситуаций, связанных с отдельными фирмами;

- благодаря тщательному отбору компаний, риски невозврата средств крайне малы, что и привлекает капиталовложения инвесторов;

- деятельность фонда регулируется на федеральном уровне, правила инвестирования достаточно прозрачны, чтобы принять взвешенное решение.

Однако у фонда прямых инвестиций можно выделить и несколько недостатков:

- Вход для инвесторов малого и среднего звена фактически закрыт, потому что компания работает с крупными вкладчиками, располагающими десятками миллионов долларов.

- Прибыль получают в средне- и долгосрочной перспективе. Это означает, что в первые годы вложения добиться стабильного получения дохода затруднительно.

- Инвесторы могут получать пассивный доход, т.е. просто вложить средства и более никак не контролировать их распределение по разным проектам. Однако без высокого профессионализма, уровня знаний и навыков добиться получения стабильно большой прибыли практически невозможно.

Поэтому для участия в фонде прямых инвестиций нужно обладать не только достаточными средствами, но и глубоко разбираться в той сфере, в которую предполагается вложить финансы. При выполнении этих условий получение стабильного дохода, многократно превышающего прибыль по банковским депозитам, гарантировано.

Источник https://superfit-shop.ru/raznoe/pryamye-investicii-2.html

Источник https://finswin.com/vlozheniya/invfond/rossijskij-fond-pryamyh-investicij.html

Источник

Источник