Что такое ПИФы и как на них заработать

Содержание статьи

Что такое ПИФы и как на них заработать

«Курсив» и «Фридом Финанс», маркетмейкер по ценным бумагам ЗПИФ «Фонд первичных размещений» на Казахстанской фондовой бирже рассказывают, что такое «закрытые паевые инвестиционные фонды», чем они отличаются от интервальных или открытых, а также объясняют, как стать пайщиком.

Паевый инвестиционный фонд – это форма коллективных инвестиций. Его можно представить в виде кошелька или сейфа, в котором хранятся активы инвесторов: деньги, недвижимость, ценные бумаги, доли в компаниях. Пай – тоже ценная бумага, она подтверждает, что инвестору принадлежит определенная доля фонда. Инвестор доверяет эту долю специалистам управляющей компании, и те в свою очередь делают все, чтобы увеличить прибыль.

Доходность по ПИФам, как, впрочем, и по большинству финансовых инструментов, не гарантирована, однако плюс в том, что начинающий инвестор, выбирая в качестве первого опыта инвестирования именно ПИФы, может не разбираться в тонкостях, так как передает управление своими активами профессионалам.

Принцип работы следующий: управляющая компания собирает средства, выбирает стратегию и занимается оперативным управлением. Так, ПИФ может инвестировать в акции или облигации, IPO или специализироваться на ценных бумагах отдельной отрасли (например, инвестициях в драгоценные металлы). При этом обычно пайщики в работу не вмешиваются, но в случае возникновения необходимости могут навязать управляющей компании свое решение или даже выбрать другую.

По данным Нацбанка, на 1 августа в стране было зарегистрировано 30 паевых инвестиционных фондов (ПИФ), находящихся под управлением 19 компаний. Из них фактически работают 22 ПИФа, в том числе один открытый, четыре закрытых и 17 интервальных (ИПИФ).

Какие бывают ПИФы?

ПИФы делятся на три типа: открытые, интервальные и закрытые. Собственники паев открытых фондов могут требовать их погашения в любой рабочий день; пайщики интервальных фондов вправе выйти из фондов только в определенные периоды, например, раз в квартал или в год; владельцы паев закрытых паевых фондов не могут погасить принадлежащие им паи до окончания срока функционирования фонда. При этом, так как инвестиционный пай – это ценная бумага, владелец имеет возможность продать его в любое время.

Есть ли эффективные ПИФы в Казахстане?

«Фонд первичных размещений» – это закрытый паевой инвестиционный фонд, биржевой инструмент, не имеющий аналогов на отечественном рынке. В основе этого фонда – идея комплексного подхода к инвестированию в IPO мировых компаний. Это один из самых торгуемых ПИФов по объему торгов на Московской бирже, Санкт-Петербургской бирже и Казахстанской фондовой бирже. На Московской фондовой бирже (MOEX) торгуется 84 ПИФа, при этом ЗПИФ «Фонд первичных размещений» – один из самых популярных продуктов со средним дневным объемом 208,3 млн рублей. На 23 октября 2020 года его стоимость выросла на 99,45%.

Старт торгов по «Фонду первичных размещений» на Казахстанской фондовой бирже произошел 3 сентября 2020 года. Средний дневной объем с начала торгов – 139 млн тенге, что делает «Фонд» одной из самых торгуемых ценных бумаг и в Казахстане. С момента запуска торгов ЗПИФ «Фонд первичных размещений» проторговалось 642 тыс. бумаг объемом $14 млн. Среднее количество бумаг за торговый день составляет 14 931 штук, объем – $326 тыс..

Фонд позволяет инвесторам, приобретающим паи, участвовать во всех отобранных «Фридом Финанс» первичных публичных размещениях (IPO) иностранных акций равными долями. При этом не нужно подавать заявку на каждое отдельное IPO, что позволяет сэкономить на комиссионных сборах. Аллокация при каждом размещении проходит по верхней границе. Риски инвестирования снижаются за счет диверсификации портфеля. Еще одно из преимуществ ЗПИФ «Фонд первичных размещений» перед другими продуктами состоит в том, что торговля производится исходя из алгоритма, поэтому она свободна от субъективных оценок управляющего. Кроме того, котирование в долларах на KASE защищает бумаги от возможных колебаний национальной валюты.

Как купить ценные бумаги ЗПИФ «Фонд первичных размещений»?

Работая с «Фондом первичных размещений», инвестор участвует в сделках IPO автоматически, не тратя время на анализ идей и подачу заявок. Для покупки паев не нужно больших вложений – цена пая в октябре 2020 года не превышала 30 долларов.

А для того чтобы купить ценные бумаги ЗПИФ «Фонд первичных размещений», нужно:

1. Открыть брокерский счет для торговли на KASE. Его можно открыть онлайн на платформе tradernet.kz.

2. Пополнить брокерский счет посредством онлайн-банкинга или физически через отделение в банке. (Важно: ЗПИФ «Фонд первичных размещений» на KASE торгуется в долларах. Если покупка осуществляется в тенге, на вашем брокерском счете будет проводиться конвертация в доллары).

3. Купить паи ЗПИФ «Фонд первичных размещений» во «Фридом Финанс» через торговую платформу tradernet.kz либо обратившись в компанию.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook и Telegram

Сезон сбора дивидендов

Частные лица переключились на российские акции и ПИФы

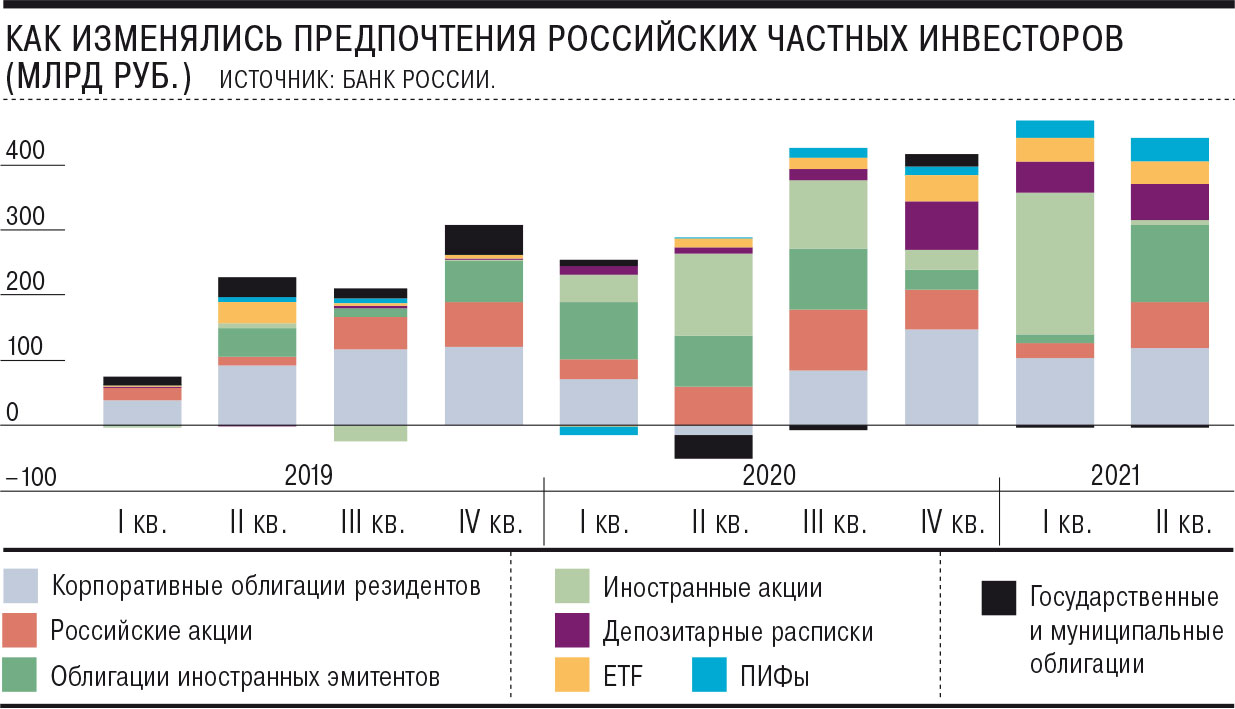

Российские инвесторы во втором квартале предпочитали вкладывать в отечественные инструменты — акции и биржевые фонды. Сезон выплаты дивидендов и недооцененность компаний добавили им привлекательности. Однако поведение частных инвесторов отличается высокой степенью спекулятивности, и их предпочтения могут быстро поменяться, полагают эксперты. Хотя общий интерес к коллективным инвестициям, по их мнению, продолжит расти.

По данным Банка России (.pdf), по итогам второго квартала чистый приток средств физических лиц на фондовый рынок с исключением валютной переоценки и движения рыночных котировок составил 439 млрд руб. Это на 5% ниже вложений кварталом ранее. Сильнее привлечения падали в первом квартале 2020 года — на 14% на фоне стремительного распространения коронавируса и введения локдаунов.

По данным ЦБ, количество частных клиентов на брокерском обслуживании выросло за квартал на 17%, до 14,8 млн лиц. Это самый слабый квартальный прирост за последние два года. Доля пустых счетов выросла с 60% до 62%, на 19% счетов объем активов не превышал 10 тыс. руб. 1% клиентов владеет 75% активов. Совокупная стоимость активов физлиц на брокерском обслуживании достигла 7,2 трлн руб.

Если по итогам первого квартала чистые вложения в такие ценные бумаги достигали 216 млрд руб., то по итогам второго квартала сократились до 7 млрд руб., минимальный результат с первого квартала 2020 года.

Одновременно растет спрос на акции и депозитарные расписки российских компаний, чистые вложения в них составили 175 млрд руб.— это лучший результат за время наблюдений. Впрочем, тенденция коснулось не всех, во «Фридом Финансе» 60% всех чистых покупок пришлось на иностранные акции.

Как частники поддержали рынок

Частные инвесторы склонны часто менять позиции исходя из рыночной конъюнктуры, спекулировать, отмечают участники рынка. По словам гендиректора «Открытие брокер» Юрия Маслова, ко второму кварталу акции компаний технологического сектора в США взяли паузу в росте, фокус сместился на акции циклических секторов экономики. У инвесторов возникло желание «переложиться» в те сегменты, которые еще не выросли в цене. «Российский рынок и дешевле по стоимостным оценкам, и понятнее для россиян. Соотношение капитализации и прибылей российских компаний для текущего года (коэффициент P/E) находится в диапазоне 7–8 по индексу Мосбиржи, а для рынка США — 22–23»,— отмечает господин Маслов. Кроме того, во втором квартале российские корпорации выплачивают дивиденды по итогам года, что также стимулировало спрос на акции.

По итогам второго квартала вложения в паи инвестфондов составили 71 млрд руб., что на 12% выше вложений по итогам первого квартала и в пять раз больше показателя годичной давности. Как и в случае с акциями, отмечается повышение спроса на российские биржевые фонды (БПИФ). За квартал в них было инвестировано 37 млрд руб., что более чем на треть выше инвестиций в первом квартале. Чистые вложения в ETF составили 34 млрд руб., на 7% ниже, чем в предыдущем квартале.

Как меняется роль народных масс в сделках IPO

По словам президента НАУФОР Алексея Тимофеева, индустрия биржевых фондов переживает взрывной рост, благодаря которому пусть не по объему, но по количеству пайщиков российские UCITS уже сравнялись с числом зафондированных брокерских счетов, доказывая большой спрос на институты коллективного инвестирования.

Главный исполнительный директор «ВТБ Капитал Инвестиции» Владимир Потапов отмечает, что ETF остаются инструментом, ориентированным на профессиональных инвесторов, формирующих портфель самостоятельно или с помощью инвестконсультантов. Массовому инвестору необходимы более понятные стратегии от известных российских провайдеров. Вместе с тем господин Потапов допускает усиление конкуренции между БПИФ и ETF на фоне либерализации доступа последних на российский рынок.

Источник https://kursiv.kz/news/finansy/2020-11/chto-takoe-pify-i-kak-na-nikh-zarabotat

Источник https://www.kommersant.ru/doc/4985912

Источник

Источник