Даешь капитализм: в России около 10 млн частных инвесторов

Содержание статьи

Даешь капитализм: в России около 10 млн частных инвесторов

По итогам 2020 года общее число частных инвесторов в стране выросло до 9,9 млн человек. Такие данные опубликовал ЦБ в информационно-аналитическом отчете. Насколько массовым станет приход «физиков» на фондовую биржу — ответили опрошенные «Известиями» эксперты.

Центробанк обнародовал подготовленный по итогам 2020 года «Обзор ключевых показателей профессиональных участников рынка ценных бумаг». Один из неожиданных итогов коронакризиса — более чем двукратный рост открытых брокерских счетов. По оценке аналитиков ЦБ, владельцы этих счетов составляют 12% экономически активного населения России.

В отчете также проанализированы объемы вложений. На руках частных инвесторов — ценные бумаги на общую сумму 5,3 трлн рублей. В 2020 году инвестиций прибавилось на 1,3 трлн рублей за год, что в полтора раза выше, чем за докризисный 2019 год. Россияне вкладывались в акции российских и иностранных компаний, а также в иностранные облигации. При этом средний размер портфеля снизился на 200 тыс. рублей, до 700 тыс.рублей. Вероятно, это связано с входом новой массы инвесторов, оперирующих небольшими суммами.

Естественные причины

Главная и основная причина переброса личных накоплений в ценные бумаги — рекордное снижение ставок по депозитам в российских банках, говорит аналитик компании SoftLink Дмитрий Лукашов:

— В среднем процентная ставка по депозитам сократилась с 8% в начале 2019 года до нынешних 5%. За эти же два года индекс Московской биржи вырос почти в полтора раза. Это гораздо больше повышения курса евро и доллара США в рублях на 10–11%.

По мнению Лукашова, рост числа розничных инвесторов — процесс естественный:

— Повышенный интерес связан с развитием биржевых технологий и с ростом финансовой грамотности населения.

Вместе с тем аналитик отмечает слишком бурный рост: в 2019 и в 2020 годах число открытых брокерских счетов удваивалось.

— Многие частные инвесторы решили сократить вложения не только в рублевые депозиты, но и в валюту. Вероятно, что вместо этого они решили попытать счастья на фондовом рынке. Полагаю, что такая стратегия оправдана, так как мировой опыт свидетельствует о том, что владение акциями в долгосрочном периоде приносит больший доход в сравнении с депозитами и тем более с валютой, — считает эксперт.

При этом собственно банковский сектор пострадал мало: рост числа биржевых счетов не сильно сказался на реальном объеме вкладов, в 2020 году средств на вкладах даже стало больше на 4,2%.

— К тому же сомнительно, что все вкладчики смогут стать игроками, — резюмирует Лукашов.

С тем, что банковские вклады остаются главным средством приумножения накоплений, согласен аналитик Газпромбанка Андрей Клапко:

— В структуре сбережений населения по-прежнему значительную долю занимают депозиты и наличные деньги, а это свыше 20 трлн рублей. Инвестиции в финансовые активы пока на более скромном уровне, всего 6 трлн рублей, согласно отчету НАУФОР по итогам 2020 года, и это несмотря на рост за последние годы.

Глобальный тренд

Процентные ставки по банковским депозитам снижаются не только в России, ситуация характерна для многих развитых и развивающихся стран, отмечает декан факультета экономических наук НИУ ВШЭ, профессор Сергей Пекарский.

— Причиной принято считать ультрамягкую политику центральных банков, снижающих свои ключевые ставки.

Однако эксперт считает, что проблема глубже, и она отражает глобальную тенденцию снижения так называемого «естественного» уровня процентной ставки, которая, в свою очередь, является симптомом долгосрочного замедления темпов роста мировой экономики.

— Глобальный финансовый кризис 2007–2009 годов и текущая рецессия, обусловленная пандемией, только усугубляют этот процесс, который берет начало в 1990-х. Низкие ставки процента по безрисковым активам, включая банковские депозиты, заставляют как квалифицированных инвесторов, так и простых людей искать альтернативные возможности для получения более высоких доходностей. Но это практически всегда связано с большим риском.

По мнению Пекарского, в текущих условиях «от центральных банков стран требуется принимать меры, ограждающие простых людей от высокого риска потери накоплений, а финансовые рынки — от возникновения «пузырей» в ценах активов».

Объективно растет и число брокеров. Помимо традиционных участников рынка, в эту нишу плотно заходят банковские организации, отмечает Андрей Клапко.

— Для банков брокерский бизнес и бизнес по управлению активами становятся важной составляющей бизнес-модели с учетом большого потенциала для дальнейшего роста и безрискового комиссионного дохода, который он обеспечивает.

Просто, модно, молодежно

Кроме снижения процентных ставок, на рост популярности частного инвестирования влияют и другие факторы, считает управляющий партнер аналитического агентства WMT Consult Екатерина Косарева.

— Во-первых, политика Центробанка. Например, страхование вкладов на сумму до 1,4 млн рублей или вводимый налог на вклады. Во-вторых, доступность обучения. Многие брокеры разрабатывают обучающие программы, в которых знакомят потенциальных инвесторов с основными инструментами и рисками. Эти курсы — в бесплатном общем доступе. В-третьих, реклама. Брокерские организации разворачивают масштабные маркетинговые кампании: инвестиции на слуху. В-четвертых, доступность. Каждый, у кого есть смартфон, теоретически может инвестировать деньги через приложение. В отдельных случаях инвестором можно стать удаленно, не выходя из дома. В-пятых, брокеры разрабатывают технически удобные приложения и гибкие продукты для инвестирования, которые подойдут и опытным, и начинающим игрокам, — заключает Косарева.

О перспективах

Тенденция такова, что число инвесторов, как и объем инвестиций, будет только расти.

— Это объясняется низким порогом входа: имея 10 тыс. рублей, уже можно стать акционером нескольких компаний. Да и те, кто только пробует себя в инвестировании, начинает с небольших сумм, затем, разобравшись, со временем переместит в фондовые инструменты больше средств, — отмечает аналитик WMT Consult.

В то же время, по мнению Косаревой, нельзя забывать о рисках для рынка.

— Большое количество игроков безопасно для общей обстановки, пока размещают средства так, как считают нужным. Но пример американской компании GameStop доказал, что с мелкими и начинающими игроками рынка тоже стоит считаться. Будучи организованной силой, они могут стать проблемой для крупных инвесторов и компаний.

Что такое российские инвестиции

В нулевые хотелось чего-то более управляемого и осязаемого. Люди стремились купить недвижимость (если в Москве, так вообще шик) и сдавать ее — вот такие нехитрые дивиденды. Также популярен был, как ни странно, банковский депозит, чаще в рублях, и инвестиции в свой бизнес. И то, и другое было в глазах большинства людей не так рискованно, как иметь дело с брокерами и этими непонятными скачущими графиками, как в голливудском кино.

Конечно, речь сейчас идет о массовом рынке, обывателях. В это же время начинают появляться и те, кто в будущем станет заниматься инвестициями профессионально. Чаще — это выходцы из банковского сектора. Банки ограничивали сотрудникам возможность заниматься коммерческой деятельностью, поэтому последние искали выход на бирже.

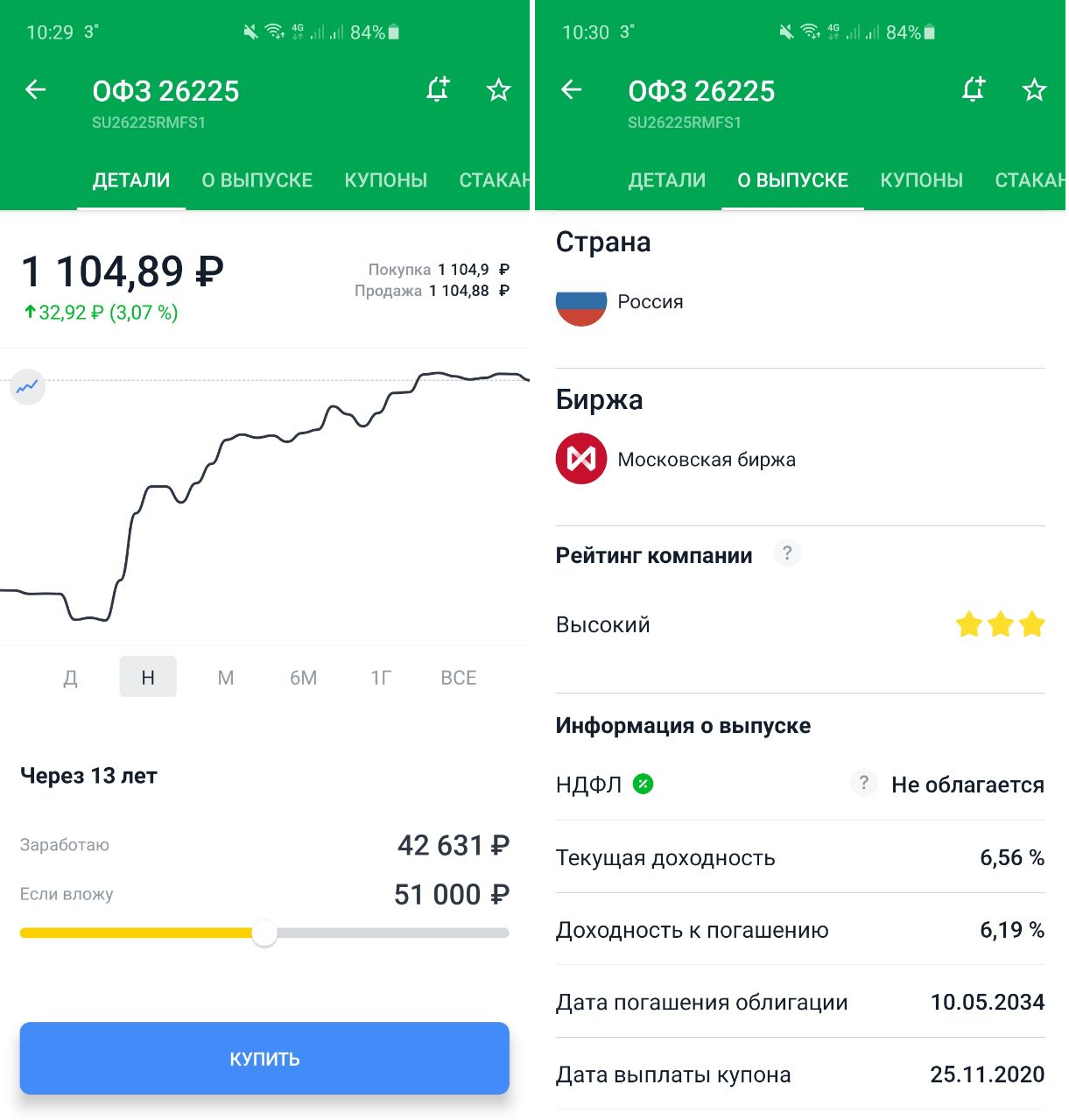

В чем вообще концепция фондовых рынков? Для того, кто покупает — это возможность отдать X денег и потом получить X+n, либо получать X+m с определенной периодичностью. Причем это можно делать как медленно, но надежно (вклады в банке или облигации федерального займа), так и быстро, но с большими рисками (например, перепродажа акций частных компаний). Для того, кто размещает акции, это возможность быстро привлекать деньги в экономику. Неважно — экономику предприятия или государства. Соответственно, чем выше развита культура инвестирования в стране, тем лучше ее экономике.

Таким образом, у фондового рынка как института есть идеальное состояние — когда в инвестировании занято как можно больше людей, и не только профессионалов, но и обывателей. Сбережения не лежат в чулках и под матрасами, а направляются в экономику.

Если сравнивать российский фондовый рынок с таковым в США, европейских или развитых азиатских странах, то у нас пока все в зачатке.

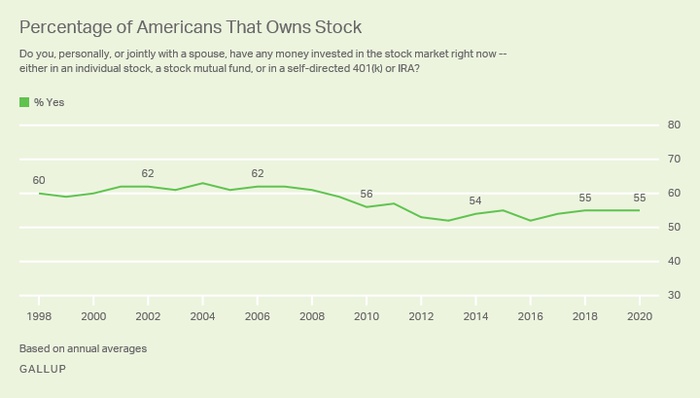

Например, в России инвестициями в фондовый рынок в 2020 году занимается 5,5% населения, то есть восемь млн человек. Звучит, вроде, неплохо, но, например, в Японии акции есть у 39% населения, а в США — у 55%. То есть общее население РФ меньше, чем количество американцев, которые занимаются инвестициями. Просто занимательное сравнение:

Как менялось количество владельцев акций в США с 1998 по 2020

Почему дела в РФ обстоят именно так? Дело и в уровне благосостояния, которое, вы сами знаете как, поменялось с 2014 года, и в уровне доверия самому институту фондового рынка и теме инвестирования.

У нас есть страх, что нас опять обманут, потому что мы помним махинации с приватизацией в девяностых, а потом эти толпы брокеров в начале нулевых. Открывались целые компании, которые втягивали людей в игру на форексе, но фактически работали в формате сетевого маркетинга. С тех пор у россиян стойкая аллергия на все эти разговоры про «начать можно даже с тысячи рублей».

Поэтому сейчас у финансовых организаций, которые хотят развивать направление инвестирования, по сути, три больших задачи:

- Создать экономические условия для того, чтобы подтолкнуть людей заниматься инвестициями.

- Образовывать население, повышать уровень финансовой грамотности.

- Давать простые, понятные и безопасные инструменты для инвестирования. Хотя бы в режиме «я только попробовать» — это уже большой прорыв для рынка. Это будет начало той самой культуры инвестирования, которая есть там, но которой пока нет здесь.

Как в нас пытаются развить культуру инвестиций сейчас

Если вы немного касались темы инвестиций лет 10 назад, то видели примерно такие интерфейсы:

_CWwwsT2.png.700x374_q95.jpg)

Это WebQUIK — терминал для трейдинга

Да, для профессионалов это был нормальный софт, но он никогда не решил бы задачу сделать инвестирование занятием для всех. Для обывателя интерфейс был слишком сложным, а сейчас его воспринимать даже труднее, чем тогда, потому что у любого человека в кармане есть удобные мобильные приложения с продуманным юзабилити и привычные сайты, где тоже все хорошо с UX/UI. Далеко не каждый будет готов разбираться в таком табличном интерфейсе и жить на форумах.

Терминалы вроде MetaTrader и QUIK начали свой путь как устанавливаемые программы для Windows. Когда интернет распространился повсеместно, их решили перенести в веб-приложения, но без адаптации UX/UI.

Терминал QUIK и его веб-версию почти все банки (Сбер, ПСБ, БКС, ВТБ) до сих пор предлагают как инструмент для профессионального инвестирования, а вот для массового рынка им пришлось разработать новые приложения.

Рост домашнего инвестирования в России пришелся на 2017-2018 годы. Снизились банковские ставки по вкладам, и люди начали искать другие варианты. Следом на это наложился и фантастический рост акций технологических компаний. Можно было купить акцию Tesla в начале 2019 года за $50 и продать ее в конце 2020 года за $3 тыс. (в старых ценах). Бум случился в 2020 — с января по ноябрь количество частных инвесторов выросло более чем в два раза.

Также с 2015 года развивалась тема ИИС (индивидуальных инвестиционных счетов) — можно было сделать вклад и в следующем году получить возврат: например, с 400 тыс. вернуть 52 тыс. рублей. Или же можно было получить льготу по налогам — все доходы, которые приходили от инвестиций, не облагались подоходным налогом вообще. С 2017 сумма возможного вклада увеличилась до 1 млн.

Эти изменения на рынке создавали почву для того, чтобы как можно больше людей пошли в трейдинг и инвестиции. Но нужно было плотнее поработать с населением, поэтому началась активная агитация.

Первое направление — это работа с финансовой грамотностью. Свои образовательные порталы запустили «Банк России», Сбер, «Тинькофф», «Московская биржа» и не только. Их задачи были шире: работать с финансовой грамотностью, учить распознавать мошенников и заниматься накоплениями не по методу «в чулок и под матрас».

Второе направление, в котором продолжают действовать инвестиционные платформы, — привлечение новых пользователей. Как через мягкие форматы вроде тех же курсов по инвестициям, так и путем прямых продаж через холодные звонки.

И все это тоже подготовка для главного изменения — банки перезапустили инструменты для работы с инвестициями.

Как поменялись инструменты за последние пару лет

Одним из первых брокеров, который начал двигать рынок частного инвестирования в России, стал БКС. На его платформе первое время работал в том числе и «Тинькофф» — сейчас у них свое приложение, своего рода новый стандарт для отрасли.

Не будем приводить здесь интерфейсы всех мобильных приложений или сравнивать их между собой. Важно другое — наконец-то произошел качественный сдвиг в инструментарии. У простых пользователей, непрофессионалов, появилась возможность приобщиться к теме инвестиций. При этом они имеют под рукой привычный стандарт юзабилити, и их даже не обязывают рисковать собственными средствами: у тебя есть виртуальный счет, на котором ты можешь поэкспериментировать и оценить работу приложения.

Практически любое современное приложение делает ставку на простоту и юзабилити

Аналогичные решения есть и в США, хотя там в целом более консервативный финансовый рынок: люди до сих пор пользуются чековыми книжками, а операции с ценными бумагами предпочитают доверять брокерам, а не торговать самостоятельно через приложение. Можете посмотреть приложение Robinhood.

UX/UI современных мобильных приложений для частных инвесторов — это, безусловно, их сильная сторона. Что еще предстоит доработать?

Тренды развития брокеров

Сейчас можно увидеть несколько направлений, в которых развиваются инструменты для частного инвестирования, запущенные банками.

- Интеграция брокерских приложений и экосистемы банка. Чтобы можно было переводить деньги в любом направлении мгновенно и без комиссии, привязать карту. И делать это в пределах одного приложения. Реализовано много где, но с разным успехом. Важно работать в этом направлении потому, что бесшовный пользовательский опыт — глобальный тренд проектирования онлайн-сервисов, так что банковские приложения не должны быть исключением.

- Бесшовный опыт пользователя. Недавно ЦБ выпустил стандарты открытых API для финтеха. Участие в инициативе добровольное, но если все игроки подключатся, то приложения для инвестиций станут еще удобнее. Например, пользователь сможет скачать себе одно приложение-агрегатор и управлять через него счетами в разных банках или, например, привязать счет «Альфа-Банка» и оплачивать через него покупку акций в «Тинькофф Инвестициях».

- Развитие приложений для новичков. Они ориентированы на тех, кто не имеет больших накоплений и не рассматривает инвестиции как источник дохода. Для них это возможность попробовать свои силы в качестве инвестора, получить реальный опыт. У таких приложений, как правило, сильно урезанный функционал, но благодаря этому самый низкий порог вхождения. Можете посмотреть на Yammi от «Яндекса» или «МТС Инвестиции».

- Про безопасность. Здесь речь в основном о дополнительной защите при выводе средств, особенно крупных сумм. Такое решение реализовано с обычными банковскими картами: при попытке потратить или снять за раз больше установленной суммы вы получаете звонок сотрудника банка. Подтверждаете свою личность — и только тогда совершаете операцию.

Кроме того, раз мы говорим о привлечении массового пользователя и работе над репутацией, нужно еще надежнее застраховать его от неудач. Например, ввести интеллектуальные алгоритмы отслеживания сделок и исключить те случаи, когда пользователь импульсивно скупает акции Apple на все деньги или совершает еще какие-то нетипичные для себя движения. Он может просто войти в азарт, как в казино, а итог мы все знаем — негативный опыт инвестирования и удаленное приложение. ИИ уже помогает Сберу персонализировать приложения, оценивать кредитные риски — почему бы не заставить его работать и на безопасность.

Вместо заключения

Сегодня практически каждый банк уже запустил или планирует запустить инвестиционную платформу. Они есть у Сбера, ВТБ, «Тинькофф-Банка», «Открытия», БКС и других игроков. Мотивация банков понятна — расширение спектра услуг и привлечение дополнительных активов. Сейчас, пока в экономике застой и доходы населения опять упали, нужно делать ставку на более простые продукты, не требующие больших вложений — что и происходит.

Вместе с тем важно не отпугнуть новых пользователей этой простотой. Например, в приложениях наподобие Yammi пользователь выбирает из ограниченного количества фондов — пользователям, которым понравится инвестировать, со временем захочется большей гибкости. Этим сервисам также стоит работать с финансовой грамотностью населения и открыто объяснять все риски.

Источник https://iz.ru/1133120/sofia-smirnova/daesh-kapitalizm-v-rossii-okolo-10-mln-chastnykh-investorov

Источник https://rb.ru/opinion/chastnoe-investirovanie-trendy/

Источник

Источник