Что такое бюджетные инвестиции это

Содержание статьи

Инвестиции

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Способы частных инвестиций

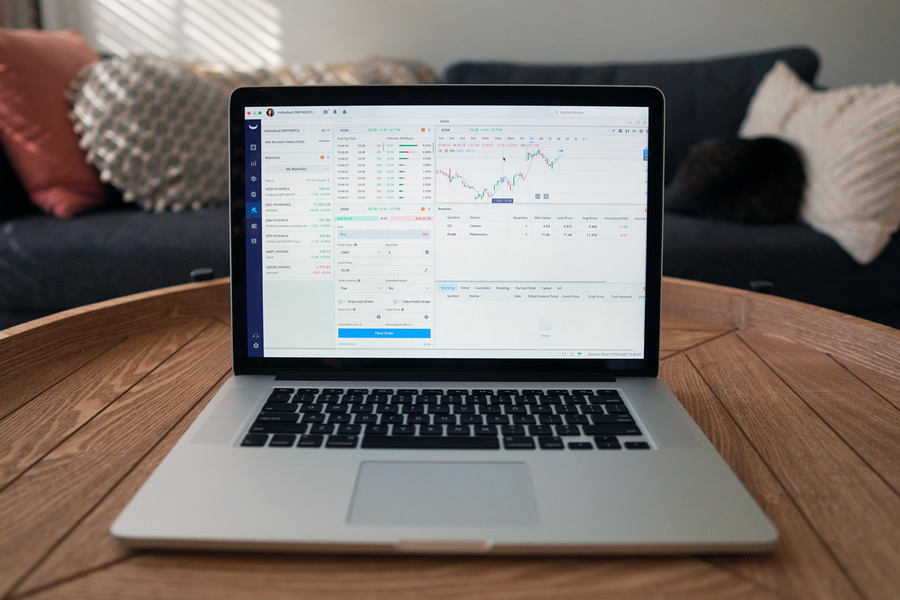

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции.

- Инвестиции в облигации (государственные или корпоративные).

- Инвестиции в драгоценные металлы (золото, серебро, платина).

- Инвестиции в биржевые фонды ETF или ПИФы.

- Покупка валюты.

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от 1 года до 3 лет);

- долгосрочные (от 3 лет и дольше).

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть брокерский счет , после чего владельцу счета открывается возможность покупать/продавать ценные бумаги .

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или дивиденды . Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Совокупность всех инвестиций, совершенных инвестором, называют инвестиционным портфелем. Инвестиционный портфель может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений инвестиционный портфель диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и стагнации . Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рискованной, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют портфель в случае сильной волатильности , это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также они могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковым может являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Известен под прозвищами «Провидец», «Волшебник из Омахи», «Оракул из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. В конце января 2021 года его состояние оценивалось в $86,4 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — российский бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании как Facebook, Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2020 году Forbes оценивал состояние Юрия Мильнера в $3,8 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Что такое бюджетные инвестиции

В данной статье мы разберем термин «бюджетные инвестиции». Расскажем, какие формы бюджетных инвестиций существуют, для чего они используются и как работают.

Введение

Термином «бюджетные инвестиции» называются средства, которые государство вкладывает в различные проекты, увеличивая тем самым стоимость принадлежащего ему бюджетного имущества. Данные инвестиции делаются не просто так: за их счет предприятия и компании повышают свою эффективность, расширяют производство, создают новые направления, выходят на новые рынки и пр. Прибыль от этих вложений государство получает в виде акций (при инвестировании государство получает либо часть акций, либо контрольный пакет в зависимости от условий сотрудничества).

Суть термина

Инвестициями государства называют денежные вливания, которые делаются в компании с целью улучшения ее показателей. Причем показатели не обязательно должны быть финансовыми, они могут быть социальными, интеллектуальными, оборонными и пр. То есть рассматривать слово инвестиции в его классическом экономическом смысле тут нельзя. В классической экономике инвестиция означает вложение денег с целью получения прибыли, то есть вложение суммы ххх с целью получения ххх плюс некое значение, отличное от нуля. У государства подобная задача не ставится, хоть и подразумевается: например, правительство может решить сделать вливания в космонавтику, чтобы поднять рейтинг страны, продвинуть вперед науку и производство, то есть прямой цели в обогащении нет. Или же государство может заказать постройку новых танков, чтобы улучшить свою обороноспособность.

Инвестиции могут быть разными, например, капитальными, которые делаются в основной капитал, то есть могут быть потрачены на проведение реконструкции предприятия, на переоснащение и закупку нового оборудования, на постройку новых цехов, на разработку новых проектов и пр. Вложения делаются не просто так, а под какие-то конкретные цели и задачи, достигнуть которые необходимо к конкретному времени. Эти требования выдвигаются в инвестиционном проекте, который согласуется и утверждается двумя сторонами: инвестором и получающим помощь лицом (компанией).

Виды вложений

Существует несколько типов вложений. Вы должны понимать разницу между ними, чтобы суметь составить правильный проект и получить необходимые вам для развития денежные средства. Перечислим, по каким конкретно параметрам отличаются инвестиции:

- По типам объектов.

- По срокам инвестирования.

- По тому, из каких бюджетов происходит перечисление.

- По форме собственности у компании.

- По территориальным признакам и сферам экономики.

- По возможности государства участвовать в управлении проектом.

Также инвестиции можно разделить на реальные и финансовые. Первые относятся к капиталообразующим и могут быть как материальными, так и нематериальными. Соответственно, материальные вкладываются в объекты, которые можно пощупать: инструменты, недвижимость, транспортные средства и пр. Нематериальные являются интеллектуальными, они делаются в патенты, документацию, лицензии, подготовку кадров и пр. Вторые подразумевают вложения в ценные бумаги или депозитные вклады. Они могут быть прямые, портфельные и пр.

Прямыми называют вклады в покупку акций различных компаний, представленных на рынке, и их основная задача — это получение доступа к управлению и получение дивидендов. Портфельными называются вклады, которые делаются в ценные бумаги с целью получения прибыли. Это может быть приобретение долговых бумаг, векселей, паев и пр. Основное различие между вкладами в том, что прямой подразумевает покупку больше 10% акций или уставного капитала для управления компанией, а портфельные — меньше 10% без вмешательства в управление.

Как получить инвестиции

Теперь, когда вы знаете, что такое бюджетные инвестиции, рассмотрим, как их можно получить. Для этого ваша компания должна оформить пакет документов, в который в обязательном порядке должны входить:

- Документация по инвестиционному проекту.

- Экономическое обоснование для вложения.

- Технологическое обоснование по расходованию средств.

- Соглашение между исполнителем и заказчиком (компанией и государством).

- Документы, которые прописывают процедуру передачи активов.

То есть, по сути, вам необходимо составить детальный бизнес-план, обосновав, почему именно бюджет должен перечислить вам какие-то деньги. И если для госкомпаний получить инвестиции проще, то частнику, скорее всего, придется передавать контрольный или весомый пакет акций в пользу государства (муниципалитета).

Во что могут делаться вклады

Государство может распоряжаться деньгами только в рамках закона. При этом закон регламентирует, что получить бюджетные средства могут только муниципалитеты, государственные предприятия, бюджетные организации и частные компании. Передача осуществляется за счет государственного заказа, а основная задача — повышение капитала объекта вливания и их конечной стоимости. Соответственно, государство получает право собственности в компаниях, в которые оно сделало вливания, в размере сделанного вклада, наращивая национальные активы.

При получении инвестиций частниками они проходят по статье «бюджетные инвестиции юрлицам». Их смысл в том, что государство создает партнерство с частным бизнесом, вкладываясь в его уставной фонд и получая возможность управлять компанией (или влиять на политику руководства). Соответственно, государство будет получать прибыль, которая будет высчитываться в зависимости от доли вложений в уставной фонд. Управлять юрлицом в данном случае будет какой-то госорган, например, региональные власти или муниципалитет.

Чтобы вклады были сделаны, проект должна оформить инвестиционная комиссия, затем государственная комиссия и правительство РФ. Суммарная доля частного капитала в проекте должна быть более 35 процентов (при условии, что это частная компания, разумеется, что в бюджетных предприятиях частные деньги не используются).

Внимание: инвестиционные и государственные комиссии рассматривают только те проекты, ценность которых больше пяти миллиардов рублей. Меньшие проекты их не интересуют.

Комиссия проводит отбор по следующим параметрам:

- Насколько проект важен для государства.

- Насколько проект интересен по экономическим показателям.

- Насколько он интересен государственному бюджету.

- Будет ли вложение иметь финансовую рентабельность.

При принятии решения комиссии изучают отрасль и имеющиеся в ней проекты, анализируют количественные аспекты и то, насколько проект важен для экономики РФ.

Откуда берутся деньги

Для реализации проектов государство использует бюджетные деньги, которые находятся в федеральном казначействе. Именно оно накапливает на своих счетах средства, которые в будущем будут на что-то направлены. Но кроме финказначейства вложения могут осуществляться и из других источников:

- Муниципальные и областные бюджеты.

- Государственные финансовые заведения (банки).

- Государственные фонды и кредитные компании.

Примечательно, что вложиться параллельно с государством в проект могут и частные лица, которые наблюдают за процессом. Это не запрещено делать, но компания должна подписать соответствующие документы и контракты. Более того, даже в один проект могут быть направлены финансы из разных госисточников, например, часть из казначейства, а часть из местного бюджета. Соответственно, работать с этими деньгами и отчитываться по ним нужно перед каждым вкладчиком по отдельности.

Вложения в бюджетные органы

Как мы уже писали выше, бюджетные инвестиции это способ нарастить общую стоимость госимущества. Традиционно они делаются в муниципальные и государственные предприятия, чтобы увеличить их стоимость. Как правило, деньги направляются на следующие цели:

- Постройка различных муниципальных и государственных структур.

- Покупка оборудования или недвижимости для подобных структур.

- Создание фондов, которые поддерживают работу госорганов.

- Реконструкция или капитальное восстановление объектов недвижимости.

- Поддержка работоспособности спортивных объектов.

- Расширение и поддержка муниципальной жилплощади.

- Телекоммуникационные системы и индустриальные объекты.

Вложения в частные компании

Государство имеет полное право делать вложения в частные компании для того, чтобы поддержать предпринимателей, улучшить инвестиционный климат и получить доход. Конечно, рассчитывать на подобное сотрудничество малому и среднему бизнесу не стоит: практика показывает, что вливания в основном делаются в крупные предприятия. Обычно сотрудничество происходит как партнерство между частной компанией и государственным предприятием. Деньги перечисляются в основной фонд, соответственно, прибыль не получается.

Внимание: при передаче ресурсов задействуются муниципальные компании, которые являются посредниками, контролируя справедливость распределения. Все вложения делаются целевыми и под конкретные проекты.

Как правило, при таком сотрудничестве создается новое юридическое лицо, в устав которого вносятся соответствующие параграфы. Подобный симбиоз государственных и частных компаний двигает индустрию вперед, позволяет эффективно распределить вложения и выбрать вектор движения отрасли.

Учет вкладов

Учет вкладов и их отражение в бухгалтерском учете ведется различным способом: многое зависит от региона, в котором совершается процесс. Как правило, деньги выдаются на основании контракта, который подписывается между двумя сторонами. Для контроля за эффективностью и целевым использованием инвестиций были созданы специальные инструкции. Так, деньги получают статус субсидии и перечисляются на счет компании. Соответственно, компания оприходует их и зачисляет на баланс. Их обеспечение проводится по следующей схеме:

- Государственный заказчик переуступает права на актив.

- Две стороны заключают контракт или соглашение.

- Производится перечисление денежных средств по программе предоставления дотаций.

Внимание: процедура регламентируется Минфином РФ и изданным им письмом №02-06-07/5397 от 2010 года. В данном документе имеется таблица соотношения счетов, помогающая создавать отчетность.

Отметим, что руководство или бухгалтерия компании должно строго соблюдать эти рекомендации. И если для бюджетных компаний допустимы легкие ошибки или нарушения, то в частных их лучше не допускать, чтобы не столкнуться с санкциями или внеочередными проверками. Компания должна регулярно отчитываться за полученные средства и вести учет поступлений согласно традиционной схеме.

Как вклады влияют на экономику

Последние исследования показывают, что большинство государственных и частных компаний нуждаются во вливаниях и капитальных вложениях. Инвестирование, как правило, направляется на военные нужды, а также на решение экономических и общественных вопросов. Также делаются вклады и в отраслевые компании, что позволяет им развиваться и приносить в бюджет больше денег. Основными приоритетами для России считается энергетика, сельское хозяйство и военная промышленность, поэтому и деньги направляются в эти сферы.

Если рассматривать реальную экономику, то можно увидеть, что если нет инвестиций в страну, отрасль или предприятие, то она приходит в упадок. Поэтому государство необходимо привлекать для работы с интересными проектами, тем более в нынешний кризис, который разразился после 2014 года. Но реальность такова, что Минфин старается вкладывать деньги не в местные компании и предприятия, а в ценные бумаги других государств. Да, так он сохраняет финансы и минимизирует риск потери, но при этом целые отрасли постепенно деградируют из-за отсутствия необходимых вложений, что может привести к финансовому коллапсу всей системы.

Источник https://quote.rbc.ru/dict/investments

Источник http://101biznesplan.ru/spravochnik-predprinimatelya/terminy-i-ponyatiya/chto-takoe-byudzhetnye-investitsii.html

Источник

Источник