Как настроить стохастик для разных таймфреймов?

Содержание статьи

Как настроить стохастик для разных таймфреймов?

Стохастик (Stochastic Oscillator) – инструмент из группы осцилляторов, предназначенный для определения силы и направления тренда, а также поиска точек разворота цены. Индикатор подходит для работы с любыми валютными парами и на любых таймфреймах. При расчете показаний стохастика используются скользящие средние линии, поэтому настройки для разных таймфреймов будут отличаться.

p, blockquote 1,0,0,0,0 —>

Как настроить стохастик?

Чтобы открыть окно настроек, нажмите на значок шестеренки рядом с названием индикатора на графике.

p, blockquote 2,0,0,0,0 —>

p, blockquote 3,0,0,0,0 —>

Важными являются следующие параметры:

- Период линии %K. Это сплошная линия индикатора. Является основной. От направления ее пересечения со второй линией будет зависеть тип сигнала.

- Период кривой %D. Это средняя скользящая линия, обозначается пунктиром.

- Замедление. Данный параметр отвечает за силу сглаживания показаний стохастика. Чем выше значение – тем сильнее сглаживание и меньше чувствительность индикатора. И наоборот, при уменьшении параметра снижается сила сглаживания и повышается чувствительность стохастика.

- Параметры «Low/High» и «Close». По умолчанию всегда используется первый вариант. Это тип цены, используемой для расчета данных. Если установлено значение «Low/High», то для расчета будут использоваться минимумы и максимумы свечей, а если значение «Close», то цены закрытия свечей.

- Метод MA. Настраивает тип средней скользящей линии.

Еще одним важным параметром являются значения уровней. Это горизонтальные линии, относительно которых движутся линии стохастика.

p, blockquote 5,0,0,0,0 —>

Диапазон значений уровней может колебаться от 0 до 100. Чем больше между ними расстояние (шире диапазон), тем менее чувствительным становится стохастик и тем качественнее его сигналы. И наоборот, чем меньше диапазон значений – тем выше чувствительность индикатора и тем чаще он будет подавать сигналы на вход в рынок.

p, blockquote 6,0,0,0,0 —>

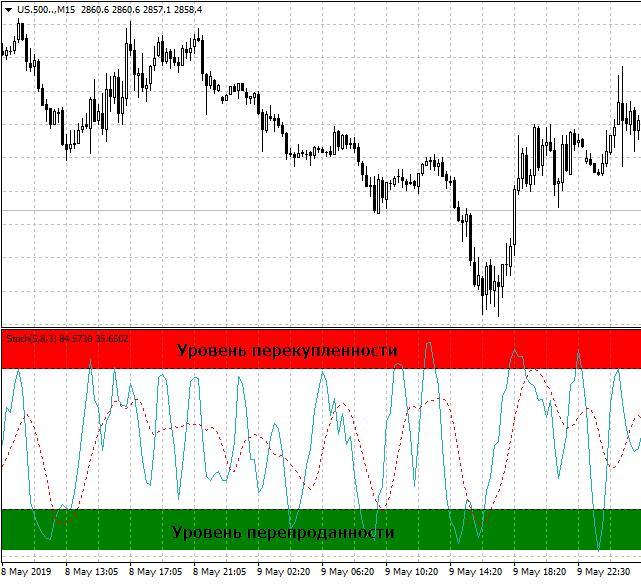

Верхний уровень обозначает границу зоны перекупленности, а нижний – границу зоны перепроданности. По умолчанию значения уровней равны 20 (нижний) и 80 (верхний).

Остальные параметры влияют только на визуальное отображение индикатора.

p, blockquote 8,0,0,0,0 —>

Рекомендуем вам ознакомиться с прибыльной стратегией «Стохастик» и другими торговыми методиками по данному осциллятору, которые уже проверены многими трейдерами.

p, blockquote 9,0,0,0,0 —>

Оптимальные настройки для стохастика

Для каждого таймфрейма существуют свои оптимальные настройки стохастического осциллятора. Также на параметры индикатора будет влиять и торговый актив, с которым вы работаете. Чем волатильнее валютная пара – тем выше должно быть замедление. Это усилит сглаженность линии и снизит вероятность ложных пробоев границ зон перепроданности и перекупленности.

p, blockquote 10,0,0,0,0 —>

p, blockquote 11,0,0,0,0 —>

Основную роль при торговле по стохастику играет период кривой линии %K. Именно его чаще всего изменяют, подбирая экспериментальным путем оптимальные значения. В результате многолетнего опыта трейдеров были отмечены несколько оптимальных параметров для каждого таймфрейма:

- M30 – период линии %K от 9 до 13.

- H1 – период %K от 14 до 21.

- H4 и более старшие таймфреймы – период %K от 5 до 9.

Для таймфреймов младше M30 значения настроек можно оставить стандартными, где период %K равен 5-ти.

p, blockquote 13,0,1,0,0 —>

Важную роль играет и стратегия, по которой будет вестись торговля. Например, для скальпинговой торговли в период активности азиатской сессии рекомендуется применять «быстрый стохастик» со значениями уровней 30 и 70. Период линии %K установите на 7, а период %D – на 3. Замедление должно быть минимальным – 1.

p, blockquote 14,0,0,0,0 —>

Настройка Oscillator Stochastic на график м1

Минутный график отличается высокой волатильностью и большим количеством рыночного шума. Торговать на нем не так просто, как на графиках с более высокими интервалами. Однако так как стохастик основан на скользящих средних линиях, у него имеется один большой минус – запаздывание сигналов. Данный недостаток становится особенно критичным в условиях торговли на минутном таймфрейме. Чтобы компенсировать это, рекомендуется немного изменить настройки осциллятора:

- Период линии %K – 14.

- Период %D – 3.

- Замедление – 3.

Для уровней лучше установить значения 20 и 80, а если график очень волатилен, то 10 и 90. В этом случае ложных сигналов будет поступать намного меньше. Не рекомендуется использовать уровни 30 и 70, так как такой диапазон будет слишком маленьким торговли на минутном таймфрейме.

p, blockquote 16,0,0,0,0 —>

Существует еще один вариант настройки стохастика для M1. Он больше подойдет для торговли на бинарных опционах со временем экспирации 3-5 свечей. Параметры должны быть следующими:

- %K = 21.

- %D = 9.

- Замедление равно девяти.

При торговле на минутном таймфрейме рекомендуется использовать дополнительные фильтры в виде скользящих средних линий или уровней сопротивления/поддержки.

p, blockquote 18,0,0,0,0 —>

Настройка стохастика для 5 минут

Для торговли пятиминутном таймфрейме лучше оставить стандартные значения индикатора (5, 3 и 3). Они наиболее оптимально подходят для данного графика. При этом торговлю лучше вести с 4 до 6 утра по времени МСК. В это время индикатор будет давать минимум ложных сигналов даже на таком маленьком ТФ, так как пятиминутный. Лучшая пара для торговли – EUR/USD.

p, blockquote 19,0,0,0,0 —>

p, blockquote 20,0,0,0,0 —>

Рассмотрим пример стратегии для 5-минутного графика. Вам потребуется индикатор Стохастик со стандартными параметрами, линия EMA с периодом 7 и индикатор RSI с периодом 3.

p, blockquote 21,0,0,0,0 —>

Торговлю лучше вести в период активности американской и европейской торговой сессии. Активы подойдут любые, за исключением акций. Сделку на покупку следует открывать в тот момент, когда линия цены движется выше кривой EMA, а стохастик и RSI вошли в зону перепроданности. Это сигнал о приближении смены нисходящей тенденции на восходящую.

p, blockquote 22,0,0,0,0 —>

Сделка на продажу открывается при зеркальных условиях – цена движется ниже EMA, а оба осциллятора попали в зону перекупленности.

p, blockquote 23,0,0,0,0 —>

Это одна из самых простых стратегий для стохастика на пятиминутном таймфрейме.

Как настроить стохастик на 15 минут

При торговле на краткосрочных таймфреймах стохастик обычно используют со стандартными настройками:

- Замедление равно 3.

- Период %K равен 5.

- Период %D равен 3.

- Уровни – 20 и 80.

p, blockquote 26,1,0,0,0 —>

При таких настройках вы можете использовать стохастик в комплексе с индикатором RSI. В этом случае у вас будет уже готовая торговая стратегия. Добавьте на 15-минутный таймфрейм стохастик с настройками, указанными выше. На четырехчасовой график установите индикатор RSI c периодом 14 и дополнительным уровнем 50.

p, blockquote 27,0,0,0,0 —>

Сигналы на покупку актива будут следующими:

- На четырехчасовом графике RSI пробил 50-ый уровень снизу вверх и двинулся выше.

- На 15-минутном графике осциллятор вышел из зоны перепроданности, пробив нижний уровень снизу вверх.

Условия для сделки на продажу:

- Кривая RSI пробила центральный уровень 50 сверху вниз и направился к зоне перепроданности.

- На ТФ M15 стохастик пересек верхний уровень сверху вниз и покинул область перекупленности.

Стоп-лосс для каждой сделки устанавливайте в размере 20-ти пунктов. Тейк-профит должен быть в 2 раза больше стоп-лосса.

p, blockquote 30,0,0,0,0 —>

Если вы хотите изменить стандартные значения стохастика, то можете поэкспериментировать с периодом кривой сигнальной линии %K. Для 15-минутного таймфрейма он может колебаться от 5 до 13 единиц. Не забывайте о том, что слишком высокие или низкие значения могут привести к искажению сигналов и убыткам в торговле.

Параметры стохастика для H1

Торговля на часовом таймфрейме может быть краткосрочной, либо среднесрочной, в зависимости от длительности сделок. Значения уровней в стохастике можно оставить прежними – 20 и 80, либо 30 и 70. Они никак не зависят от таймфрейма графика.

p, blockquote 32,0,0,0,0 —>

p, blockquote 33,0,0,0,0 —>

Значения периодов кривых линий рекомендуется изменить. Опытные трейдеры советуют повысить период линии %K до 21-го бара, а период линии %D – до 14-ти баров.

Второй вариант – оставить настройки стохастика стандартными. Но в этом случае придется использовать дополнительный фильтр, который поможет отсеять ложные сигналы. В качестве такого инструмента можно использовать гистограмму Macd, либо осциллятор RSI. Также вы можете фильтровать сигналы с помощью графика старшего таймфрейма.

p, blockquote 35,0,0,0,0 —>

Оптимальные настройки стохастика для h1

При торговле на часовом графике можно поэкспериментировать с настройками стохастика. Среди трейдеров нет однозначного мнения о том, какие же параметры все-таки будут самыми лучшими. Проанализировав отзывы, мы выделили 3 варианта, которые наиболее оптимальны по мнению большинства пользователей:

- Стандартные параметры. Многие трейдеры торгуют исключительно на стандартных настройках (5, 3, 3). Эти параметры были рекомендованы самим создателем индикатора, поэтому без особенной необходимости их можно не изменять.

- Медленный стохастик. В этом случае параметры линий %K и %D равны 21 и 9 соответственно, а замедление равно девяти. Такой индикатор менее чувствителен к изменениям рынка, так как его кривая сильно сглажена. В этом есть большой плюс – сигналы поступают более точные и эффективность торговли повышается. Минус тоже имеется – сигналов поступает очень мало, поэтому приходится работать сразу с несколькими активами.

- Быстрый стохастик. Данный индикатор будет наоборот, очень чувствителен к колебаниям цены. Замедление установите на 3, период для %K = 9, а период для %D = 3.

Эти настройки можно считать оптимальными для часового графика. Значения уровней оставьте стандартными – 80 и 20.

p, blockquote 37,0,0,0,0 —>

p, blockquote 38,0,0,0,0 —>

При торговле важно правильно подобрать индикатор для фильтрации стохастика. Это может быть трендовый инструмент, если работаете по тренду, либо любой другой осциллятор, например RSI или CCI.

p, blockquote 39,0,0,1,0 —>

Настройки стохастика для H4

Оптимальный период сигнальной кривой стохастика для четырехчасового таймфрейма – от 14 до 21 бара. Период линии %D можно оставить стандартным. Замедление должно быть равно трем или пяти, в зависимости от того, насколько сглаженная вам нужна линия.

p, blockquote 40,0,0,0,0 —>

Уровни оставьте стандартными – 20 и 80. При торговле на четырехчасовом графике ориентируйтесь не только на движение линий стохастика относительно этих уровней, но и на направление их пересечений друг с другом.

p, blockquote 41,0,0,0,0 —>

Настройки стохастика для D1

Дневной таймфрейм отличается почти полным отсутствием рыночного шума и средней волатильностью. На него не влияют экономические новости и другие внутридневные факторы, в том числе и время открытия/закрытия торговых сессий.

p, blockquote 42,0,0,0,0 —>

Настройки стохастика для D1 можно оставить стандартными. Второй вариант – повысить значение периода кривой %K до 8, а период %D и замедление оставить стандартными. Вы можете протестировать оба варианта и выбрать тот, который покажется наиболее эффективным.

p, blockquote 43,0,0,0,0 —>

Рекомендуем вам добавить на один график сразу два стохастика с разными настройками и сравнить направление их линий. Вы заметите, что их сигналы практически идентичны и имеют лишь незначительные различия, которые в условия торговли на дневном графике не несут никаких рисков.

Значения уровней для стохастика на дневном графике можно изменить на 30 и 70 – это повысит количество сигналов. Однако в этом случае добавьте на график дополнительный фильтр в виде RSI или Macd. Если вы оставите стандартные значения уровней (20 и 80), то можно будет обойтись и без дополнительной фильтрации.

p, blockquote 45,0,0,0,0 —>

Параметры стохастика для бинарных опционов

Торговля на бинарных опционах всегда является краткосрочной, так как сделки заключаются внутри одного дня. Несмотря на то, что брокеры бинарных опционов дают возможность анализировать график на разных таймфреймах, максимально допустимое время экспирации обычно составляет не более одного дня.

p, blockquote 46,0,0,0,0 —>

Значения настроек стохастика для торговли БО:

- Торговля с повышенным риском (больше сигналов, но слабее качество). Период %K = 9, %D = 3, замедление = 3.

- Торговля с минимальным риском (сигналов меньше, но их качество лучше). Период %K = 21, %D = 9. Замедление = 9.

Плавный стохастик с высоким замедлением идеально подходит для слабоволатильных валютных пар. Его можно использовать при ночной торговле, когда рынок входит во флет и на графике отсутствует какой-либо выраженный тренд.

p, blockquote 48,0,0,0,0 —>

Стохастик в основном окне графика

Существует модификация стохастика под названием On Chart Stochastic. Главная особенность версии в том, что индикатор располагается в основном окне поверх главного графика. Внешне он немного похож на инструмент Bollinger bands. Верхняя и нижняя границы индикатора выполняют функции динамичных уровней поддержки и сопротивления.

p, blockquote 49,0,0,0,0 —>

p, blockquote 50,0,0,0,0 —>

Индикатор On Chart Stochastic очень удобно использовать при торговой стратегии дивергенции по стохастику. Это одна из самых простых и прибыльных методик. Сделки заключаются при расхождении цены на графике индикатора и основном графике, при этом направление сделки определяет стохастик. Трейдер может наглядно видеть, как линия цены и кривая стохастика расходятся в разные стороны, тем самым сигнализируя о смене тенденции.

p, blockquote 51,0,0,0,0 —>

Настройки On Chart Stochastic ничем не отличаются от настроек обычного индикатора, поэтому все вышеперечисленные рекомендации также подойдут и для этого инструмента.

Индикатор Стохастик

Индикатор Стохастик относится к группе осцилляторов, наравне с MACD, Momentum, Wiliiams% R и RSI. Индикаторы этого типа предназначены, в основном, для нахождения точек разворота. Но из этой статьи вы узнаете, как торговать стохастик и по тренду.

Стохастический осциллятор был создан Джорджем Лейном в 1950 году.

Рассмотрим подробнее в чем заключается работа этого индикатора, какие сигналы он генерирует, какие настройки лучше использовать, а также о стратегиях применения Stochastic в торговле на Форекс.

Описание индикатора Стохастик

Стохастический осциллятор показывает нам информацию о моментуме и силе тренда. Как мы скоро увидим, этот индикатор анализирует движения цен и говорит нам, насколько они быстры и сильны.

Ниже приведена цитата Джорджа Лейна, создателя стохастического осциллятора:

«Стохастик измеряет динамику цены. Если вы представляете себе ракету, поднимающуюся в воздух, прежде чем она развернется, она должна сначала замедлиться. Momentum всегда меняет направление, прежде чем цена сделает это.”

Моментум — скорость ускорения цены. Стохастический осциллятор анализирует ценовой диапазон в течение определенного периода времени; типичная настройка для стохастического осциллятора составляет 5 или 14 периодов / свечей. Это означает, что индикатор берет максимум и минимум за этот период и сравнивает его с ценой закрытия.

Индикатор Stochastic, разработанный экономистом Джорджем Лейном, позволяет нам обнаружить несколько ключевых сигналов:

чрезмерно низкий или высокий уровень цены;

сигналы, что цена будет расти или падать

Стохастический осциллятор состоит из двух линий, которые отображаются в шкале от 0 до 100. Первая линия K отображает текущую цену закрытия по отношению к выбранному трейдером диапазону цены.

Вторая линия D-это обычная простая скользящая средняя, вычисляемая на основе линии K.

Сигналы, которые выдает этот индикатор:

Попадание линий индикатора в зону перекупленности

Попадание линий индикатора в зону перепроданности.

и другие, о которых вы узнаете ниже.

Далее рассмотрим работу индикатора подробнее.

Формула осциллятора Stochastic

Цель стохастика — идентификация ценовых тенденций и разворотов путем слежения за ценами закрытия внутри последней серии пиков и впадин. В основе метода лежит наблюдение следующего факта: когда цены растут, их дневные уровни закрытия имеют тенденцию быть ближе к значению максимума.

Если цены продолжают расти, а ежедневные цены закрытия начинают падать, это сигнализирует о готовности тенденции к развороту. Когда цены падают, то все то же самое только для минимумов.

Существуют три стохастические линии %K, %D, %R. Они отражают расположение текущей цены закрытия относительно выбранного временного периода.

- C1-текущая цена закрытия,

- L5 и H5-самый низкий и самый высокий уровни за последние 5 дней.

- CL3-трехдневная сумма (C1-L5 ),

- HL3-трехдневная сумма (H5-L5).

%R — модифицированная формула для %K.

%D = 3 — периодная скользящая средняя с периодом % K

Линия %D представляет собой 3-периодное скользящее среднее от линии %K.

Учитывая, расчет формулы стохастического осциллятора, можно сделать несколько важных выводов:

значение линии %K и %D будет колебаться в диапазоне от 0 до 100, поэтому нет смысла ограничивать максимальный диапазон колебаний этого индикатора

значение линии %K и изменчивость этой линии будет больше, чем линии %D

линия %K дольше будет находиться в экстремальных диапазонах, определяющих перекупленность и перепроданность рынка

Различные методы расчета индикатора стохастик

Используя приведенную выше формулу, вы можете обнаружить, что на некоторых торговых платформах значения строки %K и строки %D отличаются от расчетов. Это связано с тем, что стохастик можно вычислить тремя разными способами.

Стохастический осциллятор может быть:

быстрый (Fast Stochastic)

медленный (Slow Stochastic)

полный (Full Stochastic)

Наиболее часто используемая версия — Full Stochastic. В этой опции мы можем настроить количество периодов линии %K, количество периодов линии %D и сглаживание линии %K. В платформе MetaTrader 4.0 сглаживание называется замедление.

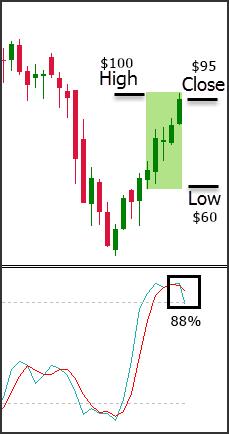

Пример 1 — высокие значения стохастика

Когда стохастический осциллятор имеет высокие значения, это означает, что цена закрылась в районе максимума диапазона для заданного временного интервала / количества свечей.

На графике выше вы можете увидеть лоу на уровне $60, хай — на уровне $100 (диапазон $40), а цена закрытия была очень близка к пику на уровне $95. Стохастик показал значение 88% , что означает, что цена закрылась только на 12% (100% – 88%) ниже вершины диапазона.

Как в данном случает рассчитывается стохастический осциллятор:

Лоу диапазона 5 свечей: $60

Хай диапазона 5 свечей: $100

Закрытие последней свечи: $95

Значение стохастического осциллятора: [(95-60) / (100-60)] * 100 = 88%

Как вы можете видеть, высокое значение стохастика показывает нам большую силу цены в течение последних 5 свечей, а также то, что эти свечи подтолкнули цену вверх.

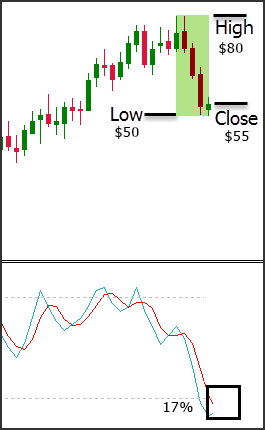

Пример 2 — низкие значения Стохастика

В свою очередь, низкое значение стохастического осциллятора указывает на то, что на рынке наблюдается сильный нисходящий момент. На графике выше вы можете видеть, что цена закрылась только на $5 выше минимума диапазона в $50.

Расчет значения стохастического осциллятора:

Лоу диапазона последних 5 свечей: $50

Хай диапазона 5 свечей: $80

Закрытие последней свечи: $55

Значение стохастического осциллятора: [(55-50) / (80-50)] * 100 = 17%

Значение стохастика означает, что цена закрылась всего на 17% выше дна диапазона,а значит на рынке сильный нисходящий момент.

Как пользоваться стохастическим осциллятором

Настройки стохастика

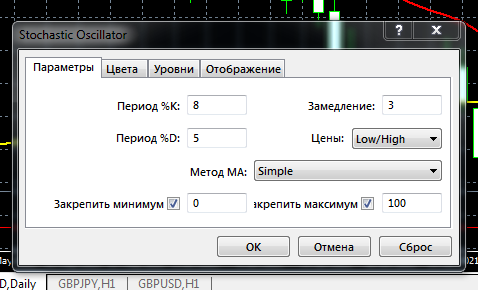

В случае индикатора стохастик, настройки указываются с помощью трех цифр. Например, стохастический осциллятор (8,5,3) — это осциллятор, у которого период линии %K равен 8, период линии %D равен 5, а замедление линии %K установлено на 3.

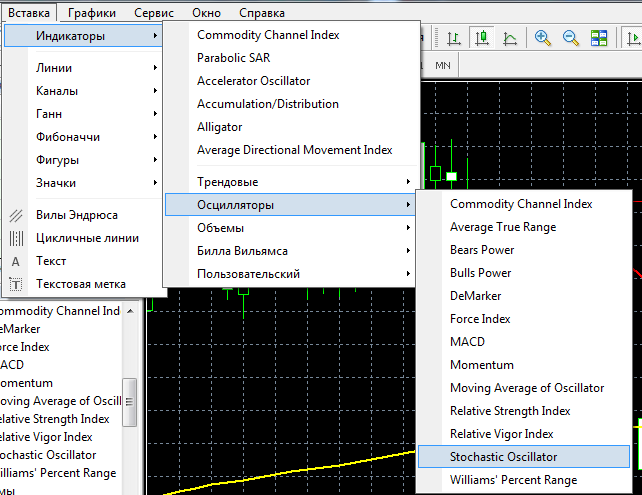

Добавление на график осциллятора Стохастик в MT4

Индикатор Stochastic в терминале MT4 мы добавляем с помощью команды «Вставка» в верхнем меню. Далее выбираете «Индикаторы» — > «Осцилляторы» — > «Stochastic Oscillator»

В зависимости от таймфрейма, рекомендуется использовать такие настройки стохастика:

Эти данные верны для торговли на Форекс.

При торговле на M5 можно оставить стохастик на стандартных настройках.

Уровни установите на 20 и 80, либо на 15 и 85

При торговле на M15 подойдут стандартные настройки.

Уровни установите на 20 и 80.

Можно использовать как стандартные настройки (5,3,3), так и поэкспериментировать.

Уровни установите на 20 и 80.

замедление от 3 до 5

Уровни установите на 20 и 80.

Уровни могут быть как 20 и 80, так 30 и 70.

Сигналы индикатора стохастик

К основным сигналам, которые возникают при анализе Стохастического осциллятора относятся:

— пересечение линий %K и % D

— пересечение (выход) линиями уровней перекупленности и перепроданности

— дивергенция между индикатором и графиком цены

Каждый из перечисленных сигналов может заложить основу для полноценной торговой стратегии, используемой на фондовом рынке или, например, на валютном рынке Forex.

Перекупленность и перепроданность

Одним из самых популярных способов использования индикатора Stochastic является наблюдение за его поведением в районе экстремальных уровней. Для Стохастика обычно предполагается, что уровень перепроданности находится в диапазоне от 0 до 20, а уровень перекупленности — в диапазоне от 80 до 100. Этот подход, возможно, был правильным в 50-х и 60-х годах. Прогрессирующая компьютеризация и, следовательно, доступ к более широкому количеству данных приводят к тому, что мы должны сами устанавливать уровни, которые для нас представляют собой уровень перекупленности или перепроданности. Тем более что на большинстве торговых платформ у нас есть простая возможность настроить этот параметр. Например. для валютного рынка Форекс и валютных пар необходимо будет использовать более широкие зоны перекупленности и перепроданности, а для динамических индексов и сырьевых товаров — параметры 10 и 90.

Что означает уровень перепроданности?

Теоретически, когда индикатор Stoch находится выше уровня перепроданности, мы получаем сигнал о том, что рынок находится в своем экстремуме и не имеет сил для дальнейшего снижения. Однако такое предположение бывает ошибочным, и сам вход линий %K и %D в уровень перепроданности не следует рассматривать как сигнал к покупке. Очень часто бывает так, что динамические движения быстро приводят к тому, что индикатор приобретает экстремальные значения. Иногда стоит задаться вопросом, следует ли рассматривать момент входа, например, в зону перепроданности как сигнал к краткосрочной продаже.

Что означает уровень перекупленности на стохастическом осцилляторе?

Уровень перекупленности — это момент, когда рынок теоретически не имеет сил для дальнейшего роста и находится в своем экстремуме. Однако, как и в случае с уровнем перепроданности, такая интерпретация может привести к ошибочным выводам, и, следовательно, будут сделаны ошибочные входы в рынок. Сам момент входа линий %K и %D на уровень перекупленности можно рассматривать как дополнительные сигналы для покупки.

Правильное использование зон перекупленности и перепроданности рынка

Неправильная интерпретация перекупленности и перепроданности — одна из самых больших проблем / ошибок в трейдинге.

Стохастический осциллятор не показывает, что цена слишком низкая или слишком высокая. Он показывает только момент.

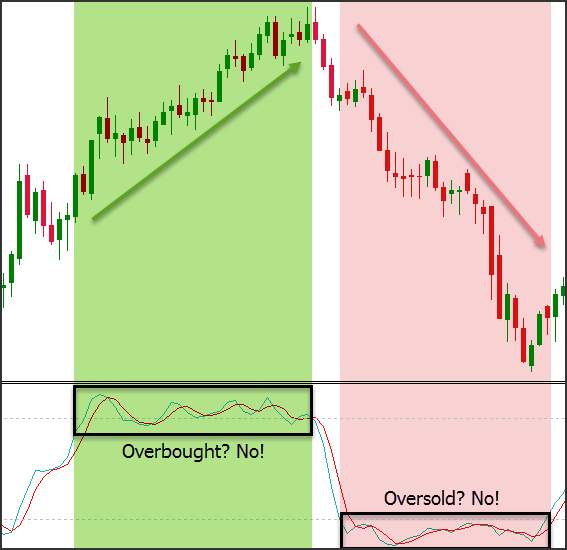

Как мы уже видели выше, когда Стохастик выше 80, это означает, что на рынке сильный тренд. Это не означает, что рынок «перекупленн» и вероятно скоро развернется. Высокое значение стохастического осциллятора означает, что цена может закрыться в районе пика и продолжает расти.

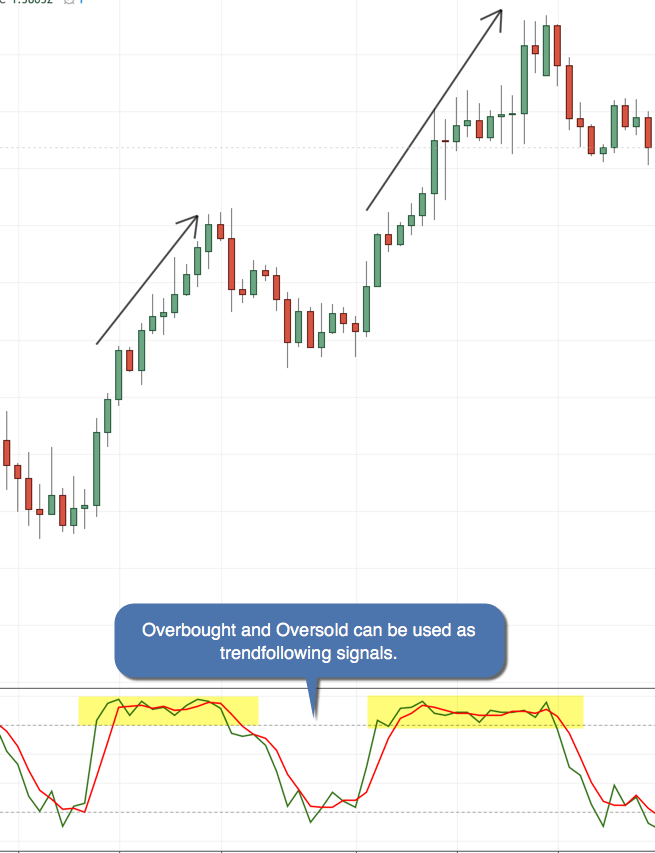

На приведенном ниже графике показано поведение стохастического осциллятора в длинном восходящем и нисходящем тренде. В обоих случаях индикатор вошел в зону “перекупленности” (выше 80) и “перепроданности” (ниже 20) и оставался там в течение длительного времени, пока тренды продолжались.

Определенно лучший и разумный подход — попытаться войти позицию в то время, когда линии стохастика выходят за пределы зоны перекупленности и перепроданности. Например, когда линии %K и % D выходят из зоны перепроданности, такой сигнал можно прочитать как сигнал к покупке. Аналогично, снижений линий %K и %D ниже уровня перекупленности можно рассматривать как сигнал для открытия коротких позиций.

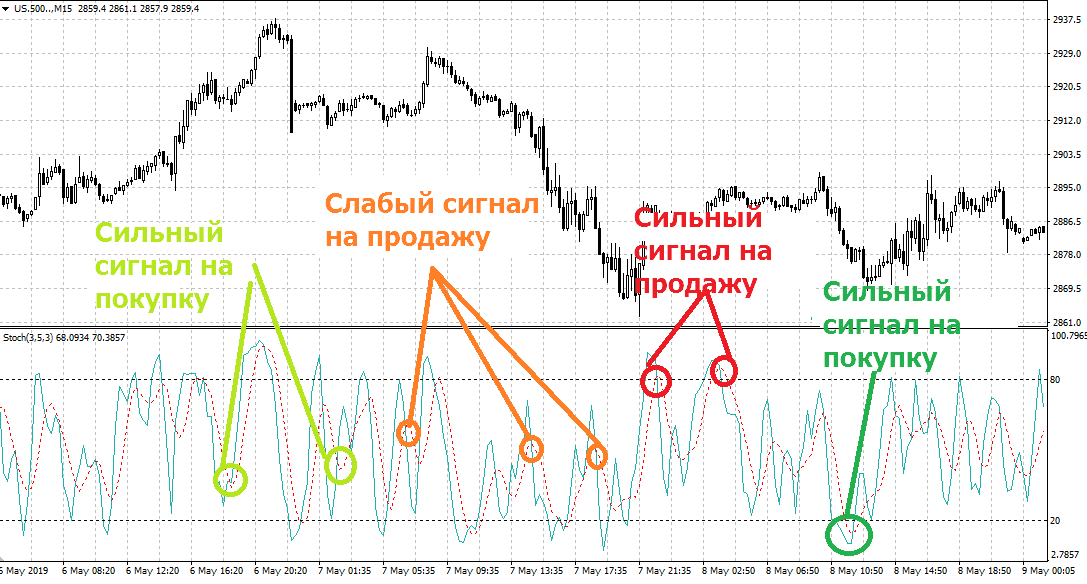

Пересечение линий %K и %D

Для стохастического осциллятора мы можем различить 4 возможных типа пересечения линий %K и %D:

1) Когда линия %K пересекает сверху вниз линию %D вне зон перекупленности и перепроданности мы получаем слабый сигнал для продажи

2) когда линия %K пересекает сверху вниз линию %D и пересечение происходит в зоне перекупленности мы получаем сильный сигнал для продажи

3) Когда линия %K пересекает линию %D снизу за пределами зон перекупленности и перепроданности, мы получаем слабый сигнал для покупки

4) Когда линия %K пересекает снизу линию %D и пересечение происходит в зоне перепроданности, мы получаем сильный сигнал к покупке

Торговля на пробой

Когда вы видите, что стохастический осциллятор внезапно ускоряется в одном из направлений, а две линии стохастика расширяются, это может означать начало нового тренда. Еще лучше, если вы заметите пробой диапазона бокового движения.

Следование за трендом

Стохастик движется в одном направлении, тренд все еще сохраняется.

Сильный тренд: когда стохастический осциллятор находится в зоне перепроданности / перекупленности, не боритесь с трендом, а старайтесь оставаться в сделке и (и) торговать по тренду.

Разворот тренда и дивергенция стохастика

Разворот тренда: когда стохастик меняет направление и выходит из области перекупленности / перепроданности, это может предвещать разворот. Как мы увидим.

Важно: при поиске бычьего разворота мы должны увидеть зеленую линию осциллятора, поднимающуюся над красной линией и покидающую область перекупленности. (см. раздел «Пересечение линий %K и %D» этой статьи)

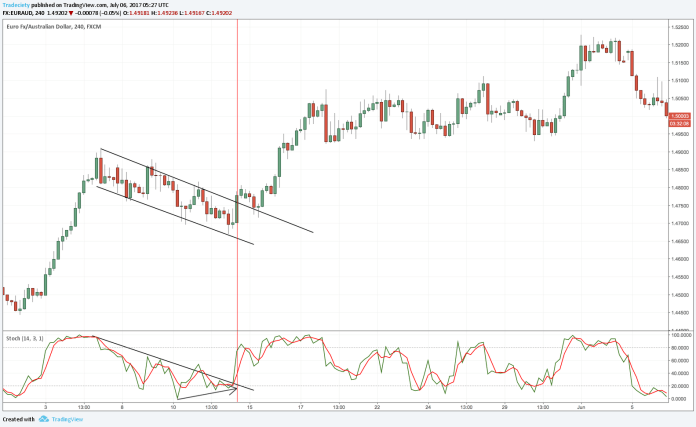

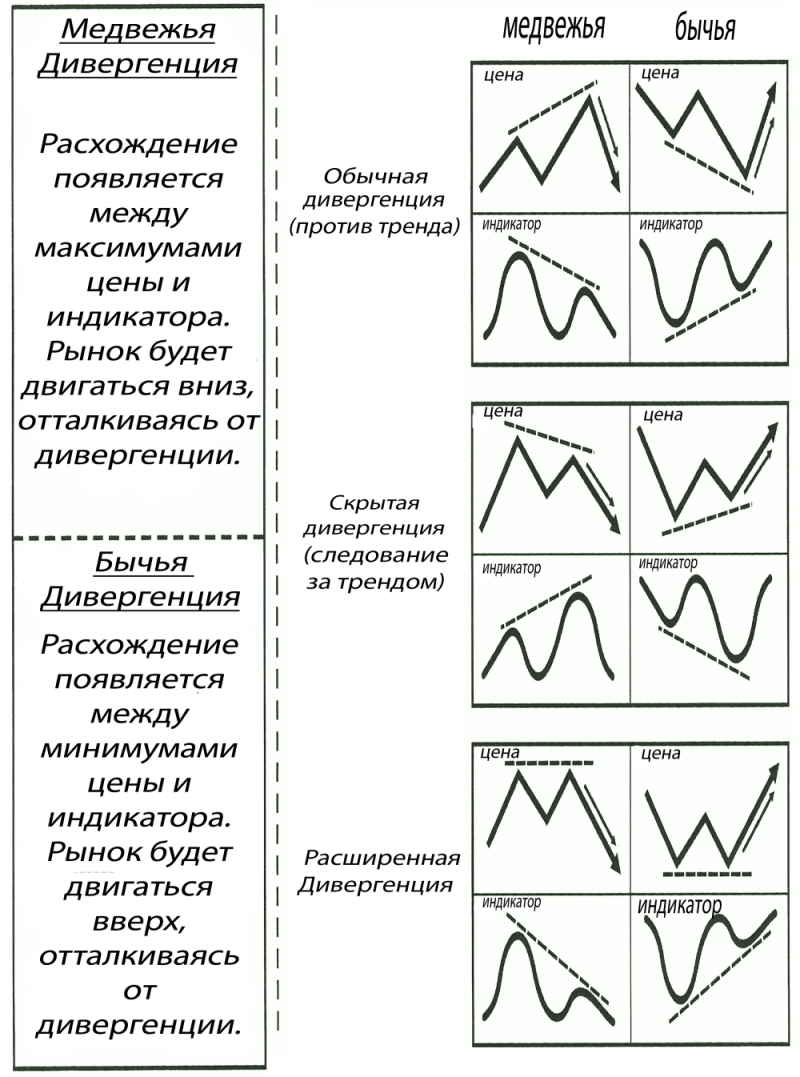

Как и в случае с любым другим индикатором, дивергенция может быть очень важным сигналом, показывающим потенциальный разворот тренда или, по крайней мере, его завершение.

Положительная дивергенция — цена вниз, Stochastic вверх — свидетельствует о завершении нисходящего, и начале восходящего движения.

Отрицательная дивергенция — цена вверх, Stochastic вниз — — свидетельствует о завершении восходящего, и начале нисходящего движения.

Отдельно стоит выделить такие случаи дивергенции, а именно:

1. Дивергенция, что подтверждает тренд

Если тренд действительно сильный и устойчивый, то дивергенция может его лишь подтвердить. Об этом писал Эндрю Кардвелл (Andrew Cardwell). По его наблюдениям, в сильном тренде дивергенция Стохастика лишь подтверждает этот тренд, а вовсе не опровергает его. Такая ситуация показывает, почему нужно использовать все возможности технического анализа для определения трендов. В сильном тренде большинство индикаторов будут лишь его подтверждать, а не указывать на разворот.

2. Обратная дивергенция

Ранее была представлена классическая дивергенция. Она заключается в том, что при несовпадении показаний индикатора и основного графика цены, правильным считаются показания индикатора, которые указывают на быструю смену тенденции. Тем не менее, Кардвелл описывал и, так называемые, обратные дивергенции. У них все наоборот:

цена вверх, Stochastic вниз — ожидается сильное движение вверх;

цена вниз, Stochastic вверх — ожидается сильное движение вниз.

Пример медвежьей дивергенции между стохастическим индикатором и ценовым графиком.

Стратегии с использованием стохастика

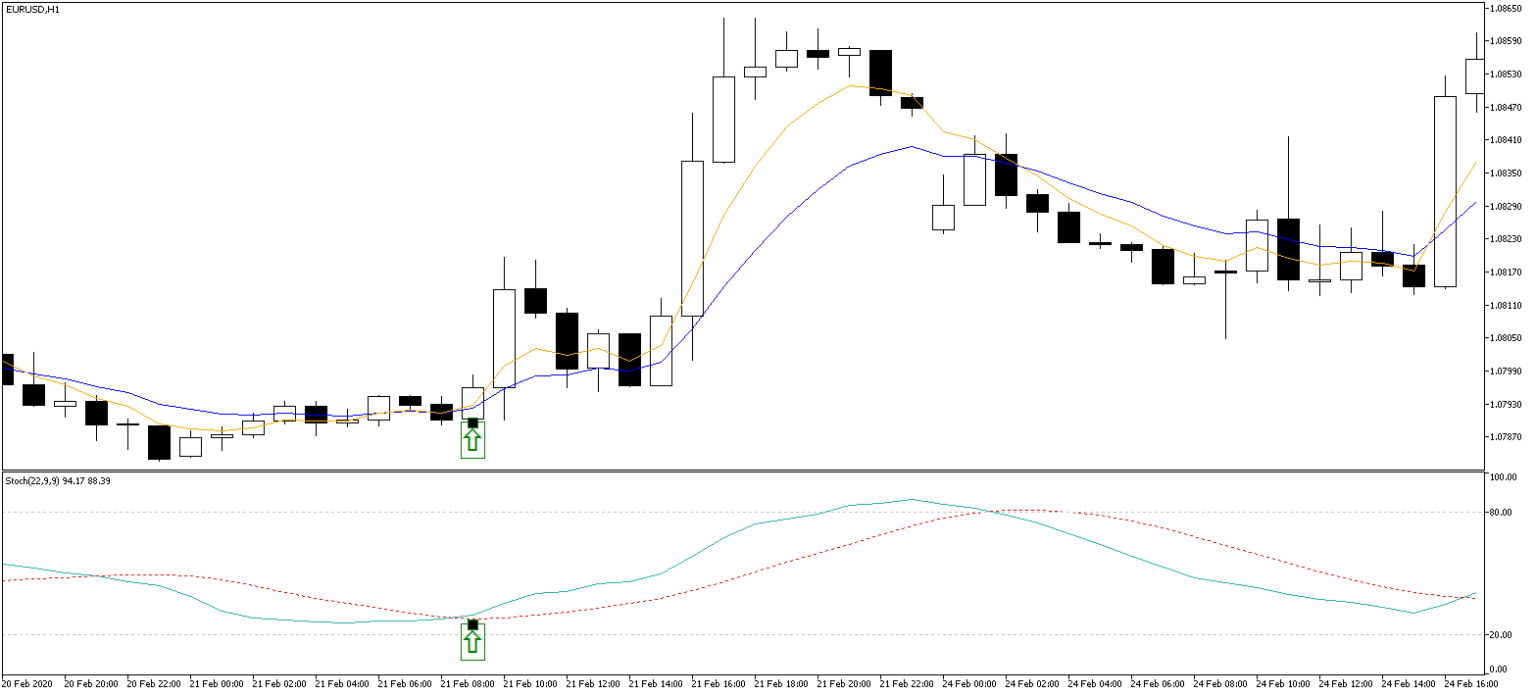

Стратегия EMA и Stochastic

Торгуя по правилам стратегии Stochastic + EMA, вы никогда не должны бороться с трендом. Основная цель стратегии — действовать совместно с преобладающей в настоящее время тенденцией и найти удобные возможности присоединиться к ней с помощью стохастического осциллятора.

Итак, для начала определим тренд:

Если EMA 5 выше EMA 11,восходящий тренда

Если EMA 5 ниже, чем EMA 11, продолжается нисходящий тренд

Таким образом, ордер на покупку должен быть открыт только в восходящем тренде и когда:

Текущие значения стохастического осциллятора находятся рядом с уровнем 20

Линия %K пересекает линию %D снизу

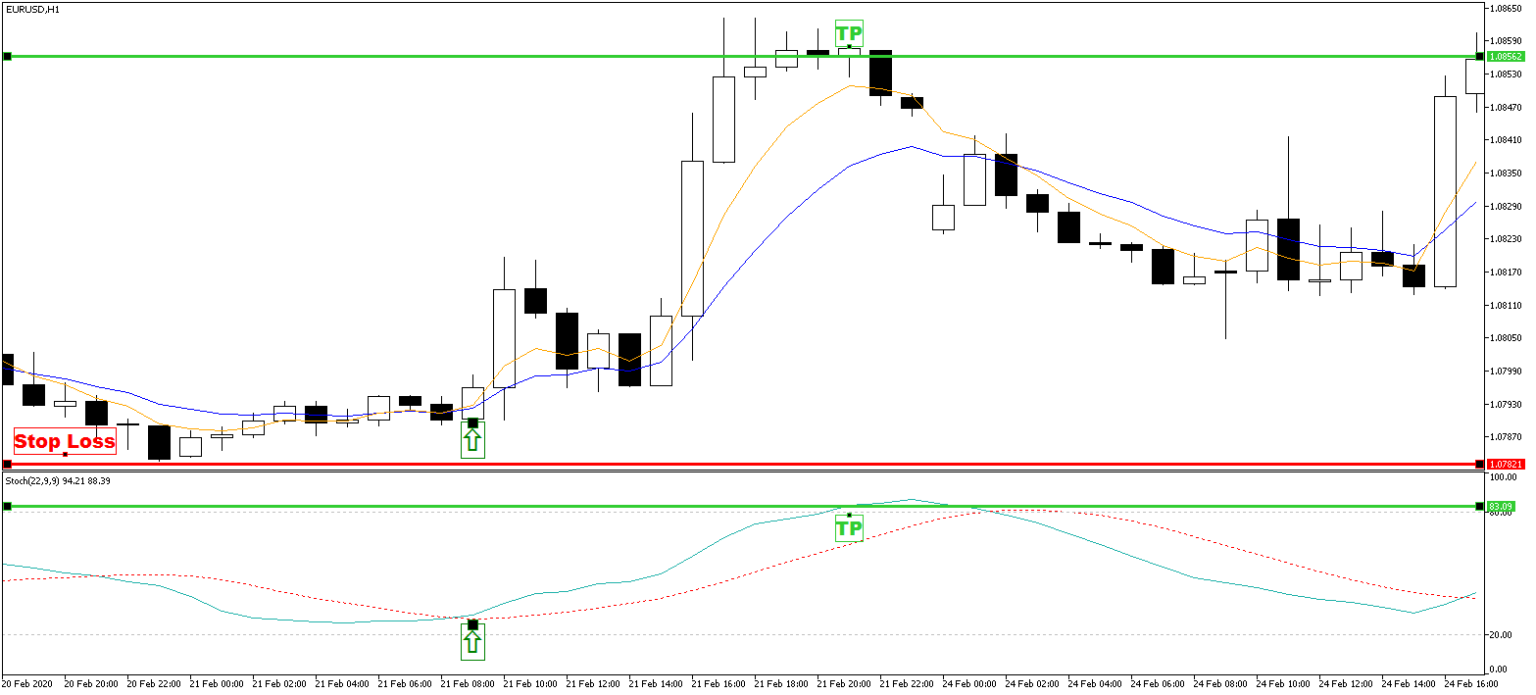

Пример входа в длинную позицию:

У нас есть вход здесь в соответствии с вышеописанными условиями, цена открытия 1.07902 (без учета спреда).

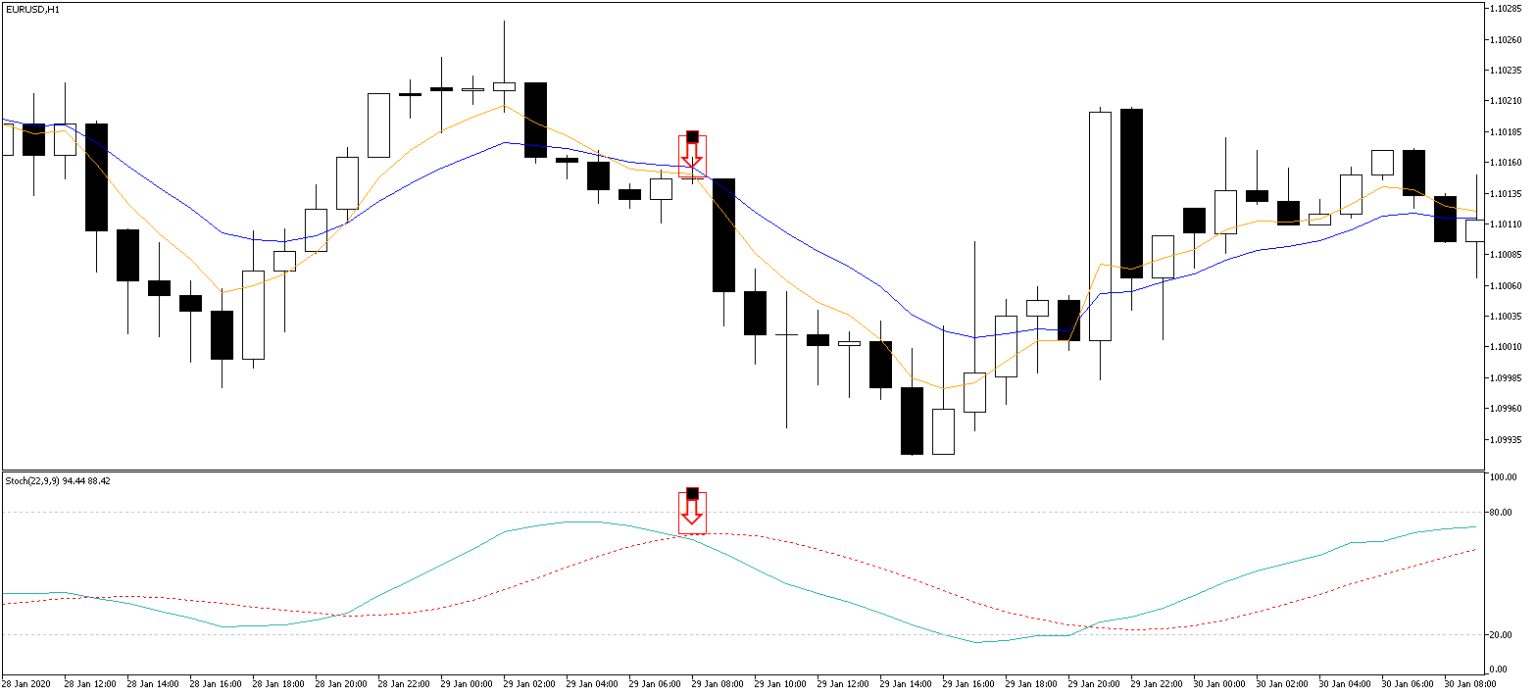

Напротив, ордер на продажу должен открываться только в нисходящем тренде и когда:

Текущие значения стохастического осциллятора находятся рядом с уровнем 80%

Линия % K пересекает линию %D сверху

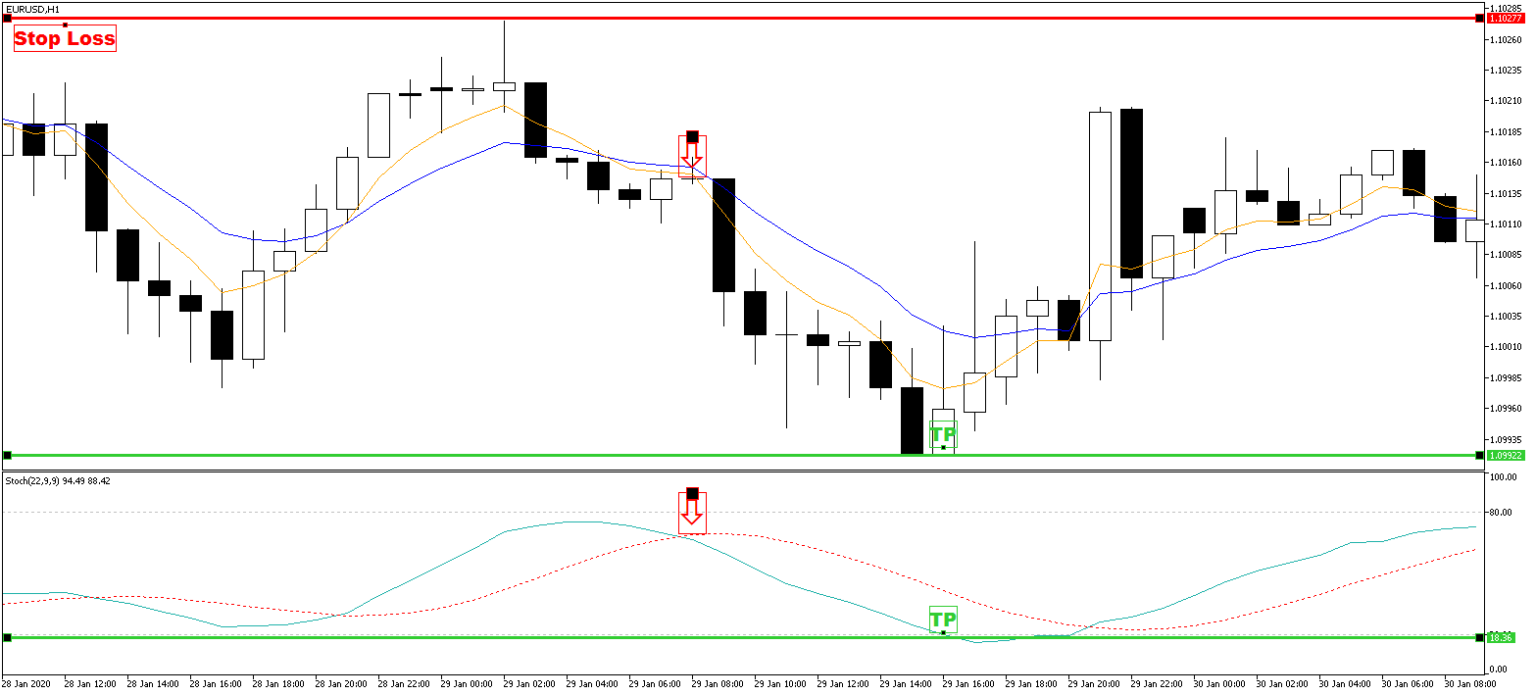

Пример входа в короткую позицию:

Приведенный выше вход согласуется с указанными условиями, цена открытия 1.10147.

Стратегия Stochastic + EMA не использует жесткий уровень Take Profit. Напротив, стоп-лосс должен быть:

Чуть ниже последней впадины в случае покупок

Чуть выше последнего пика в случае продаж

Однако, если график находится на расстоянии слишком большого количества пунктов от вышеупомянутых экстремумов, чтобы ограничить уровень риска, вы должны установить ордер Stop Loss:

Под предшествующей свечой при открытии сделки на покупку

Над предшествующей свечой при открытии сделки на продажу

Мы открываем такую позицию только в том случае, если убыток не превышает предполагаемого нами размера риска на 1 сделку (желательно не рисковать больше, чем 1% — 2% от депозита)

Сделку на покупку мы закрываем только в случае возникновения любой из следующих ситуаций:

Линия %K пробивает уровень 80%

Линия % K пересекает линию % D

EMA 5 пересекает EMA 11 сверху вниз

Пример закрытия длинной позиции:

В этом случае у нас был первый сценарий. Стоп-лосс находился на уровне 1.07821, и позицию пришлось закрыть по цене 1.08562.

Напротив, ордер на продажу должен быть закрыт при появлении любого из следующих сценариев:

Линия %K пробивает уровень 20%

Линия %K пересекает линию %D

Средняя EMA 5 пересекает среднюю EMA 11 снизу вверх

Пример закрытия короткой позиции:

В этом случае у нас был первый сценарий. Стоп-лосс находился на уровне 1.10277, и позицию нужно было закрыть по цене 1.09922 (без учета спреда).

H1 Stochastic Trend

Эта стратегия относится к среднесрочным. Также ее можно считать стратегией свинг трейдинга.

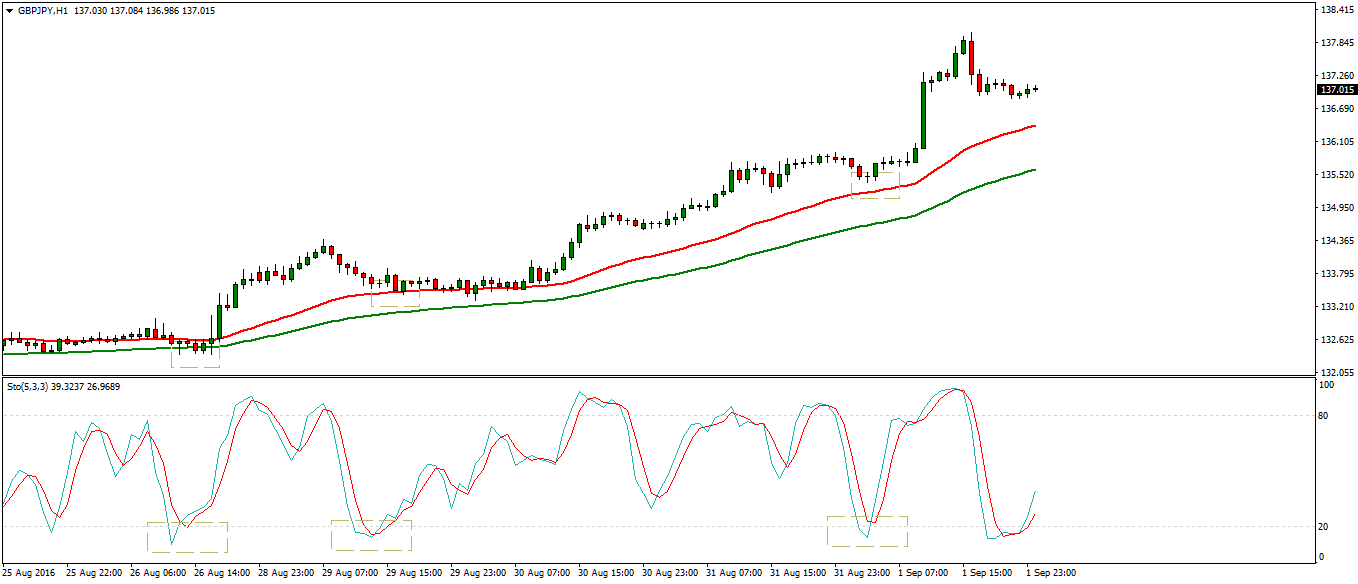

Параметры индикатора Стохастик в этой стратегии стандартные — 5,3,3.

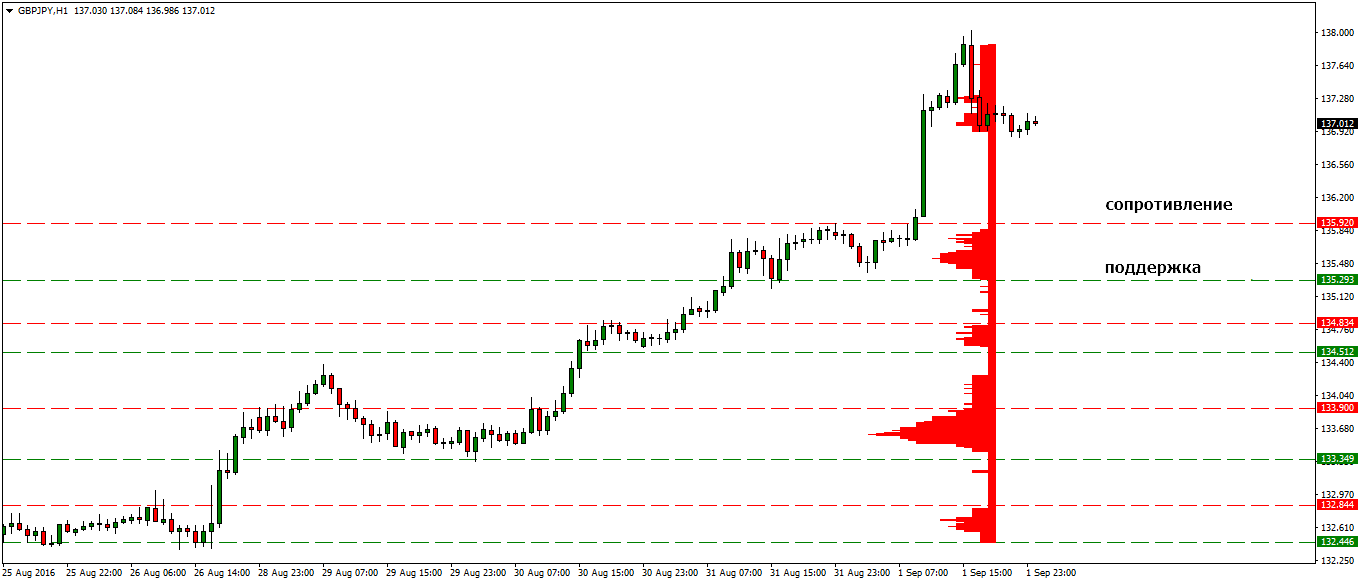

Кроме того, чтобы избежать сделки с низкой вероятностью успеха, мы должны открывать сделки только по тренду. Для определения тренда будем использовать две экспоненциальные скользящие средние (EMA) с периодами — 36-и 72. На часовом графике они принимают значения, соответствующие 36-и 72-часам, то есть 1,5-и 3-дневным сессиям. Таким образом, мы уверены, что на самом деле существует тренд. Для обозначения значимых уровней цен был использован индикатор Market Profile, который представляет данные за последнюю неделю. Он создает схему распределения цены из последних 120 свечей.

Вначале нужно определить тренд:

Когда краткосрочная (36-периодная) скользящая средняя находится выше долгосрочной (72-периодная) скользящей средней, то мы имеем дело с восходящим трендом.

Напротив, когда краткосрочное среднее, находится ниже долгосрочного среднего, следует признать, что на рынке наблюдается нисходящий тренд.

В случае восходящего тренда трейдеру следует дождаться пересечения стохастической линии с сигнальной линией в зоне перепроданности, то есть ниже уровня.

Когда рынок медвежий, нужно дождаться пересечения двух линий в зоне перекупленности, то есть выше уровня 80.

Market profile — это инструмент, который позволяет вам наблюдать ценовые диапазоны, в которых цена консолидируется. Они обозначены так называемым «колоколом», который мы можем наблюдать по форме инструмента. В нижней части одного «колокола», который является обычным интервалом распределения цены, мы можем обозначить поддержку, а в верхней — сопротивление. Эти места будут необходимы для размещения ордеров stop loss. Для восходящего тренда и сигнала покупки SL находится ниже поддержки, а в нисходящем тренде и сигнале продажи он должен быть выше сопротивления.

В случае вышеуказанной стратегии мы не ограничиваем прибыль искусственным take profit, а просто ставим перед собой цель быстро закрыть позиции, когда рынок делает сильное движение против тренда.

Мы используем скользящий стоп лосс, который перемещаем согласно уровням поддержки (сопротивления), полученных в маркет профиль. Стоп-лосс всегда находится ниже локальной поддержки или выше локального сопротивления.

Когда происходит прорыв сопротивления, в случае восходящего тренда, последний локальный прорыв становится местом, ниже которого должен быть SL. Аналогичная ситуация выглядит в случае нисходящего тренда, за исключением того, что обновление стоп-лосса происходит в момент прорыва поддержки.

Для этой стратегии не рекомендуется рисковать более, чем 1%-2% от депозита на 1 сделку.

Стратегия пирамидирования EMA — Stoch

Пирамидирование — это подход, призванный увеличить вероятность успеха и максимизировать прибыль в тот момент, когда мы имеем дело с сильным движением в данном направлении. По принципу Парето успешных сделкок будет всегда меньше. Так почему бы не использовать максимум движения, чтобы заработать как можно больше денег?

Следующая стратегия основана на поиске возможности присоединения к тренду в момент завершения коррекции. Соответственно, в этой стратегии используются две экспоненциальные средние (EMA) с периодами 48 и 96 и стохастический осциллятор.

Настройки стохастика стандартные: (5,3,3)

Определение тренда (1):

Трейдер определяет преобладающую тенденцию на основе двух экспоненциальных средних.

- Если ЕМА96 находится ниже ЕМА 48, и обе находятся ниже цены, то тренд восходящий и нужно искать возможность для открытия сделки на покупку

- Если ЕМА48 < EMA96 и обе они находятся выше цены, тренд — нисходящий и нужно искать возможность для открытия сделки на продажу

Стохастик как осциллятор предназначен для информирования трейдера, в какой момент необходимо открыть позицию, чтобы увеличить вероятность успеха.

Сигнал для входа в рынок происходит в тот момент, когда медленный стохастик пересекается с сигнальной линией в зоне перекупленности (80-100) или перепроданности (0-20), в зависимости от определенного тренда на M30.

В момент появления сигнала трейдер должен войти в сделку в тот момент, когда будет пробит максимум последней свечи на M30 (в случае сигнала покупки в восходящем тренде) или минимум (в случае сигнала продажи в нисходящем тренде).

Стоп-лосс находится ниже / выше локального минимума / максимума.

Если условия определения тренда (1) соблюдаются и появляются новые сигналы от стохастика, нужно открывать новые сделки по тренду. При этом в тот момент, когда открылась новая сделка, необходимо перенести стоп лосс предыдущей сделки на уровень открытия новой. Таким образом, трейдер защищает свой капитал, максимизируя потенциал данной сделки.

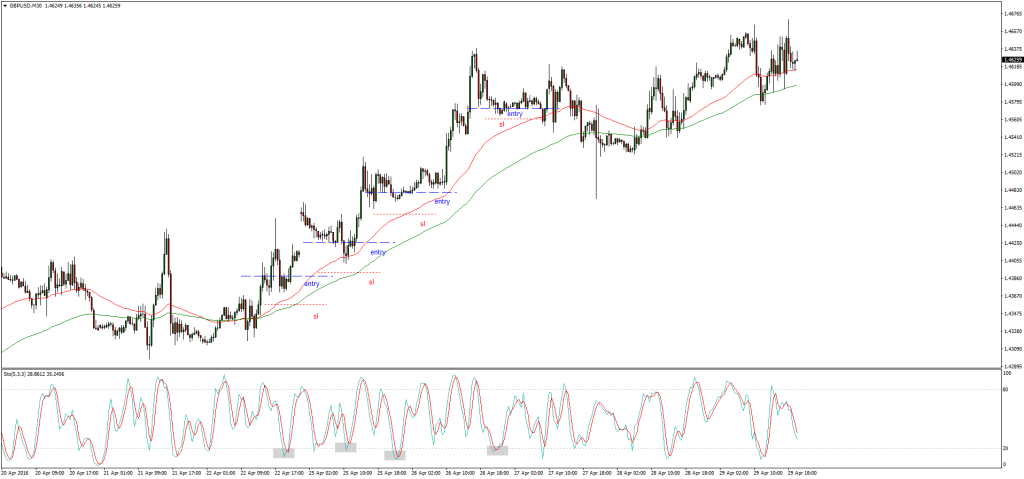

Пример работы стратегии:

Данная стратегия не использует ордера Take Profit. Преимущество этой стратегии заключается в том, чтобы увеличить потенциал данной сделки путем пирамидирования, быстро сокращая потери в тот момент, когда цена закрывается по стоп лосс (SL).

Не рискуйте больше, чем 1%-3% от депозита на 1 сделку.

Заключение

Стохастический осциллятор связан с диапазоном, что означает, что его значения всегда колеблются от 0 до 100. Это делает его полезным индикатором для определения перекупленности и перепроданности. Традиционно значения выше 80 сообщают перекупленности, а показания ниже 20 — перепроданности. Тем не менее, нахождение стохастика в этих областях не всегда указывает на предстоящий разворот, поскольку очень сильные тенденции могут поддерживать условия перекупленности или перепроданности в течение более длительного периода.

Приведенный выше график показывает сигналы, которые дает индикатор Стохастик.

Графики стохастического осциллятора обычно состоят из двух линий: одна, отражающая фактическое значение осциллятора для каждого сеанса, и одна, отражающая его 3-периодную скользящую среднюю. Поскольку считается, что цена следует за импульсом, пересечение этих двух линий считается сигналом будущего разворота направления движения.

Расхождение (дивергенцию) между стохастическим осциллятором и направлением движения цены также рассматривается как важный сигнал разворота тренда. Но дивергенция также может свидетельствовать и о продолжении тренда. В базовой интерпретации индикатора Stochastic Oscillator трейдерам следует искать позиции покупки после пересечения сигнальных линий при значениях индикатора ниже уровня 20 и аналогичных позиций продажи выше уровня 80.

Источник https://popecon.ru/kak-nastroit-stohastik-dlya-raznyh-taymfreymov.html

Источник https://forex-method.ru/indikator-stohastik

Источник

Источник