Индикатор CCI

Содержание статьи

Индикатор CCI

CCI — это сокращенное название индикатора Commodity Channel Index, то есть индикатора товарного канала или просто индикатора канала. Это определенно менее популярный индикатор, чем другие осцилляторы, такие как RSI, ADX (Уэллса Уайлдера) или MACD (Джеральда Аппеля).

Индекс CCI был создан Дональдом Ламбертом в 1980 году. Как сообщает сам автор, этот индикатор был создан для анализа товарного рынка. Однако со временем CCI нашел применение в техническом анализе и других финансовых инструментов, в том числе и на Форекс.

Формула расчета CCI

Commodity Channel Index измеряет отклонение цены от ее средней стоимости. Когда CCI достигает высоких значений, это означает, что текущие цены чрезвычайно высоки по сравнению со средней ценой этого инструмента за определенный период. И наоборот. Низкое значение CCI означает, что текущие цены по сравнению со средними ценами за определенный период очень низки. Под высокими значениями подразумеваются уровни выше +100, низкими значениями являются показания ниже -100.

Индекс CCI основан typical Price (PT, типичная цена), значение которого рассчитывается по формуле:

H = максимальная цена,

C = Цена закрытия.

Типичная цена — это среднее арифметическое, взятое из минимальной, максимальной цены и цены закрытия.

После того, как мы подсчитали типичную цену — PT, мы можем подсчитать значение индекса CCI:

В Формуле, SMA [PT] = скользящее среднее арифметическое от PT, а о [PT] = абсолютное отклонение от PT.

Период по умолчанию, для которого рассчитывается индекс Commodity Channel Index, составляет четырнадцать дней, хотя, как и в случае с RSI, существуют стратегии, использующие более длинные или более короткие периоды.

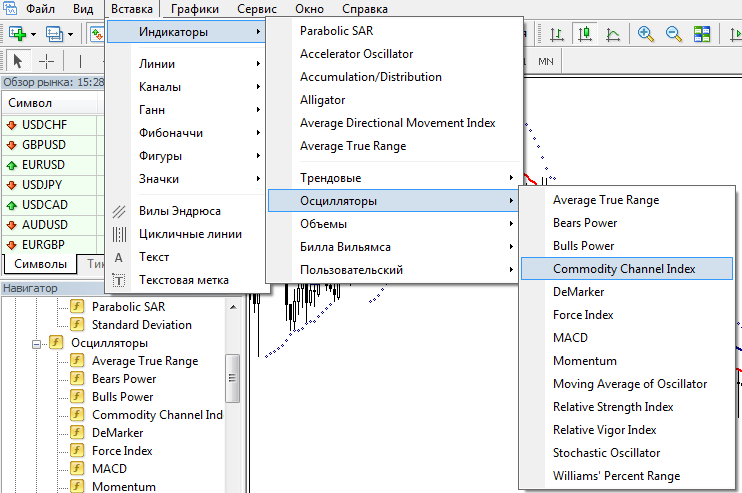

Добавляем CCI в Метатрейдер 4

Индикатор CCI в терминале MetaTrader 4.0 можно добавить к графику так же, как и любой другой индикатор. Мы можем воспользоваться пунктом верхнего меню «Вставка» в главном меню МТ. Затем из списка мы выбираем «Индикаторы» — > «Осцилляторы» и ищем Commodity Channel Index.

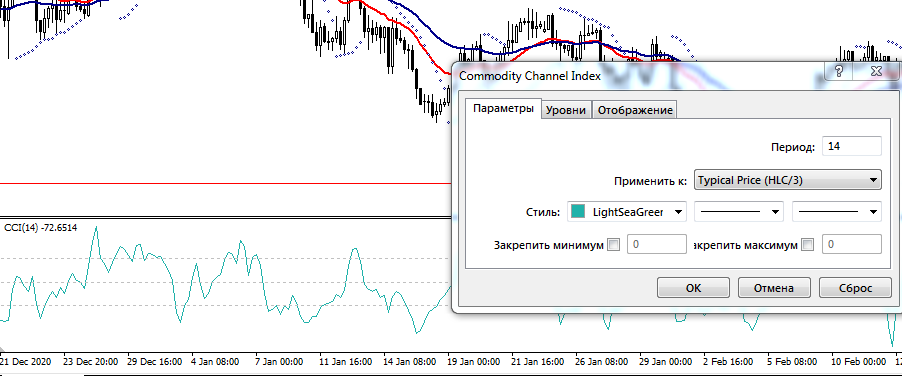

Настройки CCI

После добавления индикатора CCI у нас появится окно с настройками. У нас есть возможность влиять на показания индикатора с помощью двух параметров:

Регулируя период индикатора, мы должны помнить о том, что чем больше период, тем более сглаженной будет линия индикатора. Чем период индикатора короче, тем потенциальная амплитуда колебаний значений индикатора будет больше. Это может означать, что мы будем получать больше сигналов на открытие позиций, но их большая часть может оказаться ложными.

Предполагается, что наиболее распространенным используемым периодом для CCI является значение 14. Точно такое же, какое Уэллс Уайлдер использовал в индикаторе RSI. Однако имейте в виду, что стандартные значения — не значит самые лучшие. Перед использованием индикатора проверьте различные настройки CCI на разных инструментах (валютных парах).

Изменение типа цены в меньшей степени влияет на изменение значения индикатора CCI, чем изменение его периода. Вы можете обнаружить, что, изменяя тип цены, мы фокусируемся на деталях, в то время как основной параметр индикатора может быть установлен неправильно, поэтому изменение этого параметра мы должны оставить в самом конце процесса оптимизации.

Кроме того, в настройках индикатора у нас есть возможность настроить уровни,которые будут сообщать нам о том, перекуплен ли рынок или перепродан. Для CCI по умолчанию добавлены уровни 100 и -100, в то время как они также должны быть правильно настроены и адаптированы к заданному таймфрейму и валютной паре.

Описание работы индикатора Commodity Channel Index

Показания индикатора товарного канала CCI можно интерпретировать двумя способами. Они похожи на те, что используется в трейдинге MACD и RSI. Первый из них — сигналы перекупленности и перепроданности. В момент, когда индикатор CCI растет и превышает уровень +100, а затем пересекает его сверху вниз возникает сигнал, что рынок перекуплен и можно ждать разворота восходящего тренда и снижения цены. Снижение индикатора CCI ниже -100 и возвращение обратно означает, что рынок перепродан и возможен рост цены. Таким образом, уровни +100 и -100 в CCI эквивалентны уровням 70 и 30 осциллятора RSI.

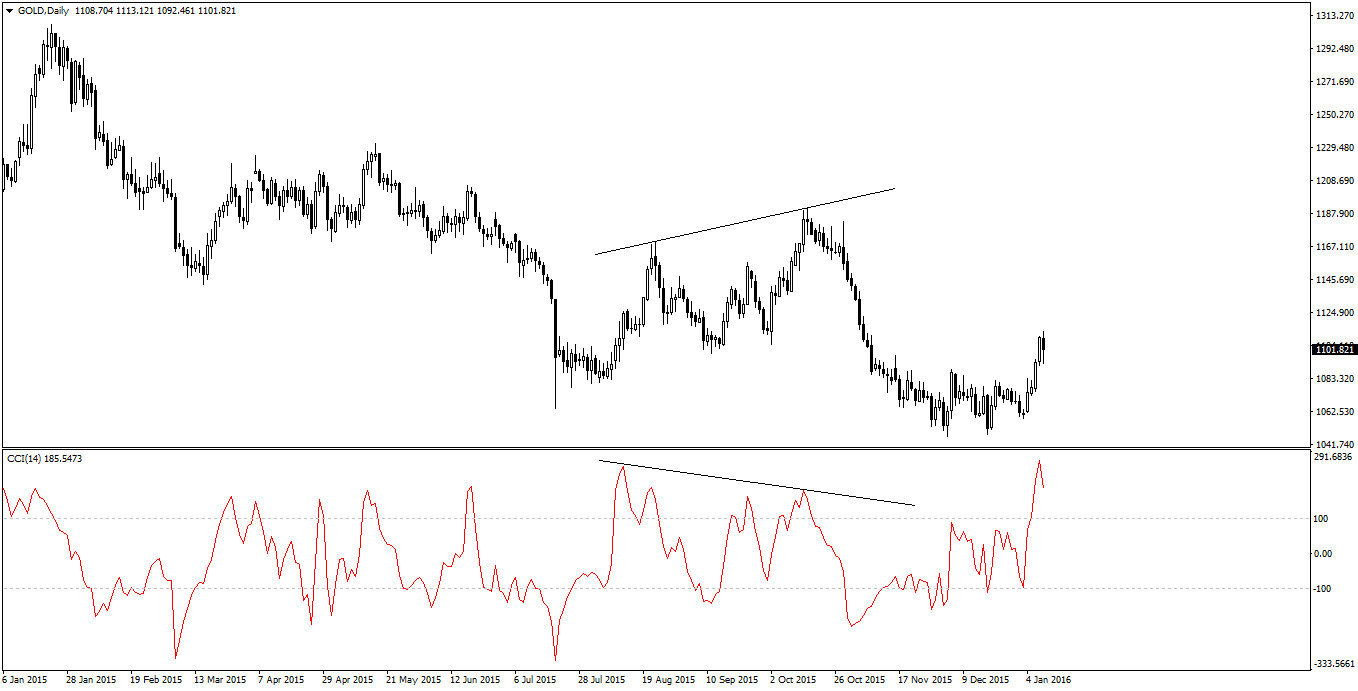

Второй способ использования Commodity Channel Index — это поиск расхождения или дивергенции между ценой и индикатором — точно так же, как для RSI и MACD.

Дивергенция — это расхождение между графиком индикатора и графиком цены. Например, мы видим рост цены и при одновременном снижении значения индикатора CCI. Это говорит о возможном развороте воходящего тренда — нужно искать выход в продажи. В свою очередь, падение цены, то есть нисходящий тренд и рост на графике Commodity Channel Index, дает хороший шанс успешного входа в покупки.

Индикатор CCI будет информировать нас о потенциальной покупке / продаже, когда:

войдет / выйдет в уровень перекупленности / перепроданности

возникнет пересечение линии тренда

Рассмотрим эти сигналы немного подробнее.

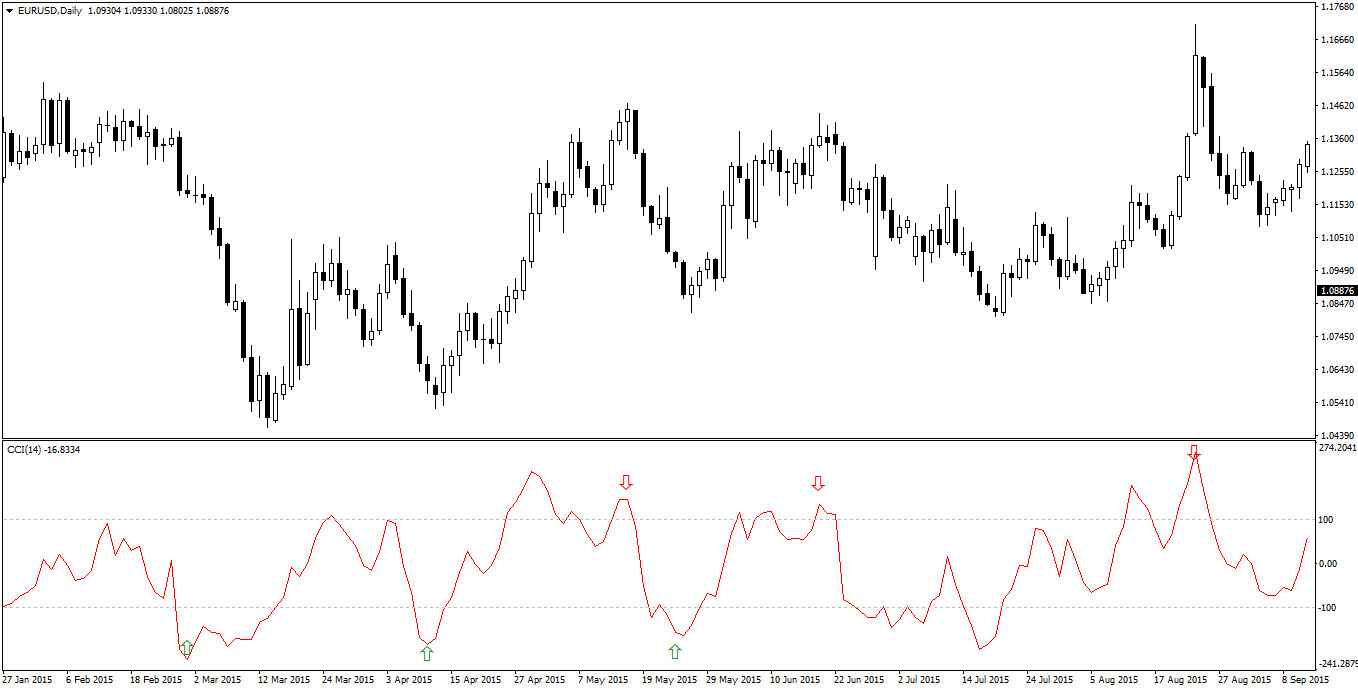

Уровни перекупленности и перепроданности Commodity Channel Index — индекса товарного канала

По умолчанию, как мы уже упоминали, важные уровни для CCI это: -100 и 100. Когда значение индикатора CCI превышает уровень 100, это означает, что рынок перекуплен. С другой стороны, когда индикатор CCI ниже уровеня -100, рынок перепродан. Интерпретация входа и выхода в эти зоны ничем не отличается от работы с другими осцилляторами.

Примеры сигналов уровней перекупленности и перепроданности для индикатора CCI

У нас есть 4 возможных пересечения уровней:

Когда значение индикатора пересекает уровень 100 снизу вверх, мы получаем поздний сигнал к покупке. Его можно рассматривать как сигнал для краткосрочных длинных позиций. На графике выше это ситуация, отмеченная цифрой 2

Когда значение индикатора пересекает уровень -100 снизу вверх, мы получаем ранний сигнал для покупок. Его можно рассматривать как среднесрочный сигнал. Такая ситуация изображена цифрой 4

Когда значение индикатора пересекает уровень 100 сверху вниз, мы получаем ранний сигнал, чтобы занять короткие позиции. Описанная ситуация — цифра 1

Когда значение индикатора пересекает уровень -100 сверху вниз, мы получаем краткосрочный сигнал, чтобы занять короткие позиции. Ситуация 3.

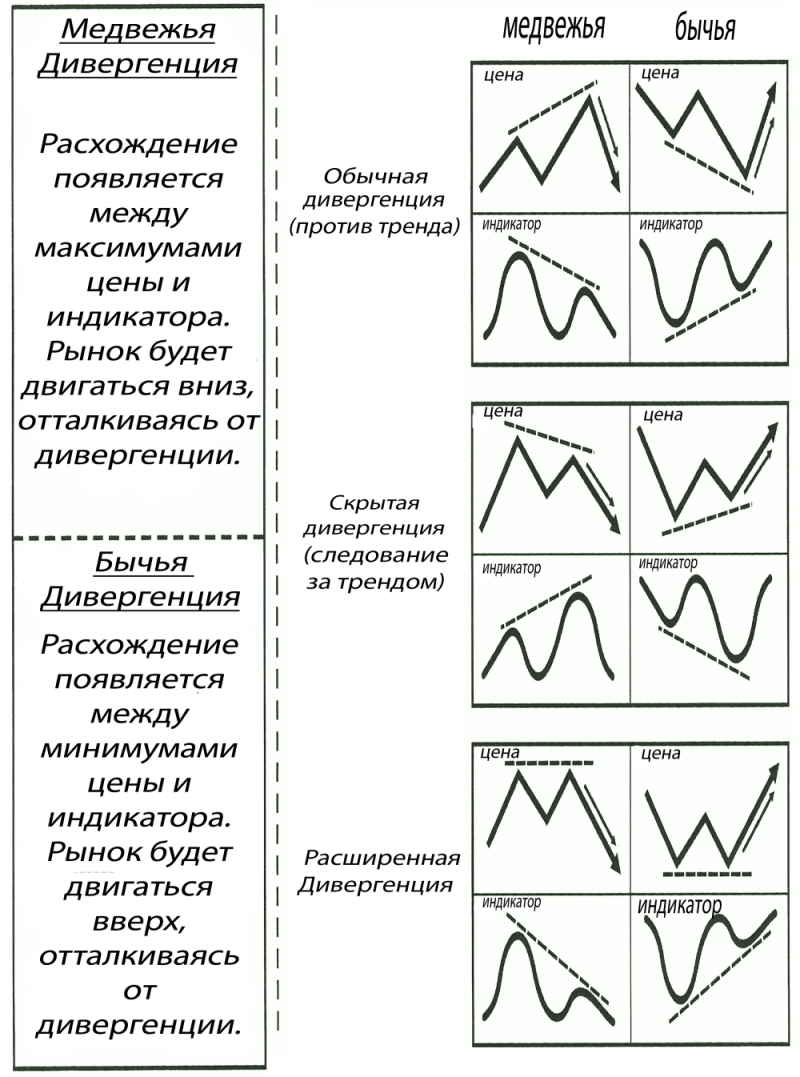

Дивергенция CCI

Интерпретация дивергенции для всех индикаторов одинакова. Более подробно об этом мы писали в отдельной статье: https://forex-method.ru/vidy-divergencii

Различают два основных вида дивергенции:

Медвежья. Когда наблюдается более высокий ценовой максимум при более низком максимуме индикатора. В таком случае, вероятен разворот тренда вниз.

Бычья. Когда наблюдается более низкий ценовой минимум при более высоком минимуме на индикаторе. В таком случае, прогнозируем разворот тренда вверх.

К сожалению, при использовании сигналов, возникающих из-за рыночной дивергенции, необходимо использовать дополнительные фильтры — сигналы от других индикаторов, например Ichimoku или методы Price Action.

Линия тренда на графике CCI индекса товарного канала

Последний из способов использования индикатора CCI является обозначение линии тренда на графике индикатора. Это наименее популярный метод и из перечисленных 3 и наименее эффективный. Он имеет все недостатки, связанные с использованием линии тренда.

Торговые стратегии с использованием индекса товарного канала

Стратегия дей-трейдинга на основе индикатора CCI

Эта стратегия хорошо подходит для торговли ценными металлами — Золото, Серебро.

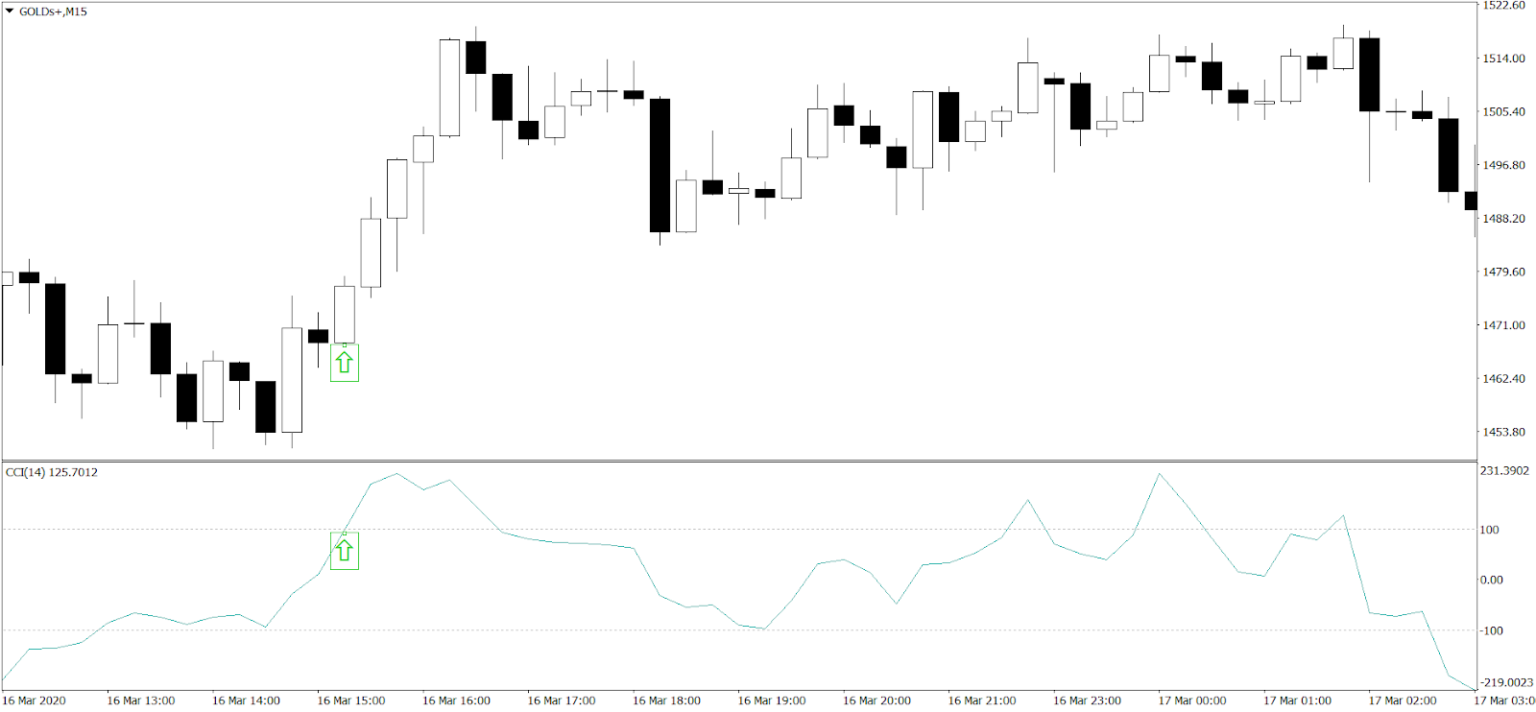

Чаще всего индикатор CCI используется для нахождения разворота тренда. Однако, в этой стратегии мы будем использовать его для торговли по тренду. Обычно считается, что когда этот осциллятор достигает значение выше 100 или ниже -100, то это свидетельствует о перекупленном (перепроданном) рынке. Однако, часто можно заметить, что когда CCI достигает этих уровней без каких-либо трудностей или препятствий, то есть движение очень сильное, то достижение крайних уровней — хорошее место, чтобы войти в рынок в надежде на продолжении тренда.

На графике можно заметить отличных вход в покупки, в соответствии с выше описанными условиями. Цена открытия 1468.18 (необходимо прибавить стоимость спреда). Посмотрите, как плавно росла линия индикатора.

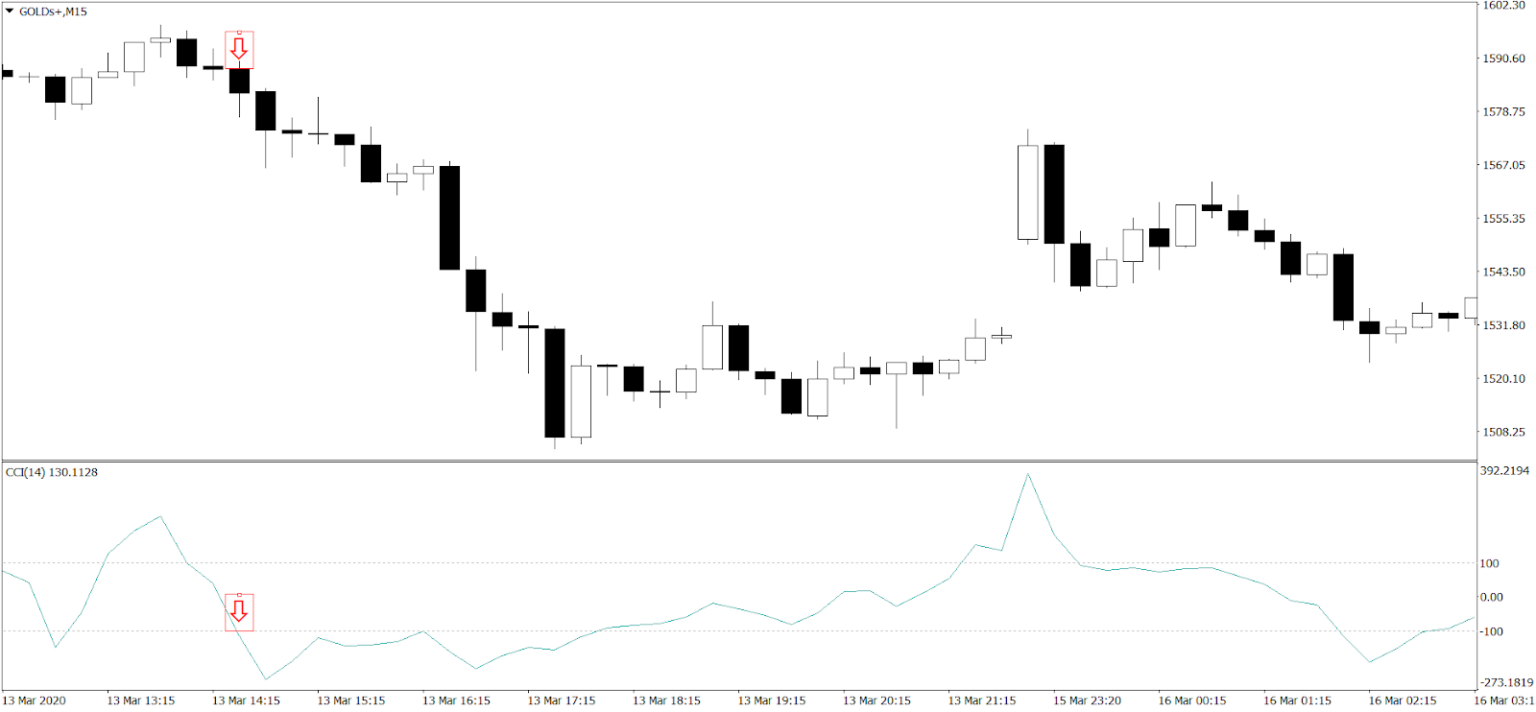

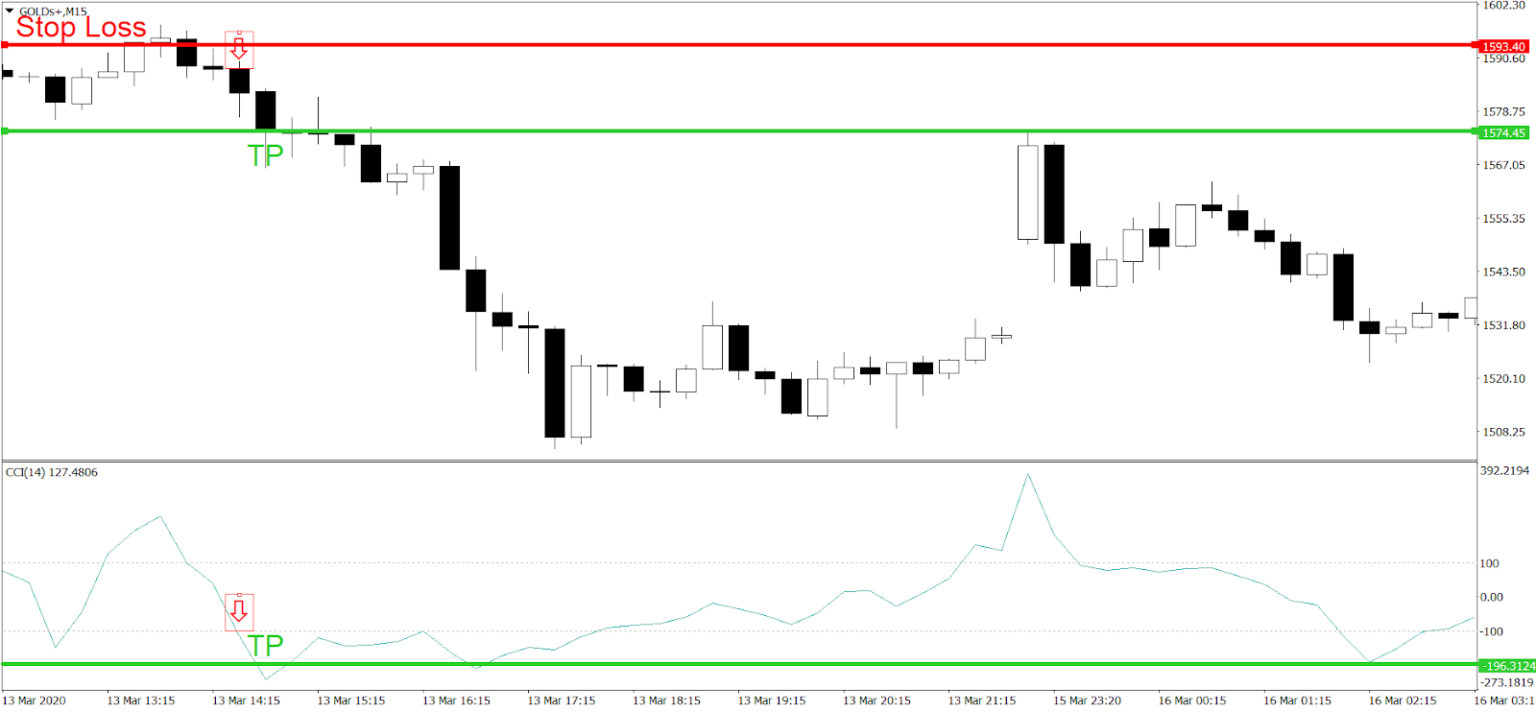

Напротив, в короткую позицию следует входить, когда индикатор CCI пересекает значение -100, а нисходящее движение на его графике продолжается непрерывно, без каких-либо трудностей.

Пример входа в продажи:

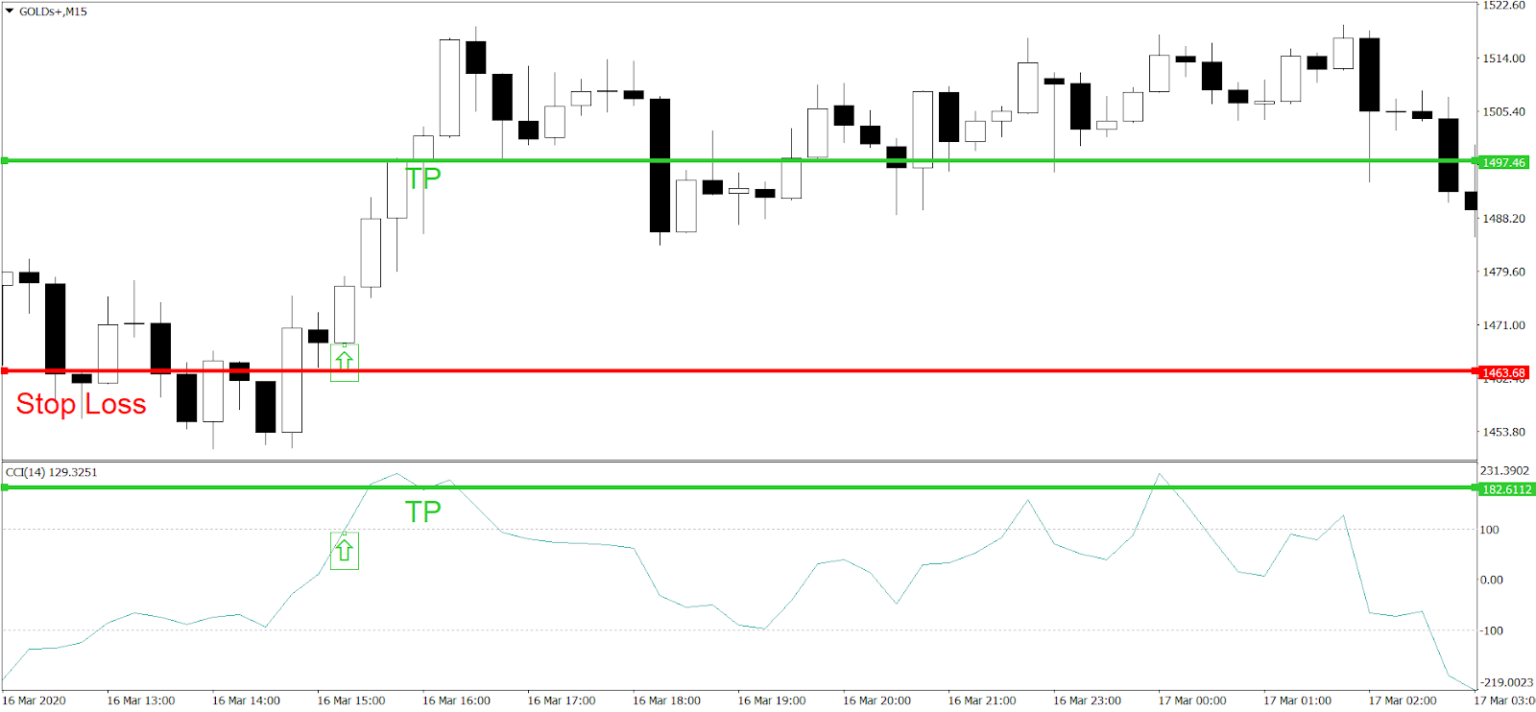

Эта стратегия довольно специфична и не имеет предопределенного уровня Take Profit. Напротив, стоп-лосс должен быть:

- Под лоу предшествующей свечи в случае сделки Лонг

- Над хаем предшествующей свечи в случае открытия сделки short

В ситуации, когда наш вход генерирует прибыль, вы должны закрыть сделку на покупку, когда значения CCI перестают расти. На приведенном ниже графике это выглядело так:

Стоп-лосс находился на уровне 1463.68, и позицию нужно было закрыть по цене 1497.46.

Для позиции short она должна быть закрыта, когда значения индикатора CCI перестают падать. В вышеприведенной ситуации это выглядело так:

Стоп-лосс находился на уровне 1593.40, и позицию нужно было закрыть по цене 1574.45 (плюс спред).

Размер риска на одну сделку рекомендуется использовать не более 2% от депозита.

Стратегия CCI + EMA

При торговле по правилам стратегии CCI + EMA необходимо следить за изменением тренда. Однако как это сделать? Для этого используются экспоненциальные скользящие средние:

Если средняя EMA 8 выше средней EMA 26, мы имеем восходящий тренда

Если средняя EMA 8 ниже, чем средняя EMA 26, сейчас наблюдается нисходящий тренд

Итак, когда лучше всего войти в позицию?

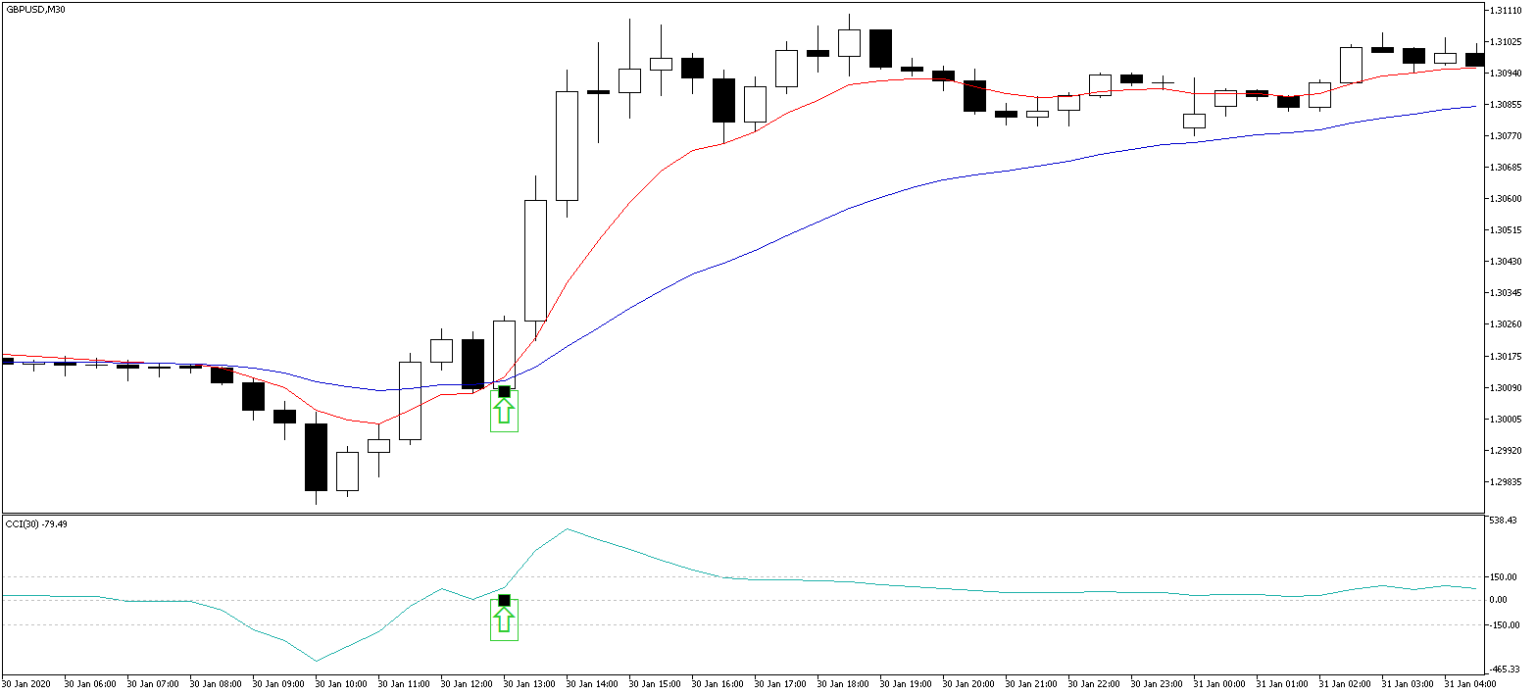

Условия на покупку:

Средняя EMA 8 пересекает среднюю EMA 26 снизу вверх

CCI принимает значения чуть выше нуля и растет

У нас есть вход здесь в соответствии с вышеописанными условиями, цена открытия 1.30086 (без учета спреда).

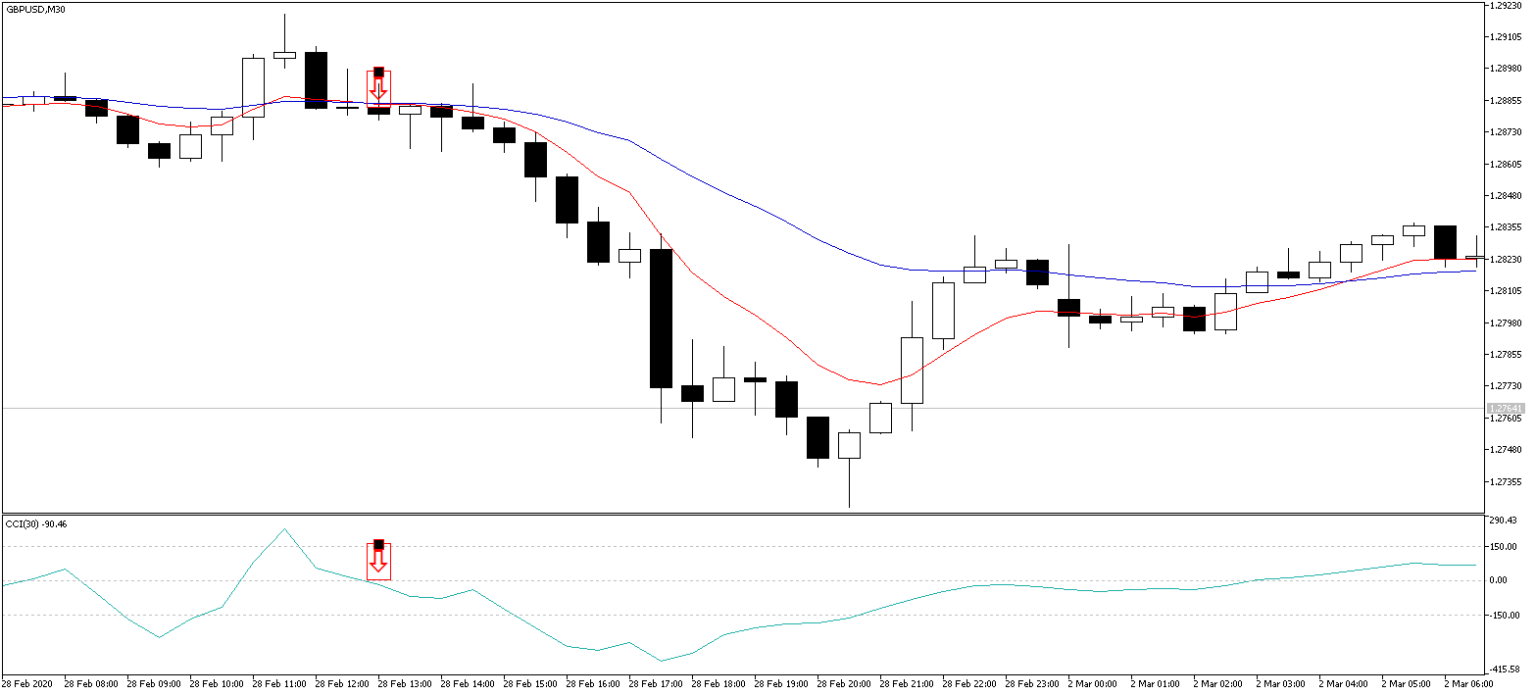

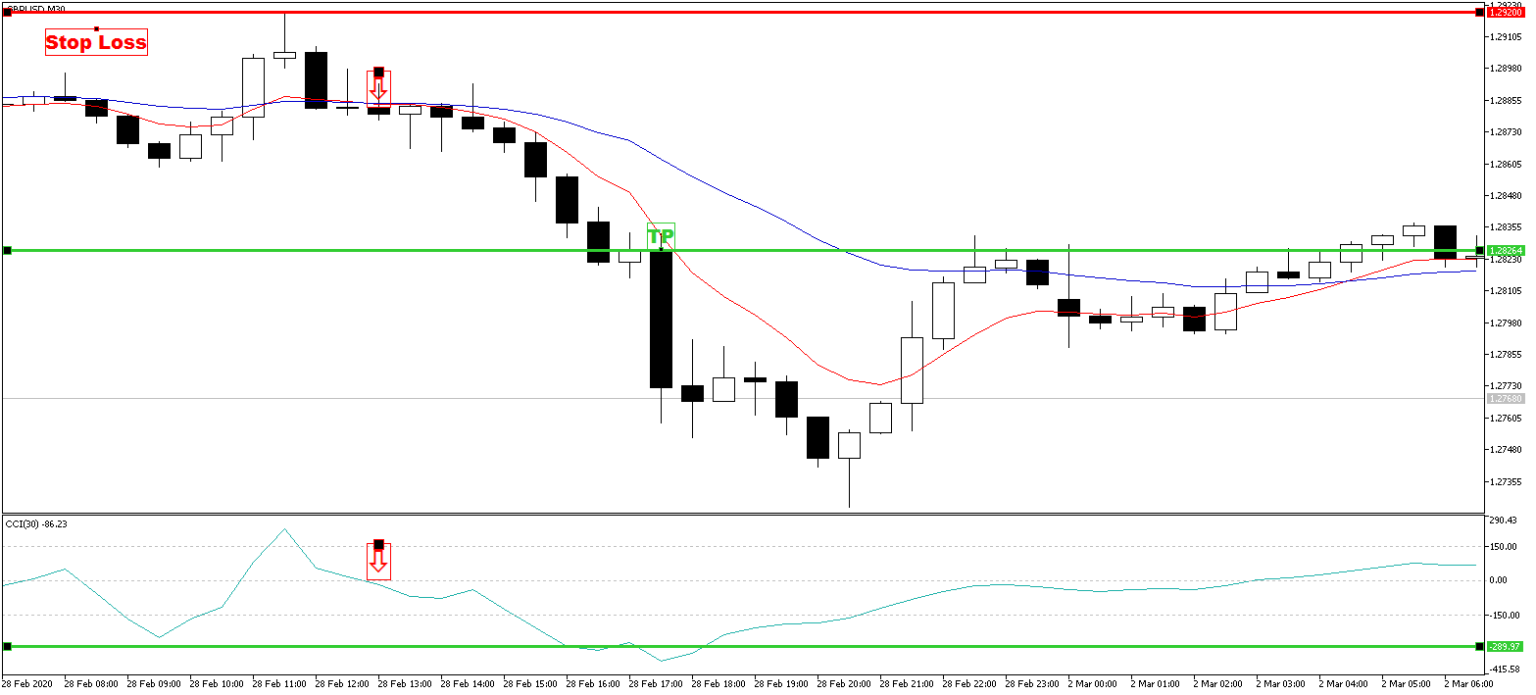

Условия открытия сделки на продажу:

Средняя EMA 8 пересекает среднюю EMA 26 сверху внизу

Индекс CCI принимает значения чуть ниже нуля и падает

Приведенный выше вход согласуется с указанными условиями, цена открытия 1.28829.

Стратегия CCI + EMA не использует жесткий уровень Take Profit. Напротив, стоп-лосс должен быть:

- Чуть ниже последнего свинг лоу для длинных позиций

- Чуть выше последнего свинг хая для коротких позиций

Однако, если стоп получается слишком большим, то для ограничения риска вы должны установить ордер Stop Loss:

- Под предшествующей свечой для покупок

- Над предшествующей свечой для продаж

Мы открываем такую позицию только в том случае, если убыток не превышает предполагаемого нами размера риска на сделку.

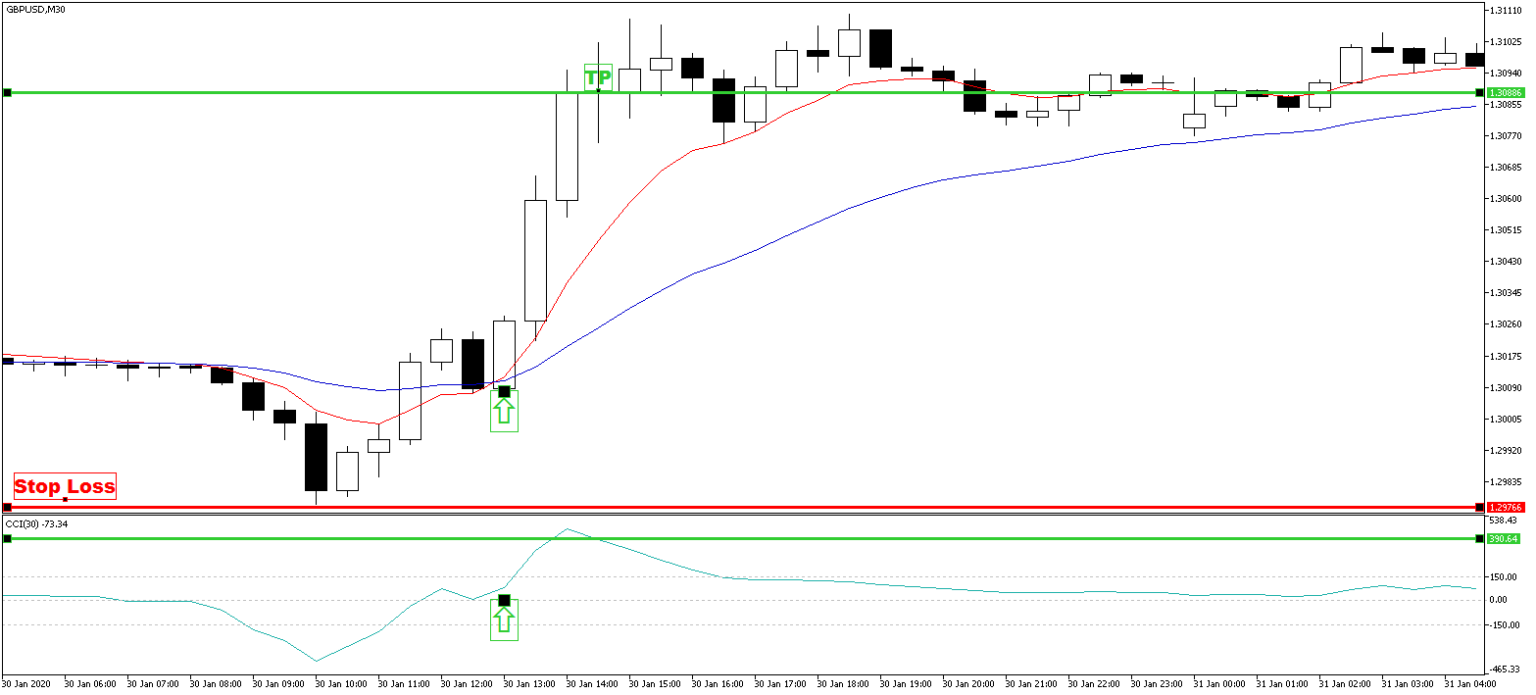

Ордер на покупку мы закрываем только в случае возникновения любой из следующих ситуаций:

- CCI находится выше уровня 150, но его значение начало падать

- Средняя EMA 8 пересекает среднюю EMA 26 сверху вниз

Пример закрытия длинной позиции:

В этом случае у нас был первый сценарий. Стоп-лосс находился на уровне 1.29766, и позицию пришлось закрыть по цене 1.30886.

Напротив, ордер на продажу должен быть закрыт при появлении любого из следующих сценариев:

- CCI оказался ниже уровня -150, но его значение начало расти

- Средняя EMA 8 пересекает среднюю EMA 26 снизу вверх

Здесь также произошел первый сценарий. Стоп-лосс находился на уровне 1.29200, и позицию нужно было закрыть по цене 1.28264

Размер риска на одну сделку рекомендуется использовать не более 2% от депозита.

Заключение:

Индикатор CCI не является самым популярным индикатором технического анализа. И торговых систем с его использованием не так и много. Лучше использовать его с другими индикаторами, например скользящими средними.

Источник https://forex-method.ru/indikator-cci

Источник

Источник

Источник