Особенности налогового планирования и оптимизации. Инструменты и методы.

Содержание статьи

Особенности налогового планирования и оптимизации. Инструменты и методы.

Запомним основное правило – грамотное налоговое планирование должно быть абсолютно законным средством сохранения денежных средств компании. Результатом налогового планирования является законная налоговая оптимизация. Но есть множество нюансов, что является особенностью нашего законодательства, которые могут поставить под сомнение Вашу личную репутацию и репутацию Вашей компании.

На что надо обратить особое внимание при налоговом планировании и осуществлении налоговой оптимизации?

1. Наличие обоснованной деловой цели.

Это основная задача грамотного налогового планирования. Компания прежде всего должна иметь деловую цель, которую нельзя поставить под сомнение. Эта цель должна легко обосновываться и доказываться всеми необходимыми документами. К документам можно отнести:

К документам можно отнести:

– аналитические записки сотрудников

– экономические обоснования и сметы.

Суды, в вопросах получения налоговой выгоды, нередко занимают сторону налогоплательщика в основном по двум причинам, первая – хорошая подготовка к судебному процессу налогоплательщика, вторая – недостаточная доказательная база со стороны налоговиков.

2. Не применять схемы, находящиеся на особом контроле у государства, в том виде в котором они описаны.

Конечно, лучше всего применять оригинальный способ оптимизации. Однако, за основу можно брать и универсальную схему, но ее обязательно надо модифицировать с учетом специфики и местонахождения налогоплательщика, чтобы придать ей уникальность. При этом нужно соблюдать рекомендации:

– хозяйственные операции должны быть экономически оправданными и соответствовать стандартам предпринимательской деятельности;

– фактическое содержание хозяйственных операций и организационно-управленческих актов налогоплательщика не должно расходиться с их документальным оформлением;

– избегать взаимозависимости участников сделок;

– контролировать цены товаров (работ, услуг), применять рыночные цены чтобы исключить возможность пересмотра налоговыми органами цен в судебном порядке. Согласно п. 4 ст. 40 НК РФ рыночной ценой товара (работы, услуги) признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии – однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях.

Какие методы могут применяться при осуществлении налогового планирования?

Метод замены отношений

Как правило, одна и та же хозяйственная цель (приобретение имущества, получение дохода и т.д.) может быть достигнута несколькими путями. Действующее законодательство не ограничивает хозяйствующего субъекта в выборе формы и отдельных условий сделки, выборе контрагента и т.д.

Операция, предусматривающая обременительное налогообложение заменяется на операцию, позволяющую достичь ту же или максимально близкую цель, и при этом применить более льготный порядок налогообложения.

Метод разделения отношений

Метод разделения отношений базируется на методе замены. В данном случае заменяется не вся хозяйственная операция, а только ее часть, либо хозяйственная операция разделяется на несколько.

Метод разделения применяется, как правило, в случаях, когда полная замена не позволяет достичь результата, наиболее близкого к цели первоначальной операции.

Метод отсрочки налогового платежа

Срок уплаты налогов связан с моментом возникновения объекта налогообложения (моментом возникновения налогооблагаемого оборота, моментом приобретения имущества и т.д.) и налоговым периодом (месяц, квартал, год). Метод отсрочки, используя элементы прочих методов (замены, разделения и т.п.), позволяет перенести момент возникновения объекта налогообложения (соответственно и уплаты налога) на последующий налоговый период.

В современных экономических условиях и при значительных размерах налоговых платежей отсрочка уплаты налога в бюджет позволяет, прежде всего, экономить оборотные средства, а некоторых случаях избежать начисления пени.

Метод прямого сокращения объекта налогообложения

Метод подразумевает избавление (воздержание) от объекта налогообложения, как один из способов ухода от налогов. Объектом налогообложения может быть имущество, операции. Воздержание от осуществления некоторых видов деятельности, операций, отсутствие имущества и т.д. Данный метод преследует цель избавиться от ряда налогооблагаемых операций или облагаемого имущества, и при этом не оказать негативного влияния на хозяйственную деятельность предпринимателя.

Какие инструменты налогового планирования законны и успешно применяются?

Инструментов для осуществления налогового планирования и налогой оптимизации множество, вот основные из них:

Учетная политика организации. Предусматриваем наиболее выгодные для Вашего предприятия способы, методы учета. Например, амортизационную премию, которая позволяет быстрее списать в расходы стоимость купленного имущества.

Амортизация безвозмездно полученного имущества. Стоимость имущества, полученного от юрлица или физлица, которое владеет более чем 50% уставного капитала компании, не учитывают в ее доходах (подп. 11 п. 1 ст. 251 НК РФ). Льгота действует при условии, что имущество не передается третьим лицам в течение года со дня получения. Такое имущество амортизируется, его стоимость можно определить по рыночной цене. Суть экономии в том, что компания не тратит деньги на покупку имущества, а получает возможность снизить налогооблагаемую базу по налогу на прибыль через амортизацию.

Специальные налоговые режимы. Применяем УСН, ЕСХН, ЕНВД, патент.

Судебные прецеденты. Смотрим судебную практику, как она сложилась в отношении планируемых сделок и т.д;

Налоговые льготы. Оцениваем, какие льготы возможно применить в Вашей деятельности, операциях. Льготы обычно выражаются в виде пониженных налоговых ставок или отсутствии налогообложения определенных операций. Например, следующие категории компаний могут применять нулевую ставку по налогу на прибыль (п. 1.1–1.10 ст. 284 НК РФ):

– образовательные, медицинские учреждения – до 1 января 2020 года;

– резиденты технико-внедренческих ОЭЗ – до 1 января 2018 года;

– резиденты туристско-рекреационных ОЭЗ, объединенных решением Правительства РФ в кластер, – до 1 января 2023 года;

– участники региональных инвестиционных проектов – до 1 января 2020 года;

– участники свободной экономической зоны (территории Республики Крым и Севастополя);

– резиденты территорий опережающего социально-экономического развития (их определяет Правительство РФ; например, они есть в Хабаровске, Приморском крае, на Камчатке и др.);

– резиденты свободного порта Владивосток;

– участники ОЭЗ в Магаданской области.

Оптимальные формы договорных взаимоотношений. Проверяем контрагентов на предмет возможности банкротства, соответствия критериям “однодневки” или недобросовестного налогоплательщика. Определяем в договоре оптимальные условия поставки, вид сделки, рыночную цену. Так, например, бартерные сделки изначально привлекут внимание налоговой инспекции, которая захочет и обязана, в данном случае, проверить цены на предмет соответствия рынку (ст. 40 НК РФ).

Использование разъяснений финансового ведомства, как в пользу налогоплательщика, так и против. Письма Минфина и ФНС – выражают официальное мнение государственных органов, и, принимая спорную позицию по какому-либо вопросу в применении налогового законодательства, компания должна понимать, насколько четко оценена ситуация и взвешены все “ЗА” и “ПРОТИВ”.

Создание резервов:

– Под дорогостоящий ремонт основных средств. Экономия достигается за счет «досрочного» списания затрат на ремонт имущества.

– Резерв сомнительных долгов. Если создать резерв, то просроченные долги попадают в расходы, уменьшающие прибыль, быстрее, чем станут безнадежными. Правда, отчислять в резерв можно не более 10% от выручки за месяц или квартал

9. И т.д.

Все эти инструменты законны и ими можно пользоваться при грамотном налоговом планировании.

Эффективность налогового планирования и его защита.

Налоговые схемы являются действенным инструментом в оптимизации налогообложения, но, оценивать их надо не только с точки зрения эффективности снижения налогового бремени, но и с точки зрения налогово-правовых рисков, которые могут привести к серьезным последствиям для руководителей и собственников бизнеса, так как им могут предъявить претензии в необоснованной налоговой выгоде.

Когда говорят о необоснованной налоговой выгоде. прежде всего ссылаются на Постановление Пленума ВАС РФ от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды». Итак. какие признаки, подтвержденные доказательной базой, свидетельствуют о получении необоснованной налоговой выгоды по Постановлению № 53:

- Невозможность фактического выполнения хоз. операций.

- Отсутствие подходящих условий для экономической деятельности (к примеру, нет нужного персонала или транспорта, отсутствуют активы, производство, склады и т.д.).

- Бухучет отдельных операций, без формирования целостной картины.

- Совершение фиктивных операций.

- Небольшой период существования налогоплательщика.

- Выявление взаимозависимости между сторонами сделки.

- Разовые или неритмичные операции.

- Проведение расчетов через один банк.

- Выявление фактов нарушения налогового законодательства в прошлых периодах.

- Проведение транзитных операций.

- Выполнение хоз. операций не по адресу нахождения компании.

- Участие посредников в сделках.

Очень часто, на практике встречаются случаи, когда руководители и собственники бизнеса настолько увлекаются самой идеей оптимизации налогообложения, что забывают о последствиях вменения необоснованной налоговой выгоды (уклонения от уплаты налогов). А последствия совсем безрадостны:

- Уголовная ответственность за уклонение от уплаты налогов с организации в крупном размере наступает при сумме неуплаты от 5 млн руб. за период в пределах трех финансовых лет, если не уплачено более 25% налогов, либо превышает 15 млн. руб.

- Ответственность за уклонение от уплаты налогов с организаций в особо крупном размере наступает при сумме неуплаты 15 млн. руб. за период в пределах трех финансовых лет подряд , если не уплачено 50 процентов подлежащих уплате сумм налогов, либо сумма превышает 45 млн. руб.

Оценив все вышеперечисленные факторы, необходимо учесть их при грамотном налоговом планировании. Наличие реальной деловой цели, поможет Вам доказать реальность и необходимость сделки. И, конечно же, не стоит забывать о грамотном документарном оформлении всех проведенных хозяйственных операций.

Не забываем, что в расчет берется не отдельно взятый налог, а ВСЕ неуплаты по ВСЕМ налогам за 3 финансовых года.

Безусловно, если Вы хотите достигнуть положительного экономического результата от налогового планирования, то Вам необходимо очень грамотно использовать положения действующего законодательства. Применение законных инструментов налогового планирования позволит Вам значительно снизить риски вменения необоснованной налоговой выгоды. Проанализируйте свой бизнес как в целом, так и на предмет отдельных сделок. Используйте все законные способы, которые позволяет законодательство в вашей хозяйственной сфере и, Ваши риски снизятся а финансовый результат улучшится.

Налоговое планирование в моем бизнесе

Предлагаем услуги:

✓ консультации по вопросам, связанным с бизнес-планированием;

✓ анализ всех сфер финансовой деятельности;

✓ грамотное и своевременное формирование отчетности, сдача деклараций;

✓ выявление и предотвращение налоговых рисков;

✓ независимая оценка активов организации и многое другое.

Наша основная задача ― помочь вам избежать проверки. Если же она уже началась, мы поможем вам свести к минимуму налоговые доначисления.

Мы предлагаем:

✓ провести налоговый аудит и устранить риски;

✓ выстроить стратегию поведения с представителями проверяющих органов;

✓ оспорить судебное заключение.

Оградим вас от неправомерных требований со стороны инспекции:

✓отследим все поступающие уведомления и требования;

✓подготовим и вовремя направим обоснованные ответы на полученные сообщения;

✓проведем работу по возврату или уточнению налоговых платежей.

Предлагаем эффективные решения вопросов с учетом требований законодательства.

✓консультируем по вопросам открытия, закрытия, реорганизации компаний, банкротства;

✓полностью погружаемся в специфику вашей работы;

✓своевременно обнаруживаем и устраняем налоговые риски;

✓подскажем порядок действий для конкретной ситуации.

Мы поможем вам:

✓ организовать сделки купли-продажи, бартера, поставок;

✓ решить вопросы с налогообложением;

✓ разобраться в законодательстве относительно экспорта/импорта и др.

Мы поможем вам:

✓выбрать выгодный режим налогообложения;

✓оптимизировать расходы бизнеса на законных основаниях;

✓предоставим консультации по налогообложению и налоговому планированию;

✓сформировать эффективную налоговую политику предприятия.

Хотите сэкономить миллионы?

Наши клиенты сэкономили

Этапы заключения договора

- бизнеса клиента

- документов

- налоговых рисков

- оптимизация налогообложения

- рекомендации по минимизации рисков

- разработка схемы бизнеса

- реализация схемы бизнеса

- разработка договоров

- подготовка документации

- информационно-консультационная поддержка

- доработка схемы при изменении законодательства

- представляем интересы клиента в судах

- Правильно выстроенные схемы взаиморасчетов с контрагентами

- Легальный способ сокращения налоговых отчислений

- Минимизация налоговых рисков

- Верное оформление документов по финансово-хозяйственной деятельности

- Семинары по данной теме для ключевых сотрудников компании

Примеры выполненых проектов

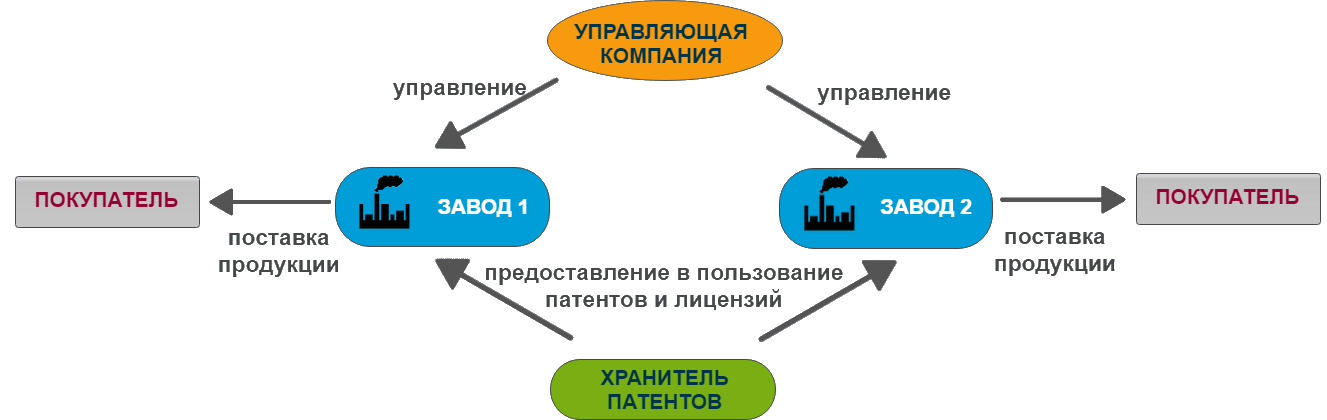

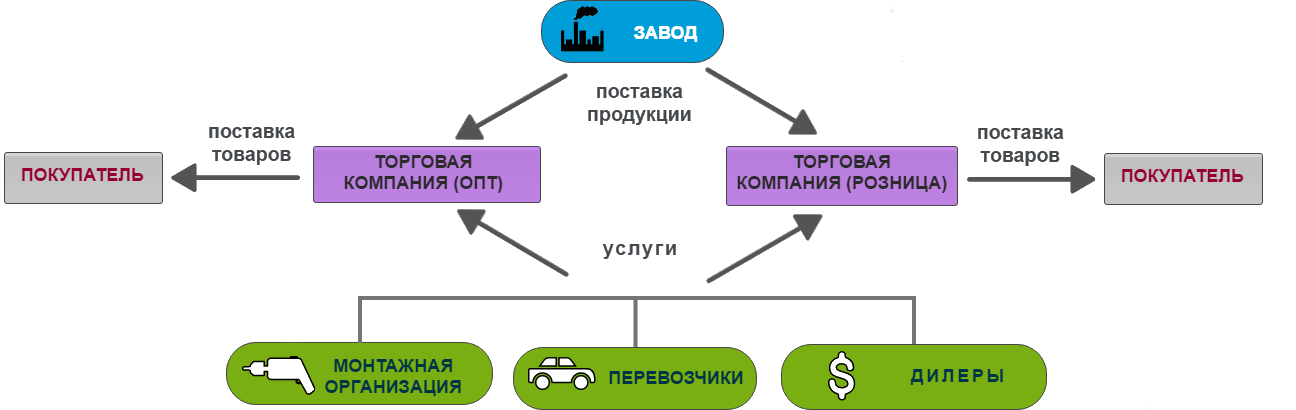

- Правовое обоснование планируемых схем взаимодействия предприятий холдинга.

- Анализ образования управляющей компании в холдинге.

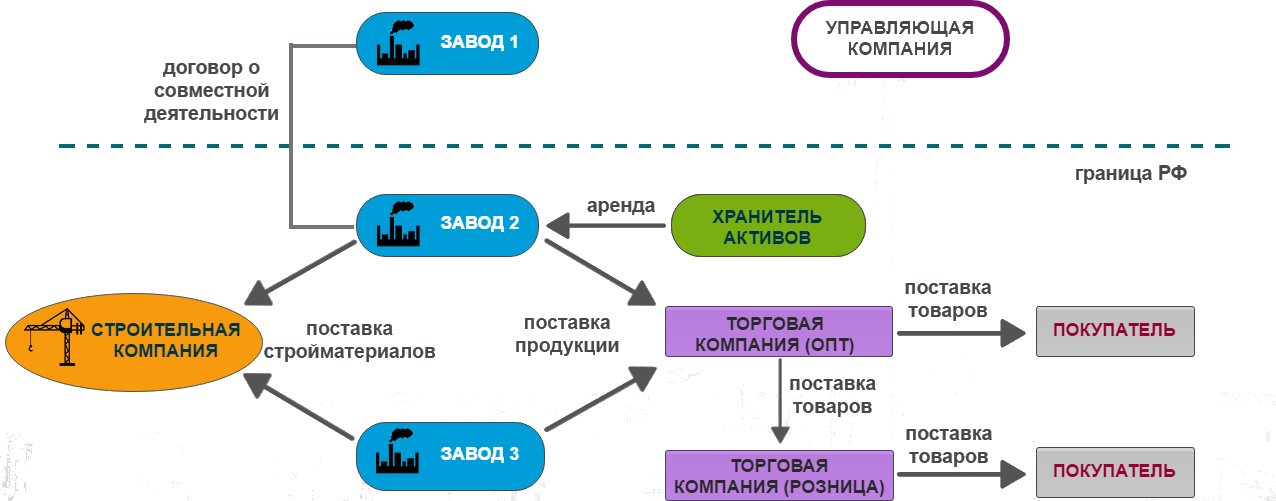

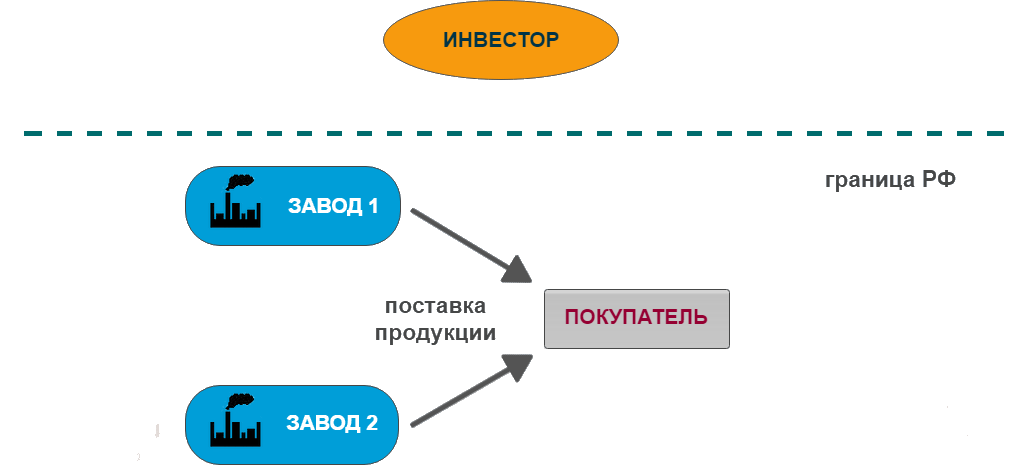

- Определение налоговых последствий операции по продаже доли учредителя завода новому юридическому лицу, передачи активов завода управляющей компании для последующей сдачи их в аренду. Оптимизация налогообложения описанных схем. Определение налоговых и юридических рисков в соответствии с действующим законодательством РФ.

- Правовая экспертиза взаимодействия компаний холдинга.

- Налоговое планирование и разработка оптимальной схемы по распределению и выплате дивидендов собственникам бизнеса.

- Правовые основы существования управляющей компании в структуре холдинга. Экспертиза взаимоотношений управляющей компании с другими организациями холдинга

- Правовая оценка предложения по купле-продаже бизнеса. Разработка наиболее оптимальных схем купли-продажи бизнеса.

- Рекомендация возможных вариантов совершения сделки с кратким описанием их юридических и финансовых последствий. Определение форм расчетов с зарубежным партнером по выбранным схемам.

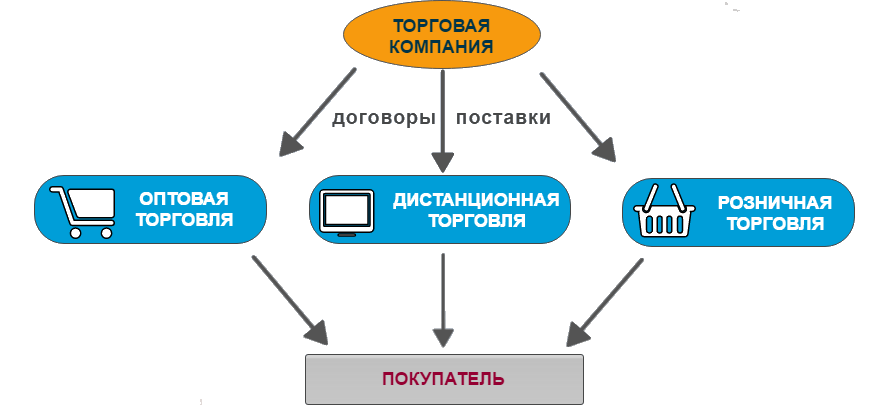

- Анализ целесообразности выделения подразделений фирмы в отдельные юридические лица и применения специальных режимов налогообложения. Определение налоговых и юридических рисков в соответствии с действующим законодательством РФ.

- Риски получения необоснованной налоговой выгоды в свете последних изменений законодательства: деловая цель; реальность сделки; контрагенты; взаимозависимость; соответствие рыночной цене.

- Расчет налоговой нагрузки предприятий холдинга.

- Анализ целесообразности создания новых юридических лиц и применения специальных режимов налогообложения.

- Анализ возможности применения УСН по розничной торговле в Московской области. Консультации по сложным вопросам исчисления УСН.

Академия успешного бизнеса

Профессиональные аудиторские и консалтинговые услуги в области управления, бухгалтерского учета, налогообложения, аудита и права.

Семинары и тренинги “Академии успешного бизнеса” помогают собственникам компаний внедрять практические аспекты построения эффективной системы управления и налогового планирования.

Мы проводим семинары для бухгалтеров и для топ-менеджеров.

Корпоративные тренинги “Академии успешного бизнеса” позволяют развивать сотрудников в соответствии со стратегией предприятия, создавать и поддерживать внутрифирменный стандарт их профессиональной квалификации.

Руководитель группы компаний “Академия Успешного Бизнеса” и ведущий лектор

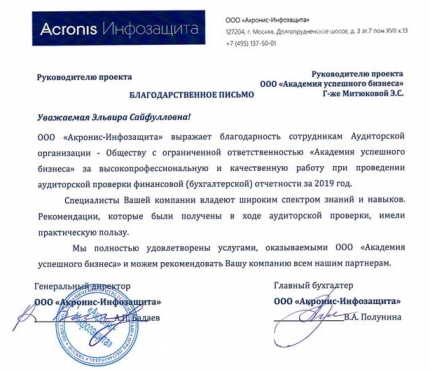

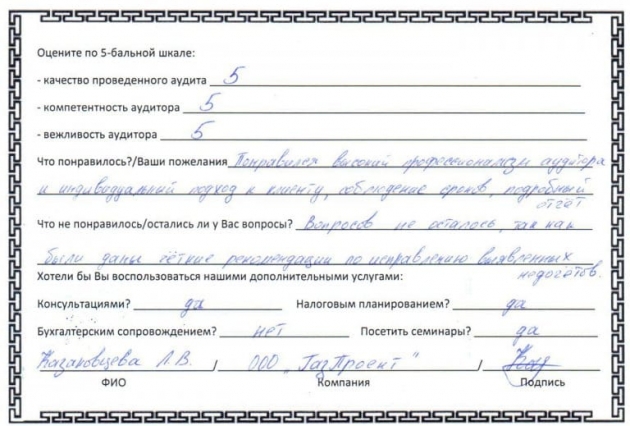

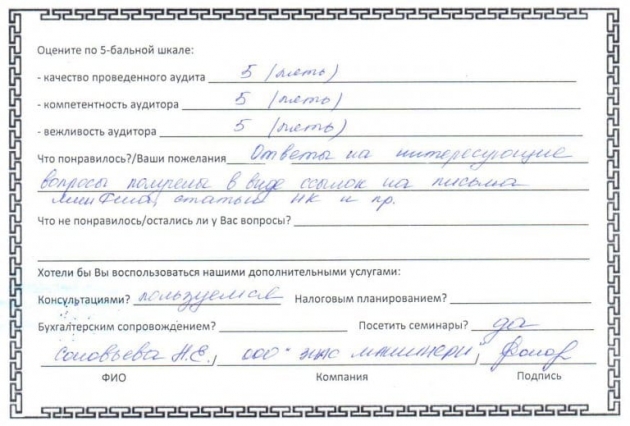

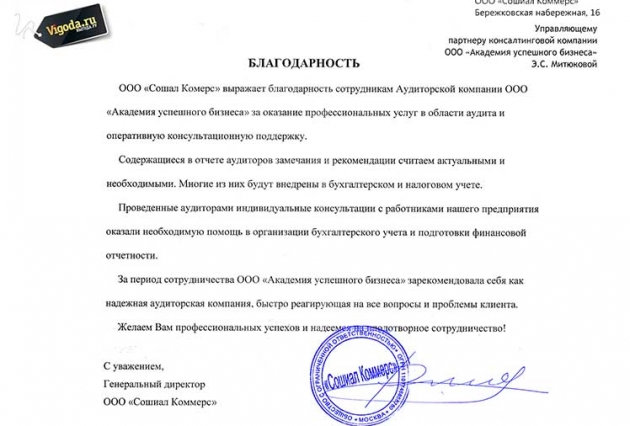

Отзывы клиентов

ООО "Акронис-Инфозащита" выражает благодарность сотрудникам Аудиторской организации — ООО "Академия успешного бизнеса" за высокопрофессиональную и качественную работу при проведении аудиторской проверки финансовой отчетности за 2019 год.

Специалисты Вашей компании владеют широким спектром знаний и навыков. Рекомендации, которые были получены в ходе аудиторской проверки, имели практическую пользу.

Мы полностью удовлетворены услугами, оказываемыми ООО "Академия успешного бизнеса" и можем рекомендовать Вашу компанию всем нашим партнерам.

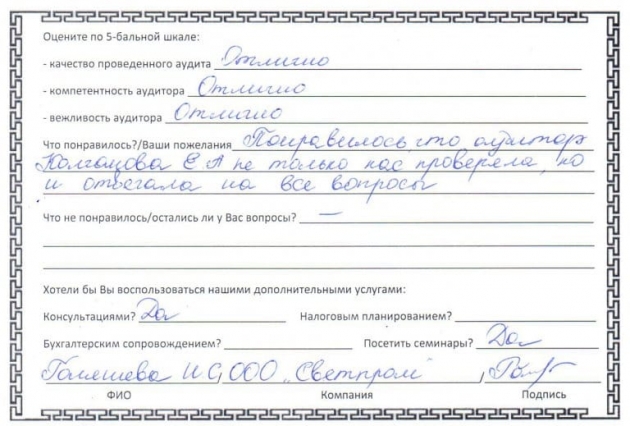

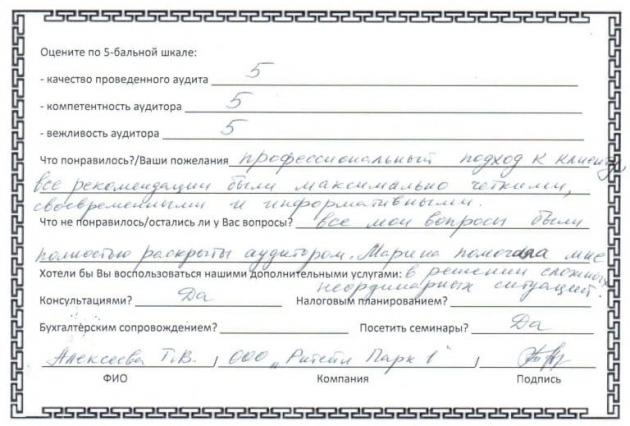

Качество проведенного аудита — 5

Компетентность аудитора — 5

Вежливость аудитора — 5

Понравилось, что аудитор не только проверяла, но и отвечала на все вопросы.

Качество проведенного аудита — 5

Компетентность аудитора — 5

Вежливость аудитора — 5

Понравился высокий профессионализм аудитора и индивидуальный подход к клиенту, соблюдение сроков, подробный отчет.

Качество проведенного аудита — 5 (пять)

Компетентность аудитора — 5 (пять)

Вежливость аудитора — 5 (пять)

Ответы на интересующие вопросы получены в виде ссылок на письма Минфина, статьи НК и пр.

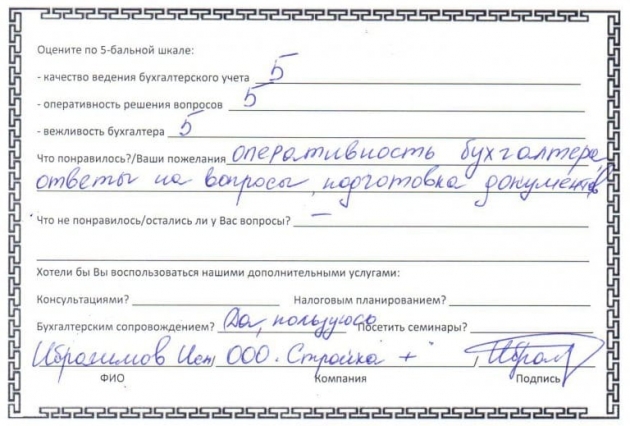

Качество ведения бухгалтерского учета — 5

Оперативность решения вопросов — 5

Вежливость специалиста Академии успешного бизнеса- 5

Оценили оперативность бухгалтера, ответы на вопросы, подготовка документов.

Качество проведенного аудита — 5

Компетентность аудитора — 5

Вежливость аудитора — 5

Профессиональный подход к клиенту, все рекомендации были максимально четкими, своевременными и информативными.

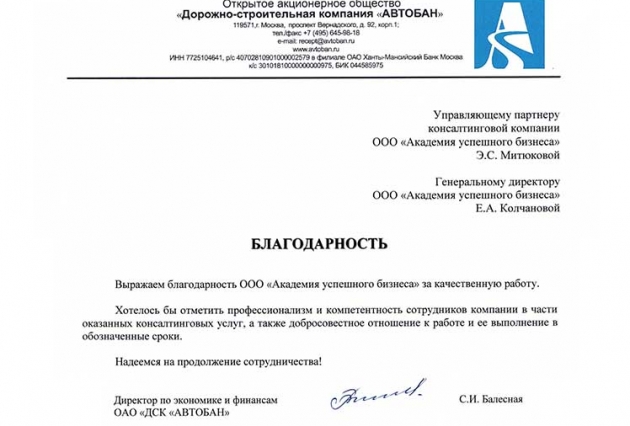

Выражаем благодарность ООО "Академия успешного бБизнеса" за качественную работу.

Хотелось бы отметить профессионализм и компетентность сотрудников компании в части оказанных консалтинговых услуг, а также добросовестное отношения к работе и ее выполнение в обозначенные сроки.

Надеемся на продолжение сотрудничества.

ООО "Акронис-Инфозащита" выражает благодарность сотрудникам Аудиторской организации — ООО "Академия успешного бизнеса" за высокопрофессиональную и качественную работу при проведении аудиторской проверки финансовой отчетности за 2019 год.

Специалисты Вашей компании владеют широким спектром знаний и навыков. Рекомендации, которые были получены в ходе аудиторской проверки, имели практическую пользу.

Мы полностью удовлетворены услугами, оказываемыми ООО "Академия успешного бизнеса" и можем рекомендовать Вашу компанию всем нашим партнерам.

Источник https://smartbusinessmy.ru/stati/nalogovoe-planirovanie-i-optimizatsiya/osobennosti-instrumenty-metody/

Источник https://www.sba-consult.ru/nalogovoe-i-biznes-planirovanie/

Источник

Источник