Какие бывают банковские карты?

Содержание статьи

Какие бывают банковские карты?

Какие бывают банковские карты? Привет! Произошел со мной неприятный случай во время командировки в Казань.

Организаторы встречи вечером повезли меня показывать город. Но на обратной дороге в гостиницу сломался автомобиль.

И я вынужден был добираться до нее своим ходом. Вот в этот момент меня остановила полиция.

Ребяткам, видать, план нужно было выполнить или просто денег захотели. Но налички у меня с собой всегда минимум, остальное на карточке.

В нужный момент снимаю ее без процентов со своей Визы. А какие еще бывают банковские карты, расскажу прямо сейчас.

Какими бывают банковские карты, виды банковских карт

Существует несколько видов банковских карт, они различаются по территории применения, по принадлежности средств и по назначению. Рассмотрим каждый вид банковских карт подробно.

1.По территории применения:

- Локальные

- Международные

- Виртуальные

Локальные (внутрибанковские) карты предназначены для совершения операций строго в системе банка-эмитента. Она может быть использована только в банкоматах и терминалах своего банка.

Совершать операции в интернете эта карта не позволяет, за исключением операций на сайте банка-эмитента, если он предоставляет такую возможность.

Международные банковские карты – это карты международных банковских систем. Наиболее популярными являются системы Visa и MasterCard. Карты этих систем бывают нескольких видов и различающихся по своему функционалу.

Наиболее популярные из них позволяют производить операции практически в любых банкоматах и терминалах по всему миру, а также оплачивать покупки через интернет. Подавляющее большинство карт, выпускаемых банками, имеют в своей основе данные платёжные системы.

Виртуальные банковские карты – это карты, предназначенные для совершения операций исключительно через Интернет.

По внешнему виду они почти не отличаются от обычных дебетовых карт, однако в них отсутствуют магнитная полоса и чип, что делает невозможным использование карты в банкоматах и терминалах.

Также у владельца карты отсутствует возможность получить наличные в кассе отделения банка, за исключением случая закрытия карты при наличии на ней положительного остатка.

Таким образом, виртуальная карта – это скорее реквизиты счёта, представленные в форме банковской карты.

2. По принадлежности средств

Дебетовая (расчётная) банковская карта позволяет совершать операции в пределах средств, имеющихся на счёте. То есть владелец карты может использовать только собственные денежные средства.

Также в условиях банка может быть оговорено начисление процентов на остаток средств. Дебетовая карта служит в основном в качестве замены бумажных денег, а также позволяет совершать платежи в интернете. Большинство карт, выпускаемых в России, являются дебетовыми.

Банковская карта с разрешенным овердрафтом – это усовершенствованная дебетовая карта, особенностью которой является возможность превышения имеющихся на счете собственных средств.

Превышение средств осуществляется за счёт кредита, который автоматически открывается на карте, когда сумма совершаемой операции превосходит положительный остаток.

Размер овердрафта является фиксированным и оговаривается в договоре на открытие карты. Карты с разрешенным овердрафтом часто бывают привязан к счетам зарплатных проектов, в связи с чем выданный кредит погашается автоматически при перечислении заработной платы.

Также, по счёту могут производиться автоматические платежи, несмотря на отсутствие средств, что будет также приравниваться к кредиту. Комиссия за кредит начинает начисляться с момента превышения лимита собственных средств до зачисления на счёт суммы необходимой суммы с учётом комиссии.

Как правило, процентные ставки за операции овердрафта выше, чем по обычным кредитам.

Кредитная карта предназначена для совершения операций на заёмные средства. По своим свойствам кредитная карта – это почти тоже, что кредит.

Кредитные карты являются многоразовыми, то есть после погашения взятой суммы можно снова использовать кредитные средства. При этом за периоды, когда кредитные средства не используются, и на счету отсутствует задолженность, комиссии не взимаются (за исключением оплаты дополнительных услуг, например мобильный-банк).

Сумма кредита устанавливается индивидуально для каждого клиента и определяется по тем же принципам, что и при оформлении обычного кредита.

Ещё одна особенность кредитной карты состоит в том, что на ней не предполагается наличие положительного остатка. То есть даже если при внесении средств на счету карты образовался «плюс», он не может быть использован ни на что, кроме погашения кредита после его использования при следующих операциях.

Списание этих средств происходит в установленный договором срок погашения кредита. Проценты по кредитным картам обычно ниже, чем по картам с разрешенным овердрафтом, но выше, чем по обычным кредитам.

Важное отличие кредитной карты от обычного кредита заключается в наличии так называемого «льготного периода» — определенного срока, в течение которого проценты за пользование кредитными средствами не начисляются. Длительность этого периода различается в зависимости от банков, но в среднем составляет 50-60 дней.

Также следует помнить, что кредитными картами выгодно пользоваться при оплате покупок непосредственно картой, так как за снятие наличных средств в банкоматах большинство банков берут проценты, в среднем 3-5%.

Предоплаченная банковская карта – это карта, на которой в момент её покупки имеется определенная сумма, а расчеты производятся от лица банка-эмитента. Предоплаченная карта позволяет совершать покупки или оплачивать услуги, по такому же принципу, что и обычная дебетовая карта.

Банк, выпустивший карту, может внести ограничения по использованию карты, например:

- короткий срок действия карты, по истечении которого нельзя будет воспользоваться ей или её заменить;

- невозможность вернуть средства в случае утраты карты или после окончания её срока действия;

- отсутствие возможность обналичивать средства;

- невозможность пополнить счёт карты.

Если сумма на предоплаченной карте не превышает 15 000 рублей, то банк не требует идентификации клиента. Подарочные банковские карты являются одной из разновидностей предоплаченных банковских карт.

3.По назначению

- Личные

- Зарплатные

- Корпоративные

- Предвыпущенные

Личная банковская карта оформляется клиентом самостоятельно и используется им в личных целях. В связи с тем, что клиент заводит карту по собственной инициативе, он, как правило, делает это осознанно и стремится к тому, чтобы карта наиболее полно удовлетворяла его потребности и давала некоторые преимущества.

Зарплатные карты выдаются сотрудника компаний в рамках зарплатных проектов (договор предприятия с банком о перечислении заработной платы на карты).

В зависимости от конкретной организации может потребоваться вернуть карту после окончания работы в компании или продолжать пользоваться ею до истечения срока действия.

Корпоративные карты выпускаются с целью совершения оперативных покупок и оплаты услуг сотрудниками компаний в её интересах, например оплата ресторанов, АЗС, автомоек и т.д.

Денежные средства, находящиеся на счету карты, принадлежат компании и учитываются в расчете собственных средств. В связи с этим, все операции, проводимые по карте, должны быть подтверждены чеками и другими документами, подтверждающими целевое использование средств.

Предвыпущенная банковская карта – это карта, которая выпускается ещё до написания клиентом заявления на получение карты.

Такая карта изначально не содержит информацию о её владельце, на ней не указаны ФИО. Карта прикрепляется к счёту, который открывается на конкретного клиента.

Такая карта дает возможность совершать все те же операции, что и обычная дебетовая, в том числе пользоваться онлайн-банком, получать проценты на остаток средств.

Однако в целях безопасности не рекомендуется использовать такие карты как основные и хранить на них большие суммы, так как проведение оплаты по ним не требует предъявления документов. Кроме того, карты могут не приниматься для бронирования отелей, аренды автомобилей и оплаты в некоторых интернет-магазинах.

Какие существуют виды пластиковых карт

Проблема использования пластиковых карт является на сегодняшний день очень насущной. Многим людям интересно знать, что это такое, как ими пользоваться, какие существуют виды пластиковых карт и т. п.

Карточка представляет собой некий персонифицированный платежный инструмент, благодаря которому можно осуществлять покупки, не имея наличных средств, а также получать деньги в отделении банка и банкоматах. То есть, она в полной мере заменяет наличные деньги.

- не нужно носить в кошельке большие суммы денег;

- держателю карты приходит ежемесячный отчет, благодаря которому можно видеть ясную финансовую картину;

- в отличие от карты, деньги могут украсть, а если подобное произойдет с картой, ее можно тут же заблокировать, и деньги останутся целы и невредимы.

- И к тому же, многим пользователям карт предоставляются различные скидки, бонусы и пр.

Хотелось бы сразу заметить, что не все пластиковые карты являются кредитными, как некоторые предполагают. Они разделяются на следующие основные виды:

- кредитные,

- дебетовые

- платежные.

Дебетовая карточка — своего рода быстрый доступ к имеющемуся уже банковскому счету. Это подразумевает, что Вы не можете потратить денег больше, чем есть на Вашем банковском счете.

Такие карты наиболее удобны для тех, кто хочет жестко контролировать свои финансы. К тому же, клиентам, которые только начинают пользоваться картами, банки предпочитают выдавать именно этот вид.

Естественно, перед тем, как банк доверит свои деньги кому-то, необходимо этого «кого-то» хорошенько проверить, чтобы не остаться у разбитого корыта.

Что же такое кредитные карты? По названию можно сделать вывод, что это своего рода кредит. В какой то мере это правда. Для держателя кредитной карты предоставляется кредит, размер и процентную ставку которого банк устанавливает в индивидуальном порядке.

Это зависит от многих факторов, но в основном от кредитной истории и от доходов клиента. Итак, имея кредитную карту, Вы можете приобретать товары за деньги банка. Но не все так просто, как кажется.

Каждый банк устанавливает свой grace period, но, как правило, это период от 2-х недель до 50-ти дней, в некоторых случаях даже больше.

Дебетовую карту, как правило, используют для совершения повседневных расходов: продукты, коммунальные услуги, небольшие покупки и т. п. Более дорогостоящие товары, а также расходы во время заграничных путешествий, оплачиваются по кредитной карте.

Существуют также предоплаченные карты, для открытия которых совсем не обязательно наличие постоянно пополняемого счета в банке. Она выдается при внесении определенной суммы денег.

После активации карты и регистрации в индивидуальном лицевом счете внесенной суммы, она выполняет функции платежного средства: с ее помощью можно оплачивать услуги в пределах свободного остатка средств в лицевом счете.

Итак, с видами разобрались, а теперь рассмотрим виды карточек таких известных компаний, как Visa и MasterCard.

Банковские карты Visa и MasterCard

Visa предлагает следующие продукты:

- Visa Electron

- Visa Classic

- Visa Gold

- Visa Platinum

- Visa Infinite

- Visa Virtual

Visa Electron — очень популярна в России. Выдается она клиентам с нулевой или минимальной банковской историей, а также тем, кто не имел вообще опыта использования карт.

Visa Classic. Эта карта принимается во всех точках, обозначенных логотипом Visa. Предназначена она для тех, кто уже имеет опыт пользования картами, а также клиентов со средним уровнем дохода.

Visa Gold является разновидностью карты Visa Classic с дополнительными возможностями. Используется она для снятия наличных средств, а также для совершения покупок в любом торгово-сервисном предприятии с логотипом Visa.

Обычно такие карты выдаются клиентам с длинной и безупречной банковской историей. Используя карту Visa Gold, можно получить скидки, бонусы и выгодные предложения по международной программе специальных предложений Visa (Visa Special Offers).

Основные характеристики карты Visa Gold:

- минимальный лимит расходования средств от 5 тысяч долларов США (или эквивалент суммы в национальной валюте);

- минимальный ежедневный лимит на снятие наличных не менее 200 долларов США;

- срочная замена карты на следующий рабочий день или выдача наличных до 5 тысяч долларов США клиентам, которые потеряли карту или у которых она была украдена за границей;

- справочная служба поддержки клиентов;

- юридические и медицинские консультации и помощь в экстренных случаях.

Среди дополнительных услуг, которые банки-эмитенты предлагают держателям карт Visa Gold, могут быть следующие:

- страховка в путешествиях, страховка багажа;

- доступ в VIP зону аэропорта;

- услуги персонального менеджера;

- специальные предложения от торговых точек (например, скидки при покупке товаров, аренде автомобиля и т. д.);

- управление счетами по телефону;

- льготные проценты по овердрафту.

Visa Platinum Данная карта имеет еще больше преимуществ чем Visa Gold.

- минимальный лимит расходования средств от 10 тысяч долларов США или эквивалент суммы в национальной валюте (вдвое больше, чем по карте Visa Gold);

- минимальный ежедневный лимит на снятие наличных не менее 200 долларов США;

- срочная замена карты на следующий рабочий день или выдача наличных до 5 тысяч долларов США клиентам, которые потеряли карту или у которых она была украдена за границей;

- справочная служба поддержки клиентов;

- юридические и медицинские консультации, а также помощь в экстренных случаях.

Среди дополнительных услуг, которые банки-эмитенты предлагают держателям карт Visa Platinum, могут быть следующие:

- полная страховка в путешествиях;

- доступ в VIP зону аэропорта;

- услуги персонального менеджера;

- специальные предложения от торговых точек (например, скидки при покупке товаров, аренде автомобиля и т. д.);

- поощрительные и бонусные акции;

- управление счетами по телефону;

- льготные проценты по овердрафту.

Visa Infinite занимает самое высокое положение в структуре карт Visa. Она предоставляет своему владельцу набор эксклюзивных услуг, среди которых:

- круглосуточная поддержка персонального менеджера для обеспечения деловых и личных потребностей,

- страховка до $ 1 млн. в путешествиях,

- уникальная дисконтная программа — элитные скидки и специальные предложения по всему миру.

Расходный лимит по карте Visa Infinite составляет от $ 20 тыс. Карта также может быть безлимитной, что остается на усмотрение банка.

Visa Virtual не обслуживается в реальных магазинах, а предназначена только для использования в Интернете. Создана она для повышения доверия клиентов к электронной коммерции. Карта имеет свой номер и срок истечения.

А что же нам предлагает MasterCard?

- Карта MasterCard Electronic, также как и Visa Electron, выдается клиентам с нулевой банковской историей. С ее помощью можно быстро и безопасно совершать покупки.

- Благодаря MasterCard Standard Вы сможете иметь круглосуточный доступ к наличным средствам через банкоматы, круглосуточную помощь и консультации более чем на 30 языках, и другие услуги.

- С MasterCard Gold Вы будете иметь повышенную покупательную способность, увеличенный лимит расходования средств и другие преимущества.

- MasterCard Platinum включает в себя все преимущества карт Standard и Gold, а также еще больший лимит расходования средств.

- Карта MasterCard World Signia не имеет заранее установленного лимита, а ее авторизация зависит от многих факторов, включая кредитную историю держателя карты. Максимальный размер кредита устанавливается банком-эмитентом в индивидуальном порядке. Также клиенту предоставляются специальные льготы в поездках, которые не имеют ограничения периода действий, и персональное обслуживание.

Желаем Вам удачи в выборе и использовании Вашей платежной карты!

Чем отличаются банковские карты

Кредитная карта или «кредитка» — эти термины часто используют для названия любой банковской карты, однако не все виды банковских карт можно называть кредитками.

Кредитные, дебетовые карты, зарплатные, виртуальные, дополнительные карты, овердрафт — простые термины для работника банка, но не всегда точно понимаемые нами. Именно о том, что они означают и пойдет речь в этой статье.

Основные типы банковских карт

Кредитные карты выдаются для того, чтобы вы могли использовать заемные средства для безналичной оплаты, то есть в банкомате или онлайн. Эти карты выдаются при оформлении кредита, поэтому у них и соответствующее название карты — кредитка.

Внешне они ничем не отличаются от еще одного вида пластиковых карт — дебетовых карт, но только внешне.

- Во-первых, стоимость годового обслуживания кредитной карты несколько выше «простой» дебетовой зарплатной карточки.

- Во-вторых, возможности кредитной карты ограничены в плане перевода денег со счета кредитной карты на счета других карт. Денежные средства с нее можно снимать только наличными в банкомате, либо расходовать безналичным способом для оплаты покупок. Это важные отличия, но есть еще и ряд других особенностей.

Вы можете распоряжаться кредитными средствами по своему усмотрению. Оплачивать покупки или услуги, иногда даже превышая лимит кредита карты (овердрафт). Но каждый месяц, до определенной даты, если у вас имеется задолженность (отрицательный баланс). Вы обязаны вносить взнос, не ниже определенной суммы (минимальный платеж). В него входят все затраты банка по обслуживанию данной карты, в том числе и проценты за предоставленный кредит.

В разных банках установлены свои размеры минимального платежа, но, как правило, он зависит от размера лимита карты и измеряется в процентах от него. Например, 4% будет означать, что ежемесячный минимальный платеж с суммы лимита 100 000 рублей составит 4 000 руб.

Преимуществ у кредитной карты много. Вы можете пользоваться ей неограниченное время в любом уголке страны, в том числе и за рубежом. Нет необходимости погашать всю сумму долга строго до определенной даты, указанной в кредитном договоре, как в случае оформления обычного займа.

Главное вовремя оплачивать ежемесячный минимальный платеж. Для заемных средств, находящихся на счете кредитной карты, банки, как правило, используют особый режим их возврата, позволяющий многократно использовать одни и те же суммы на протяжении многих лет. Но обязательно уточняйте эту возможность.

Оформляя кредитную карту в Сбербанке или другом банке, нужно также учитывать, что возвращать придется не только сумму кредита и проценты. За годовое обслуживание и досрочный перевыпуск карты предусмотрена плата.

За снятие наличных в банкомате придется заплатить несколько процентов (3-4%). Если вы подключили СМС-банкинг, ежемесячно со счета будет списываться определенная сумма (30-60 руб.). Если вы забудете пин-код карты, вам придется оплатить получение новой карты и др.

Чем отличаются дебетовые виды карт от кредитных карт

Что такое дебетовые карты хорошо известно тем, кто получает зарплату на карточку. Но часто мы используем для них привычный термин «кредитка», также как слово ксерокс по отношению к копировальным аппаратам. Мало кто знает, что это всего лишь название фирмы первых моделей этих устройств в нашей стране.

Деньги на счете дебетовой карты полностью «ваши» и никакого отношения к кредиту они не имеют. Это в первую очередь ваша зарплата, пенсия, стипендия, различные социальные выплаты, которые зачисляются на счет карты.

Кроме того, пополнить счет дебетовой карты можно иным способом. Проще всего внести наличные деньги через банкомат или выполнить перевод с другой карты, сберкнижки, вклада и т.д. Короче говоря, дебетовая карта — это ваш плюс (Дебет), а кредитовая карта — ваш минус (Кредит).

Вот так легко можно запомнить, чем они отличаются. Еще одно важное отличие — это проценты за снятие наличных денег в банкомате.

Проценты за снятие наличных с карты

Снимая со счета, например дебетовой зарплатной карты Сбербанка, плата (комиссия) не предусмотрена. Причем, это предусмотрено для всех видов дебетовых карт Сбербанка, но при условии, что снимать наличные вы будет через банкомат Сбербанка. В банкомате другого банка вам уже придется заплатить.

А вот снимая деньги в банкомате с кредитной карты, даже в «родном» банке, в ежемесячном отчете вы увидите графу — процент за снятие наличных, и порой, он может достигать нескольких процентов.

Верните эти средства вовремя и вам не будут начислены проценты за их использование.

Комиссии, взимаемые за операции по картам

Если с точки зрения финансиста посмотреть на все операции, производимые по картам, то список их может состоять их несколько десятков. Например, перевод зарплаты на карту, оплата покупок в магазине, перевод денег с карты на карту, конвертация валюты, оплата услуг мобильной связи и т.п.

Поэтому практические за любые операции банк должен брать оплату или комиссию, что собственно и происходит, порой, сильно возмущая нас. Но эти платежи — это стоимость услуг банка и вы вправе пользоваться ими или отказаться.

Поэтому, прежде чем получить карту уточните, а сколько, же банк будет снимать денег за обслуживание карты, перевыпуск банковской карты, снятие наличных, запрос баланса счета карты, смс-информирование и т.д.

Банки взимают комиссии за операции по картам любых видов, как дебетовой, так и кредитной. Некоторые из них устанавливают ежемесячную плату за обслуживание счета или оплату за каждую операцию. Другие банки, чтобы привлечь больше клиентов предоставляют большинство этих услуг бесплатно.

Какие еще бывают виды банковских карт

Кроме кредитной и дебетовой карты есть еще «средняя сестра». Это так называемые карты с разрешенным овердрафтом (перерасходом).

Овердрафт и выговорить то трудно, а уж тем более запомнить, но если вы где-нибудь услышите это слово, знайте, что речь идет о возможности истратить больше денег со счета дебетовой (иногда кредитной) карты, чем там имеется. Проще говоря, одолжить денег «до получки». Вот именно до получки, поскольку овердрафт, как правило, разрешен для зарплатных карт.

Очень часто сотовые компании используют овердрафт, давая возможность разговаривать в долг, (хотя мы и не просили), сообщая после, что ваш баланс минус 350 руб. Вот примерно так происходит и с картой с разрешенным овердрафтом. Своего рода симбиоз «своих» денег с кредитными средствами банка.

Главной особенностью овердрафта является то, что процент за использование таких средств достаточно высокий и вернуть их нужно обязательно в срок.

Дополнительная карта «дублирует» основную карту и чаще всего используется для оплаты в сети интернет. На нее переводится сумма покупки, а после оплаты баланс карты «обнуляется», что предотвращает хищение средств и одновременно защищает счет основной карты.

Иногда такую карточку используют и для других целей, например, чтобы позволить снимать со счета вашей карты небольшую сумму родственникам или доверенным лицам. Принцип использования виртуальной карты такой же, как и у дополнительной карты, только предназначена она для оплаты покупок и услуг через интернет.

Сколько нужно иметь банковских карт

Конечно, очень неудобно использовать несколько видов банковских карт. Хорошо бы иметь всего одну карту. И пин-кодов запоминать меньше и не запутаешься куда, сколько и когда платить. А платежи за обслуживание, хоть и небольшие с виду, но за год набегает с 5 карт прилично. А еще, если подключен мобильный банк, дополнительные, виртуальные карты. Одни траты. Но пока универсального вида банковской карты еще нет.

Для получения зарплаты используют один тип карты, для депозитных вкладов — другие виды. Для использования кредитных средств нужно получать кредитную карту. Для зарубежных поездок и оплаты покупок в иностранных интернет-магазинах нужна особого вида карта и т.д.

Можно лишь предположить, что совсем скоро не придется носить с собой целые колоды банковских карт, что с помощью современных технологий все виды карт будут совмещены в одну карточку.

Какие бывают банковские карты

Банковские карты, привязанные к лицевому счету определенного банка, используют для совершения платежей, причем это возможно делать даже через Интернет. Сегодня практически все банки выпускают несколько видов банковских карт.

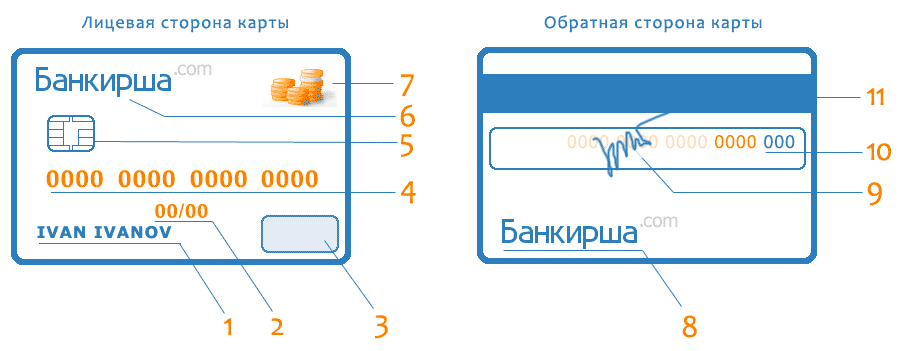

Карта изготавливается из пластика по определенному стандарту — 85,6 × 53,98 мм, снабжается магнитным носителем. В последнее время начинают внедряться чиповые карты. На лицевой стороне карты (может иметь любое изображение) указывается имя владельца, номер карты, логотип платежной системы и срок ее действия.

Банковские карты бывают как внутренние, так и международные, которые, в свою очередь, делятся на:

- расчетные (или дебетовые),

- предоплаченные

- кредитные

- виртуальные карты.

Расчетные карты

При помощи расчетных карт их держатели могут совершать операции в пределах, установленного кредитной организацией-эмитентом. Расходным лимитом для совершения всех расчетов является сумма денежных средств, находящихся на банковских счетах клиента, или же размер предоставляемого кредита.

Благодаря отсутствию необходимости тщательной проверки личности владельца и изучения его кредитной истории упрощает процесс оформления карты и уменьшает стоимость ее обслуживания. На остаток средств по карте некоторые банки начисляют проценты.

Кредитные карты

При помощи кредитных карт их держатели могут совершать операции в пределах лимитов, которые кредитная организация-эмитент устанавливает клиенту согласно условиям кредитного договора. Лимит банк выставляет исходя из платежеспособности клиента.

На оставшиеся на счету средства могут начисляться проценты, которые, как правило, на порядок ниже, чем комиссия при овердрафте.

Предоплаченные карты

Предоплаченные карты предназначены для проведения операций по расчету от имени кредитной организации-эмитента, с удостоверением права требования держателя предоплаченной карты к кредитной организации-эмитенту, как по оплате товаров (а также работ, услуг или результатов интеллектуальной деятельности), так и при выдаче наличных денег.

Внутрибанковские карты

Внутрибанковскую карту можно использовать исключительно в кассовых терминалах банка-эмитента, его банкоматах и в торговых точках, в которых расположены терминалы банка. При помощи этой карты можно управлять своим счетом при помощи интернета. Типичным примером внутрибанковской карты является микропроцессорная карта от Сбербанка (сберкарта).

Международные карты

Международные карты используют в международных платежных системах, к числу которых относятся:

- Visa (а именно Visa Platinum, Visa Electron, Visa Classic и Visa Gold)

- Mastercard (а именно Mastercard Platinum, Mastercard Mass, Mastercard Gold, Cirrus и Maestro).

Карты Electron и Maestro, как правило, дебетовые, при их помощи нельзя проводить операции через сеть интернет, что повышает их безопасность при использовании. Это самый дешевый по обслуживанию и выпуску тип карт.

Наиболее престижными являются карты серии Gold/Platinum, при помощи которых можно подчеркнуть солидность их владельца.

Виртуальные карты

Многие банки выпускают виртуальные карты, по своему внешнему виду не отличающиеся от обычных, и являющихся исключительно дебетовыми. При их помощи можно проводить расчеты исключительно в интернете.

Владелец виртуальной карты не может получить в терминале или банкомате наличные деньги. Исключение – закрытие карты в самом банке. В этом случае владелец получает остаток денежных средств со счета с вычетом комиссии за его закрытие.

Виды пластиковых карт

Использование пластиковых карт в наши дни становится всё более актуален. В связи с этим у многих возникают вопросы: какие виды банковских карт существуют, как ими пользоваться, какие преимущества даёт использование пластиковых карт.

Пластиковая карта — безналичный платёжный инструмент, позволяющий совершать покупки, снимать наличные в отделениях банков и в банкоматах, и полностью замещает использование бумажных ден. знаков.

Основным плюсом использования пластиковых карт является безопасность. Данный факт обуславливается тем, что при необходимости не нужно носить с собой крупные денежные средства, когда велика вероятность их кражи или потери.

Также банки предоставляют оперативную информацию о состоянии счёта. В любой момент вы можете получить отчёт о последних проведённых финансовых операциях. Кроме того, большинство банков предоставляют услугу «мобильный банк», привязав свой сотовый телефон к счёту кредитной карты, Вы сможете с ещё большей оперативностью получать отчёт о состоянии своего счёта.

Более того «мобильный банк» позволяет заблокировать счёт кредитной карты, что бывает полезно в случае утраты пластиковой карты.

Большинству держателей пластиковых карт могут предоставляться скидки на некоторые товары и услуги или возможность накопления бонусных баллов.

Как уже упоминалось существует несколько видов пластиковых карт:

- кредитные

- дебетовые.

Кредитной картой, называется такая карта, по которой можно осуществлять так называемый овердрафт, т.е. уходить в “минус”. В каком-то смысле это похоже на банковский кредит, но с индивидуальной процентной ставкой и кредитным лимитом, которые банк определяет для Вас индивидуально, исходя из уровня Ваших доходов, а так же кредитной истории.

По истечении льготного периода будут начисляться проценты, по тарифам установленным банком, выпустившим кредитную карту. Наиболее распространённым видом банковских карт являются дебетовые карты. Они не позволяют израсходовать больше средств, чем у Вас имеется на карточном счёте и помогают обеспечивать жёсткий контроль над своими финансовыми средствами.

Дебетовая карта не позволяет истратить больше средств, чем у Вас есть, поэтому, клиентам, кто только начинает использовать кредитные карты выдаётся именно такая карта, поскольку прежде чем доверять клиенту кредитные средства его необходимо проверить.

Популярные типы банковских карт: Visa и MasterCard

Существует несколько типов пластиковых карт, выпускаемых различными фирмами. Наиболее известные из них Visa и MasterCard.

- Visa Electron – самая распространённая карта в РФ. Она выдается, главным образом, тем клиентам, кто только начал пользоваться карточной системой или клиентам без кредитной истории, но имеет ряд ограничений на её использование. Например не все интернет магазины принимают данный вид пластиковых карт.

- Visa Classic – данный тип карт принимается везде, где есть логотип Visa.

- Visa Gold – это, то же самое, что и Visa Classic, но с дополнительными функциями.

- Visa Platinum – обладает более широкими возможностями, чем Visa Gold.

- Visa Infinite – стоит на первом месте среди карт Visa.

- Visa Virtual – используется исключительно в Интернете.

- Mastercard Electronic – схожа с картой Visa Electron тем, что предлагается пользователям без кредитной истории.

- MasterCard Standard — позволяет в любое время суток снимать деньги посредством банкомата.

- MasterCard Gold – обладает высокой покупательной способностью.

- MasterCard Platinum – содержит в себе все достоинства карточек Standard и Gold.

- MasterCard World Signia нет заранее установленного лимита.

Стоит отметить, что типы карт Gold, Platinum, Infinite обладают большим лимитом использования средств. Так, например, большинство банков устанавливают лимит снятия наличных в 100 тыс. рублей в день для карт Visa Classic.

Каждый вид банковской карты по-своему привлекателен. Какой именно выбрать — решать Вам. На нашем сайте Вы можете оставить заявку на оформление кредитной карты.

Какие бывают банковские пластиковые карты

Банковская карта — пластиковая карта, привязанная к лицевому счёту одного из банков. Используются для платежей, в том числе через Интернет.

Часто используется выражение «кредитная карта» или «кредитка», но оно подходит не ко всем банковским картам, в России оно не подходит к большинству карт. Хотя держателя карты (англ. cardholder) часто называют «владельцем», на самом деле собственником карты является банк-эмитент.

Держатель карты обязан вернуть её банку по требованию эмитента в течение нескольких дней.

Возникновение

Система безналичного расчёта создана в США во времена «торгового бума» (1940—50-е годы). В большинстве своём она заменила чековые книжки. В процессе своего развития происходила техническая модернизация карт.

Сначала это был просто кусочек картона, затем он стал работать по принципу перфокарты, в начале 1970-х была разработана магнитная полоса, а в конце 1990-х в кредитные карты стали интегрироваться чипы.

Все карты в первое время своего существования позволяли получать неограниченные кредиты от банков. Обычно это было связано с тем, что, скажем, карта Diners Club автоматически обозначала очень богатого человека. Этим стали пользоваться мошенники, которые брали в кредит большие деньги, а затем скрывались с ними.

Внешний вид

Большинство платёжных карт имеют определённый стандартом ISO 7810 ID-1 формат — 85,6ммХ 53,98 мм — и используют в качестве носителя данных магнитную полосу, однако постепенно начинают применяться и чиповые карты.

На лицевой стороне карты может быть любое изображение (граффити, картина, фотография) или просто фон. Кроме того, присутствует логотип платёжной системы, номер карты, имя владельца и срок действия карты.

Виды банковских карточек

Банковская карта может выпускаться банком, как внутренняя и международная; расчётная (дебетовая), кредитная и предоплаченная. Выпускаются также виртуальные карты.

Расчётные (дебетовые) карты

Расчётная карта предназначена для совершения операций её держателем в пределах установленной кредитной организацией-эмитентом суммы денежных средств (расходного лимита), расчёты по которым осуществляются за счёт денежных средств клиента, находящихся на его банковском счёте, или кредита, предоставляемого кредитной организацией-эмитентом клиенту в соответствии с договором банковского счёта при недостаточности или отсутствии на банковском счёте денежных средств (овердрафт).

Кредитные карты

Кредитная карта предназначена для совершения её держателем операций, расчёты по которым осуществляются за счёт денежных средств, предоставленных кредитной организацией-эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора.

Банк устанавливает лимит исходя из платёжеспособности клиента. На остаток средств на счёте также начисляются проценты, но они, как правило, на порядок ниже комиссии при овердрафте.

Предоплаченные карты

Предоплаченная карта предназначена для совершения её держателем операций, расчёты по которым осуществляются кредитной организацией-эмитентом от своего имени.

Она удостоверяет право требования держателя предоплаченной карты к кредитной организации-эмитенту по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) или выдаче наличных денежных средств.

Внутрибанковские карты

Внутренняя (внутрибанковская) карта может быть использована только в банкоматах и кассовых терминалах банка-эмитента, а также в торговых точках, где установлены терминалы этого банка. На сайте банка с помощью карты может быть установлена возможность оперировать счётом через Интернет.

Типичный пример Сберкарт — микропроцессорная карта от Сбербанка. Банкоматы и терминалы сторонних банков и интернет-магазины, за редкими исключениями, не принимают подобные карты.

Международные карты

Международные пластиковые карты используются в международной системе платежей. Наиболее популярные платёжные системы — Visa (Visa Electron, Visa Classic, Visa Gold, Visa Platinum) и Mastercard (Cirrus, Maestro, Mastercard Mass, Mastercard Gold, Mastercard Platinum).

Самые популярные в мире — карты Visa Classic и Mastercard Mass. Они бывают как дебетовые, так и кредитовые, а также позволяют рассчитываться через Интернет. Карты серий Gold/Platinum — наиболее престижны и подчёркивают солидность его обладателя.

Виртуальные карты

Многие банки выпускают виртуальные карты. Они являются дебетовыми и выглядят приблизительно также, как и обычные, но расплачиваться с их помощью можно исключительно через Интернет.

Через банкоматы и терминалы владельцы таких карт не могут получить наличные денежные средства, за исключением случая закрытия карты в банке. В этом случае владельцу возвращается остаток средств на счёте за вычетом комиссий по закрытию, если таковые предусмотрены договором.

Удобства при использовании

Удобство карт заключается в следующем:

- Универсальность их использования.Владелец карты может носить с собой крупные суммы.

- Утеря карты. В случае утери или кражи карты, владелец может позвонить в биллинговый центр банка и заблокировать операции с картой. Нашедший или укравший карту не сможет ею воспользоваться. Владельцу же будет перевыпущена его карта с сохранением всей суммы, за минусом небольшой суммы за перевыпуск.

- Отсутствие проблем с таможней. Законодательства многих стран ограничивают суммы на ввоз/вывоз денежных средств. Банковские карты же таможенному учёту не подлежат, соответственно с их помощью можно провозить любые суммы.

- География платежей. Банковские карты позволяют оплачивать товары и услуги в большинстве стран мира, а также через Интернет. Валюта карты постоянна, при расчётах используется более выгодный курс. Кроме того, владелец не теряет средства на двойном обмене валют.

- Быстрота платежей. Получение наличности или оплата товаров и услуг с банкоматов или торговых терминалов происходит очень быстро в любой точке мира.

- Пополнение счёта. Владелец банковской карты может получать быстрое и беспроцентное пополнение своего счёта, находясь в другом городе или вообще стране, тогда как при банковском платеже, при переводе через Western Union и прочих теряются проценты за услуги.

Недостатки при использовании

Кроме явных преимуществ, есть и некоторые недостатки:

- Приём платежей. В развитых странах мира практически все торговые точки принимают банковские карты, в менее развитых — приём карт ограничен крупными супермаркетами. В некоторых странах наличие кассового терминала в магазинах обязательно, как и кассовый аппарат. Однако неповсеместность использования может создать некоторые проблемы, особенно в ночное время. Наличные деньги же принимают все магазины.

- Проблема чаевых. Есть определённая проблема при оплате в ресторанах, барах, и т. д., связанная со сложностью получения чаевых при оплате кредитной картой. Существуют специализированные процессинговые центры, обслуживающие такие точки, с возможностью указания в чеке суммы чаевых, но, как правило, чаевые платятся в виде наличных. Это приводит к тому, что в некоторых странах расплатиться картой в баре нельзя. Как ни странно, в России этой проблемы практически не существует.

- Безопасность. При расчётах через Интернет и получении наличности через фальшивые банкоматы возможна электронная кража денег со счёта. Поэтому следует быть крайне осторожным.

- Сложность применения. Хотя банки-эмитенты стараются предельно упростить интерфейс банкоматов, для многих граждан, особенно пожилых, возникают заметные сложности в получении наличности, а иногда даже и при расчётах в кассовых терминалах.

- Высокая комиссия для магазинов за возможность приёма платежей по картам. Магазин вынужден закладывать стоимость эквайринга в стоимость товара (около 2 %), что критично для магазинов, работающих в формате дискаунтера.

- Высокая стоимость транзакции (совершение операции), что делает карты малоприменимыми для совершения микроплатежей.

- Прослеживаемость/трассируемость, это одновременно и достоинство и недостаток. С одной стороны все покупки физического лица становятся абсолютно прозрачными для властей, с другой стороны облегчается составление всевозможных финансовых отчётов.

Применение банковских карт

1.Обналичивание, то есть получение наличных денежных средств путём списания с банковского счёта карты, можно проводить с помощью банкоматов и POS-терминалов, а также в офисах банков. При обналичивании средств списывается определённый процент комиссии.

Плата за обналичивание средств в банкоматах и терминалах банка-эмитента — комиссия отсутствует или сравнительно низка. При получении наличности в других банках процент выше, при этом присутствует минимальная сумма комиссии (в российских банках обычно от 1 до 5 %).

Кроме обналичивания средств многие банкоматы позволяют платить за коммунальные услуги, сотовые телефоны, т.д., а также предоставляют другие финансовые услуги.

2.Платежи в торговых точках. Банковской картой можно расплатиться за товары и услуги в любой стране в любой торговой точке, оборудованной торговым терминалом. Комиссия в торговых терминалах при платежах при покупке не взимается.

3. Платежи через Интернет. Банковской картой можно расплачиваться через сеть Интернет. Все условия обычно указываются на сайте. Этот способ — самый опасный способ оплаты, так как возможно воровство конфиденциальных данных — номера карты, имя держателя и CVV2-код, которыми после могут использовать злоумышленники (кардеры).

Безопасность использования

Банкомат

При расчётах через Интернет и получении наличности через фальшивые банкоматы возможна электронная кража денег со счёта. Поэтому следует быть крайне осторожным. Для этого требуется не использовать сомнительные платёжные шлюзы, особенно на порнографических сайтах.

В некоторых странах (особенно в Турции) существуют фальшивые банкоматы, считывающие магнитные полосы и коды, после чего деньги уходят к мошенникам. Поэтому в таких странах рекомендуется пользоваться банкоматами при банках и крупных торговых центрах.

Также не рекомендуется говорить номер своей карты и код CVV на обратной стороне (в связи с тем, что данных реквизитов обычно достаточно для совершения платежей в Интернет). Замурованный в стену банкомат или банкомат, находящийся в здании банка — более надёжный способ снятия денег со счёта.

При получении денег через банкомат и многих терминалах требуется ввести PIN-код, состоящий из четырёх цифр. Рекомендуется его запомнить и ни в коем случае не хранить его вместе с картой.

У незаконного обладателя чужой карты есть чуть менее десяти тысяч вариантов, однако после третьего неправильного ввода PIN-кода карта блокируется на сутки, а некоторые банкоматы даже «заглатывают» карту, которую может получить только её держатель.

Если же хранить код вместе с картой, то злоумышленнику не составит никакого труда получить деньги в любом банкомате.

При оплате в торговых точках код чаще всего вводить не требуется, однако на обратной стороне карты стоит подпись владельца. При покупке выпускается две квитанции: слипы. На одном покупатель расписывается и оставляет продавцу. Подписи на карте и слипе должны совпадать.

При обмене карты в связи с истечением срока действия необходимо следить, чтобы сданная карта была разрезана банковским работником как минимум пополам.

Новую карту необходимо как можно быстрее активировать, то есть совершить с ней любую операцию, например, запросить в банкомате баланс счёта. При получении конверта с PIN-кодом необходимо проследить, чтобы он был запечатан.

Порядок оформления

Для оформления карты необходимо предоставить в банк необходимые документы и заплатить за изготовление карты. В заявлении необходимо указать вид карты и валюту счёта.

Дебетовые Visa Electron и Maestro/Cirrus изготовляются сравнительно быстро (7—10 дней). При изготовлении других карт служба безопасности банка обязана проверить личность потенциального владельца. При изготовлении кредитных карт проверяются доходы и кредитная история, после чего устанавливается лимит карты.

Стоимость использования

Каждый банк-эмитент самостоятельно определяет стоимость изготовления и годового обслуживания каждого вида карт.

В некоторых случаях (юбилейная дата, рекламная акция) банк снижает или вовсе отменяет оплату.

Некоторые банки при пользовании их услугами даже могут оформить кредитную карту бесплатно. В зарплатных проектах стоимость обслуживания карт как правило оплачивается работодателем по отдельному договору.

По правилам карточных систем при оплате в торговых точках плата за использование не взимается. Иногда эти правила нарушаются, что может быть обжаловано.

Обналичивание средств в банкоматах и терминалах зависит от политики банка. При обналичивании собственных карт банка (а также карт банков-партнеров) плата снижена или отменена, карт других банков — взимается определённый процент с минимальной суммой.

Поэтому мелкие суммы в банкоматах другого банка обналичивать не выгодно. Условия должны быть указаны на банкомате.

Банковские карты в России и других странах СНГ

80% рынка банковских карт контролируется международными платёжными системами VISA и Mastercard. Российские платёжные системы (Сберкарт, Золотая корона, STB Card, Union Card, ChronoPay) контролируют от 6% до 2% рынка.

Национальные системы расчётов по банковским картам внедрены только в двух странах СНГ и Балтии: в Белоруссии (Белкарт) и в Армении (Армениан Кард).

Платёжные карты: законодательство, виды карт, оформление

К какой бы международной платёжной системе не относились платёжные карты, и какой бы привлекательный дизайн не использовали банки при их выпуске, принципы работы карт подчинены ГК РФ, банковскому законодательству РФ и изложены в Положениях Центрального банка РФ.

Основные принципы функционирования платёжных карт изложены в Положении ЦБ РФ «Об эмиссии банковских карт и об операциях, совершаемых с использованием платёжных карт» (утв. ЦБ РФ 24.12.2004 N 266-П) (ред. от 23.09.2008 ).

- Расчётная (дебетовая) карта — предназначена для совершения операций в пределах установленной суммы денежных средств (расходного лимита). Расчёты по такой карте осуществляются за счёт денежных средств клиента, находящихся на его банковском счёте, или за счёт кредита, предоставляемого клиенту в соответствии с договором банковского счета при недостаточности или временном отсутствии на банковском счёте денежных средств (овердрафт).

- Кредитная карта — предназначена для совершения операций, расчёты по которым осуществляются за счёт денежных средств, предоставленных кредитной организацией — эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора.

- Предоплаченная карта — предназначена для совершения её держателем операций, расчёты по которым осуществляются кредитной организацией — эмитентом от своего имени, и удостоверяет право требования держателя предоплаченной карты к кредитной организации — эмитенту по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) или выдаче наличных денежных средств.

- получать наличные денежные средства в валюте Российской Федерации или иностранной валюте на территории Российской Федерации;

- получать наличные денежные средства в иностранной валюте за пределами территории Российской Федерации;

- оплачивать товары (работы, услуги, результаты интеллектуальной деятельности) в валюте Российской Федерации на территории Российской Федерации, а также в иностранной валюте — за пределами территории Российской Федерации;

- иные операции в валюте Российской Федерации, в отношении которых законодательством Российской Федерации не установлен запрет (ограничение) на их совершение;

- иные операции в иностранной валюте с соблюдением требований валютного законодательства Российской Федерации.

- ширина — 85,6 мм,

- высота — 53,98 мм,

- толщина — 0,76 мм.

Обозначения и элементы дизайна на банковской карте

- Имя и фамилия держателя карты — в латинской транскрипции.

- Срок окончания действия карты – месяц и последние две цифры года

- Наименование и логотип платёжной системы, с помощью которой обслуживается карта.

– состоящий из 16. Номер карты может иметь и 18 – 19 цифр - Чип — дополнительная защита карты

- Сокращённое фирменное наименование банка, однозначно его идентифицирующее.

- Логотип банка-эмитента, идентифицирующий банк.

- Название банка – повторяется внизу карты

- Бумажная полоса для подписи владельца

— код проверки подлинности, встречается не на всех категориях карт. На картах «AmericanExpress» код размещён на лицевой стороне (четырёхзначное число над номером карты) - Магнитная полоса (чёрного цвета)

Внешний вид банковских карт

- Карты самого крупного и популярного банка — Сбербанка России :

- Карты АКБ МОСОБЛБАНК ОАО :

- Классическая карта ВТБ24 :

На лицевой стороне карты может быть нанесён и какой-либо определённый рисунок, а логотип и название банка могут располагаться сверху, но в любых местах, определённых дизайнером банка (справа или слева). Как правило, основная цветовая гамма и рисунок у каждого банка имеет свою, свойственную только этому банку особенность.

Банковская карта может быть выдана физическому лицу, не зависимо от его гражданства (как резиденту, так и не резиденту). Выдача банковских карт клиенту и совершение операций по банковскому счёту с их использованием, осуществляется на основании договора банковского счета.

- По одному счёту клиента могут совершаться операции с использованием нескольких расчётных (дебетовых) карт, кредитных карт, выданных кредитной организацией — эмитентом клиенту.

- По нескольким счетам клиентов могут совершаться операции с использованием одной расчётной (дебетовой) карты или кредитной карты, выданной кредитной организацией — эмитентом клиенту.

- управлять всеми своими счетами через интернет;

- открывать Онлайн вклады, не выходя из дома и.т.д.

через систему Онлайн;

Комментарии и отзывы отсутствуют. Комментировать!

Последние новости на сегодня

26.08.21

26.08.21

Future Management Systems — развод или нет? Отзывы о futurefx.org

27.08.21

27.08.21

Райффайзенбанк начинает выдавать ипотеку самозанятым

Пластиковые карты банков

Пластиковые карты выполняют функции одновременно депозитного, расчетного, кассового и кредитного инструмента. Безналичные расчеты пластиковыми картами занимают значительное место в системе расчетов многих промышленно развитых стран. В последние годы различные виды пластиковых карт стали применяться и в России.

Пластиковая карточка — представляет собой пластину стандартных размеров (85,6 мм, 53,9 мм, 0,76 мм), изготовленную из специальной, устойчивой к механическим и термическим воздействиям, пластмассы. Из сказанного выше видно, что основная функция пластиковой карточки — обеспечение идентификации использующего ее лица как субъекта платежной системы.

Классификация пластиковых карт банков

Существует много признаков, по которым можно классифицировать пластиковые карты.

По материалу, из которого они изготовлены:

- бумажные (картонные);

- пластиковые;

- металлические.

В настоящее время практически повсеместное распространение получили пластиковые карты. Однако для идентификации держателя карты часто используются бумажные (картонные) карты, запаянные в прозрачную пленку. Это ламинированные карты. Ламинирование является довольно дешевой и легкодоступной процедурой и поэтому, если карта используется для расчетов, то с целью повышения защищенности от подделок применяют более совершенную и сложную технологию изготовления карт из пластика. В то же время, в отличие от металла, пластик легко поддается термической обработке и давлению (эмбоссированию), что весьма важно для персонализации карты перед выдачей ее клиенту.

По общему назначению:

- идентификационные;

- информационные;

- для финансовых операций.

Это разделение не является взаимоисключающим. Например, крупная компания может выдать каждому своему сотруднику карту, которая:

- является пропуском, разрешающим проход в определенные зоны предприятия (идентификационная функция);

- на той же карте может быть записана в кодированном виде какая-либо важная информация о держателе карты — информационная функция;

- кроме того, такая карта может использоваться еще для расчетов в столовых и магазинах данной компании — расчетная функция.

Система с использованием многофункциональных карточек реально существует за рубежом, и очевидно, что объединение многих функций в одной пластиковой карточке является перспективным, так как такая многофункциональная карта удобна для эмитента и для держателя.

На основании механизма расчетов:

- двусторонние системы — возникли на базе двусторонних соглашений между участниками расчетов, при которых владельцы карт могут использовать их для покупки товаров в замкнутых сетях, контролируемых эмитентом карт (универмаги, бензоколонки и т. д.);

- многосторонние системы — предоставляют владельцам карт возможность покупать товары в кредит у различных торговцев и организаций сервиса, которые признают эти карты в качестве платежного средства. Многосторонние системы возглавляют национальные ассоциации банковских карт, а также компании, выпускающие карты туризма и развлечений (например, American Ехрress).

По виду проводимых расчетов:

- кредитные карты, которые связаны с открытием кредитной линии в банке, что дает возможность владельцу пользоваться кредитом при покупке товаров и при получении кассовых ссуд. Владельцу кредитной карточки открывается специальный карточный счет и устанавливается лимит кредитования по ссудному счету на весь срок действия карты и разовый лимит на сумму одной покупки, в пределах разового лимита оплата покупки может производиться без авторизации;

- дебетовые карты предназначены для получения наличных в банковских автоматах или для оплаты товаров с расчетом через электронные терминалы. Деньги при этом списываются со счета владельца карты в банке. Дебетовые карты не позволяют оплачивать покупки при отсутствии денег на счете.

Некоторые авторы выделяют в особую категорию платежные карты как разновидность кредитных карт. Отличие состоит в том, что общая сумма долга при использовании платежной карты должна погашаться полностью в течение определенного времени после получения выписки без права продления кредита.

По категории клиентуры, на которую ориентируется эмитент:

- обычные карты;

- серебряные карты;

- золотые карты.

Обычные карты предназначены для рядового клиента. Это Visa Classic, Eurocard / MasterCard Mass (Standard).

Рис. 14. Visa Classic и Eurocard/MasterCard Mass

Серебряная карта (Silver, Business) называется бизнес-картой и предназначена для частных лиц, сотрудников компаний, уполномоченных расходовать в тех или иных пределах средства своей компании.

Рис. 15. Visa Business и Eurocard/MasterCard Business

Золотая карта (Gold) предназначена для наиболее состоятельных богатых клиентов.

Рис. 16. Visa Gold и Eurocard/MasterCard Gold

В системах VISA и Europay есть карточки, которые могут быть использованы только в банкоматах для получения наличных денег и в электронных терминалах: Visa Electron, Cirrus/Maestro. Они действуют в пределах остатка на счете, по ним, как правило, держателю карточки кредит не предоставляется, и поэтому они могут быть выданы любому клиенту независимо от уровня его обеспеченности или кредитной истории.

По характеру использования:

- индивидуальная карта, выдаваемая отдельным клиентам банка, может быть стандартной или золотой;

- семейная карта, выдаваемая членам семьи лица, заключившего контракт, который несет ответственность по счету;

- корпоративная карта выдается юридическому лицу, на основе этой карты могут выдаваться индивидуальные карты избранным лицам (руководителям, главному бухгалтеру или ценным сотрудникам). Им открываются персональные счета, «привязанные» к корпоративному карточному счету. Ответственность перед банком по корпоративному счету имеет организация, а не индивидуальные владельцы корпоративных карт.

Рис. 17. Cirrus/Maestro и Visa Electron

По принадлежности к учреждению-эмитенту:

- банковские карты, эмитент которых — банк или консорциум банков;

- коммерческие карты, выпускаемые нефинансовыми учреждениями: коммерческими фирмами или группой коммерческих фирм;

- карты, выпущенные организациями, чьей деятельностью непосредственно является эмиссия пластиковых карт и создание инфраструктуры по их обслуживанию.

По сфере использования:

- универсальные карты служат для оплаты любых товаров и услуг;

- частные коммерческие карты служат для оплаты какой-либо определенной услуги (например, карты гостиничных сетей, автозаправочных станций, супермаркетов).

По территориальной принадлежности:

- международные, действующие в большинстве стран;

- национальные, действующие в пределах какого-либо государства;

- локальные, используемые на части территории государства;

- карты, действующие в одном конкретном учреждении.

По времени использования:

- ограниченные каким-либо временным промежутком (иногда с правом пролонгации);

- неограниченные (бессрочные).

По способу записи информации на карту:

- графическая запись;

- эмбоссирование;

- штрих-кодирование;

- кодирование на магнитной полосе;

- чип;

- лазерная запись (оптические карты).

Самой ранней и простой формой записи информации на карту было и остается графическое изображение. Оно до сих пор используется во всех картах, включая самые технологически изощренные. Вначале на карту наносились только фамилия, имя держателя карты и информация об ее эмитенте. Позднее на универсальных банковских картах был предусмотрен образец подписи, а фамилия и имя стали эмбоссироваться (механически выдавливаться).

Эмбоссирование — нанесение данных на карточке в виде рельефных знаков. Это позволило значительно быстрее оформлять операцию оплаты картой, делая оттиск на ней слипа. Информация, эмбоссированная на карте, моментально переносится на слип. Способ переноса эмбоссированной на карте информации — механическое давление. Эмбоссирование не вытеснило полностью графическое изображение.

Штрих-кодирование — запись информации на карту с помощью штрих-кодирования применялась до изобретения магнитной полосы и в платежных системах распространения не получила. Карточки со штрих-кодами, подобными тем, которые наносятся на товары, довольно популярны в специальных карточных программах, где не требуются расчеты. Это связано с относительно низкой стоимостью таких карточек и считывающего оборудования. При этом для лучшей защиты штрих-коды покрываются непрозрачным для невооруженного глаза слоем и считываются в инфракрасном свете.

Магнитные карты имеют тот же самый вид, что и обыкновенные пластиковые карты, только на обратной стороне карты имеется магнитная полоса, а также возможны фотография держателя и образец его подписи.

См.далее: Магнитная карта

Понятно, что магнитная полоса уже не обеспечивает необходимого уровня защиты информации от мошенничества и подделок. Специалисты начали искать более надежный способ записи информации. Им оказался чип (от англ. chip — кристалл с интегральной схемой) или микросхема. Карточки с чипом также часто называются смарт-картами.

В 1981 г. Дж. Дрекслером была изобретена оптическая карточка. Карты оптической памяти имеют большую емкость, чем карты памяти, но данные на них могут быть записаны только один раз. В таких картах используется WORM-технология (однократная запись — многократное чтение). Запись и считывание информации с такой карты производится специальной аппаратурой с использованием лазера (откуда другое название — лазерная карта). Технология, применяемая в картах, подобна той, которая используется в лазерных дисках. Основное преимущество таких карточек — возможность хранения больших объемов информации. Такие карточки в банковских технологиях распространения пока не получили вследствие высокой стоимости как самих карточек, так и считывающего оборудования.

Источник http://kredityvopros.ru/%D0%BA%D0%B0%D0%BA%D0%B8%D0%B5-%D0%B1%D1%8B%D0%B2%D0%B0%D1%8E%D1%82-%D0%B1%D0%B0%D0%BD%D0%BA%D0%BE%D0%B2%D1%81%D0%BA%D0%B8%D0%B5-%D0%BA%D0%B0%D1%80%D1%82%D1%8B.html

Источник https://bankirsha.com/platyognie-karti-zakonodatelstvo-vidi-kart-oformlenie.html

Источник https://www.grandars.ru/student/bankovskoe-delo/plastikovye-karty.html

Источник