Бесконтактные мобильные платежи в Беларуси: зачем нужно, как пользоваться и где работает

Содержание статьи

Бесконтактные мобильные платежи в Беларуси: зачем нужно, как пользоваться и где работает

Вся человеческая цивилизация построена на лени и упрощении. Технический прогресс только и делает, что упрощает исполнение рутинных действий, предлагая нам чуточку больше свободного времени для более полезных процедур. Возможность бесконтактного расчета за покупки с помощью мобильного телефона — как раз пример такого прогресса. С трудом и опозданием, но он все же добрался и до нас.

Крупнейшие платежные сервисы, использующие смартфон в качестве средства оплаты, уже пришли к нашим соседям. В России успели оценить и Apple Pay, и Android Pay, и Samsung Pay. У нас пока с внедрением этих сервисов не все так просто, но, по слухам, совсем скоро они должны появиться и в Беларуси. Впрочем, страждущие воспользоваться новой технологией могут сделать это уже сейчас. В сегодняшней статье расскажем «просто о сложном» — о том, что такое бесконтактные мобильные платежи, чем разные системы оплаты отличаются друг от друга, зачем они нужны и как ими пользоваться в нашей стране.

Для чего нужны бесконтактные мобильные платежи?

Это просто удобно. Сегодня смартфон есть практически у каждого, более того, телефон мы часто держим в руках или в кармане, откуда его можно достать за секунду. Фактически мобильник способен выполнять роль банковской бесконтактной карты. Для пользователя единственное отличие заключается в том, что к терминалу в магазине мы прикладываем не карточку, а телефон.

Во-первых, это экономит время. Все-таки времени на то, чтобы достать карту из недр сумки или кошелька, уходит больше, чем в случае с вездесущим смартфоном. Во-вторых, оплата с помощью телефона безопаснее.

Первые попытки перенести платежи с карт на телефоны предпринимались давно. Проблема в том, что тогда все данные о платежах и счете хранились непосредственно в телефоне на каком-нибудь носителе. Это могла быть специальная SIM-карта, флешка или особый защищенный элемент во внутренней памяти самого смартфона. В такой схеме было слишком много участников, которые хотели получить свою выгоду. Это и банки, и платежные системы, и производители телефонов, и провайдеры платежей, и разработчики. Все изменилось, когда в дело вмешалась Google.

Host Card Emulation — технология, которая все изменила

Широкое распространение бесконтактных мобильных платежей стало возможно благодаря технологии Host Card Emulation (HCE), которая впервые была реализована в Android 4.4. Главное отличие новинки от существовавших решений заключалось в возможности хранения пользовательских данных покупателя не на устройстве, а в облаке.

Речь идет о создании цифрового дубликата платежной карты, реквизиты которой могут храниться как удаленно в облаке, так и на смартфоне. В 2014 году о поддержке HCE заявили крупнейшие платежные системы в лице Visa и MasterCard. Благодаря этому вскоре бесконтактные мобильные платежи получили широкое распространение во всем мире.

Какие существуют системы бесконтактных мобильных платежей? Какие из них работают в Беларуси?

Таких систем довольно много, однако мы перечислим только основные — те, которые работают в Беларуси или должны начать работать в скором времени.

Android Pay — сервис, базирующийся на технологии HCE, был запущен в сентябре 2015 года в США. Кажется странным, что Google, приступившая к широкому распространению Host Card Emulation еще в Android 4.4, так поздно открыла свой платежный сервис? На самом деле интернет-гигант еще с 2011 года продвигал бесконтактные мобильные платежи под брендом Google Wallet. Однако сервис оказался невостребованным — Android Pay использует его наработки. В Беларуси Android Pay официально не работает.

Samsung Pay также базируется на технологии HCE, а запустился сервис даже на пару недель раньше, чем Android Pay — в августе 2015 года. В Беларуси пока не работает, но, по слухам, скоро все-таки будет функционировать.

Apple Pay — самый «пожилой» сервис, который запустили в США еще осенью 2014 года. Официально в Беларуси не представлен, но для пользователей «яблочной» продукции есть лазейка, благодаря которой у нас уже можно расплачиваться за колбасу через iPhone или Apple Watch. Точно такая же лазейка предусмотрена для Android Pay и Samsung Pay. Правда, воспользоваться этой возможностью захотят далеко не все. Почему — расскажем ниже.

Банковские сервисы. Так как технология HCE открыта для банковских структур, многие банки начали внедрять собственные сервисы бесконтактных мобильных платежей. Подчеркнем, что, несмотря на общую с Android Pay основу в виде Host Card Emulation, эти сервисы не имеют отношения к платежной системе от Google, хотя работают только на устройствах под управлением Android. В Беларуси такие сервисы пока предлагают два банка — «Приорбанк» и «МТБанк».

Как они работают?

Принцип работы всех перечисленных выше систем схож, а для конечного пользователя и вовсе ничем кардинально не отличается. Во всех случаях процесс оплаты будет одинаковый — кассир в магазине (кафе, автозаправке, киоске и т. д.) называет сумму к оплате, вы подносите к терминалу смартфон с открытым приложением и… В общем-то, все.

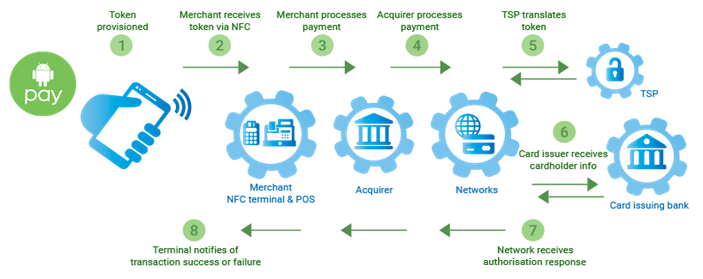

Со стороны платежных систем, банка и сервисов бесконтактных мобильных платежей все выглядит сложнее. Любой из платежных сервисов базируется на принципе токенизации. Токены — это случайным образом сгенерированные одноразовые коды, которыми обмениваются смартфон и платежный терминал в момент оплаты покупки.

Токен в зашифрованном виде содержит информацию о номере и сроке действия платежной карты, владельце и CVV, а также номер телефона владельца и данные о платежной сети — MasterCard или Visa. Даже если некие злоумышленники перехватят токен, то никакой полезной для себя информации они не получат. После оплаты токен удаляется, а при следующем платеже формируется совершенно новый ключ шифрования.

Чем отличаются мобильные платежные системы?

Основное отличие между системами заключается в том, на чьей стороне формируются токены. В случае с Android Pay это происходит в облаке Google, в случае Samsung Pay и Apple Pay — на защищенном чипе внутри смартфонов, в случае с банковскими сервисами — на базе конкретного банка вкупе с облачными технологиями MasterCard или Visa.

Если мы говорим о банковских сервисах бесконтактных мобильных платежей, то фактически имеем дело с системой, организованной банком совместно с MasterCard и/или Visa. Если же речь заходит об Android Pay, Samsung Pay или Apple Pay, то к этой схеме добавляется третье звено в виде Google, Samsung или Apple соответственно.

К конечному пользователю все это имеет мало отношения. Скорость процесса обработки данных не зависит от сервиса, который предпочел человек. Как подчеркнули в «Приорбанке», Android, Samsung и Apple предлагают простой функционал, фактически связанный только с платежами. Банковские же приложения помимо этого предлагают дополнительные возможности вроде блокировки счета, установки лимитов и т. д. Кроме того, банкам интересно поддерживать свою технологию, чтобы сохранять связь с клиентами.

С другой стороны, пользователям Android Pay, Samsung Pay и Apple Pay не надо устанавливать сторонние приложения — достаточно встроенного в ОС программного обеспечения.

Еще одно отличие заключается в том, что Samsung, Google и банки не выстраивают системы монетизации своих сервисов — использование их систем бесплатно и для клиента, и для банка. Apple берет с банков комиссию в районе 0,15% за каждую покупку через свой сервис.

Для клиента интересна возможность Samsung Pay расплачиваться смартфоном не только через бесконтактные терминалы, но и с помощью устаревших терминалов, которые могут принимать только карты с магнитной полосой.

Что нужно для бесконтактных мобильных платежей?

Для любой системы оплаты необходимо устройство с чипом NFC (Near field communication, «ближняя бесконтактная связь»). Это может быть как смартфон, так и планшет или умные часы.

В бесконтактной платежной карте внутри пластика есть пара антенн, образующих магнитный контур. Посредством индукции магнитного поля осуществляется связь с терминалом и передача данных. NFC по сути является аналогом такой магнитной рамки. Поэтому для терминалов нет разницы — подносите вы к нему бесконтактную карту или смартфон (планшет, часы).

Samsung Pay, как мы уже упоминали, пошел еще дальше. Корейский сервис может похвастаться наличием технологии Magnetic Secure Transmission (MST, «магнитная защищенная передача данных»). Она умеет эмулировать магнитную полосу карточки и с помощью электромагнитного поля передает данные в терминал через отверстие для проведения карты.

Таким образом, для Samsung Pay подходят почти все существующие платежные терминалы, как старые контактные, так и современные бесконтактные. Все остальные платежные системы умеют работать только с бесконтактными терминалами.

Зато у Android Pay и банковских сервисов наибольший охват среди владельцев мобильных устройств. Подходит любой аппарат с ОС не ниже Android 4.4 (и, конечно же, с чипом NFC).

Apple Pay в магазинах пригодится обладателям iPhone версии 6 и выше (включая iPhone SE), а также Apple Watch. Кроме того, iPhone 5, 5с и 5s можно использовать в паре с часами, а iPad и Mac пригодны для интернет-покупок.

Samsung Pay поддерживается в топовых смартфонах начиная с Galaxy S6 (но именно в этой модели нет MST), а также в Galaxy A5 и A7 2016 года выпуска, Galaxy A3, A5, A7, J5 и J7 этого года. Часы Gear S2 и S3 тоже подойдут.

Постоянное подключение к интернету не требуется, поэтому о работоспособности оплаты за рубежом беспокоиться не стоит. В одних случаях токены создаются автономно внутри смартфонов, в других — генерируются в облаке, но делают это заранее, с запасом, который на всякий случай хранится в памяти телефона. Конечно, выйти в сеть, чтобы пополнить запас токенов и обменяться информацией с банком, рано или поздно придется, но можно не спешить.

Что ж, хватит теории. Давайте проверим, какие технологии и как работают в Беларуси.

Бесконтактные мобильные платежи на практике

Если вы клиент «Приорбанка» или «МТБанка» и у вас смартфон под управлением Android, то дело за малым. Надо скачать банковское приложение и ввести реквизиты карты. Как только сведения пройдут проверку, данные карточки в цифровом виде отобразятся в программе на телефоне.

Отметим, что пока для бесконтактной оплаты через смартфон «Приорбанк» поддерживает только карты Visa, а «МТБанк» — MasterCard. В магазине у кассы открываем приложение, выбираем карту для расчета и прикладываем телефон к терминалу. На все про все уходит несколько мгновений. Подчеркнем, что если программа закрыта или работает в фоновом режиме, расплатиться за покупку не получится: в момент оплаты смартфон как минимум должен быть разблокирован.

Как уточнил начальник отдела развития карточных продуктов «Приорбанка» Никита Алымов, для оплаты покупок на сумму менее 25 рублей в большинстве случаев не надо вводить ПИН-код.

Одной из основных проблем в распространении мобильных бесконтактных платежей Никита Алымов видит неосведомленность покупателей. Многие, например, не знают, что такое NFC и есть ли чип в том или ином телефоне. А вот продавцы, наоборот, уже давно не удивляются, если человек прикладывает к терминалу не карту, а смартфон.

— Фактически просто поменялся внешний вид носителя — раньше была карточка, теперь телефон. Карту надо доставать из сумки, кошелька, кармана, а смартфон всегда при тебе, причем очень часто в руке.

— Как думаете, когда к нам придут международные платежные системы?

— Если не в этом году, то в следующем или через год и на рынке Беларуси запустятся и Android Pay, и Samsung Pay, и Apple Pay. Но перед этим они должны будут убедиться, что банки готовы к сервисам токенизации, которые у нас по сути стали доступны только в этом году.

Дорогая лазейка для Apple Pay

Да, Apple Pay в Беларуси официально не присутствует, но опосредованно пользоваться им можно. Способ подходит клиентам белорусского отделения «Альфа-банка». В интернет-банкинге можно завести виртуальную карту ёCard, которая прекрасно привязывается к приложению Apple Wallet, посредством которого и осуществляются платежи.

Но все не так просто. Дело в том, что ёCard — это продукт российского отделения «Альфа-банка». Карту можно завести в долларах, евро или российских рублях. То есть при любой оплате в Беларуси не обойтись без конвертации из валюты счета в белорусские рубли.

Более того, при зачислении на ёCard денег пусть даже с другой карты «Альфа-банка» с вас возьмут комиссию в размере 1% от суммы пополнения плюс $1. Удовольствие не из дешевых.

Если не принимать во внимание перечисленные выше финансовые нюансы, все работает без проблем. Главное не забыть сменить регион в учетной записи Apple ID на любой другой, где Apple Pay работает официально. Если в качестве страны указана Беларусь, добавить карту в приложение Wallet не получится.

Процесс оплаты оказался проще простого. Дважды нажимаем на кнопку «Домой», подносим телефон к терминалу и с помощью отпечатка пальца подтверждаем намерение оплаты.

К слову, через ёCard можно подключить не только Apple Pay, но также Samsung Pay и Android Pay. Но опять-таки без комиссий и процентов не обойтись. В общем, услуга нишевая.

Пополнение карты Альфа-Банка

Как положить деньги на карту Альфа Банка через терминал

Одним из способов, наиболее полюбившихся клиентам, считается пополнение карты посредством банкоматов. Кроме предельной простоты, такого рода операции привлекательны ещё и отсутствием комиссионных.

Первым шагом к переводу денег на карту будет поиск банкомата, обязательно оснащённого функцией внесения наличных. Легче и быстрее справиться с заданием позволит переход в раздел сайта финансового учреждения – «Банкоматы». Притом, в фильтре следует указать интересующую функцию. Благодаря выполненным действиям, появится схема, на которой обозначены все устройства с функцией приёма денег. Кроме точного места расположения устройств, также откроется график его работы. А дальше, пользователю нужно добраться до выбранного им банкомата и выполнить следующее:

- Вставить карту в устройство;

- Указать в меню функцию пополнения;

- Вставить деньги в ячейку приёма купюр, что откроется в нужный момент;

- Подождать, пока завершится пересчёт средств, а на специальном экране появится сумма пополнения;

- Подтвердить операцию и забрать карту.

Пополнение другой карты Альфа-Банка через офис

С подобной операцией не будет никаких затруднений, если выполнение производится в офисе банка. Притом, сделать это можно в любом отделении финансового учреждения (обратившись в окошко обслуживания физических лиц). В этом случае, пополнение производится только наличными средствами.

Чтобы внести деньги на чужую карту, пользователю понадобится только её номер. Правда, это мероприятие может быть выполнено лишь с согласия получателя, так как только он может предоставить интересующие реквизиты (номер и ФИО).

Что делать, если хотите положить деньги на чью-то карту, но её у вас нет? Будьте готовы к следующему:

- Обязательно иметь при себе паспорт и реквизиты карты получателя;

- Взамен денег, отданных кассиру, получите квитанцию о перечислении;

- Бумагу, удостоверяющую совершение операции пополнения карты, следует сохранять до того момента, когда деньги окажутся у адресата.

Деньги с карты другого банка способом онлайн

Перевод денег на карту Альфа Банка с платёжного средства иного финансового учреждения производится практически моментально. Обоснованием подобной скорости выполнения операции является хорошо продуманный онлайн-сервис, разработанный данным банком. Не существует никаких ограничений, как относительно лиц, вознамерившихся сделать перевод, так и организаций, обслуживающий карты и их счета. В случае, когда перечисление производится на банковский продукт указанного учреждения, гарантируется полное отсутствие комиссий. А когда в деле участвуют сторонние кредитные организации, использование сервиса будет стоить 1,95% от суммы, но не менее 30 руб.

Пополнение карты Альфа Банка посредством онлайн сервиса не обходится без таких действий:

- Вход на сервис онлайн-переводов между картами (на официальном сайте финансового учреждения)

- Введение реквизитов (номер, срок действия и код CVC) карты, с которой будут переведены деньги;

- Указание номера банковского продукта получающей стороны;

- Отображение суммы перевода;

- Воздействие на кнопку «Отправить»;

- Дождаться кода, присланного на телефон с привязкой к карте отправителя;

- Посредством введения этого кода подтвердить совершение данной операции.

Притом, лицо, пополняющее карту, должно быть готово к оплате комиссионных. Расчёт подобных сумм зависит от тарифов собственного банка. Чтобы данный факт не стал неприятным сюрпризом, нужно заранее поинтересоваться, особенности решения вопроса со стороны обслуживающей организации. Хорошо, если совершение транзакций не предусматривает комиссионного сбора. К сожалению, так бывает не всегда.

Одной из положительных сторон переводов на карту данного финансового учреждения будет моментальное совершение операции. А тем клиентам, что планируют пополнение счёта на сумму более 600 тыс. руб., придётся рассчитывать на несколько операций. Полное разочарование ожидается лишь случае, когда платёжное средство, с которого должен совершаться перевод, не поддерживает 3DSecure. Данное обстоятельство делает услугу невыполнимой, так как отсутствует возможность получения кода подтверждения.

Как пополнить карту Альфа-Банка через Сбербанк

Никаких неудобств и проблем не приходится ждать и в случае пополнения банковского продукта через интернет-сервис Сбербанка. Здесь только и нужно:

- Войти в систему;

- Перейти в пункт переводов на платёжное средство иного банка;

- Вписать номер карты;

- Ввести интересующую сумму;

- Подтвердить операцию.

Правда, возможностей пополнения карты посредством банкомата Сбербанка не существует. Данная ситуация объясняется тем, что устройствами этого банка функция пополнения не обеспечивается. Не стоит рассчитывать и на перевод денег на карту стороннего учреждения посредством офиса банка. Выполнение задания такого рода доступно только с применением реквизитов.

Пополнение через систему Альфа Клик

Требуется решение вопроса пополнения с чужой карты? Такая опция предусмотрена в онлайн-банке обсуждаемого финансового учреждения. Выполнение подобной операции выглядит так:

- Вход в систему через использование собственных учётных данных;

- Выбор раздела «Переводы»;

- Переход в пункт «С карты другого банка»;

- Введение реквизитов банковского продукта в специальное окно;

- Указать сумму и подтвердить операцию.

Операции пополнения с помощью интернет-сервисов

Пользователи, желающие справиться с задачами переводов с карты на карту от различных финансовых учреждений, могут рассчитывать на целый ряд онлайн-сервисов:

- Золотая корона;

- Контакт;

- Элекснет;

- Яндекс Деньги;

- Webmoney;

- Qiwi и другими.

- Указание реквизитов платёжного средства, с которого переводятся деньги;

- Введение номера карты, на которую буду отправлены средства;

- Выполнение операции.

Как пополнить по номеру счёта Альфа Банка без карты

Перевод денег на родную карту может производиться и без участия её самой. Здесь надо лишь воспользоваться номером расчётного счёта, привязанного к этому банковскому продукту. Оказание подобных услуг со стороны партнёрских учреждений не может обходиться без комиссионного сбора. Правда, картина в отношении тех или иных организаций, связанных договором о сотрудничестве, будет разной:

- Операции посредством салонов Евросеть, Билайн, Мегафон, Связной, а также магазина Эльдорадо, будут стоить 1% от суммы перевода (не менее 50 руб.);

- Услуги терминалов Киви – 1,6%, но не меньше 100 руб.;

- Переводы через терминалы Киберплат – 2% (не ниже 20 руб.);

- Обращение к терминалам Европлат обходится в 1% (минимум 50 руб.);

- Пополнение с помощью Почты России – 2%, но не дешевле 40 руб.

Пополнение через телефон

С выбором последнего варианта, потребуется предъявление паспорта. Кроме того, выполнение операции затянется до 5 дней. Осуществление процедуры внесения денег на карту Альфа-Банка посредством терминалов или салонов связи обходится без паспорта. Понадобится только номер интересующего расчётного счёта.

Пополнить баланс банковской карты предлагают многие провайдеры сотовой связи:

- МТС;

- Мегафон;

- Билайн и другие.

- Посетите ресурс Билайна .

- Выберите «на банковскую карту».

- Нажмите на команду «Перевести с сайта».

- Далее необходимо выбрать «Оплата с мобильного телефона банковской карточки».

- Впишите в появившееся поле 16-значный номер пополняемого платёжного инструмента.

- Возле строки «с мобильного» должна стоять отметка, проверьте её наличие. Если нет, поставьте.

- Внесите в форму номер телефона, с помощью которого будете осуществлять денежную операцию.

- Укажите требуемую сумму.

- Впишите капчу.

- Нажмите на «Перечислить».

Пополнение с помощью услуг мобильных операторов всегда предполагает выплату дополнительных комиссионных:

- Билайн – 5,95 % + 10 рублей;

- Мегафон – 7,35% + 95 рублей, если отправляемая сумма не больше 5000 рублей и + 259 рублей, если она превышает 5000 рублей.

Иные варианты пополнения по номеру карты

Способами пополнения карты, где понадобится лишь её номер, будут операции, реализованные теми компаниями, что специализируются на приёме платежей. Наглядными примерами подобных сервисов являются:

Источник https://tech.onliner.by/2017/07/19/paypaypay

Источник https://byrich.ru/2906-popolnenie-karty-alfa-banka.html

Источник

Источник