Стратегии трейдинга по последовательности Фибоначчи на форекс. Все секреты использования чисел, уровней и других инструментов Фибоначчи

Содержание статьи

Стратегии трейдинга по последовательности Фибоначчи на форекс. Все секреты использования чисел, уровней и других инструментов Фибоначчи

Сегодня без инструментов Фибоначчи сложно представить себе полноценный технический анализ ценового графика. Эти соотношения действительно кажутся едва ли не мистическими, но они работают, а значит просто глупо было бы не использовать их в работе.

Сегодня без инструментов Фибоначчи сложно представить себе полноценный технический анализ ценового графика. Эти соотношения действительно кажутся едва ли не мистическими, но они работают, а значит просто глупо было бы не использовать их в работе.

Вообще последовательность Фибоначчи известна человечеству стала задолго до того, как ее в своих трудах использовал Леонардо Пизанский (известен в истории как Фибоначчи). Она использовалась, например, в древней Индии, где применялась в стихосложении.

Но в Европе она стала известна благодаря известной задаче про размножение кроликов. В ней Леонардо и использовал известную последовательность, в которой каждый последующий член равен сумме 2 предыдущих. На первый взгляд это кажется простейшим приемом, но из этого ряда чисел можно вывести массу интересных соотношений.

Например, если исследовать соотношение текущего члена к предыдущему, то выяснится, что оно равно примерно 1,618, причем в точности этому числу оно никогда равным не будет. Такая же картина наблюдается и при исследовании соотношения текущего члена со следующим, только там значение будет колебаться около числа 0,618. И таких соотношений вывести можно немало.

Кстати, в природе соотношения Фибоначчи встречаются сплошь и рядом, слышали ведь о золотом сечении? В его основе как раз и лежат соотношения Фибоначчи.

Какие есть инструменты Фибоначчи и как их использовать в торговле

В МТ4 по умолчанию доступны самые популярные инструменты Фибоначчи:

Уровни (линии) Фибоначчи

Один из самых популярных инструментов для определения потенциальных уровней завершения коррекции. Растягивается по ходу движения цены, для построения нужен явно выраженный минимум и максимум.

Еще раз подчеркну – растягивать уровни Фибо нужно по направлению слева-направо. В результате на правом экстремуме будет находиться уровень 100%, а на левом – 0%. В промежутке между ними находятся основные коррекционные уровни.

Из всех уровней особое внимание советую обратить на уровни коррекции 38,2% и 61,8% они считаются основными. Уровень 23,6% слишком мал, если цена достигла его и движение немного застопорилось, то велика вероятность того, что коррекционное движение продолжится. А вот если коррекция вышла за пределы коррекции в 61,8%, то скорее всего прошлое трендовое движение уже себя исчерпало, то есть возобновления движения или не будет вообще, или оно будет незначительным.

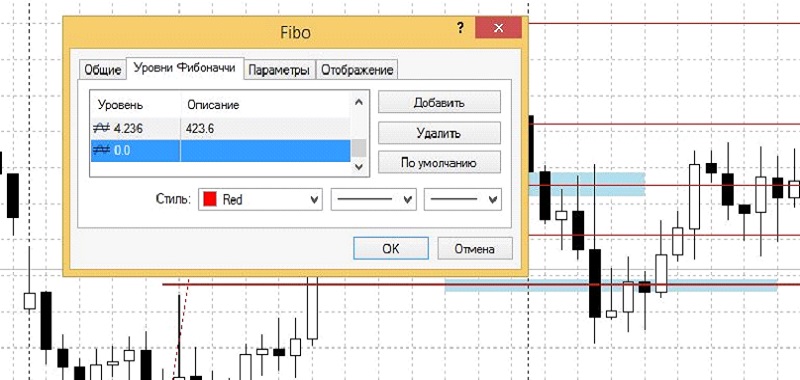

Кроме стандартных уровней можно добавить абсолютно любой коррекционный уровень через настройки. Для этого жмем «Добавить» и вводим значение нужного коррекционного уровня в долях единицы.

Если же растянуть уровни Фибоначчи в обратном направлении, то есть справа-налево, то сможем прогнозировать примерные зоны расположения сопротивления. Довольно часто они располагаются на уровнях Фибоначчи 161,8%, 261,8%, 423,6%. В примере показан практически идеальный вариант, когда цена дошла до уровня 161,8% от трендового движения.

Помните, что сам по себе факт касания ценой любого уровня Фибоначчи ни о чем не говорит. Поэтому в любой торговой стратегии используется несколько подтверждений этого сигнала. Лучше подстраховаться и получить лучшее соотношение прибыльных и убыточных сделок, чем торговать часто, но редко получать профит.

Расширение Фибоначчи и его использование в торговле

Некоторые используют термины «уровни Фибоначчи» и «расширения Фибоначии» в качестве синонимов, но это неверно. Дело в том, что уровни Фибо строятся только по одной волне, а вот расширения – по двум. И назначение у этих инструментов разное, уровни используются для того, чтобы определить точки завершения коррекции, а расширения – для того, чтобы узнать точку завершения третьей волны.

Этот инструмент часто используют волновики, применять его стоит на первой и второй волне. Расширения Фибо будут примерно указывать на возможное положение вершины третьей волны.

Если уровни Фибоначчи могут довольно точно указать на точку разворота цены и в целом отрабатывают часто, то расширения такой точностью похвастать не могут. Единственное их назначение – хотя бы примерно указать на точки завершения формирования третьей волны.

Как это обычно и бывает – на истории все выглядит великолепно, но как только возникает необходимость выполнить разметку волн на текущий момент начинаются сложности.

Веер Фибоначчи

Этот инструмент позволяет построить уровни поддержки/сопротивления до того, как будут сформированы опорные точки для их построения. В этом случае все завязано на угле наклона линий.

Построить веер можно самостоятельно, с помощью Фибо уровней либо воспользовавшись соответствующим инструментом, который есть в торговом терминале. При самостоятельном построении:

• как обычно растягиваем на трендовое движение уровни;

• через правый экстремум проводим вертикальную линию;

• через левый экстремум и точки пересечения вертикальной линии с уровнями коррекции проводим прямые линии. Они и будут образовывать веер Фибоначчи.

Для сравнения на этом же скриншоте добавлен веер, построенный с помощью инструмента МТ4. Видно, что отличий от ручного построения нет.

Полученные линии могут использоваться в качестве поддержки в этом примере, видно, что практически все они неплохо отработали. Принципы работы с ними те же, что и с обычными трендовыми линиями.

При работе с веером трейдеры часто пользуются следующими приемами:

• пока цена находится в пределах лучей веера можно говорить о том, что она еще не определилась с направлением движения. Как только происходит выход за лучи 38,2% или 61,8%, то считается, что в ту сторону цена и пойдет;

• веер лучше всего строить по волне с максимальной амплитудой, если волновой анализ не используете, то выбирайте для построения максимально ярко выраженные движения цены. Так вероятность отработки уровней будет выше;

• можно использовать веер на старших таймфреймах, затем переходить на младшие временные интервалы и торговать пока цена будет находиться между линиями веера либо использовать линии как поддержку/сопротивления более высокого порядка.

В принципе, сам по себе веер используется скорее как дополнение к торговой стратегии чем как ее основа.

Дуги Фибоначчи

Назначение этого инструмента все то же – поиск уровней поддержки/сопротивления. По умолчанию они доступны в МТ4 и во многих других терминалах.

Если сравнить дуги с обычными коррекционными уровнями, то сразу станет видно, что дуги со временем просто теряют актуальность. В этом и заключается их особенность – учитывается временной фактор, который в обычных уровнях Фибоначчи никак не используется.

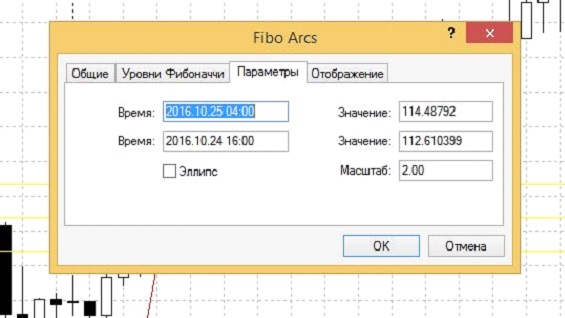

При работе с дугами вы может столкнуться с тем, что их внешний вид будет далек от дуги окружности. Тут уже все зависит от того, какой именно масштаб вы подобрали, придется поработать с настройками. Если активируете опцию «Эллипс», то на графике будут отображаться уже не дуги, а целые окружности/эллипсы, в зависимости от того, какой масштаб вы выставили.

В онлайн платформах также представлен этот инструмент, никаких отличий нет, разве что все выглядит более наглядно за счет выделения зон между дугами разным цветом.

Не стоит думать, что дуги идеальны и работают отлично всегда. На истории можно найти немало примеров, где они отрабатывают практически идеально, но при выполнении анализа графика оказывается, что вероятность отработки находится примерно на том же уровне, что и у обычных уровней, веера.

В одних ситуациях лучше отрабатывают дуги, в других – обычные уровни. Если вы до этого использовали в работе только статические Фибо уровни, не стоит тут же кидаться в сторону дуг, просто учтите, что есть такой инструмент и его также можно использовать в работе.

Временные зоны Фибоначчи

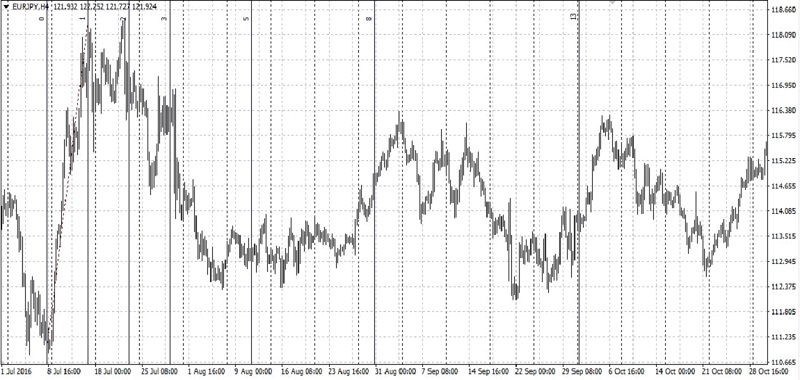

Этот инструмент редко используется в интрадей торговле, а представляет из себя простое разделение графика вертикальными линиями. При этом расстояние между линиями выбрано не случайно, оно соответствует числовой последовательности Фибоначчи, в которой каждый следующий член равен сумме двух предыдущих.

Теоретически эти линии должны указать на те участки графика, где возможны сильные движения цены. Но на практике так случается далеко не всегда.

Если все же решите попробовать работать с временными зонами, то обратите внимание на то, что растягивать их нужно на резкое, ярко выраженное движение цены. Оно будет считаться точкой отсчета.

Ценность у этого инструмента может показаться сомнительной на первый взгляд. Он не поможет вам в расчете тейк профита или стоп-лосса, не будет пользы от него и при выборе точки входа в рынок. Единственное назначение временных зон – хотя бы примерно выделить на графике участки времени, когда возможны сильные движения на рынке, не более. В это время просто постарайтесь быть в рынке и отслеживать ситуацию, если повезет – сможете неплохо заработать.

Скриншот показывает, что отработка временных зон далеко не всегда происходит. Иногда, конечно, совпадения случаются, но чаще всего точного прогноза ждать не приходится.

Если все же решите использовать этот инструмент в работе, то учтите, что на маленьких таймфреймах и без того низкая точность становится еще меньше. Так что для работы выбрать лучше временной интервал побольше.

Спираль Фибоначчи

Этот инструмент из числа тех, которые недоступны в торговом терминале МТ4, но всегда можно воспользоваться сторонним терминалом, выполнить анализ в нем, а торговать с учетом него уже через МТ4. Например, TradingView дает возможность пользоваться в том числе и спиралью Фибоначчи. Есть и отдельные индикаторы для МТ4, правда, в них спираль строится в виде ломаных линий, но это на точность прогноза не влияет абсолютно.

Спираль Фибоначчи можно назвать неким гибридом дуг и временных зон. С одной стороны, витки спирали дают нам положение поддержки/сопротивления, с другой – отмечают на графике места, где возможны сильные движения цены.

Что касается построения спирали, то также как и в других инструментах Фибоначчи крайне важно правильно выбрать основу для построения, то есть верную волну. Для облегчения этой задачи можно использовать стандартный индикатор Зигзаг, но единого мнения, по какой именно волне строить спираль нет:

• есть мнение, что лучше всего строить спираль по последней волне, то есть движению цены с подтвержденными максимумом и минимумом;

• есть и другие методики построения, в которых, например, выбирается последний сформированный 5-волновой основной цикл и спираль строится на основании волны №3.

На скриншоте выше показан пример, в котором спираль построена на завершенной волне на истории. Видно, что около витка спирали цена встретила сопротивление.

Несмотря на то, что иногда спираль отрабатывает неплохо, рекомендовать ее к использованию я бы не стал. Информации по ней мало, стратегий, использующих этот инструмент, почти нет, да и точность невысока.

Так же, как и временные зоны, спираль Фибоначчи подойдет разве что для того, чтобы выполнить приблизительный анализ рынка. Наметить участки, на которых может произойти серьезное движение цены. Помощи в расчете тейк-профита и стоп лосса, выборе точек входа не ждите.

Канал Фибоначчи

Еще один не самый популярный среди трейдеров инструмент для анализы ценового графика. Лишь немного отличается от обычного канала, состоящего из 2 параллельных линий.

Единственное отличие от обычного равноудаленного канала заключается в том, что кроме 2 основных линий канала добавляется еще несколько параллельных прямых. Они находятся на расстояниях 0,618; 1,0; 1,618; 2,618 от противоположной границы канала. Таким образом мы получаем помимо канала, в котором цена будет двигаться, еще и ряд ориентиров, которые можно использовать при пробое ценой сопротивления/поддержки в виде границы канала.

Как и в других инструментах Фибоначчи трейдер при желании может самостоятельно добавить любой уровень к тем, которые будут построены по умолчанию. Делается это в свойствах Фибо канала, уровни вводить нужно в долях единицы с разделителем в виде запятой.

Инструмент определенно полезен хотя бы потому, что позволяет сразу после пробоя оценить потенциал движения цены. Обычно говорят, что после пробоя канала цена чаще всего удаляется на расстояние, равное ширине канала, но на практике частенько случаются ситуации, когда она удаляется на меньшее/большее расстояние. Канал Фибоначчи подойдет как раз для таких ситуаций.

Как использовать уровни Фибоначчи в торговле

Наибольшей популярностью среди трейдеров пользуется именно этот инструмент, поэтому я решил сосредоточиться на нем и поделиться парой тонкостей использования этих уровней в работе. Ничего сложного, но эффективность вашей торговли серьезно вырастет.

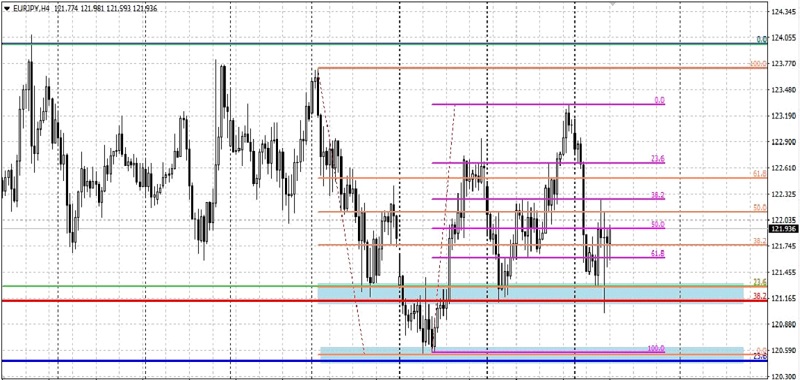

Используйте скопления уровней, как поддержку и сопротивление высокой значимости

При выполнении анализа графика учитывайте несколько моментов:

• уровни, построенные на старшем временном интервале всегда будут иметь большую значимость, чем на младшем. Например, уровень с Н4 по умолчанию будет иметь больший вес, чем уровень, полученный при работе с другим движением на Н1;

• желательно, чтобы направление сделки совпадало на старшем и младшем таймфрейме;

• «сила» уровней суммируется, то есть если на графике возникло скопление уровней, то значимость такой зоны многократно возрастает. Велика вероятность того, что цена надолго в этой зоне задержится, а то и вовсе произойдет разворот.

Теперь что касается того как эти самые скопления уровней получить. Действовать нужно в таком порядке:

• анализ рынка проводить начиная со старших временных интервалов. Я рекомендую заглядывать на временные интервалы вплоть до недельных, а вот точки входа можно поискать и на часовых свечах;

• на каждом из временных интервалов выделяете основные движения и строите на них уровни Фибоначчи. Это самый скользкий момент – нет четких критериев, какое именно движение считать значимым, а какое нет. В этом деле поможет только опыт, можно уменьшить масштаб графика и работать с явно выделяющимися движениями цены;

• когда вы перейдете на рабочий таймфрейм, то за счет более ранних построений уже будете иметь множество уровней. Нас будут интересовать те зоны, в которых в узком диапазоне скопилось несколько уровней. Понятно, что их положение не будет совпадать пункт в пункт, но если в диапазоне 20-40 пунктов находится от 3 уровней Фибоначчи, это уже можно считать скоплением уровней. Такие зоны для удобства я выделяю цветом и считаю самой мощной поддержкой и сопротивлением.

Что касается того, когда именно удалять отработавшие уровни Фибоначчи, то опять же – четких критериев нет. Однозначно можно удалять те уровни на мелких таймфреймах, от которых цена успела далеко уйти, да и в целом те, которые уже успели свое отработать.

На скриншоте выделено 2 скопление уровней Фибоначчи, одно из них уже дважды успело неплохо отработать. Уровни, показанные на графике, получены при последовательной разметке графика, начиная с недельного временного интервала.

Еще одно важное замечание – если будете использовать Зигзаг для облегчения поиска важных экстремумов, то не мельчите. Не нужно строить уровни буквально на каждое движение цены, особенно если оно идет в горизонтальном коридоре – получите просто бессмысленное нагромождение уровней. Выбирайте только значимые максимумы/минимумы.

Подтверждение сигнала на уровнях фибоначчи

Помните, что когда цена дошла до уровня Фибоначчи, это ни о чем не говорит. Она может как задержаться на этом уровне, так и продолжить движение. Ранее я упоминал о том, что ключевыми считаю коррекцию до 38,2% и 61,8% от всего движения, но самого по себе факта касания ценой этого уровня недостаточно для того, чтобы войти в рынок.

Именно поэтому при использовании в торговле Фибо уровни чаще всего выступают в роли дополнительного инструмента, усиливающего полученный сигнал. При работе с инструментами Фибоначчи я бы советовал:

• обращать внимание на свечные/графические паттерны, которые могут образовываться при подходе цены к какому-либо из уровней;

• обязательно использовать индикаторы. Неплохо работают Фибо уровни в связке с осцилляторами, например, дивергенция + отбой цены от уровня – сильнейший сигнал.

Определение положение SL и ТР с помощью Фибо уровней

Этот инструмент может помочь не только с определением точек входа в рынок, но и с расчетом величины тейк профита и стоп лосса. Я в своей практике обычно поступаю так:

• стоп лосс размещаю за следующим Фибо уровнем + 5-10 пунктов запаса на случай небольшого прокола уровня ценой;

• тейк профит можно размещать на уровнях 161,8%, 261,8%. Чаще всего цена если и переписывает экстремум трендового движения, то доходит именно до уровня 161,8%, можно добавить и свои Фибо уровни, например, 123,6%.

Что касается тейк-профита, то для того, чтобы из каждой сделки выжать максимум я бы советовал закрыть прибыль частями. Например, при входе на окончании коррекции возможен такой вариант фиксации прибыли:

• 30% фиксируем при переписи ценой экстремума трендового движения;

• еще треть от общего объема фиксируем при достижении ценой уровня 161,8%;

• оставшуюся часть сделки можно поставить на трейлинг-стоп и просто ждать чем все закончится. Такой подход позволит получить намного больше, чем если бы вы закрыли всю прибыль на одном из уровней. С другой стороны, вы подстраховываетесь на тот случай если цена не доберется до 161,8%, ведь часть прибыли уже закрыта.

Пример работы по простой стратегии с Фибоначчи

Фибо уровни отлично подходят для определения точек завершения коррекции. Для того, чтобы ложные сигналы отфильтровывать не помешает какой-нибудь осциллятор, возьмем тот же Стохастик.

Идея стратегии в следующем:

• подыскиваем трендовое движение и растягиваем на него Фибо уровни;

• при подходе цены к важным Фибо уровням смотрим на поведение Стохастика и ценового графика. Если формируется отбойная свеча + пересечение линий Стохастика в зоне перепроданности/перекупленности, то можно входить в рынок, а стоп вынести за следующий коррекционный уровень + небольшой запас.

Первое касание не дало точки для входа по той причине, что на Стохастике в этот момент не произошло пересечения линий. А вот отбой от уровня 61,8% можно брать в работу по нескольким причинам:

• на Стохастике линии пересеклись в зоне перепроданности;

• на Стохастике наблюдается дивергенция.

Минимальные цели по сделке также были достигнуты – цена переписала максимум восходящего трендового движения.

Система довольно простая, но эффективная. По ней вполне можно работать и зарабатывать.

Заключение: инструменты Фибоначчи, как способ заработка

Инструменты Фибоначчи вполне заслужили свою популярность. Они просты в применении, не требуют много времени для анализа рынка, но в то же время дают неплохие точки для входа.

Но это ни в коем случае не значит, что они решат все ваши проблемы в трейдинге. В умелых руках они превращаются в мощный аналитический инструмент, но если вы «болеете» детскими болезнями трейдера-новичка, не умеете контролировать себя, постоянно нарушаете правила стратегии, то рассчитывать на успех будет сложно.

Стратегия Фибоначчи в ставках на спорт – что это за метод

Стратегия Фибоначчи в ставках – это «младшая сестра» Догона и метода Мартингейла. Основная характеристика этой стратегии заключается в том, как делаются следующие ставки после проигрыша или выигрыша. Числа Фибоначчи (1, 2, 3, 5, 8, 13, 21 и т.д.) в ставках на спорт выступают показателем того, во сколько раз нужно увеличить или уменьшить размер ставки.

Тактика Фибоначчи отличается от Догона и, тем более Мартингейла, тем, что размер ставки растет более плавно, позволяя беттеру сделать больше шагов. Следовательно, шансы игрока, на то, что событие, наконец, сыграет и банк стабилизируется, возрастают.

Что такое сетка Фибоначчи, которая применяется в стратегии

Ряд Фибоначчи – это последовательность чисел, в которой каждое число является суммой двух предыдущих. Выглядит этот ряд следующим образом – 1, 2, 3(1+2), 5(2+3), 8 (3+5), 13 (5+8), 21 (8+13), 34 (13+21) и так до бесконечности. Можно сказать, что ряд Фибоначчи это увеличение числа от его минимального значения до бесконечности в геометрической прогрессии.

Стратегия Фибоначчи уже давно «обкатана» на финансовых рынках, в частности на рынке Форекс. А в спортивном беттинге она впервые была применена в 2007 году. Метод был опробован тысячами беттеров и признан таковым, что заслуживает большого доверия. Но только в том случае, если у игрока неограниченный банкролл и нет лимитов по размерам ставки в БК. В остальных случаях система Фибоначчи чуть менее рискованна, чем Догон. Ее можно рассматривать как отличную математическую концепцию, но в условиях реального мира с учетом множества вторичных факторов, в том числе и степени везения беттера, ряд Фибоначчи не может гарантировать 100% стабильного увеличения капитала на спортивных событиях.

Метод Фибоначчи в ставках на спорт – описание и пример

Во-первых, как и в случае с Догоном, для определения суммы начальной ставки нужно отталкиваться от размера банка. Начальная ставка должна быть такой, чтобы беттер мог сделать как минимум 8-10 шагов. К примеру, чтобы сделать 8 шагов при серии неудачных исходов и размере ставки 10 рублей, нужно иметь банк 870 рублей (10 + 20 + 30 + 50 + 80 + 130 + 210 + 340). К тому же, коэффициенты должны быть не меньше, чем 2,62. Это доказанное математически условие того, что стратегия будет прибыльной.

Стратегия Фибоначчи в ставках на спортивные события предполагает увеличение размера ставки на 1 шаг при каждом минусе. А в случае выигрыша нужно сдвинуться на 2 шага назад. Пример игры:

- Ставим 10 рублей – каждый раз до того момента, пока исход не провалиться, в таком случае ставим 20.

- Если ставка 20 заходит – возвращаемся к шагу 1, если нет – ставим 30.

- Если исход, на который мы поставили 20 заходит – возвращаемся к шагу 1, если нет – ставим 50.

- В случае успеха, возвращаемся к шагу 2 и ставим 20, в случае проигрыша – ставим 80.

Таким образом можно играть, применяя стратегию Фибоначчи для ставок до достижения нужного результата или до слива банка.

Начните зарабатывать прямо сейчас

Выбирайте проверенных каперов

На какие рынки нужно ставить по стратегии Фибоначчи

Опыт многих беттеров показал, что коэффициенты выше 2,62 часто дают на аутсайдеров. В футболе такие исходы найти проще простого, и коэффициенты таких событий нередко намного выше 2,62.

В принципе, использовать метод Фибоначчи можно в ставках на любой спорт. Главное найти валуйный коэффициент исхода. Однако наиболее выгодный рынок для применения метода Фибоначчи – это ничьи. Все объясняется тем, что именно ничейный исход аналитикам букмекерских контор наиболее трудно предсказать. Этим можно воспользоваться, ставя на исход Х в том виде спорта, в котором вы хорошо разбираетесь.

Доходность стратегии ставок Фибоначчи

Если принять за основу применение этого метода в ставках на ничьи, то вот, что мы получаем:

- Вероятность захода такого исхода, как ничья – примерно 25%. То есть условно каждое 4 событие в этом сегменте заходит. А значит, если банк и размер начальной ставки (НС) позволяет продержаться 4 шага, вероятность стабильной прибыльности стратегии весьма неплохая.

- Статистические данные показывают, что КФ на ничьи в футболе обычно выше требуемых 2,62.

Если взять за основу средний КФ 3 и заход четвертой ставки в последовательности (50 руб.), то мы получаем выигрыш 150 руб., а чистый доход – 40 руб. Естественно, подсобрав более «приличный» банк, и увеличив размер НС с 10 рублей до, скажем, 10 долларов, игрок может за 1-2 дня заработать 40 долларов, что в качестве пассивного дохода весьма неплохо.

Однако во всей этой идиллии есть одно «но». Серии неудач еще никто не отменял, особенно если вы ставите на ничьи определенной футбольной команды. Истории известен случай, когда команда Манчестер Юнайтед в 2008-2009 году сыграла 20 игр подряд, ни разу не завершив матч вничью. Если бы беттер делал ставки по стратегии Фибоначчи начиная с 1 рубля, то на двадцатом шаге ему пришлось бы выложить более 25000 рублей. Да бы неудачи в ставках свелись к минимуму советуем пользоваться нашим списком лучших капперов.

Источник https://rognowsky.ru/sekrety-uspeshnogo-trejdinga/fibonachchi-na-foreks-vse-sekrety-ispolzovaniya-chisel-urovnej-i-drugikh-instrumentov-fibonachchi/

Источник https://kapper-ratings.ru/strategy-fibonacci/

Источник

Источник