Финансовая работа и финансовое планирование в системе управления предприятием

Содержание статьи

Финансовая работа и финансовое планирование в системе управления предприятием

Цель — раскрыть содержание и назначение финансового планирования на предприятии, основные приемы и методы, применяемые на предприятиях при осуществлении финансового планирования. Также для более полного раскрытия темы вводится анализ финансового состояния предприятия с определением и анализом основных финансовых коэффициентов.

Задачи

1. Раскрыть содержание и назначение финансового планирования на предприятии.

2. Определить основные цели и задачи проведения финансового планирования на предприятии.

3. Дать характеристику основным методам финансового планирования и основным видам финансовых планов.

4. Раскрыть содержание анализа финансового состояния предприятия.

5. Дать характеристику и порядок расчета основных финансовых коэффициентов, характеризующих финансовое состояние предприятия.

6. Рассмотреть порядок проведения финансового планирования в зарубежных странах.

1. Содержание и назначение финансового планирования

Эффективное управление финансами на предприятии возможно лишь при планировании всех финансовых потоков, процессов и отношений хозяйствующего субъекта.

Планирование финансов на предприятии осуществлялось и в период существования СССР. В условиях существования административно-командной экономики пятилетний финансовый план государственного предприятия определялся заданиями отраслевого министерства, а годовые финансовые платы составлялись на основе контрольных цифр, которые доводились до предприятий вышестоящими организациями. Утверждаемые предприятием годовые финансовые планы, тем не менее, были регламентированы «сверху» по важнейшим показателям: объему реализуемой продукции, номенклатуре выпускаемых изделий, сумме прибыли, рентабельности, платежам в бюджет. Такие планы были громоздкими и трудноисполнимыми.

Рыночная экономика как более сложная и организованная социально-экономическая система требует качественно иного финансового планирования, так как за все негативные последствия и просчеты планов ответственность несет само предприятие ухудшением своего финансового положения.

В ходе составления финансового плана предприятия решаются следующие задачи:

- определение основных финансовых показателей предприятия на плановый период;

- увязка финансовых показателей с производственными и коммерческими;

- выявление резервов увеличения доходов и прибыли предприятия;

- определение путей повышения эффективности использования финансовых ресурсов.

С одной стороны, финансовое планирование связано с предотвращением ошибочных действий в области финансов, с другой — с уменьшением числа неиспользованных возможностей.

Финансовый план — обобщенный плановый документ, отражающий поступление и расходование денежных средств предприятия на текущий (до одного года) и долгосрочный (свыше одного года) периоды. Он включает в себя составление операционных и текущих бюджетов, а также прогнозы финансовых ресурсов на два-три года. Обычно составляется в форме баланса доходов и расходов.

Разработка финансовых планов (бюджетов) занимает важное место в системе мер по стабилизации их денежного хозяйства.

2. Цели, задачи и принципы финансового планирования

Несмотря на то что в условиях цивилизованного рынка финансовое планирование на предприятиях не носит обязательного характера, большая часть предприятий ставит перед собой цели и задачи, для достижения и решения которых применяется финансовое планирование.

Цели финансового планирования — обеспечение оптимальных возможностей для успешной хозяйственной деятельности, получение необходимых для этого средств, достижение конкурентоспособности и прибыльности предприятия, а также планирование доходов и расходов предприятия, движение его денежных средств. Исходя из этих целей можно определить финансовое планирование как многоплановую работу, состоящую из ряда взаимосвязанных этапов:

1) анализ финансовой ситуации и проблем;

2) прогнозирование будущих финансовых условий;

3) постановка финансовых задач;

4) выбор оптимального варианта;

5) составление финансового плана;

6) корректировка, увязка и конкретизация финансового плана;

7) выполнение финансового плана;

8) анализ и контроль выполнения плана.

В ходе составления финансового плана предприятия должны решаться следующие задачи:

1) определение основных финансовых показателей предприятия на плановый период;

2) увязка финансовых показателей с производственными и коммерческими;

3) выявление резервов увеличения доходов и прибыли предприятия;

4) определение путей повышения эффективности использования финансовых ресурсов.

Финансовое планирование строится на следующих основных принципах:

Принцип единства. Он предполагает, что планирование должно иметь системный характер. Понятие «система» означает совокупность элементов (подразделений), взаимосвязь между ними, наличие единого направления их развития для достижения общих целей предприятия. Это возможно в рамках вертикального единства предприятия.

Принцип координации планов отдельных подразделений. Он заключается в том, что нельзя планировать деятельность одних подразделений фирмы вне связи с другими; всякие изменения в планах одних структурных единиц должны быть отражены в планах других подразделений. Взаимосвязь и одновременность — главные черты координации планирования на предприятии.

Принцип участия означает, что каждый специалист фирмы становится участником плановой деятельности независимо от должности и выполняемой функции.

Принцип непрерывности заключается в том, что процесс планирования должен осуществляться систематически в рамках установленного цикла; разработанные планы должны непрерывно приходить на смену друг другу (план закупок — план производства — план по маркетингу). В то же время неопределенность внешней среды и наличие непредусмотренных изменений внутренней обстановки требуют корректировки и уточнения планов фирмы.

Принцип гибкости тесно связан с предыдущим принципом и заключается в придании планам и процессу планирования в целом способности изменяться в связи с возникновением непредвиденных обстоятельств. Поэтому планы должны содержать так называемые «резервы безопасности» (ресурсов, производственных мощностей и т. д.).

Принцип точности предполагает, что планы предприятия должны быть конкретизированы и детализированы в той степени, в какой позволяют внешние и внутренние условия деятельности фирмы.

Помимо перечисленных основных принципов, существуют также принципы непосредственно финансового планирования на предприятиях:

Принцип финансового соотношения сроков («золотое банковское правило») — получение и использование средств должны происходить в установленные сроки, капитальные вложения с длительными сроками окупаемости целесообразно финансировать за счет долгосрочных заемных средств.

Принцип платежеспособности — планирование денежных средств должно обеспечивать платежеспособность предприятия в любое время года. То есть у предприятия всегда должно быть достаточно ликвидных средств, чтобы обеспечивать погашение краткосрочных обязательств.

Принцип рентабельности капиталовложений — для капитальных вложений необходимо выбирать самые дешевые способы финансирования (финансовый лизинг и др.). Заемный капитал выгодно привлекать лишь в том случае, если он повышает рентабельность собственного капитала, т. е. обеспечивается действие эффекта финансового рычага (левериджа).

Леверидж — это некоторый фактор, небольшое изменение которого может привести к существенному изменению ряда результативных показателей.

Финансовый леверидж количественно измеряется как соотношение между заемным и собственным капиталом:

где: ЗК — заемный капитал;

СК — собственный капитал.

Уровень финансового левериджа прямо пропорционально влияет на степень финансового риска компании и требуемую акционерами норму прибыли. Он также связан с решением о выборе тех или иных форм привлечения заемных средств. Эффективное управление заемным капиталом увеличивает рентабельность собственных средств. Перед финансовым менеджером стоят две противоположные задачи — не допустить потери финансовой независимости и вместе с тем увеличить рентабельность собственного капитала за счет привлечения заемных средств. Механизм оценки влияния заемных средств на рентабельность собственного капитала основан на эффекте финансового рычага, который рассчитывается по формуле:

где: Нс — ставка налога на прибыль;

ЭРа — экономическая рентабельность активов, которая определяется по формуле:

,

,

где: ЧП — чистая прибыль;

% к уплате — проценты за кредит, относимые на себестоимость;

ИБ — итог актива баланса.

СП — средний размер процентов за кредит, уплаченных предприятием за привлечение заемных средств.

Если рентабельность активов предприятия выше, чем цена привлечения заемных средств, то возникает положительный эффект финансового рычага, т. е. увеличивается рентабельность собственного капитала.

Принцип сбалансированности рисков — особенно рисковые долгосрочные инвестиции целесообразно финансировать за счет собственных средств (чистой прибыли и амортизационных отчислений).

Принцип приспособления к потребностям рынка — для предприятия важно учитывать конъюнктуру рынка и свою зависимость от предоставления кредитов.

Принцип предельной рентабельности — целесообразно выбирать такие капиталовложения, которые обеспечивают максимальную (предельную) рентабельность.

3. Методы финансового планирования

В практике финансового планирования применяются следующие методы: экономического анализа, нормативный, балансовых расчетов, денежных потоков, метод многовариантности, экономико-математическое моделирование.

Метод экономического анализа позволяет определить основные закономерности, тенденции в движении натуральных и стоимостных показателей, внутренние резервы предприятия.

Нормативный метод заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и их источниках. Нормативы, применяемые при финансовом планировании, устанавливаются:

- органами власти и управления на федеральном, региональном уровнях (ставки амортизационных отчислений, налогов, взносов во внебюджетные фонды);

- ведомствами (нормы предельных уровней рентабельности, предельных отчислений в резервные фонды и др.);

- предпринимателями (нормы потребности в оборотном капитале, кредиторской задолженности, отчислений в резервные фонды и др.).

Современные методы калькуляции затрат, такие как стандарт-костинг и директ-костинг, основаны на использовании внутрихозяйственных норм.

Метод балансовых расчетов используется для определения будущей потребности в финансовых средствах. Этот метод основывается на прогнозе поступления средств и затрат по основным статьям баланса на определенную дату в перспективе. Особое внимание должно быть уделено выбору даты: она должна соответствовать периоду нормальной эксплуатации предприятия.

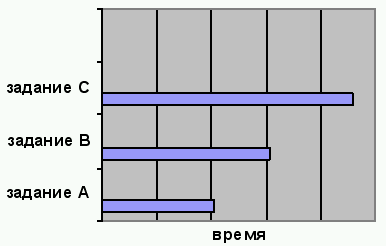

Метод денежных потоков носит универсальный характер при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков (см. рис. 1) основывается на ожидаемых поступлениях средств на определенную дату и бюджетировании всех издержек и расходов.

Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, с тем чтобы выбрать из них оптимальный, при этом критерии выбора могут задаваться различные.

Методы экономико-математического моделирования используются при прогнозировании финансовых показателей на срок не менее пяти лет. Эти методы позволяют найти количественное выражение взаимосвязей между финансовыми показателями и их определяющими факторами; построить экономико-математическую модель по функциональной и корреляционной связи. Процесс разработки плановых показателей с применением экономико-математических моделей финансовых показателей складывается из следующих основных этапов:

1) анализ и оценка отчетных данных за предплановый период, изучение динамики финансовых показателей за определенный отрезок времени и выявление факторов, влияющих на направление этой динамики;

Рис. 1. Денежные потоки (стрелки, направленные внутрь, показывают приток, а направленные наружу — отток денежных средств)

2) построение экономико-математической модели плановых показателей;

3) прогнозирование показателей на основе экономико-математической модели и разработка вариантов планируемого показателя;

4) анализ и экспертная оценка перспектив изменения планируемых показателей;

5) принятие планового решения.

Применение экономико-математических моделей дает возможность быстро рассчитать несколько вариантов показателей и выбрать оптимальный.

4. Виды финансовых планов

Выделяют три вида финансового планирования (рис. 2):

- стратегическое;

- текущее;

- оперативное (бюджетное).

Стратегическое планирование. Задачами стратегического планирования являются:

- выработка основных принципов и целей развития предприятия;

- разработка и реализация стратегий, затрагивающих разные стороны деятельности предприятия (стратегий в области деловой политики, маркетинга, распределения инвестиций и ресурсов, структуры управления и т. д.);

- определение важнейших финансовых показателей и параметров воспроизводства.

Стратегические планы — это планы генерального развития бизнеса и долгосрочной политики предприятия.

Рис. 2. Теоретическая схема механизма (планирования) на предприятии 1

Одним из наиболее распространенных видов стратегического планирования является бизнес-план.

Бизнес-план может быть представлен в разных формах. В нем отражены следующие основные моменты:

- описание преимуществ проекта;

- описание товара, работ или услуг, ради которых задумывается проект, оценка рынка сбыта, оценка рыночной конъюнктуры;

- анализ информации о конкурентах;

- описание основных элементов плана маркетинга;

- характеристика плана производства;

- организационная схема реализации бизнеса и планирования работы персонала;

- проработка правовых аспектов реализации предполагаемого бизнеса;

- оценка, прогнозирование разного рода рисков и управление ими;

- разработка финансового плана и выработка стратегии его финансирования.

Итогом бизнес-плана является формирование финансового плана и стратегии финансирования. Эти разделы обобщают все разработанные материалы и представляют их в стоимостном выражении. При этом подготавливаются следующие документы:

- прогноз объемов продаж, баланс денежных расходов и поступлений;

- прогнозный баланс активов и пассивов предприятия;

- прогнозный отчет о прибылях и убытках;

- сводная таблица доходов и затрат;

- график достижения безубыточности и другие вспомогательные таблицы.

На основе финансового плана определяются решения, связанные с вопросами стратегии финансирования:

- сколько нужно средств для создания или развития предприятия;

- откуда предполагается получить деньги и в какой форме;

- когда можно ожидать полного возврата авансированных средств и получения инвесторами дохода.

Текущее планирование финансовой деятельности. Главная цель текущего планирования — определение ресурсов, которые будут необходимы предприятию для осуществления стратегических целей.

Ресурсы предприятия могут быть классифицированы по трем категориям:

Планирование материальных и финансовых ресурсов составляет работу финансиста предприятия; ее конечный результат — инвестиционный и финансовый план.

Инвестиционный и финансовый план чаще всего представляет собой таблицу, которая состоит из двух последовательно расположенных частей. В одной из них отражаются по каждому году планируемые инвестиционные расходы, в другой — финансовые источники или ресурсы, которые будут использоваться для оплаты этих расходов.

Основное направление использования средств предприятия в сред несрочном периоде составляет оплата инвестиционных расходов. Однако инвестиционные расходы — это не единственное направление использования средств, приведенное в плане.

Инвестиционные расходы обычно разделяются на расходы, связанные с инвестициями на простое обновление, и расходы, связанные с инвестициями на модернизацию или развитие производства. Эти расходы можно также классифицировать в зависимости от вида инвестиционного имущества: новые здания, оборудование, транспорт, земля и т. д.

Кроме расходов инвестиционного характера у предприятия возникают дополнительные финансовые потребности производственно го цикла. Обычно такие потребности связаны с инвестициями на расширение. Чтобы увеличить объемы продаж, предприятие вынуждено увеличивать свои запасы, а также общий объем кредита, предоставленного своим клиентам, при условии прежних сроков платежей. Отсюда возникает дополнительная потребность в оборотном капитале, которая только частично компенсируется ростом объема кредита поставщиков. Для прогнозирования этой потребности прибегают к методам экстраполяции, сроков оборачиваемости, бюджета денежных средств.

Оперативное планирование (разработка бюджетов (бюджетирование)). Процесс бюджетирования является составной частью финансового планирования, т. е. процесса определения будущих действий по формированию и использованию финансовых ресурсов. Бюджеты обеспечивают взаимосвязь доходов и расходов на основе взаимоувязки показателей развития предприятия с его финансовыми ресурсами.

Бюджет — финансовое, количественное выражение плана, характеризующее доходы и расходы на определенный период, и капитал, который необходимо привлечь для достижения заданных планов.

При составлении бюджетов ставятся следующие цели:

- разработка концепции ведения бизнеса;

- планирование финансово-хозяйственной деятельности предприятия на определенный период;

- оптимизация затрат и прибыли предприятия;

- координация — согласование деятельности подразделений предприятия;

- коммуникация — доведение планов до сведения руководителей разных уровней;

- мотивация руководителей на местах на достижение целей организации;

- контроль и оценка эффективности работы руководителей на местах путем сравнения фактических затрат с нормативом;

- выявление потребностей в денежных ресурсах и оптимизация денежных потоков.

Бюджетный период охватывает, как правило, краткосрочный аспект планирования: год, квартал, месяц.

Работа по составлению бюджета предполагает несколько этапов:

1) подготовка прогноза и бюджета продаж;

2) определение ожидаемого объема производства;

3) расчет затрат, связанных с производством и реализацией продукции;

4) расчет и анализ денежных потоков;

5) составление плановых финансовых отчетов;

6) утверждение бюджетов руководством предприятия;

7) последующий анализ и корректировка бюджетов в соответствии с изменившимися условиями.

В основном используется структура общего бюджета с выделением оперативного и финансового бюджетов.

Общий бюджет — скоординированный по всем подразделениям и функциям план работы предприятия в целом, объединяющий блоки отдельных бюджетов и характеризующий информационный поток для принятия и контроля управленческих решений в области финансового планирования.

Процесс бюджетирования может быть условно разбит на две части, каждая из которых является законченным этапом планирования:

1) подготовка операционного бюджета;

2) подготовка финансового бюджета.

Операционный бюджет состоит:

- из бюджета продаж;

- из бюджета производства;

- из бюджета производственных запасов;

- из бюджета прямых затрат на материалы;

- из бюджета производственных накладных расходов;

- из бюджета прямых затрат на оплату труда;

- из бюджета коммерческих расходов;

- из бюджета управленческих расходов;

- из бюджетного отчета о прибылях и убытках.

Финансовый бюджет состоит:

- из инвестиционного бюджета;

- из бюджета денежных средств;

- из бюджетного баланса.

Кроме этого финансовая служба составляет еще два документа обще го бюджета: прогноз движения денежных средств и прогнозный баланс.

Как и любое явление, бюджетирование имеет свои положительные и отрицательные стороны.

- оказывает положительное воздействие на мотивацию и настрой коллектива;

- позволяет координировать работу предприятия в целом;

- позволяет своевременно вносить (благодаря анализу) корректирующие изменения;

- дает возможность учиться на опыте составления бюджетов прошлых периодов;

- позволяет усовершенствовать процесс распределения ресурсов;

- способствует процессам коммуникаций;

- помогает менеджерам низового звена понять свою роль в организации;

- дает возможность сотрудникам-новичкам понять «направление движения» предприятия, таким образом помогая им адаптироваться в новом коллективе;

- служит инструментом сравнения достигнутых и желаемых результатов.

- неодинаковое восприятие бюджетов разными людьми (например, того, что бюджеты не всегда способны помочь в решении повседневных, текущих проблем, не всегда отражают причины событий и отклонений, а также изменения условий, кроме того, не все менеджеры обладают достаточной подготовкой для анализа финансовой информации);

- сложность и дороговизна системы бюджетирования;

- если бюджеты не доведены до сведения каждого сотрудника, то они не оказывают практически никакого влияния на мотивацию и результаты работы и воспринимаются исключительно как средство оценки деятельности работников и отслеживания их ошибок;

- бюджеты требуют от сотрудников высокой производительности труда; сотрудники противодействуют этому, стараясь минимизировать свою нагрузку, что приводит к конфликтам, вызывает состояние подавленности, страха, а следовательно, снижает эффективность работы;

- противоречие между достижимостью целей и их стимулирующим эффектом (если достичь поставленных целей слишком легко, то бюджет не имеет стимулирующего эффекта для повышения производительности; если достичь целей слишком сложно, то стимулирующий эффект пропадает, поскольку никто не верит в возможность их достижения).

5. Анализ текущего финансового состояния предприятия

Основой финансового планирования является анализ текущего финансового состояния предприятия. Финансовое положение предприятия и его финансовая устойчивость характеризуются системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

Целью анализа финансового состояния предприятия является обоснование решения по признанию структуры баланса неудовлетворительной, а предприятия неплатежеспособным или, напротив, признание баланса хорошим, а предприятия платежеспособным.

Поэтому основными задачами проведения анализа финансового состояния предприятия являются:

- своевременная и объективная диагностика финансового состояния предприятия, установление его «болевых точек» и изучение причин их образования;

- поиск резервов улучшения финансового состояния предприятия, его платежеспособности и финансовой устойчивости;

- разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия;

- прогнозирование возможных финансовых результатов и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

Обычно оценку текущего финансового состояния начинают с анализа ликвидности баланса.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков (табл. 1).

Группировка активов и пассивов

| Показатели группи ровки актива баланса | Группировка актива баланса | Данные бухгалтерского баланса (№ строк) | Показатели группировки пассива баланса | Группи ровка пассива баланса | Данные бухгалтер ского баланса (№ строк) |

| А1 | Наиболее ликвидные активы | Стр. 250 + стр. 260 (денежные средства + краткосрочные финансовые вложения) | П1 | Наиболее срочные обязательства | Стр. 620 (кредиторская задолженность) |

| А2 | Быстро реализуемые активы | Стр. 240 (краткосрочная дебиторская задолженность) | П2 | Кратко срочные пассивы | Стр. 610 + стр. 630 + стр. 660 (краткосрочные заемные средства + задолженность участникам по выплате доходов + прочие краткосрочные обязательства) |

| A3 | Медленно реализуемые активы | Стр. 210 + стр. 220 стр. 230 + стр. 270 (запасы + долгосрочная дебиторская задолженность + прочие оборотные активы) | ПЗ | Долгосрочные пассивы | Стр. 590 + стр. 640 + стр. 650 (долгосрочные обязательства + доходы будущих периодов + резервы предстоящих расходов и платежей) |

| А4 | Трудно реализуемые активы | Стр. 190 (внеоборотные активы) | П4 | Постоянные пассивы | Стр. 490 (капитал и резервы) |

Исходя из проведенной группировки баланс считается ликвидным, если соблюдаются все четыре соотношения одновременно:

А1  П1;

П1;

А2  П2;

П2;

A3  ПЗ;

ПЗ;

А4  П4.

П4.

В случае, если одно из соотношений не соблюдается, баланс считается неликвидным. Такой анализ ликвидности баланса является платежеспособным.

При этом под платежеспособностью понимается способность оплачивать краткосрочные обязательства в установленные сроки. Это важнейший показатель финансового положения предприятия. Степень платежеспособности характеризуется финансовыми коэффициентами, представленным в табл. 2.

Финансовые коэффициенты платежеспособности

Согласно Методическому положению по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса (от 12.08.1994 г. № 31-р), оценка неудовлетворительной структуры баланса проводится на основе трех показателей:

- коэффициента текущей ликвидности (L4);

- коэффициента обеспеченности собственными средствами (L7);

- коэффициентов утраты (восстановления) платежеспособности, которые рассчитываются следующим образом (табл. 3).

Показатели для установления неудовлетворительной структуры баланса

Коэффициент восстановления платежеспособности

Коэффициент утраты платежеспособности

2

2

Коэффициент восстановления платежеспособности рассчитывается на период, равный 6 месяцам, а коэффициент утраты платежеспособности — на период 3 месяца. Если коэффициент L8 принимает значение меньше 1, то это свидетельствует о том, что у организации в ближайшее время нет реальной возможности восстановить платежеспособность.

6. Финансовое планирование за рубежом

В развитых зарубежных странах корпоративное финансовое планирование рассматривают как процесс, состоящий из четырех основных циклов:

1. Цикл стратегического анализа. Этот цикл включает в себя четыре альтернативных варианта развития на год или на более длительный период:

- план агрессивного роста предприятия — выход на новые рынки, создание новых видов продукции, диверсификация производства, что требует в первую очередь крупных капиталовложений;

- план сохранения сложившихся тенденций развития;

- план реструктуризации;

- план ликвидации или продажи.

Выбор той или иной альтернативы зависит от прогноза движения денежных потоков, планов доходов и расходов, изменения структуры капитала и, следовательно, платежеспособности предприятия в долгосрочной перспективе.

2. Цикл прогнозирования последствий принимаемых решений. В рамках этого цикла оценивают возможные последствия реакции составленного плана исходя из наиболее вероятного сочетания условий, уточнений, их изменений и допущений.

Некоторые западные специалисты трактуют финансовый план как процесс принятия решений о том, какие риски стоит учитывать, а какие нет.

3. Операционный цикл. На этой стадии финансовые управляющие трансформируют качественные стратегические цели в конкретные планы:

- утверждают план потребности предприятия в финансовых ресурсах на поддержание и развитие материально-технической базы, продвижение на рынок новых товаров и услуг, научно-исследовательские разработки, рекламу и т. д.;

- планируют структуру источников финансирования, в частности соотношение финансовых ресурсов, привлекаемых извне, и тех, которые будут сформированы из собственной прибыли, собственных и заемных средств, оборотных средств и краткосрочных пассивов с учетом условий покрытия обязательств;

- формируют план размещения средств и их использования на предприятии;

- разрабатывают процедуру бюджетирования или составляют плановые бюджеты (инвестиционный бюджет, бюджет продаж, бюджет движения денежных средств, бюджет доходов и расходов, прогнозный баланс активов и пассивов).

Основными условиями эффективного финансового планирования, по мнению западных исследователей, являются:

- наличие на предприятии технологий, позволяющих составлять точные и обоснованные финансовые и маркетинговые прогнозы, и специалистов, способных эти технологии реализовать;

- система бюджетирования (движения денежных средств, доходов и расходов, планового баланса);

- система учета и контроля за реализацией финансового плана.

4. Цикл бюджетирования. В зарубежной специальной литературе бюджетирование рассматривается как технология планирования, учета и контроля движения денежных средств, образования и использования финансовых ресурсов. Бюджетирование, или процесс разработки бюджетов, отражает суть финансового планирования и способ организации контроля. В основе данного процесса лежит бюджет, который в общем виде представляет собой план распределения ограниченных финансовых ресурсов, охарактеризованных в количественной форме, для достижения целей, также представленных конкретными цифрами. Он отражает ожидания менеджеров по поводу будущего состояния бизнеса, уровня продаж, затрат и прибыли, денежных потоков, состояния ликвидности и платежеспособности, структуры капитала и т. д. Таким образом, бюджет:

- является самым высокотехнологичным средством финансового планирования;

- позволяет оперативно оценивать деятельность предприятия;

- выполняет координирующую роль, объединяя усилия всех подразделений для выполнения общих стратегических целей развития.

На предприятиях экономически развитых стран процесс планирования носит жесткий директивный характер. Составляются, в частности, планы, главная задача которых — обеспечение заданного уровня прибыли и рентабельности предприятия. В них намечаются ключевые задачи:

- рост хозяйственного оборота;

- снижение издержек;

- повышение эффективности использования капитала и т. д.

Для решения каждой из задач предусматривается перечень конкретных мероприятий, реализация которых обеспечивает достижение зафиксированного планом уровня, указываются конкретные лица, ответственные за решение отдельных частей поставленной задачи. В рамках общего плана составляется календарный план работы: взаимодействие подразделений осуществляется на основе сетевых графиков и моделей.

Такова в общих чертах методика внутрифирменного планирования в современных зарубежных компаниях, которая в настоящее время все шире применяется многими российскими предприятиями.

Выводы

Таким образом, в теме раскрыты содержание и основные задачи финансового планирования на предприятии. Определены основные принципы, на которых строится финансовое планирование, его методы и виды. Уделено внимание оценке финансового состояния предприятия как одного из основных моментов и источника информации в проведении финансового планирования на предприятии. Раскрыто значение основных финансовых коэффициентов, характеризующих финансовую устойчивость предприятия и платежеспособность. Для проведения сравнительного анализа приведена характеристика финансового планирования в зарубежных странах.

1.1. Планирование как функция управления

Под общей экономической политикой предприятия понимаются цели, на которые направлена ее деятельность. Прежде чем начать какое-либо дело, руководитель предприятия должен тщательно продумать, что именно, к какому сроку, какими способами и средствами он должен достигнуть своей цели. Конечным результатом должно являться построение модели производственного (торгового) процесса, направленного на достижение этой цели. Таким образом, управление — это воздействие на процесс труда или иной деятельности, направленное на достижение поставленной цели путем наиболее эффективного использования ресурсов.

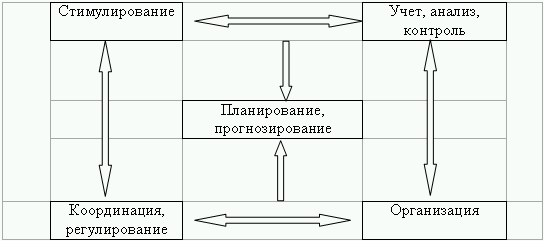

Процесс управления складывается из планирования и прогнозирования, организации, координации и регулирования, учета, контроля и анализа. Данные составляющие можно назвать функциями управления, которые характеризуются своим технологическим процессом обработки информации и способом воздействия на подчиненный объект. Следовательно, можно сказать, что процесс управления есть определенная система функций, которые носят название стадии управленческого цикла.

Схема 1.1

Прогнозирование – его цель научное предвидение развития производства, а также поиск решения, обеспечивающие развитие производства.

Планирование – это управленческая деятельность, которая предусматривает выработку целей и задач управления производством.

Организация — это деятельность, направленная на создание или развитие структуры хозяйственной системы.

Координация – процесс обеспечения согласованности всех действий работников.

Регулирование – целью является обеспечение сохранности режима функционирования предприятия путем устранения отклонений и обеспечения нормального протекания производственных процессов.

Учет, анализ, контроль – сбор информации для комплексного изучения производственно-хозяйственной деятельности с последующей проверкой выполнения принятых плановых решений.

Планирование служит началом всякой целенаправленной экономической деятельности, это первый и наиболее важный этап процесса управления. На основании составленных планов будет осуществляться в дальнейшем вся деятельность предприятия. В современных рыночных условиях планирование является важной предпосылкой свободного производства, распределения и потребления ресурсов и товаров. В процессе планирования обеспечивается необходимое равновесие между производством и потреблением продукции, величиной рыночного спроса на товары и объемом предложения предприятиями.

По содержанию и форме проявления различают следующие виды планирования:

1) с точки зрения обязательности плановых заданий:

а) директивное планирование – это процесс принятия решений, имеющих обязательный характер для объектов планирования. Вся система планирования при командно-административной экономике носила директивный характер. Директивные планы имеют адресный характер и отличаются чрезмерной детализацией;

б) индикативное планирование – это распространенная во всем мире форма государственного планирования макроэкономического развития. Индикативный план носит рекомендательный, направляющий характер, в составе него могут быть обязательные задания, но их число весьма ограничено. Роль индикативного плана заключается в выявлении параметров экономики, которые могут быть скорректированы государством при неблагоприятном экономическом развитии. Индикативное планирование может применяться и на микроуровне, причем в большинстве случаев при составлении перспективных планов;

2) в зависимости от срока, на который составляется план принято различать:

а) перспективное планирование — план составляется на срок более пяти лет. Такие планы призваны определять долгосрочную стратегию предприятия. Следует отличать перспективное планирование от прогнозирования. Прогнозирование – это процесс предвидения, построенный на вероятностном суждении, позволяющий выявить альтернативные варианты развития предприятия. Прогнозирование считается одним из этапов перспективного планирования, но может выступать и как самостоятельная функция управления;

б) среднесрочное планирование — план составляется на срок от одного года до пяти лет. На некоторых предприятиях часто среднесрочное планирование совмещается с текущим;

в) текущее планирование — план охватывает период до одного года, с разбивкой на полугодичное, квартальной, месячное, недельной планирование;

3) по содержанию плановых решений выделяют:

а) стратегическое планирование — ориентировано на долгосрочную перспективу и определяет основные направления развития хозяйствующего субъекта. Посредством стратегического планирования решаются такие вопросы, как: расширение деятельности в области бизнеса, стимулирование процесса удовлетворения нужд потребителей, какие усилия следует предпринять для удовлетворения рыночного спроса, на каких рынках следует действовать, какую продукцию следует выпускать, с какими партнерами следует вести бизнес и пр.

Основная цель стратегического планирования состоит в создании потенциала для успешного развития предприятия в условиях изменений внешней и внутренней среды, порождающей неопределенность перспективы. При этом необходимо напомнить, что в состав внутренней среды включаются такие элементы, как: производство, маркетинг, финансы, управление персоналом, организационная структура, а внешняя среда состоит из рабочей среды (участники рынка, с которыми у фирмы есть прямые отношения или которые оказывают прямое воздействие на фирму) и общей среды (сюда включаются элементы на связанные напрямую с деятельностью фирмы).

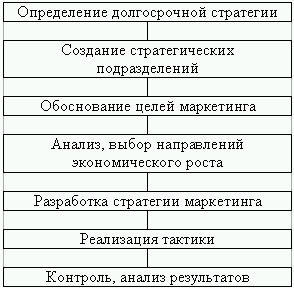

Схема 1.2

Процесс стратегического планирования включается в себя осуществление следующих взаимосвязанных и взаимодополняющих функций: определение долгосрочной стратегии; создание стратегических подразделений на предприятии; уточнение основных целей проведения маркетинговых исследований рынка; осуществление анализа и выбора направлений экономического роста; разработка основной стратегии маркетинга и планирование производства; выбор тактики и планирование способов и средств достижения поставленной цели; контроль, оценка и анализ основных результатов, возможное изменение стратегии предприятия.

Каждый этап планирования имеет свое определенное содержание для отдельных предприятий. Однако использование стратегического плана важно для фирм и предприятий различных форм собственности.

Тактическое планирование — процесс создания предпосылок для реализации новых возможностей предприятия. Решения, принимаемые при тактическом планировании, менее субъективны чем при стратегическом, так как базируются на более объективной и полной информации. Реализация тактического плана связана с меньшим риском, поскольку его решения более детальны, касаются внутренних проблем предприятия. Тактический план представляет собой развернутую программу всей производственной, хозяйственной и социальной деятельности предприятия, направленную на исполнение стратегического плана при рациональном использовании всех ресурсов. Тактическое планирование позволяет реализовать резервы предприятия, что находит свое отражение в увеличение объемов производства, снижении затрат, повышении качества продукции, росте производительности труда и т. д. Такое планирование охватывает, как правило, краткосрочные и среднесрочные периоды.

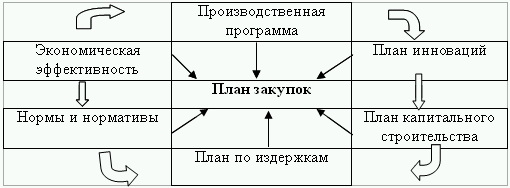

Состав всех разделов тактического плана завит от специфики деятельности самого предприятия, но в общем варианте он включает следующие разделы: экономическая эффективность производства; нормы и нормативы; производство и реализация продукции; материально-техническая база производства; трудовые ресурсы и оплата труда; издержки производства, показатели прибыли и рентабельности; инновации; инвестиции; рациональное использование природных ресурсов; социальное развитие всего коллектива; финансовый план.

Оперативное планирование — является завершающим этапом в планировании деятельности предприятия. Его основной задачей является конкретизация показателей тактического плана с целью организации повседневной деятельности отдельных структурных подразделений и предприятия в целом. Оперативное планирование объединяет все элементы в единый производственный процесс, включая техническую подготовку производства, материально-техническую базу, запасы необходимых ресурсов и т. д.;

4) по сферам планирования выделяют следующие виды:

а) планирование сбыта — одно из решающих этапов успешной деятельности предприятия. Этому процессу в последнее время в планировании уделяется все большее внимание. В процесс разработки плана по сбыту продукции включают решение таких вопросов, как: изучение сбыта, выбор канала сбыта, определение себестоимости и цен на реализуемую продукцию и др. При планировании необходимо также осветить те методы стимулирования продаж, которые предприятие обычно использует или намеревается использовать в будущем;

б) планирование производства — определение объема производства продукции в плановом периоде, соответствующий по номенклатуре, ассортименту и качеству требованиям плана продаж (производственная программа). Промышленные предприятия формируют свою производственную программу на основе государственного заказа; заказов потребителей, выявленных в процессе изучения рынка потребительского спроса и с учетом имеющихся производственных возможностей. Проблема может заключаться в том, что производственные возможности предприятия могут быть больше или меньше запланированного объема продаж;

в) планирование трудовых ресурсов — целью является определение рациональной потребности предприятия в персонале и обеспечение эффективного его использования в планируемом периоде времени. Значение и роль плана трудовых ресурсов определяется важными моментами: во-первых, затраты на содержание персонала составляют значительную расходную часть предприятия и определяют цену выпускаемой продукции, во-вторых, персонал предприятия является важнейшим фактором производства, от которого зависит эффективность использования в процессе производства ресурсов;

г) планирование материальных ресурсов осуществляется в плане материально-технического снабжения предприятия, целью которого является оптимизация потребности предприятия в данных материально-технических ресурсах, так как экономия на ресурсах может привести к ухудшению качества и потери конкурентоспособности продукции, а стремлении к созданию сверхнормативных запасов ресурсов может привести к нерациональному их использованию. Исходными данными для разработки плана материально-технического снабжения являются плановые объемы производства, объемы работ по техническому развитию, капитальному строительству.

Схема 1.3

Потребности в материально-технических ресурсах служба снабжения определяются на основе заказов производственных подразделений с учетом особенностей предприятия и представляет в плане в виде расчетных таблиц, классифицируемых по характеру применения материалов;

д) планирование финансов тесно связано с конечными результатами производства, важнейшим из которых является общая прибыль, или совокупный доход. Финансы предприятия представляют собой систему денежных отношений, выражающих формирование и использование производственных фондов и ресурсов в процессе своей деятельности. Задачей каждого предприятия является планирование и использование финансовых ресурсов в целях повышения своей платежеспособности и ликвидности. Финансовый план предприятия – это документ, отражающий объем поступления и расходования денежных средств, фиксирующий баланс доходов и направлений расходов предприятия. В условиях рыночного функционирования предприятия руководители все чаще обращают внимание на зарубежные модели финансового планирования. Финансовое планирование включает в себя широкий спектр финансовых отношений: между предприятием и различными субъектами в процессе реализации продукции; между собственниками предприятия и отдельными работниками; между предприятиями и государственном бюджетом, коммерческими банками, страховыми организациями и т. д. Финансовые планы перестали носить директивный характер и процессы формирования и использования денежных ресурсов стали прерогативой самих предприятий;

5) В зарубежной практике планирования принято выделять четыре основных типологии составления плана (классификация Р.Л. Акоффа):

1) реактивное планирование (ориентация на прошлое) – базируется на анализе предшествующего опыта развития производства и чаще опирается на сложившиеся традиции;

2) инактивное планирование (ориентация на настоящее) – основывается на существующем положении предприятия и не предусматривает ни возвращения к прежнему состоянию, ни продвижению вперед. Его основными целями являются выживание и стабильность производства;

3) преактивное планирование (ориентация на будущее) – направлено на осуществление непрерывных изменений в различных сферах деятельности предприятия. Основная трудность такого планирования заключается в том, что чем дальше во времени планируется деятельность предприятия, тем больше вероятность ошибки;

4) интерактивное планирование (взаимодействие первых трех видов планирования) – заключается в проектировании перспективного будущего и изыскания путей его построения.

Деятельность, связанную с планированием, можно разделить на несколько этапов.

На первом этапе должны быть составлены планы и определены задачи предприятия по количественным показателям (микро– и макроэкономическим) в соответствии со стратегией развития предприятия. Сложность данной проблемы состоит в том, что некоторые показатели (деятельность конкурентов, развитие рынка в целом, объемы спроса и пр.) не поддаются точному планированию, следовательно планирование в условиях рыночной экономики базируется на неполных данных. Это предполагает необходимость постоянного контроля за выполнением планов. На этом же этапе рассчитывается дополнительная денежная выручка, которая необходима для достижения поставленных целей.

Второй этап состоит в разработке прогноза деятельности всех структурных подразделений и предприятия в целом. При прогнозировании вычисляется реальная денежная выручка, которая может быть получена при условии, что были учтены все влияющие на развитие предприятия факторы.

В процессе третьего этапа формулируются основные пути и средства достижения поставленной цели. При этом уделяется внимание на преодоление в процессе производства возникших трудностей в результате отрицательного воздействия внешних факторов.

Четвертый этап заключается в осуществлении плановых решений. Результатами этой деятельности являются реальные показатели деятельности предприятия.

Заключительный, пятый этап, – контроль за исполнением результатов. Происходит сравнение реальных результатов с плановыми показателями, а также создание предпосылок для корректировки действий предприятия в последующем его развитии.

Таким образом, процесс планирования не простая последовательность операций по составлению плана, а сложная система разработки последовательности действий, которая требует большой гибкости и умелого управленческого искусства.

В процессе планирования рассматриваются и оцениваются альтернативные варианты будущего развития, из которых выбирается наилучший. При этом принятие любых решений всегда связано с использованием имеющихся ресурсов. можно сказать, что целью планирования является рациональное использование ресурсов. Следовательно, ресурсы предприятия в процессе планирования являются его объектом, а проекты планов, составленных руководителями структурных подразделений и одобренные высшим руководством – его предметом.

Выбор той или иной формы планирования зависит от многих факторов. Доминирующее положение среди них занимает специфика предприятия. Содержание плана принимает различные формы в зависимости от общих условий производства, научно-технологического развития предприятия и методов управления им. К факторам, обусловленным спецификой фирмы относятся концентрация капитала, уровень автоматизации управления фирмой, географическое расположение и т. д.

На форму планирования оказывают влияние и факторы внешней среды, которые делятся на две группы: прямого и косвенного воздействия. Группа факторов прямого воздействия оказывает непосредственное влияние на принимаемые плановые решения, к ней относятся: поставщики и потребители, конкуренты, центральные и местные органы государственной власти и т. д. В группу факторов косвенного воздействия включаются: состояние экономики, международные события, научно-технический прогресс и пр. Они не оказывают однозначного влияния на плановое решение, но могут сказаться на реализации этого решения посредством косвенного воздействия.

Для уменьшения возможности отрицательных результатов планирования и эффективной работы фирмы в процессе самого планирования деятельности предприятия необходимо соблюдать основные принципы.

Принцип единства предполагает, что планирование в организации должно иметь системный характер.

Принцип участия тесно связан с принципом единства и означает, что каждый член организации становится участником плановой деятельности, независимо от должности и выполняемой им функции. В крупных компаниях для организации планирования могут быть использованы вертикально построенные структуры, которые позволяют осуществлять прямую и обратную связь между всеми уровнями организации.

Принцип непрерывности заключается в том, что планирование должно осуществляться в рамках установленного цикла, и разработанные планы должны непрерывно приходить на смену друг другу.

Процесс планирования имеет способность менять свою направленность в связи с возникшими обстоятельствами. По этой причине планы должны составляться с учетом внесения дальнейших изменений, в этом и заключается принцип гибкости планирования.

Основная задача планирования – разработать мероприятия, которые необходимо выполнить, чтобы предприятие могло эффективно работать в будущем. Поэтому средства и методы для принятия плановых решений являются связующим звеном в процессе планирования. Они в значительной мере определяют научно-технический уровень планирования и качество планов.

Под методом планирования в теории понимается технический прием или другой инструмент, имеющий существенное значение для успешного выполнения той или иной задачи. Можно выделить следующие традиционные методы принятия плановых решений.

1. Среди методов обоснования плановых решений творчество занимает одно из важных мест. В теории управления процесс творчества мало изучен, его обычно связывают с личностными характеристиками менеджера. Эффективность плана определяется не столько наличием отдельных признаков и уровнем определенных качеств плановика, сколько его интуицией, изобретательностью, опытом, способностью к творчеству. Процесс творчества можно определить как способность плановика разрабатывать и применять новые решения, воплощать в плане оригинальные идеи. Но идеи необходимо различать на те, которые воплотились в плане и идеи, реализованные на практике. Возникновение новой идеи и отражение ее в плане еще недостаточно для современного производства. Составными частями творчества являются предчувствие, интуиция и проницательность.

2. Адаптивный поиск, основанный на общем знании проблемы. Данное обстоятельство относится скорее к требованиям, предъявляемым к плановым работникам, чем к методам. Знание и опыт – является ключом к решению любой проблемы. С течением времени решения в процессе планирования повторяются и общее знание проблемы позволяет более четко ее сформулировать в процессе поиска планового решения.

3. Система бухгалтерского учета. Обычно в планировании бухгалтерский учет рассматривается как источник данных, позволяющих сформировать информационную базу. Бухгалтерский учет в планировании имеет определенную ценность, которая определяется тем, что он прекрасно представляет результаты деятельности предприятия.

4. Предельный анализ. Этот метод позволяет контролировать и устанавливать соотношение между издержками и доходами предприятия.

Метод предельного анализа применим когда возможно подсчитать издержки и сопоставить их с доходами. Одним из вариантов такого метода является анализ на основе так называемой точки безубыточности, которая характеризует объем продаж (выручка от реализации продукции совпадает с издержками производства).

5. Норма прибыли на вложенный капитал. В основе этого метода лежит простой расчет, показывающий связь между доходами предприятия и его капиталом. С помощью такого критерия можно определить правильность и отдачу капитальных вложений, а также дать оценку эффективности прошлых плановых решений.

На практике существует несколько подходов к определению нормы прибыли: отношение среднегодового дохода к первоначальному капиталовложению, отношение среднегодового дохода к средней величине капиталовложений и определение нормы прибыли на вложенный капитал по балансовой стоимости. В процессе планирования показатель нормы прибыли применяется при определении целесообразности реализации различных инновационных мероприятий и характеризует финансовые результаты работы.

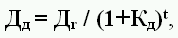

6. Дисконтирование. Этот метод является дополнением к методу определения нормы прибыли на вложенный капитал, так как последний в расчетах не учитывает изменения стоимости денежных доходов и затрат в течение планируемого периода. Приведение доходов будущих лет к моменту осуществления капиталовложений осуществляется по формуле:

где Дr – ежегодный доход от капитальных вложений, рассчитанный на момент их осуществления, Кд – коэффициент дисконтирования, t – порядковый номер года приведения.

Чем выше будет приведенный доход, тем предпочтительнее данное вложение. Основным показателем дисконтирования является норма дисконта – условный процент по альтернативным инвестициям.

Аналогично приводятся затраты, которые предполагается осуществить в планируемый период, такой процесс получил название компаундинг. Но если дисконтирование доходов уменьшает их номинальную величину, то компаундинг капитальных вложений их увеличивает.

7. Традиционные методы оперативного планирования. Данные методы помогают скоординировать оптимальное использование ресурсов в процессе осуществления деятельности предприятия. К данным методам следует отнести следующие:

1) графики Ганта. Задача данных графиков – объединить во времени выполнение отдельных работ, с целью определения состояния, в котором находится изготавливаемое изделие. График Ганта представляет собой некий производственный план, с помощью которого управляющие могут сравнивать фактическое выполнение работ с планом;

2) планы – графики с выделением промежуточных этапов работ. Указанный метод может применяться во всех видах управленческих работ, требующих планирования и контроля за выполнением операций по определенному графику;

3) система обеспечения сбалансированности материальных запасов и производственной программы. Суть метода заключается в сведении к минимуму производственных запасов при повторяющихся заказах продукции.

8. Анализ чувствительности. Данный анализ применяется в тех случаях, когда необходимо выявить факторы, влияющие на результаты реализации плана и сравнить различные проекты, включенные в общий план развития предприятия.

9. Использование экономико-математических моделей. При использовании экономико-математических моделей процессы развития организации записываются с помощью математических зависимостей (уравнения, системы, неравенства). Наиболее широкое применение в планировании получили такие методы экономико-математических моделей, как: теория вероятности и математическая статистика, математическое программирование, имитация, оценка и пересмотр планов.

Плановым работникам необязательно знать все детали и подробности использования всех методов. Их применение полностью зависит от специфики деятельности предприятия, правильного использования руководством традиционных методов, а также от квалификации самих плановых служащих.

Таким образом, под термином «планирование» надо понимать процесс разработки определенных решений и действий относительно дальнейшего развития хозяйствующего субъекта с целью достижения максимальной задачи. Теории и методы управления в основном были разработаны на Западе. В российскую экономику они стали внедрятся с процессом перехода на рыночные отношения. Согласно западным управленческим теориям все плановые процедуры носят название «бюджетирование». Это тоже получило распространение в практике управления российскими предприятиями с одним лишь отличием, в теории управления предприятиями в России под бюджетированием понимается краткосрочное (оперативное) планирование.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

21. Нормотворческая функция ЦБ РФ

21. Нормотворческая функция ЦБ РФ Процесс нормотворчества включает в себя совокупность последовательно совершаемых действий, завершающих его государственную управленческую деятельность по формированию правовых основ банковской деятельности.В России нормотворческая

Глава 1. Внутренний аудит как функция системы управления

Глава 1. Внутренний аудит как функция системы управления Внутренний аудит как профессия существует в России уже более 10 лет. В настоящий момент число членов российского представительства Института внутренних аудиторов превышает 2500, а число сертифицированных аудиторов

Планирование жизни vs. финансовое планирование

Планирование жизни vs. финансовое планирование Последние несколько лет в наши разговоры о политике – как в средствах массовой информации, так и за столиками кафе – стали вклиниваться рассуждения о деньгах, что ведет к необходимости затрагивать все более сложные вопросы.

1.3. Экономический анализ как функция управления

1.3. Экономический анализ как функция управления Место экономического анализа в системе управления организацией упрощенно можно отразить следующей двухблочной схемой (рис. 1.1). Рис. 1.1. Место экономического анализа в системе управления организациейКак видно из схемы,

3. Перестройка системы управления и централизованное планирование

3. Перестройка системы управления и централизованное планирование Централизованное планирование — определяющее звено присущей социалистическому обществу системы управления и методов хозяйствования. В нем находит свое выражение коренной объективный закон

30. Функция управления

30. Функция управления Управление предприятием заключается в целенаправленном воздействии управляющей системы на управляемый объект для достижения поставленной цели.В сфере управления закономерности проявляются статистически, иными словами, расчетные значения

Свойство-функция

Свойство-функция Мы имеем структуру. Мы вкладываем ее внутрь целого и получаем внутреннее строение. А что такое это целое? Мы опять применяем тот же принцип и спрашиваем: как же мы теперь представляем такую систему? Мы ее теперь представляем дважды.Первый уровень — место

I-функция и лидерство

I-функция и лидерство I-функция уникальна тем, что без нее руководитель не может стать лидером.Помимо прочего лидер должен воодушевлять и создавать мотивацию, то есть интегрировать. Есть несколько моделей лидерства: PaeI, которого я называю Пастырь, pAeI — Демократичный

ПЛАНИРОВАНИЕ ЧЕЛОВЕЧЕСКИХ РЕСУРСОВ И ПЛАНИРОВАНИЕ БИЗНЕСА

ПЛАНИРОВАНИЕ ЧЕЛОВЕЧЕСКИХ РЕСУРСОВ И ПЛАНИРОВАНИЕ БИЗНЕСА Планирование человеческих ресурсов должно составлять неотъемлемую часть планирования бизнеса. Стратегическое планирование необходимо для определения того, какие изменения будут произведены в объемах и видах

Функция вопросов

Функция вопросов Чаще всего вопросы задают с целью получить информацию. Мне может потребоваться информация, чтобы решить мою собственную проблему, или же я хочу дать совет, подсказать решение другому человеку. Если же я коуч, то ответы уже не столь важны, я не собираюсь

(I) – функция и лидерство

(I) – функция и лидерство Интегратор уникален тем, что он не только создает в организации связи, обеспечивающие преемственность, на будущее, но и обеспечивает ее бесперебойное функционирование в настоящем. Его роль весьма важна для успеха как в краткосрочном аспекте, так

I-функция и лидерство

I-функция и лидерство Интегратор уникален тем, что он не только создает в организации связи, обеспечивающие преемственность, на будущее, но и обеспечивает ее бесперебойное функционирование в настоящем. Его роль весьма важна для успеха в ближайшей и долгосрочной

Форма и функция

Форма и функция P: Принимая долгосрочные решения, помните: функции необходима форма.A: Форма не всегда порождает желаемую функцию.E: Если решение допускает неоднозначное толкование, вряд ли оно будет реализовано в соответствии с вашим замыслом.I: Принятое решение не всегда

Функция бренда

Функция бренда Основная практическая функция бренда по определению заключается в идентификации производителя или продавца продукта, под которым понимаются материальные товары, услуги, организации, люди, места и идеи. Наибольший интерес здесь заключается в том,

Источник http://eos.ibi.spb.ru/umk/6_12/5/5_R1_T8.html

Источник https://econ.wikireading.ru/31264

Источник

Источник