Тейк профит – методы определения «достаточности» прибыли

Содержание статьи

Тейк профит – методы определения «достаточности» прибыли

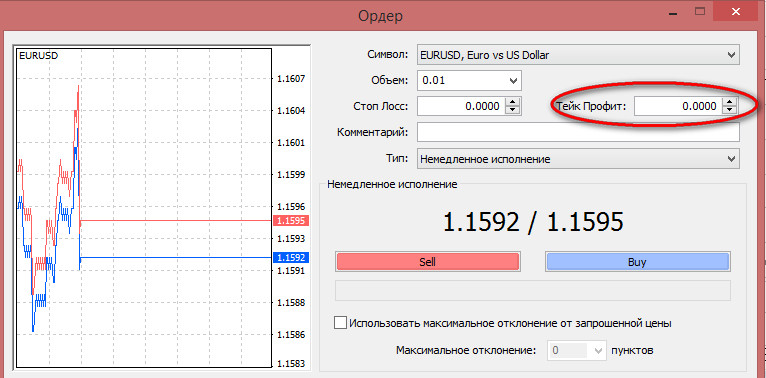

Тейк-профит (Take profit) – вид условного ордера, позволяющий зафиксировать положительный финансовый результат сделки.

Трейдер самостоятельно выбирает размер будущей прибыли в процессе торгов, набирая желаемый ценовой уровень ниже цены продажи или выше цены покупки:

Ордер размещается на сервере биржи межбанковского рынка Форекс, равный по объему торговому приказу на покупку или продажу. По достижению котировками выставленного ценового уровня позиция закрывается, текущая прибыль перечисляется на счет трейдера.

При фиксации отсутствует проскальзывание (закрытие по цене, отличной от указанной в ордере). На неликвидных рынках возможна частичная фиксация прибыли, если количество лотов в тейк профите превышает спрос со стороны участников торгов на данном ценовом уровне.

Содержание

Особенности выбора значения тейк профита

Размер ордера, фиксирующего прибыль, выбирается исходя из рабочего таймфрейма, правил стратегии, вида тактики (например, может быть постоянно переставляемый ордер или вместо положительного закрытия — открываться реверсная позиция).

Несмотря на перечисленные условия трейдеры должны придерживаться следующих правил:

1. Минимальный размер тейк профита должен в три раза превышать спред или комиссионные сборы брокера (биржи). 2. Максимальный размер профита не должен превышать среднестатистического отклонения таймфрейма, равного средней продолжительности сделки. 3. Прибыль не должна быть меньше убытка для стратегий с процентом положительных сделок ниже 80, иначе после серии убыточных сделок депозит не будет успевать восстанавливаться.

Допустим, среднее время удержание сделки – 8 дней. Тогда трейдер смотрит среднестатистическое отклонение на недельных таймфреймах.

При торговле парой EUR/USD тейк размером в 400 пунктов не сработает почти ни разу, тогда как 100 пунктов обеспечат оптимальное количество зафиксированных положительных сделок.

Расчет размера тейк профита с помощью индикаторов

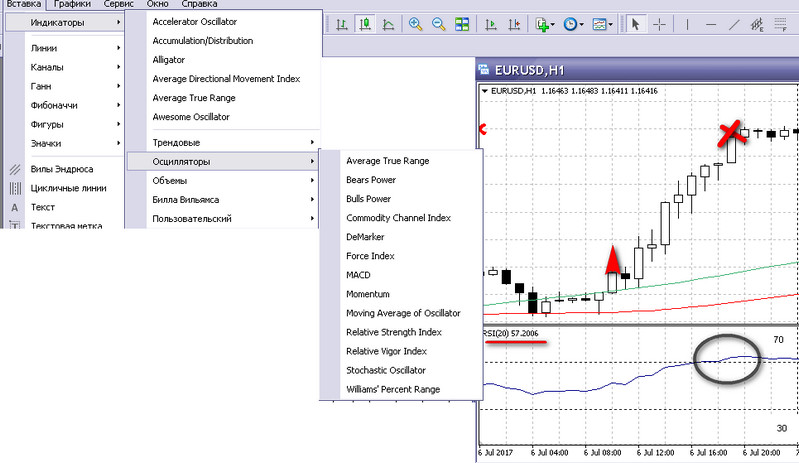

Метод позволяет фиксировать прибыль, опираясь на готовые математические формулы индикаторов. В торговой платформе настраиваем рабочий таймфрейм.

Эмпирически определяем протяженность стратегии в свечах/барах. Если трейдер торгует внутри дня на паре EUR/USD, протяженность составит 24 свечи минус свечи с нулевой торговой активностью (обычно после 21 или 22-00 МСК или в самом начале сессии). Торговля в недельном диапазоне может быть обозначена 5 свечами, в течение месяца подойдет период 22 и т.д.

Отображая на графике тип индикаторов – осцилляторы, трейдер фиксирует прибыль при заходе показаний в зону перекупленности для покупок и перепроданности для продаж. Как правило, это уровни осцилляторов выше 70 и ниже 30.

Графический метод расчета уровня тейк профита

Уровни тейк профитов трендовых стратегии с тактикой входа в позицию на моменте коррекции к направленному движению могут быть рассчитаны с использованием чисел Фибоначчи.

Уровни по значениям этих чисел в торговых терминалах строятся автоматически, трейдеру достаточно провести отрезок графического индикатора, связав начало тренда и коррекции:

Целевые значения ставятся на уровне 168%, некоторые трейдеры используют меньшие значения, увязывая их с углом наклона вектора направленного движения (чем он меньше, тем тренд считается слабее).

Тестовый метод определения размера тейк профита

На стадии создания торговой системы трейдеры проводят тесты с целью определения прибыльной стратегии. После получения приемлемых результатов можно провести дополнительную серию прогонов, пошагово увеличивая (в большую сторону) размер тейк профита.

Результаты считаются приемлемыми, если относительное увеличение (в процентах) не ухудшило пропорционально математическое ожидание или уменьшило коэффициент Шарпа.

Психологические проблемы при фиксации прибыли

После серии неудачных сделок или единоразового большого убытка у трейдеров развивается боязнь потерять прибыль. Это выражается в преждевременной фиксации сделок, когда текущий профит уменьшается при коррекциях. Несколько рекомендаций, которые помогут справиться с подобными психологическими проблемами:

1. Сделайте перерыв, используя освободившееся время для «ручных» пошаговых тестов стратегии. Прибыльные тестовые сделки и «срок давности потерь» работают как терапия против боязни убытков.

2. После открытия сделки, установки тейк профита и стоп лосса выключайте терминал на время средней продолжительности сделки. Компромисс – установка звуковых алертов и сворачивание торговой платформы в трей с помощью специальных программ.

3. Используйте торгового робота, в идеальном варианте на VPS сервере с удаленным управлением. Полная автоматизация избавит от постоянного наблюдения за рынком, вызывающим эмоциональные проблемы.

«Стоп лосс» и «Тейк профит». Что это?

«Стоп лосс» и «Тейк профит». Что это?

Форекс является уникальным рынком обмена валют, где пользователям предоставляется возможность заработать на минимальных колебаниях курсов.

p, blockquote 1,0,0,0,0 —>

Здесь отсутствуют всякого рода ограничения на колебания котировок цен самых разнообразных торговых инструментов.

p, blockquote 2,0,0,0,0 —>

Для работы в этой сфере деятельности не нужно никуда ходить, достаточно, чтобы просто был подключенный интернет.

p, blockquote 3,0,0,0,0 —>

Современные технологии через специальное программное обеспечение позволяет участвовать в торгах на финансовом рынке, в режиме онлайн не выходя из дома.

p, blockquote 4,0,0,0,0 —>

В программном обеспечении предусмотрены несколько видов исполнения ордеров:

p, blockquote 5,0,0,0,0 —>

По рыночной цене:

- buy;

- sell.

Отложенные ордера, предусматривающие покупку или продажу торгового актива по заранее оговоренной цене:

- buy limit;

- sell limit;

- buy stop;

- sell stop.

Тейк профит (take profit) — что это такое?

Для того, чтобы зафиксировать прибыль, необходимо:

- произвести закрытие открытого ордера на покупку или продажу по рыночной цене, используя специальную функцию в программном обеспечении терминала «закрыть ордер»;

- произвести оформление отложенного ордера, именуемого тейк профитом, который надежно обеспечит закрытие сделки с фиксацией прибыли по заранее установленной трейдером цене.

Как правильно установить тейк – профит?

Существует несколько вариантов установки тейк профита, причем каждый из них зависит от применяемого метода технического анализа, с помощью которого трейдер зарабатывает на финансовом рынке, торгуя активами.

p, blockquote 9,0,0,0,0 —>

Первое — выставление месторасположения ордера тейк профита на основании графического метода анализа.

p, blockquote 10,0,0,0,0 —>

Это можно сделать используя разворотные фигуры.

- При формировании моделей графического анализа «голова – плечи» или перевернутая «голова – плечи», величина прибыли четко просматривается и соответствует величине, равной расстоянию от основания фигуры до самой верхней ее точки, вершины «головы».

- Вход в рынок осуществляется после пробоя основания по рыночной или отложенной цене, а тейк профит выставляется у ближайшего технического уровня сопротивления – поддержки, к которому отмеряется выявленной расстояние от основания.

- При формировании фигур – «двойное дно», «тройное дно», «двойная вершина», «тройная вершина», цели движения котировок цены также предельно ясны. Вход в рынок осуществляется после пробоя ценой уровня поддержки или сопротивления, являющегося основанием фигуры, а тейк профит оформляется на расстоянии, равном величине от основания модели, до самой наивысшей ее точки

- Модель «бриллиант» встречается на просторах графиках торговых инструментов не так часто, однако при ее формировании, можно гарантированно получить прибыль по тейк профиту, выставленному у технического уровня поддержки, в варианте медвежьей модели, или у сопротивления, в случае бычьей, в начале предшествующего импульсного движения.

Можно использовать и фигуры продолжения тренда.

- Если на графике котировок цены четко формируется модель графического анализа – «флаг», или «вымпел», то перспективными целями после пробоя верхней границы фигуры, в случае бычьего варианта, или нижней границы, в медвежьем случае, являются котировки цены, полученные путем измерения расстояния от уровня пробоя конфигурации, равным величине флагштока, или импульсного предшествующего движения.

- Формирование модели «клин» говорит о необходимости оформления тейк профит – ордера у технического уровня поддержки или сопротивления, где начала формироваться модель.

- Конфигурация может быть бычья или медвежья. Подтверждением истинности медвежьей модели является пробой нижней границы фигура, а бычьим подтверждением является пробой верхней границы. При этом, в бычьем варианте – тейк профит выставляется у уровня сопротивления, а в медвежьем – у уровня поддержки.

- Используя фигуры – треугольники:

- При формировании нисходящего треугольника, после пробоя нижней его границы, можно смело выставить тейк профит ордер на величину, равную его высоте, отмерянную от пробитого горизонтального основания модели.

- При формировании восходящего треугольника – тейк профит выставляется в направлении продаж, на расстояние, равное горизонтальному основанию.

- Симметричный треугольник в большинстве случаев, говорит о неопределенности рынка, но принцип фиксации прибыли аналогичен восходящему и нисходящему треугольникам. Различие только в том, что движение будет наблюдаться в пробитую сторону, а в продажи или покупки это произойдет, заранее неизвестно.

Более опытные трейдеры используют прогрессивные методы выставления тейк профита, основанные на волновой теории Эллиота, эффективно сочетающейся с уровнями коррекции и дальнейшего движения по уровням Фибоначчи:

- Предварительно необходимо выявить стадию волны, при этом вход в рынок осуществляется в конце второй волны, или в начале третьей. Тейк профит ожидается в конце импульсной волны, или третье, или пятой.

- Еще одним вариантом входа на окончании импульсной волны в противоположную сторону от сильного движения, с фиксацией ордера тейк профит на уровнях коррекции Фибоначчи, которые соответствуют значениям 23,6;38,2,и 61,8

Также важно помнить:

Ориентация выставления ордера тейк профит на цели волновой структуры Вульфа.

Ориентация выставления ордера тейк профит на цели волновой структуры Вульфа.- При применении индикаторных методов анализов в работе, вход всегда осуществляется по сигналам индикатора, а прибыль фиксируется или по обратным сигналам, или отложенным ордером тейк профит у ближайшего технического уровня поддержки или сопротивления.

- Для начинающих трейдеров отлично подойдет торговля на пробой технического уровня, и в такой ситуации, тейк профит всегда выставляется у следующего уровня поддержки или сопротивления на том временном периоде графика, где был сигнал к входу.

- Свечной анализ говорит понимающему специалисту о многом, он помогает читать и понимать рынок с первого взгляда. Существует много разворотных свечных моделей и конфигураций подтверждения тренда, на основании которых можно осуществить вход в рынок, купив или продав соответствующий актив.

Стоп лосс (stop loss) — что это такое?

Не всегда рыночная цена ведет себя по запланируемому сценарию. Бывают случаи, когда, выход экономических новостей, или резкое изменение ситуации в политическом мире приводят к необоснованным движениям, нарушающие все планы, ожидания и надежды трейдеров. Вот именно в таких ситуациях встает вопрос о сохранности своих денег.

p, blockquote 15,0,0,0,0 —>

Особенности установки стоп лосс

Стоп лосс ордер всегда нужно оформлять, отступив несколько пунктов от технического уровня, где предполагается движение котировок цены в уже противоположном направлении от открытого ордера.

p, blockquote 16,1,0,0,0 —>

Методы установки стоп-лосса

Месторасположение ордера, ограничивающего убытки, зависит от применяемой трейдером стратегии.

p, blockquote 17,0,0,0,0 —>

При использовании графического метода анализа, стоп ордер всегда стоит на противоположной стороне фигуры.

- В фигуре «флаг» или «вымпел» сигналом о том, что идет развития движения котировок цены не по сценарию, будет свидетельствовать ее возврат обратно в фигуру, где и стоит предусмотреть за техническим уровнем стоп-лосс ордер.

- В разворотных фигурах цена после пробоя основания, может его еще протестировать, но вернуться на территорию фигуры уже не может, следовательно, стоп ордер должен стоять на несколько пунктов выше или ниже основания модели.

При применении стратегии на основании пробоя или отскока от технических уровней поддержки – сопротивления, стоп-лосс ордер необходимо выставить за противоположным уровнем.

p, blockquote 19,0,0,0,0 —>

Как выставить стоп-лосс?

Стоп лосс оформляется в торговом терминале несколькими способами:

- При оформлении ордера на открытие позиции отложенным ордером. При становлении задач ордера в его описании есть функция, используя которую, можно оформить стоп-лосс ордер.

- Если ордер открывается по рыночной цене, то можно использовать функцию его модификации, заполнив раздел стоп лосс, указав нужную цену котировок торгового инструмента.

Как используются «стоп лоссы» и «тейк профиты»?

Принцип работы с фиксирующими прибыль и убытки ордерами прост и заключается в следующих этапах:

- Анализ событий экономического календаря.

- Анализ рынка с точки зрения конкретной торговой системы, начиная от старших таймфреймов, к младшим.

- Поиск сигналов входа с подсчетом потенциальной прибыли, если все будет развиваться по предполагаемому сценарию, и с подсчетом потенциального убытка, если все пойдет не так как надо.

- Если вход по рыночной цене, то путем модификации ордера необходимо оформить все стоп ордера. Если вход в соответствии с отложенными ордерами, то все графы в функциях ордера заполняются сразу же.

- Процесс ожидания и констатация фактов об определенных результатах торговой сделки.

Какое соотношение должен иметь стоп-лосс к тейк-профиту?

Перед открытием любой сделки на покупку или на продажу торгового инструмента, необходимо обязательно оценить соотношение риска к прибыли. Идеальный вход в рынок считается, когда соотношение стоп лосс к тейк профиту равняется один к трем.

p, blockquote 22,0,0,0,0 —>

Многие торговые стратегии, особенно основанные на графических методах анализах с использованием разнообразных паттернов, предполагают соотношения минимального стоп – лосса к максимально возможной прибыли, фиксированной тейк профитом.

p, blockquote 23,0,0,0,0 —>

«Стоп лосс», «тейк профит» и теория потенциальной доходности

Потенциальной доходностью называется разность между будущей предполагаемой ценой и настоящей. Если нет предположения к изменению цены торгового актива, то снижение его настоящей цены может привести к росту потенциальной доходности. В данной ситуации нужно докупать.

p, blockquote 24,0,0,1,0 —>

А ордер стоп-лосс требует его продавать. В случае, если цена растет, то падает потенциальная доходность. В такой ситуации ордер тейк профит не исчерпывает всей свой потенциальной доходности, и нужно производить фиксацию прибыли иным способом, к примеру, вручную.

p, blockquote 25,0,0,0,0 —>

Отличие подхода потенциальной доходности

Обоснованием продажи или покупки определенного актива является только его потенциальная доходность, по сравнению со значением этой величины только другого актива.

p, blockquote 26,0,0,0,0 —>

Продажа одного торгового инструмента в данной ситуации осуществляется не для получения прибыли, а для получения более большего дохода.

p, blockquote 27,0,0,0,0 —>

Влияние стоп-лосса на начинающих трейдеров

Многие трейдеры, особенно в начале своего пути в мир финансовой независимости со страхом относятся к срабатыванию стоп ордера.

p, blockquote 28,0,0,0,0 —>

И при приближении к нему цены, начинают потихоньку отодвигать его, тем самым увеличивая потенциальный риск потерь своего депозита.

p, blockquote 29,0,0,0,0 —>

Опытные трейдеры не бояться закрывать убыточные сделки, ведь они понимают, что тем самым они сохраняют свои личные деньги, а минус, обеспеченные ему стоп лосс ордером, можно легко отработать в следующих прибыльных сделках.

p, blockquote 30,0,0,0,0 —>

Советники для автоматической установки стоп-лосса и тейк-профита

В настройках этого чудо советника лежат несколько принципов выставления фиксирующих ордеров:

- за ближайшими техническими уровнями

- за максимумами, или минимумами графиков котировок торговых инструментов

- за ближайшими фракталами, согласно индикатора Билла Вильямса.

Использование дополнительных ордеров, ограничивающих прибыль или убытки трейдера, помогает автоматизировать процесс торговли и избавляет от необходимости постоянного наблюдения за поведением цены в торговом терминале.

p, blockquote 32,0,0,0,0 —> p, blockquote 33,0,0,0,1 —>

Выставив фиксирующие ордера, можно смело заниматься другими делами, тогда как все дела в мире финансовой независимости делаются без личного участия, под неусыпным контролем стоп-лосс и тейк профит ордеров.

Тейк профит (Take Profit) | Как выставить и правильно рассчитать уровень

Всем привет. В недавних статьях, рассматривался ордер, который ограничивал наши убытки: stoploss. Настало время разобраться с ордером, позволяющим фиксировать прибыль.

Есть много разных мнений, лично знаком с людьми, которые против фиксации прибыли, они говорят «прибыли надо давать течь, а не фиксировать ее«, противоположное мнение гласит «нужно заранее знать, где хочешь забрать прибыль и не жадничать«.

На первый взгляд и первое, и второе мнение правильны, но трейдинг дело творческое, а посему, каждому свое. Один работает жестко: вошел в сделку, выставил ордера и ждет куда придет цена; второй подходит более творчески и работает с ордерами в ходе торговли.

Для себя давно определился как нужно работать, точнее сказать, как комфортно работается лично мне, ну да ладно обо мне. Сегодня расскажу про ордер, который называется тейк профит (take profit), что называется со всех сторон, чтобы каждый сам для себя, без навязывания сторонних мнений, определился какую стратегию использовать.

Что такое тейк профит (take profit)?

Хотел по старинке, начать пост с вырезки из википедии, тк уж больно мне нравится как там структурируют и выкладывают грамотно продуманное описание, минимум слов и максимум сути, но они видимо не придумали еще описание. Мне до подобного составления текстов еще далеко, но будем учиться, будем стараться.

Суть понятна, если stoploss фиксирует наши убытки, то takeprofit фиксирует прибыль.

Как выставить (установить) TakeProfit

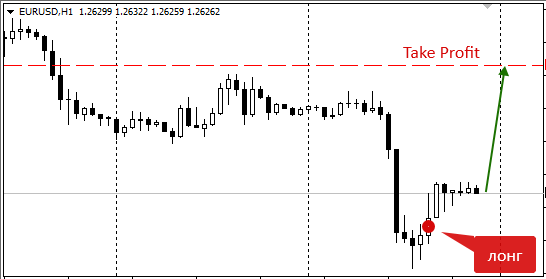

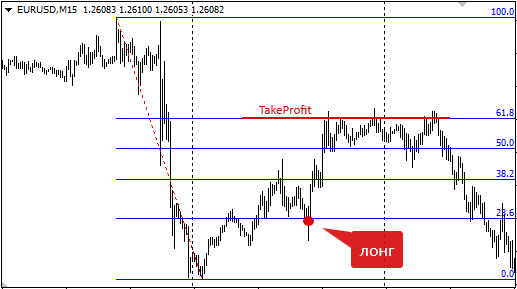

Тейк профит (take profit) для позиции Buy

Трейдер входит в позицию Buy, соответственно его цель купить дешево, продать дорого, поэтому тейк профит следует устанавливать выше текущей цены на рассчитанном трейдером уровне.

На рисунке выше, изображена ситуация, в которой трейдер торгует валютную пару EUR/USD в Buy (лонг). Выше стоит тейк профит, цена, по которой трейдер будет фиксировать полученную прибыль. Как только цена пройдет вверх рассчитанное трейдером расстояние (зеленая стрелка) и коснется ордера Take Profit, позиция будет закрыта и на депозит трейдера поступит полученная прибыль.

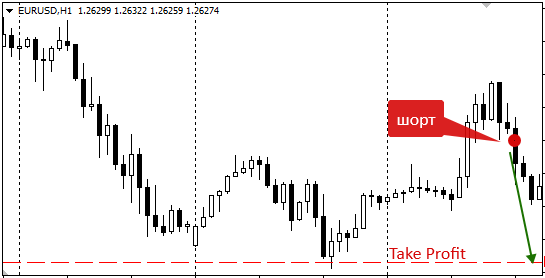

Тейк профит (take profit) для позиции Sell

Трейдер входит в позицию Sell и хочет заработать на падении цены. В данном случае, тейк профит выставляется ниже текущей цены на рассчитанном трейдером уровне.

Аналогично с предыдущему разбору тейк профита при входе в Buy, перевернутая картинка для входа в позицию Sell.

Методы максимизации прибыли

Существует множество различных методов по установке тейк профита. Многие трейдеры предпочитают рассчитывать соотношение StopLoss`a к TakeProfit`у 1 к 3 или более, другими словами если стоп 10 пп, то тейк должен быть 30 или более. Другие устанавливают вблизи значимых уровней и тд.

В данной статье, хочу предложить свои варианты установки тейк профита (take profit). Не претендую на грааль, но торговая идея присутствует.

Вариант 1. TakeProfit на ближайшем минимуме / максимуме.

Если вы покупаете ту или иную пару, где будет стоять ваш стоп?

В 95 случаев из 100, вы поставите стоп за ближайший минимум, а что такое stop loss? Если вы покупаете и ставите стоп, то другими словами, вы отправляете приказ брокеру, который означает: когда цена пойдет ниже, то на этом уровне я хочу закрыть позицию, перефразировав, продать то что куплено выше.

Раз вы в этом месте желаете продать, то на другой стороне, обязательно должен быть покупатель. Вот это место мы и будем брать во внимание, именно сюда, в место, где среднестатистический трейдер ставит стоп, мы будем устанавливать тейк профит.

Вариант 2. TakeProfit во флете (торговом канале).

Всеми любимые каналы или флеты, как будет угодно. В канале торговать легко, трейдер видит верхнюю и нижнюю границы, но редко может выжать из этого что-то стоящее для себя. Почему?

Один из ответов будет «Жадность» (читайте статью Ошибки начинающего трейдера). Покупая от нижней границы, трейдер пытается поймать все движение и выйти тютелька в тютельку у верхней границы, то же самой с продажей.

Но рынок то живой, ему все равно какие границы нарисованы у вас на графике и что вы там себе напридумывали, плюс манипуляция крупного игрока не учитывается, поэтому очень часто, войдя очень хорошо в сделку, трейдер выходит с крошечным профитом, а все потому, что тейк профит нужно ставить не на самих границах, а немного не доходя, пунктов 10-15.

Не стоит ждать каких то гипер движений, берите что есть, а когда придет понимание ситуации, вот тогда будете решать самостоятельно.

Вариант 3. TakeProfit на fibo-уровнях.

Этим методом не пользуюсь, тк своих хватает, но очень часто вижу анализируя график, на сколько он эффективен. Fibo-уровни . Да, да, они самые. Очень часто цена отскакивает от того или иного уровня, а раз мы ждем отскок, так почему бы не ставить на этих уровнях тейк профит?

Вариант 4. Выходим частями.

Профессионалы входят в рынок не одним ордером, а несколькими. Так легче торговать и работать с уже открытыми ордерами.

При достижении желаемой цели, не стоит выходить из позиции полным объемом (всеми ордерами). Забирать прибыль нужно постепенно.

Ни один трейдер, со 100%-ой уверенностью не скажет, где именно будет разворот. Наметили цель, рынок дошел, закрыли часть и сидите ждите, что будет дальше. Видите что-то не то, кройтесь, а если движение продолжается, ждем следующую цель и так далее, пока не выйдите всеми ордерами.

В этом варианте не будет ничего конкретного. Перечислять абсолютно все методы, глупо. Каждый приходит к пониманию где брать прибыль, самостоятельно, а посему, оставляю этот вариант на ваше усмотрение.

За и Против

В начале статьи, вскользь упомянул о сторонниках и противниках тейк профитов. Как и писал, одни хотят чтобы прибыль росла и трейдер не резал ее на корню, другому наоборот нравится, что в его работе все продумано и после входа в сделку, остается только ждать тейка или стопа. Не будем переубеждать ни тех ни других, а для себя отметим следующие моменты.

Мнения «За TakeProfit»

- Работая в канале, особенно узком, цена достигнув нижнего/верхнего уровня, практически моментально отскакивает и закрыться руками по лучшей цене врятли удастся. В данном случае, установленный заранее тейк профит (take profit), зафиксирует прибыль по лучшей цене.

- Трейдеру, не владеющим своей жадностью, обязательно ставить тейк профит. В противном случае, пытаясь забрать все больше и больше прибыли, настанет разворотный момент и цена откатится на столько, что жадному трейдеру будет не под силу закрыть эти крохи, видя какой профит мог бы быть. В итоге, жадность возьмет свое, и трейдер выйдет с минимальным, а то и с нулевым профитом, из отличной сделки.

- Торговцам на новостях, а тем более с близкими целями, жизненно необходимо ставить тейк профиты. Как вы знаете, на новостях движения крайне резкие, в такое время, брокеры не дадут вам нужную вам цену, а будет постоянны ответ: «Нет такой цены!», чтобы забрать прибыль на новостях, нужно заранее ставить тейк профиты, этот ордер сработает вне зависимости от новостной волатильности.

Мнения «Против TakeProfit»

- Устанавливая тейк, трейдер не может быть уверенным на 100%, что именно здесь цена развернется и очень часто, зафиксировав прибыль тейк профитом, цена проходит большое количество пунктов, но уже без вас.

- Ничего не имею против трейдеров ставящих тейк, но сам, в большинстве трейдов, закрываюсь руками. В большинстве случаев, рынок показывает места где нужно войти, а где нужно выйти. Конечно не всегда выходит дождаться сигнала на выход, страх и все такое, но когда получается, только в этом случае удается получить абсолютно все движение.

Вывод

Если бы мне попалась только что написанная мною статья в самом начале моей карьеры трейдера, она бы сильно упростила мне жизнь. В ней изложено практически все что нужно для новичка, а опытный трейдер сможет оценить мнение стороннего торговца и переосмыслить или дополнить свой арсенал знаний.

Все зависит от вас. Как вы торгуете: агрессивно, долгосрочно, внутри дня или иначе. Исключительно из вашего нрава, вы и должны определить ставить тейк профит или нет.

Для себя уже определился, тк торговля на новостях по моей стратегии запрещена, значит моя торговля в обычное низко или средне волатильное время, поэтому мои ордера спокойно можно закрывать и руками. А раз так, буду пытаться находить те самые места, где рынок сигналит нам «ГОТОВИТСЯ РАЗВОРОТ». Именно здесь моя точка для фиксации прибыли.

Источник http://fx-wiki.ru/wiki/%D0%A2%D0%B5%D0%B9%D0%BA-%D0%BF%D1%80%D0%BE%D1%84%D0%B8%D1%82_%E2%80%93_%D0%BC%D0%B5%D1%82%D0%BE%D0%B4%D1%8B_%D0%BE%D0%BF%D1%80%D0%B5%D0%B4%D0%B5%D0%BB%D0%B5%D0%BD%D0%B8%D1%8F_%C2%AB%D0%B4%D0%BE%D1%81%D1%82%D0%B0%D1%82%D0%BE%D1%87%D0%BD%D0%BE%D1%81%D1%82%D0%B8%C2%BB_%D0%BF%D1%80%D0%B8%D0%B1%D1%8B%D0%BB%D0%B8

Источник http://forex365.ru/termins/stop-loss-i-tejk-profit.html

Источник http://www.tevola.ru/trading/method-analiz/tekhnicheskij-analiz/take-profit.html

Источник