Безопасный вход в сделку Форекс.

Содержание статьи

Безопасный вход в сделку Форекс.

Вы знаете, как безопасно входить в сделку Форекс при открытии первого ордера? Для этого всего лишь нужно неукоснительно выполнять несколько простых правил. Напомним их:

- — всегда использовать стоп-лосс;

- — максимальный убыток в одной сделке не должен превышать 1% от всего депозита.

Все довольно просто, не так ли? А теперь давайте, опираясь на эти правила, рассмотрим такой алгоритм входа в сделку, при котором рисковать мы будем только в момент открытия ордера. Этот алгоритм получил название Правило Сейфа . По этому правилу, после открытия сделки, мы можем получить две ситуации:

- 1) Цена идёт «не в нашу сторону» и мы получаем убыток в размере 1% от депозита;

- 2) Цена идёт «в нашу сторону», мы закрываем часть сделки и «находимся в рынке» без каких либо рисков.

С первым пунктом все понятно — получаем убыток и «идем ловить» следующую точку входа. А вот второй пункт давайте рассмотрим поподробнее.

Правило Сейфа при открытии сделки.

Назначение обыкновенного сейфа, который Вы могли видеть в офисе или в банке, заключается в сохранности средств их владельца. Вот и Правило Сейфа на Форекс имеет цель сохранить средства трейдера. Вы как бы кладете часть прибыли от сделки в сейф, обезопасив себя от возможных потерь. И именно об этих правилах сегодня и пойдёт речь.

Чтобы успешно торговать на рынке Форекс, нужно не только удачно входить в рынок и выходить из него, но и пытаться обезопасить свой депозит от слива. Именно для этой главной цели — сохранение депозита, свою торговую систему следует дополнять некоторыми правилами. К примеру, перевод сделки в безубыток, при котором, в случае неверного открытия ордера, трейдер не получит убытка. Хотя, это и не панацея — 8 из 10 сделок, переведенных в безубыток, закрываются «в ноль». Думаем, Вы частенько сталкивались с такой ситуацией — сделка в безубытке, цена идёт в нужную сторону. Но вдруг — резко разворачивается, «цепляет хвостом» свечи стоп-лосс, выбивает сделку и дальше идёт в нужную сторону. Чтобы получить прибыль, не хватает нескольких пунктов! Знакомо?

Существует ещё одна возможность безопасной торговли на Форекс и безубыточного закрытия сделок, открытых в неверном направлении. Эта возможность как раз и носит название Правило Сейфа Форекс:

Правило Сейфа — часть ордера должна закрываться с небольшим профитом и с таким расчётом, чтобы полученная при этом прибыль была равной убытку, если окажется, что сделка открыта в неверном направлении и вторая часть сделки закроется по стоп-лоссу.

Открывая сделки «не наобум», а по стратегии, Вы в 80-90% случаев получаете кратковременное движение цены в нужную Вам сторону. Это движение может составлять 10-15 пунктов, после чего цена вполне способна развернуться «против Вас». Как поступать? Прошла цена 10 пунктов — переводить сделку в безубыток? С гарантией в 90% — следующей свечей ордер будет выбит. Хоть и безубыток — но и прибыли нет. Рассмотрим другой вариант — после того, как цена прошла 10 пунктов в нужную Вам сторону, закрываете половину сделки, а SL второй ставите на величину этих же 10 пунктов. И этим «убиваете 2-х зайцев» — отодвигаете SL на 20 пунктов от цены (риск того, что цена заденет стоп-лосс становиться существенно ниже!) и уже «находитесь в рынке» без риска!

Графически Правило Сейфа выглядит следующим образом:

Рис. 1. Правило Сейфа в графическом изображении.

Как видно из рисунка 1, после получения сигнала на вход в сделку на продажу (к примеру, пробитие важного уровня), мы открываем ордер с лотом, который больше минимально разрешенного для вашего типа счета и может делиться на два (для того, чтобы можно было закрыть половину сделки). Проходит цена 15 пунктов — закрываем часть ордера и остаемся с половиной первоначальной сделки и, как минимум, в безубытке. Это — общая часть идеи Сейфа , хотя на практике стоит поступать немного по-другому.

Дело в том, что Вы можете и не уловить колебание цены в нужную Вам сторону — и, как результат, просто не успеете закрыть половину ордера! Да и сидеть и тупо ждать нужной Вам ситуации — это не совсем правильно. Выход простой — нужно открывать два ордера с одинаковым объёмом. Применительно к рисунку 1 — открывается два ордера на продажу объёмом по 0.5. Стоп-лосс обоих ордеров выставляется по 15 пунктов. Тейк-профит одного ордера равен 15 пунктам, второго — выставляется по Вашей стратегии.

Наблюдение из практики! При открытии подряд двух рыночных ордеров в 95% случаев Вам не удастся открыть их по одной цене — разница может составлять несколько пунктов. Пока исполниться первый ордер, пока до брокера дойдет команда на исполнение второго — цена запросто может «улететь» на N пунктов. В таком случае SL обоих ордеров выставляется на расстоянии 15 пунктов от цены ордера, открытого «по худшей цене» (если это допустимо по рыночным условиям). Тейк-профит в 15 пунктов так же выставляется для ордера, открытого «по худшей цене». Чтобы Вы понимали выражение «ордер, открытый по худшей цене», приведем конкретный пример. Вы открываете первый ордер (на продажу) по валютной паре EURUSD по цене 1.2463, а второй ордер — по цене 1.2460. Ордер, открытый по цене 1.2460 и будет считаться «открытым по худшей цене».

Особенности практического применения Правила Сейфа на Форекс.

Ещё несколько моментов. Для «худшей» половины сделки необходимо выставить такой уровень тейк-профита, до которого цена доходит практически всегда по торгуемой системе. Как правило, расстояние в 10-15 пунктов при верном Форекс прогнозе цена проходит в 90-95% случаев. Основной уровень ТП можно выставлять в размере, соответствующем Вашей торговой системе. Стоп-лосс же выставляется также на 10-15 пунктов в обратном направлении. Как только цена достигнет первого уровня TP, половина сделки закрывается, в окне торговой платформы Терминал, вкладка Торговля, появится строка с информацией о прибыльном закрытии сделки. Вторая часть ордера остаётся в рынке, и как она закроется — будет зависеть от движения цены. Если цена развернётся и достигнет уровня SL, то сделка будет полностью закрыта, размер убытка по второй части ордера будет равняться прибыли по первой части, и общий результат будет равняться нулю. Если же цена пойдёт дальше, то и по второй части ордера трейдер получит прибыль:

Рис. 2. Общая прибыль по удачной сделке при соблюдении Правила Сейфа .

ещё одна «хитрость» при выполнении Правила Сейфа , которая может понадобиться при нестандартной ситуации на рынке. Рассмотрим такую ситуацию на конкретном примере — валютная пара EURUSD, депозит 16000 долларов, открываем две сделки общим объёмом единица и со стоп-лоссами по 16 пунктов. При этом мы не нарушаем правил мани-менеджмента — общий убыток от сделки составляет 1% от депозита.

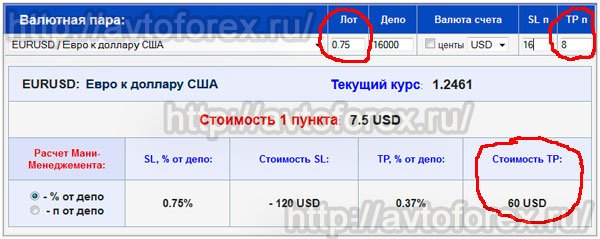

Итак, Вы вошли в сделку объёмом 1, но понимаете, что вошли не правильно и цена не пройдет нужное расстояние до тейк-профита одного из ордеров. Например, ТП и SL выставлены по 16 пунктов, а цена может «качнуться» в нужную сторону всего на 8 пунктов. Что делать? Закрываем один ордер с тейк-профитом 8 пунктов и плюс закрываем половину второго ордера по этой же цене. В итоге получаем — закрыто 0.75 ордера с тейк-профитом 8 пунктов, в рынке остаётся 0.25 ордера со SL в 16 пунктов. Идем на страницу с калькулятором мани-менеджмента и считаем — при лоте, объёмом 0.75 и тейком в 8 пунктов мы имеем 60 долларов прибыли:

Рис. 3. Расчёт стоимости ТП при закрытии 0.75 лота.

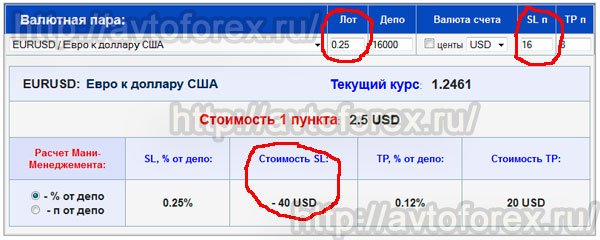

При лоте, объёмом 0.25 и SL в 16 пунктов имеем убыток в размере 40 долларов:

Рис. 4. Расчёт стоимости SL при закрытии 0.25 лота.

Итого имеем по всей сделке +60 и — 40 долларов, что равно 20 долларам прибыли. Исходя из полученных результатов, мы можем позволить себе увеличить SL оставшейся в рынке части сделки до 24 пунктов и даже если и «поймаем лося» — убытка мы не получим! Кроме этого, не стоит забывать, что мы отодвинули SL на 32 пункта от цены — вероятность того, что сделка будет выбита по стопу, становится гораздо ниже!

В этом и состоит «вся прелесть» безопасного входа в сделку — трейдер рискует один раз, в тот момент, когда входит в рынок. Если сразу же после входа в рынок цена развернётся, не достигнув первого уровня TP, и сделка будет выбита по SL, то трейдер потеряет ровно 1% от своего депозита. Если этого не произойдет, и Вы закроете часть сделки по Правилу Сейфа — в дальнейшем есть только один возможный вариант — получение прибыли!

Заключение.

Рекомендуем тем трейдерам, которые попали на эту страницу и заинтересовались безопасным входом в сделку Форекс ( Правилом Сейфа ), всерьёз изучить предложенную информацию, разобраться с расчетами объёма ордера, стоимостью тейк-профита и стоп-лосса, потренироваться на демо-счёте в выполнении Правила Сейфа .

Для чего это нужно? Применение Правила Сейфа на практике позволит Вам значительно улучшить результаты торговли по Вашей стратегии. А кроме этого — скрупулезное понимание и выполнение правил безопасного входа в сделку позволит вам заниматься, например, разгоном депозита или торговлей на новостях , где рисковать вы будете только один раз — при открытии первого ордера. Все — дальнейшая торговля будет приносить Вам только прибыль! Мы не оговорились — да-да, на новостях, и только прибыль! Как это делается реально — будет рассказано в следующих статьях.

Следите за обновлениями информации на сайте АвтоФорекс.ру!

P. S. Для удобства открытия двух ордеров при безопасном входе в сделку Форекс можно воспользоваться полуавтоматическим советником Sniper – советник одним кликом откроет два ордера с одинаковыми стоп-лоссами и разными тейк-профитами. Кроме этого, советника можно использовать и для автоматического расчёта параметров ордера для разгона депозита.

Советник COWBOY – спасет ваши деньги в нужный момент

Робот придет на помощь всегда, если другие варианты неэффективны.

p, blockquote 1,0,0,0,0 —>

Возможности, которые открывает перед нами Форекс совершенно необычные. Это абсолютно нормально, для области свободного от предрассудков обычного рынка, для рынка, который обладает уникальными характеристиками – широким доступом к истории, разносторонними аналитическими инструментами.

p, blockquote 2,0,0,0,0 —>

Все эти уникальные возможности начинают дополнять одна другую об одном из таких симбиотических взаимодействий процесса копирования сделок или работой группы советников и слежением за всем этим уникальным советником и данная статья именно об этом.

p, blockquote 3,0,0,0,0 —>

p, blockquote 4,0,0,0,0 —>

В каком случае робот эффективнее копирования сделок

p, blockquote 5,0,1,0,0 —>

Копирование сделок – это эффективный инструмент, который помогает получить прибыль, доверившись результатам, показываемым трейдером достаточно продолжительный период времени. Вы просто открываете счет и присоединяете его к сигналам. Однажды получив прибыль, вы снимаете деньги с депозита и радуетесь жизни. Однако, как только копирование сделок завело вас в довольно внушительный минус, вам может захотеться отключиться от сигналов и самостоятельно выводить счет из убытка. Однако, значительно удобнее использовать для этого специального советника.

p, blockquote 6,0,0,0,0 —>

Знакомьтесь: советник COWBOY

p, blockquote 7,0,0,0,0 —>

Советника, который может зарыть все ордера после получения заданного Эквити и устраивал бы вас полностью в сети найти не так легко. Именно поэтому мы сами нашли для вас такого советника, который будет следить за сделками и закрывать их по нужному уровню дохода.

p, blockquote 8,0,0,0,0 —>

Советник COWBOY, как и его прообраз – это пастух. Он следит за другими советниками и может вовремя пресечь их деятельность. Особенно это актуально тогда, когда вы пользуетесь системой торговли на базе Мартингейла. Однажды, рано или поздно наступает такой момент, когда вам захочется отстричь «хвосты», вывести прибыль и не пропустить нужный момент, а за монитором в это время вы можете не оказаться.

p, blockquote 9,0,0,0,0 —>

p, blockquote 10,0,0,0,0 —>

- Закрыть все ордера, когда вы достигли нужного размера средств на торговом счете.

- Реализовать трал вашего Эквити.

- Если достигнут заданный Эквити, то советник может закрыть одно из окон графика на Ваш выбор.

- Может закрыть окна других инструментов, кроме того, на котором работает.

- Способен отжать кнопку «советники»

- Закрыть терминал по силам этому советнику.

- Может отправить электронное письмо, а на телефон sms.

- Также отправит Push-уведомление на Anfroid или Apple.

Такой советник размещается на любом отдельном графике, куда часто приходят тики, например на Евро Доллар или Фунт Доллар.

p, blockquote 11,1,0,0,0 —>

Скачать

Скачать советник можно нажав на одну из кнопок:

p, blockquote 12,0,0,0,0 —>

p, blockquote 13,0,0,0,0 —>

Настройки советника COWBOY

Начнем по порядку без перечисления названия настройки:

- Когда достигнуты значения этих параметров все позиции закрываются сюда же входят отложенные ордера.

- Включает или выключает тралинг.

- Определяет величину трала в процентах от Эквити. Работает так: как только достигнуто 150% от начального Эквити, Эквити стоп устанавливается на текущее значение минус размер трала. То есть 140% если размер трала 10%. Этот уровень будет ползти вслед за увеличивающимся Эквити или ждать пока средства не опустятся до уровня стопа. Для тралинга стопа после начала работы просто определяем первое значение, как 100%.

- Устанавливаем значение true, если нам нужно закрыть символ с определенным периодом. Если не хотим этого, то значение false.

- Закрывать или нет все окна чартов.

- Отжимать или нет кнопку включающую советники.

- Закрыть или нет терминал

- Озвучить или оставить без звука передвижение трала, а также момент закрытия ордера.

- Отправлять/нет уведомления. Требует дополнительной настройки MT4. при закрытии ордеров.

Последовательность закрытия ордеров будет такой.

p, blockquote 15,0,0,0,0 —>

- Сначала MT4 отправит уведомление.

- Закроет один символ, который выбран.

- Закроет окна графиков, кроме своего.

- Отожмет кнопку «советники» или закроет терминал, перед этим дважды проверит, что ордера закрыты, как нужно.

Обратите внимание, что функция отключения советников, и закрытие терминала должна выполняться вместе с функцией закрыть окна чартов, так будут закрыты торгующие советники. Иначе это может привести к оставшимся открытым сделкам.

p, blockquote 16,0,0,0,0 —>

Смотреть

p, blockquote 17,0,0,1,0 —>

p, blockquote 18,0,0,0,0 —>

Заключение по вспомогательному советнику

После закрытия всех сделок по заданному значению советник предпримет изменение цвета надписи COWBOY c зелёного на желтый. В этот момент робот будет находиться в режиме ожидания. Для новой активации советник нуждается в вызове окна клавишей F7 – это настройки робота. Тут нужно нажать «ОК».

Для обнуления значения максимальной просадки нужно позаботиться об удалении глобальной переменной MaxDD для этого в терминале жмется F3 или Сервис, а затем глобальные переменные.

p, blockquote 20,0,0,0,0 —>

Мы прикладываем версию 2.3, она отличается от версии 2.1:

p, blockquote 21,0,0,0,0 —>

Есть возможность закрыть терминал.

Полностью перепрограммирован алгоритм трала.

Когда настройки в процессе работы изменяются тейк и стоп не пересчитываются.

Установка советника через папку Expert. Все очень просто. Если, что-то не получается, смотрим анимированное изображение.

Виды ордеров на Форекс

Для тех, кто только начинает знакомиться с торговлей на финансовых рынках, крайне важно разобраться во всех типах ордеров. Очень часто, новички путают понятия и типы ордеров, что чаще всего приводит к неправильно открытым сделкам, и соответственно к убыткам. Итак, сегодня говорим об ордерах и их типах.

Что такое ордер на Форекс

Ордером на рынке называют приказ (как дословно и переводится с французского) дилеру осуществить сделку на финансовом рынке. Данный термин используется на всех финансовых рынках, но мы будем рассматривать примеры на валютном рынке Форекс.

В сфере биржевой торговли используются также термины «сделка» и «позиция», что, в определенном контексте является синонимами. Отдав приказ (ордер), вы открываете сделку и таким образом держите позицию на рынке. Позиция состоит из нескольких сделок: если вы купили актив, то что бы закрыть позицию, вам необходимо его продать. Кроме того, если вы открываете несколько сделок на покупку на одном инструменте, то это будет считаться одной позицией. Установка отложенного ордера (о чем пойдет речь далее) не означает открытие сделки, так как, если цена не дойдет до прогнозируемой цены открытия, отложенный ордер может быть удален.

В разных торговых терминалах может быть разное отображение сделок и позиций. Так, например, торговый терминал МТ4 отображает каждую новую сделку отдельно. Торговый терминал МТ5 отображает только позиции на определенном инструменте(как на фондовом рынке). То есть в МТ5 отображается позиция на покупку/продажу, которая состоит из всех соответствующих сделок по данному инструменту.

В глобальном смысле существуют ордера форекс на покупку (Buy) и продажу (Sell). То есть, исходя из банальной логики, ордер на покупку подразумевает покупку того или иного актива (торгового инструмента), а продажа, соответственно, наоборот.

Классическая стратегия форекс торговли подразумевает, что, когда тренд идет вверх, то следует открывать ордер на покупку (Дешевле купили – дороже продали. Извечный принцип спекуляции). Когда тренд идет вниз – открывается ордер на продажу, и держим позицию на понижение. Существуют различные тактики и стратегии форекс, о которых речь пойдет в других статьях.

Итак, приступим к типам ордеров.

В общем, разделяют два типа ордера форекс: ордера по рынку и отложенные ордера.

Ордера форекс по рынку

Такая сделка подразумевает открытие в текущий момент. На трейдерском лексиконе такие ордера называют: «купить / продать с руки». Если вы решаете зайти в рынок по текущей цене, то сделка открывается моментально. В диалоговом окне терминала MetaTrader 4 вы можете выбрать все параметры будущего ордера (после открытия сделки, параметры также можно изменять).

Диалоговое окно открытия ордера

На рынке Форекс существует две цены: цена покупки (ask) и цена продажи (bid), а расстояние между ними в пунктах называется спредом. Если вы выберете ордер на покупку, то вход в рынок произойдет по цене ask, если же решите продавать, то сделка откроется по цене bid.

Ордера форекс закрываются также по соответствующей цене. Так, если мы купили актив, то закрытие сделки будет означать продажу этого актива, и, следовательно, закрытие произойдет по цене bid. С продажей всё в точности наоборот: открываем ордер по цене bid, закрываем ордер по цене ask. Данная информация крайне важна при вопросе правильного входа и выхода из рынка.

В условиях жесткой конкуренции, брокерские компании внедряют более совершенные механизмы торговли. На сегодняшний день у многих брокеров можно встретить механизм «торговля в один клик» (One-click-trading), которая позволяет совершать сделки прямо на торговом графике всего одним кликом мыши.

Отложенные ордера

Такой ордер подразумевает открытие сделки указанным объемом в будущем. Предположим, что вы хотите открыть позицию Buy при достижении цены в 1.12630 объемом в 1 лот. Вы выбираете тип ордера: «отложенный ордер», и устанавливаете все необходимые параметры. При достижении линией ask уровня 1.12630, ордер автоматически откроется. Неактивный отложенный ордер (позиция еще не открыта) можно удалить без каких-либо последствий.

Диалоговое окно установки отложенного ордера

Возможно, вы заметили выпадающий список с выбранным типом «Buy Stop».

На Форексе различают два типа отложенного ордера: «Stop» и «Limit».

- Stop-ордера (хуже текущей цены) подразумевает, что вы планируете покупать дороже, а продавать дешевле, чем текущая цена. Стоп-ордер считается стандартным отложенным ордером, так как предполагает открытие ордера по направлению движения рынка. Иными словами: если мы прогнозируем рост цены, то мы устанавливаем ордер Buy Stop, если прогноз на падение цены, то выставляем Sell Stop.

Возможно, у вас возникнет вопрос: «А зачем ждать и терять драгоценные пункты прибыли, и не открыть ордер сейчас? Ведь, всё равно же будем покупать/продавать?». Рынок не предсказуем, и отложенные ордера позволяют входить в рынок после определенного подтверждения сигнала нашего прогноза. Очень часто бывает, что выставленный отложенный ордер не срабатывает, так как цена так и не дошла до нужного уровня и развернулась в противоположном направлении.

- Limit-ордера (лучше текущей цены) подразумевает, что вы собираетесь покупать дешевле, а продавать дороже актуальной цены на рынке. Звучит логично, не так ли? Для лучшего понимания механизма работы Лимит-ордера рассмотрим пример с графиком.

На графике мы видим установленный Buy Limit ордер на отметке 1.12750 с прогнозом на рост цены дальше. При достижении графика цены ask до этой отметки сработает автоматически ордер на покупку. Как правило, такие отложенные ордера выставляются с целью получить прибыль при коррекционном движении, либо ожидаемом развороте тренда.

Но стоит помнить, что Лимит-ордера являются достаточно рискованными, и всегда нужно помнить про стоп лосс и тейк профит. Рынок может быть непредсказуемым, и нет никакой гарантии, что пройдя уровень отложенного ордера (тем самым открыв позицию) цена не пойдет дальше, в противоположном от вашего прогноза направлении. Для того, что бы эффективно использовать Limit-ордера, форекс трейдеру следует изучить немало материала по техническому анализу рынков.

Закрывающие ордера

Итак, выставлять ордера мы научились. Теперь стоит поговорить об ордерах, которые закрывают позиции.

Закрыть открытую сделку можно в любой момент «с руки», просто закрыв активный ордер в терминале. Также в ручном режиме вы можете закрыть позицию как полностью, так и частично. Но, существует два типа закрывающих ордеров: тейк профит (Take Profit)и стоп лосс (Stop Loss).

Take Profit

дословно переводится с английского как «взять прибыль», и своим названием полностью описывает суть. Тейк профит устанавливается всегда «лучше текущей цены», и прикрепляется к уже существующему ордеру (открытому или отложенному). Тейк профит устанавливается как к Buy-ордеру, так и к Sell-ордеру.

Работает такой ордер следующим образом: при открытой позиции Buy вы прогнозируете, что цена вырастет на 10 пунктов вверх, где вы и планируете зафиксировать прибыль. При достижении цены bid, тейк профит сработает, автоматически закрыв вашу позицию с прибылью в 10 пунктов. Ордер тейк профит в терминале МТ4 можно закрыть только полным объемом позиции (частичное закрытие доступно только в ручном режиме), в отличии от фондового рынка или терминала МТ5, где есть возможность закрывать позицию по тейк профит частично.

Stop Loss

дословно переводится с английского, как «остановить потери», что также отлично отображает его предназначение. Стоп лосс ставится «хуже текущей цены», и выступает в роли страховки депозита, на случай, если цена пойдет не в прогнозируемом нами направлении. Большинство торговых стратегий подразумевает обязательное выставления ордера стоп лосс для всех позиций. Дело в том, что торгуя без ордера стоп лосс, вы значительно повышаете риски получить значительные убытки и даже слить весь депозит. Бывают ситуации на рынке, когда в один момент рынок обваливается на десятки и даже сотни пунктов. При таком развитии событий, убытки могут быть катастрофическими, если не был установлен ордер стоп лосс. На видео ниже, вы можете наблюдать наглядный пример такой неблагоприятной ситуации.

Так что помните, торговля без стоп лосс чревата финансовыми потерями. Выбирая торговую стратегию, которая не предполагает выставления стоп лосс, будьте крайне аккуратны и внимательны, так как торговать такой стратегией не рекомендуется новичкам на финансовых рынках.

Трейлинг стоп

Существует также механизм трейлинг стоп, который доступен в торговом терминале. Установленный на открытую сделку трейлинг стоп позволяет автоматически переносить стоп лосс при увеличении количества пунктов прибыли. Принцип действия трейлинг стоп заключается в следующем: при прохождении цены установленного количества пунктов в направлении предполагаемого тейк профита, трейлинг стоп переносит уровень стоп лосс сначала в безубыток, а затем по ходу движения цены далее. Таким образом, стоп лосс начинает выполнять функции тейк профита, так как при положении «лучше цены открытия» цена закрытая по стоп лосс фиксирует прибыль, а не убытки.

Что бы окончательно не запутаться и понять, что к чему, опишем пример.

Открытый ордер Buy сработал, и цена пошла в нужном для нас направлении. Трейлинг стоп был установлен в размере 15 пипсов. При прохождении цены выше bid на 15 пипсов вверх, трейлинг стоп перенес стоп лосс в безубыток, и модифицировался на установленное расстояние далее. При коррекции цены, цена опустилась на 15 пипсов, и ордер был автоматически закрыт с прибылью.

Ордер OCO

Ордера на фондовой бирже несколько отличаются, но основной принцип остается тем же. Более подробно фондовые ордера мы рассмотрим в будущих статьях, а сейчас остановимся только на одном – OCO.

OCO расшифровывается, как: One Cancels Other, что переводится как «один закрывает/отменяет другой». Это два отложенных ордера: лимит и стоп, которые имеют взаимозаменяемое предназначение. В случае открытия одного из них, второй автоматически удаляется. Этот ордер очень удобен для многих торговых систем, но, к сожалению, на рынке форекс такой тип счета практически не встречается. Но, к счастью, можно написать такой ордер в виде качественного скрипта, которые будет выполнять функции OCO, и использовать его в вашем терминале. Заказать надежный скрипт вы можете в разделе «Автоматизация трейдинга».

Мы рассмотрели все типы ордеров доступные на валютном рынке Форекс. Что бы успешно их применять, советуем вам изучить обучающие книги и статьи на нашем сайте, а также наработать практические навыки на демо-счете понравившегося вам брокера из нашего рейтинга брокеров.

Типы отложенных ордеров на Форекс

Многие начинающие трейдеры даже не знают о таких замечательных инструментах торговли, как отложенные ордера. А профессиональные трейдеры, напротив, активно используют отложенные ордера в своих торговых стратегиях. Что же такое отложенный ордер и для чего нужны отложенные ордера на Форекс? Давайте по порядку.

Вообще ордер это не что иное, как приказ брокеру совершить то или иное действие (открыть или закрыть позицию). С ордерами немедленного исполнения BUY (покупка) и SELL (продажа), наверняка знаком каждый, кто хоть единожды пытался торговать на Форекс.

Ордера, исполнение которых предполагается немедленно по текущей рыночной цене, принято называть рыночными.

Отдавая брокеру приказ BUY , трейдер совершает покупку в настоящий момент времени, в указанном объёме и по текущей цене. Отдавая приказ SELL , трейдер совершает продажу в указанном объёме и по текущей цене.

Однако, часто бывают такие периоды, когда ситуация на рынке достаточно неопределенная. Поэтому в текущий момент трейдер не может однозначно определить открывать ему позицию или нет. Для того чтобы судить о целесообразности открытия позиции, необходимо дождаться пока движение цены подтвердит или опровергнет гипотезу трейдера. Можно конечно сидеть у монитора и ждать, а можно установить отложенный ордер и пойти попить чайку.

На рынке Форекс существует четыре вида отложенных ордеров (два отложенных ордера на покупку и два – на продажу). Все они устанавливаются по цене, отличающейся от текущей, и срабатывают при достижении ценой заданного уровня.

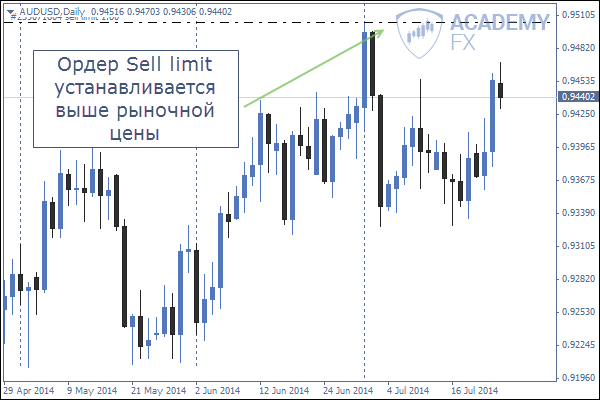

Ордера на продажу SELL STOP и SELL LIMIT устанавливаются в том случае, когда трейдер хочет открыть короткую позицию по заданной цене. Ордер SELL STOP устанавливается ниже уровня текущей цены (если трейдер предполагает, что достигнув заданного уровня, цена и дальше будет снижаться), а SELL LIMIT устанавливается выше уровня текущей цены (если трейдер предполагает, что достигнув заданного уровня, цена начнет снижаться).

Ордера на покупку BUY STOP и BUY LIMIT устанавливаются в том случае, когда трейдер хочет открыть длинную позицию по заданной цене. Ордер BUY LIMIT устанавливается ниже уровня текущей цены (если трейдер предполагает, что достигнув заданного уровня, цена начнет подниматься), а BUY STOP устанавливается выше уровня текущей цены (если трейдер предполагает, что достигнув заданного уровня, цена и дальше будет расти).

Таким образом, использование отложенных ордеров может существенно сэкономить время и силы трейдера. Все рассмотренные ордера поддерживаются популярными для торговли на Форекс торговыми терминалами Meta Trader 4 и Meta Trader5.

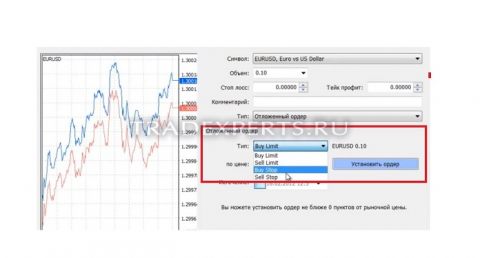

Установка отложенного ордера в МТ4

Давайте, для примера, рассмотрим как устанавливаются отложенные ордера в популярном у Форекс-трейдеров торговом терминале МТ4.

После запуска торгового терминала, кликните правой кнопкой мышки по графику той валютной пары, на которую вы желаете установить отложенный ордер. В выпадающих меню последовательно выберите пункты «Торговля» – «Новый ордер».

В появившемся окне открытия ордера, найдите строку «Тип», кликните по ней и выберите пункт «Отложенный ордер».

Теперь окно открытия ордера несколько преобразится, и перед вами появятся настройки отложенных ордеров. Первое, что нужно сделать в этих настройках, это выбрать тип того отложенного ордера который вы планируете установить.

После этого нужно ввести ту цену, при которой должно произойти срабатывание ордера. А также, при необходимости, вы можете установить тот лимит времени, в течение которого установленный ордер будет актуален. Для этого поставьте флажок в графе «Истечение» и выберите нужную дату. Теперь, если до указанной вами даты цена не дойдёт до установленной вами цены, то отложенный ордер, так и не исполнившись, попросту будет удалён.

Теперь остаётся только нажать на кнопку установить ордер, и если все указанные вами параметры будут корректными, то в окне торговля появится новый ордер отложенного типа.

Не забывайте также задать размер позиции и уровни Take Profit и Stop Loss в первоначально выпавшем окне открытия ордера.

Понравилась статья? Сохраните ссылку на неё у себя в соцсетях:

Что такое отложенный ордер форекс

Рейтинг брокеров форекс

Фундаментальный анализ это

Доверительное управление на Forex

Открытие торгового счета Форекс

Советники Forex на заказ

Отложенные ордера на Форекс — необходимый инструмент для добычи прибыли. Главное преимущество в гарантии открытия сделки вне зависимости от присутствия трейдера у терминала. Инструмент полезен для чайников и опытных игроков.

Отложенные ордера на Форекс для чайников

Начинающие спекулянты путают понятия:

- Рыночный ордер. Позиция, открываемая брокером в соответствие с текущей рыночной конъюнктурой. Сколько актив стоит в данный момент, за такую сумму он и покупается.

- Отложенный ордер. Позиция, открываемая брокером в момент достижения активом цены, которая указывается спекулянтом.

Фактически, этой информации достаточно чтобы знать что такое«отложка». В остальном ничем не отличается от любого рыночного ордера, который выставляется трейдером. Здесь точно также указывается тейк профит и стоп лосс.

Устанавливается точно также как и неотложенный вариант. Обратите внимание на вкладку «Тип». Здесь присутствует возможность указать отложенный будет ордер или обычный.

Дополнительные особенности

Начинающие трейдеры опасаются. Установив отложку можно потерять возможность внесения изменений. Это известное заблуждение. Во вкладке «Торговля» присутствуют все открытые ордера, значения которых можно и нужно менять в рамках дозволенного.

Все отложенные ордера делятся на категории:

- BuyStop.

- SellStop.

- BuyLimit.

- SellLimit.

Соответственно, вариант типа Limit зеркально противоположны. Сделки всегда проходят по лучшей цене в сравнении с той, которая была на момент открытия отложки. В предложенном списке первые два типа относятся к ордерам типа Stop, остальные — Limit.

Пример

Случается, что торгуемая валютная парата находится во флете. Грамотный трейдер прогнозирует пробитие нижней границы, при этом тенденция не остановится, а продолжится.

Понятно, что спекулянт не может и не хочет постоянно сидеть у монитора. Вместо этого можно заняться своими делами, доверив брокеру открытие позиции.

- Продажа. Следовательно, надо указать ордер Sell.

- Смотрим на текущую стоимость, а потом прогнозируемую цену падения. У нас получается, что цена будет хуже. Именно в это время задумка должна полностью сработать. Поэтому получается нужен ордер Stop.

- Получаем решение, которое надо открыть. Спекулянт заходит во вкладку, открывает ордер и указывает цену.

В отличие от обычного рыночного ордера допускается выставлять стоп и тейк позже. Рыночная конъюнктура меняется. Трейдер может захотеть поменять ранее выставленные показатели.

Получается, что вне зависимости от того, находится ли трейдер около монитора или нет, ордер все равно срабатывает и игрок получает доход.

Меры предосторожности

Начинающим трейдерам не рекомендуется злоупотреблять инструментом. Его эффективность в конечном итоге зависит от прогностической способности спекулянта. Она тренируется и развивается.

Но до тех пор, пока еще не отточена в стихии Форекс рекомендуется использовать отложку только при абсолютной уверенности. Научиться торговать можно только находясь непосредственно у монитора и наблюдая за тем, как развивается тренд, если таковой присутствует или флет.

Дополнительная информация

Начинающие игроки игнорируют отложенные ордера из-за неоправданной самоуверенности. Раз существует прогноз пробития границы, можно войти в сделку немедленно и заработать больше денег.

Стратегия была бы максимально эффективной при условии стопроцентного попадания во всех случаях в динамику рынка. К сожалению, такого не бывает. Например, цена может отскочить и не пробить границу вовсе.

Если это случилось, но был открыт отложенный ордер, позиция не срабатывает. Трейдер не теряет актив. Если спекулянт предпочел рискнуть и открыть позицию, он потерял деньги.

Помните о спрэде. Брокер открывает сделку с учетом спрэда. Если показатель фиксированный, спекулянт итак учитывает фактор. Плавающий спрэд надо дополнительно рассчитывать и учитывать при открытии позиции. Ошибка чаще всего совершается новичками на рынке Форекс. Опытные игроки учитывают показатель.

Стратегии

Используйте торговые стратегии с отложенными ордерами. Некоторые спекулянты предпочитают специально уходить от экрана компьютера чтобы снизить эмоциональную напряженность и обеспечить спокойную торговлю на рынке.

Другие парируют: лучше наблюдать за происходящим чтобы на практике понять как работает отложка и корректировать методы торговлю.

Конкретную стратегию трейдер определяет для себя самостоятельно ориентируясь на собственные предпочтения. Экспериментируйте и пробуйте новое.

Виды ордеров Форекс

Вы знаете, что такое торговый ордер Форекс? А какие их виды бывают? Давайте разбиремся вместе со школой Форекс . Так, ордер – это своего рода приказ брокеру : продать валюту или купить.

При помощи ордеров, вы будете входить в рынок, фиксировать прибыль, контролировать возможные убытки и торговать по своей стратегии.

С понятием “ордер”, разобрались, теперь давайте изучим виды ордеров Форекс, а так же узнаем, в каких ситуациях и какой вид применять уместнее.

Виды ордеров на рынке Форекс

Рыночный ордер

Данный ордер Форекс используют нечасто, так как он открывает торговую позицию молниеносно. Его используют тогда, когда желают купить или же продать актив в данный момент и по текущей цене. Для приказа на действие достаточно нажать на ордер покупки или же продажи.

Данный вид ордера Форекс подходит, если на рынке ситуация спокойная. В ситуации непредсказуемой, к примеру выход новостей, цены слишком изменчивы. По такой причине такой вид используют довольно редко.

Отложенный ордер

Само название “отложенный ордер” говорит о том, что это приказ на будущее, но по указанной стоимости. Этот вид используют, чтобы открыть торговлю в тот миг, как только уровень котировок будет достигнут ценой.

Отложенный ордер Buy Limit

Данный вид подходит в той ситуации, когда в ваших торговых планах купить актив по цене ниже, чем сейчас. Например, в данный миг, определенная валюта торгуется стоимостью 0, 8506, однако ваш план таков: купить ее только тогда, когда она станет 0, 8471. Понятно, что только тогда, когда цена достигнет 0, 8471 , брокер и произведет покупку.

Отложенный ордер Sell Limit

Здесь ситуация полностью противоположна предыдущей. К примеру, валюта продается стоимостью 101,51, а вы хотите ее продать только тогда, когда она достигнет 101,68. Разумеется, вы установите Sell Limit на том уровне, который вам нужен. В нашей ситуации это 101,68. Ордер откроется на продажу, когда цена достигнет заданного уровня.

Стоит понимать: описанные ордера Форекс – лимитные. Они могут быть исполнены с проскальзыванием в таких случаях, как прыжки цен, выход новостей или же в случае, когда цена перескакивает ваш ордер. В таких ситуациях, ордер будет открытым по самой ближней цене и она не всегда может быть вам выгодной.

Отложенный ордер Buy Stop

Данный ордер Форекс нужен, чтобы купить по нужной цене. Однако стоимость должна быть выше, чем текущая. Объясним на примере: определив уровень сопротивления 0,8982, вы уверены в том, что он будет пробит ценой. Следовательно, нужно выставить отложенный Buy Stop чуть выше данного уровня на 0,8986 и вот когда цена пробьет его, позиция откроется.

Отложенный ордер Sell Stop

Данный вид аналогичен предыдущему. Отличие в том, что его используют с целью входа на рынок, с условием, что цена достигла уровня, который ниже рыночного.

Ордер Stop Loss

Данный вид создан для сокращения ваших убытков. Особенно он важен при убыточном движении. Он сокращает риски, причем значительно. Именно благодаря этому ордеру вы можете ограничить свои убытки и защитить депозит.

Ордер Take Profit

Данный вид ордера Форекс фиксирует вашу прибыль, как только она достигает определенного уровня, который вы спрогнозировали. Ордер закрывает позиции с прибылью и управляет позициями.

Ордер trailing stop

Этот вид ордера схож с ордером Stop Loss, вот только он более эффективный. Его устаналивают на заданном расстоянии от определенной цены. В тот момент, когда цена направляется к позиции, которая увеличит ваш доход, то ордер trailing stop автоматически меняет значение stop loss и движется за ценой по указанному вами расстоянию. Если ситуация противположна и прибыль уменьшается, то данный ордер не сдвигается с места и прибыль фиксируется автоматически. То есть, данный ордер ограничиват минимум, но рамок максимума не создает.

Каждый ордер нужно знать когда использовать. Будьте в курсе изменений на рынке и разбирайтесь в ситуациях происходящих на нем. Это поможет вам сделать правильный выбор ордера и вы избежите потери, а так же еще более эффективно используете свою стратегию Форекс.

Все самое лучшее от Академии

только нашим подписчикам

Виды ордеров и их особенности

Что такое ордер Форекс

Ордер на рынке Форекс— это приказ (заявка) брокеру, совершить покупку или продажу заданного актива. Раньше, когда ещё интернет не был так развит, заявки на покупку и продажу принимались по телефону. Сейчас эта процедура автоматизирована и практически производится мгновенно. Трейдеру для открытия сделки, достаточно нажать кнопку и запустить процесс. Терминал быстро проверит ордер и если все параметры правильные, отправит его на исполнение в торговый сервер.

Для того чтоб брокер принял ордер, в нем обязательно следует указать, что покупаем или продаём (инструмент для торговли), сколько (объем сделки) и по какой цене.

Есть еще несколько дополнительные параметры, но их мы рассмотрим позже.

После того как ордер будет исполнен, возникает сделка, то есть вы успешно купили или продали актив. При отправке рыночного ордера, сделка заключается сразу же, в момент его получения торговым сервером. Если же ордер отложенный, то сделка заключается не сразу. Брокер откроет сделку только когда рыночная цена актива достигнет цены, указанной в ордере.

Открывая сделки, трейдер формирует торговый объем — позицию. Позиция может быть как на покупку, так и на продажу. Позицию на покупку трейдеры называют длинной позицией (long), а на продажу короткой (short). На бирже и терминале МТ5 (счета с неттинговым учетом позиций), в рынке может быть только одна позиция и каждая последующая сделка просто наращивает уже имеющуюся. То есть совершая сделки только в одну сторону наращивается одна позиция. К примеру, если совершили две последовательные сделки на покупку по 2 лота, то это будет одна позиция на покупку, объемом в 4 лота (2 сделки * 2 лота). Далее совершили сделку на продажу, объемом в 6 лотов, — и уже позиция на покупку в 4 лота, станет позицией на продажу, объемом в 2 лотов (4 лота – 6 лотов).

В терминале МТ4 и МТ5 (hedge счета) иное представление позиции. При учете, позиции не суммируются, и любая сделка рассматривается как отдельная позиция. То есть, одновременно в рынке могут быть несколько позиций, в том числе и противоположные. Такой подход к учету позиций очень удобен, и позволяет организовать различные системы с усреднением и локированием позиций.

Рыночные ордера Buy и Sell

Рыночные ордер — это приказ брокеру о немедленном исполнении заявки. Брокер произведет покупку или продажу актива по рыночной цене, в момент его получения. Рыночные ордера бывают двух типов:

- Buy – покупка финансового инструмента по рыночной цене (по Ask) в момент получения заявки.

- Sell – продажа финансового инструмента по рыночной цене (по Bid) в момент получения заявки.

Эти ордера должны исполняться немедленно, но есть один нюанс, который может сказаться на скорость исполнения, – это режимы исполнения. В терминале МТ4/5 их четыре типа:

- Немедленное исполнение — отправляя ордер в торговый сервер, терминал подставляет свою последнюю рыночную цену. Если сервер примет эту цену, то ордер исполнится. Если к моменту получения ордера сервером, цена изменилась и стала не актуальной, то произойдет так называемый Requote (перекотирование). Сервер не примет этот ордер и вернет обновленную цену, по которому может исполнить данный ордер.

- Исполнение по запросу — этот вариант запроса уже будет производиться по цене, предварительно полученном у торгового сервера (брокера). Перед отправкой ордера брокеру, терминал запрашивает цену исполнения. После получения его от брокера, трейдер подтверждает, либо отклоняет заявку.

- Исполнение по рынку — этот режим считается самым быстрым. В этом режиме никаких манипуляций со ценами терминал не производит. Ордер отправляется к брокеру без заявленной цены. Брокер получив этот приказ открывает сделку по рыночной цене, установленной на момент исполнения ордера. Такой ордер подразумевает что трейдер досрочно соглашается с ценой, по которой он будет исполнен. Этот режим гарантирует исполнения заявки. Но если рынок быстрый, то цена исполнения может сильно отличаться от ожидаемого.

- Биржевое исполнение (только для МТ5) — В данном режиме торговые операции выводятся на внешнюю торговую систему (биржу).

В основном режим исполнения зависит от типа счета, и на какой счет, какой тип режима применить решает сам брокер.

Отложенные ордера Buy Stop и Sell Stop

Stop ордера отдают команду брокеру купить или продать актив после его установки, если рыночная цена заденет цену, установленную в ордере. Цена исполнения у стопового ордера, всегда хуже чем цена в момент его установки. Выставляя стоп ордера планируется покупать дороже, продавать дешевле. Эти ордера применяется в основном при ожидании на дальнейшее движения цены, после пробоя заданного уровня.

- Buy Stop – приказ купить актив в будущем, если цена Ask коснется цены установленного в параметре ордера. При установке Buy Stop, его цена будет всегда больше, чем рыночная.

- Sell Stop – приказ продать актив в будущем, если цена Bid коснется цены установленного в параметре ордера. При установке Sell Stop, его цена будет всегда меньше, чем рыночная.

Отложенные ордера имеют дополнительный, необязательный параметр, — срок истечения отложенного ордера. Данный параметр заполняется если отложенный ордер устанавливается на определенное время. И если за это время ордер не сработает, то брокер его удалит.

Отложенные ордера Buy Limit и Sell Limit

Лимит ордера, так же как и стоповые, отдают команду брокеру купить или продать после его установки, если рыночная цена заденет цену ордера. Но в отличие от стопового ордера, цена лимитного всегда лучше чем цена в момент его установки. Выставляя лимит ордера планируется покупать дешевле и продавать дороже. Этот тип ордера устанавливают в ожидании на обратное движения цены, после отбития от определенного уровня.

- Buy Limit – купить актив в будущем при равенстве цены Ask и цены установленном в параметре ордера. При установке Buy Limit, его цена будет всегда меньше чем рыночная.

- Sell Limit – продать актив в будущем при равенстве цены Bid и цены установленном в параметре ордера. При установке Sell Limit, его цена будет всегда больше чем рыночная.

Здесь так же можно задать срок истечения отложки.

Закрывающие ордера Stop Loss и Take Profit

Выше мы рассмотрели открывающие ордера. Закрытие позиций, так же как и открытие, происходит при помощи ордеров. Закрывают позицию или часть позиции встречной операции, выполненным с помощью рыночного ордера. Закрыть позицию полностью или частично, можно в любое время в «ручную», нажав соответствующую кнопку в терминале. Или можно использовать ордера тейк профита и стоп лосса, по своей сути напоминающие отложенные ордера.

Стоп лосс (Stop Loss) в переводе с английского означает «остановить потери», и уже по названию понятно для чего он предназначен. Стоп лосс — это ордер, и предназначен он для автоматического закрытия убыточной позиции, по цене, установленном трейдером. Стоп лосс защищает счет от чрезмерных потерь и является обязательным для большинства стратегий. Тейк профит так же является ордером, но в отличие от Stop Loss, нужен для фиксации прибыли (Take Profit с англ. «взять прибыль»).

Stop Loss и Take Profit могут существовать только с позицией или отложенным ордером. И это понятно, ведь их предназначение закрывать позицию. Их можно установить к открываемому ордера, либо на уже имеющуюся позицию. При необходимости, в дальнейшем, их уровни можно менять в любое время. Прикрепляя Stop Loss и Take Profit к ордеру или позиции, трейдер задает только цены, при которых закроется позиция. Объем не указывается, при срабатывании они закроют всю позицию целиком.

Для Buy позиций (ордеров), стоп лосс устанавливают ниже рыночной цены, тейк профит выше. Для Sell — наоборот, стоп лосс выше, а тейк профит ниже рыночной цены. Стоп лосс и тейк профит, установленные к отложенным ордерам, на саму отложку не влияют (отложенные ордера не закрывают). При исполнении отложенного ордера его стоп лосс и тейк профит передаются к открытой позиции.

Закрывающий ордер Trailing Stop

По сути это тот же стоп лосс, но динамический. При трейлинг стопе, стоп лосс позиции двигается за ценой, с заданным трейдером дистанцией. При этом движется производиться только в сторону прибыли. При обратном движения цены и касании стопа, позиция закрывается с меньшими потерями, либо вообще, закрывается с прибылью. Такой подход эффективней простого стоп лосса, и с успехом применяется в некоторых стратегиях. Но надо учитывать что перемещение стоп лосса осуществляет клиентский терминал, и если терминал отключить, то позиция останется без трейлинг стопа.

Заключение

Рассмотренное многообразие ордеров позволяют более гибко подходить к трейдингу. Чтоб избежать ненужных проскальзываний и своевременно открывать сделки, используйте в своей стратегии подходящие ордера. Если вы скальпер, то выбор будет за рыночными ордерами. Если стратегия содержит входы по пробитию или отбитию от уровней, то применяйте отложенные. Так же не забывайте о стоп лоссах, он убережет ваш депозит от чрезмерных потерь.

Источник http://avtoforex.ru/strategii/325-bezopasnyy-vhod-v-sdelku-foreks.html

Источник http://webmastermaksim.ru/sovetniki-foreks/sovetnik-cowboy.html

Источник http://xn--80apfbbighbel2n.xn--p1ai/foreks/vidy-otlozhennyh-orderov-na-foreks

Источник