Квартира в лизинг: риск или альтернатива ипотеке?

Содержание статьи

Квартира в лизинг: риск или альтернатива ипотеке?

Чтобы приобрести квартиру, россияне, как правило, оформляют ипотечный кредит в банке. Сегодня физическим лицам доступна альтернатива традиционной ипотеке — приобретение квартиры в лизинг. В этой статье мы подробно рассмотрим все нюансы такого рода сделок.

Квартира в лизинг: что это?

Это аренда недвижимости на длительный срок с правом последующего выкупа. В России данная финансовая услуга доступна для владельцев компаний и физлиц. Оформить в лизинг можно квартиру, жилой дом, многоэтажный коттедж, здания для коммерческой и промышленной деятельности.

В отличие от ипотеки процедура оформления недвижимости намного проще и удобнее. При ипотечном кредитовании квартира приобретается банком, а при лизинге — лизинговой компанией (лизингодателем). Лизинговая компания проводит правовую проверку объекта недвижимости и анализ платежеспособности лизингополучателя, выкупает объект у собственника и передает его в аренду лизингополучателю на срок, определенный договором лизинга. После окончания срока лизинга лизингополучатель вправе выкупить квартиру по остаточной цене (условия оговариваются в договоре).

Лизинг жилья: как это работает на практике?

- Клиент выбирает квартиру — на вторичном рынке или первичку.

- Обращается к лизингодателю, который выкупает недвижимость у собственника и передает ее на условиях долгосрочной аренды.

- Ежемесячно клиент перечисляет лизинговой компании оговоренный в договоре платеж. При этом собственником жилья является лизингодатель, но лизингополучатель может проживать в квартире, прописать там членов своей семьи, делать капитальный ремонт.

Если кредитная история подпорчена, классическая ипотека в банке будет скорее всего недоступна. То же самое касается заемщиков с небольшим доходом — в ипотечном кредитовании откажут с большой вероятностью.

Для этих категорий граждан лизинг квартиры — порой единственный способ приобрести жилье. Российские лизинговые компании, в отличие от банков, предлагают более лояльные условия долгосрочной аренды. При этом они не рискуют своим имуществом, так как недвижимость является их собственностью, и в случае просрочки ежемесячных платежей, недобросовестный лизингополучатель выселяется, а имущество возвращается обратно владельцу, то есть лизингодателю.

Ипотека или лизинг: в чем разница?

Ипотечное кредитование может не устроить покупателей недвижимости из-за роста минимального аванса. Некоторые вообще зарабатывают в валюте и не хотят раскрывать свое место работы. И оптимальным решением в этих случаях станет услуга лизинга квартиры.

Схема ипотечного кредитования предполагает, что квартира с минуты подписания сделки купли-продажи является собственностью клиента. Но банк «вешает» на недвижимость обременение в виде залога и тем самым держит ее в залоге до тех пор, пока кредит не будет полностью погашен. Такую квартиру нельзя продать или подарить.

При условии оформления жилищного лизинга квартира остается собственностью лизинговой компании до последнего выкупного платежа. Если клиент-лизингополучатель не сможет выплачивать регулярные ежемесячные платежи, договор разрывается, и он выселяется из арендуемого жилья.

Еще одна кабала или верный способ решения квартирного вопроса? Как покупают жилье в лизинг

В апреле этого года в Беларуси анонсировали обновленный механизм приобретения жилья в лизинг. Это альтернатива кредиту — вариант, при котором человек арендует квартиру с дальнейшим ее выкупом. На каких условиях сегодня заключаются договоры, сколько приходится платить по счетам и существует ли риск остаться без денег и без дома? Подробности — в материале Onliner.by.

Возможность купить жилье в лизинг появилась в Беларуси больше трех лет назад — в сентябре 2014-го. Желающих испробовать на себе новый финансовый инструмент было не много: хромала правовая база. Нюансы, препятствовавшие продвижению лизинга в массы, были учтены в указе №109 от 6 апреля 2017 года, который вступил в силу в октябре. Как отмечалось в официальном комментарии, документ «направлен на активизацию рынка жилой недвижимости и повышение доступности жилья для граждан».

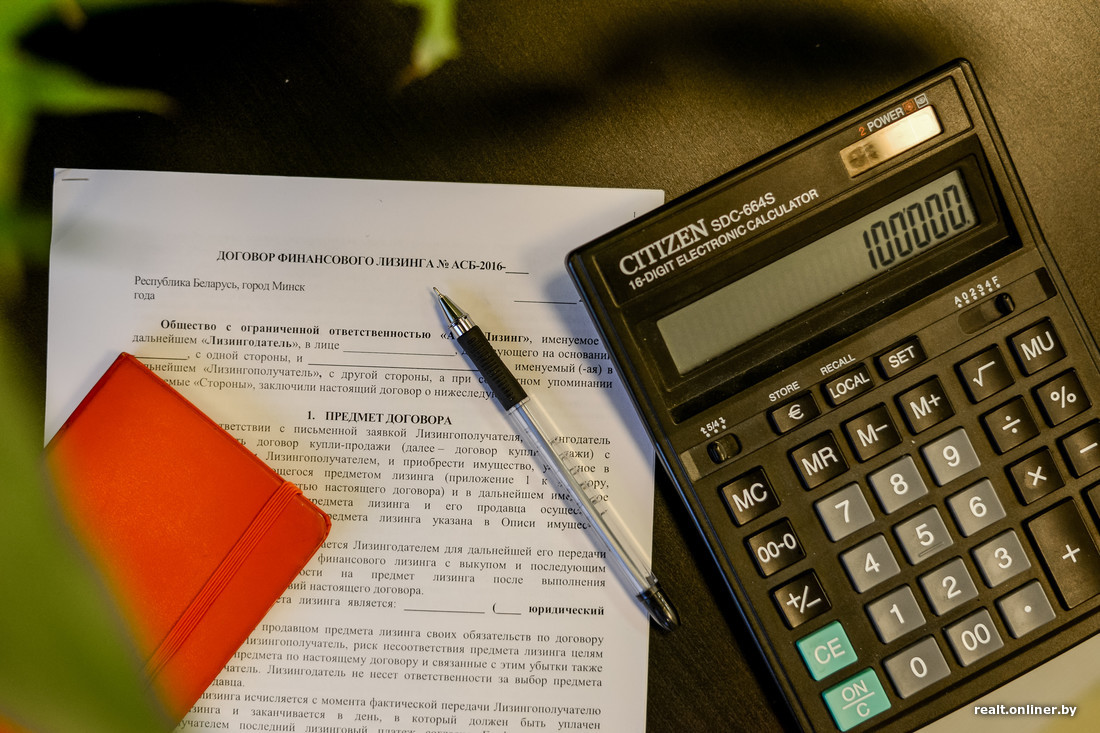

Судя по реакции на форумах, к первым публикациям по этой теме многие отнеслись с недоверием: мол, очередная кабала. В самом ли деле? Как складывается ситуация в условиях действующего указа? Каковы проценты, суммы, гарантии? Ответы на вопросы Onliner.by предоставили специалисты «АСБ Лизинг» — на сегодня это единственная в Беларуси компания, занимающаяся лизингом жилья.

В чем отличие лизинга от кредита?

И там, и там есть основной долг, проценты, поручители. Основная разница в том, что купленная в кредит квартира сразу становится вашей (пусть и находится в залоге у банка). Квартира, купленная по договору лизинга, остается собственностью лизинговой компании до момента, пока вы не рассчитаетесь с ней до копейки.

Схема такая: лизинговая компания приобретает нужную квартиру у продавца (застройщика) и передает ее своему клиенту (лизингополучателю) на условиях финансовой аренды. Тот каждый месяц платит определенную сумму — и спокойно живет, осознавая, что постепенно выкупает свое жилье, а не отдает деньги чужому дяде, как за съемную квартиру. Фактически лизинг — это аренда с правом выкупа.

Лизинг, как и кредит, также не обходится без поручительства. Каким бы ни был заработок, а хотя бы одного платежеспособного поручителя привести с собой попросят (но не 5—6 человек). Потребности в дополнительном обеспечении у лизингодателя не такие жесткие, как у банков: все-таки до окончательного расчета квартира принадлежит компании.

Ставка ниже, чем по кредитам?

Лизингом жилья в стране пока занимается только ООО «АСБ Лизинг» (дочернее предприятие ОАО «АСБ Беларусбанк»). Порядок расчетов у компании такой: первые два года процентная ставка равна ставке рефинансирования Нацбанка (сегодня — 11% годовых), начиная с третьего года — ставке рефинансирования плюс 2 процентных пункта, то есть 13% годовых. Это базовая программа.

В партнерстве с застройщиками «АСБ Лизинг» может предложить более привлекательные условия. Например, для готовых квартир в новостройках «Тапаса» действует ставка от 5,9% годовых, для новостроек Dana Holdings — от 5% годовых. Правда, такие льготные проценты фиксируются всего лишь на один год. Начиная с 13-го месяца возвращаемся к базовым условиям — 13% годовых.

А не проще ли взять обычный коммерческий кредит? Разница на самом деле не так уж велика. Например, тот же «Беларусбанк» сегодня предлагает кредит на жилье по ставке 11% в течение первых двух лет, а начиная с третьего года — по ставке 14% годовых. Аналогичные условия у «Белагропромбанка». У «Приорбанка» первый год ставка будет 10%, потом — 14%. В «БПС-Сбербанке» — 16,3 и 16,8%.

Цена квартиры зафиксирована, процентная ставка — нет

Цена квартиры, зафиксированная в договоре в белорусских рублях, останется неизменной. Это значит, что, как бы ни менялась рыночная ситуация, лизингодатель не имеет права требовать каких-либо доплат. Но и снижать цену ни за что не будет. Подорожает со временем жилье или обесценится, стороны обязаны признавать лишь сумму, скрепленную печатями и подписями в договоре.

А вот размер выплат по процентам, привязанный к ставке рефинансирования, измениться может. Последние два года ставка рефинансирования демонстрирует приятную для всех заемщиков тенденцию к снижению. Вместе с тем есть и риски: договор лизинга заключается на 10—15, а порой и на 20 лет. И за это время в экономике страны может произойти все что угодно.

Можно ли купить жилье на «вторичке»?

Указ №109 такую возможность не исключает. Однако «АСБ Лизинг» сегодня сотрудничает только с застройщиками, выкупая у них квартиры со всеми правоустанавливающими документами. Таким образом компания страхует себя и клиентов от недобросовестных продавцов.

Если в кредит можно взять жилье на этапе строительства, когда квадратный метр стоит дешевле, то в лизинг — только готовое жилье. Схема проста: человек выбирает понравившуюся квартиру, а подготовкой всех документов и договора сотрудники лизинговой компании займутся самостоятельно. Специалисты также берут на себя сопровождение процедуры по госрегистрации сделки, страхование жилого помещения и так далее.

Кроме квартир в многоэтажках, в лизинг можно купить и индивидуальные одноквартирные дома от застройщиков. В таком случае до погашения платежей в собственности лизингодателя будет находиться дом, а участок за ним будет закреплен на праве аренды.

Минимальный срок — 1 год, авансовый платеж — от 20 до 40%

Договор лизинга можно заключить на срок до 20 лет, внеся авансовый платеж в размере от 20 до 40% от общей стоимости квартиры. В зависимости от срока, общей стоимости и аванса рассчитывается график платежей. Платить сразу больше 40% нельзя. Впрочем, никто не запрещает лизингополучателю расплатиться раньше указанного в договоре срока — никаких штрафных санкций за это не последует. Единственное важное условие — погасить долг и переоформить право собственности можно не ранее чем через год после подписания договора.

Сколько переплатим в итоге?

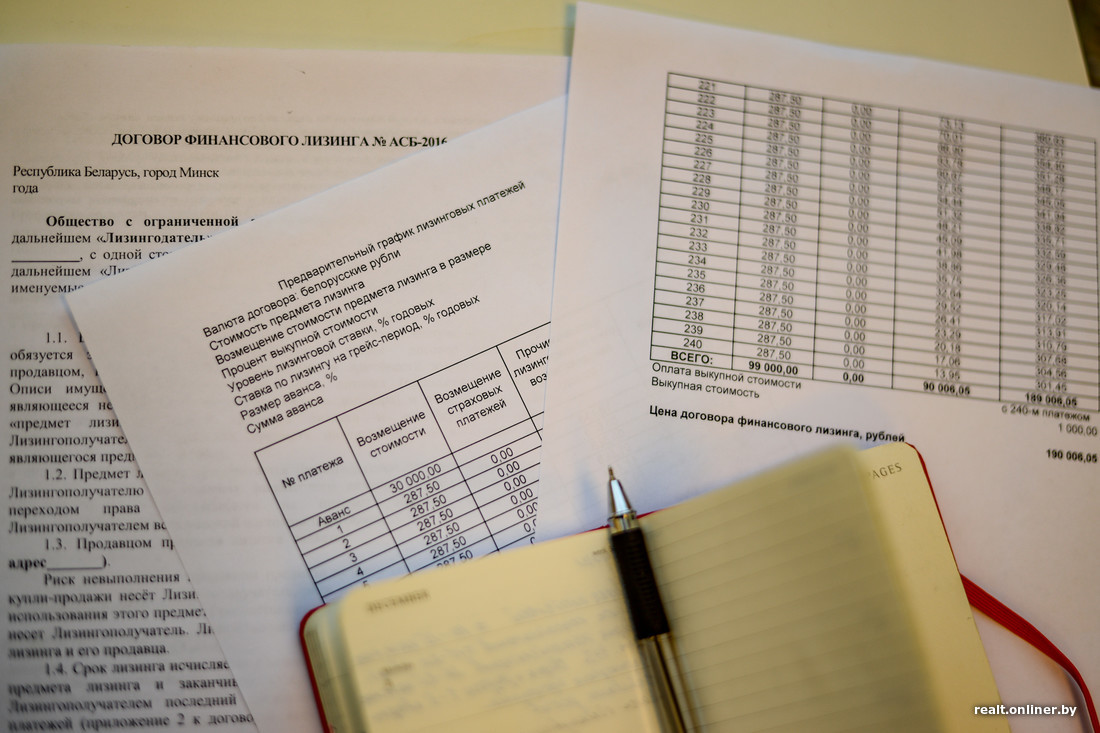

Допустим, готовая квартира от застройщика стоит 100 тыс. рублей. Авансовый платеж — 30% (то есть 30 тыс. рублей), а срок договора — 20 лет. Сколько придется отдавать каждый месяц и какой окажется переплата по факту окончательного расчета? По нашей просьбе специалисты «АСБ Лизинг» составили предварительный график платежей. Что вышло? Первый платеж — 929 рублей, куда входят фиксированная сумма выплат по основному долгу (287,5 рубля) и проценты (641,67 рубля). К концу второго года ежемесячные выплаты снижаются до 868,55 рубля, а за 25-й месяц, когда ставка повышается с 11 до 13% годовых, надо отдать уже 971,97 рубля. Далее идет плавное снижение. По истечении 20 лет лизингополучатель выплатит в общей сложности 189 тыс. рублей. Таким образом, переплата составит 89 тыс., если долг не будет уплачен раньше указанного в договоре срока.

Не забудем: если ставка рефинансирования качнется в ту или иную сторону, изменятся и суммы выплат по процентам.

Если заключить договор не на 20, а на 10 лет с авансом 30%, то выплаты стартуют с 1217 рублей, а общая стоимость квартиры составит почти 144 тыс. рублей. Переплата — 44 тыс.

Еще один важный момент: в договоре сумма фиксируется в белорусских рублях, привязка к курсу доллара не практикуется.

Какой должна быть зарплата?

Ежемесячные выплаты, как правило, не должны «съедать» больше половины зарплаты. Так что если квартира стоит 100 тыс. рублей, а первые платежи превышают 900 рублей, как в приведенном выше примере, то зарплата должна быть не ниже 1800 рублей. Не хватает? В совокупный доход можно включить доходы родственников и поручителя.

По соглашению сторон ежемесячные выплаты могут составлять и до 70% зарплаты. Каждый случай рассматривается индивидуально, изучаются кредитная история, финансовое состояние клиента и его семьи.

Можно ли поселить квартирантов?

Если выплаты по договору подтачивают семейный бюджет, почему бы на какое-то время не сдать лизинговое жилье квартирантам и не гасить таким образом бо́льшую часть долга? Это не запрещено. Правда, для заключения договора найма с третьими лицами потребуется согласие лизингодателя. Кстати, представители лизинговой организации раз в год будут приходить в гости и проверять, все ли в порядке с квартирой: на месте ли стены и не используется ли жилое помещение в качестве офиса или склада.

Если не платишь, квартиру отнимут, а деньги не вернут?

Черная полоса может случиться в жизни каждого. Предположим, человек теряет работу. Помочь некому. Желающих ввязываться в финансовую кабалу среди родственников и знакомых нет. Из квартиры выселят? В указе есть пункт, согласно которому если лизингополучатель дважды не исполняет свои обязательства по договору, это не является основанием для расторжения. Три раза — уже серьезное нарушение. Но спешить собирать вещи не стоит даже в таком случае. Можно попробовать договориться. Лизингодатель, например, может пересмотреть график платежей, увеличить выкупную стоимость квартиры (как правило, она составляет 1%) и тем самым уменьшить ежемесячные выплаты. Такие случаи на практике уже были.

Сгустим краски и предположим, что компромисс не удался: денег нет, с поручителя тоже взять нечего. Остается два варианта. Если к моменту расторжения договора лизингополучатель не выплатил половину стоимости жилья, квартиру, к сожалению, заберут, а внесенные деньги не вернут. Если выплачено 50% и более, квартиру тоже заберут, но человек сможет рассчитывать на приличную компенсацию.

Вначале квартиру оценят, исходя из рыночной стоимости, а затем лизингополучателю вернут разницу между рыночной стоимостью и той суммой, которую он остался должен лизинговой компании. Например: квартира покупалась за 100 тыс. рублей, из которых лизингополучатель смог погасить 55 тыс. (без учета выплат по процентам). На момент расторжения договора и оценки рыночная стоимость составила 120 тыс., а за лизингополучателем остался долг в 45 тыс. Получается, ему вернут 75 тыс. рублей. Если рыночная стоимость составляет 90 тыс., вернут 45 тыс. рублей. Выплаты по процентам (читай: арендная плата за проживание в чужой квартире) не возвращаются.

А вдруг лизингодатель — банкрот?

Такой сценарий в «АСБ Лизинг» называют невозможным: все-таки это дочерняя структура крупнейшего банка страны. Тем не менее со временем на рынке лизинга жилья могут появиться другие организации. Что насчет банкротства или ликвидации компании-лизингодателя говорит 109-й указ?

Здесь также предусмотрена защитная мера для лизингополучателя: квартира передается кредиторам или новому собственнику с обременением в виде прав лизингополучателя по владению и пользованию имуществом. При прочих равных условиях квартира отойдет другому лизингодателю, и в теории для обычного гражданина ничего не изменится: он останется в квартире на прежних условиях по действующему договору.

В Нацбанке, кстати, подчеркивают, что к заключению договоров лизинга будут допущены только финансово устойчивые компании. Уставной фонд таких организаций должен быть несколько выше, чем у обычных лизинговых компаний (не менее 250 тыс. рублей), а собственный капитал должен составлять не менее 2,5 млн рублей. Также есть требование о формировании резерва из прибыли для финансовой устойчивости и определенные требования к репутации и профессионализму руководителя.

Снимут ли с очереди на жилье?

Нет. Все время проживания в лизинговых квартирах очередники сохраняют свои места в списках нуждающихся в улучшении жилищных условий, так как собственниками этих квартир де-юре не являются.

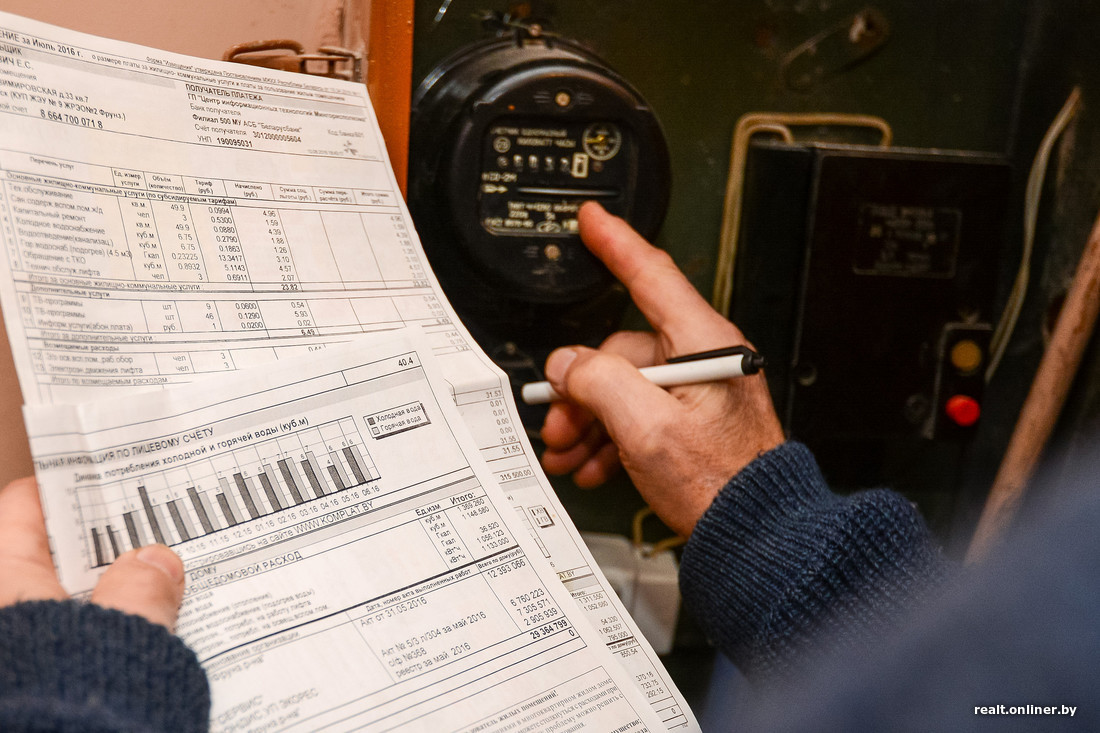

«Коммуналка» — по обычному тарифу?

В период действия договора квартира будет находиться в собственности юридического лица — лизингодателя. Тем не менее, как прописано в указе, лизингополучатель оплачивает коммунальные платежи по тем же тарифам, что и физлица.

Сколько договоров уже заключено?

Не много — около 150 по всей стране. Две трети от общего количества договоров приходятся на Минск. Как ожидалось, до конца года, кроме «АСБ Лизинг», в этой нише появится еще несколько компаний, готовых инвестировать значительные денежные средства на длительный срок, чего на самом деле не произошло. На фоне снижения ставки рефинансирования и возросшего спроса на кредиты лизинг пока не стал популярным способом решения жилищного вопроса. С одной стороны, это можно объяснить тем, что механизм сам по себе новый, непривычный, о нем еще мало кто знает. С другой — даже при поверхностном ознакомлении очевидны слабые стороны лизинга:

Источник https://www.all-leasing.ru/analitic/detail/1033140/

Источник https://realt.onliner.by/2017/12/20/lizing-4

Источник

Источник