Ставьте на медь, чтобы получить выгоду после пандемии

Содержание статьи

Ставьте на медь, чтобы получить выгоду после пандемии

Каждый инвестор хотя бы однажды попадался на «прыжок дохлой кошки».

Если вы не знаете, что это такое, то речь о краткосрочном восстановлении во время медвежьего рынка, когда акции на короткое время поднимаются, а затем вскоре снова начинают падать. Многие инвесторы при этом ошибочно думают, что медвежий рынок наконец закончился.

И сейчас кажется, что все на это клюнули.

После того как пандемия COVID-19 сокрушила рынки, Федеральная резервная система (ФРС) вмешалась и объявила, что будет печатать больше денег, чтобы смягчить последствия рыночного обвала. Но никто не знает, насколько больше денег, потому что ФРС заявила, что будет печатать столько, сколько понадобится.

И Мистеру Рынку такой шаг понравился. S&P 500 за последние две недели поднялся на 11%.

S&P 500 с 1 марта

S&P 500 с 1 марта

Значение индекса

Не покупайтесь на недавнее рыночное ралли

«Прыжок дохлого кота»

Источник: Capital IQ

Но я не думаю, что это восстановление рынка рационально. Пандемия далеко не закончилась. И многие компании и дальше будут страдать от того, как чиновники пытаются взять под контроль последствия вируса.

Однако, как я уже говорил, драгоценные металлы – это тот сектор рынка, где дела будут идти хорошо. И хотя я раньше пел дифирамбы золоту (и продолжаю это делать), есть еще один металл, заслуживающий внимания, если вы хотите выиграть от грядущего горнодобывающего бума.

Но сначала позвольте объяснить, что, по моим прогнозам, будет дальше…

Не попадитесь на удочку

Многие из вас, возможно, думают, что во время медвежьего рынка можно просто купить любые акции S&P 500, пока они дешевы, и затем расслабиться и получать удовольствие от следующего бычьего разбега.

В целом, я мог бы с этим согласиться. В прошлом веке бычьи рынки длились в среднем около 5 лет, со средним приростом 183%. Неплохо.

Но в этот раз все намного хуже. Данный спад не такой, как в 2008 г. или после схлопывания пузыря интернет-компаний в начале 2000-х. Тогда были затронуты лишь некоторые отрасли, тогда как другим удавалось остаться на плаву. Благодаря этому экономика могла впоследствии восстановиться.

Сегодня все по-другому… Практически все «несущественные» бизнесы сейчас закрыты. Люди вынуждены сидеть дома, вместо того чтобы тратить деньги. Экономика пребывает в искусственной коме.

И пандемия не обнаруживает признаков замедления. На момент написания этих строк в мире зарегистрировано 1.3 млн случаев COVID-19, тогда как неделю назад было 785,000.

Карантин из-за вируса, вероятно, продлится достаточно долго. Так что бизнесы откроются еще нескоро… а значит, этот краткосрочный отскок запросто может сменить направление.

Даже если вирус удастся взять под контроль, это будет еще не конец трудностей. Конечно, компании бросятся продавать свои товары и услуги, как только карантин отменят. Но это будет нелегко, так как многие рабочие с почасовой оплатой, застрявшие дома, не зарабатывают столько, как раньше, – а значит, даже после отмены карантина не смогут столько же тратить.

И это еще если у них по-прежнему есть работа. Недавно только за одну неделю больше 6 млн американцев подали заявку на пособие по безработице. В общей сложности за последние две недели заявку подало более 10 млн американцев.

Медь потеряла 20.1% глобального предложения

Медь потеряла 20.1% глобального предложения

Источники:S&P Global Market Intelligence, отчеты компаний

А значит, люксовые товары, недвижимость и другие индустрии встретятся с недостаточным спросом. И это напрямую скажется на прибыли и капитализации компаний.

Я не единственный, кто это прогнозирует. Ведущие рейтинговые агентства понизили свои прогнозы роста глобального ВВП в этом году. Прогноз опустился с 2.1% прироста до 0.5% потерь. А ожидаемые доходы сократились на треть.

При таких мрачных предсказаниях вы, возможно, думаете, что лучше вообще оставаться подальше от рынка. Но есть одна отрасль, все еще вызывающая у меня бычьи настроения…

Лучшие ставки против рыночной неопределенности

Как уже отмечалось в наших публикациях, лучшая ставка против глобального рыночного спада –золото.

Учитывая экономическую неопределенность, стоит держать часть сбережений в активе, не являющемся чьи-либо пассивом. Золото – это не пассив какой-либо компании, банка или ФРС. Оно – настоящие деньги, и именно поэтому его стоимость начнет стремительно расти.

Но по этой же причине я считаю, что больше всего выиграют золотодобытчики. Высокая цена на золото поможет им получить внушительную прибыль.

Горнодобывающим компаниям не нужно так сильно беспокоиться о продажах, как другим. Они всегда могут продать металл по спотовым ценам, которые будут расти, так как карантин влечет за собой дефицит предложения. Как только горняки вернутся к работе, они быстро увеличат добычу, чтобы удовлетворить спрос.

И как только золото снова возьмет разбег, за ним последуют важные неблагородные металлы…

…такие как медь. Ее предложение уже сильно пострадало из-за закрытия шахт. Больше всего сказались закрытия в Чили и Перу, двух ведущих странах – производителях меди. С учетом закрытий в Канаде, глобальное предложение меди сократилось более чем на 20%.

Увидеть это можно на графике ниже. Черные цифры – это доля страны в глобальной добыче меди. Красные – процентное сокращение добычи страны из-за COVID-19.

А значит, ожидаемый запуск новых проектов по добыче меди, вероятно, будет отложен. Следовательно, будет отсрочен рост предложения, что увеличит дефицит на рынке. А это бычий сигнал для спотовых цен на медь.

Взгляните на график ниже. В 2009 г. общее предложение меди упало на 2.2%, а в 2016 г. – на 4.2% (оба случая показаны красными кружками). Данные спады были следствием закрытия шахт.

Но оба раза цены восстанавливались: до 2011 г. цена на медь выросла с предыдущего минимума на 267%, а до 2018 г. – на 67%. В этот раз я ожидаю увидеть похожее движение.

Цена на медь с 2008 г.

Цена на медь с 2008 г.

Цена на медь (за фунт)

После того как предложение меди в 2008 и 2016 гг. упало, ее цена взлетела

Предложение меди упало на 2.2%; Предложение меди упало на 4.2%; Предложение меди упало на 20.1%

Источники: Capital IQ, Wood Mackenzie, расчеты Casey Research

Опять же, никто не знает, как долго все это продлится. Именно поэтому я слежу за Китаем. Китай – крупнейший в мире потребитель меди, поглощающий 47% всего мирового предложения. Как только Китай возьмет вспышку вируса под контроль и откроет свои перерабатывающие заводы, ему понадобится сырье… и это будет отличная новость для цены на медь.

Что делать дальше

Ставить на золото и золотодобытчиков – сильная стратегия. Но следующие в моем списке медь и ее производители. Как только я увижу, что пандемия взята под контроль, я ожидаю увеличить свою ставку.

Конечно, подписчики International Speculator первыми узнают о моих лучших найденных вариантах. И у меня есть уникальный способ их поиска и отбора… он связан со спутником НАСА и эксклюзивным алгоритмом.

Как бы то ни было… следите за замедлением вируса и выбирайте медные акции. Если вы ищете широкого охвата, индексный фонд Global X Copper Miners (COPX) – простое комплексное решение. Фонд включает ведущих производителей меди и будет отслеживать их цены, когда медь наберет обороты.

Особенности биржевой торговли медью (XCUUSD, Copper)

В прошлой статьи мы разобрали особенности биржевой торговли платиной и выяснили, что этот металл отлично подходит для долгосрочной торговли и инвестирования. Сегодня настал черед еще одного популярного металла, который используется трейдерами для внутридневной торговли – это известная всем со школьных уроков по химии медь.

Подробнее о меди

Торговля медью на бирже

Медь является прекрасным проводником электрического тока и является практически незаменимой в электротехнической области промышленности для изготовления всевозможной проводки и других конструктивных элементов.

Производство электротоваров, автомобилей, а также строительство домов постоянно растет, поэтому спрос на колоссальные объемы меди во всех странах, как развитых, так и развивающихся, является стабильно высоким.

В некотором прошлом первое место по производству меди в мире занимали США, но на текущий момент времени, мировым лидером по добычи этого металла является Чили. В тройку лидеров также входят Перу и Китай.

Медь как биржевой актив

Точно так же, как золото, серебро и платина, медь на мировых биржах торгуется в паре с долларом. Обозначается медь, как Cuprum или XCUUSD. Английское наименование меди, которое также часто встречается, Copper. Стандартный биржевой лот меди составляет 25 тонн.

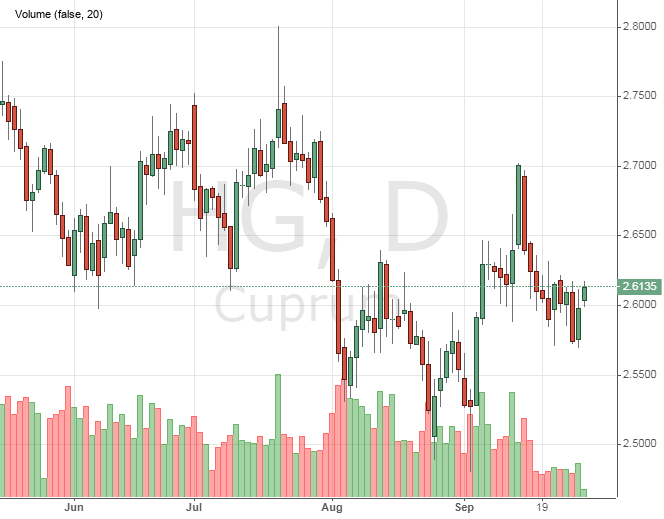

Биржевой график меди

Так же, как и для остальных металлов, медь участвует в Лондонском фиксинге, который дважды в день устанавливает цену, считающуюся официальной, и которая является ориентиром для крупнейших коммерческих банков и мировых бирж.

Для торговли трейдеры предпочитают использовать фьючерсы на медь, поскольку объем стандартного лота на бирже является слишком большим. Фьючерс на медь имеет тикер HG.

В отличие от платины, которая используется для инвестирования, медь, из-за повышенной волатильности, относится к рисковым активам и, чаще всего, используются для внутридневной торговли.

Цена на медь очень хорошо подчиняется правилам технического и фундаментального анализа, что дает возможность строить торговые прогнозы с высокой точностью.

От чего зависит цена на медь

На цену меди влияет комплекс из нескольких основных факторов:

- Уровень спроса. Цена на медь является очень чувствительной к макроэкономической статистике, поскольку состояние экономики государства влияет на промышленность, строительство и прочее, а значит, и на потребление меди. Например, Китай, производящий огромное количество электронных приборов, является крупнейшим потребителем меди. Если китайская экономика продемонстрирует признаки замедления, это негативно отразится на котировках меди, поскольку при текущем предложении спрос на медь будет сниженным.

- Развитие сферы строительства. При строительстве используются километры проводов, для производства которых используется медь. Строительный сектор расширяется, соответственно, растет спрос и на медь, ее биржевая цена растет, и наоборот.

- Уровень предложения. Например, авария на предприятиях Yunnan Copper Group Co, являющейся третьим по величине производителем меди в Китае, сократит объем предложения, что приведет к росту цены на медь.

- Политическая и экономическая ситуация в Чили. Здесь все просто. Чили – крупнейший производитель меди в мире, поэтому скачки курса чилийского песо, забастовки, природные катаклизмы и т.п. могут повлиять на объемы добываемой меди.

- Сезонный фактор. Исторически сложилось, что наибольшая активность на рынке меди отмечается примерно с середины ноября и до начала мая. В это период медь пользуется повышенным спросом, а ее цена растет. С начала августа и до ноября на «медном» рынке спад – котировки снижаются.

Заключение

Помимо реакции на фундаментальные события, цена на медь отлично поддается анализу инструментами технического анализа. Высокая ликвидность и волатильность котировок меди делают ее подходящим активом для скальпинга и дейтрейдинга. Однако, опытные трейдеры обращают внимание, что из-за чувствительности цены на медь к экономической статистике, в те дни, когда публикуются важные релизы, металлом лучше не торговать.

Источник https://www.silver-mania.ru/articles/stavte-na-med-chtoby-poluchit-vygodu-posle-pandemii/

Источник https://fortrader.org/learn/fundamentalniy-analiz-forex/osobennosti-birzhevoj-torgovli-medyu-xcuusd-copper.html

Источник

Источник