ОСОБЕННОСТИ ПОДГОТОВКИ ЭМИССИИ СТРУКТУРИРОВАННЫХ ОБЛИГАЦИЙ

Содержание статьи

ОСОБЕННОСТИ

ПОДГОТОВКИ ЭМИССИИ

СТРУКТУРИРОВАННЫХ

ОБЛИГАЦИЙ

«Механизмы привлечения частного капитала в инфраструктурный сектор при активном участии государства через реализацию ГЧП-проектов позволяют осуществлять социально значимые инициативы с возможностью получения долгосрочных доходов инвесторами.»

ГЛАВА 3. ПРОЕКТНЫЕ И ГЧП ОБЛИГАЦИИ

В главе рассмотрены правовая природа проектных и ГЧП-облигаций, их соотношение друг с другом, особенности и риски, связанные с применением этого механизма. Отдельное внимание уделено дополнительному инструментарию, призванному минимизировать выявленные риски. Приведен анализ алгоритма проведения эмиссии проектных и ГЧП-облигаций, определены требования, предъявляемые к ним для включения в котировальные списки, а также для приобретения институциональными инвесторами.

Развитие национальной экономики требует вложения колоссальных инвестиций в инфраструктуру. В условиях ограничения возможностей заимствования денежных средств на зарубежных финансовых рынках из-за множества внешних и внутренних факторов особую роль приобретают механизмы привлечения частного капитала в инфраструктурный сектор при активном участии государства. Этим среди прочего обусловлена растущая популярность различных форм государственно-частного и муниципально-частного партнерства (далее совместно – ГЧП ). К примеру, на конец 2019 года в России заключено 280 концессионных соглашений с инвестиционными обязательствами свыше 100 млн руб. на общую сумму почти 1,8 трлн руб. Более того, в сентябре 2020 года Правительство РФ объявило о планах по выпуску инфраструктурных облигаций суммарным объемом 1 трлн рублей.

Вместе с тем анализ рынка показывает, что лишь небольшое число представленных на нем инфраструктурных проектов предусматривает привлечение долгосрочного заемного финансирования. Зачастую развитие инфраструктуры осуществляется за счет собственной тарифной выручки. Инфраструктурные проекты как инвестиционный класс только начинают появляться, поэтому требования к их подготовке тоже находятся в стадии формирования. Одним из необходимых факторов развития в данном случае выступает наличие понятного рынку инструмента, учитывающего специфику подобных проектов и сохраняющего баланс интересов их инвесторов и участников. Таким инструментом являются проектные облигации и в частности ГЧП-облигации .

1. ЧТО ТАКОЕ ПРОЕКТНЫЕ И ГЧП-ОБЛИГАЦИИ?

ОСОБЕННОСТИ ПОДГОТОВКИ ЭМИССИИ СТРУКТУРИРОВАННЫХ ОБЛИГАЦИЙ

Прежде чем говорить о правовой природе проектных облигаций , необходимо определиться с терминологией. Действующее законодательство не содержит официального определения проектных облигаций . Отсутствует и четкий перечень критериев, наличие или отсутствие которых позволяет называть бумагу «проектной».

Проектные облигации

После появления в законодательстве такого инструмента, как СОПФ , стало возможно называть проектными облигациями . облигации, эмитентом которых является СОПФ . Вместе с тем понятие проектных облигаций до сих пор остается в большей мере теоретическим, и в основе его лежит не правовой статус эмитента, а цель привлечения денежных средств. Поэтому далее в настоящей главе под проектными облигациями будут пониматься в первую очередь бумаги, целью эмиссии которых является привлечение финансирования для реализации конкретного долгосрочного проекта. Такая цель обусловливает тесную связь между бумагой и:

- ключевыми стадиями проекта – инвестиционной (до завершения создания объекта) и эксплуатационной (с момента начала эксплуатации до окончания проекта);

- договорной базой реализации проекта.

Именно эти характеристики отличают проектные облигации от обычных корпоративных, основная задача которых – привлечение финансирования для хозяйственной деятельности эмитента или выполнения его обязательств перед контрагентами.

Отдельно стоит отметить, что со вступлением в силу новых Стандартов эмиссии с 01.01.2020 в российском законодательстве было выделено несколько типов проектных облигаций , известных в международной практике: зеленые облигации, социальные облигации и инфраструктурные облигации (последние по сути являются аналогом ГЧП-облигаций , которые будут более подробно рассмотрены далее).

Эмиссия зеленых, социальных и инфраструктурных облигаций всегда носит целевой характер: средства, привлеченные у инвесторов, должны быть направлены:

- в случае зеленых облигаций – на цели, связанные с финансированием и (или) рефинансированием проектов, направленных на сохранение и охрану окружающей среды, положительное воздействие на экологию и соответствующих международно признанным принципам и стандартам в сфере экологии и (или) «зеленого» финансирования;

- в случае социальных облигаций – на цели, связанные с финансированием и (или) рефинансированием проектов, направленных на развитие общественной жизни и соответствующих международно признанным принципам и стандартам в области социального финансирования и (или) устойчивого развития;

- в случае инфраструктурных облигаций – на цели, связанные с финансированием проекта по созданию и (или) реконструкции имущества, которое в соответствии с Законом о концессиях[3] и Законом оГЧП[4] может являться объектом ГЧП-соглашения.

Идентификация облигаций в качестве зеленых, социальных или инфраструктурных может осуществляться по усмотрению эмитента при условии, что эмиссионная документация содержит ряд положений, предусмотренных Стандартами эмиссии для данных ценных бумаг, в том числе условие о целевом использовании денежных средств, полученных от размещения облигаций (с учетом допустимых целей эмиссии, описанных выше), описание проекта, финансируемого за счет эмиссии, право владельцев облигаций потребовать их досрочного погашения при нарушении эмитентом целей эмиссии, описание механизма контроля за целевым использованием денежных средств, обязательства по раскрытию информации о соблюдении целей эмиссии. Необходимо учитывать, что нет никаких юридических препятствий для выпуска облигаций со схожими характеристиками, которые тем не менее не будут именоваться зелеными, социальными или инфраструктурными облигациями.

Далее мы более подробно рассмотрим ГЧП-облигации , как наиболее распространенный в данный момент вид проектных облигаций.

ГЧП-облигации

Одним из факторов, влияющих на условия выпуска проектных облигаций , является договорная основа реализации соответствующего проекта. В случае если такой основой является концессионное соглашение или соглашение о ГЧП (далее совместно – ГЧП-соглашение ), проектные облигации называются соответственно концессионными или ГЧП-облигациями (далее совместно – ГЧП-облигации). В отличие от проектных облигаций, понятие данного инструмента в законодательстве присутствует: это облигации, выпущенные российским эмитентом, являющимся стороной – концессионером (частным партнером) в концессионном соглашении или соглашении о ГЧП в Российской Федерации[1]. Кроме того, как отмечалось ранее аналогом ГЧП-облигаций являются инфраструктурные облигации, понятие которых определено в Стандартах эмиссии.

Порядок заключения и содержание ГЧП-соглашения детально регулируются Законом о концессиях[2] и Законом о ГЧП[3]. Кратко рассмотрим наиболее существенные особенности договоров такого рода.

- публичный партнер (концедент) – Российская Федерация, либо субъект РФ, либо муниципальное образование в лице уполномоченных органов;

- частные партнеры (концессионеры) – юридические лица и индивидуальные предприниматели (для концессионных соглашений), соответствующие признакам, установленным законом.

- ограниченный перечень имущества, указанный в законе, большая часть которого носит комплексный характер и относится к объектам инфраструктуры (транспорт, объекты здравоохранения, образования, ЖКХ и т. д.).

- обязательства частного партнера по созданию/реконструкции/модернизации и дальнейшей эксплуатации объекта ГЧП-соглашения . Конкретный набор обязательств, а также правовая судьба объекта зависят от вида ГЧП-соглашения и его условий.

- общее правило – заключение ГЧП-соглашения по итогам конкурса, детально регламентированного на уровне закона с целью недопущения нарушения конкуренции.

Гарантии публичной стороны:

- являясь участником проекта, публичная сторона берет на себя ряд обязательств, в том числе связанных с обеспечением возможности получения частной стороной стабильной выручки.

2. РИСКИ ПРОЕКТНЫХ ОБЛИГАЦИЙ

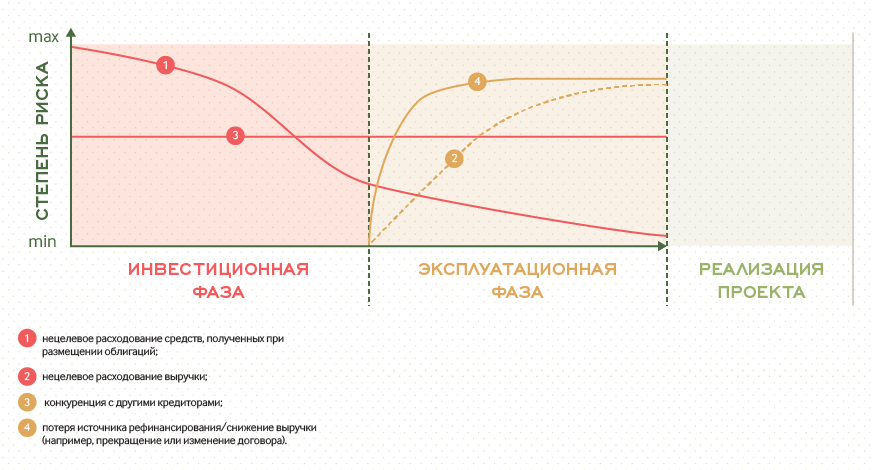

Тесная связь с проектом, для целей финансирования которого выпускаются проектные облигации , обусловливает набор характерных для них рисков. Вероятность возникновения данных рисков напрямую зависит от стадии реализации проекта (схема 1).

Схема 1. Стадии реализации проекта

Совокупность рисков, присущих проектным облигациям , определяет необходимость в дополнительном инструментарии, позволяющем защитить интересы инвесторов.

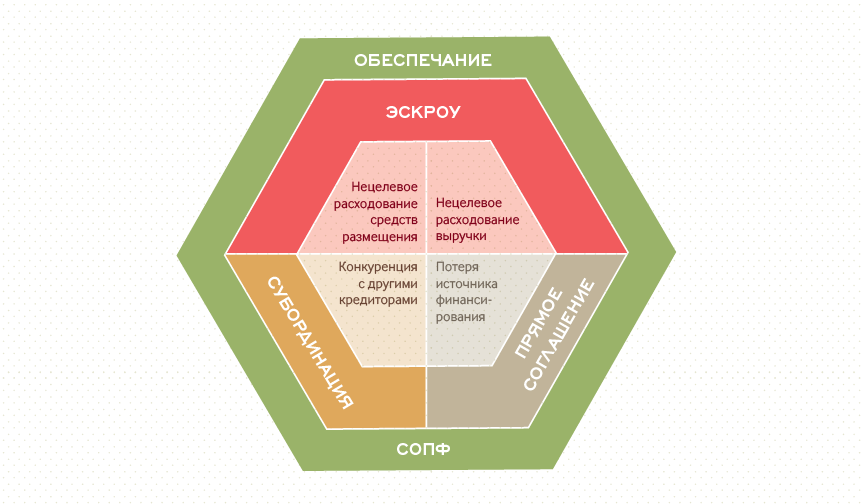

3. ПОВЫШЕНИЕ КАЧЕСТВА ПРОЕКТНЫХ ОБЛИГАЦИЙ

Рассматриваемые ниже инструменты, используемые для повышения качества ценных бумаг, могут быть применены ко всем проектным облигациям , в том числе к ГЧП-облигациям . Безусловно, перечень возможных защитных механизмов не ограничивается перечисленными, но первоочередными из них являются те, которые:

- направлены на минимизацию рисков проектных бумаг;

- в большей мере присущи именно проектным, а не обычным корпоративным облигациям (схема 2).

Схема 2. Инструменты повышения качества проектных облигаций

Обеспечение:

- залог денежных требований

Обеспечением по облигациям могут выступать денежные требования эмитента. Применительно к проектным облигациям это, как правило, требования к пользователям объекта, или к оператору, эксплуатирующему объект, или к публичному партнеру . Фактически они представляют собой будущий финансовый поток эмитента, гарантирующий интересы облигационеров; - залог прав по банковскому счету

Как правило, этот инструмент применяется в совокупности с залогом денежных требований. Денежные средства, поступающие эмитенту (выручка, иные платежи), направляются на специальный счет. Для счета может быть предусмотрен определенный лимит средств, которые резервируются и не могут расходоваться владельцем по своему усмотрению. Зарезервированная сумма предназначена для выплаты дохода облигационерам в случае дефолта эмитента. Специальный режим счета снижает риск нецелевого расходования поступающих на него средств; - государственная и муниципальная гарантия

Данный способ обеспечения более характерен для ГЧП-облигаций . Будучи заинтересованной в реализации проекта, публичная сторона может предоставить государственную и муниципальную гарантию , обеспечивающую получение владельцами облигаций причитающихся им выплат.

СОПФ

Эмитентом проектных облигаций может выступать СОПФ . Цель его деятельности – приобретение денежных требований по обязательствам, возникающим в ходе реализации долгосрочного (не менее 3 лет) инвестиционного проекта, и иного имущества, необходимого для реализации такого проекта, а также последующая эмиссия облигаций под залог данных требований и иного имущества. Возможно также непосредственное участие СОПФ в ГЧП-соглашении на стороне частного партнера . Кроме того, СОПФ со 100-процентным участием РФ, либо ВЭБ.РФ, либо ДОМ.РФ предоставлено право предоставлять займы (в т.ч. приобретать облигации и выступать участником синдиката кредиторов) и приобретать денежные требования по договорам займа (кредитным договорам) при условии, что заем (облигационный заем, кредит) привлекается в целях реализации долгосрочного инвестиционного проекта, а также осуществлять эмиссию облигаций под залог вышеуказанных денежных требований и облигаций.

Правовой статус СОПФ регулируется законодательством о рынке ценных бумаг и имеет следующие основные особенности:

- целевой характер деятельности

- СОПФ может иметь только гражданские права, соответствующие целям и предмету деятельности, определенным в его уставе, и нести связанные с этой деятельностью обязанности

ряд корпоративных ограничений:

- создается только путем учреждения;

- не вправе принимать решение об уменьшении своего уставного капитала, добровольной реорганизации;

- учредителями не могут быть юридические лица – нерезиденты, не раскрывающие и не предоставляющие сведений при проведении финансовых операций;

- добровольная ликвидация СОПФ , обязательства по облигациям которого не исполнены, возможна только с согласия облигационеров

- уставом СОПФ может быть установлен запрет на объявление и выплату дивидендов, а также может быть определен перечень вопросов, решения по которым принимаются только с согласия облигационеров Кроме установленных законом ограничений могут быть применены другие методы, позволяющие увеличить влияние владельцев облигаций на деятельность [/terms/108′, this)»>СОПФ , например, участие ПВО в уставном капитале СОПФ .

Прямое соглашение

Закон о концессиях и Закон о ГЧП предусматривают возможность заключения прямого соглашения между публичным партнером , частным партнером и инвесторами, финансирующими частного партнера .

Предмет такого соглашения – регулирование условий и порядка взаимодействия данных лиц в процессе реализации проекта, в первую очередь:

- фиксация условий обеспечения обязательств частного партнера перед его кредиторами (как правило, залог денежных требований);

- определение порядка взаимодействия между публичным партнером и кредиторами частного партнера в случае дефолта последнего.

Одна из задач прямого соглашения – сохранение возможности для дальнейшей реализации проекта даже в случае, когда частный партнер не исполняет своих обязательств. Для этого прямое соглашение, как правило, предусматривает возможность замены частного партнера при условии соблюдения интересов инвесторов.

Эскроу

Счет «эскроу» – специальный банковский счет для учета и блокирования денежных средств, полученных от владельца счета (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором между банком, депонентом и бенефициаром.

Применительно к проектным облигациям этот механизм может быть использован как способ контроля целевого расходования средств – от размещения облигаций на инвестиционной стадии до выручки на стадии эксплуатации объекта. Бенефициаром в этом случае выступит подрядчик по инвестиционному проекту, которому будут перечисляться денежные средства за выполнение работ. Для обеспечения контроля над обоснованностью расходования средств может быть привлечен независимый технический консультант, однако практика применения данного способа контроля пока находится на стадии формирования.

Субординация

С целью снижения риска конкуренции между кредиторами эмитента субординированы могут быть как требования по облигациям различных траншей, так и требования различных кредиторов эмитента. Это особенно актуально в случаях, когда финансирование проекта происходит не только за счет средств, полученных от размещения облигаций, но и, например, за счет банковского кредитования.

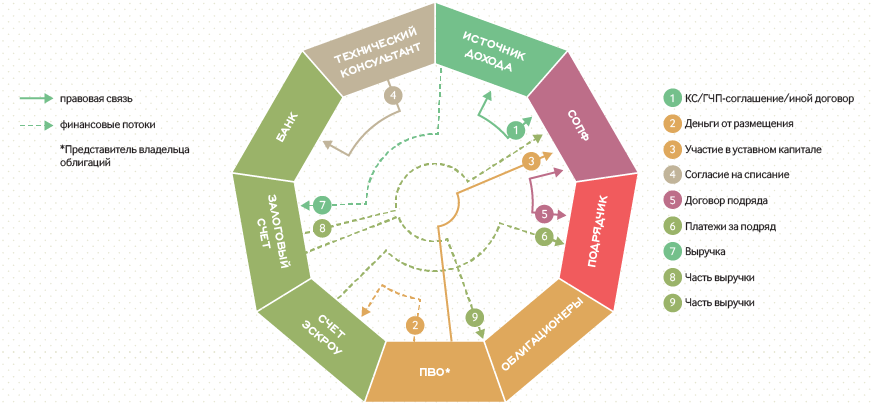

4. СХЕМА РЕАЛИЗАЦИИ ПРОЕКТА С ИСПОЛЬЗОВАНИЕМ ПРОЕКТНЫХ ОБЛИГАЦИЙ

Взаимодействие участников проекта, для финансирования которого выпускаются проектные облигации , договорные связи между ними и финансовые потоки отражены в схеме 3.

Схема 3. Пример реализации проекта с использованием проектных облигаций (цифры на схеме отражают последовательность совершаемых действий)

5. ЭТАПЫ ПОДГОТОВКИ И ОСУЩЕСТВЛЕНИЯ ЭМИССИИ

Действующее регулирование не предусматривает специальных требований к процессу подготовки эмиссионной документации и осуществления эмиссии проектных облигаций .

Таким образом, последовательность действий эмитента в данном случае будет следующей:

- 1-й этап – создание СОПФ (если применимо);

- 2-й этап – заключение договора, служащего основой реализации проекта;

- 3-й этап – регистрация выпуска облигаций;

- 4-й этап – получение рейтинга (если применимо);

- 5-й этап – размещение облигаций, заключение обеспечительных договоров;

- 6-й этап – листинг облигаций.

Особого внимания заслуживает этап получения рейтинга ГЧП-облигаций : его наличие необходимо для включения ГЧП-облигаций в Ломбардный список , а также для обеспечения возможности их приобретения НПФ и страховыми компаниями (подробнее см. ниже).

Особенности реализации ГЧП-проектов таковы, что применение к ГЧП-облигациям стандартных требований для листинга сделает невозможным попадание ГЧП-облигаций в котировальную часть списка ценных бумаг, допущенных к торгам. В первую очередь это связано с требованием об отсутствии убытков, которое практически невыполнимо вплоть до начала эксплуатационной стадии. В то же время для ряда институциональных инвесторов именно данное условие является ключевым (см. ниже). В силу этого Правила листинга предусматривают специальные требования для листинга облигаций, выпущенных частным партнером по ГЧП-соглашению (таблица 1).

Таблица 1. Особенности эмиссии и листинга облигаций эмитента – частного партнера

В соответствии с п. 2 ст. 29.1 Закона о рынке ценных бумаг1) в случае размещения облигаций с обеспечением (кроме государственной или муниципальной гарантии) путем открытой подписки или путем закрытой подписки среди лиц, число которых без учета лиц, являющихся квалифицированными инвесторами, превышает 500; эмитент облигаций обязан определить ПВО :

- 1) в случае размещения облигаций с обеспечением (кроме государственной или муниципальной гарантии , а также независимой гарантии (поручительства) государственной корпорации или коммерческой организации-института развития) путем открытой подписки или путем закрытой подписки среди лиц, число которых без учета лиц, являющихся квалифицированными инвесторами, превышает 500, а в случае размещения облигаций, конвертируемых в акции, также без учета лиц, имеющих преимущественное право приобретения таких облигаций, превышает 150;

- 2) в случае допуска облигаций с обеспечением (кроме государственной или муниципальной гарантии , а также независимой гарантии (поручительства) государственной корпорации или коммерческой организации-института развития) к организованным торгам, за исключением облигаций, предназначенных для квалифицированных инвесторов.

* На данный момент установлены следующие требования к минимальному уровню кредитного рейтинга: АКРА: BB+(RU); Эксперт РА: ruBB+; Fitch Ratings: B; Moody’s Investors Service: B3; S&P Global Ratings: B.

6. ОСОБЕННОСТИ ИНВЕСТИРОВАНИЯ

В качестве одного из ключевых источников финансирования долгосрочных инфраструктурных проектов традиционно рассматриваются средства институциональных инвесторов – пенсионных фондов, банков, страховых организаций. Требования к инвестированию данных средств достаточно жесткие. Вместе с тем рассмотренные выше особенности структурирования проектных облигаций позволяют говорить о возможности выработки специальных критериев для приобретения инвесторами этих инструментов. На данный момент такие требования выработаны для инвестирования в облигации частного партнера средств пенсионных накоплений и средств страховых резервов. Для всех остальных случаев применяются общие ограничения и требования к разрешенным к инвестированию активам.

НПФ

Средства пенсионных накоплений, находящиеся в управлении НПФ , могут быть инвестированы в ГЧП-облигации при соблюдении одного из следующих условий[4]:

- присвоение выпуску облигаций (эмитенту, поручителю) рейтинга не ниже уровня, установленного Советом директоров Банка России, либо

- облигации выпущены эмитентом, являющимся частным партнером по концессионному соглашению , и при этом сумма номинальных стоимостей всех находящихся в обращении облигаций этого эмитента на каждый день не превышает 110% объема инвестиций, предусмотренных всеми заключенными этим эмитентом концессионными соглашениями, но исключительно при условии, что:

- публичным партнером по концессионному соглашению является Российская Федерация, либо субъект РФ, либо муниципальное образование с численностью населения более одного миллиона человек; или

- концессионное соглашение соответствует следующим требованиям: концессионное соглашение заключено в отношении объекта тепло-, водоснабжения/водоотведения, публичным партнером является муниципальное образование, а также, если тарифы регулирует не муниципальное образование, третей стороной концессионного соглашения выступает субъект РФ

Страховые компании

Средства страховых резервов могут быть инвестированы в ГЧП-облигации при соблюдении одного из следующих условий[5]:

- включение в котировальный список высшего уровня (достигается за счет упрощенного порядка, описанного выше);

- присвоение выпуску облигаций (эмитенту, поручителю) рейтинга не ниже уровня, установленного Советом директоров Банка России;

- облигации выпущены эмитентом, являющимся частным партнером по концессионному соглашению, публичным партнером по которому является Российская Федерация, либо субъект РФ, либо муниципальное образование с численностью населения более одного миллиона человек, и сумма номинальных стоимостей всех находящихся в обращении облигаций этого эмитента на каждый день не превышает 110% объема инвестиций, предусмотренных всеми заключенными этим эмитентом концессионными соглашениями.

Таким образом, несмотря на небольшой опыт практического применения, проектные ценные бумаги, а особенно ГЧП-облигации , на данный момент являются инструментом, позволяющим привлекать финансирование в формах и объемах, необходимых для реализации масштабных инвестиционных проектов. Действующее регулирование позволяет структурировать выпуски проектных ценных бумаг любой сложности и тем самым:

Как выбирать облигации для покупки на брокерский счет

Инвестпривет, друзья! Выбрать хорошую облигацию не менее сложно, чем хорошую акцию. А на российском рынке, наверно, даже еще сложнее, так как эмитентов облигаций на порядок больше, чем эмитентов акций, к тому же многие компании эмитируют сразу несколько выпусков долговых бумаг, причем каждую со своими особенностями. Как выбрать облигации для формирования сбалансированного портфеля, что включить туда – ОФЗ, муниципалки или корпоративные бонды? Выбирать облигации с переменным или постоянным купоном, с амортизацией или без? Давайте разбираться.

Какой тип облигаций выбрать

На Московской бирже представлено четыре основных типа долговых бумаг:

- государственные облигации – ОФЗ и КОБРы, причем физлица могут купить только ОФЗ;

- муниципальные облигации, которые подразделяются на собственно муниципальные (выпускаются городами, районами и отдельными муниципальными образованиями) и субфедеральные (выпускаются субъектами РФ);

- корпоративные, которые выпускаются российскими компаниями;

- еврооблигации, которые эмитируются также российскими компаниями, но не в рублях, а в другой валюте.

Какие именно облигации выбрать, зависит от типа вашего портфеля и ваших конечных целей.

Если вы хотите собрать полностью консервативный портфель чисто для сохранения средств, то достаточно выбрать самую доходную ОФЗ на сегодняшний момент – естественно, с учетом срока, когда вы планируете выйти в кэш. Вам нет смысла покупать длинную ОФЗ со сроком погашения через 10 лет, если вы планируете выйти в деньги через три года – ищите ОФЗ со сроком погашения в ближайшие три года.

Для генерации стабильного денежного потока с помощью ОФЗ можно купить 6 выпусков госбумаг с купоном, который выплачивается раз в полугодие – так вы можете получать деньги каждый месяц.

Если же необходима большая доходность, чем может предложить ОФЗ, то нужно повышать уровень риска и выбрать корпоративные и муниципальные облигации для покупки.

Еврооблигации целесообразно покупать для диверсификации валютного риска, но там довольно большой порог входа – от 1000 единиц валюты.

Далее я расскажу о том, как правильно отобрать нужные бонды и на что обратить внимание, и эти правила касаются, главным образом, корпоративных облигаций. Но они вполне применимы и к муниципальным, и к любым зарубежным долговым инструментам, например, еврооблигациям.

Как отбирать облигации: основные принципы

Отбор облигации состоит из трех последовательных шагов:

- оценка самой облигации (т.е. ее параметров, чтобы определить, подходит ли облигация для вашего портфеля);

- оценка надежности эмитента (чтобы он не схлопнулся);

- оценка доходности облигации.

Пойдем последовательно по этим шагам. Для начала определимся, какая же облигация нам вообще нужна.

Номинал облигации

Вопреки распространенному мнению, номинал – это не начальная цена облигации. Это выплата, которую вы получите при погашении облигации. Начальная же цена определяется при первичном размещении долговых бумаг и, как правило, она немного ниже номинала.

На российском долговом рынке чаще всего встречается номинал в 1000 рублей, но есть бонды с номиналом как в 1 рубль, так и в 100 000 рублей. Поэтому на всякий случай проверяйте.

Рыночная цена облигации обычно находится где-то около номинала, меняясь в зависимости от ставок в экономики, накопленного купонного дохода, новостей об эмитенте и других факторов, подробнее здесь.

Вам нужно заранее узнать цену облигации, чтобы планировать свою покупку. Понятно, что если у вас нет 100 тысяч рублей, то вам нужны бонды с меньшим порогом входа.

Если вы купили облигацию по цене ниже номинала, а продали дороже или дождались погашения по номиналу, то с полученной прибыли нужно будет уплатить подоходный налог.

Тип купона

Один из основных принципов выбора облигации для инвестирования – порядок выплаты купона. У облигаций имеется несколько типов купонов.

Наиболее понятный и простой вариант выплаты – постоянный купон, т.е. ситуация, когда ставка по купону зафиксирована на всё время существования бонда. Например, у облигации Альфа-Банк-002Р-03-боб купон постоянный – 9,2%. Каждые полгода эмитент перечисляет инвесторам 46,13 рублей на каждую бумагу.

Но есть и другие схемы:

- фиксированный постоянный купон – ставка меняется по заранее определенному плану;

- переменный купон – ставка меняется эмитентом по его желанию (и в зависимости от рыночной ситуации);

- плавающий купон – ставка меняется в зависимости от внешних показателей, ее значение может прибыть привязано к ставке РУОНИА, курсу доллара, ключевой ставке, размеру инфляции и т.д.

Если вам важен стабильный доход, то лучше выбирать постоянный или фиксированный купон, так вы сможете спрогнозировать вашу прибыль. Облигации с переменным купоном лучше брать, если вы планируете избавиться от бонда до момента изменения ставки.

Самый интересный вариант с плавающим купоном. Если вы купите такую облигацию, то сможете застраховаться от ряда рисков, например, от резкого увеличения инфляции, если размер купона будет привязан к индексу потребительских цен. Но можете и потерять в доходности, если инфляция уменьшится.

Периодичность выплаты

Эмитенты обычно платят купоны с периодичностью раз в год, раз в 6 месяцев, раз в квартал и раз в месяц. Другие схемы редки, но тоже используются.

Здесь выбор остается целиком на ваше усмотрение: как удобнее получать выплату, ту облигацию и оставляете. Отмечу только, что облигации, по которым купон выплачивается чаще, при прочих равных условиях менее волатильны, так как накопленный купонный доход не успевает оказать значительную цену на бумагу.

Срок погашения

Чтобы правильно выбрать облигацию для вашего портфеля, нужно знать момент выхода из нее. Самый оптимальный вариант – дождаться погашения бумаги. Так вы точно будете знать, какую сумму получите на выходе. Не стоит покупать бумаги со сроком погашения через 10 лет, если вам нужен кэш через 3 года, так как у длинных бумаг повышенная волатильность и, возможно, вам придется продавать ваши облигации ниже цены покупки.

Обратите внимание, что когда вы будете выбирать подходящие облигации на профильных сайтах, например, rusbonds.ru или cbonds.ru, то задавайте при поиске не «Период обращения», а именно дату погашения облигации. Если вы выберите «Период обращения», то просто отсортируете 1-летние, 3-летние, 10-летние и прочие облигации без учета даты погашения. Может выйти так, что вы получили список 3-летних облигаций, из которых половина погашается в следующем году, а вообще-то вы искали облигации с погашением через три года.

Еще один момент – на рынке есть вечные облигации, у которых нет срока погашения. Например, такие есть у Россельхозбанка. Эти облиги могут быть погашены только по оферте, если она вообще предусмотрена.

Субординированные и обыкновенные облигации

На рынке есть субординированные облигации – от них начинающему инвестору лучше держаться подальше. В случае банкротства выплаты по ним эмитент совершает в последнюю очередь, т.е. после погашения обыкновенных облигаций, векселей и долгов перед банкам и прочими кредиторами. Не факт, что до владельца суборда дойдут хоть какие-то деньги. Кроме того, в ряде случае субординированные облигации можно просто списать – без объявления банкротства.

Поэтому суборды считаются долговыми бумагами второго сорта. Если вы не знаете, как с ними работать и не готовы принять дополнительный риск, лучше отказаться от них.

Как узнать, является ли облигация субординированной? Это указывается в проспекте эмиссии и в карточке выпуска на специализированных сайтах типа cbonds.ru.

Конвертация

Некоторые выпуски облигаций могут быть конвертированы во что-то другое, например, в акции. Если вам такой «сюрприз» не нужен, берите облигации без конвертации. Если нужен – смотрите, на каких условиях и в какой актив может быть «переделана» облигация.

Амортизация

Некоторые эмитенты выплачивают номинал облигации частями – например, сначала 10%, потом 20%, потом еще 20% и, наконец, остаток – 50%. Иногда эти части могут быть равными – например, группа ЛСР погашает свою облигацию Группа ЛСР-БО-001P-02 равными долями, по 20% от номинала.

Соответственно, инвестор будет с каждой выплатой получать вместе с купоном еще и 200 рублей – пока облигация не будет погашена полностью.

Амортизация удобна, если вам нужно постепенно высвобождать средства и перекладывать их в какие-то другие активы. Если вам нужно просто продержать деньги в течение определенного периода, выбирайте облигации без амортизации.

Учтите, что 99% муниципальных облигаций идут с амортизацией. Среди корпоративных доля бондов с амортизацией – примерно 30% от общего числа.

Оферта (call и put)

Еще один параметр, на который стоит обратить внимание при выборе облигаций для инвестирования – наличие оферты. Если говорить простыми словами, то оферта – это выкуп облигации по номиналу до истечения срока ее обращения. Например, у облигации Газпромбанка ГПБ-16-боб срок погашения – 18.04.2024, но банк выставил по ней оферту 20.10.2020. Следовательно, в день оферты можно реализовать облигацию по номиналу в 1000 рублей, не дожидаясь наступления 2024 года.

Оферта бывает двух видов:

- безотзывная, или же оферта с put-опционом – инвестор сам принимает решение, предъявлять ли к погашению имеющиеся у него облигации, или оставить их себе;

- отзывная, она же оферта с call-опционом – эмитент имеет право сам погасить собственные облигации, не спросив об этом инвесторов и не заручившись их согласием.

После оферты купон, как правило, меняется. Иногда вплоть до 0,01%.

Поэтому при выборе облигации обязательно смотрите, есть ли у нее оферта. Иначе может случиться так, что вы купите облигацию с погашением через 5 лет, а через 2 года эмитент предъявит оферту с put-опционом и снизит купон с 7% до 0,01%. Если инвестор не будет знать об оферте, он может пропустить дату предложения и получит облигацию с копеечным доходом.

Дюрация

Этот параметр позволяет точнее оценить риски облигации. Если говорить упрощенно, то дюрация показывает, за сколько дней инвестор выйдет в безубыток, купив данную облигацию. Чем ниже дюрация, тем ниже риски. Более длинные облигации с редкой выплатой купонов имеют большую дюрацию, чем короткие и с частой выплатой. Дюрация также учитывает инфляцию и дисконтирование денежных потоков (реинвест).

Помимо простой, есть модифицированная дюрация. Она показывает, как изменится цена облигации при изменении ее доходности на 1%, причем эта зависимость обратная. На практике это означает, что если значение модифицированной дюрации равно 2, то при изменении доходности на 2% ее цена упадет примерно на 4%. Словом, чем выше значение модифицированной дюрации, тем более волатильна облигация.

В целом, если вы собрались держать облигацию до погашения, то на дюрацию можно не смотреть. Если же вы собираетесь продать ее, не дожидаясь погашения, то при прочих равных лучше отдавать предпочтение бондам с меньшей дюрацией (например, если у вас есть две облигации с равным купоном и примерно одинаковым сроком погашения).

Ликвидность

Еще один параметр, на который инвесторы забывают обратить внимание. Ликвидность показывает, насколько просто купить и продать облигацию. Если объем торгов бондом маленький, то вы можете не купить нужный объем или купите по завышенным ценам. А продавать будете вынуждены долго и по более низкой стоимости.

Оценить ликвидность можно по объему торгов. Если ежедневно на рынке обращается несколько миллионов «представителей» определенного выпуска, то можно за ликвидность не переживать. Если же объем оборотов низкий (например, меньше 100 тысяч рублей в день), а вы решите купить облигаций на 500 тысяч рублей, то сделка просто не состоится.

Сравните обороты торгов за неделю по разным облигам. Например, ликвидность выпуска Автодор ГК-001Р-01-боб оставляет желать лучшего – всего 6 сделок за неделю на сумму 60 тысяч рублей. А вот выпуск Альфа-Банк-002Р-03-боб выглядит намного интересней.

На что обратить внимание при анализе эмитента

Итак, вы отобрали некий пул облигаций в соответствии с вашими критериями. Например, корпоративные облигации без оферты и без амортизации, не суборды, неконвертируемые, с постоянным доходом и хорошей ликвидностью. Как теперь выбрать, каким компаниям доверить деньги?

Для этого оцениваем сам эмитент. Для начала найдем информацию о нем. Самый простой способ сделать это – зайти на сайт компании, найти раздел «Инвесторам» или «Информация» и скачать отчет за последний год (а лучше – три, чтобы посмотреть в динамике).

Вот как этот раздел выглядит на сайте Сбербанка.

Теперь приступаем к анализу отчетности. На какие параметры нужно обратить внимание, чтобы выбрать корпоративные облигации с большим доходом и низким риском дефолта.

Динамика прибыли

Компания должна генерировать прибыль. Причем ежегодно и ежеквартально должен наблюдаться прирост. Даже если компания цикличная, «дно» каждого последующего цикла должно быть выше предыдущего – иначе это не цикл, а порочный круг или даже воронка в ад.

Нормальным считается прирост на уровне выше ставки по купону. А лучше – раза в 2-3 выше его. Так, если компания обещает платить по 15% годовых, то ее прибыль должна расти минимум на 20-30% в год.

Но надо понимать, что бизнес у каждой компании разный. Я уже писал про цикличность. У таких компаний не стоит ожидать постоянного и равного прироста капитала. Другие компании, например, IT-сектора, могут находиться в стадии развития и пока не генерировать прибыль, а только уничтожать кэш. От крупных компаний уровня Сбербанка, ВТБ, Лукойла, Газпрома и т.д. также не всегда следует ожидать двукратного прироста доходности.

Словом, при анализе динамики прибыли нужно понимать, откуда берется прибыль и от чего зависит ее размер и прирост.

Величина долга

Это очень важный параметр. Если компания излишне закредитована, то значительную часть прибыли будут съедать проценты. Нормальным считается уровень закредитованности на уровне 50-60%. Если этот уровень выше 80%, то такую облигацию не стоит брать.

Также посмотрите на мультипликаторы. Оптимально, если соотношение net debt / EBITDA ниже 4, а долг / прибыль на уровне не более 6-7. Если значения выше этих параметров, то это значит, что компания занимает больше, чем зарабатывает.

Также смотрите на динамику и на структуру долгов. Если у компании только один источник заимствований, например, только облигации, то это служит негативным сигналом. Возможно, банки не дают ей кредиты, потому что знают что-то такое, чего не знают частные инвесторы?

А вот высокий уровень займов, предоставленных материнской компании, может быть расценен положительно, потому что в случае чего эти долги запросто реструктуризируют или спишут.

В общем, смотрите по ситуации.

Соотношение активов и пассивов

В идеале соотношение активов и пассивов должно быть примерно одинаковое, с небольшим преобладанием активов. Последнее важно, так как в случае каких-то финансовых проблем у компании должно хватить активов, чтобы полностью рассчитаться с кредиторами.

Практически полное отсутствие пассивов или наличие небольшой их части можно трактовать как минус. Ведь получается, что бизнес не использует свои возможности на полную катушку – заняв деньги, он мог бы генерировать больше прибыли.

Были ли дефолты по бондам в прошлом

При выборе, какие облигации купить, обязательно смотрите на историю эмитента. Если раньше он уже допускал дефолты (пусть и технические, когда выплата в итоге была произведена позже), то вероятность повторения подобной ситуации высока.

Если эмитент часто не исполняет обязательства перед инвесторами, то лучше не берите его облигации.

Количество выпусков в обращении

Это позволяет косвенно оценить долговую нагрузку (полную структуру долга можно посмотреть в отчетности). Одно дело, что у Сбербанка два десятка выпусков на миллиарды рублей. А если мелкая контора постоянно эмитирует облигации, то это повод задуматься.

Также посмотрите прошлые выпуски. Некоторые компании практикуют такую схему:

- выпускают облигацию на определенный срок, например, 3 года;

- через 2 года эмитируют второй выпуск;

- собранные за второй выпуск средства выплачивают в качестве погашения первого выпуска;

- через 2 года эмитируют третий выпуск и т.д.

Это и хорошо, и плохо. Хорошо – у компании будут деньги на погашение долга + будут постоянно деньги в оборотое. Плохо – если что-то пойдет не так, схема развалится как карточный домик. Тут опять-таки надо смотреть на размер и обороты эмитента. Если так делает Сбербанк – это одно, а если какой-нибудь деревообрабатывающий комбинат из Сосновска – это повод задуматься и более тщательно проанализировать отчетность компании.

Как оценить доходность облигации

Когда отобраны надежные эмитенты, наступает пара выбрать наиболее доходные варианты. И здесь начинающие инвесторы часто допускают целый ряд ошибок.

Чтобы правильно выбрать прибыльные облигации, необходимо учитывать несколько вещей.

Необходимо смотреть не на размер купона, а на доходность к погашению. Дело в том, что цена облигации меняется в зависимости от рыночной ситуации и ставок в экономике. И если купон достаточно большой, то цена облигации будет выше, что нивелирует всю выгоду.

Например, на скриншоте предоставлено несколько выпусков облигаций ВТБ. Как видите, купон у всех разный (от 6,3% до 8,15%), а доходность к погашению – примерно одинаковая (6,2-6,7%).

Отличайте простую доходность от эффективной. Простая доходность – это если вы купите облигацию по текущей рыночной цене и дождетесь ее погашения. В доходности учитывается цена покупки и все полученные вами купона.

Эффективная доходность считается дополнительно с учетом реинвестирования купонов. То есть как будто вы на полученные купоны закупились опять этими же самыми облигациями. Поэтому за счет сложного процента эффективная доходность выше.

Понятно, что если вы купите 10 облигаций за 1010 рублей с купоном в 8% годовых и получите выплату в размере 800 рублей, то не сможете купить на них хотя бы еще одну облигацию. Поэтому учитывайте минимальную сумму, при которой вы сможете получать эффективную доходность.

Учитывайте НКД – накопленный купонный доход. НКД начисляется по облигации каждый день. Чем ближе к дате выплаты купона, тем выше НКД. Особенность НКД:

- если вы ПОКУПАЕТЕ облигацию, то вы ВЫПЛАЧИВАЕТЕ НКД прежнему владельцу, т.е. для вас цена облигации будет выше (рыночная цена + НКД);

- если вы ПРОДАЕТЕ облигацию, то ПОЛУЧАЕТЕ НКД от нового владельца.

Наличие НКД позволяет не терять накопленный по облигации доход, как бывает, например, с депозитом при его досрочном расторжении.

В общем, при покупке облигации на вторичном рынке вы платите ее текущую стоимость и компенсируете прежнему владельцу НКД. На доходность это не влияет, так как выплаченная сумма возвратится вам при первом же купоне. Но это влияет на минимальную сумму покупки.

Учитывайте тарифы брокера. Они снижают итоговую доходность.

Учитывайте налоги. С 2021 года все купоны всех облигаций облагаются налогом по ставке 13%. Избежать уплаты этого налога можно только одним способом: открыть ИИС и использовать тип вычета Б (на доход).

Если вы купили облигацию дешевле, а продали дороже, либо если купили облигацию дешевле номинала и дождались ее погашения (выкупа по оферте), то с полученной прибыли нужно будет уплатить налог вне зависимости от типа облигации. Единственный вариант избежать уплаты этого налога – открыть ИИС и воспользоваться типом вычета Б.

Вот такая получилась подробная инструкция, как выбрать облигации для покупки на брокерский счет. Надеюсь, что осветил основные моменты. Если нужны подробности – читайте статьи, ссылки на которые приведены выше, там все аспекты проработаны гораздо глубже. Если будут вопросы – задавайте в комментариях. Удачи, и да пребудут с вами деньги!

Источник https://bondguide.moex.com/articles/emission-features/31

Источник https://alfainvestor.ru/kak-vybirat-obligacii-dlja-pokupki-na-brokerskij-schet/

Источник

Источник