Особенности эффекта вытеснения инвестиций

Содержание статьи

Эффект вытеснения инвестиций: что это такое и к каким последствиям он может привести

Эффект вытеснения инвестиций представляет собой тенденцию к сокращению уровня вкладов в результате увеличения ставки процента. Он может проявить себя в полной мере при возникновении бюджетного дефицита. Правительство стремится компенсировать государственные расходы, связанные, например, со спадом экономики отдельной страны. Подобное явление значительно снижает возможности частных инвесторов, осложняя их ситуацию на рынке.

Экономический смысл

Суть этого негативного последствия заключается в том, что государство стремится урегулировать плачевное положение страны при помощи внешних и внутренних займов, но при образовании большой долговой ямы, которая грозит полным крахом, возникает необходимость привлечь дополнительные средства. Для этого оно размещает облигации или любые другие ценные бумаги, которые могут помочь решить эту проблему.

В результате растет процентная ставка и кредиты дорожают. Поскольку ссуды берут в основном частные компании, то это событие влечет за собой так называемый эффект вытеснения частных инвестиций. Получив за облигации деньги, правительство распоряжается ими по своему усмотрению.

Влияние кредитно-денежной экспансии

При возникновении рассматриваемой ситуации правительственные органы, оказывающие влияние на денежную политику, начинают увеличивать выпуск денег настолько, чтобы покрыть дополнительный спрос на финансовые передвижения, вызванный дефицитом.

Как показывает мировая практика, при увеличении денежных средств снижается норма процента и стоимость кредита, что сопровождается ростом инвестиций. Если это происходит, то негативный результат приобретает нулевое значение.

Чувствительность

Рассматриваемый процесс может отличаться в зависимости от сложившейся ситуации на рынке, он обладает относительно низкой чувствительностью в следующих случаях:

- Если капиталовложения и чистый экспорт имеют небольшую восприимчивость к изменениям нормы процента на финансовом рынке. Иначе говоря, если показатели d (восприимчивость инвестиций) и n (восприимчивость чистого экспорта) имеют небольшое значение. В подобной ситуации даже значительное увеличение процентов (R) не вызовет большого вытеснения.

- Если спрос на деньги сильно зависит от повышения нормы процента и необходимо небольшое увеличение этого показателя, чтобы нормализовать экономическое равновесие.

Подобный процесс становится значительным при выполнении следующих условий:

- Чистый экспорт и инвестиции сильно чувствительны к изменению процентных ставок, то есть коэффициенты d и n имеют большое значение. При соблюдении этого условия даже небольшое изменение процентной ставки способствует снижению инвестиций, вследствие чего, общий прирост не достигает большого значения.

- Спрос на деньги не особо чувствителен к динамике процентных ставок. В данной ситуации для уравновешения финансового рынка требуется заметное повышение коэффициента R. Тогда даже при небольших показателях чувствительности инвестиций и чистого экспорта создается очень сильный подобный эффект.

Последствия в перспективе

Последствия решения государственных проблем рассматриваемым методом могут стать довольно серьезными. В результате может произойти:

- Монетаризация.

- Сокращение совокупного предложения оказывает влияние на общий уровень цен (увеличивает его) при совокупном спросе.

- Новые займы иногда приводят к тому, что основная часть затрат госбюджета направится на оплату процентов по государственным облигациям, социальным выплатам, здравоохранению и т. д. В результате правительству придется эмитировать новые средства, а это приводит к инфляции.

- Девальвация национальной валюты, которая сопровождается повышением общего уровня цен в стране.

В настоящее время с каждым годом популярность кредитования увеличивается, а, следовательно, растет чувствительность потребительских расходов к изменению нормы процента. Предсказать всех последствий, к которому может привести эффект вытеснения частных инвестиций, невозможно, поскольку экономическая ситуация в любой стране, обычно, не имеет долговременной стабильности. В этот период организациям остается только ждать наступления лучших времен, либо быть готовыми к последствиям принимаемого на себя риска, чтобы пережить не самое лучшее время и продолжить своё развитие.

Эффект вытеснения инвестиций

Эффект вытеснения частных инвестиций

Сокращение инвестиций вследствие роста государственных расходов называется вытеснением частных инвестиций. Из изложенного выше видно, что неоклассики считают масштабы вытеснения гораздо большими, чем кейнсианцы.

Государство своей политикой может прямо стимулировать рост инвестиций. Это достигается путем, инвестиционных субсидий, инвестиционного налогового кредита, политики ускоренной амортизации.

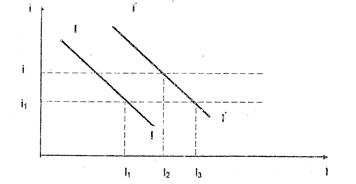

Рис. 7.3 Влияние субсидий на инвестиции.

Инвестиционные субсидии, осуществляемые правительством, по сути дела возмещают частным фирмам часть их инвестиционных затрат. Поэтому при заданном уровне ставки процента фирма имеет возможность увеличить инвестирование, что выражается в сдвиге функции инвестиций II в положение I’I’. В результате роста инвестиций возрастает совокупный спрос, а это, в свою очередь, вызывает рост ставки процента. В итоге уровень инвестиций перемещается не в положение I3, а в положение I2, где I2 все же больше, чем I1

Выводы

1. Будучи самостоятельным экономическим субъектом, государство осуществляет расходы и нуждается в доходах.

2. Самым важным источником государственных доходов являются различные виды налогов: налоги на доходы, налоги на расходы, налоги на собственность. Неналоговые поступления представляют собой преимущественно прибыли государственных предприятий. Доводы правительства зависят от величины национального дохода и ставки налогообложения. Данная зависимость может быть представлена: Т=tYY.

С позиции кейнсианцев сокращение налоговой ставки ведет к сокращению доходной части бюджета.

Сторонники теории предложения утверждают, что рост налоговой ставки приводит к увеличению налоговых поступлений.

Данная ситуация продолжается до того момента, пока есть стимулы к труду, приводящие к росту национального дохода и увеличению налоговых поступлений в бюджет. Зависимость между ставкой налога и налоговыми поступлениями в бюджет описывается кривой Лаффера.

3. Государственные расходы условно можно разделить на четыре направления: правительственные закупки товаров и услуг (G); государственные инвестиции (1g); трансферты частному сектору (ТR); проценты по государственным долгам (rDY).

4. Превышение расходов над доходами образует бюджетный дефицит, который финансируется путем: а) увеличения количества денег высокой эффективности; б) роста количества облигаций казначейства у населения; в) расходования валютных резервов Центрального банка; г) продажи государственных активов.

Общий бюджетный дефицит делится на: а) первичный (величина, на которую расходы, не связанные с погашением процентов, превышают доходы); б) обслуживание долга (чистые процентные платежи).

где rG — процентная ставка, по которой правительство может брать взаймы и давать в долг, D — долг, перешедший из прошлого периода.

5. Через бюджетный дефицит может быть выражено бюджетное ограничение государства, которое формально может быть представлено: Данное уравнение показывает, что сегодняшнее изменение бюджетной политики отразится на завтрашнем состоянии экономики. Так, сокращение налогов без сокращения государственных закупок сегодня приведет к возникновению долга завтра, погасить который возможно либо за счет роста налогов, либо сокращения расходов.

6. Государство оказывает воздействие на потребительские решения домохозяйств через влияние налогов на их многопериодное бюджетное ограничение.

а) В условиях временного роста налогов потребители, стремясь сокращать свой уровень потребления, будут сокращать свои сбережения. Так как налоги и расходы государства возросли на одну и ту же величину (т.е. уровень государственных сбережений остался прежним), то общая величина национальных сбережений, должна сократиться.

б) При долгосрочном характере роста налогов наблюдается сокращение самого перманентного дохода, уменьшение величины потребления, а сбережения остаются неизменными или меняются незначительно.

7. Согласно тождеству Рикардо:

а) частный сектор включает в себя бюджетные ограничения государства;

б) государственный долг не рассматривается как богатство частного сектора;

в) временное изменение структуры налогов не влияет на бюджетные ограничения частного сектора;

г) поскольку частный сектор может беспрепятственно занимать деньги под такие же проценты, что и правительство, то расходование сбережений государства уравновешивается накоплениями частного сектора.

8. На практике фирмы уплачивают налог и получают субсидии, что влияет на принятие оптимальных инвестиционных решений:

а) если рост налогов при сбалансированном бюджете носит долговременный характер, то потребление сократится, а сбережения не изменятся, т.е. объем инвестирования не изменится

б) при временном изменении налогов уровень частных сбережений сокращается, ресурсная основа инвестирования уменьшается, объем инвестиций падает.

9. Сокращение инвестиций вследствие роста государственных расходов называется вытеснением частных инвестиций.

Государство может стимулировать рост инвестиций путем инвестиционных субсидий, инвестиционного налогового кредита, политики ускоренной амортизации.

Эффект вытеснения инвестиций

Суть эффекта вытеснения: налогово-бюджетная экспансия, направленная на стимулирование деловой активности, приводит к росту процентной ставки и вытеснению государственными расходами частных инвестиционных расходов (или других компонентов совокупного спроса).

Но насколько полным будет это вытеснение? Сократятся ли частные инвестиции точно на такую же величину, на какую возрастут государственные расходы, призванные стимулировать деловую активность? Ответ на этот вопрос будет зависеть от того, находится ли экономика в условиях неполной или полной занятости.

В экономике, функционирующей на уровне ниже своего потенциального ВВП, эффект вытеснения не может быть полным. Заимствования правительства на кредитном рынке с целью налогово-бюджетной экспансии, конечно, вызовут повышение процентной ставки.

Но государственные расходы, благодаря эффекту мультипликатора, одновременно вызовут и повышение дохода. Следовательно, возрастут и сбережения, которые в кейнсианской модели общего равновесия являются функцией дохода. В этих условиях даже растущий бюджетный дефицит может финансироваться без полного вытеснения частных инвестиций.

Другая ситуация происходит в условиях полной занятости. Рост государственных расходов в экономике с полным использованием ресурсов усиливает конкуренцию на рынке товаров и ведет к росту цен. Рост цен ведет к уменьшению реальной денежной массы (М/Р). Это, в свою очередь, уменьшает объем финансовых активов, доступных для предъявления спекулятивного спроса на деньги. Далее следует падение цен на облигации и рост ставки процента.

Чувствительные к ставке процента частные инвестиционные и потребительские расходы будут вытеснены. Сторонники неоклассического подхода и, особенно, монетаристы, настаивают именно на полном вытеснении. Увеличение государственных расходов, призванное стимулировать рост дохода, полностью компенсируется, по их мнению, сокращением частных инвестиций, чувствительных к процентной ставке.

Долгосрочные последствия внутренних заимствований для покрытия дефицита госбюджета могут оказаться более серьезными, чем может показаться на первый взгляд, Главное, что они чреваты такими же инфляционными последствиями, как и монетизация, о которой говорилось выше.

Во-первых, сокращение совокупного предложения (перелив частных инвестиций из реального сектора в финансовый вследствие высоких ставок процента по государственным ценным бумагам) при неизменном, а тем более растущем совокупном спросе вызывает давление на общий уровень цен в сторону его повышения.

Во-вторых, наращивание новых займов может привести к тому, что львиная доля расходов госбюджета будет идти на выплату процентов по государственным облигациям. На другие же статьи расходов — социальные выплаты, здравоохранение, просвещение — средств будет все меньше и меньше, и тогда государству придется включать печатный станок, чтобы избежать социальных конфликтов. А эмиссия всегда несет в себе инфляционную заразу, сколько бы ни говорилось о «точечной», «контролируемой» эмиссии и прочих видах денежной накачки.

В-третьих, неспособность государства справиться с обслуживанием внутреннего и внешнего долга может привести к девальвации национальной валюты. В условиях, когда значительная доля потребительского рынка представлена импортными товарами, девальвация может сопровождаться повышением общего уровня цен в стране (российский опыт лета-осени 1998 г. наглядно подтверждает это).

Таким образом, можно сделать вывод о тесной связи между налогово-бюджетной и кредитно-денежной политикой.

Бюджетный дефицит и способы его покрытия влекут за собой необходимость продуманной координации налогово-бюджетных и монетарных мероприятий.

Эффект вытеснения инвестиций

50. Фискальная политика и эффект вытеснения частных инвестиций.

Относительная эффективность стимулирующей фискальной политики определяется величиной эффекта вытеснения. Если эффект вытеснения меньше, чем эффект роста выпуска, то, при прочих равных условиях, фискальная политика эффективна.

Эффект вытеснения оказывается относительно незначительным в двух случаях:

1) если инвестиции и чистый экспорт малочувствительны к повышению процентных ставок на денежном рынке. В этом случае даже значительное увеличение R вызовет лишь небольшое вытеснение I и Xn => общий прирост У будет существенным. Графически эта ситуация более крутой кривой IS

2)Если спрос на деньги высокочувствителен к повышению процентных ставок и достаточно незначительного увеличения R . Поскольку повышение R незначительно, то и эффект вытеснения будет относительно мал. Графически эта ситуация более пологой кривой L М

Стимулирующая фискальная политика оказывается наиболее эффективной при сочетании относительно крутой IS и относительно пологой LM

В этом случае эффект вытеснения очень мал, так как и повышение ставок процента очень незначительно, и коэффициенты d и п очень малы. Общий прирост составляет величину ( Y 0 Y 1).

Эффект вытеснения значителен , если;

1) Инвестиции и чистый экспорт высокочувствительны к ди намике процентных ставок, если коэффициенты d и n очень велики. В этом случае незначительное увеличение R вызовет большое снижение I и Xn => общий пророст Y будет мал. Графически эта ситуация относительно пологой кривой IS

2) Спрос на деньги малочувствителен к динамике R . Ч тобы уравновесить денежный рынок, нужно очень значительное повышение R . Это вызывает очень сильный эффект вытеснения при относительно небольших коэффициентах d и п. Графически эта ситуация более крутой кривой LM рис. 9.11 Наклон кривой IS в данном случае имеет второстепенное значение.

Стимулирующая фискальная политика наименее эффективна в случае сочетания пологой IS и крутой L . M . В этом случае прирост Y , равный ( YoY 1), очень мал и коэффициенты d и п значительны

Относительная эффективность стимулирующей монетарной политики определяется величиной стимулирующего эффекта от увеличения денежной массы и снижения процентных ставок на динамику инвестиций и чистого экспорта.

Стимулирующий эффект велик 2-х случаях:

1) если I и Xn высокочувствительны к динамике процентных ставок. Графически это соответствует пологой IS

Даже незначительное снижение R приводит к значительному росту I и Xn что увеличивает Y . Угол наклона кривой LM в данном случае имеет второстепенное значение.

2) если спрос на деньги малочувствителен к динамике R . Гра фически это крутой LM

Прирост денежной массы сопровождается большим снижением процентных ставок, что увеличивает I и Xn . Угол наклона IS в данном случае имеет второстепенна значение.

Стимулирующая денежно-кредитная политика наиболее эффективна при сочетании относительно крутой LM и пологой IS

В этом случае и снижение процентных ставок существенно, и коэффициенты d и n значительны. Поэтому прирост Y , равный ( Y 0 Y 1), относительно велик.

Монетарная политика наименее эффективна при одновременном сочетании крутой IS и пологой LM

В этом случае и R снижается незначительно, и реакция на это со стороны I и Xn слабая. Поэтому общий прирост очень невелик и равен ( Y 0 Y 1)

51. Сочетание кредитно-денежной и фискальной политики в модели IS-LM.

Фискальная и денежная политики не проводятся изолированно.

Например, происходит > суммы собираемых налогов на ^Т. Тогда, если ЦБ поддерживает на постоянном уровне предложение денег, это приведет к

Если же ЦБ поддерживает доход на постоянном уровне, то он > предложение денег, что вызовет более сильное падение ставки процента (рис. 2.17в).

52 . Формальный анализ IS — LM . Равновесный доход и ставка процента.

Выведение IS и LM .

Модель IS отражает взаимосвязь сбережений, инвестиций, уровня процента и уровня дохода. При помощи этой модели можно понять условия равновесия на реальном рынке, т.е. рынке товаров и услуг.

В IV квадранте изображена обратно пропорциональная зависимость между инвестициями и нормой процента. Чем выше r , тем ниже I . В данном случае уровню r соответствуют инвестиции в размере I .

В III квадранте биссектриса, исходящая из начала осей координат, — равенство I = S . Пунктирная линия помогает найти такое значение сбережений, которое равно инвестициям: I = S .

Во II ом квадранте изображена кривая – график сбережений, ведь S зависит от национального дохода ( Y ). Уровню S соответствует объём национального дохода I .

Источник https://finans-info.ru/investicii/osobennosti-effekta-vytesneniya-investicij/

Источник

Источник

Источник